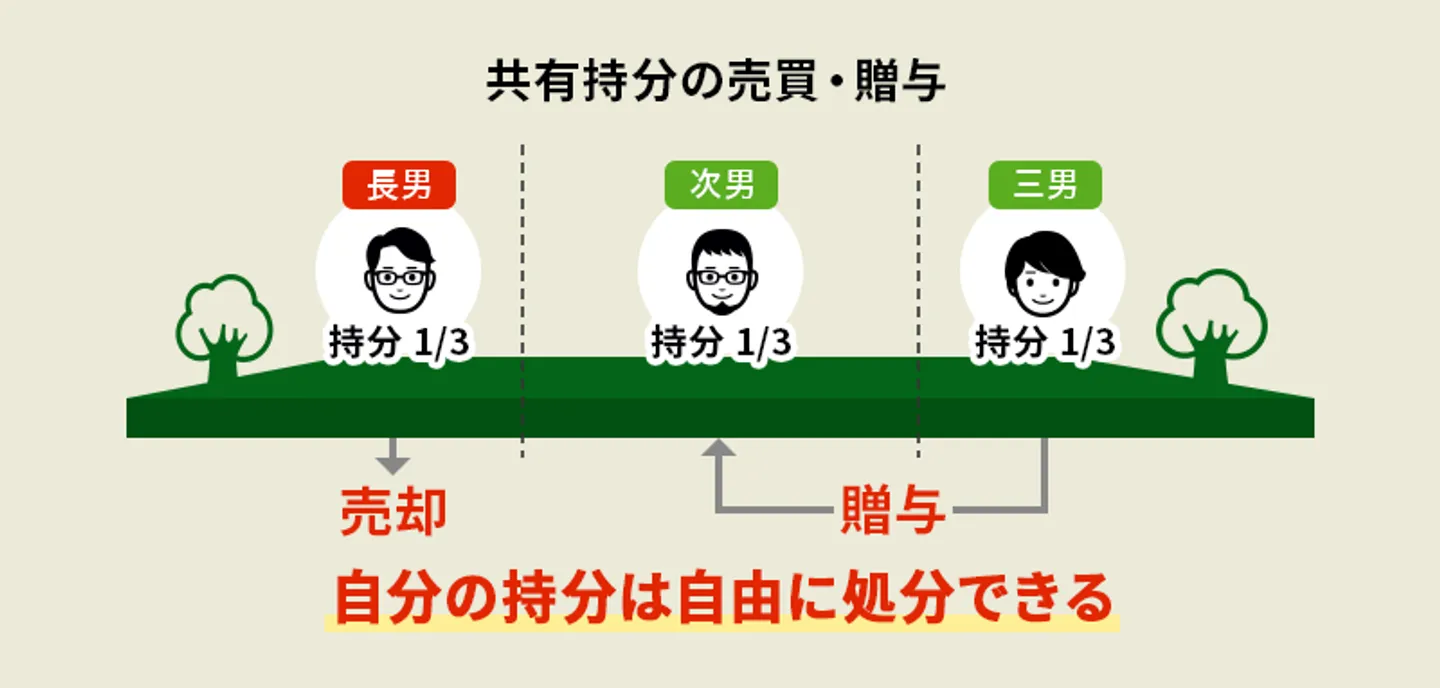

共有持分は自由に譲渡が可能

共有持分とは、2人以上で同じ不動産を共同で所有する「共有名義不動産」における、1人あたりの所有権の割合です。

共有名義不動産では、不動産全体については共有者全員の合意がなければ処分できませんが、自分が所有している「共有持分」そのものは、独立した所有権として扱われます。そのため、民法第206条に基づき、自己の持分に限っては、他の共有者の同意を得ることなく売却や贈与などの譲渡が可能です。

たとえば、3人で不動産を共有しており、それぞれが持分1/3ずつ所有しているケースを考えてみましょう。この場合、長男・次男・三男のいずれも、自分の持分1/3については、他の共有者の同意を得ることなく売却や贈与が可能です。

一方で、不動産全体を売却したり、建て替えたりすることはできません。不動産全体の譲渡については、次の見出しで詳しく解説します。

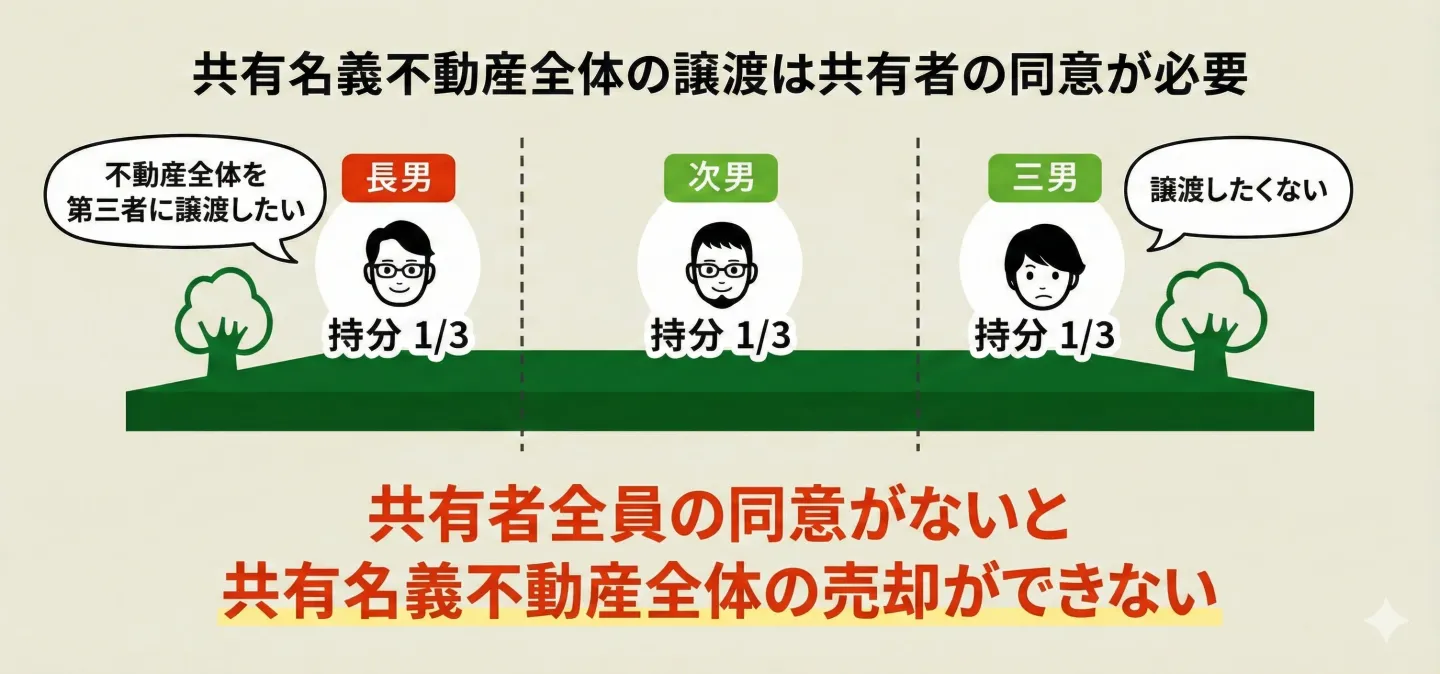

共有名義不動産全体の譲渡は共有者の同意が必要

共有名義不動産について、不動産全体を売却・贈与するなどの処分行為を行う場合は、共有持分の譲渡とは異なり、共有者全員の同意が必要です。不動産全体の売却や贈与は、民法第251条に定める「変更(処分)行為」に該当するためです。

たとえば、共有者が10人いる不動産で、9人が売却に賛成していても、1人が反対すれば不動産全体の売却はできません。

これは、共有者それぞれの所有権を守るための制度です。1人の判断だけで不動産全体を処分できてしまうと、他の共有者は自分の意思に反して財産を失うおそれがあります。

共有持分を共有者や第三者に譲渡する3つの方法

共有持分の譲渡には「売却」「贈与」「放棄」の3つの方法があり、選ぶ方法によって手続きや注意点が異なります。

共有持分を共有者や第三者に譲渡する代表的な方法と概要は以下のとおりです。

| 共有持分を共有者や第三者に譲渡する方法 |

概要 |

| 他の共有者または買取業者に売却する |

共有名義不動産の他の共有者、または共有持分を取り扱う買取業者と売買契約を結び、対価を受け取って譲渡する方法

|

| 他の共有者に無償で贈与する |

他の共有者と贈与契約を締結し、金銭のやり取りをせずに共有持分を譲る方法

|

| 共有持分を放棄する |

共有持分を放棄し、その持分を他の共有者に帰属させる方法(対価は得られない)

|

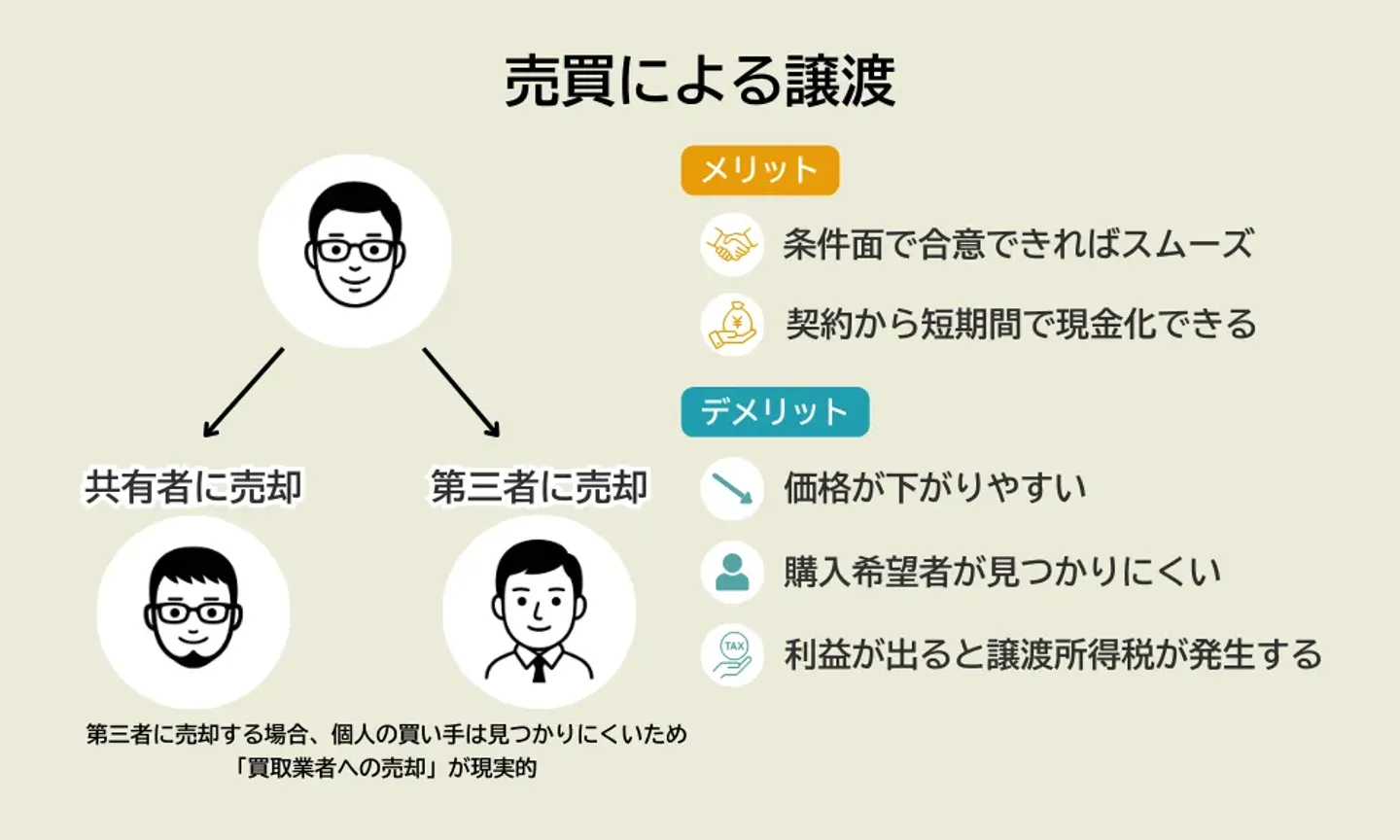

1.他の共有者または買取業者に売却する

共有持分は、売買契約によって売却でき、条件が整えば比較的短期間で現金化しやすい点が特徴です。

|

メリット |

デメリット |

| 売却 |

・手続きが比較的スムーズに進みやすい

・現金化までの期間が短い

|

・買主の意思や資金状況に左右される

・利益が出ると譲渡所得税が発生する

|

ただし、共有持分の売却は「誰に売るか」によって、成立しやすさや条件が変わります。

共有持分は一般の個人には売却しにくい

実務上、共有持分を不動産仲介会社を通じて一般の個人に売却できるケースは、ほとんどありません。

なぜなら、共有持分のみを取得しても、次のようなリスクから敬遠されやすいためです。

- 他の共有者の同意がなければ不動産全体の売却や建て替え、解体などができない

- 使用方法や管理を巡って他の共有者とトラブルになりやすい

- 将来的な活用や再売却の見通しが立てにくい

- 面識のない共有者との関係構築が精神的な負担になる

このような理由から、共有持分は「一般の個人」ではなく、共有持分の事情を理解している特定の相手に限定して売却するのが現実的です。

現実的な売却先は「他の共有者」か「買取業者」

共有持分の現実的な売却先は「同じ共有名義不動産における他の共有者」または「共有持分を取り扱う買取業者」です。

以下では、他の共有者と買取業者に売却する際の傾向をまとめました。

|

他の共有者 |

買取業者 |

| 売却相場 |

共有名義不動産全体の市場価格 × 共有持分割合が目安 |

共有名義不動産全体の市場価格 × 共有持分割合 × 1/2~1/3が目安 |

| 売却先としてのメリット |

・買取業者よりも高値で売却しやすい

・共有者となっている親族が面識のない第三者と共有状態になることを避けられる |

・契約不適合責任免責での取引が基本なので、売却後に契約解除や損害賠償などの責任を負うリスクが少ない

・現況のままで買い取ってくれる

・スピード重視の買取業者なら査定から決済まで数日で完了する |

| 売却先としてのデメリット |

・相手に購入資金や意思がないと売却できない

・親族が相手だと安値で取引するよう迫られるなどのトラブルが多い傾向がある |

・買取後のリフォーム・修繕費用やリスク負担費が反映されるので、他の共有者への売却よりも安値になりやすい

・売却後に共有者となっている親族と買取業者が共有状態になり、感情的な拒否反応がでるリスクがある |

| 共有持分を売却できる理由 |

・共有持分割合を増やして過半数になると、管理行為を単独の意思でおこなえる

・他の共有者全員の持分を買い取れば、単独名義不動産になるので自由に売却などができる |

買い取った共有持分を収益化できるノウハウを持っている |

共有持分は特殊な権利関係を伴うため、売却を検討する際は、共有持分の取り扱い実績がある相手かどうかを事前に確認しておくことが重要です。

なお、共有持分を売却して利益が出た場合は、譲渡所得税・住民税の課税対象となります。税金については「共有持分の譲渡によって発生する税金」で詳しく解説しています。

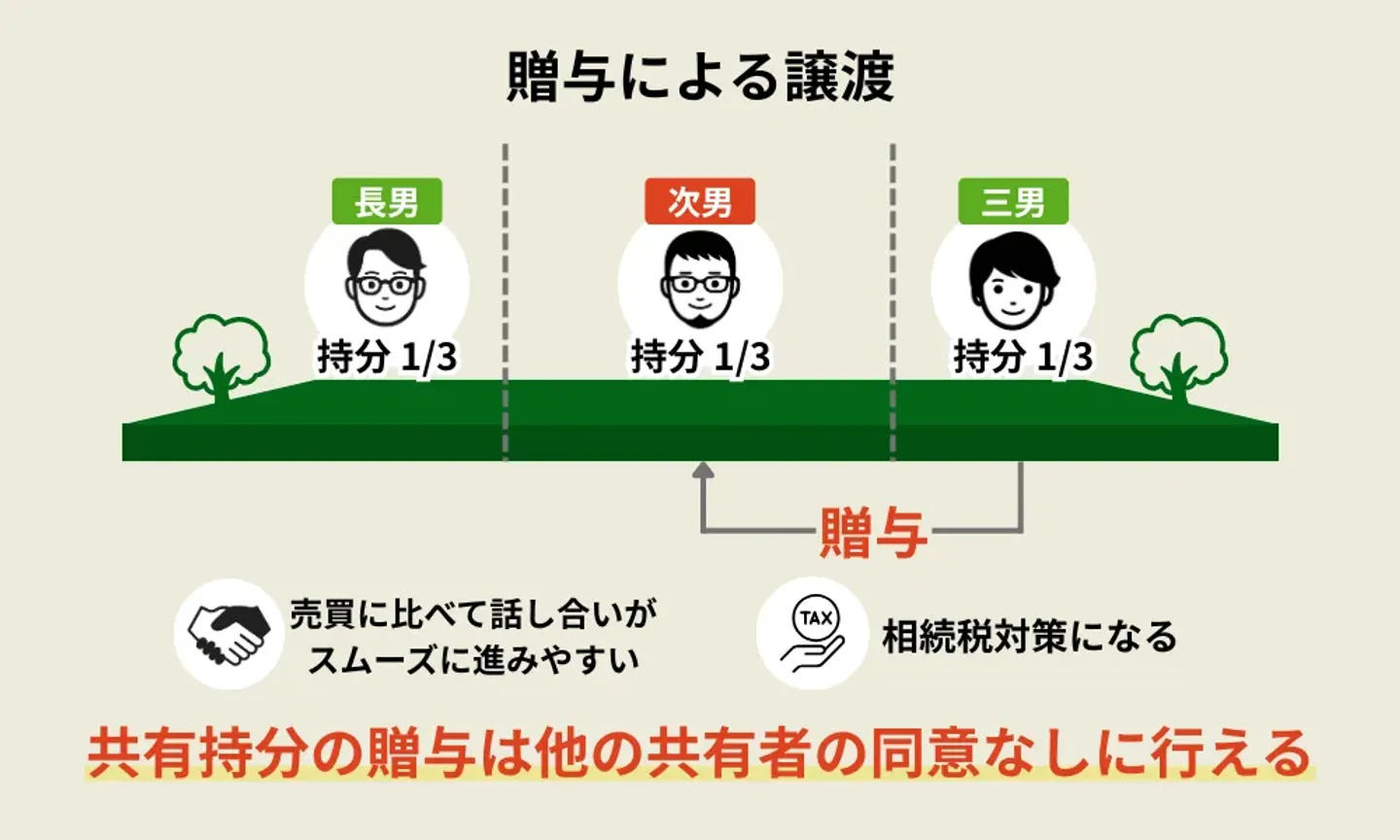

2.他の共有者に無償で贈与する

共有持分は、売却だけでなく、他の共有者へ無償で贈与することも可能です。共有者間や親族間で持分関係を整理したい場合に選ばれる方法の1つです。

| 譲渡方法 |

メリット |

デメリット |

| 贈与 |

・金銭のやり取りがなく、話がまとまりやすい

・生前贈与として活用すれば相続対策になる場合がある

|

・受贈者に贈与税が課される可能性がある

・相手の合意がなければ成立しない

|

無償で共有持分を贈与するメリットは、金銭のやり取りがないため、相手が購入資金を用意する必要がなく、話し合いがまとまりやすい点です。共有者同士の関係性によっては、手続きが比較的スムーズに進むこともあります。

一方で無償であっても、共有持分を受け取った側(受贈者)は経済的利益を得たとみなされ、贈与税が課税される可能性があります。

売買であっても相場より著しく低い価格で譲渡した場合、税務署から実質的な贈与と判断され、後から贈与税を課されるおそれもあるでしょう。

贈与は契約行為にあたるため、相手の合意がなければ成立しません。一方的に持分を贈与することはできないため、まずは他の共有者や親族へ相談することが重要です。

暦年贈与を活用した相続税対策のポイント

相続税対策として「暦年贈与」を活用できる場合があります。

暦年贈与とは、1年間に110万円までの贈与について贈与税が非課税となる制度です。たとえば、1,100万円相当の共有持分を毎年110万円ずつ10年に分けて贈与すれば、非課税枠を活用しながら相続財産を減らすことが可能です。

ただし、暦年贈与を適用するには、毎年ごとに個別の贈与契約を締結する必要があります。あらかじめ「10年で1,100万円を贈与する」といった契約を結んでしまうと、初年度に全額を贈与したとみなされ、非課税枠が使えなくなるおそれがあります。

なお、近年の税制改正により、相続開始前7年以内の贈与は相続財産に加算され、贈与による節税効果が限定される点にも注意が必要です。暦年贈与による節税を検討する場合は、できるだけ早めに対策を進めることが重要になります。

また、贈与のたびに持分移転登記が必要となり、登録免許税や司法書士報酬などの登記費用が発生します。節税効果と費用負担のバランスを踏まえた検討が欠かせません。

このように、共有持分を贈与によって譲渡する場合は税金の影響が大きいため、事前に税理士へ相談しながら進めることをおすすめします。

参考として、贈与の方法には暦年贈与のほか「相続時精算課税制度」もありますが、適用条件や税務上の影響が大きいため、利用する際は専門家への相談が不可欠です。

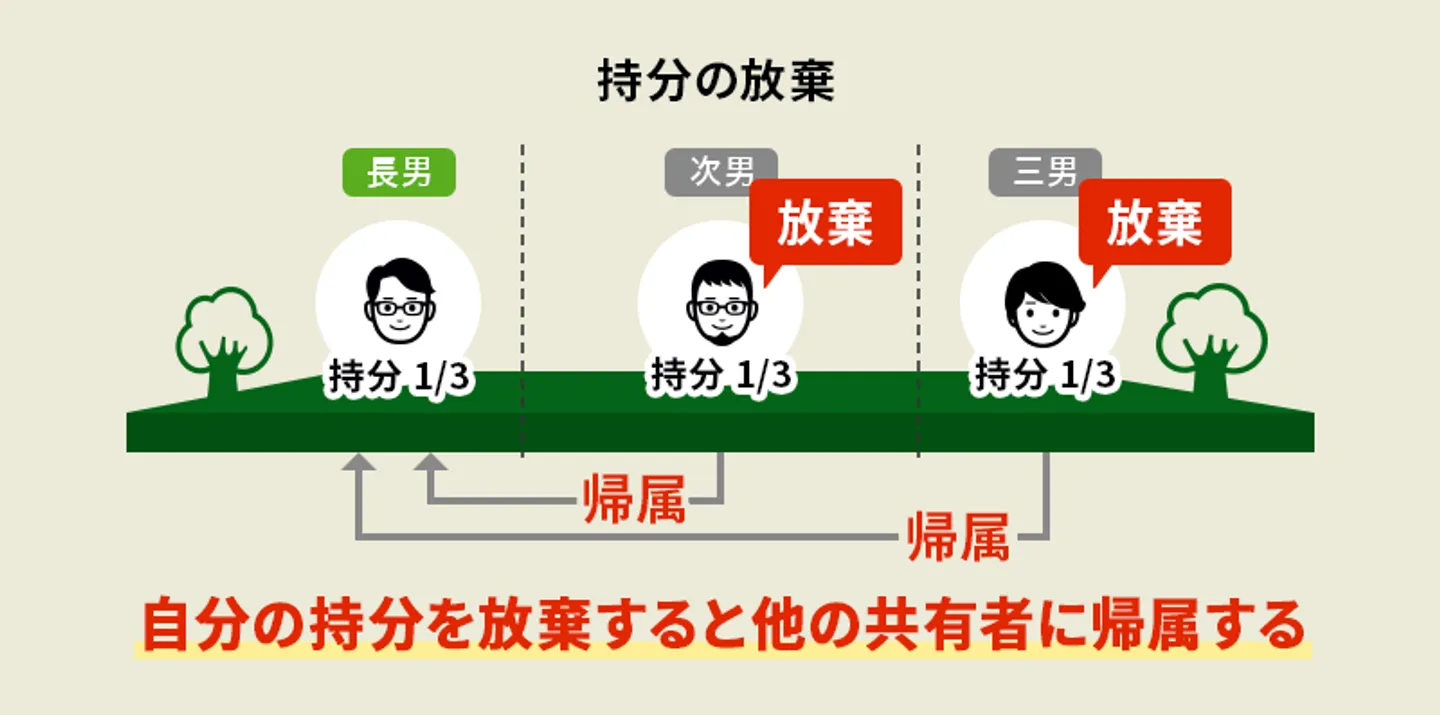

3.共有持分を放棄して他の共有者に分配する

共有持分は、売却や贈与を行わずに「放棄」という方法で手放すこともできます。

| 方法 |

メリット |

デメリット |

| 放棄 |

売買や贈与のような契約が不要で、単独の意思表示により行える

|

・持分移転登記には他の共有者の協力が必要

・他の共有者に贈与税が課される可能性がある

|

共有持分を放棄すると、その持分は民法第255条に基づき、他の共有者全員に帰属します。放棄は贈与のような契約行為を必要とせず、法律上は自分の意思表示だけで行えます。

ただし、実務上は共有持分移転登記を行う際に、他の共有者の協力が必要です。他の共有者が登記手続きに協力しない場合、放棄の意思があっても持分移転登記ができず、登記上は共有者のままとなるため、固定資産税の負担や管理責任が残ってしまいます。

なお、共有持分の放棄は贈与と混同されやすいですが、法的な性質や手続きには違いがあります。

主な違いは以下のとおりです。

|

放棄 |

贈与 |

| 他の共有者の同意 |

不要(放棄の意思表示のみ) |

贈与者と受贈者の合意が必要 |

| 登記申請 |

他の共有者との共同申請 |

贈与者と受贈者の共同申請 |

| 持分の帰属先 |

他の共有者全員に持分割合で帰属 |

指定した受贈者 |

| 税金 |

他の共有者に贈与税が課される可能性 |

受贈者に贈与税が課される可能性 |

| 取得費の扱い |

取得時期と取得費は引き継がれない |

取得時期・取得費が引き継がれる |

放棄では取得費が引き継がれないため、将来ほかの共有者が不動産を売却した際、税負担が重くなる可能性があります。

放棄された共有持分の受け取りは、他の共有者が拒否することはできません。そのため、事前の説明や合意がないまま放棄を行うと「突然持分を押し付けられ、贈与税まで課される」といったトラブルに発展するおそれがあります。

共有持分の放棄は、手続きを簡略化できる反面、税務・人間関係のリスクが大きい方法です。実行する前に、必ず他の共有者と話し合い、必要に応じて専門家へ相談することが重要です。

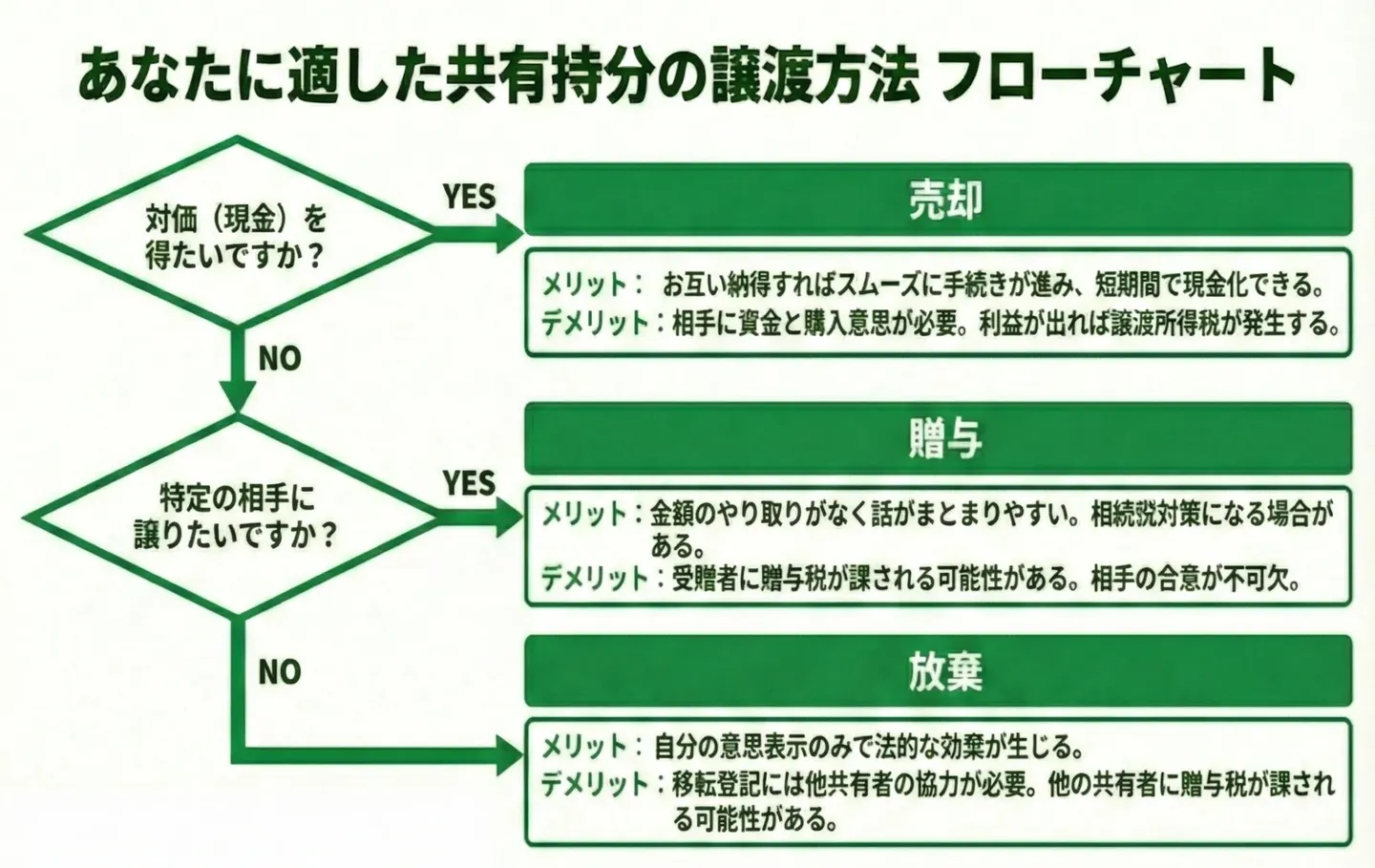

あなたに適した共有持分の譲渡方法フローチャート

ここまで見てきたように、共有持分の譲渡方法には、 主に「売却」「贈与」「放棄」の3つの選択肢があります。しかし、それぞれにメリット・デメリットがあるため「結局、自分のケースではどの方法を選ぶべきなのか?」と 判断に迷ってしまう方も少なくありません。

そこで、 自分に適した共有持分の譲渡方法が一目でわかるフローチャート を用意しました。 以下を参考に、ご自身に合った解決策を検討してみてください。

(※本チャートは一般的な判断基準を示したものです。 個別の税務・法務判断については専門家へご相談ください)

最終手段として共有物分割請求という選択肢もある

売却・贈与をおこなうには、取引相手との合意形成が必須です。放棄は自分の意思のみで手続きを始められる一方で、他の共有者の十分な理解が得られないまま進むと、その後の人間関係に影響を及ぼすおそれもあります。

そこで、共有者全員と話し合いの場を作りつつ、一定の結論を導く方法として「共有物分割請求」が最終手段として挙げられます。共有物分割請求とは、民法第256条に基づき、共有者が共有状態の解消を求めることができる権利です。共有物分割請求は、共有者であれば持分割合に関係なく、誰でも請求することができます。

共有物分割請求には以下のようなメリットとデメリットがあります。

| メリット |

デメリット |

| 揉めている場合でも、法的に共有関係の解消が可能 |

・分割方法について共有者間での協議が必要となり、話し合いが難航することもある

・裁判になった場合は時間と費用がかかる

・分割方法により、所得税や贈与税が発生する可能性がある |

共有物分割請求の大きな特徴は、請求すれば他の共有者が原則として拒否できないという強力な法的拘束力を持つことです。また、共有持分の放棄と同様に、他の共有者の同意を得ることなく請求を始められます。

しかし、共有物分割請求は、請求自体は他の共有者が拒否できない一方で、協議の内容に納得できなければ無理に合意する必要はありません。そのため、話し合いがまとまらない場合も想定されます。

協議がまとまらない場合は、民法第258条に基づいて裁判所に共有物分割請求を提起することも可能です。共有物分割請求訴訟を起こせば、裁判所での審理を経て、裁判官による判決または裁判上の和解という形で、何かしらの結論を必ず得られるメリットがあります。

とはいえ、訴訟まで進むと訴訟対応に関する数十万円以上の弁護士費用の支払いや、結果が出るまで数か月〜数年以上の時間がかかるリスクがあります。また、判決や和解案が必ずしも自分が望む結果になるとも限りません。親族同士の共有で訴訟まで進めば、人間関係の修復は非常に厳しいものになるでしょう。

そういった意味でも、共有物分割請求は共有持分の問題解消における最終手段といえます。

ただし、共有物分割請求は常に自由に行使できるわけではありません。民法第256条では、共有者全員の合意があれば「5年間は分割請求しない」とする共有物分割禁止特約を結ぶことが認められています。この特約は、共有者全員の合意があれば、5年を超えない期間で更新が可能です。

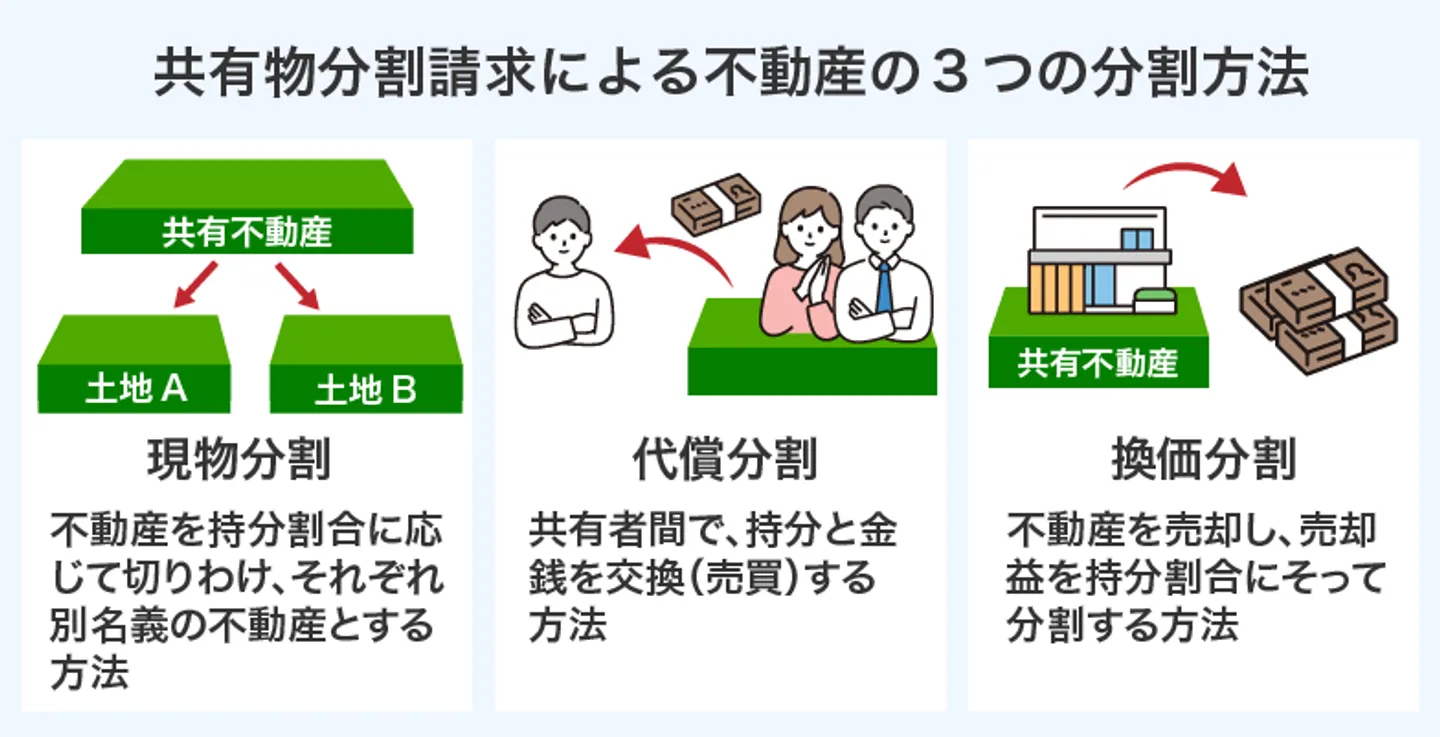

以下では、共有物の分割方法として「現物分割」「換価分割」「代償分割」の3つを解説します。

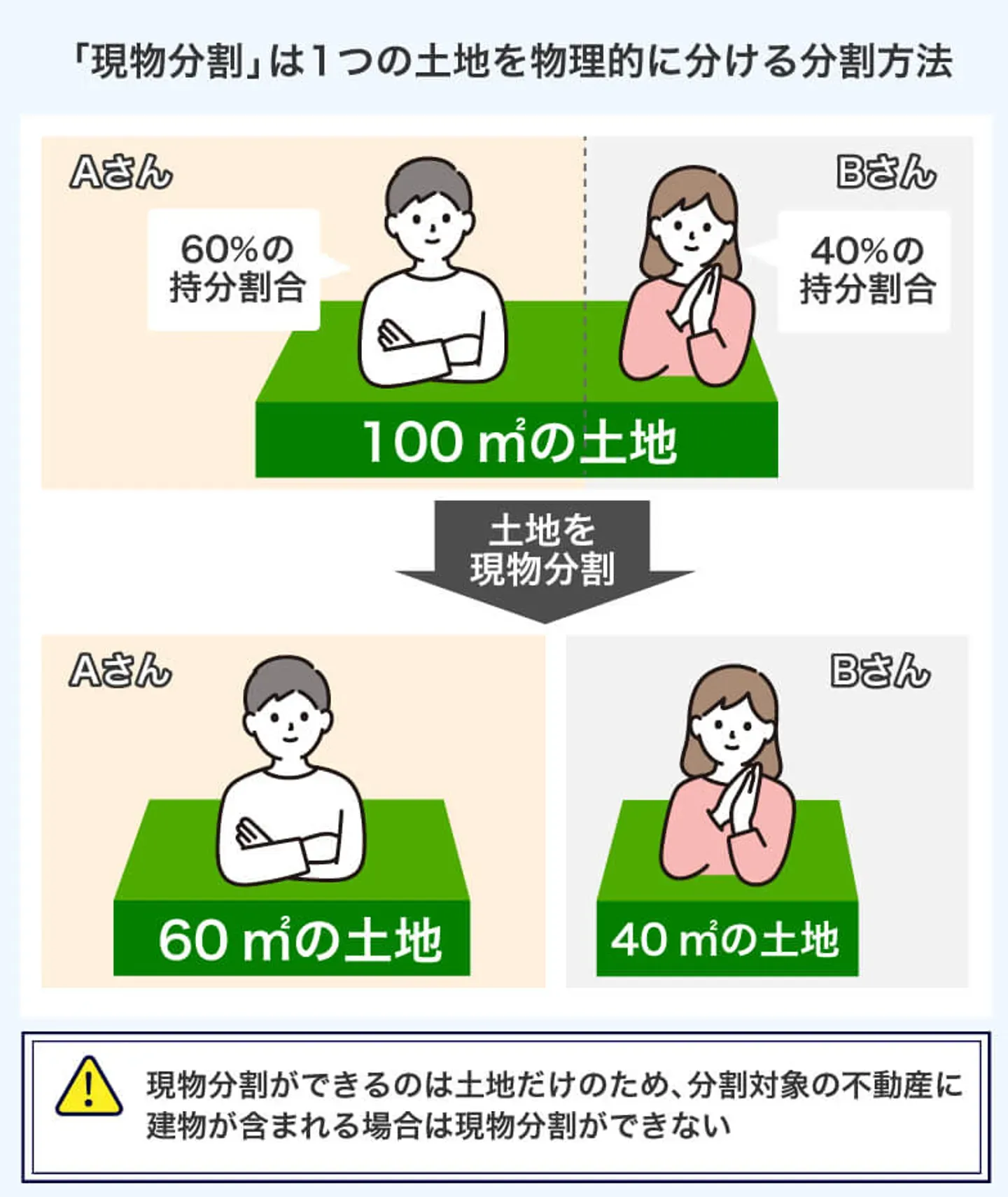

現物分割:不動産を持分割合に応じて切り分ける

現物分割とは、共有している土地を分筆によって物理的に分け、それぞれの共有者が単独で所有する方法です。共有者の共有持分割合に応じて分けることが、実務上一般的です。

現物分割の例

100㎡の土地をA60%・B40%の割合で共有している場合、現物分割によって60㎡と40㎡に分け、それぞれを単独名義にする。

単独名義になることで、自分の判断だけで自由に売却したり活用したりできるようになるため、共有関係による制約を解消できるメリットがあります。共有物分割請求においては、不動産の利用価値をできる限り維持する観点から、裁判所も可能な限り現物分割を検討するのが一般的とされています。

ただし、土地は面積で単純に分割するのは難しいのが現状です。たとえば、同じ面積で分けたつもりでも分割後の土地の形状、立地、路線価によっては、資産価値が区分ごとに大きく変動する可能性があります。分け方によっては、建築基準法上の道路との接道部分が足りなくなり、土地が再建築不可状態になるおそれもあるでしょう。

また、現物分割を行う際には、土地家屋調査士による測量や分筆登記が必要となり、手続きに伴う費用が数十万円程度かかるケースもあります。

土地の形状、建築基準法の関係、分割箇所ごとの土地の価値の変化などを考慮し、トラブルがないように分割することが重要です。

なお、現物分割は土地の共有状態を解消する際に多く用いられる方法ですが、建物の場合は構造上分けることが難しいため、適用できないのが一般的です。

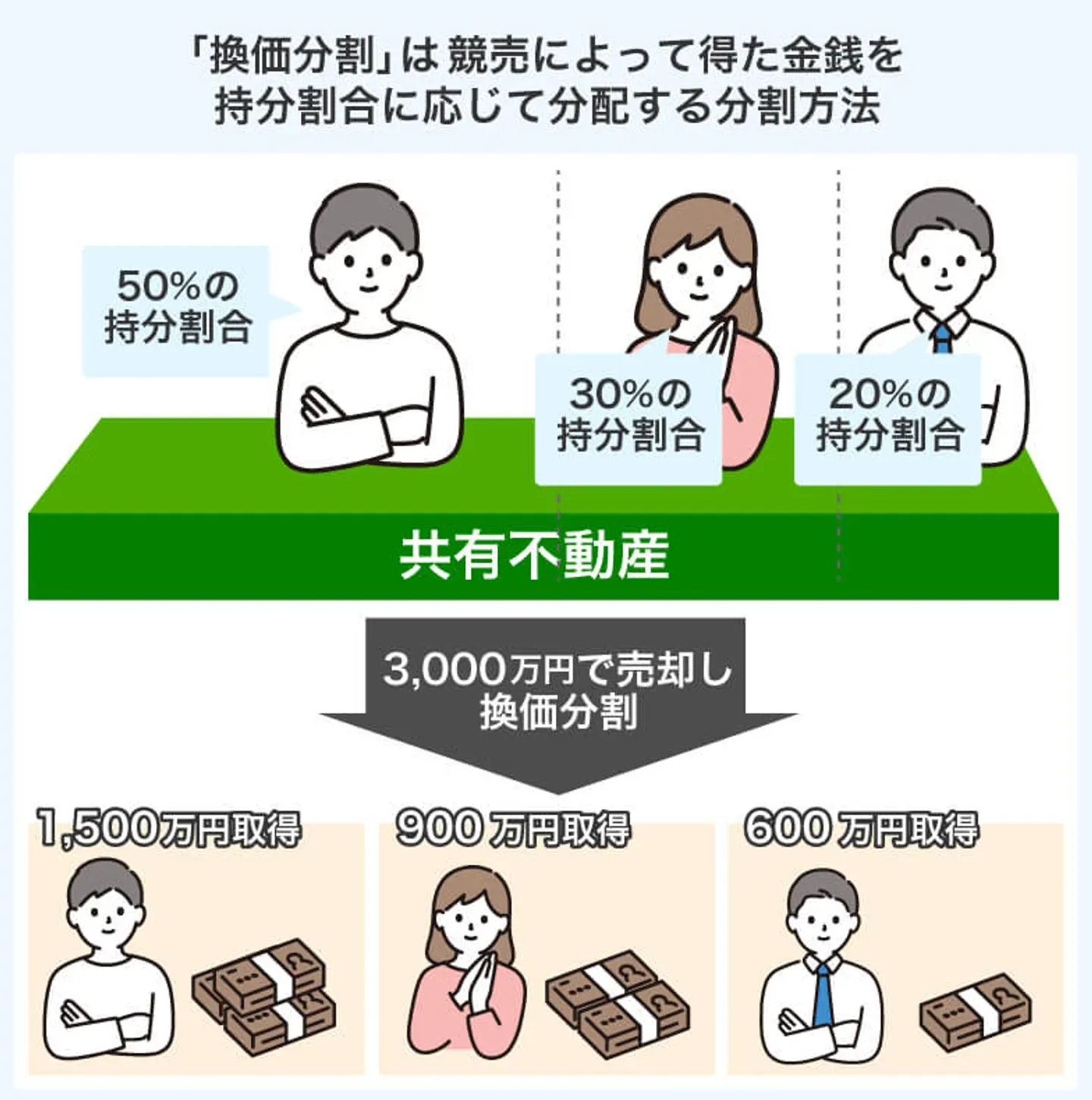

換価分割:不動産全体を売却して売却金額を分配する

換価分割とは、共有者同士で協力して共有不動産をすべて売却し、売却代金を共有持分の割合に応じて分配する方法です。

換価分割の例

共有不動産をA50%・B30%・C20%の割合で共有している場合、3,000万円で不動産を売却すると、Aは1,500万円、Bは900万円、Cは600万円を受け取ります(別途、仲介手数料などの諸経費がかかる可能性があります)。

換価分割のメリットは、共有状態解消後の利益分配がシンプルになる点です。現物分割のように分割後の土地の形状や接道状況などを気にせずとも、共有持分割合に応じた金銭を渡せばトラブルは起きにくいといえます。また、換価分割は不動産全体を売却するため、共有者全員が不動産の管理やランニングコストの負担から解放されるメリットがあります。

一方、換価分割によって利益が出た場合には、譲渡所得として所得税と住民税が課せられる点はデメリットです。また、共有状態解消後も不動産を所有したい人にとっては望ましい方法とはいえません。

なお、換価分割には「共有者全員で合意して売却する方法」と「裁判所を通じて強制的に売却する方法(形式的競売)」の2つがあります。形式的競売は共有物分割請求訴訟のなかで選択される手続きであり、一般的な不動産競売とは性質や目的が異なります。

共有者全員の合意のもとでの売却は、市場相場や希望価格で売却しやすい反面、話し合いがまとまらないと実行できません。一方で形式的競売は、反対する共有者がいても売却を止められない反面、売却価格が一般市場価格と比較して6〜8割程度と安くなる傾向にあります。

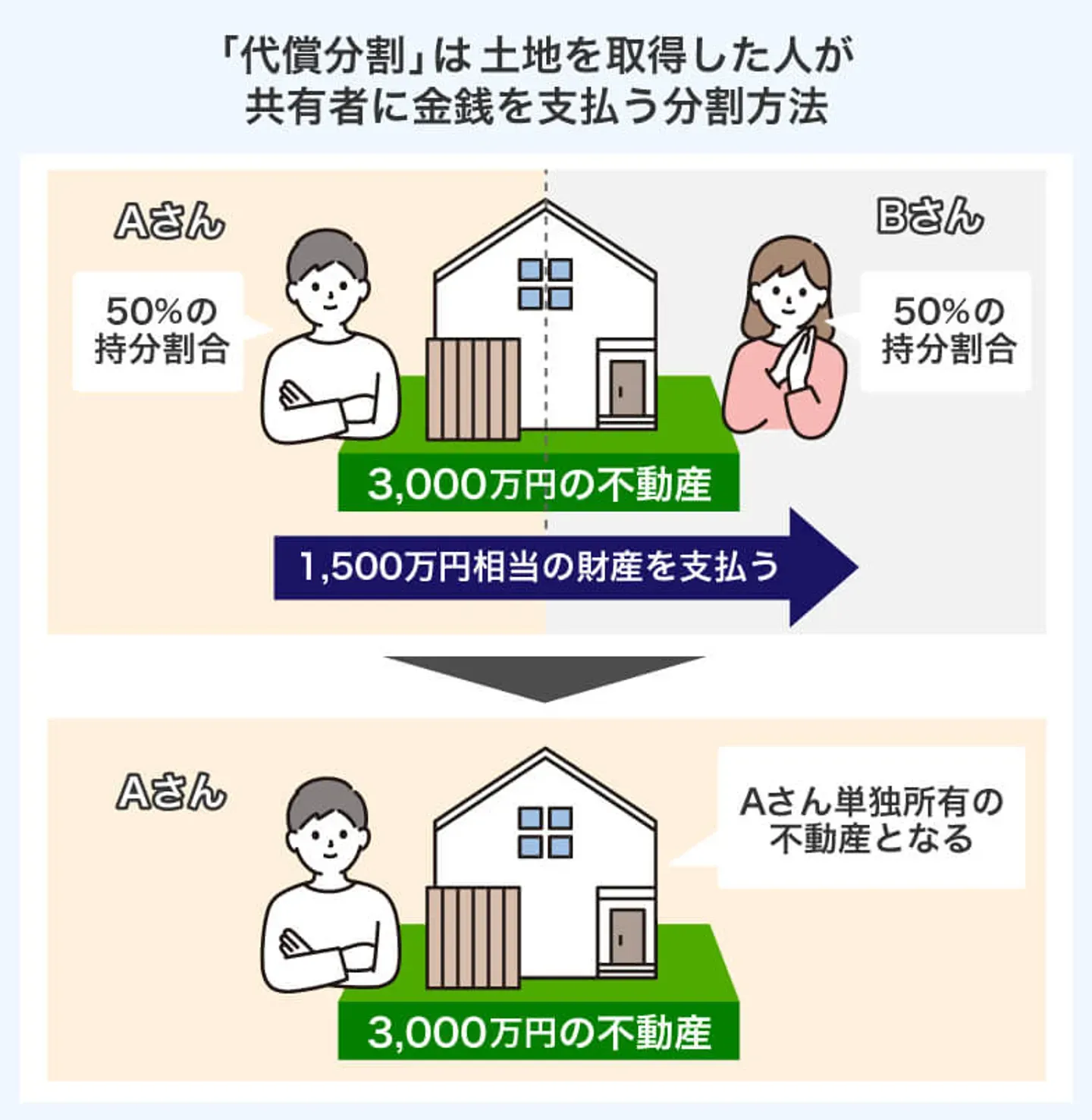

代償分割:共有者の一人が不動産を単独所有し他の共有者は同等の金額を得る

代償分割とは、共有者の1人が不動産を取得する代わりに、他の共有者へ持分に応じた代償金を支払う分割方法です。代償金の金額は共有者同士の話し合いで決まりますが、一般的には不動産の評価額に応じた金額になります。共有物分割請求訴訟にて代償分割が決まった場合は、不動産鑑定士による客観的な評価がおこなわれます。

代償分割の例

時価3,000万円の不動産をA50%・B50%の割合で共有している場合、Aが不動産を単独で取得し、Bに対して1,500万円の代償金を支払うことで、Aが不動産を単独所有する形になります。

代償分割のメリットは、1人の所有者が共有者全員から共有持分を買い取ると、その人の単独所有として自由に不動産を活用できるようになる点です。取引が共有者間で完結するため、第三者への売却とは異なり不動産を売ったことを周囲に知られる心配がありません。

不動産を単独所有したいと望む人、共有不動産に第三者の買主がつかない場合、できるだけ他人に権利を渡したくないなどのケースでは、代償分割が向いています。

ただし、共有持分を買い取るための資金力がなければ実行は困難となる点がデメリットです。また、共有持分を売却した共有者には、代償金の額によっては譲渡所得として所得税・住民税が課せられる可能性があります。

なお、代償分割を行う不動産に住宅ローンや抵当権が残っている場合は、金融機関の承諾や借り換えが必要となり、手続きが複雑になる点にも注意が必要です。住宅ローンや抵当権については「共有不動産の住宅ローンや抵当権を確認する」で詳しく解説します。

共有持分の譲渡によって発生する税金

共有持分を譲渡する場合、譲渡方法によって発生する税金に違いがあります。以下では、売却・贈与・放棄・共有物分割請求の4つのケースでそれぞれ課せられる税金について解説します。

共有持分の売却で発生する税金

共有持分の売却で発生する主な税金は、次のとおりです。

- 譲渡所得税や住民税

- 印紙税

- 不動産取得税

- 登録免許税

売主には、売却益が出た場合に譲渡所得税や住民税が課せられます。一方で、買主には不動産取得税が発生します。

印紙税は売買契約書を作成した者が納税義務者となり、実務上は売主・買主で折半するケースが多いです。登録免許税は、所有権移転登記を受ける買主側が負担するのが一般的です。

譲渡所得税や住民税

共有持分を売却して利益が出た場合、利益(譲渡所得)には所得税と住民税が課税されます。これは給与などの所得とは別に計算される「分離課税」となります。

売却した際の譲渡所得の計算式は以下のとおりです。

譲渡所得=売却価格-(取得費+譲渡費用)-特別控除(該当する場合)

取得費は不動産を取得した際にかかった費用のことで、購入代金(減価償却後)、仲介手数料、リフォーム、設備の費用などが含まれます。取得費が不明な場合や、実際の取得費が売却金額の5%未満の場合は、売却金額の5%を取得費として計算することが可能です。

譲渡費用には、不動産を売却する際にかかった仲介手数料、印紙税、測量費、立ち退き料、建物の解体費用などが含まれます。

また、一定の条件を満たす場合には「特別控除」が適用されることもあります。代表的なものとしては「マイホームを売ったときの特例(控除額3,000万円)」などがあるでしょう。

これらを踏まえて算出した譲渡所得に対し「不動産を売却した年の1月1日時点での所有期間に応じた税率」を乗じれば、所得税と住民税が計算されます。

| 所有期間 |

譲渡所得税率 |

住民税率 |

|

長長期譲渡所得(売却した年の1月1日時点で所有期間が5年を超える場合)

|

15% |

5% |

|

短期譲渡所得(売却した年の1月1日時点で所有期間が5年以下の場合)

|

30% |

9% |

※復興特別所得税を考慮したときの合計税率は、長期譲渡所得20.315%、短期譲渡所得39.63%となります。

以下では、共有持分を売却したときの簡単な計算を行いました。

- 所有期間:売却した年の1月1日時点で7年

- 売却価格:1,000万円

- 取得費:500万円

- 譲渡費用:100万円

- 特別控除:なし

1,000万円-500万円-100万円=譲渡所得400万円

400万円×20.315%=81万2,600円(所得税60万円、住民税20万円、復興特別所得税1万2,600円)

なお、譲渡所得税や住民税の確定申告の期限は、売却年の翌年2月16日〜3月15日です。

参考:国税庁「土地や建物を売ったとき」

参考:国税庁「No.3302 マイホームを売ったときの特例」

参考:国税庁「No.3308 共有のマイホームを売ったとき」

印紙税

不動産の売買契約書や贈与契約書といった課税文書を作成する場合は、収入印紙による印紙税の支払いが必要です。

なお、売買契約書や贈与契約書を電子契約で締結する場合は、印紙税は課税されません。また、共有持分を売却する場合は、不動産全体の金額ではなく、売却する共有持分に対応する契約金額を基準に印紙税額を判断します。収入印紙は、法務局や郵便局などで購入できます。

必要な印紙税の金額は次のとおりです。

|

売却金額

|

本則税率

|

軽減税率

|

|

10万円を超える~50万円以下

|

400円

|

200円

|

|

50万円を超える~100万円以下

|

1千円

|

500円

|

|

100万円を超える~500万円以下

|

2千円

|

1千円

|

|

500万円を超える~1千万円以下

|

1万円

|

5千円

|

|

1千万円を超える~5千万円以下

|

2万円

|

1万円

|

|

5千万円を超える~1億円以下

|

6万円

|

3万円

|

※共有持分の売却では、実務上1億円を超える取引はまれなため、一般的なケースを想定して掲載しています。

契約金額の記載がないもの、および贈与契約書の場合は一律200円です。なお、令和9年3月31日まで軽減措置が適用されます。

参考:国税庁「No.7140 印紙税額の一覧表(その1)第1号文書から第4号文書まで」「No.7108 不動産の譲渡、建設工事の請負に関する契約書に係る印紙税の軽減措置」

不動産取得税

共有持分を売却した場合、取得した側(買主)には不動産取得税が課せられます。不動産取得税額は、共有持分の評価額(原則として固定資産税評価額)に応じて決まります。

不動産取得税=(固定資産税評価額×共有持分割合)×税率

不動産取得税の標準税率は4%ですが、2027年3月31日までに取得した住宅や土地については、一定の要件を満たす場合に軽減措置が適用され、税率は3%となります。

登録免許税

自分の共有持分を他の人へ譲渡する場合、所有権の移動に伴う所有権移転登記(持分移転登記)が必要になります。。共有持分の移転登記も、他の不動産の移転登記と同じく登録免許税の支払いが必要です。

| 登記の種類 |

金額(税率) |

一般的な負担者 |

所有権移転登記

(名義変更) |

固定資産税評価額×2%

(土地は2026年3月31日まで1.5%) |

買主 |

登録免許税は、不動産全体の評価額ではなく、譲渡される共有持分に対応する評価額を基準に計算されます。たとえば固定資産税評価額が1,000万円の不動産を譲渡する場合、20万円(土地なら15万円)の登録免許税が発生します。

登記手続きを司法書士に依頼する場合は、さらに1件あたり3万円〜10万円ほどの報酬がかかるのが一般的です。

共有持分の贈与で発生する税金

共有持分の贈与で発生する税金は、共有持分の評価額に応じた贈与税、贈与契約書の印紙税(契約金額の記載がない場合は200円)、固定資産税評価額に応じた不動産取得税や登録免許税です。

いずれの税金も、受贈者にのみ発生します。印紙税、不動産取得税、登録免許税については「共有持分の売却で発生する税金」にて解説したとおりです。なお、不動産取得税や登録免許税は、不動産全体の評価額ではなく、贈与によって取得した共有持分に対応する評価額を基準に計算されます。

とくに高額になるのが、贈与税です。

贈与税(暦年贈与)の計算式は以下のとおりです。

贈与税={(不動産の相続税評価額(※)×共有持分割合)-基礎控除110万円}×税率-課税価格に応じた控除額

※建物の場合は固定資産税評価額、土地の場合は路線価方式または倍率方式で求めた金額が一般的です。

※贈与税の申告においては、原則として相続税評価額を基準に評価されます。

贈与税の税率は、課税価格に応じて10〜55%で設定されます。通常は「一般贈与財産用」として計算しますが、直系尊属からの贈与だったときは「特別贈与財産用」の税率を適用します。

一般贈与財産用

| 基礎控除後の課税価格 |

税率 |

控除額 |

| 200万円以下 |

10% |

ー |

| 300万円以下 |

15% |

10万円 |

| 400万円以下 |

20% |

25万円 |

| 600万円以下 |

30% |

65万円 |

| 1,000万円以下 |

40% |

125万円 |

| 1,500万円以下 |

45% |

175万円 |

| 3,000万円以下 |

50% |

250万円 |

| 3,000万円超 |

55% |

400万円 |

特別贈与財産用

| 基礎控除後の課税価格 |

税率 |

控除額 |

| 200万円以下 |

10% |

ー |

| 400万円以下 |

15% |

10万円 |

| 600万円以下 |

20% |

30万円 |

| 1,000万円以下 |

30% |

90万円 |

| 1,500万円以下 |

40% |

190万円 |

| 3,000万円以下 |

45% |

265万円 |

| 4,500万円以下 |

50% |

415万円 |

| 4,500万円超 |

55% |

640万円 |

参考:国税庁「No.4408 贈与税の計算と税率(暦年課税)」

「建物の固定資産税評価額が3,000万円」「共有持分割合が1/3」「一般贈与財産」という贈与だった場合、贈与税額は次のように計算します。

{(3,000万円×1/3)-110万円}×40%-125万円=贈与税額231万円

共有持分の放棄で発生する税金

共有持分の放棄で発生する税金は、実務上は印紙税を除き、贈与と同様の扱いとなるのが一般的です。つまり、放棄によって共有持分が帰属した共有者全員に、贈与税、不動産取得税、登録免許税が課せられます。

<共有持分を放棄して贈与税が発生する具体例>

固定資産評価額3,000万円の建物を4人で25%ずつ共有している場合に、1人が放棄して共有持分(750万円)が他の3人に分配されると、1人あたり250万円の利益を得ることになります。

贈与税の課税価格=250万円(利益)−110万円(基礎控除)=140万円

1人あたりの贈与税=140万円(課税価格)×10%(税率)=14万円

共有持分の放棄によって、共有者1人につき「14万円」の贈与税を支払うことになります。

共有物分割請求で発生する税金

共有物分割請求で発生する税金は、選択される分割方法によって異なります。主な分割方法ごとに、課税関係を整理すると以下のとおりです。

| 分割方法 |

発生する税金の概要 |

| 現物分割 |

・分筆登記を行う場合、分筆登記に対する登録免許税が発生

・各共有者が持分どおりに取得する限り、原則として譲渡所得税や贈与税は発生しない

・持分割合を超えて取得した部分がある場合、その超過部分については贈与税や不動産取得税が課せられる可能性がある

|

| 換価分割 |

・不動産を売却して得た代金に応じて、各共有者に譲渡所得税・住民税が課せられる

・売却時の所有権移転登記にかかる登録免許税は、原則として買主側の負担となるため、共有者に新たな登録免許税が発生しないケースが一般的

|

| 代償分割 |

・代償金を受け取った側は、代償金の額や取得費等によっては、譲渡所得税・住民税が課せられないケースもある

・代償金が持分相当額を超える場合は、その超過部分について譲渡所得税・住民税が課せられる可能性がある

・共有持分を取得した側には、不動産取得税および持分取得に伴う登録免許税が発生する

|

共有物分割請求では、分割方法や持分の取得状況によって課税関係が大きく異なります。

持分割合を超えて不動産や代償金を取得するケースでは、贈与税や譲渡所得税が発生する可能性があるため、事前に税務上の扱いを確認しておくことが重要です。とくに、代償分割や持分超過がある場合は、税理士など専門家に相談したうえで進めると安心でしょう。

共有持分を譲渡する際の注意点

共有持分の譲渡は、法律上は単独で行えるものの、単独名義の不動産を譲渡する場合とは異なる注意点が生じます。事前の配慮や手続きを誤ると、他の共有者とのトラブルや、税務・登記上の問題が生じるおそれもあります。

主な注意点は以下のとおりです。

- 他の共有者へ事前に相談しトラブルの発生を防ぐ

- 登記簿謄本で自分の持分割合を把握しておく

- 共有不動産の住宅ローンや抵当権を確認する

- 持分移転登記を必ず行う

- 共有持分の譲渡で得た利益は確定申告を行う

それぞれの詳細を見ていきましょう。

他の共有者へ事前に相談しトラブルの発生を防ぐ

共有持分の譲渡を行う旨は、他の共有者へ事前に相談しトラブルの発生を防ぐようにしましょう。共有持分の譲渡自体に他の共有者の同意は不要ですが、事前に説明しておくことで無用な対立を避けやすくなります。

仮に何も相談せずに第三者へ売却や譲渡を行うと、他の共有者にとっては突然見知らぬ人と不動産を共有することになり、トラブルの原因につながりかねません。

「赤の他人と一緒に不動産を所有している」という状態は、心理的な抵抗を感じる人も多く、信頼関係が損なわれる恐れもあります。

とくに売却先が悪質な買取業者だったときは、共有不動産の利用方法をめぐって意見が対立したり、管理や処分をめぐる交渉が難航したりするケースも想定されます。

登記簿謄本で自分の持分割合を把握しておく

共有持分を譲渡する前に、登記簿謄本にて自分の持分割合を把握しておきましょう。

持分割合を把握しておけば、売却時の査定や贈与時の交渉などがスムーズに進められます。

共有持分の割合は、不動産登記のなかでも基本的な情報の1つとして記載されているため、登記簿謄本を取り寄せれば正しい割合が確実にわかります。

共有不動産の住宅ローンや抵当権を確認する

共有持分を譲渡する場合であっても、共有不動産全体に住宅ローンや抵当権が残っていると、金融機関の関与が必要になり、取引がスムーズに進まない可能性があります。

住宅ローンは住宅ローンを組んだ金融機関への問い合わせ、抵当権は登記簿謄本にて確認が可能です。

住宅ローンが残っている場合は、債権者である金融機関の承認を得たうえで、売却や共有持分の譲渡を進める必要があります。売却益は住宅ローンの返済に使い、それでも返済しきれないときは引き続き返済を続けなくてはなりません。

また、抵当権が残っている不動産は、競売にかけられるリスクがあるため買主から敬遠されやすく、売却が難航する原因になります。

売却や譲渡を進めるためには、原則として抵当権抹消登記を行い、担保権を外す必要があります。抵当権抹消登記を進める方法は以下のとおりです。

- 住宅ローンを全額返済する

- 不動産の売却益を住宅ローン返済に充てて、完済する

- 金融機関の了承を経て抵当権を消してもらい、任意売却を行う(信用情報に登録されるリスクあり)

このように、住宅ローンや抵当権の状況によって譲渡の可否が変わってくるため、必ず事前に確認を取りましょう。

持分移転登記を必ず行う

共有持分を譲渡した場合は、必ず持分移転登記を行い、共有持分に関する名義を変更しておく必要があります。

売買契約や贈与契約が成立しても、登記上の所有者が変更されていない場合は、元の名義人に管理責任や固定資産税などの納税義務が発生し続けることになります。

持分移転登記は手続きが煩雑になりやすいため、司法書士などの専門家へ依頼するのが一般的です。

共有持分の譲渡で得た利益は確定申告を行う

共有持分を売却して利益が出た人や、贈与によって共有持分を取得した受贈者のうち、課税所得や基礎控除額を超える金額が発生した場合は、所得税または贈与税の確定申告が必要です。

確定申告は、課税所得等が生じた年の翌年にて、以下の期限内に行う必要があります。

- 所得税:2月16日~3月15日

- 贈与税:2月1日~3月15日

期限内に確定申告ができない場合は無申告加算税、本来の納付額よりも少ない金額で申告したときは過少申告加算税が、ペナルティとして課される可能性があります。

まとめ

共有不動産の共有持分は、主に「売却」「贈与」「放棄」の方法で譲渡できます。

最終手段として、法的拘束力によって共有状態の解消を求める、共有物分割請求という方法もあります。自分の状況や希望に応じた方法を選び、適切に譲渡を行いましょう。

共有持分を譲渡すれば、複雑な権利関係から解放されるうえ、共有持分割合に見合った利益を得られる可能性があります。ただし、譲渡に際しては税金や費用などが発生するため、あらかじめ確認しておきましょう。

どの方法で共有持分を手放すか迷ったときは、共有持分専門の買取業者への売却がおすすめです。専門の買取業者は共有持分の取り扱いに慣れており、スピーディかつ高額な買取が期待できます。

自分で判断が難しいときは司法書士や税理士、不動産会社などの専門家に相談しながら、共有関係の解消を図りましょう。