共有名義不動産の固定資産税は共有者全員に支払い義務がある

共有名義不動産に対して発生する固定資産税は、その不動産の共有者全員に支払い義務があります。地方税法第10条の2における「連帯納税義務」にて、共有物などに対する地方団体へ支払うお金は、納税者全員に納税義務があると定められているからです。

第十条の二 共有物、共同使用物、共同事業、共同事業により生じた物件又は共同行為に対する地方団体の徴収金は、納税者が連帯して納付する義務を負う。

e-Gov法令検索 地方税法第10条第2項

現場でもよくあるのが、「自分は使っていないから払いたくない」「居住している兄弟が払うべき」といったトラブルです。しかし法的には、誰か1人が払わなければ全員が連帯して責任を負うことになります。

そのため、たとえ不動産を使用していなくても、全体で未納が続けば他の共有者の財産も差し押さえられることになるのです。したがって、共有者の一部が支払いを拒否した場合、他の共有者がやむを得ず立て替えて納付するのが現実です。

そのうえで、立て替えた分を滞納者に請求することになります。

ワンポイント解説

滞納者が支払うべき債務を他の人が代わりに負担したとき、支払った人が滞納者へ負担分を請求できる権利を「求償権」と呼びます。求償権については、民法第442条に規定があります。求償権の時効は、原則として代わりに負担した日から5年間です。

つまり、「とりあえず自分が払っておいた」まま放置してしまうと、あとから請求できなくなる可能性があるわけです。もし話し合いで解決できない場合は、弁護士など不動産トラブルに詳しい専門家へ相談し、法的な手続きを見据えて対応を進めることをおすすめします。

固定資産税の負担額は共有者それぞれの持分割合によって決まるのが原則

共有名義不動産の固定資産税の負担額は、共有者それぞれの共有持分割合によって決まるのが原則です。この考え方は、民法第253条に規定されている「各共有者は、その持分に応じて共有物に関する負担を負う」というルールに基づいています。

(共有物に関する負担)

第二百五十三条 各共有者は、その持分に応じ、管理の費用を支払い、その他共有物に関する負担を負う。

e-Gov法令検索 民法第253条

<おさらいポイント>

共有持分とは、共有名義不動産の共有者それぞれが持つ所有権のことです。共有者が3人なら、3人とも共有持分を所有している状態になります。共有持分割合は、共有名義不動産において「共有持分をどれだけ持っているか」の指標です。共有持分割合が50%なら、不動産の所有権を50%持つ状態を表します。

簡単に言えば、共有持分の割合が多い人ほど固定資産税の負担額が大きくなる仕組みです。共有名義不動産の利用頻度や、実際に住んでいるか否かなどは、固定資産税の負担額に影響しません。あくまで登記簿上の持分割合が基準になります。

以下では、固定資産税の負担割合について簡単にシミュレーションをおこないました。

<固定資産税の負担割合>

- 固定資産税額:30万円

- 共有持分割合:A50%・B30%・C20%

- Aが支払うべき固定資産税:30万円×50%=15万円

- Bが支払うべき固定資産税:30万円×30%=9万円

- Cが支払うべき固定資産税:30万円×20%=6万円

なお、民法第253条の負担割合はあくまで基準を示したものです。共有者同士の合意があれば、負担割合を自由に決められます。「Aだけが不動産を利用しているから、Aが固定資産税を全額支払う」といった取り決めも可能です。

また、民法第253条の基準は、固定資産税の支払い以外にも原則として適用されます。たとえば共有名義不動産の維持管理費や修繕費も、共有持分割合に応じた金額を共有者それぞれが負担します。現場では、こうした支出をめぐって意見が割れるケースも多いため、あらかじめ書面や覚書として取り決めを残しておくことが望ましいでしょう。

共有名義不動産の固定資産税は代表者がまとめて納める

共有名義不動産の固定資産税は、代表者が他の共有者全員から負担分を徴収した後、まとめて納めます。

自治体によって異なりますが、基本的に4月から6月頃に納付書が代表者へ送付されるのが基本です。代表者は各共有者から集めた負担分を、4回の分割、もしくは一括払いで納税します。

分割払いの納付時期も自治体によって異なります。例えば、東京都と愛知県の納付時期は以下のとおりです。

| 東京都の固定資産税の納付時期 |

6月(第1期)/9月(第2期)/12月(第3期)/翌年2月(第4期) |

| 愛知県の固定資産税の納付時期 |

4月(第1期)/7月(第2期)/12月(第3期)/翌年2月(第4期)

|

参照:東京都主税局

参照:愛知県

固定資産税の主な納付方法は、次の通りです。

- 金融機関や役所の窓口、コンビニにて現金支払い

- 口座振替(自動振込)

- スマホ決済アプリ

- クレジットカード

- 電子マネー

- インターネットバンキング納付

納付方法は、各自治体によって対応する方法が異なります。どの納付方法に対応しているかは、各自治体に直接問い合わせて確認することをおすすめします。

スマホ決済アプリやクレジットカードなどのキャッシュレス納付なら、地方税共同機構が運営する地方税ポータルシステム「eLTAX」のeL-QRの利用が便利です。

ワンポイント解説

自治体によっては、代表者による納付ではなく、共有者それぞれの個別納付が認められているケースがあります。

例えば鳥取県日南町では、各共有者の持分に応じて個別に納付書を送付してもらうことができます。

個別納付を受け付けるかどうかは自治体の判断によるため、詳しくは役所に問い合わせてみましょう。

固定資産税の納付代表者の決め方は共有名義不動産の取得状況によって異なる

固定資産税の納付代表者の決め方は、共有名義不動産の取得状況によって異なります。

| 不動産の取得状況 |

納付代表者の決め方 |

| 不動産を共有名義で購入した場合 |

自治体が独自の選定基準に基づいて決める |

| 相続した不動産を共有名義にした場合 |

共有者となった相続人全員の話し合いに基づいて決める |

不動産を共有名義で購入した場合は、自治体が独自の選定基準に基づいて納付代表者を選定するのが基本です。選定基準は自治体によって異なりますが、多くの自治体では以下の項目が選定基準として採用されています。

- 法人

- 持分割合が多い者

- 不動産の所在地に在住している者

- 不動産の所在地に住民登録がある者

- 不動産の世帯主

- 登記簿の所有権に関する事項に記載されている順

つまり、実際にその土地・建物を管理している人が代表になる傾向です。ただし、共有者全員の同意があれば、話し合いで決めた納付代表者に変更できます。その場合は、「共有代表者変更届」に必要事項を記載して自治体に提出する必要があります。

一方、相続した不動産を共有名義にした場合は、共有者となった相続人全員の話し合いに基づいて納付代表者を決めます。話し合いで納付代表者を決めた後は、自治体への届出が必要です。

届出に必要な「相続人代表者指定届」は、法定相続人のうちの一人に送付されます。もし、自治体に納付代表者の届出をしなかった場合は、不動産を共有名義で購入した場合と同様に、自治体の選定基準に基づいて納付代表者が決まります。

なお、納付代表者の決定はあくまで納税通知書を受け取る人を決める行為であって、それによって固定資産税の支払い義務や不動産の所有権に影響を与えることは一切ありません。納付代表者だけが支払い義務を負ったり、共有持分の割合が変動したりすることはありません。

ワンポイント解説

なお、代表者を変更したいときは、新代表者と旧代表者それぞれの署名・押印をした上で、「代表者指定(変更)届出書」を事前に役所へ提出する必要があります。

先述のとおり、固定資産税は毎年1月1日時点の状況を基準に課税されるため、もし翌年分から代表者を変更したい場合は、届け出を前年のうちに済ませておかなければなりません。

代表者の変更手続きも、おおむねどの自治体も共通しています。具体的な手続き手順は、以下のとおりです。

- 共有者全員の同意を得る

- 役所に変更届を提出する

- 変更届には旧代表者と新代表者が署名・押印をする

その他詳しい方法は、管轄の役所に問い合わせてみましょう。

不動産を共有名義で購入した場合|自治体の基準に沿って選出される

不動産を共有名義で購入した場合、自治体の基準に沿って、自治体によって代表者が選出されます。

一例として愛知県知多市の選定基準をご紹介しますので、参考にしてください。

知多市では、納税通知書を送付する代表者の選定について、特に指定が無い場合は、おおむね次の優先順により代表者を決定しています。

1.所有権移動前の代表者が引き続き所有する場合はその方

2.物件地の在住の方

3.知多市に住民登録をしている方

4.持分が多い方(市内同士・市外同士)

5.登録順位が早い方出典:知多市「共有資産に係る固定資産税の代表者選定基準について」

納付代表者の選定基準は、自治体によって異なりますが、実際にはどの自治体もおおよそ同じです。

相続した不動産を共有名義にした場合|相続人同士で話し合って決める

不動産を共有名義で相続した場合は、相続人同士で話し合って代表者を選出する流れとなります。申請に必要な「相続人代表者指定届」が法定相続人に送付されるので、その書類によって届け出をおこないましょう。

もし届出をおこなわなかった場合は、とくに罰則はありませんが、自治体の基準に基づいて法定相続人の中から代表者が指定されることに注意してください。

相続放棄した人や遺産分割協議で相続しないと決まった人が代表者に選ばれてしまうと、納税通知書が相続した人以外に届いてしまう可能性があります。

納付手続きがおこなわれず督促状が届いたり、延滞税が発生したりとトラブルに発展する恐れがあるので、「相続人代表者指定届」によって事前に代表者を指定する方が安心です。

代表者が自分の持分を売却する場合|新しい代表者を届け出る必要がある

代表者が自分の持分を売却するときは、その他の共有者同士で話し合い、新しい代表者を届け出る必要があります。もし届出がなければ、自治体の基準に基づいて自治体によって選定されます。

固定資産税の課税は、毎年1月1日時点の状況を基準におこなわれるため、代表者が自分の共有持分を売却しても、代表者が変わるのは翌年度の課税からです。

売却した当年の納税については、売主である旧代表者がおこないます。ただし、自分の負担分については買主との間で日割り清算をおこなうケースが一般的です。

共有名義不動産の固定資産税を計算する方法

共有名義不動産の固定資産税の金額は、自治体から送られてくる「固定資産税の課税明細書」や、役所の担当部署で閲覧できる「固定資産課税台帳」などで確認できます。

もし、課税明細書が手元にない場合でも、路線価や再建築評点数などを用いれば概算の固定資産税額を自分で試算することも可能です。事前に固定資産税の金額を把握しておけば、支払い計画が立てやすくなります。共有名義不動産の固定資産税は、以下の流れで計算します。

- 土地自体の固定資産税の税額を計算する

- 建物自体の固定資産税の税額を計算する

- それぞれの固定資産税を合わせて持分割合で按分する

1. 土地自体の固定資産税の税額を計算する

まずは、土地自体の固定資産税の税額計算を紹介します。土地の固定資産税を計算するには、土地の評価額に自治体ごとに定められた税率をかける必要があります。

<土地の固定資産税の計算式>

固定資産税評価額(※1)×1.4%(※2)

※1 固定資産税評価額とは、固定資産税や都市計画税などの税金を計算するうえで基準となる価格のことです。正確には後述する住宅用地の特例などを適用した後の「課税標準額」で計算しますが、本記事ではわかりやすさを優先して固定資産税評価額としています。

※2 税率は原則として標準税率である1.4%ですが、自治体によって1.3%になるなど税率が異なる場合があります。

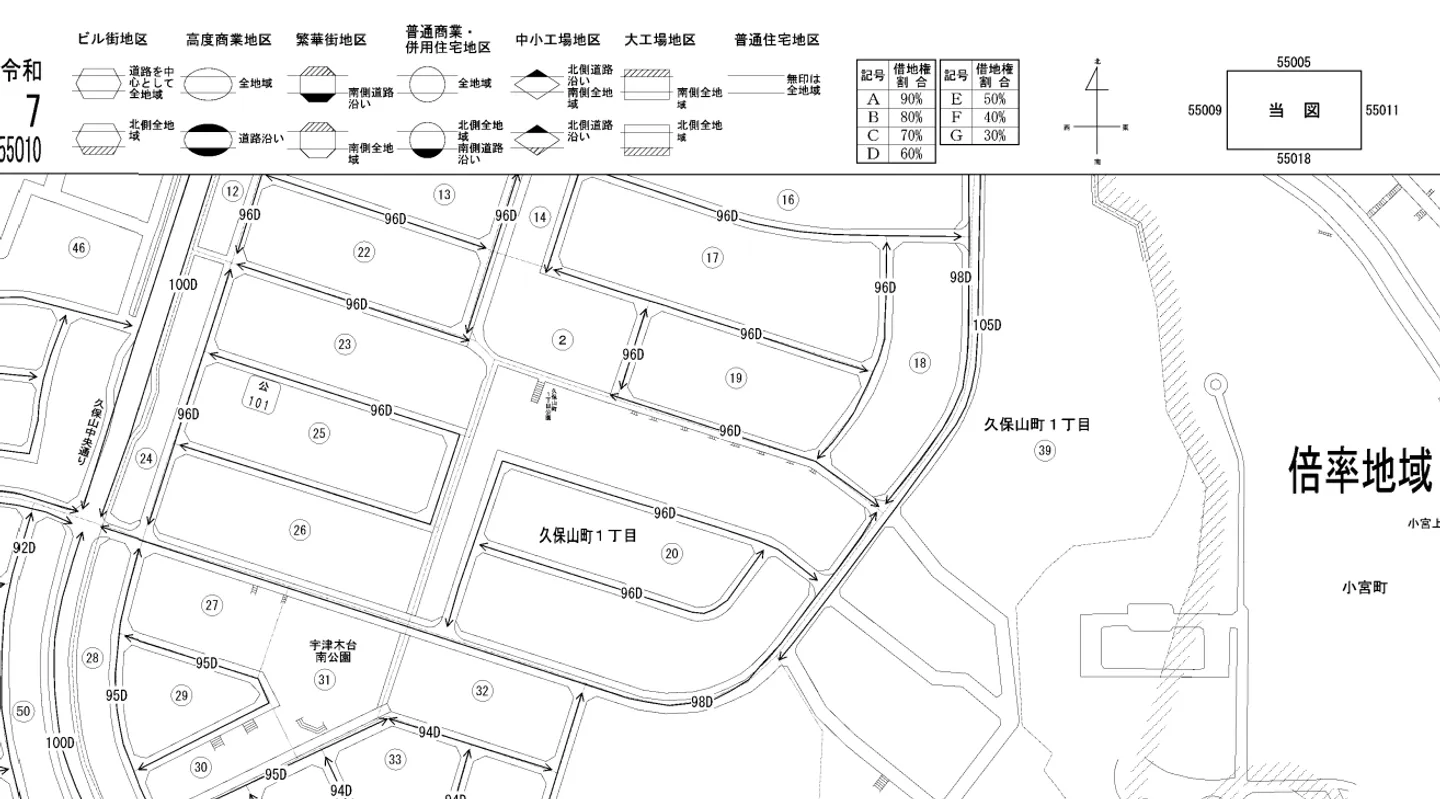

固定資産税評価額は、固定資産税の課税明細書や固定資産課税台帳などで確認できます。自分で算出する場合は、国税庁の「財産評価基準書路線価図・評価倍率表」にて公表されている、路線価を使います。

路線価とは、道路に面している土地の1㎡あたりの単価を、1,000円単位で表したものです。

<土地の固定資産税評価額の計算式(※)>

土地の面積×路線価

※実務的には借地権割合、奥行き価格補正率、道路数・形状などの各種補正が加わるため、この式はあくまでも「目安」としてご理解ください。

国税庁 財産評価基準書路線価図・評価倍率表

たとえば、1つの道路に面している共有名義不動産の土地が250㎡、路線価の表示が150だった場合、土地の固定資産税評価額は「250㎡×15万円=3,750万円」です。固定資産税評価額は、「3,750万円×1.4%=52万5,000円」になります。

路線価が設定されていない地域の場合は、評価倍率表を用いて「固定資産税評価額×評価倍率表に記載された倍率」で計算できます。しかしこの場合、結局は役所などで固定資産税評価額を調べる必要があるので注意しましょう

ワンポイント解説

登記簿にも地積は記載されていますが、なかには登記上の地積と課税明細書に記載された地積が一致しないケースもあります。

基本的に、課税明細書の地積は登記に記載されている地積に基づいています。これは、増改築したり一部を売却したりした際に登記簿を更新していない場合など、登記上の地積が明らかに不適当と判断される場合には、自治体が地籍調査や実測結果などの客観的資料をもとに課税台帳の地積を補正することがあるためです。

とはいえ、課税証明書の地積が間違っている可能性も否めないため、記載内容が異なる場合は確認が必要となります。詳しくはこちらで解説しているのでご覧ください。

2. 建物自体の固定資産税の税額を計算する

建物自体の固定資産税の税額は、再建築費評点数や経年減点補正率などを用いて計算できます。

再建築費評点数とは、「現在の共有名義不動産と同じ建物を新築したときにかかる建築費」です。経年減点補正率は、「経年劣化による減額分を考慮した補正」を表します。

<再建築費評点数を用いた固定資産税の計算式>

・固定資産税評価額=評点数×評点1点あたりの価額

・評点数=再建築費評点数×経年減点補正率

・評点1点あたりの価額=1円×物価水準による補正率×設計管理費などによる補正率

とはいえ上記の方法は、普段から不動産にかかわっていない人からすると非常に難しい計算です。そのため建物の固定資産税評価額は、簡易的に「購入したときの50~70%」で考えるのがおすすめです。

たとえば購入金額が3,000万円、割合が70%なら、固定資産税評価額は「3,000万円×70%=2,100万円」になります。固定資産税額は、「2,100万円×1.4%=29万4,000円」です。

3. それぞれの固定資産税を合わせて持分割合で按分する

土地と建物それぞれの固定資産税が計算できたら、両方を合算して共有名義不動産全体の固定資産税を算出します。先ほどの計算結果で考えると、「土地52万5,000円+建物29万4,000円=81万9,000円」です。

ただし、ここまで計算した結果はあくまで共有名義不動産全体の固定資産税です。共有名義不動産の固定資産税の納税額は、前述の通り各共有者の共有持分割合に応じて分担します。そこで共有名義不動産全体の固定資産税額に各共有者の共有持分割合をかけ合わせると、共有者1人あたりの固定資産税額を算出できます。

<最終的に各共有者が支払う固定資産税額>

- 固定資産税額:81万9,000円

- 共有持分割合:A60%・B30%・C10%

- Aが支払うべき固定資産税:81万9,000円×60%=49万1,400円

- Bが支払うべき固定資産税:81万9,000円×30%=24万5,700円

- Cが支払うべき固定資産税:81万9,000円×10%=8万1,900円

共有名義不動産の固定資産税の負担を軽減する方法

共有持分の固定資産税の負担を軽減する方法としては、次の2つがあげられます。

- 税法上の軽減措置を使う

- 不動産の評価額が正確か調査する

固定資産税には、「住宅用地の特例」「新築住宅に係る税額の減額措置」などの軽減措置があります。これらの軽減措置は、共有名義の不動産であっても一定の要件を満たしていれば適用の対象です。

不動産が共有名義の場合、軽減措置は不動産全体に適用され、軽減後の税額を共有者が持分割合に応じて負担することになります。共有名義ならではの軽減措置があるわけではありませんが、一般的な軽減措置を活用することで、結果的に税負担を軽くすることは可能です。

また、そもそも評価額が適正かどうかを確認することも大切です。評価額に誤りがあると、本来よりも高い税金を支払っている可能性もあります。ここからは、上記2つの方法について詳しく見ていきましょう。

税法上の軽減措置を使う

固定資産税には税法上の軽減措置があり、条件を満たせば減額や免除が可能です。

| 住宅用地の特例 |

・住宅が建っている土地については、固定資産税の算定基準となる評価額が減額される制度

・200㎡までの部分は1/6、それを超える部分は1/3に引き下げられる |

| 「公共の用に供する道路」の非課税措置 |

公道に通じている私道で、道路幅が1.8m以上かつ不特定多数の人が利用している場合は非課税となる制度

|

| 新築住宅に係る固定資産税の減額措置 |

新築住宅に係る固定資産税を、一定の条件を満たす場合に次の期間、2分の1に減額する制度

・1戸あたり120㎡相当分までが限度

・通常の新築住宅は3年間(マンション等の場合は5年間)

・認定長期優良住宅は5年間(マンション等の場合は7年間) |

住宅用地の特例

もし土地上にある建物がマイホームなどの居住用の家屋なら、「住宅用地の特例」と呼ばれる固定資産税の軽減措置の対象になります。住宅用地の特例が適用されると、固定資産税や都市計画税計算時の固定資産税評価額が最大1/6になります。

| 住宅用地の面積 |

固定資産税額 |

都市計画税額 |

| 小規模住宅用地(200㎡までの部分) |

固定資産税評価額×1/6 |

固定資産税評価額×1/3 |

| 一般住宅用地(200㎡超の部分) |

固定資産税評価額×1/3 |

固定資産税評価額×2/3 |

土地自体の固定資産税の税額を計算するのシミュレーション結果で住宅用地の特例が適用された場合、固定資産税額は以下の通りになります。

<住宅用地の特例を適用した場合の土地の固定資産税評価額の計算例>

- 小規模住宅用地に該当する部分:(3,750万円×200/250)×1/6=500万円

- 一般住宅用地に該当する部分:(3,750万円×50/250)×1/3=250万円

- 固定資産税額:(500万円+250万円)×1.4%=10万5,000円

- 前述のシミュレーションとの固定資産税額の差:52万5,000円-10万5,000円=42万円

参考:国土交通省「固定資産税等の住宅用地特例に係る空き家対策上の措置」

参考:東京都主税局「固定資産税・都市計画税(土地・家屋)」

なお、この特例の適用可否は、自治体が課税台帳の情報や現況調査などをもとに総合的に判断します。多くの自治体では、現地確認や申告内容をもとに実際の居住実態を確認する体制がとられているのが基本です。

そのため、登記上は住宅用地であっても、建物が取り壊されて更地になった場合や、居住実態が確認できない場合は特例が外れます。

また、マイホームなどの居住用の家屋であっても、自治体から「特定空家」に指定された場合は住宅用地の特例が適用されません。

「特定空家等」とは、長期間放置され老朽化や倒壊の危険があるなど、周辺の生活環境に悪影響を及ぼす恐れがある空き家のことを指します。通常、住宅用地の特例は電気や水道が通っていて居住可能な状態であれば、誰も住んでいなくても適用されます。

しかし、放置期間が長く老朽化が進むと、自治体が現地調査を行い、段階的に扱いが厳しくなっていきます。基本的には以下のような流れで手続きが進み、最終的に「特定空家等」に指定された時点で住宅用地の特例が適用されなくなります。

- 「管理不十分な空き家」として指導・助言

- 改善が見られない場合は勧告・命令

- 最終的に「特定空家等」に指定

そのため、特例の継続を希望する場合は建物の維持管理を怠らず、居住可能な状態を保つことが重要です。電気・水道の契約を切らず、定期的に清掃・点検を行うなど、現況を示せる管理体制を整えておきましょう。

ワンポイント解説

実際の現場では「相続したけど空き家のまま維持費だけかかっている」といった相談が非常に多いのが実情です。そうした場合は、思い切って売却を検討するのも一つの手です。

共有名義不動産の場合、原則として共有者全員の同意がなければ売却できませんが、自分の持分のみであれば単独で可能です。そのため、早めに共有状態から抜け出したい場合は、共有持分専門の買取業者に相談する方法があります。

その際、複数の業者に査定を依頼して比較することで、高く買い取れる業者を見つけやすくなります。

「公共の用に供する道路」の非課税措置

「『公共の用に供する道路』の非課税措置」は、不特定多数の人に利用されている私道(道幅1.8m以上)が非課税になるという措置です。

「公共の用に供する私道」としては、以下のような道路が該当します。

| 通り抜け私道 |

道路の両端が公道に接している私道 |

| コの字型私道 |

2戸以上の住宅への通り道として利用されているコの字型の私道(道幅4m以上) |

| 行き止まり私道 |

2戸以上の住宅への通り道として利用されている行き止まりの私道(道幅4m以上) |

| セットバック部分 |

住宅前の道幅が4m未満のとき、4m以上の道幅を確保するために土地の一部を私道にして拡幅を図った箇所

※建築基準法上、住宅が4m以上の道幅に2m以上接していなければならないという義務がある(=接道義務) |

参考:東京都主税局「道路に対する 非課税のご案内」

参考:大阪市「「公共の用に供する道路」に係る事務処理要領」

ただし、この非課税措置は自動で適用されるわけではなく、土地所有者が自ら申請しなくてはなりません。

申請を受けた自治体が現地調査を行い、道路の構造や利用実態などを確認したうえで「不特定多数の通行実態がある」「公共性が高い」と判断された場合に、課税台帳上で非課税として登録されます。

そのため、非課税を希望する場合は、役所の資産税課で申請手続きを行い、現地調査を受けるようにしましょう。

新築住宅に係る固定資産税の減額措置

「新築住宅に係る固定資産税の減額措置」は、戸建て住宅やマンションを購入した人の負担を軽減することで、良質な住宅の建設を促すことを目的としています。

減額措置には適用要件が設けられており、以下の条件を満たしていることが必要です。

- 居住割合(居住部分の床面積の割合)が1棟全体の2分の1以上であること

- 居住部分の床面積が1戸当たり50㎡以上280㎡以下であること(賃貸の場合は40㎡以上280㎡以下)

参照:東京都主税局

上記の条件を満たす住宅に対して、床面積120㎡相当分の固定資産税が1/2に減額されます。もし床面積が120㎡を超える場合は、床面積120㎡に相当する固定資産税が減額の対象です。

なお、この減額措置を受けるには、新築後に自治体へ「減額申告書」を提出する必要があります。申告期限は、原則として新築した年の翌年1月31日までのため、建物の完成後は早めに確認しておきましょう。

参考:国土交通省「新築住宅に係る税額の減額措置」

不動産の評価額が正確か調査する

共有名義不動産の固定資産税は、不動産の評価額を正確に調査することで軽減できる場合もあります。固定資産税は固定資産の評価額に基づいて計算されますが、この評価額が適正ではないために、固定資産税を多く払いすぎているケースも少なくありません。

固定資産の評価額は、総務省が定めた「固定資産評価基準」に基づき、自治体の担当部署が固定資産を個別に評価して決定されます。この評価額は、土地や建物の価格変動を正確に反映させるため、原則として3年ごとに見直しが行われています。

しかし、固定資産の評価は人の手によって行われているため、評価作業において以下のようなミスが生じ、結果として固定資産が適正に評価されていない場合もあります。

- 実際の面積と登記簿上の面積が異なっている

- 土地の現況の地目と登記簿上の地目が異なっている

- 住宅用地の特例が適用できる状況にもかかわらず、適用されていない

- 著しい地価の下落が評価額に反映されていない

- 非課税となるべき土地(公共用の私道やセットバックした私道部分など)が課税対象となっている

- 家屋の老朽度合いを反映する経年減点補正率が正しく適用されていない

固定資産の評価額が適正な評価額を上回っている場合、前述したように現況調査に基づいて算出されている場合もあります。しかし、評価時のミスや地価変動の反映漏れなどにより、本来より高い評価額がそのまま引き継がれてしまうケースもあるのです。

結果として過大な固定資産税を支払い続けることになってしまいます。そのようなリスクを回避するためには、自身も以下のような方法で評価額の正確性を調査・確認することも必要です。

- 課税明細書に記載されている不動産の基本情報(土地の面積や地目、建物の構造や築年数など)に誤りがないか確認する

- 固定資産課税台帳の縦覧制度を利用し、自身の不動産と類似の不動産の評価額を比較する

固定資産の評価額に不服があれば、「固定資産評価審査委員会」に対して審査の申出ができます。審査の結果、固定資産の評価額が不適当であると認められた場合は評価額が修正され、それに伴って固定資産税も修正されることになります。

共有名義不動産の固定資産税を立て替えた分を他の共有者に請求する方法

共有名義の不動産で、自分が他の共有者の分まで固定資産税を立て替えて支払った場合、その立て替え分は他の共有者に請求できます。請求方法は法律で定められていないため、口頭でも請求自体は可能です。

しかし、口頭だけでは「請求した・していない」の水掛け論になりやすいため、後のトラブルや法的手続きに備えるためにも、内容証明郵便で請求するのが望ましいでしょう。

内容証明郵便を利用すれば、いつ・誰に・どのような内容で請求したかを郵便局が公的に証明してくれます。そのため、後から「聞いていない」「届いていない」と言い逃れされるのを防げます。

請求を行っても支払いに応じてもらえない場合は、裁判所へ「支払督促」や「少額訴訟」などの法的手続を申し立てることも可能です。

これらの手続きで支払い命令が確定した後も、なお支払われない場合には、裁判所を通じて強制執行(差し押さえ)を行うことができます。

ワンポイント解説

実際の現場では、「親族間の共有」などで口約束に頼ってしまい、後から請求が認められにくくなるケースも少なくありません。 支払証明書や納付書の控え、領収証など自分が立て替えて支払ったことを示す証拠を必ず残すことが重要です。

立て替えた分の清算を拒否されたら「強制的な持分買取」もできる

他の共有者が立て替え分の清算を拒否する場合、「共有持分買取権」を行使して、その共有者が持つ共有持分を強制的に買い取ることもできます。

共有者が一年以内に前項の義務を履行しないときは、他共有者は、相当の償金を支払ってその者の持分を取得することができる。出典:e-Govポータル「民法第253条第2項」

共有持分買取権を行使することで、固定資産税の支払いを拒否している共有者を共有関係から強制的に排除できるため、共有者間で生じた不公平感の解消につながります。

また、持分を買い取れば自身の持分割合が増加するため、不動産の活用や売却における意思決定の自由度が高まるというメリットもあります。

ただし、固定資産税の支払いを拒否している共有者に対して共有持分買取権を行使するためには、以下の要件をすべて満たさなければなりません。

- 相手の共有者が負担すべき固定資産税を立て替えて納付していること

- 相手の共有者に立て替えた固定資産税を催告していること

- 相手の共有者が催告から1年経過しても正当な理由なく支払いを拒否していること

したがって、固定資産税を支払ってもらえないからといって、すぐに買取権を行使できるわけではありません。実際に行使するには、以下のような段階を踏む必要があります。

- 立て替えた固定資産税の支払いを内容証明郵便で催告する

- 催告から1年以上経過した後、「共有持分買取権」を行使する旨を内容証明郵便で通知する

- 共有持分の買取価格を決める

- 決定した買取対価を対象の共有者に支払う

- 持分移転登記を申請し、持分の名義変更を行う

買取請求権を行使するには、他の共有者が負担すべき固定資産税を立て替えたうえで催告し、それから1年以上支払いがされていないという客観的な事実が必要になります。そのためには、まず内容証明郵便で改めて固定資産税を催告し、不履行期間の起算点を確定させることが重要です。

催告してから1年以上経過しても支払いがされなければ、共有持分買取権を行使する旨を通知することで持分買取が成立します。持分買取が成立したら、当事者間で話し合って共有持分の買取価格を決めましょう。

買取価格は、不動産鑑定士が算出した不動産全体の評価額に持分割合を乗じて決めるのが基本です。話し合いで決まらない場合は調停、調停でも決まらない場合は訴訟を提起し、裁判所の判決で決めることになります。

共有持分の名義人を変更するための持分移転登記は、相手の共有者と共同で申請する必要があります。相手の共有者が登記を拒否する場合は、「登記引取請求訴訟」を提起します。訴訟で勝訴判決を得られれば、相手の共有者の協力を得なくても単独で申請できるようになります。

ワンポイント解説

この手続きは法的にも複雑で、立証責任や書面の整備が重要です。実務では弁護士に依頼して進めるケースが多く、共有持分買取権の行使が認められるかは、証拠の有無が非常に重要となります。

特に「1年以上支払われていない」という要件を証明するためにも、催告日や金額・納付書の控えなどを確実に保管しておきましょう。

共有名義不動産の固定資産税を滞納した場合のリスク

固定資産税を始めとする税金の納付は国民の義務であり、原則として必ず納めなければなりません。

共有名義不動産の固定資産税を滞納した共有者には、代表者や自治体からのさまざまな措置がおこなわれるリスクがあります。共有名義不動産の固定思案税を滞納した場合のリスクは、次の通りです。

| 固定資産税を滞納した場合のリスク |

概要 |

| 延滞税がかかる |

以下の固定資産税がかかる可能性がある

・納期限の翌日から1か月を経過するまでの期間:滞納した金額×2.4%×延滞した日数÷365日

・納期限の翌日から1か月を経過した後の期間:滞納した金額×8.7%×1か月を経過して延滞した日数÷365日 |

| 自治体から督促状が送られる |

・地方税法第329条に基づき、納期限が過ぎてから20日後に督促状が送られてくる

・督促状を無視すると財産差し押さえに発展するリスクがある |

| 不動産全体を含めた共有者全員の財産が差し押さえの対象になる |

・地方税法第10条の連帯納税義務に基づき、共有者全員の財産が差し押さえになる可能性がある

・差し押さえ対象は動産、給与、預貯金、債権など |

延滞税がかかる

納付期限までに固定資産税の納付できなかった者には、納付期限から実際に納付した日までに応じた延滞税が課せられます。

<令和7年時点での固定資産税の延滞税の計算方法(※)>

・納期限の翌日から1か月を経過するまでの期間:滞納した金額×2.4%×延滞した日数÷365日

・納期限の翌日から1か月を経過した後の期間:滞納した金額×8.7%×1か月を経過して延滞した日数÷365日

※ 当分の間は「特例措置」が設けられており、本来は「納期限の翌日から1か月を経過するまでは7.3%と延滞金特例基準割合+1%のうち低いほう」「1か月を経過した後は14.6%と延滞金特例基準割合+7.3%のうち低いほう」です。

たとえば、滞納した金額が6万円、滞納した日数が140日だった場合の延滞税は次の通りです。

- 6万円×2.4%×30日÷365日≒118円(1円未満切り捨て)

- 6万円×8.7%×110日÷365日≒1,573円(1円未満切り捨て)

- 118円+1,573円≒1,600円(100円未満切り捨て)

ワンポイント解説

なかには「延滞金が少額だから後回しにしてもいい」と考える人もいますが、滞納が続くとこの後に紹介する督促・差押えに移行するため、早期の納付・相談が大切です。

もし納期限を過ぎた場合は、それに気づいた段階で必ず自治体の収納課または徴収担当へ連絡し、分割納付や猶予申請を行うことが重要になります。「事情を説明して誠実に対応すれば、延滞金の一部免除や納付猶予を認めてもらえる」ケースも少なくありません。

自治体から督促状が送られる

固定資産税の滞納が続いていると、納期限後20日以内に自治体から共有名義の代表者宛てに督促状が送られてきます。督促については地方税法第329条にて定められています。

(市町村民税に係る督促)

第三百二十九条 納税者(特別徴収の方法によつて市町村民税を徴収される納税者を除く。以下本款において同様とする。)又は特別徴収義務者が納期限(第三百二十一条の十一又は第三百二十八条の九の規定による更正又は決定があつた場合においては、不足税額又は不足金額の納期限をいい、納期限の延長があつたときは、その延長された納期限とする。以下市町村民税について同様とする。)までに市町村民税に係る地方団体の徴収金を完納しない場合においては、市町村の徴税吏員は、納期限後二十日以内に、督促状を発しなければならない。但し、繰上徴収をする場合においては、この限りでない。

e-Gov法令検索 地方税法第329条

なお、地方税法第331条には「督促状を発した日から10日経過しても完納しない場合は財産を差し押さえなければならない」と定められていますが、実務上は差し押さえ前に連絡にて催告がおこなわれます。

不動産全体を含めた共有者全員の財産が差し押さえの対象になる

督促状や催告をおこなっても固定資産税の滞納が続く場合は、自治体による財産調査がおこなわれます。財産調査の結果、差し押さえできる財産があれば、滞納した固定資産税や延滞税の分だけ差し押さえられます。

ここで注意したいのは、共有名義不動産の固定資産税滞納の場合、滞納者以外の共有者の財産も差し押さえ対象になる点です。なぜなら、前述した地方税法第10条における連帯納税義務にて共有者全員が連帯して納付すべきと定められているからです。

差し押さえの対象になる財産は、次の通りです。

- 自動車、貴金属、ブランド品などの動産

- 会社の給与・賞与

- 預貯金

- 家賃収入や貸付金などの債権

- 共有名義不動産そのもの

固定資産税の金額を考慮すると、滞納が数百万円以上になるケースはほぼないと思われるため、主に動産、給与、預貯金、債権が差し押さえ対象になるでしょう。一方で、必要な生活費、年金、生活保護費、農業・漁業などの仕事に使うための工具などは、差し押さえ対象外です。

ワンポイント解説

前述のとおり、共有名義不動産の固定資産税は、自治体が指定した「代表者」に納税通知書が送付されます。代表者が他の共有者から税額相当分を預かってまとめて納付することも多いため、代表者が納付を怠った場合、他の共有者にも督促状や差押通知が届いて滞納の事実を知るケースもあるのです。

実際に、「自分の分は代表者に渡していたのに、払われていなかった」「代表者が行方不明で自治体から直接通知が来た」といった相談もあります。このようなトラブルを防ぐためには、各共有者が納税証明書で納付状況を確認し、滞納がわかった時点で自治体に代表者変更の届出を出すといった対応が有効です。

共有名義不動産の固定資産税を負担したくない場合は共有状態から抜け出す

共有名義不動産の固定資産税を負担したくない場合は、自分の共有持分をすべて処分するか、共有不動産全体を処分して共有状態から抜け出す必要があります。共有状態から抜け出すための具体的な方法としては、以下の7つが挙げられます。

| 共有状態の解消方法 |

内容 |

メリット |

デメリット |

| 共有不動産全体の売却 |

共有者全員が協力して、共有不動産全体を売却する方法 |

・共有者全員が売却益を得られる

・共有持分のみを売却するよりも買い手がつきやすく、高値で売却しやすい

|

・共有者全員の同意が必要

・売却までに時間がかかる場合もある

|

| 共有者間で共有持分を売却 |

共有者のうちの1人がすべての共有持分を買い取り、不動産を単独で所有する方法 |

・「不動産全体の価格×持分割合」の金額で売却しやすい

・第三者に売却することによるトラブルのリスクが低い

|

・買取の意思や資金がある共有者がいなければ成立しない

|

| 自分の共有持分を第三者に売却 |

自分の共有持分を買取業者や一般の個人などの第三者に売却する方法 |

・他の共有者の同意が必要なく、単独で売却できる

|

・仲介での売却は困難で、買い手は専門の買取業者に限られるケースが多い

・売却価格は「不動産全体の価格×持分割合」よりも安い傾向がある

|

| 共有持分を贈与 |

自分の共有持分を他の共有者や第三者に無償で譲渡する方法 |

・共有持分の譲渡先を自由に決められる

|

・売却代金が得られない

・贈与者と受贈者双方の合意が必要

・受贈者に贈与税が課される可能性がある

|

| 土地を分筆(土地のみの場合) |

1筆の土地を複数の土地に分けてから、各共有者がそれぞれ単独で所有する方法 |

単独名義で取得することで土地を自由に活用・売却できる

|

土地の形状や法的要件によっては分筆ができない場合もある

|

| 共有持分を放棄 |

自分の共有持分を放棄し、それを他の共有者に無償で帰属させる方法 |

・他の共有者の同意が必要なく、単独で放棄できる

|

・売却代金が得られない

・他の共有者全員に贈与税が課される可能性がある

|

| 共有物分割請求訴訟 |

裁判所の判決で決定した方法に従って共有状態を解消する方法 |

・共有者同士で話し合いができない場合や意見が対立している場合でも、強制的に共有状態を解消できる

|

・共有者が望まない分割方法が命じられる場合がある

・弁護士費用や時間、手間がかかる

|

共有状態を抜け出す方法はいくつかありますが、まずは現金化が可能な売却を検討することをおすすめします。自分の共有持分は他の共有者の同意がなくても単独で売却できますが、共有持分は一般の買い手がほぼつかないのが現実です。

そのため、基本的に売却先は他の共有者か専門の買取業者に限られます。専門の買取業者に売却する場合は、買取実績やノウハウが豊富で信頼性の高い買取業者を探すことが売却成功のカギとなります。

まとめ

共有名義不動産の固定資産税は、共有持分を持っている限り負担義務があります。利用価値のない共有持分を保有し続けると税金負担が増えるため、早めに売却してコストを減らしていきましょう。

原則として代表者1名が納付をおこなうため、「誰が代表者になるのか」「どのように清算をおこなうか」などを事前に共有者の間で話し合っておきましょう。固定資産税を滞納し続けると、延滞税の支払いや自治体からの催告・財産差し押さえなどに発展します。

共有不動産を利用する予定がないのであれば、共有持分を売却してしまうのも1つの方法です。共有持分専門の買取業者や他の共有者へなら、一般の人からの需要が低い共有持分でも、高値での売却を期待できます。

もし買取業者への売却を検討しているなら、当サイト「イエコン」にて買取業者の無料検索をぜひ利用してみてください。

共有持分の固定資産税についてよくある質問

固定資産税の代表者が死亡した場合はどうすればよいですか?

代表者の共有持分を相続した人か、他共有者のだれかが代表者の立場を引き継ぎます。どちらの場合も、役所への申請が必要です。

共有持分を年途中で手放した場合、1月1日から手放した日までの固定資産税の支払いは必要ですか?

実務上、1月1日から手放した日までの日数分の固定資産税は、日割り計算で支払うケースが多いです。

売却以外に共有持分を手放す方法はありますか?

共有持分の贈与・放棄、土地の分筆、共有物分割請求などが考えられます。相続時なら、始めから共有持分を相続しない相続放棄も選択肢に入ります。詳細は関連記事をご覧ください。なお共有持分を手放した場合でも、1月1日〜手放した日までの固定資産税の負担が必要になる可能性があります。

共有名義にしたら固定資産税が安くなりますか?

不動産を共有名義にしても、固定資産税は安くなりません。固定資産税の税額は不動産全体の評価額に基づいて決まるため、所有者の人数は一切関係ありません。ただし、固定資産税全体を持分割合に応じて支払うため、一人当たりの負担は軽くなるでしょう。