持分移転登記とは共有持分権が移ったことを示す手続き

持分移転登記・・・共有持分の名義を変更するときにおこなわれる登記手続きのことです。登記された権利者が何らかの事情で持分を手放す際に権利が移ったことを示すためにおこなわれます

持分移転登記によって、正式に持分の名義が変わったことを証明できるため、第三者に権利を主張できるようになります。

逆にいうと、持分を相続したり購入しても、持分移転登記を手続きしない限り、その持分に対する権利は主張できないので注意しましょう。

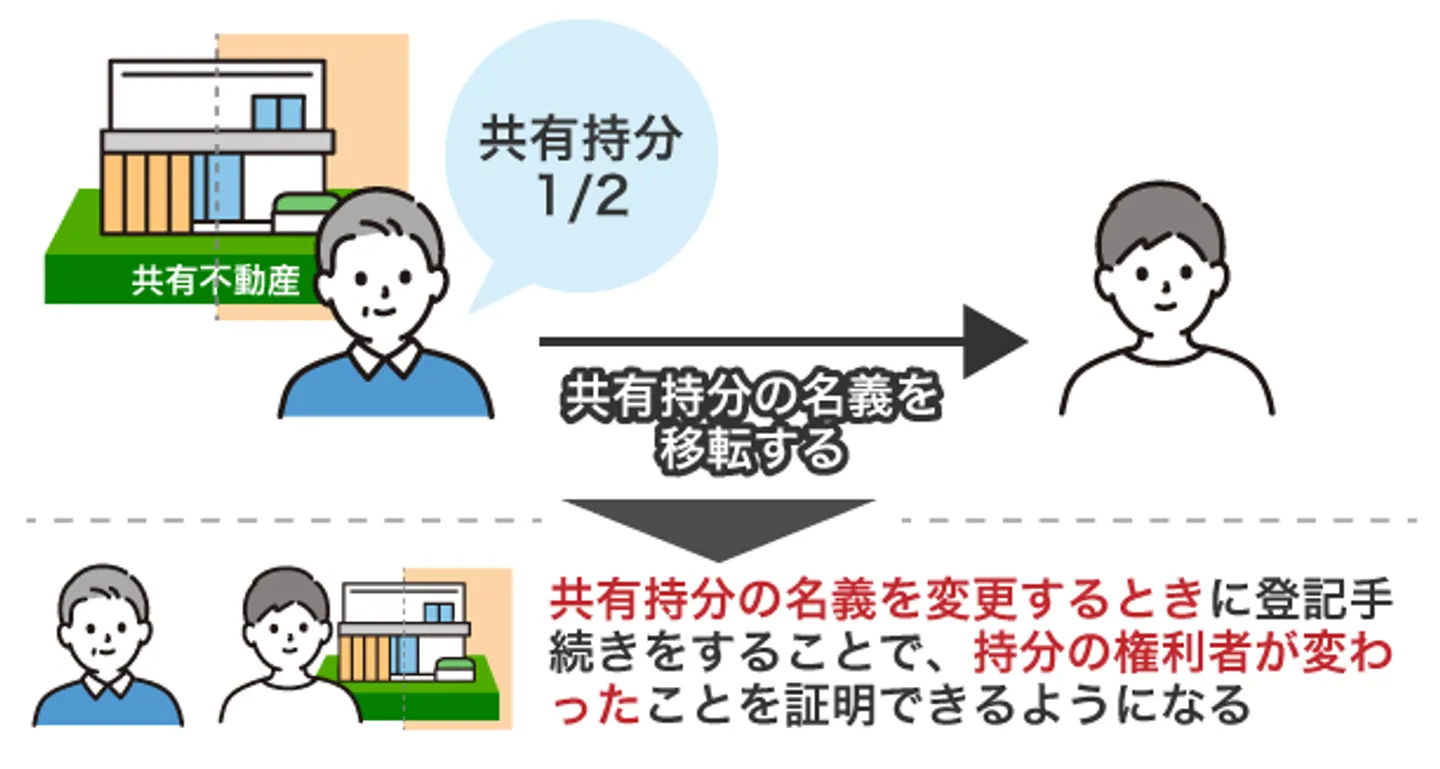

持分移転登記と所有権移転登記の違い

持分移転登記も所有権移転登記も名義を変更し、所有権を移転する手続きです。違いは、登記手続きによって所有権が100%移転するのか、共有持分が移転するのかという点です。

| 登記の種類 |

移転する権利 |

| 持分移転登記 |

共有持分 |

| 所有権移転登記 |

100%の所有権 |

単独名義の不動産は、名義人が100%の所有権を持っているため、売買や相続などによって所有権が移転した場合は「所有権移転登記」を行います。

一方で共有名義の不動産は、複数の共有者がそれぞれ共有持分を持っているため、売買や相続などによって共有持分が移転した場合は「持分移転登記」を行います。

手続きの流れや登記に必要な書類など、移転する所有権の割合以外の部分については、持分移転登記と所有権移転登記で大きな違いはありません。

持分移転登記が必要になる6つのケース

共有持分の権利を他者へ移す場合、さまざまな事情があります。主に持分移転登記をおこなうケースは以下の6ケースです。

- 共有持分を相続する場合

- 離婚の財産分与に不動産がある場合

- 持分の売買によって名義が変わる場合

- 持分の放棄によって名義が変わる場合

- 共有物分割請求で代償分割がおこなわれる場合

- 持分の贈与によって名義が変わる場合

次の項目からそれぞれの原因について解説していきます。

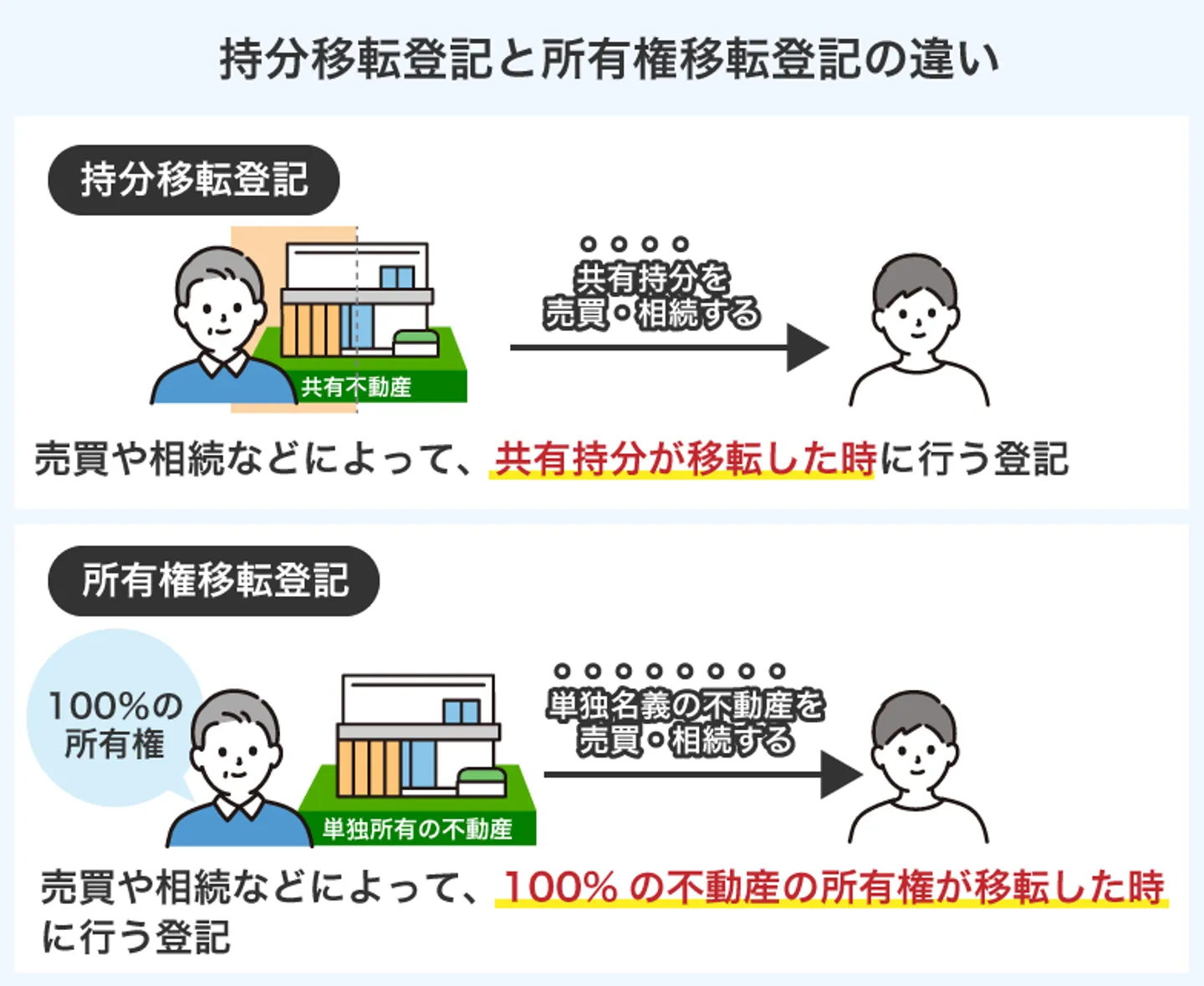

共有持分を相続する場合

相続財産に被相続人の共有持分が含まれている場合は、持分移転登記をおこないます。

ここでは、以下のケースでの持分移転登記について見てみましょう。

・夫婦共有名義で不動産を購入し持分1/2ずつ所有している

・被相続人は夫

・相続人は妻と子ども(計2人)

もし法定相続分に従うのであれば、妻と子どもにそれぞれ1/2ずつの相続分が認められます。そのため、夫の持分1/2の半分である1/4ずつに対して持分移転登記手続きをおこないます。

その結果、妻は「1/2+1/4=3/4」子どもは「1/4」の持分を所有することになります。

共有持分の相続については、下記の記事も参考にしてみてください。

離婚の財産分与に不動産がある場合

離婚することになった場合、婚姻期間中に築き上げた財産は夫婦で分け合う必要がありますが、不動産を夫婦で分け合うのは物理的に難しいものです。

そのため、不動産を売却して得た金額を分ける方法もありますが、子どもがいて転校させたくない場合など、離婚後も夫婦のどちらかが住み続けるケースもあるでしょう。

その場合は、権利関係を整理するために持分移転登記による財産分与がおこなわれることがあります。ただし、この登記をおこなうには、離婚が成立したあとに夫婦双方が協力して共同申請する必要があります(原則)。

離婚時の関係によっては「登記に協力してくれない」「手続きを進めてくれない」といったトラブルが起こることもあります。

こうした事態を防ぐためには、持分移転登記の共同申請をおこなうことをあらかじめ約束した内容の離婚協議書を作成しておくと安心です。公正証書にしておくと、より確実です。

それでも相手が協力してくれない場合は、登記手続請求などの法的手段を取る必要があるため、離婚問題や財産分与に詳しい弁護士に相談することが大切です。

住宅ローンが残っている場合は金融機関に相談する

持分移転登記をおこなう際に住宅ローンが残っている場合は、原則として貸主である金融機関の承諾が必要になります。

これは、ローン契約時の条件を基に審査が行われているためであり、金融機関の承諾なしに不動産の持分や所有権の名義を変更すると、契約違反とみなされるおそれがあるからです。

契約違反と判断された場合、残債の一括返済(期限の利益の喪失)を請求されるリスクもあります。

そのため、住宅ローンが残っている状態で持分移転登記を検討している場合は、事前に借入先の金融機関へ相談し、承諾の可否や手続き方法を確認しておきましょう。

離婚時の共有不動産の取り扱いについては、下記の記事も参考にしてみてください。

持分の売買によって名義が変わる場合

持分が売買され、所有者が変わった場合も持分移転登記をおこないます。たとえば、自分の持分を他の共有者に売却した場合、購入した共有者に所有権が移転するため、登記を通じてその権利関係を明確にしておく必要があります。

登記申請書には、持分を売却して権利を失う人を「義務者」、購入して権利を取得する人を「権利者」として記載します。

持分移転登記には登録免許税(固定資産税評価額 × 持分割合 × 2%)がかかります。その他にも、登記手続きを司法書士に依頼する場合は報酬費用(数万円程度)が発生します。

また、費用の負担者は法律で決まっていませんが、一般的には購入者(権利者)が負担するケースが多いです。

さらに、売買の際は登録免許税以外の税金面でも注意が必要です。

購入者には不動産取得税(固定資産税評価額 × 3%)が課税され、売却者には譲渡所得税がかかる場合があります。特に、共有者間の売買であっても税法上は「譲渡」として扱われるため、売却益が出た場合には所得税の申告が必要になることがあります。

このように、持分の売買は登記や税務の両面で手続きが必要となるため、不動産の売買に詳しい司法書士や税理士へ相談しておくと安心です。

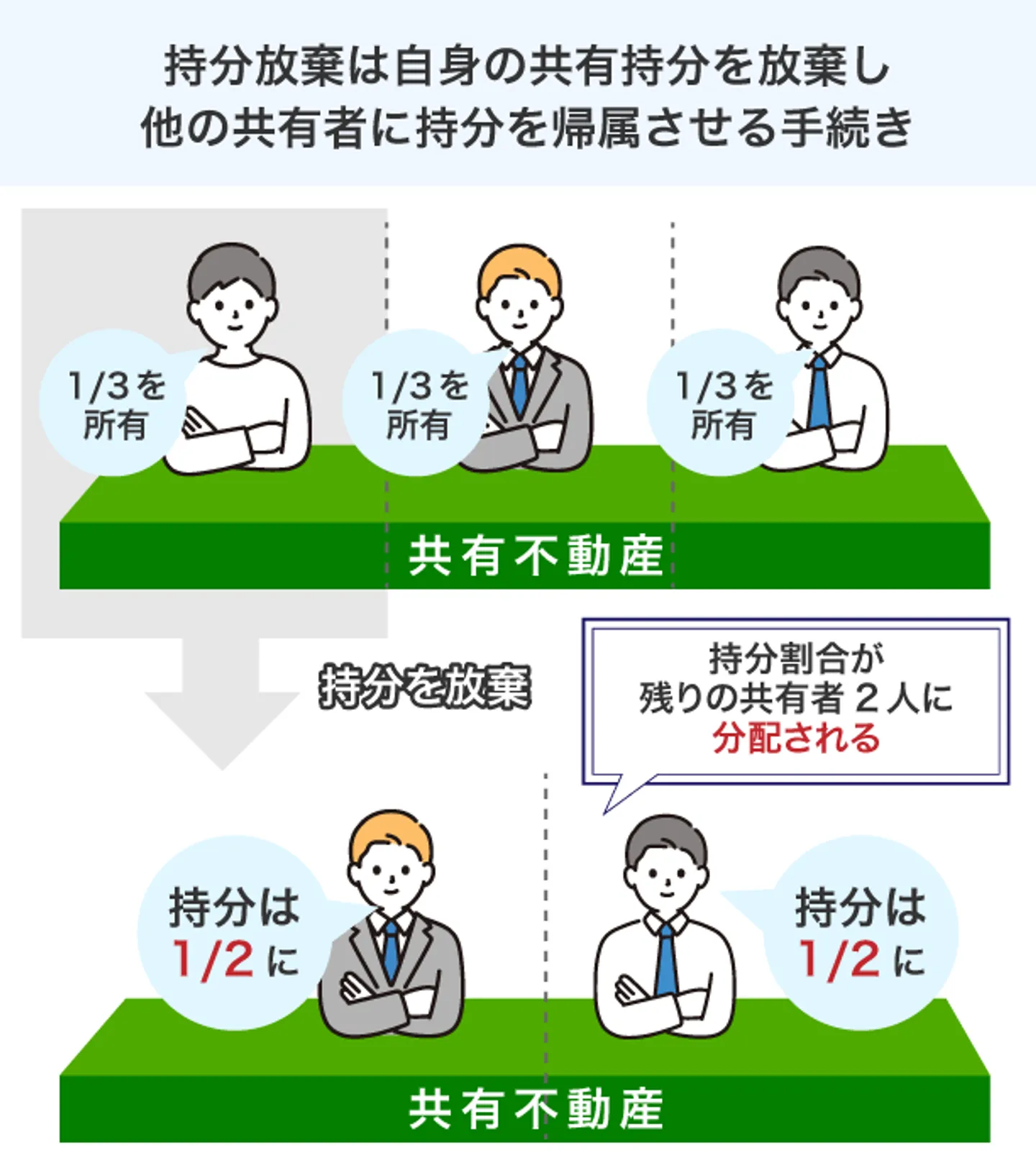

持分の放棄によって名義が変わる場合

持分移転登記は売買だけではなく放棄によっても発生します。

持分放棄・・・共有者が自分の持分を放棄し、その持分が他の共有者の持分割合に応じて帰属(分配)します。

たとえば、長男・次男・三男の持分がそれぞれ1/3ずつだとします。長男が持分を放棄すると持分1/3は次男と三男に分配され持分は1/2ずつとなります。

このようなケースでは「持分放棄を原因とした持分移転登記」が発生し、放棄する側と分配される側が共同で申請しなければなりません。

持分放棄したとしても登記簿上の名義がそのままだと、固定資産税を支払い続けなければならないため注意が必要です。もし他の共有者が登記申請に協力してくれないのであれば裁判所に「登記引取請求」を申し立てましょう。

無事に登記引取請求が認められれば、持分放棄後の権利関係と登記簿上の権利関係を一致させることが可能です。

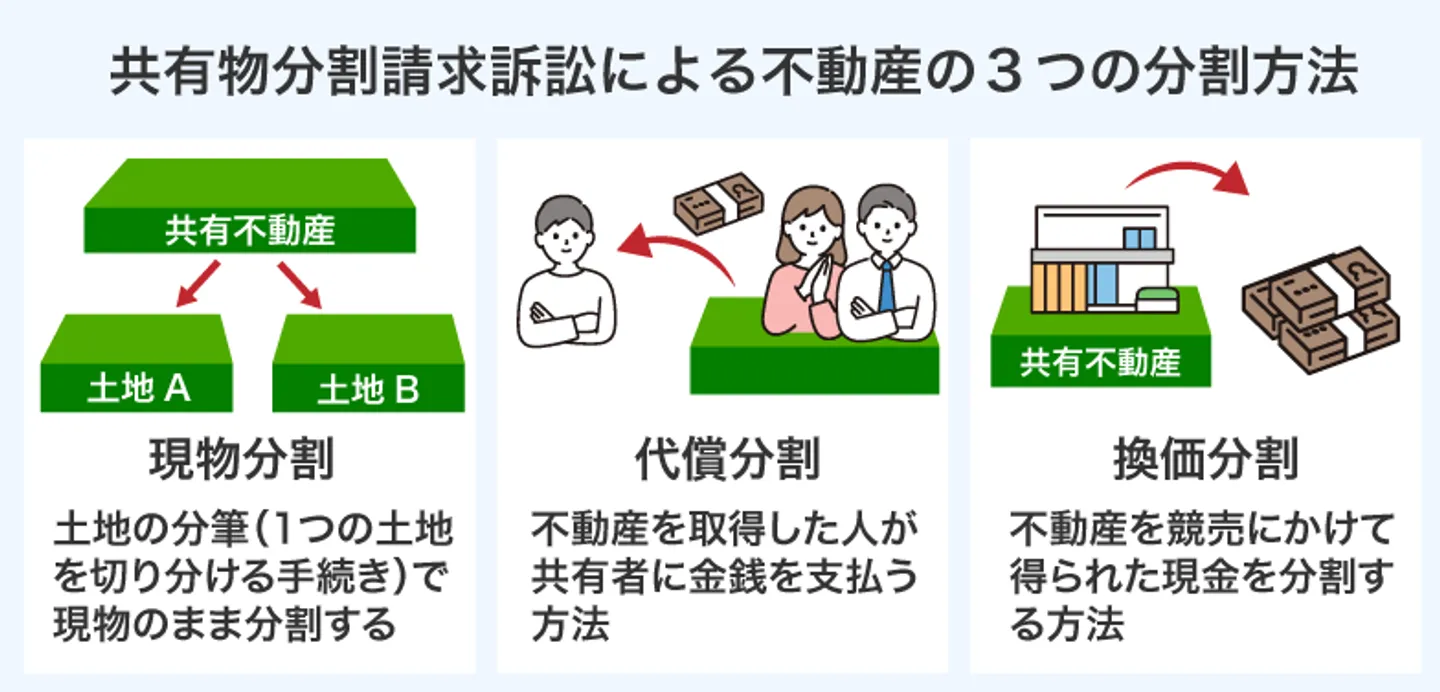

共有物分割請求で代償分割がおこなわれる場合

共有関係を解消するための手段として共有物分割請求がおこなわれることがあります。共有関係の解消方法は、裁判所の判決によって主に以下の3つのうちいずれかの方法で決められます。

| 分割方法 |

内容 |

登記の要否・種類 |

| 現物分割 |

共有不動産を分筆などで実際に分け、各共有者が現物で取得する方法。 |

持分移転登記は不要(分筆登記などを行う) |

| 代償分割 |

他の共有者の持分を金銭などで買い取り、単独所有とする方法。 |

持分移転登記が必要 |

| 換価分割 |

共有不動産を売却し、その売却代金を持分割合に応じて分配する方法。 |

所有権移転登記(第三者への売却) |

この中で持分移転登記がおこなわれるのは「代償分割」のみです。

一方で、現物分割は主に土地を分筆することで共有関係を解消する方法であり、持分が移転することはありません。

また、換価分割は共有不動産を売却して得たお金を持分に応じて分割する方法であるため、所有権移転登記となります。

共有物分割請求訴訟や弁護士に依頼する際の費用については、下記の記事で詳しく紹介しています。

持分の贈与によって名義が変わる場合

親から子ども、夫婦間、兄弟間などで共有持分の贈与が発生した場合も、名義人や持分割合を変更するために持分移転登記をおこなう必要があります。

共有持分の贈与は贈与税の課税対象となり、贈与を受けた人(受贈者)は翌年の確定申告で申告・納税をする必要があります。ただし、1年間に受けた贈与の合計額が基礎控除110万円以内であれば、贈与税はかかりません(※他の贈与と合算して超える場合は課税対象になります)。

なお、贈与による持分移転登記をおこなう際には、登録免許税が課税されます。

税率は「固定資産税評価額×2%」が原則です(相続登記などよりも高めの設定です)。

また、贈与を受けた側には不動産取得税も課されますが、贈与者が親や祖父母である場合など、一定の条件下では軽減措置や非課税扱いになるケースもあります。

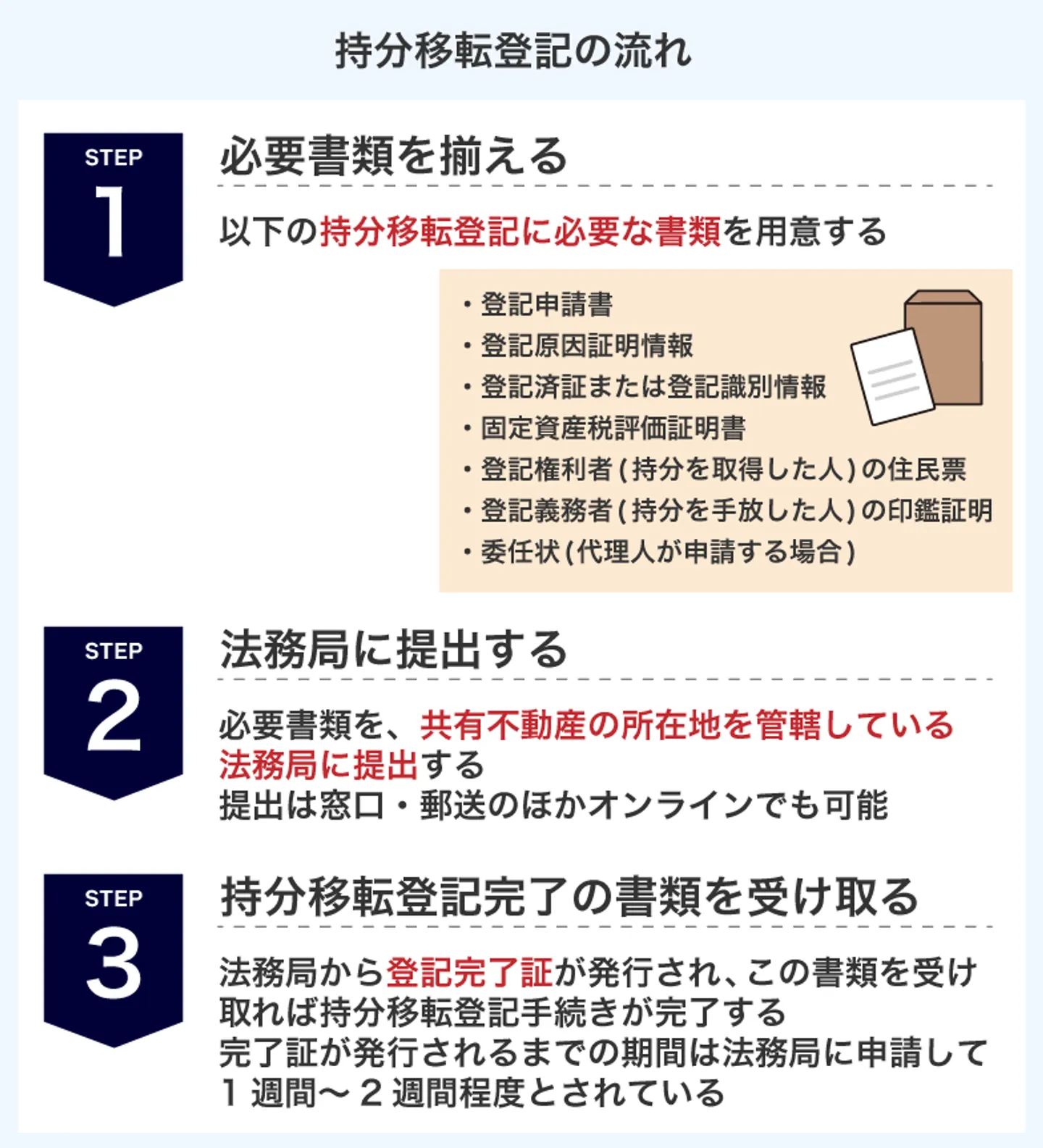

持分移転登記の流れ

前の項目で説明したように原因はさまざまありますが、持分移転登記の流れは基本的に同じで以下の通りです。

- 必要書類を揃える

- 法務局に提出する

- 持分移転登記完了の書類を受け取る

次の項目からそれぞれについて詳しく解説します。

1.必要書類を揃える

持分移転登記の申請では、次の書類が必要です。

- 登記申請書

- 登記原因証明情報

- 登記済証または登記識別情報

- 固定資産税評価証明書

- 登記権利者(持分を取得した人)の住民票

- 登記義務者(持分を手放した人)の印鑑証明

- 委任状(代理人が申請する場合)

次の項目では登記申請書の作成方法と登記原因証明情報がどのような書類なのか解説します。

もし「仕事で平日の日中は忙しい」「申請に手間をかけたくない」という人であれば、登記手続きの専門家である司法書士などに依頼するとよいでしょう。

登記申請書

まず登記申請書は自分で作成します。パソコン入力でも手書きでも構いません。ただし、鉛筆や摩擦などで消せる筆記用具は不可です。

登記申請書には目的・原因・移転する持分の課税価格などを記載しましょう。たとえば、山田太郎さんから山田次郎さんに持分が移転する場合と仮定して詳しい記載事項を見てみましょう。

| 登記申請書の項目 |

記載事項 |

| 登記申請の日付 |

申請した日の日付 |

| 登記申請者の氏名および住所 |

山田太郎

山田次郎(手続する人の情報) |

| 登記の目的 |

山田太郎持分全部移転(所有権移転または持分全部移転) |

| 登記の原因 |

令和〇年〇月〇日売買 |

| 登記義務者の氏名・住所 |

氏名:山田太郎

住所:山田太郎の住所(元の所有者の情報) |

| 登記権利者の氏名・住所 |

氏名:山田次郎

住所:山田次郎の住所(持分を移転してもらった人の情報) |

| 添付情報 |

添付書類の名称一覧 |

| 課税価格 |

登録免許税の金額 |

登記申請書の様式や詳しい記載例は法務局が公表しているため参考にするとよいでしょう。もし申請書の作成に疑問や不明点があれば法務局に相談することが大切です。

参照:法務局「不動産登記の申請書様式について 登記申請書の様式及び記載例」

参照:法務局「管轄のご案内」

登記原因証明情報

登記原因証明情報とは、持分移転登記が必要になった原因が証明できる書類のことです。そのため、原因によって必要な書類は以下のように異なります。

| 持分移転登記が必要になった原因 |

必要書類 |

| 持分売買 |

売買契約書 |

| 贈与 |

贈与契約書 |

| 相続 |

遺産分割協議書や遺言書 |

| 離婚 |

離婚協議書や離婚調停調書 |

契約や協議の内容などは口頭での取り決めでも効力が認められます。ただし、実際には契約書や協議書の提出が求められる手続きも少なくありません。

もし、持分の売買や遺産分割協議をこれからおこなう・おこなっているというタイミングであれば作成しておくとスムーズに移転登記などの手続きを進められるでしょう。

仮に売買や協議が終了しているのであれば、できる限り内容を思い返して作成しておくとよいかもしれません。

2.法務局に提出する

すべての必要書類を揃えたら共有不動産の所在地を管轄している法務局に提出します。

提出は窓口・郵送のどちらでも可能です。また「登記・供託オンライン申請システム」を利用すれば、インターネット上で手続きを進めることもできます。

オンライン申請であれば土日でも受け付けているため、平日は仕事で時間が取れない人は利用するとよいでしょう。

参照:法務省「登記・供託オンライン申請システム」

それぞれの詳しい申請方法については以下の記事と同様であるため参考にしてみてください。

3.持分移転登記完了の書類を受け取る

必要書類に不備がなく登記が完了すると、法務局から登記完了証が発行されます。この書類を受け取れば持分移転登記手続きは完了です。

完了証が発行されるまでの期間は法務局に申請して1週間~2週間程度だといわれています。ただし、書類の修正が必要になれば完了証の発行も遅れるので注意してください。

持分移転登記にかかる費用

持分移転登記をおこなう際に必要書類の発行手数料や登録免許税などの費用がかかります。もし登記申請を法律事務所に依頼するのであれば、弁護士や司法書士に対する報酬も支払わなければなりません。

それぞれの費用がどのくらいかかるのか大まかな金額を把握しておくことで「想像以上に金額がかかってしまった」などのトラブルを防げるでしょう。

必要書類準備のための手数料│1通あたり300〜750円程度

書類によっては発行手数料がかかるものがあります。手数料は自治体によって異なるケースもありますが、基本的には以下の通りです。

| 書類 |

手数料 |

| 固定資産税評価証明書 |

300円/1通 |

| 住民票 |

300円/1通 |

| 印鑑登録証明書 |

450円/1通 |

| 戸籍謄本 |

450〜750円/1通あたり |

| 調停調書の謄本(離婚による財産分与の場合) |

150円/1通あたり |

| 判決確定の証明書(離婚や共有物分割請求など裁判を通して決めた場合) |

150円/1通あたり |

ちなみに、印鑑登録証明書をオンライン請求すると送付または窓口での受け取りが選択可能です。送付であれば1通410円、窓口交付であれば1通390円の手数料がかかります。

参照:法務省「登記事項証明書等の交付の請求をする場合の手数料が改定されます!」

共有持分の登記費用については下記の記事でも詳しく紹介しています。

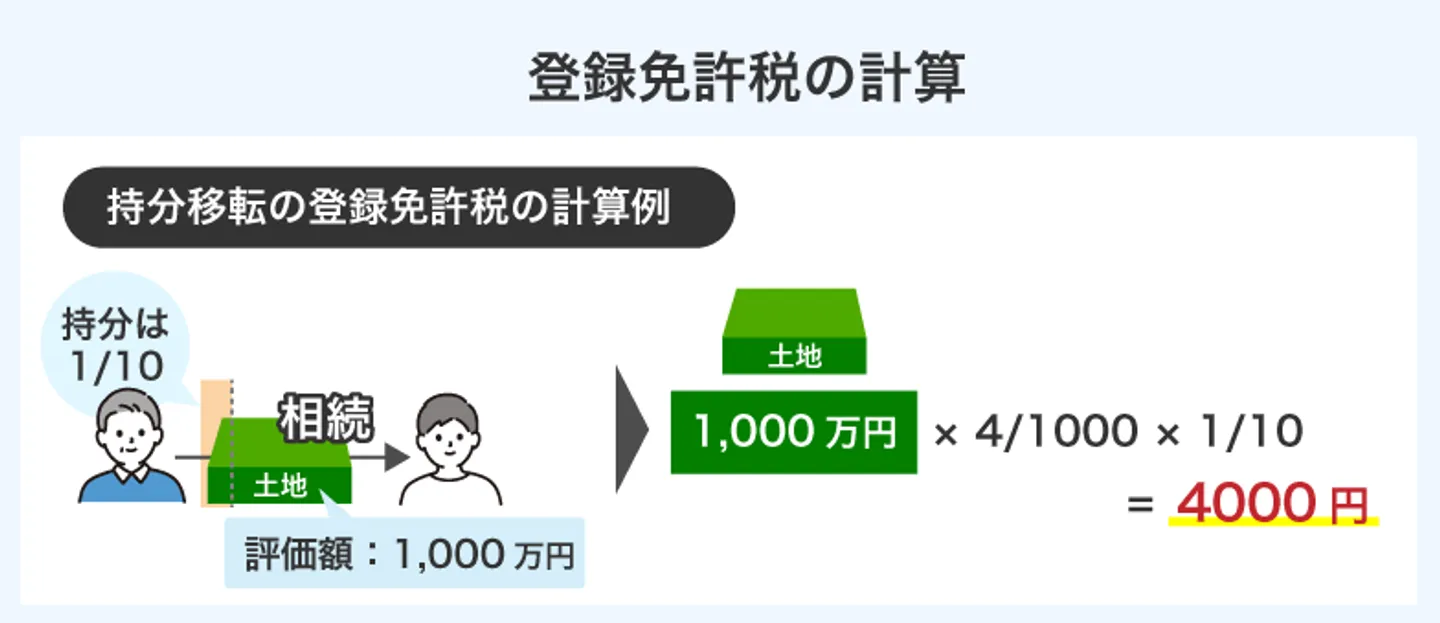

登録免許税│固定資産税評価額×0.4〜2%が目安

登記申請をするときに「登録免許税」を納付しなければなりません。登録免許税は固定資産税評価額に税率を掛けて計算されますが、税率は登記原因によって異なります。

また、不動産の種類や期間によっては軽減税率が適用されるケースもあるため、確認しておきましょう。

| 登記原因 |

不動産の種類 |

税率 |

軽減税率 |

| 売買 |

土地 |

1000分の20 |

令和8年3月31日まで:1,000分の15 |

| 売買 |

住宅用家屋の不動産 |

1000分の20 |

令和6年3月31日まで:1,000分の3 |

| 相続 |

すべて |

1000分の4 |

令和7年3月31日まで:評価額100万円以下の土地は免税 |

| 贈与 |

すべて |

1000分の20 |

‐ |

| 財産分与(離婚) |

すべて |

1000分の20 |

‐ |

さらに持分移転の場合は、申請する持分割合も掛けられます。

例えば

「登記原因が相続」「評価額1,000万円の土地」「持分1/10を有している」とすると持分移転登記の登録免許税は以下の通りです。

登録免許税=1,000万円×4/1000×1/10=4,000円

ちなみに、原則は現金での納付ですが、30,000円以下の登録免許税であれば収入印紙を登記申請書に貼り付けることで納付できます。

また、オンライン申請システムを利用して登記申請をおこなうことで「インターネットバンキング」「モバイルバンキング」「ATM」などを使って電子納付も可能です。

弁護士や司法書士に対する報酬│3万〜4万円前後

弁護士や司法書士に登記手続きを代行してもらう場合、弁護士や司法書士に対する報酬も必要になります。持分移転に対する報酬は30,000円~40,000円が相場です。

「手続きに不安があるから任せたい」「手続きに手間をかけたくない」という人などは、法律事務所・法務事務所に代行依頼するとよいでしょう。

一方で「費用を節約したい」「平日の日中に時間がとれる」という人は自分で手続きをおこなうことも選択肢の1つです。

手続きに疑問や不安があれば、法務局に問い合わせると担当者から詳しい話が聞けることもあります。

持分移転登記で課税される可能性がある税金

持分移転登記では、登記原因や不動産の評価額によっては登録免許税以外にも課税対象となる税金が主に4つあります。

それぞれの税金についても、算出できるようになっておくとよいかもしれません。

この項目では、具体的な税率や計算式を用いながら、それぞれの税金を解説していきます。

ただし、自分で税率を調べたり金額を計算する場合、手間がかかる上に金額を誤ってしまう恐れもあるため、念のため税理士などの専門家へ相談した方がよいでしょう。

相続税│課税価格に応じて10〜55%

持分を相続して移転登記をおこなうと、相続財産の合計額によっては相続税が課税されることがあります。

取得金額ごとの基本的な税率と控除額は以下の通りです。

| 取得金額 |

税率 |

控除額 |

| 1,000万円以下 |

10% |

- |

| 3,000万円以下 |

15% |

50万円 |

| 5,000万円以下 |

20% |

200万円 |

| 1億円以下 |

30% |

700万円 |

| 2億円以下 |

40% |

1,700万円 |

| 3億円以下 |

45% |

2,700万円 |

| 6億円以下 |

50% |

4,200万円 |

| 6億円超 |

55% |

7,200万円 |

例えば、取得金額が3,000万円だとすると相続税の金額は以下の計算式となります。

相続税額=3,000万円×15/100(15%)-50万円=400万円

ただし、実際には基礎控除額や不動産相続における特例などを考慮する必要があります。

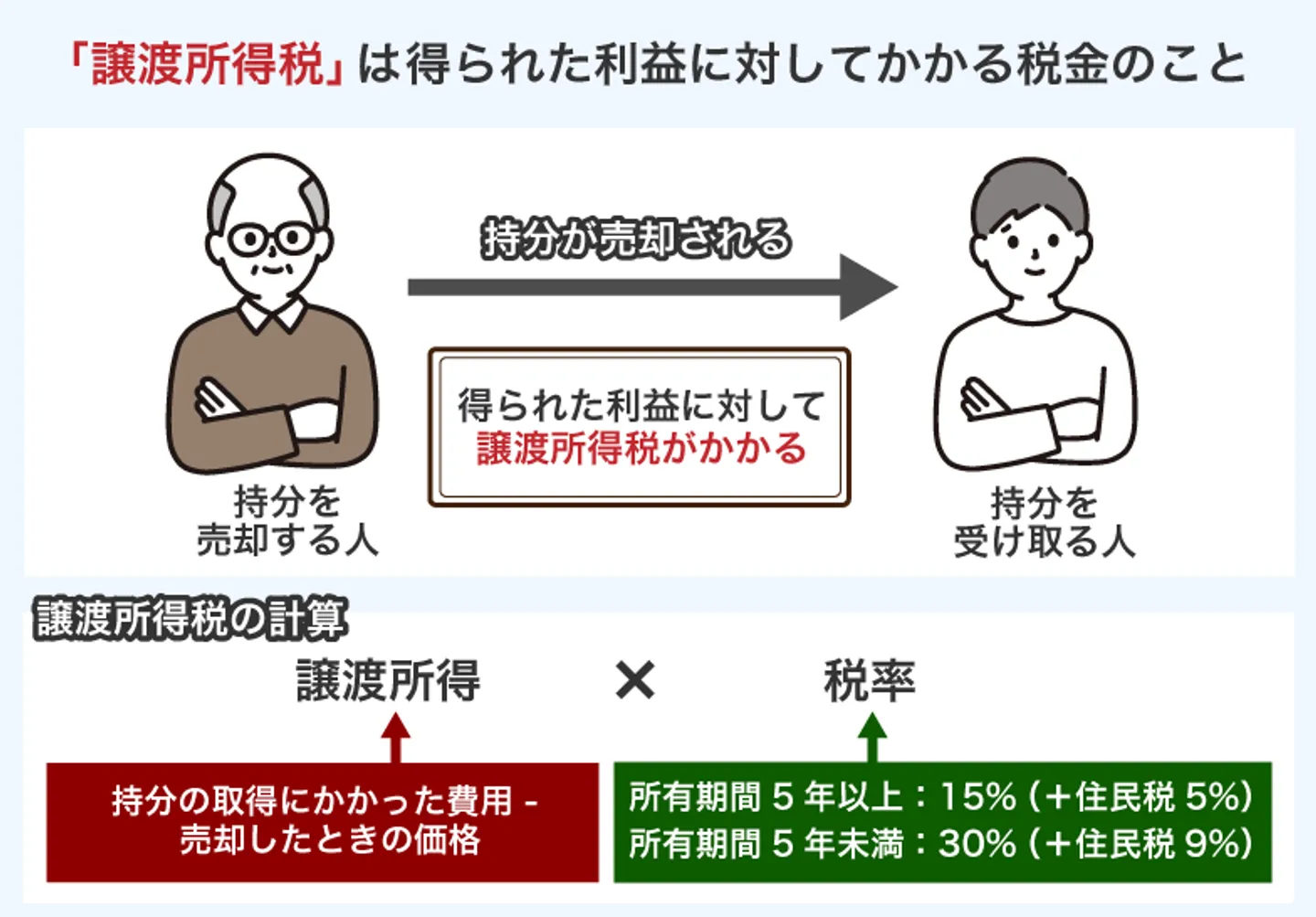

譲渡所得税│長期20%・短期39%(所得税+住民税)

持分を売却して利益が生じたのであれば「譲渡所得税」が課税されるケースがあります。まず譲渡所得の大まかな計算式は以下の通りです。

譲渡所得=売却価格-(取得費+譲渡費用)

取得費とは、譲渡する不動産を取得するのにかかった費用です。算出された譲渡所得に税率をかけますが、不動産の所有期間によって異なります。

売却した年の1月1日時点で所有期間が5年を超える場合は「長期譲渡所得」、5年以下の場合は「短期譲渡所得」となり、税率は以下の通りです。

| 区分 |

所得税 |

住民税 |

| 長期譲渡所得 |

15% |

5% |

| 短期譲渡所得 |

30% |

9% |

譲渡所得が500万円だとすると長期・短期それぞれの譲渡所得税は以下の計算式になります。

長期譲渡所得税=500万円×(15%+5%)=100万円

短期譲渡所得税=500万円×(30%+9%)=195万円

長期と短期では税額が約2倍の差が生じてしまうことがわかります。そのため「あと数カ月で所有期間が5年を超える」「売り急いでいるわけではない」というのであれば、売却のタイミングを少し遅らせることで節税につながるといえます。

仮に譲渡所得が0円またはマイナスになりそうであれば譲渡所得税は課税されないため、すぐに売却しても税金面での心配はしなくてもよいでしょう。

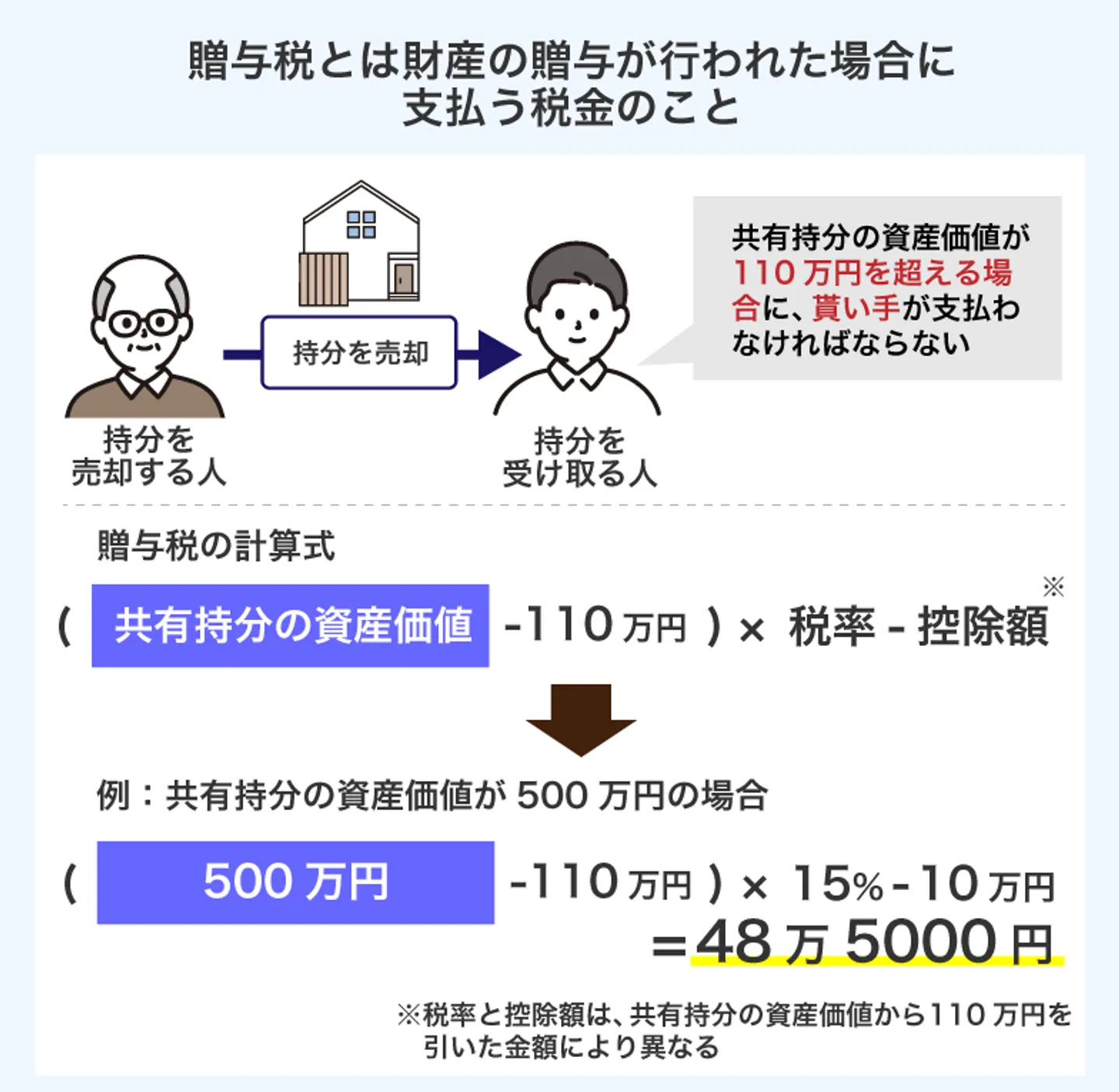

贈与税│基礎控除超過分に10〜55%

贈与が原因で持分移転登記が発生した場合、持分を受け取った人に贈与税が課税されます。基礎控除額が110万円と定められているため、年に110万円までの贈与であれば贈与税は課税されません。

なお、贈与税は「祖父母や父母などの直系尊属からその年の1月1日時点で20歳以上の子どもや孫に贈与された額」によって税率が異なります。

一般的な親子間で贈与があった場合の税率は以下の通りです。

| 基礎控除後の課税価格 |

税率 |

控除額 |

| 200万円以下 |

10% |

- |

| 400万円以下 |

15% |

10万円 |

| 600万円以下 |

20% |

30万円 |

| 1,000万円以下 |

30% |

90万円 |

| 1,500万円以下 |

40% |

190万円 |

| 3,000万円以下 |

45% |

265万円 |

| 4,500万円以下 |

50% |

415万円 |

| 4,500万円超 |

55% |

640万円 |

たとえば、贈与された持分の評価額が500万円だった場合、基礎控除後の課税価格と贈与税額は以下の通りです。

課税価格=500万円-110万円=390万円

贈与税額=390万円×15%-10万円=48万5,000円

※税率と控除額は上記の表を参照

不動産取得税│固定資産税評価額×4%(軽減あり)

不動産取得税は都道府県や市町村などの地方公共団体に収める地方税です。

有償・無償にかかわらず不動産を取得したときには課税されますが、相続によって取得したときは課税されません。

そのため、相続以外の売買や贈与、財産分与が登記原因の場合には不動産取得税がかかります。

不動産取得税は原則、固定資産税評価額の4%です。

仮に固定資産税評価額が2,000万円だとすると不動産取得税は以下の通りです。

不動産取得税=2,000万円×4/100=8万円

ただし、一定の要件を満たすことで税率が軽減されたり、課税標準額が2分の1とする特例があります。

不動産取得税の算出方法や軽減措置などについて以下の記事で詳しく解説しています。

持分移転登記を行わないリスク

共有持分が移転したにもかかわらず、手続きを行わないまま放置すると、主に下記のようなリスクが生じます。

- 相続人が新たに増える可能性がある

- 前の共有者に固定資産税の請求が届く

- 融資や家賃収入を受け取れない

ここからは、上記のリスクについてそれぞれ詳しく解説していきます。

相続人が新たに増える可能性がある

相続によって共有持分を取得したにもかかわらず、持分移転登記を行わないまま長期間放置すると、将来的に相続人が新たに増え、相続手続きが非常に複雑にな可能性が高いです。

たとえば、兄と弟の2人で50%ずつ共有持分を持っていると仮定します。兄と弟のどちらかが死亡したら、それぞれの配偶者や子ども達が共有持分を相続することになります。

将来的には、兄弟の子ども達の配偶者や子ども達も相続することになるため、相続が発生するたびに共有者はどんどん増えます。

しかし、相続時に持分移転登記を誰も行わなければ、登記上の名義人は兄Aと弟Bの2人のままなため、権利関係は複雑になる一方です。

この状態で相続が繰り返されていくと、誰と不動産を共有していたのかが分からなくなってしまうため、将来相続人になる人に迷惑をかけることになります。

このような事態を引き起こさないためにも、相続が発生したら速やかに持分移転登記の手続きを完了させましょう。

前の共有者に固定資産税の請求が届く

固定資産税は、毎年1月1日時点の登記名義人に納税義務があります。持分移転登記を行わないと、登記上では前の共有者が名義人のままなので、手続きが完了するまで毎年前の共有者に固定資産税の請求が届いてしまいます。

相続や売買などによって共有持分の移転が発生した場合は、その年の12月31日までに持分移転登記の手続きを済ませておきましょう。

融資や家賃収入を受け取れない

相続や売買などで共有持分を取得しても、持分移転登記を行わなければ、登記上の名義人は前の共有者のままです。

実際に所有者でも、登記上の名義人でなければ本当の所有者であることは証明できないため、金融機関や不動産会社には対応してもらえないでしょう。

そのため、不動産を担保として提供したり不動産全体を売却したりするには、実際の所有者と登記上の名義人が一致していなければなりません。

また、共有不動産を賃貸に出している場合は、共有持分の割合に応じた家賃を受け取る権利がありますが、登記上の名義人が前の共有者のままでは、賃貸人として正式に家賃を請求できません。

第三者に正式な所有者であることを主張するためには、持分移転登記が必要になるため、新たに共有持分を取得したら早めに手続きを行いましょう。

持分移転登記を行う際の注意点

持分移転登記を行う際は、下記の5つの点に注意が必要です。

- 共有不動産の大きな変更には共有者全員の同意が必要になる

- 持分登記を行う原因によって申請者が異なる

- 登記目的の書き方を確認する必要がある

- 第三者に譲渡する場合はトラブルになる可能性がある

- 移転登記後も共有不動産の場合は再度手続きが発生する可能性がある

ここからは、上記の注意点についてそれぞれ詳しく解説していきます。

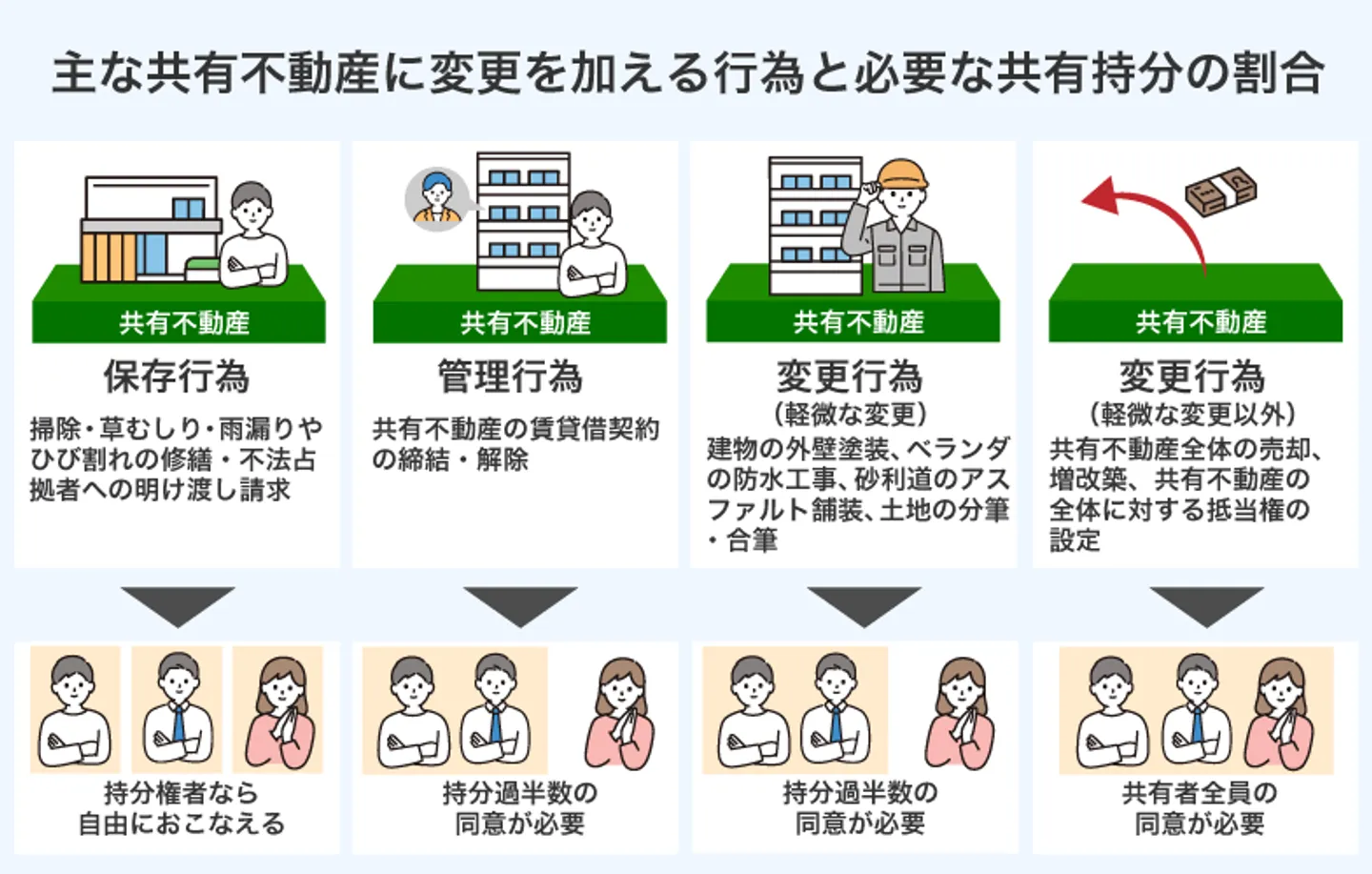

共有不動産の大きな変更には共有者全員の同意が必要になる

共有不動産に大きな変更を加える場合は、共有者全員の同意が必要になります。共有物の保存・管理・変更に関しては、民法で細かく要件が定められています。

| 行為の種類 |

具体例 |

共有持分の割合 |

| 保存行為 |

掃除・草むしり・雨漏りやひび割れの修繕・不法占拠者への明け渡し請求 |

共有者の同意を得ず、単独で実行可能 |

| 管理行為 |

共有不動産の賃貸借契約の締結・解除 |

共有持分の過半数の同意が必要 |

| 変更行為(軽微な変更) |

建物の外壁塗装、ベランダの防水工事、砂利道のアスファルト舗装、土地の分筆・合筆 |

共有持分の過半数の同意が必要 |

| 変更行為(軽微な変更以外) |

共有不動産全体の売却、増改築、共有不動産の全体に対する抵当権の設定 |

共有者全員の同意が必要 |

行為の内容によっては1人でも合意しなければ実行できないケースもあります。

持分移転登記によって共有者が変わったり人数が増えたりすると、共有不動産の活用や処分を巡るトラブルを招く1つの要因になるので注意が必要です。

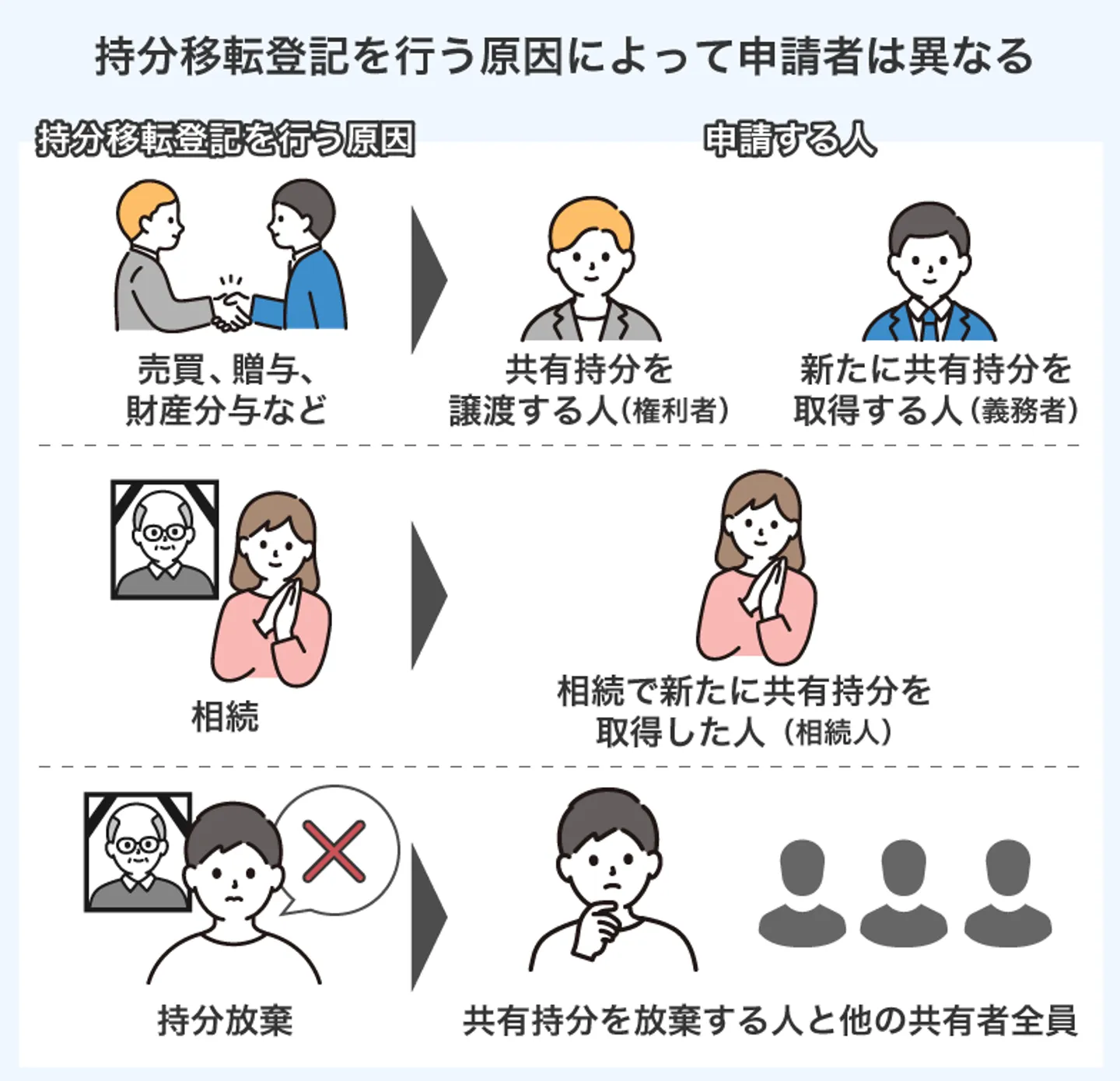

持分登記を行う原因によって申請者が異なる

持分移転登記は、売買や贈与、相続、持分放棄など何が原因で行うのかによって申請者が異なります。

| 持分移転登記を行う原因 |

申請者 |

| 売買、贈与、財産分与など |

共有持分を譲渡する人(権利者)と新たに共有持分を取得する人(義務者) |

| 相続 |

相続で新たに共有持分を取得した人(相続人) |

| 持分放棄 |

共有持分を放棄する人と他の共有者全員 |

申請者全員の書類を提出しなければ持分移転登記は行えないため、自分以外の人と協力して申請する必要があります。

他の申請者が手続きに協力してくれない場合は、訴訟を提起して勝訴判決を得なければならないため、多大な労力や費用を要することになるでしょう。

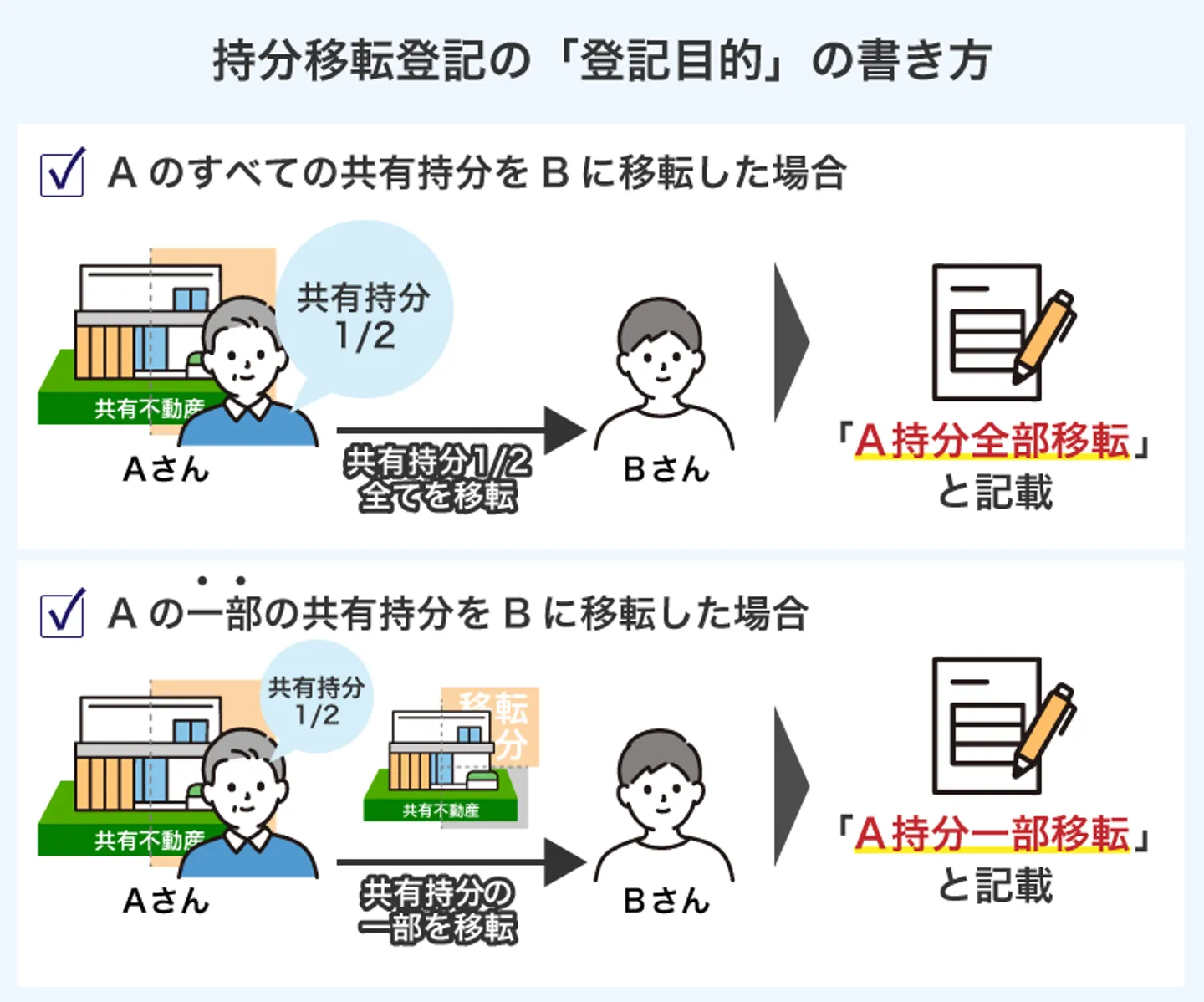

登記目的の書き方を確認する必要がある

持分移転登記では、登記申請書の「登記目的」の書き方が単独所有の不動産と異なります。

単独所有の不動産の場合は、登記目的の欄に「所有権移転」と記載しますが、共有不動産の場合は「誰からどれくらい持分が移転したか」を記載しなければなりません。

具体的には、下記のように記載します。

- Aのすべての共有持分をBに移転した場合:「A持分全部移転」と記載

- Aの一部の共有持分をBに移転した場合:「A持分一部移転」と記載

第三者に譲渡する場合はトラブルになる可能性がある

自身の共有持分の譲渡は、他の共有者の同意を得なくても、所有者の意思で自由に行えます。ただ、共有持分を見ず知らずの第三者に譲渡すると、共有不動産の維持管理に関するトラブルが生じやすくなります。

共有不動産に対する管理行為や変更行為は、他の共有者の同意を得なければ実行できません。共有者が家族や親族のみであれば、話し合いをスムーズに進めやすいですが、共有者の中に見ず知らずの第三者がいると意見が対立しやすく、同意を得るのが難しくなるケースが多いです。

移転登記後も共有不動産の場合は再度手続きが発生する可能性がある

共有不動産の場合は、持分移転登記を行った後も税金関係で再度手続きが必要になるケースがあります。

たとえば固定資産税の場合、毎年1月1日時点の登記名義人に納税義務があります。すでに共有持分を手放している状態でも、登記のタイミングによっては固定資産税を納税しなければならない場合もあります。

贈与や放棄によって共有持分が他の共有者に移転した場合は、共有持分の取得者に贈与税の申告・納税義務が課されます。取得した共有持分を売却して利益を得た場合は、譲渡所得税の申告・納税が必要です。

なお、譲渡所得税は贈与と放棄のどちらの方法で共有持分を取得したかによって売却収入から控除できる取得費の取り扱い方が異なるため、課税額も変わってきます。

- 贈与の場合:贈与者が共有持分を得たときの取得費を全額控除できる

- 放棄の場合:概算の取得費(売却金額の5%程度)しか控除できない

まとめ

持分移転登記の原因は相続・贈与・売買・財産分与などさまざまありますが、基本的な手続きは所有権移転登記と同じです。

登記申請書の登記の目的に「持分全部移転」と書くか「所有権移転」と書くかの違いがあるくらいですので、複雑に考える必要はありません。

持分移転登記では登録免許税のほかに、相続税や贈与税、譲渡所得税などの税金を納める必要もあるので事前に計算しておくとよいでしょう。

また、登記申請や税額計算は法務局、税務署などでそれぞれの担当者に相談しながら自分でおこなうことが可能です。

もし「手続きに手間をかけたくない」「仕事で忙しくて手続きする余裕がない」という人などは司法書士などの専門家に依頼するとよいでしょう。