共有持分の遺産分割協議書とは?共有持分を相続する際の基本知識

遺産分割協議書とは、遺言書がない場合に、亡くなった方の遺産を「誰が」「どのくらい」「どのように」取得するかを、相続人全員で話し合って決めた結果を記した書面のことです。

相続が発生すると、遺言による指定がない限り、亡くなった方の財産は一旦、相続人全員の共有財産となります。不動産の共有持分も同様です。

この状態から、特定の誰かがその持分を引き継ぐのか、あるいは売却してお金で分けるのかを具体的に決定するのが遺産分割協議であり、その合意内容を証明する書類が遺産分割協議書となります。

この書類がなければ、不動産の名義変更や、銀行預金の解約・払い戻し手続きが進められないケースが多々あります。

とくに、法務局での登記手続きにおいては、遺言書がない場合、この協議書が「相続人全員が合意した証拠」として必須の提出書類となります。

なお、遺産分割協議書が必要になる主なケースは、大きく分けて以下の4つです。

|

遺産分割協議書が必要なケース

|

概要

|

|

遺言書がなく相続人が複数人いる場合

|

資産の名義変更や相続税の申告手続きに必要

|

|

遺言書の記載が不十分な場合

|

相続方法が明確でない、あるいは記載がない財産がある場合は別途協議が必要

|

|

遺言書と違う分け方をしたい場合

|

相続人全員の合意があれば、相続方法を変更できる

|

|

遺言書が無効な場合

|

不備があると遺言書がないものとして扱われる

|

共有持分を相続する場合の遺産分割協議書のテンプレート

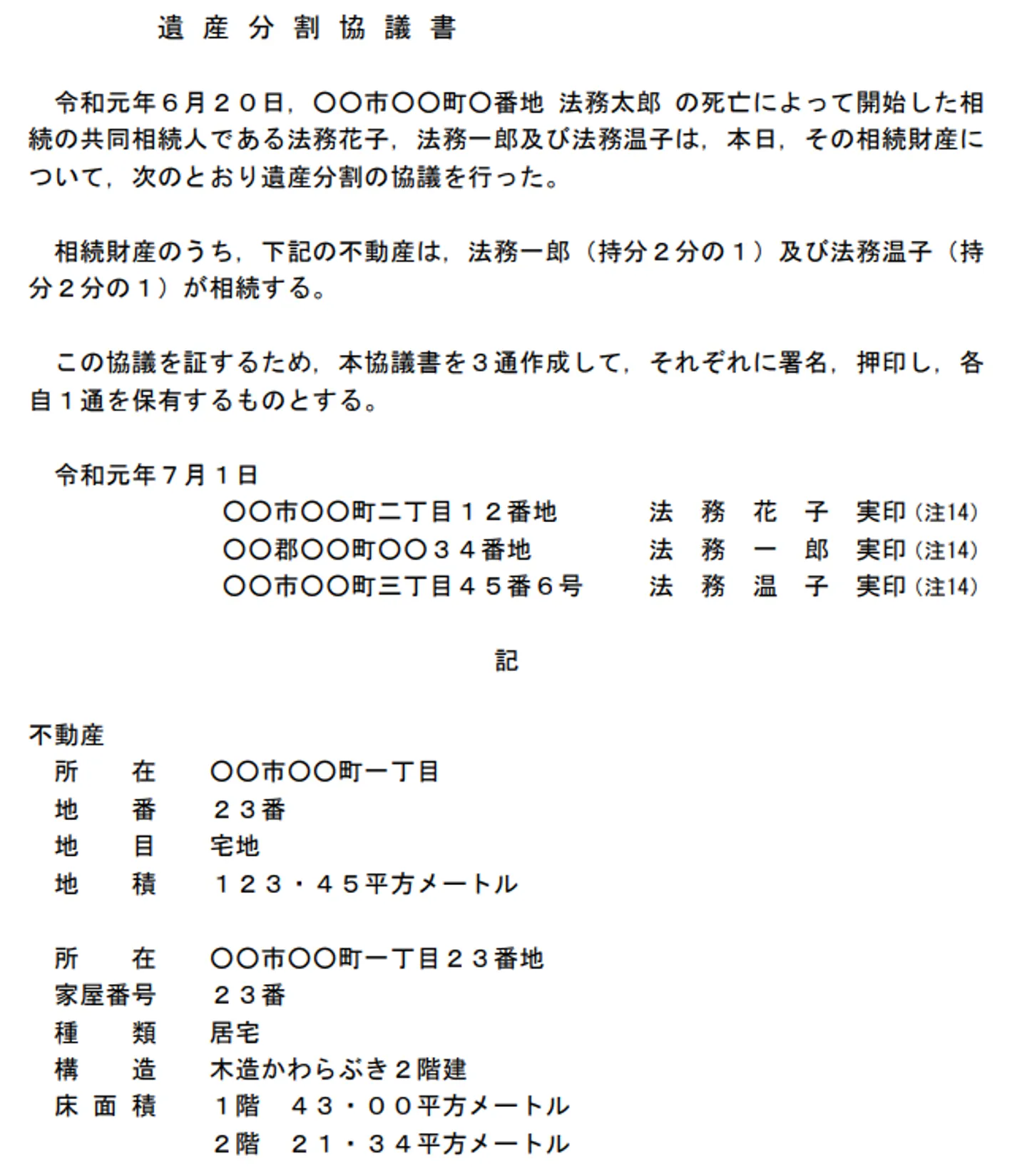

遺産分割協議書はご自身で作成することも可能です。下記は、遺産分割協議書のテンプレートです。

引用: 法務局「相続(遺産分割のとき) 記載例

なお、遺産分割協議書の書き方のルールは基本的に同じですが、戸建てとマンションの一室で記載する不動産情報が異なります。

ここでは、戸建てとマンションの一室それぞれのテンプレートもご紹介します。

【戸建て(共有名義の土地・建物)】を相続する場合の記載例

遺産分割協議書

令和 年 月 日、〇〇市〇〇町〇番地

被相続人 〇〇 〇〇 の死亡によって開始した相続の共同相続人である

相続人A(氏名)、相続人B(氏名)、相続人C(氏名)は、本日、その相続財産について、

次のとおり遺産分割の協議を行った。

相続財産のうち、下記の不動産は、相続人A(持分 ○分の○)及び

相続人B(持分 ○分の○)が相続する。

本協議を証するため、本協議書を3通作成して、それぞれ署名押印し、

各自1通を保有するものとする。

令和 年 月 日

住所 〇〇県〇〇市〇〇町二丁目12番地

相続人A 〇〇 〇〇 印(実印)

住所 〇〇県〇〇郡〇〇町〇〇34番地

相続人B 〇〇 〇〇 印(実印)

住所 〇〇県〇〇市〇〇町三丁目45番6号

相続人C 〇〇 〇〇 印(実印)

記

不動産

1.土地

所 在 〇〇市〇〇町一丁目

地 番 23番

地 目 宅地

地 積 123.45平方メートル

2.建物

所 在 〇〇市〇〇町一丁目23番地

家屋番号 23番

種 類 居宅

構 造 木造かわらぶき2階建

床面積 1階 43.00平方メートル

2階 21.34平方メートル

以上

土地と建物の情報は、登記簿謄本の情報を正確に転記する必要があります。

土地と建物に関して記載が必要な項目は、以下の通りです。

- 土地:所在、地番、地目、地積

- 建物:所在、家屋番号、種類、床面積

【共有名義のマンション一室】を相続する場合の記載例

遺産分割協議書

令和 年 月 日、〇〇市〇〇町〇番地

被相続人 〇〇 〇〇 の死亡によって開始した相続の共同相続人である

相続人A(氏名)、相続人B(氏名)、相続人C(氏名)は、本日、その相続財産について、

次のとおり遺産分割の協議を行った。

相続財産のうち、下記の不動産(マンション専有部分および敷地権)は、

相続人A(持分 ○分の○)及び相続人B(持分 ○分の○)が相続する。

本協議を証するため、本協議書を3通作成して、それぞれ署名押印し、

各自1通を保有するものとする。

令和 年 月 日

住所 〇〇県〇〇市〇〇町二丁目12番地

相続人A 〇〇 〇〇 印(実印)

住所 〇〇県〇〇郡〇〇町〇〇34番地

相続人B 〇〇 〇〇 印(実印)

住所 〇〇県〇〇市〇〇町三丁目45番6号

相続人C 〇〇 〇〇 印(実印)

記

不動産

(区分所有建物)

1.建物(専有部分)

所 在 〇〇市〇〇町〇丁目〇番〇

家屋番号 〇番〇

建物の名称 〇〇マンション〇号室

種 類 居宅

構 造 鉄筋コンクリート造〇階建

専有部分の床面積 〇〇.〇〇平方メートル

2.敷地権

敷地権の種類 所有権

敷地権の割合 〇〇〇分の〇〇

敷地となる土地の表示

所 在 〇〇市〇〇町〇丁目〇番

地 番 〇番〇

地 目 宅地

地 積 〇〇〇.〇〇平方メートル

以上

共有名義のマンションの一室の場合、専有部分と敷地権の両方の記載が必要です。

ただし、敷地権は設定されている場合のみ記載します。1983年以前に建てられたマンションには敷地権が登記されていない場合があります。

敷地権の設定有無については、登記簿謄本や登記事項証明書の「表題部」から確認可能です。

共有持分を含む遺産分割協議書に記載すべき内容

共有持分が含まれる場合でも、遺産分割協議書の基本構成は通常の相続と変わりません。

しかし、権利関係が複雑になりがちな分、記載内容にはより正確さが求められます。

なぜなら、記載に不備があると、法務局での登記が通らなかったり、後々トラブルに発展したりする可能性があるからです。

以下は、共有持分を含む遺産分割協議書に記載すべき内容の一覧です。

|

被相続人の情報

|

亡くなった方の「氏名」「死亡日」「本籍地」「最後の住所」を記載

|

|

相続人全員の合意

|

「相続人全員が協議し合意した」旨の一文と相続人全員の「署名」と「実印による押印」

|

|

遺産(不動産含む)の特定と持分

|

登記簿等の情報を正確に記載し、共有名義の場合は「持分割合」も明記

|

|

具体的な分割内容

|

対象となる不動産を誰がどのような方法で引き継ぐのかを記載

|

|

後日判明した遺産の扱い

|

協議後に新たな財産が見つかった場合の取り扱いについて記載

|

|

作成年月日

|

協議がまとまり、書類を作成した日付を記載し

|

不動産の表示は「登記事項証明書」通りに書くことが重要です。

法務局で取得できる「登記事項証明書(登記簿謄本)」の通りに記載し、「所在」「地番」「家屋番号」「種類」「構造」「地積・床面積」などを一字一句間違えないように転記しましょう。

また、共有持分を相続する場合は、単に不動産情報を書くだけでは不十分です。

「被相続人〇〇の持分2分の1すべてを取得する」といったように、対象となる持分を明確に示す必要があります。

なお、共有持分の分け方によって、以下のように記載の仕方が異なります。

|

分割方法

|

記載例

|

|

現物分割

|

分数で明確に割合を明記

【例】

Aが持分3分の2、Bが持分3分の1で共有する

|

|

代償分割

|

分数で明確に割合を記載し、誰に対していくらの代償金を支払うかを明記

【例】

相続人Aは、上記不動産を単独で取得する。その代償として、相続人Aは相続人Bに対し金〇〇円を、相続人Cに対し金〇〇円を支払う。

|

|

換価分割

|

不動産を売却する旨と分配ルールを記載し、誰が売却し、売却代金を誰がどの割合で受け取るかを明記

【例】

相続人Aが代表して不動産を売却し、諸経費を控除した残金を各相続人の法定相続分に応じて分配する

|

後から発見された遺産に関する項目は、再協議の手間を省くため、トラブルを防ぐためにも重要です。

遺産分割協議書を作成した後に新たな遺産が見つかった場合、相続人全員で協議をやり直さないとなりません。

手間を省くためにも「本協議書に記載のない遺産が後日判明した場合は、相続人〇〇が取得する」あるいは「再度協議する」といった一文を入れておくのが通例です。

共有持分を含む遺産分割協議書の作成準備から相続までの一連の流れ

遺産分割協議書を正しく作成し、無事に相続手続きを完了させるためには、正しい手順で進めることが大切です。

いきなり話し合いを始めるのではなく、まずは事前の調査を確実に行うことが、後々のトラブルを防ぐためのポイントとなります。

ここでは、準備段階から協議書の完成、さらには話がまとまらなかった場合の対処法までをステップごとに解説します。

- 相続人の確定(戸籍等の調査)

- 共有持分を含む相続財産の調査

- 相続人全員による遺産分割協議

- 遺産分割協議書の作成

- 協議がまとまらない場合は家庭裁判所へ調停を申し立てる

相続人の確定(戸籍等の調査)

まず最初に行うべきは「誰が相続人なのか」を法的に確定させる作業です。

「家族なんだから誰が相続人かはわかっている」と思われるかもしれませんが、亡くなった方の出生から死亡までの連続した戸籍謄本をすべて取得し、確認する必要があります。

なぜなら、この作業により、家族も知らなかった認知した子供や、前の配偶者との子供の存在が明らかになるケースが稀にあるからです。

もし相続人が一人でも漏れた状態で遺産分割協議を行っても、その協議は無効になってしまいます。

不動産の登記手続きでも、相続人を確定するための戸籍謄本一式は必ず提出を求められるため、最初に漏れなく集めておくことが重要です。

共有持分を含む相続財産の調査

相続人が確定したら、次は相続財産の全容を把握します。

現金、預貯金、株式、不動産など、相続対象の財産を全てリストアップしましょう。借金などの「マイナスの財産」も相続の対象になるため、忘れずに調査します。

とくに注意が必要なのが、共有持分が含まれる不動産です。

手元にある固定資産税の納税通知書だけでは、その不動産が単独名義なのか共有名義なのか、共有だとすれば持分が何分の一なのかまでは正確に判断できないことがあります。

必ず法務局で「登記事項証明書(登記簿謄本)」を取得し、権利部(甲区)を確認しましょう。

そこに記載されている持分割合が、遺産分割の対象となります。

相続人全員による遺産分割協議

情報が揃ったら、相続人全員で遺産をどう分けるか話し合います。これを「遺産分割協議」と呼びます。

重要なのは「相続人全員の合意」が必要な点です。一人でも反対する人がいれば協議は成立しません。

ただし、全員が一箇所に集まる必要はなく、遠方に住んでいる場合は電話やメール、手紙でのやり取りで合意を取り付けても問題ありません。

共有持分を誰が引き継ぐのか、あるいは売却して現金を分けるのかを話し合い、全員が納得できる着地点を見つけましょう。

遺産分割協議書の作成

話し合いで合意が得られたら、その内容を書面に残します。これが「遺産分割協議書」です。

口頭での合意も契約としては有効ですが、不動産の名義変更や銀行の手続きには、書面での提出が必須です。

作成した協議書には、相続人全員が署名し、実印を押印します。

印鑑証明書もセットで用意することで、この書類が本人の意思で作成されたものであると証明されます。

不備があると受理されず、署名のやり直しなどの手間がかかります。「共有持分を含む遺産分割協議書に記載すべき内容」で解説した項目を漏れなく記載しましょう。

協議がまとまらない場合は家庭裁判所へ調停を申し立てる

話し合いが平行線をたどり、どうしても合意できない場合は、家庭裁判所に「遺産分割調停」を申し立てることになります。

調停では、裁判官や調停委員といった第三者が間に入り、双方の意見を聞きながら解決案を提示してくれます。

当事者同士だけでは感情的になって進まない話も、第三者を介することで冷静に進められるメリットがあります。

それでも調停が成立しない場合は「審判」へと移行し、裁判官が持分割合や分割方法を決定します。

ここで確定した内容は審判書や確定証明書に記されるため、これらを遺産分割の証明書として利用できます。

ただし、このステップまでくると時間も費用もかかるため、できれば協議の段階でまとめるのが理想的です。

共有持分を含む遺産分割協議書作成におけるポイント

共有持分が含まれる相続は、関係者が多くなったり、権利関係が複雑になったりしがちです。

作成の負担を軽減し、トラブルを回避するためには、以下のポイントを踏まえて遺産分割協議書を作成しましょう。

- 共有者間で書類を郵送して順に捺印すると円滑に進む

- 協議書作成にかかった費用は持分割合に応じて払う

共有者間で書類を郵送して順に捺印すると円滑に進む

遺産分割協議書を完成させるには、相続人全員の実印が必要です。

しかし、相続人が遠方に住んでいたり、仕事で忙しかったりして、全員で一箇所に集まる日程調整が難しいことも珍しくありません。

そのような場合、無理に集まる必要はありません。

作成した協議書を郵送し、リレー形式で署名・押印していく方法が有効です。

まず代表者が署名・押印し、次の相続人へ郵送します。受け取った人が署名・押印して、また次の人へ送る、という手順を繰り返します。

この方法であれば互いのスケジュールを合わせる必要がなく、自分たちのペースで手続きを進められます。

書類の紛失を防ぐため、普通郵便ではなく追跡可能な書留などで送ると安心です。

遺産分割協議書作成にかかった費用は持分割合に応じて払う

遺産分割協議書の作成には、諸経費がかかります。

戸籍謄本や登記事項証明書などの取得実費、関係者への郵送料、さらには司法書士や行政書士などの専門家に依頼した場合の報酬などです。

これらの費用は、一時的に代表者が立て替えるケースが多いですが、最終的に「誰がいくら負担するか」で揉めることがあります。

一般的には、相続する持分の割合に応じて費用を分担するのが公平とされています。

たとえば、不動産の持分を半分ずつ相続するなら、費用も折半といった具合です。

数千円、数万円の話であっても、金銭的な不満は感情的な対立につながりかねません。費用の精算方法についても、あらかじめ話し合いで決めておくことをおすすめします。

遺産分割協議書を作成する際の注意点

遺産分割協議書は、一度作成して実印を押してしまうと、簡単には後戻りできません。

また、不備があったり、内容を安易に決めたりすると、余計な税金がかかることや、手続きがやり直しになるリスクがあります。

ここでは、協議書を作成するにあたって特に気をつけるべき5つのポイントを解説します。

一度成立した遺産分割協議は、原則としてやり直しがききません。

なぜなら、「やっぱり分け方を変えたい」と相続人全員が合意して再度協議を行ったとしても、税務上は当初の相続とはみなされない可能性が高いからです。

再協議によって財産の移動が起きると、それは相続ではなく、相続人間での「贈与」や「交換」と判断されることがあります。そうなると、本来ならかからなかったはずの贈与税や所得税が課税されるケースが出てきます。

一度決めた内容は法的な効力を持ち続けるため、慎重に判断し、全員が心から納得した上で押印するようにしてください。

ただし、以下のケースでは例外的にやり直しが可能です。遺産分割協議のやり直しは、相続人全員の合意があれば時効はありません。

|

合意解除

|

相続人全員の合意がある場合、遡って無効にできる

|

|

取消し

|

錯誤・詐欺・脅迫があると認められた場合に過去の合意を無効にできる

|

|

無効

|

遺産分割協議の成立要件を満たしていない場合に、過去に行った協議は最初からなかったものとして扱われる

|

協議書に記載ミスや漏れがあるまま相続登記した場合は「更正登記」が必要

協議書の内容に誤字脱字や住所の間違いがあったまま登記申請をしてしまい、完了後にそれが発覚した場合、「更正登記」という手続きが必要になります。

更正登記をするには、再び相続人全員の協力が必要になったり、追加で登録免許税がかかったりと、手間と費用が発生します。

とくに不動産の表示は、一文字間違えるだけで別の物件になってしまうこともあります。

作成時は登記簿謄本と照らし合わせ、一字一句間違いがないか徹底的に確認しましょう。

相続人全員の合意が取れるなら対面以外の協議も可能

法律上、対面で相続人全員の合意を取らなければならない決まりはありません。

重要なのは「相続人全員が合意していること」です。そのため、電話やメール、LINEなどで意見をすり合わせ、合意に至れば問題ありません。

遠方に住んでいる、高齢で移動が難しい、あるいは関係性が悪く顔を合わせたくないといった事情がある場合は、無理に集まらず、通信手段を活用して話し合いを進められます。

相続人が行方不明の場合は家庭裁判所が不在者財産管理人を選任

相続人の中に連絡が取れず、行方もわからない人がいる場合でも、その人を除外して協議を行うことはできません。

一人でも欠いた状態で行った遺産分割協議は無効となります。

このようなケースでは、家庭裁判所に申し立てを行い、「不在者財産管理人」を選任してもらう必要があります。

選任された管理人が、行方不明の相続人の代わりに遺産分割協議に参加することで、手続きを進められます。

この手続きには数ヶ月以上の期間を要することが多いため、行方不明者がいる場合は早めに専門家へ相談することがおすすめです。

遺産分割協議書は公正証書化しておく

自分たちで作成した遺産分割協議書でも手続きは可能ですが、公証役場で「公正証書」にしておくほうが安心です。

公正証書は公証人が作成する公文書であるため、高い証明力を持ち、偽造や紛失のリスクを減らせます。

また、共有持分の解消にあたって代償金を支払う取り決めをした場合、公正証書にしておけば、万が一支払いが滞ったときに裁判を起こさなくても相手の財産を差し押さえる「強制執行」が可能になります。

とくに金銭の授受が絡む場合は、将来のトラブル防止のために公正証書化を検討しましょう。

共有持分を含む遺産分割協議書の作成に迷ったら専門家(司法書士・弁護士)へ相談しましょう

共有持分が関わる遺産分割協議書の作成は、通常の相続よりも複雑な知識が求められます。

ご自身で作成することも不可能ではありませんが、不動産の表示方法を間違えて登記ができなかったり、話し合いがこじれてしまったりと、トラブルが発生する可能性もあります。

すでに相続人全員の話し合いが済んでおり、争いがない場合は、司法書士への相談が最適です。

共有持分の相続において最終的なゴールとなるのは、不動産の名義変更です。司法書士は、登記申請を見据えた正確な遺産分割協議書の作成から、法務局への提出までをワンストップで代行してくれます。

一方、相続人同士の仲が悪く話し合いにならない、あるいは特定の相続人が無理な主張をしてきて困っているといった場合は、弁護士への相談がおすすめです。

まとめ

共有持分を含む不動産の相続では、名義変更手続きを進めるために遺産分割協議書が必要です。

遺言書がない場合は、遺産分割協議書による相続人全員の合意証明がなければ、登記を完了させることはできません。

遺産分割協議書の作成では、登記事項証明書の記載通りに不動産情報を転記し、「誰が」「どの持分を」取得するかを正確に記すことがポイントです。

記載ミスがあると登記が通らず、修正に大きな手間がかかるため、細心の注意を払って作成しましょう。

遺産分割協議書の作成に不安がある場合は司法書士へ、話し合いが難航している場合は弁護士へ相談するなど、状況に応じて専門家へ相談することも検討してみてください。

共有持分の相続や遺産分割協議書に関連するよくある質問

共有持分を相続すると、なにか問題はありますか?

相続によって共有者が増えると、不動産の管理や売却をする際に、関わる人数が増える分だけ話し合いに手間がかかります。

全員の意見が一致しないと売却も大きな修繕もできないため、意見が対立してトラブルになるケースも珍しくありません。

また、解決しないままさらに相続が発生すると、ネズミ算式に共有者が増えていき、権利関係が複雑化するリスクもあります。

共有持分の相続が不要という場合は、共有状態を解消しておくことが理想的です。

相続にあたって、共有名義を解消する方法はありますか?

遺産分割協議で相続人全員が同意すれば、共有にせず、特定の相続人の単独所有にすることが可能です。

その際、不動産をもらわなかった他の相続人に対して現金を支払う「代償分割」などの方法がよくとられます。

協議がまとまったら、その内容を遺産分割協議書に記載しましょう。

もし話し合いで揉めてしまい、どうしても合意できない場合は、家庭裁判所に「遺産分割調停」や「審判」を申し立てて解決を図ることになります。

遺産分割協議書は自分で作成できますか?

はい、自分で作成できます。

法律で定められた特定の用紙や書式はないため、手書きでもパソコン作成でも有効です。

ただし、不動産の特定方法や実印の押印など、必ず守らなければならないルールがあります。

記載に不備があると法務局で受け付けてもらえませんので、不安な場合は司法書士などの専門家に作成を依頼することも検討してみてください。

共有持分・共有不動産が関連する相続の注意点は?

共有名義の不動産は、一般的な不動産よりも権利関係が複雑になりがちです。将来的なトラブルを防ぐために、意識してほしいポイントは以下2つです。

1つ目は、なるべく「単独名義」か「現金」で相続することです。

「とりあえず法定相続分通りに共有にしておこう」と安易に決めてしまうのはおすすめできません。共有者が増えれば増えるほど、将来売却したり活用したりする際の合意形成が難しくなるからです。

特定の誰かが単独で引き継ぐか、あるいは売却して現金を分ける方法を選び、これ以上共有状態を複雑にしないことがおすすめです。

2つ目は、協議書作成後に必ず「相続登記・名義変更」を行うことです。

遺産分割協議書を作成して全員がハンコを押しても、それだけでは手続き完了ではありません。法務局で名義変更の登記を済ませて初めて、法的にも所有したことになります。

登記を放置していると、他の相続人が勝手に自分の持分を売却してしまったり、次の相続が発生して手続きが困難になったりするリスクがあります。

協議がまとまったら、速やかに登記申請まで済ませましょう。

遺産の共有持分を処分したいのですが、買い取ってくれる業者はありますか?

はい、あります。

ただし、一般的な不動産会社では取り扱いを断られることが多いため、「共有持分を専門としている買取業者」へ相談することがおすすめです。

専門業者であれば、他の共有者と関わりたくない、あるいはトラブルになっているといった事情があっても、あなたの持分だけを買い取ってくれます。

弁護士と連携している業者であれば、法的なトラブルを抱えている物件でもスムーズな売却が期待できます。