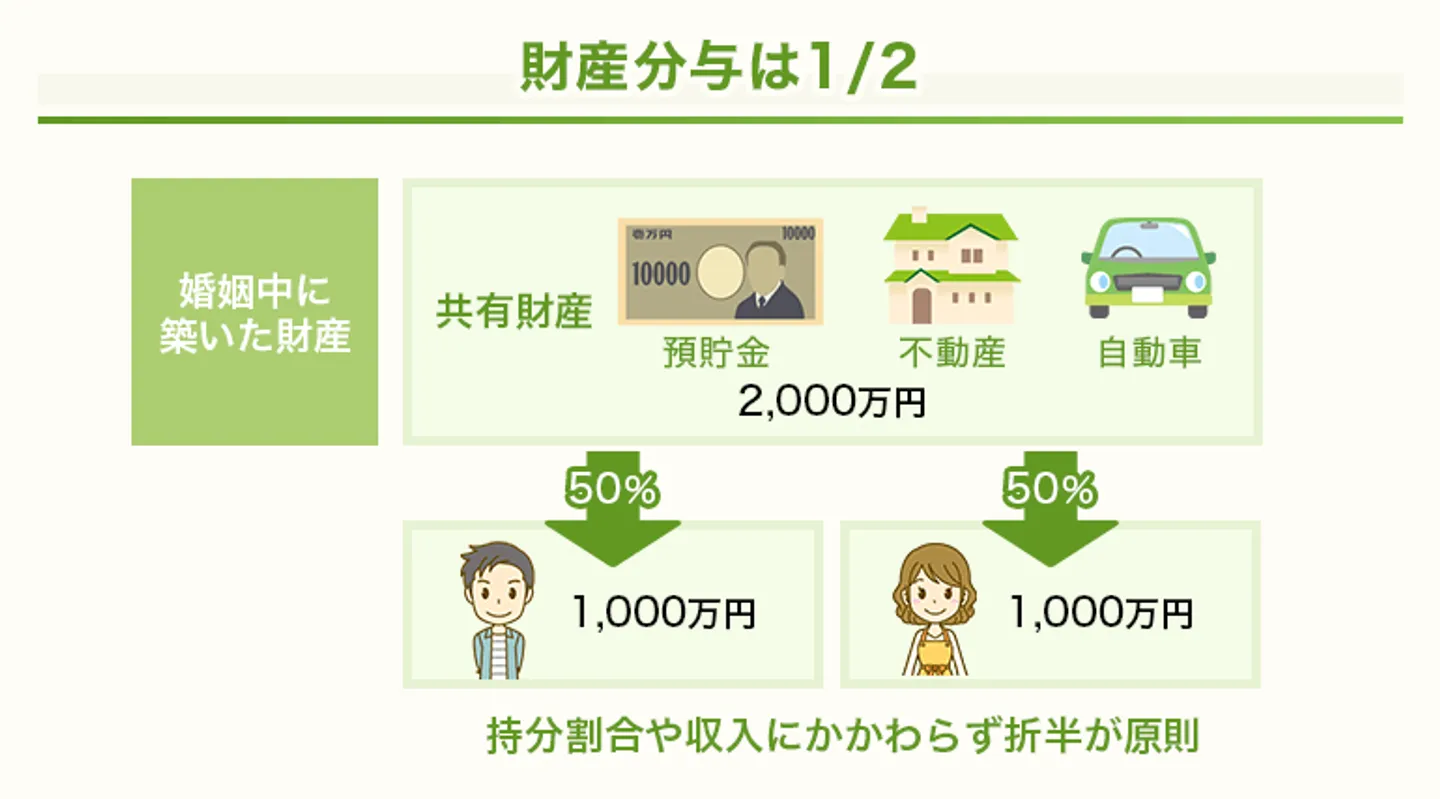

離婚時の財産分与では持分割合にかかわらず共有名義不動産を2分の1ずつで分配するのが基本

離婚時に行う財産分与は、原則として夫婦それぞれが2分の1ずつ取得するのが基本です。共有名義不動産の場合でも、この原則は変わりません。持分割合に差があっても、財産分与では双方が半分ずつ取得する権利をもちます。

財産分与とは、結婚生活のなかで夫婦が協力して築いた財産(共有財産)を分ける手続きです。どのように財産を分配するかは夫婦間での話し合いで決まりますが、「2分の1で分配する」という基本的なルールに則って、実務上は結婚後に築いた財産を折半するのが基本となります。

例えば、3,000万円の家を購入し、夫2,000万円、妻1,000万円を負担した場合、持分割合に関しては夫2/3、妻1/3となります。

通常の売却であればこの持分割合に沿って利益を分けるのが一般的ですが、離婚の財産分与では負担割合に関係なく、1/2ずつ分けるのが基本的な考え方です。

結婚生活のなかで築いた財産は、収入だけでなく家事や育児など家庭内での役割分担も含め、夫婦の協力による成果とみなされるためです。専業主婦(夫)であっても、家庭を支える役割を果たしていれば、収入と同等の寄与が認められます。

法務省の「民法の一部を改正する法律案要綱」でも、結婚後の財産形成における夫婦双方の寄与は、特別な事情がない限り等しいとみなすと示されています。これは正式な法律ではないものの、家庭裁判所では事実上の判断基準として扱われています。

・協議上の離婚をした者の一方は、相手方に対して財産の分与を請求することができるものとする。

・当事者双方がその協力により財産を取得し、又は維持するについての各当事者の寄与の程度は、その異なることが明らかでないときは、相等しいものとする。

引用:法務省「民法の一部を改正する法律案要綱 第6 協議上の離婚 1項、2項」

もっとも、折半で分配するのはあくまで基本的な考え方に過ぎず、当事者の合意があれば異なる割合にすることも可能です。

また、特殊な資格や職業で高収入を得ていた場合や、会社経営などによって一方の寄与が極めて大きい場合には、裁判所の判断で折半以外の割合が認められるケースもあります。

離婚時の財産分与の種類によって共有名義不動産を分配する考え方が異なる

離婚時の財産分与は夫婦で2分の1ずつ分配するのが基本ですが、夫婦それぞれの寄与度や事情によって割合が変わる場合もあります。

たとえば、結婚前から所有していた財産や、一方が購入資金の大部分を負担した場合などは、2分の1以外の割合が認められるケースもあります。

また、財産分与の種類には下記の3種類がありますが、それぞれで不動産の取得方法や分け方が異なります。

| 財産分与の種類 |

概要 |

| 清算的財産分与 |

結婚生活の間に夫婦で築いた共有財産を2分の1ずつ公平に分配する方法 |

| 扶養的財産分与 |

離婚後に生活が困窮する側へ、経済的に余裕のある側が多めに渡す方法 |

| 慰謝料的財産分与 |

不倫やDVなどの離婚原因を考慮し、慰謝料額を加算して財産分与額に含める |

実務では清算的財産分与が選ばれる場合が多いですが、相手が専業主婦(主夫)であるなら扶養的財産分与、慰謝料請求が伴うケースでは慰謝料的財産分与が適用される場合があります。

以下では、それぞれの財産分与の特徴と共有名義不動産の具体的な分け方を解説します。

清算的財産分与では原則2分の1ずつ共有名義不動産を分配する

これまで解説した「2分の1ルール」は、清算的財産分与を前提とした考え方です。清算的財産分与とは、結婚生活のなかで築いた共有財産を、夫婦の貢献度に応じて公平に分ける方法です。離婚の財産分与の際には、主に清算的財産分与の考え方が取られます。

ここでいう「貢献」には、収入だけでなく家事・育児なども含まれます。そのため、たとえ専業主婦(主夫)であっても、家事や育児などで家庭を支えていれば、収入と同様に評価されるのが原則です。

たとえば夫がフルタイムで働き、妻が家事や育児を担っていた場合、夫の収入が得られたのは妻の支えがあったからと基本的には評価されます。この考え方に基づき、共有名義の不動産も出資割合や登記上の持分とは関係なく、原則として2分の1ずつ分配されるのです。

仮に自宅(時価3,000万円・住宅ローン1,000万円残)の共有名義を財産分与する場合、評価額は2,000万円となります。登記上は夫が3分の2、妻が3分の1の持分だったとしても、離婚時の財産分与では持分割合にかかわらず折半するのが基本の考え方です。したがって、それぞれ1,000万円を受け取ることになり、夫が家を取得するなら妻に1,000万円を渡すか、同等の資産で調整します。

実務上もこの扱いは確立されており、たとえば大阪高裁平成26年3月13日判決では「夫婦の財産形成への寄与は原則として等しいものとし、2分の1を基準に財産分与を行うべき」との考え方が示されています。

もっとも、この事案では夫が医師として高収入を得ていた点などが考慮され、最終的な分与割合は夫6割・妻4割とされました。このように、特段の事情がある場合には例外的に修正されますが、家庭裁判所でも基本的なスタンスは折半とされています。

扶養的財産分与では経済的に弱い立場に財産が多く分配される

扶養的財産分与は、離婚後にどちらかが経済的に困窮するおそれがある場合、生活を支える目的で相手が多めに財産を渡す方法です。

2分の1ずつ分ける清算的財産分与だけでは、生活が立ち行かないと見込まれる場合に適用されます。清算的財産分与を踏まえたうえで、生活が苦しい側を補完的に支援する目的で上乗せされることが多いのが実務上の特徴です。

具体例としては、以下のようなケースが挙げられます。

- 専業主婦(主夫)で収入がない

- 病気や障害があり、すぐに働けない

- 高齢で就職先が見つかりにくい

- 子どもが小さく、就労が難しい

分配割合や方法は夫婦の話し合いで決定します。たとえば、自宅(評価額2,000万円)を折半し、それぞれ1,000万円ずつを受け取ることになったケースを考えてみましょう。

この場合、専業主婦(主夫)で収入がなく、離婚後に生活が成り立たないと見込まれる配偶者に対しては、清算的財産分与1,000万円に加えて、一定期間の扶養的財産分与を上乗せする場合があります。

具体的には「1,000万円を受け取ったうえで、さらに毎月10万円を5年間支払う」といった方法です。このように、清算的財産分与(基本の2分の1分割)に扶養的要素を加えることで、離婚後の生活を一定程度保障する仕組みになっています。

このような扶養的分与は、実際の裁判例でも認められています。最高裁昭和53年11月14日判決でも「財産分与を決める際には、夫婦が婚姻中にどのように生活費を負担してきたかなど、一切の事情を考慮すべき」とされました。これは、離婚後に経済的に弱い立場となる配偶者を支えるために、財産分与に扶養的な要素を含めてもよいとした判断です。

もっとも、恒久的な扶養義務ではないため、原則として一定期間の支払いに限定されます。

慰謝料的財産分与では慰謝料も考慮して分配される

慰謝料的財産分与とは、不倫やDVなどの有責行為(夫婦関係を破綻させる原因となる行為)がある場合に、慰謝料の意味合いを含めて財産分与の内容を調整する方法です。

法律上、慰謝料と財産分与は別々に請求されるものです。ただし実務では、離婚原因となった行為の責任をふまえて財産分与の配分に反映させるケースもあり、以下のような分与方法がとられるケースがあります。

- 共有名義の不動産を売却したうえで、慰謝料の支払い義務がある側が取り分を減らす

- 不動産は2分の1で分けるが、それとは別に加害者側が自動車や現金を渡す

- 家を一方が単独で取得し、慰謝料の意味も含めて代償金を多めに支払う

-

このような取り扱いは、当事者間の協議でも認められており、家庭裁判所においても合理的な解決手段として採用される場合があります。

仮に自宅(評価額2,000万円)を財産分与する場合、清算的財産分与では原則1/2ずつで夫婦それぞれ1,000万円相当を受け取るのが基本です。しかし、夫の不貞行為によって離婚に至った場合には、妻の精神的損害を考慮して、妻に1,200万円、夫に800万円といった形で分けるケースもあり得ます。

実務上でも、最高裁昭和53年2月21日判決では「離婚の際に慰謝料と財産分与を同時に請求できる」とされました。慰謝料は精神的損害の補償、財産分与は夫婦の財産を分ける手続きですが、実務では裁判所が財産分与額を決めるときに、慰謝料的な意味合いを加えて調整する場合もあります。

ただし、慰謝料的財産分与で十分な補償がなされたと判断されると、慰謝料の二重請求は認められません。たとえば、財産分与の内容に「不倫の責任を加味して配分した」と記録や合意書で明記された場合、離婚後に慰謝料の民事訴訟を起こしても「すでに賠償済み」として棄却される可能性が高くなります。

離婚時の財産分与で共有名義不動産を分配する方法

離婚時の財産分与で共有名義の不動産をどのように分けるかは、夫婦間の合意の有無やローン残債の有無、不動産の種類・立地条件などによって選択肢が変わります。

- 共有名義不動産全体を売却して得られた現金を分配する

- 片方が不動産に住み続けて片方がその他の財産を受け取る

- 分筆してそれぞれが土地を取得する

「売却して現金を分ける」か「一方が不動産を取得し、他方が代わりの財産を受け取る」方法が選ばれる場合が多いです。分筆は、土地の形状・面積・接道条件などによっては登記上実行できない場合があるため、適用できるケースは限られます。

共有名義不動産全体を売却して得られた現金を分配する

共有名義の不動産を売却し、得られた現金を分ける方法は、財産分与のなかでもシンプルで公平に分けやすい手段です。

たとえば共有不動産を3,000万円で売却した場合、双方が1,500万円ずつ受け取ります。現金での分与は評価額の算定や資産の偏りを避けやすく、話し合いもスムーズに進みやすいでしょう。

この方法が向いているのは、以下のような場合です。

- 離婚後、どちらも不動産に住み続ける予定がない場合

- 不動産以外に現金や金融資産が少なく、代償金の支払いが難しい場合

- なるべく公平に財産を分けたい場合

なお、共有名義の不動産の売却には、共有者全員の合意が必要です。そのため、一方が反対している場合や感情的に対立している場合は進めにくくなるでしょう。

また、住宅ローンが残っている場合は、売却代金で完済したうえで残額を分配します。詳細は「共有名義不動産に住宅ローンが残っている場合の財産分与の考え方」で解説します。

片方が不動産に住み続けて片方がその他の財産を受け取る

夫婦の一方がそのまま共有名義の不動産に住み続ける場合、不動産を取得する側と他の財産を受け取る側に分けて財産分与する方法があります。

たとえば、夫婦の共有財産が「自宅(時価3,000万円・住宅ローン残1,000万円=評価額2,000万円)」「車300万円」「現金700万円」だったとしましょう。財産の合計は3,000万円なので、財産分与では夫婦それぞれ1,500万円を受け取るのが基本になります。

もし夫が自宅に住み続ける場合、夫は自宅(2,000万円)を取得する代わりに、妻には車(300万円)と現金(700万円)を渡します。残りの差額500万円については、夫が妻に代償金として支払えば公平にバランスを取ることが可能です。

この方法が向いているのは、次のようなケースです。

- 子どもがいて、転居せずに住み慣れた家で生活を継続したい場合

- 住宅ローンの名義や返済義務を一方が引き継ぐ意向がある場合

- 現金の支払い能力があり、分与の不均衡を補える場合

不動産以外の財産の価値が評価額に満たない場合は代償金の支払いが必要になる

不動産を取得する側が受け取る財産の総額が、評価額の半分に満たない場合は、その不足分を現金で支払う「代償金」が必要です。

代償金とは民法第768条において、不動産など分割しにくい財産を一方の配偶者が取得する代わりに、もう一方の配偶者に対して支払われる金銭です。金額や支払方法は当事者の協議で決められますが、合意できない場合は家庭裁判所の調停や審判で決定されます。

たとえば、不動産の評価額が4,000万円の場合、財産分与では原則として2,000万円ずつ分ける必要があります。仮に不動産以外の財産が1,200万円しかない場合、残り800万円分は自分で用意しなければなりません。

代償金を用意できないと、結果的に不動産を売却して現金で分ける方法に切り替えることになります。そのため、代償金の支払い能力は、財産分与の方向性を決める重要なポイントです。

分筆してそれぞれが土地を取得する

離婚時の財産分与では、共有名義の土地を分筆し、それぞれが単独名義で所有する方法があります。

分筆とは、登記簿上の1つの土地を複数の土地に分割し、独立した土地として登記する手続きです。

たとえば200㎡の土地を100㎡ずつに分ければ、双方が自分名義で自由に活用できます。不動産を現物のまま物理的に分けられるため、各自で建築・売却・賃貸などが可能です。

分筆は、次のようなケースで検討されることが多いです。

- 家が建っていない共有土地で、双方が土地を活用したい場合

- 土地の形状が整っており、一定の面積を確保できる場合

- 売却や代償金支払いに合意できないが、所有権を解消したい場合

ただし、分筆後も利用できるよう敷地面積や接道状況などの法的要件を満たす必要があります。測量や登記などに費用がかかるほか、住宅ローンが残っている場合は金融機関の承諾も必要です。

条件を満たせない場合や費用面で折り合いがつかない場合は、売却して代金を分けるか、片方が住み続ける方法も検討しましょう。

共有名義不動産に住宅ローンが残っている場合の財産分与の考え方

住宅ローンが残っている場合の財産分与は、単純に不動産の価格を分けるのではなく、不動産の時価からローン残債を差し引いた金額を基準にして行うのが基本です。

つまり「売却してローンを完済したときに手元に残る純資産」を夫婦で折半するイメージになります。

例えば、不動産の時価が2,000万円でローン残債が1,000万円なら、評価額は1,000万円です。夫が家を取得する場合は、この1,000万円を折半し、妻に500万円を支払うことになります。

一方で時価が1,500万円なら分与額は250万円、時価が2,500万円なら750万円と、査定額によって分与額は大きく変動します。そのため、不動産査定は必ず複数の業者に依頼し、適正な評価を把握することが重要です。

ローンを完済しても売却益が残る「アンダーローン」の場合は、残った利益を折半できるため、比較的シンプルに財産分与を進められます。

また、住宅ローンが残っている場合には、連帯保証人の有無も必ず確認しておくことが大切です。返済が滞った際には保証人に請求が及ぶリスクがあるため、思わぬトラブルを避けるためにも注意が必要です。

オーバーローンの場合の財産分与の考え方

オーバーローンは、ローン残債が時価を上回っている状態のため、売却してもローンが残ってしまいます。そのため不動産の評価はマイナスとなり、財産分与の際は他の資産とは分けて扱うのが基本です。

例えば、不動産の時価が1,000万円でローン残債が1,500万円のオーバーローン状態なら、評価額は-500万円です。売却してもローンが残り、抵当権を外せないため自由に売却できません。

このようなケースでは、以下のような対応を検討する必要があります。

- 共有名義のまま不動産を残す

- 不足分を自己資金で補う

- 金融機関の同意を得て「任意売却」や「住み替えローン」を利用する

ただし任意売却を行うと信用情報に記録が残り、新たな借入に影響する可能性があります。手続きや交渉も複雑になるため、専門家に相談しながら進めるのが安心です。

共有名義不動産を含む財産分与の流れ

離婚時の財産分与は、共有名義の不動産を含めた共有財産を正しく把握し、適切な方法で分けることが重要です。

手続きの主な流れは以下のとおりです。

- 共有名義不動産を含めて、財産分与の対象になる財産をリストアップしておく

- 財産目録を作成する

- 共有名義不動産に住宅ローンが残っている場合は金融機関に連絡する

- 財産の分け方を夫婦で話し合う

- 離婚協議書を作成する

財産分与を請求できる期間は「離婚成立から2年以内」です。離婚後は配偶者と連絡が取れなくなる可能性もあるため、できる限り離婚前に話し合いと手続きを済ませておきましょう。

1. 共有名義不動産を含めた財産分与の対象になる財産をリストアップしておく

財産分与を進める第一歩は、共有名義不動産を含めた財産を漏れなく洗い出すことです。

結婚生活のなかで夫婦が協力して築いた財産は、共有名義か単独名義かを問わず、すべて財産分与の対象になります。これは、不動産や預貯金などの「プラスの財産」だけでなく、住宅ローンや自動車ローンなどの「マイナスの財産」も含まれます。

財産分与の対象となるもの・ならないものは以下のとおりです。

| 財産分与の対象となるもの |

財産分与の対象とならないもの |

・現金

・預貯金

・不動産

・家具・電化製品

・車

・株などの有価証券

・美術品

・各種保険の解約返戻金(婚姻中に払い込みを続けたもの)

・婚姻中の退職金(支給が確定しているもの)

・年金の一部(厚生年金の分割対象など)

・住宅ローンや自動車ローン、教育ローンなどの負債

|

・婚姻前に取得した財産

・相続や贈与により取得した財産

・別居開始後に築いた財産

・婚姻前から加入していた保険の解約返戻金

・婚姻前の退職金や資格取得による将来収入

|

対象外の財産は「特有財産」と呼ばれ、夫婦の共同生活とは無関係に取得したものと判断されるため、分与の対象には含まれません。

また、不動産の場合は購入時の価格ではなく、財産分与時点での評価額が基準となります。そのため、早い段階で不動産会社などに査定を依頼しておくのがおすすめです。

リストアップする時点では「詳細な金額」よりも「何があるのか」を把握することを重視しましょう。

2. 財産目録を作成する

リストアップした財産は「財産目録」として整理します。法的な書式はなく、夫婦間だけで作成しても構いません。

財産目録には、以下のような情報をまとめます。

- 財産の種類(不動産、預貯金、有価証券、車など)

- 名義人

- 評価額

- 備考(ローン残債の有無や特記事項)

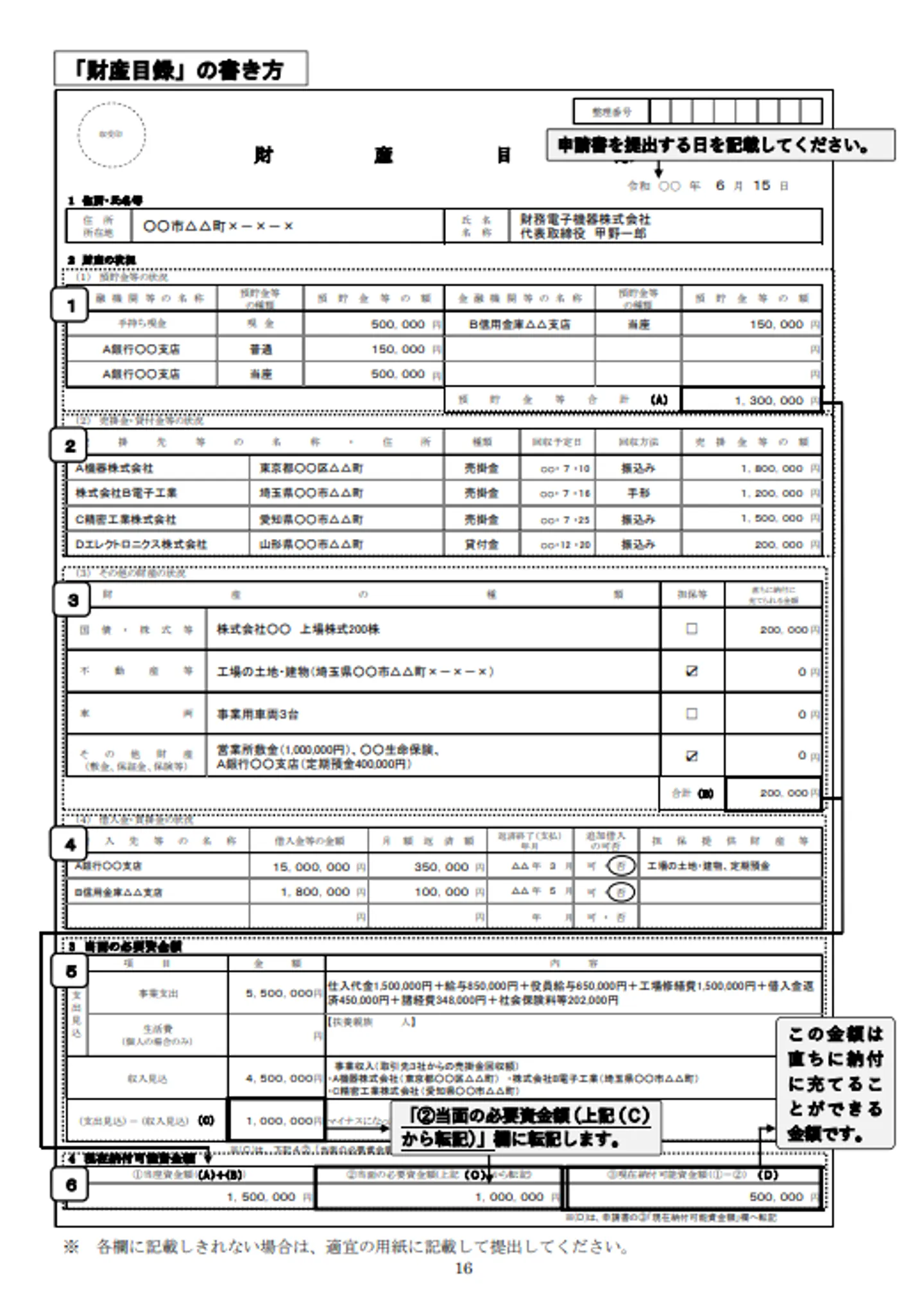

国税庁が公開している「「財産目録」の書き方」を参考にして作成するのも良いでしょう。

引用元:国税庁「財産目録」の書き方

作成時は、同じ財産を重複して記載しないように注意します。とくに不動産やローン残債は複数の名義や契約が絡む場合が多いため、整理しながら記載することが大切です。

財産が多く複雑な場合や、正確な評価額を把握する必要がある場合は、弁護士や司法書士に作成を依頼することもできます。費用の目安は5万〜10万円程度です。

3. 共有名義不動産に住宅ローンが残っている場合は金融機関に連絡する

ローン残債がある状態で登記名義や債務者(ローン名義)を変更するには、必ず金融機関の事前承諾と審査が必要です。承諾なく名義変更・債務者変更を行ったり、自己居住用要件に反する利用をすると、残債の一括返済請求(期限の利益の損失)につながるおそれがあります。

共有名義不動産の代表的な契約形態は次の3つです。

- ペアローン:夫婦それぞれが別々のローン契約(同一不動産に抵当権が設定される)

- 連帯保証型:一方が債務者、他方が連帯保証人

- 連帯債務型:両者が債務者(一方が主債務者、他方が連帯債務者)

登記名義だけを変更しても、金融機関の承諾がない限り債務や保証からは外れません。

そのため、財産分与に先立ち「誰が住み続けるか」「登記名義を誰にするか」「ローンを誰が引き受けるか」など希望を整理しましょう。

金融機関に相談し、債務者や連帯保証人の取り扱いについて審査を受け、承諾書で書面確認まで済ませておくことが大切です。

なお、残債が物件価格を上回るオーバーローンの場合は、自己資金の追加や任意売却の検討が必要になるため、早めの相談が不可欠です。

4. どのように財産を分配するかを夫婦で話し合う

財産分与では、清算的財産分与の考え方から、婚姻期間中に築いた共有財産を原則として2分の1ずつに分けるのが基本です。そのため、リストアップした共有財産をもとに、どのように分配すれば2分の1の割合になるかを話し合います。

たとえば、次のような共有財産があるケースを考えてみましょう。

- 資産価値3,000万円の共有名義不動産(住宅ローン残債 1,800万円)

- 預貯金 800万円

- 資産価値400万円の自動車

不動産の価値は3,000万円からローン残債1,800万円を差し引いた1,200万円です。この場合、夫が不動産とローン残債を引き受け(実質1,200万円)、妻が預貯金・自動車(合計1,200万円)を受け取れば、財産を2分の1ずつ分けることが可能です。

ただし、扶養的財産分与や慰謝料的財産分与を加味する場合など、2分の1での分配にならないケースもあります。

話し合いを円滑に進めるためには、不動産や車などは事前に専門業者へ査定を依頼し、時価を把握しておくことが重要です。条件や金額面で折り合いがつかない場合は、家庭裁判所での離婚調停を利用し、第三者を交えた協議に進むことも考えましょう。

5. 離婚協議書を作成する

離婚条件は口約束でも法的には有効ですが、証拠性が弱く、後に「言った・言わない」のトラブルに発展する可能性があります。

そのため、合意内容は必ず書面にまとめ「離婚協議書」として残しておくことが重要です。離婚協議書は夫婦双方が合意したうえで作成でき、一方的に作ることはできません。

離婚協議書には、次のような内容を記載します。

- 双方の氏名・住所

- 財産分与の対象と明細(金額・内容・引き渡し方法)

- 支払い方法・支払期日・支払先口座

- その他の条件(養育費、慰謝料、面会交流、年金分割の合意など)

書式に法的な決まりはなく、自分で作成することも可能です。

なお、養育費や財産分与の分割払いなど将来にわたる金銭の支払いがある場合は「強制執行認諾文言付き公正証書」にしておくと安心です。

強制執行認諾文言付き公正証書は、公証役場で作成でき、支払が滞った際に裁判を経ずに給料や財産の差し押さえが可能になります。作成費用は内容や金額に応じて異なりますが、数千円〜数万円程度が目安です。

将来的なトラブルを防ぐためにも、条件がまとまったら早めに書面化し、可能であれば公正証書として残しておきましょう。

離婚時には不動産の共有名義を解消しておくべき理由

離婚時の財産分与では、不動産の共有名義は可能な限り解消しておくことが望ましいです。共有名義のままにしておけば、名義変更や売却時の費用や手間を省けるように思えますが、実際にはさまざまな法的・実務的リスクが伴います。

共有名義を解消すべき理由は以下のとおりです。

- 不動産を自由に活用できないため

- 離婚後も配偶者とやり取りが発生するため

- 共有者が住宅ローンや維持管理費を支払わない可能性があるため

- 住宅ローンの契約違反に該当するおそれがあるため

- 相続が起きた際に権利関係が複雑になるため

不動産を自由に活用できないため

共有名義のままの場合、民法第251条の規定により、次のような行為を行うには共有者全員の同意が必要です。

- 不動産を売却する

- 賃貸に出す

- リフォームや増改築を行う

- 担保設定やローン借り換えをする

離婚後に相手が連絡に応じない、または同意しない場合は、売却や賃貸などの活用ができなくなります。こうしたリスクを避けるため、不動産に関する協議が可能な離婚協議の段階で共有状態を解消しておくことが望ましいでしょう。

離婚後も配偶者とやり取りが発生するため

共有名義を続けると、不動産の利用や処分だけでなく、固定資産税や修繕費、火災保険料などの維持管理費の負担についても、元配偶者と確認・分担する必要があります。

負担割合や支払い時期をめぐって意見が食い違えば、トラブルに発展するおそれもあります。

離婚後は互いに顔を合わせたくない、または連絡を避けたいと考える人も多いでしょう。不要な接触やトラブルを避けるためにも、離婚時点で名義を整理しておくことが大切です。

共有者が住宅ローンや維持管理費を支払わない可能性があるため

離婚後は元配偶者の生活状況や経済状態を把握できません。場合によっては共有者である元配偶者が住宅ローンを滞納するおそれもあります。

共有者が住宅ローンを滞納すれば、最悪の場合、物件が差し押さえられ、競売にかけられる可能性もあるでしょう。

また、不動産を所有する場合は、以下の維持費が発生します。

- 固定資産税や都市計画税

- 物件の修繕費

- 火災保険料や地震保険料

これらの費用は共有名義の代表者に支払い義務が生じるため、納税通知書や請求書は代表者に届きます。そのため、元配偶者が代表になっており、支払いを怠った場合はトラブルに発展するおそれがあります。

住宅ローンの契約違反に該当するおそれがあるため

多くの住宅ローン契約には「契約者が当該物件に居住していること」という条件が定められています。住宅ローンは「自己居住用」を前提とした低金利商品であり、投資用や賃貸用と区別されているためです。

そのため、ローン契約者が離婚を機に家を出てしまうと契約違反に該当し、残債の一括返済を求められる可能性があります。

なお、ローンが残った状態で単独名義にする際は、金融機関への相談が必要です。ただし、連絡しても承諾されるとは限らず、住宅ローンの借り換えや契約内容の変更、任意売却などが求められる場合もあります。

こうしたリスクを回避するためにも、離婚時点で共有名義を整理し、金融機関と調整しておくことが重要です。

相続が起きた際に権利関係が複雑になるため

共有名義を残したまま元配偶者が亡くなった場合、その持分は元配偶者の相続人に引き継がれます。

元配偶者が再婚していれば、新しい配偶者や子どもなど、まったく面識のない人物が共有者になってしまいます。

相続人が複数いる場合や代襲相続(子どもが亡くなっている場合に孫が相続するなど)が発生した場合などは、共有者がさらに増えて調整が難航し、売却や活用が困難になるケースも少なくありません。

離婚時に不動産の共有状態を解消するための方法

離婚の財産分与を行う際に、夫婦の共有名義の不動産がある場合は、共有名義の状態を解消しておくことが望ましいでしょう。

離婚後も共有名義のまま不動産を維持することも可能ですが、将来的にトラブルの原因になってしまうケースは少なくありません。共有状態を解消する代表的な方法は以下の3つです。

- 夫または妻の単独名義にする

- 共有名義のまま不動産を売却する

- 財産分与後に自分の持分だけを売却する

夫または妻の単独名義にする

不動産を残したい場合は、離婚協議の際に夫または妻のどちらかの単独名義にするのが基本です。単独名義にすれば、離婚後も自分の判断で住み続けたり処分したりでき、共有状態による制約を避けられます。

単独名義にするメリットとデメリットは以下のとおりです。

| メリット |

デメリット |

| ・住み慣れた家にそのまま住み続けられるため、子の学区や通勤の利便性を維持できる。 |

・名義変更にあたり登録免許税や司法書士費用などの手続き費用が発生する。

・ペアローンの場合は、一方のローンを完済または借り換えでまとめる必要があり、金融機関の審査に通らなければ単独名義にできない。

|

なお、不動産を単独名義に変更する方法は、住宅ローンが残っていない場合と、残っている場合とで異なります。それぞれの方法について詳しく解説します。

住宅ローンが残っていない場合に単独名義に変更した場合のシミュレーション

住宅ローンが残っていない場合は、不動産を手放す人の共有持分を単独名義人になる人へと移す「持分移転登記」を行います。不動産を取得しない側は、不動産と同等の資産を受け取ります。

財産分与の分配のイメージは以下のとおりです。

共有財産:市場価格3,000万円の不動産、預貯金2,000万円、自動車300万円、有価証券700万円

夫:預貯金2,000万円、自動車300万円、有価証券700万円

妻:市場価格3,000万円の不動産

合計6,000万円をそれぞれ3,000万円ずつ折半します。

共有財産をきれいに折半できない場合は、一方が現金などで不足分を補う「代償分与」により調整することが一般的です。

住宅ローンが残っている場合に単独名義に変更した場合のシミュレーション

住宅ローンが残っている場合は、名義変更の前に必ず借入先の金融機関の了承を得なければなりません。了承を得ずに単独名義へ変更すると、ローン契約違反となり一括返済を求められるおそれがあります。

夫婦それぞれがローンを組んでいる「ペアローン」の場合、単独名義にするには、どちらか一方のローンを完済する必要があります。一括返済できなければ借り換えでまとめる方法を取りますが、金融機関の審査に通らなければ実現できず、場合によっては売却せざるを得ないケースもあります。

なお、住宅ローンが一方の名義であり「ローンの名義人」と「不動産の単独名義人」が同一になる場合は問題ありません。しかし、ローン名義人と異なる人を単独名義人にする場合は、ローンの完済や借り換えを求められる可能性があります。

住宅ローンの契約を見直す方法には「債務引受」と「借り換え」の2種類があり、選択肢によって財産分与の方法が異なります。

債務引受の場合

不動産を取得した人がローンの返済を引き受け、単独名義にした後に財産分与します。

共有財産:市場価格3,000万円の不動産、ローン残債2,000万円、預貯金1,000万円

夫:預貯金1,000万円

妻:市場価格3,000万円の不動産、ローンの残債2,000万円

3,000万円の不動産から引き受けたローンの返済分2,000万円を差し引くと1,000万円になり、夫婦それぞれ1,000万円ずつ資産を受け取ったことになります。

ただし金融機関は、離婚を理由とした債務者や保証人の変更を原則認めません。残債が少ない、またはローン残債を引き受ける側の収入が十分高いといった条件がなければ、承認されるのは困難です。

借り換えの場合

金融機関に債務引受を認めてもらえない場合、不動産を取得する人が新たにローンを組み、既存のローンを完済する方法です。

共有財産:市場価格3,000万円の不動産、ローン残債2,000万円、預貯金1,000万円

妻が新たに2,100万円(残債2,000万円+融資手数料100万円)のローンを借入

夫:預貯金950万円

妻:市場価格3,000 万円の不動産、新ローン残債2,100万円、預貯金50万円

3,000万円の不動産からローンの残債、借り換えで発生した融資手数料の2,100万円を引くと900万円となるため、預貯金50万も追加します。最終的に夫婦それぞれ950万円ずつの資産を受け取る形になります。

借り換えは、収入要件を満たしていれば利用可能ですが、審査基準は金融機関ごとに異なります。債務引受が難しい場合の現実的な選択肢として検討されることが多いです。

共有名義のまま不動産を売却する

単独名義への変更は、手間や時間がかかります。スピーディーに財産分与を行いたい場合は、不動産を売却して現金で分割する方法がおすすめです。現金化すれば1円単位で公平に分けられるため、離婚後のトラブルを避けやすいメリットもあります。

不動産を売却して財産分与する場合のメリットとデメリットは以下のとおりです。

| メリット |

デメリット |

・現金で分割できるため、公平でトラブルになりにくい。

・不動産を残す場合に比べ財産分与が簡単で、離婚手続きをスムーズに進めやすい。 |

・家を手放す必要があり、引っ越し先を探さなければならない。

・家に思い入れがある場合、売却自体が精神的な負担になる。 |

なお、不動産を売却して財産分与する方法は、売却益の発生するアンダーローンと、ローンの残債のあるオーバーローンで異なります。詳細については、「共有名義不動産に住宅ローンが残っている場合の財産分与の考え方」をご覧ください。

財産分与をした後に自分の共有持分だけを売却する

「共有状態のまま財産分与を終えてしまい、元配偶者と連絡が取れない」「売却や活用の合意が全くできない」といった場合には、持分を第三者に売却するのも有効な選択肢です。

共有持分は、一般の個人や不動産が購入することはほとんどないため、実務上は「共有持分買取業者」を利用するケースが多くなります。買取業者に依頼すれば、スピーディーに現金化でき、共有状態を解消できるのが大きなメリットです。

とはいえ、仲介で売却する場合より売却価格は下がり、市場価格の2〜5割程度にとどまるケースもあります。それでも「共有状態を長く放置するより早く現金化できて安心できた」という声も少なくありません。元配偶者とやり取りを続けるストレスから解放されたい人にとっては、前向きに検討すべき現実的な解決策といえるでしょう。

ただし、財産分与前に共有持分を売却してしまうと「分与対象がなくなる」「配偶者との間でトラブルになる」といった問題に直結するため避けるべきです。あくまで財産分与を済ませた後に検討する方法と考えてください。

共有名義不動産の財産分与で発生する税金

離婚で家を売却した場合、住宅ローンの処理に意識が向きがちですが、税金についても注意しなければなりません。支払いが遅れると延滞税などのペナルティが発生するほか、滞納が続けば財産の差し押さえに至る可能性もあります。

財産分与で発生する可能性のある主な税金は以下のとおりです。

- 単独名義にした場合は登録免許税が発生する

- 物件を所有し続ける場合は固定資産税や都市計画税が発生する

- 売却で利益を得た場合は譲渡所得税が発生する

なお、財産分与においては贈与税や不動産取得税はかかりません。夫婦で協力して築いた財産を分ける行為のため、贈与に該当しないためです。

単独名義にした場合は登録免許税が発生する

財産分与によって単独名義に変更する場合は、不動産取得税はかかりませんが、所有権移転登記に伴い登録免許税が発生します。

登録免許税とは、法務局で所有権移転登記をする際に支払う税金で、財産分与による移転登記の場合の税率は「固定資産税評価額×2%」です。なお、令和7年3月31日までの軽減措置により、財産分与の場合は1.5%に軽減されます。

固定資産税評価額とは、固定資産税を決める際の基準として、各市区町村が定める金額です。納税通知書や固定資産税評価証明書などに記載されています。

計算式は下記のようなイメージです。

固定資産税評価額×2%(※軽減措置で1.5%)=登録免許税

例)固定資産税評価額:4,000万円の不動産

4,000万円×1.5%=60万円

軽減措置を利用すれば、登録免許税は60万円となります。

物件を所有し続ける場合は固定資産税や都市計画税が発生する

不動産を所有し続ける場合、毎年「固定資産税」と「都市計画税」を支払う必要があります。

固定資産税や都市計画税は、以下のように計算します。

・固定資産税 = 固定資産税評価額 × 1.4%

・都市計画税 = 固定資産税評価額 × 0.3%

例)固定資産税評価額:4,000万円の不動産

固定資産税:4,000万円 × 1.4% = 56万円

都市計画税:4,000万円 × 0.3% = 12万円

ただし、一般的な戸建てやマンションの固定資産税には住宅用地の特例控除が適用されます。土地の広さに応じて減額できるため、実際の負担は大幅に軽減されます。

| 土地の広さ |

固定資産税 |

都市計画税 |

| 200㎡以下 |

固定資産税×1/6 |

都市計画税×1/3 |

| 200㎡超え |

固定資産税×1/3 |

都市計画税×2/3 |

売却で利益を得た場合は譲渡所得税が発生する

不動産を売却して利益(譲渡所得)が出た場合は、譲渡所得税が課されます。

譲渡所得は以下の計算式で求められます。

譲渡所得 = 譲渡価格 -(取得費+譲渡費用)- 各種特別控除

居住用財産の譲渡には「3,000万円の特別控除」が適用され、所有期間にかかわらず最大3,000万円まで控除できます。

離婚に伴う財産分与で取得した不動産を離婚後3年以内に売却した場合も対象になります。また、夫婦の一方が住み続けていても、売却時に他方が譲渡する場合は要件を満たせば控除を受けることが可能です。

なお、控除を受けるには確定申告が必要です。

控除を適用しても利益が残る場合は、所有期間に応じて以下の税率で課税されます。

■ 譲渡した年の1月1日現在の所有期間が5年を超える場合(長期譲渡所得)

課税率:20.315%(所得税15%+住民税5%+復興特別所得税0.315%)

■ 譲渡した年の1月1日現在の所有期間が5年以下の場合(短期譲渡所得)

課税率:39.63%(所得税30%+住民税9%+復興特別所得税0.63%)

譲渡所得税は場合によっては数百万円規模になることもあるため、売却前に税理士などへ相談し、資金計画を立てることが重要です。

まとめ

離婚時、夫婦の共有名義となっている家を財産分与する際は、将来のトラブルを防ぐためにも単独名義にしておくことが望ましいです。

共有名義の不動産を財産分与する方法には、単独名義に変更する・売却して現金を分ける・持分だけを売却するなどの選択肢があります。

単独名義に変更する場合は、住宅ローンが残っているかどうかで対応は大きく変わり、債務引受や借り換えが必要になるケースもあります。

また共有名義のまま売却を選ぶ場合、オーバーローン(売却価格よりローン残債が多い状態)だと、売却が難しいです。そのため、住み替えローンや任意売却を検討するとよいでしょう。

共有持分の売却を検討している場合は、共有名義や共有持分を専門とする買取業者に相談するのがおすすめです。買取業者は物件を直接買い取るため、スピーディーに現金化が可能です。

どの方法を選ぶにしても、金融機関や不動産会社など、専門家への相談を行い、リスクや費用を把握した上で最適な分与方法を選ぶことが、離婚後のトラブル防止につながります。

よくある質問

財産分与で共有名義不動産を分けるときに、必ず裁判所に手続きをしなければならないのですか?

いいえ、必ずしも必要ではありません。夫婦間で合意できれば、離婚協議書や公正証書を作成することで対応できます。ただし、合意が難しい場合やトラブルが生じた場合には、家庭裁判所の調停や審判を利用することになります。

財産分与の対象となる不動産は婚姻前から所有していた家も含まれますか?

婚姻前に購入した家は「特有財産」とされ、原則として財産分与の対象にはなりません。ただし婚姻後に住宅ローンを夫婦の協力で返済していた場合、その返済分については分与対象となるケースがあります。

共有名義不動産の名義変更にはどのくらいの期間がかかりますか?

必要書類がそろっていれば、登記自体は法務局で1~2週間程度で完了するのが一般的です。ただし、住宅ローンの残債がある場合は金融機関の承認や手続きが必要になり、1か月以上かかるケースもあります。

財産分与で不動産を取得した場合、すぐに売却することはできますか?

単独名義に登記変更すれば売却は可能です。ただし、住宅ローンが残っている場合は抵当権が設定されているため、そのままでは売却できません。金融機関の同意を得てローンを完済するか、任意売却などの対応が必要です。