共有名義の空き家は二重のリスクを抱えているため放置するのは危険

空き家の共有不動産は、「共有名義」「空き家」という訳あり要素を二重に抱えています。市場では一般の買い手から避けられやすいので売却が難しく、共有者間の意見が対立して売却の手続きもスムーズに進まない場合もあるので、有効活用されないまま放置されてしまいがちです。

しかし、誰も住んでいない空き家を所有し続けている間は毎年固定資産税がかかるうえ、空き家を存続するための維持費・管理費・修繕費を負担する必要があります。

また、空き家を適切に管理せずに放置するのはさまざまなリスクがあり、資産価値も減少し続けてしまいます。そのため、共有名義の空き家はそのまま放置せず、早めに他の共有者と話し合って処分方針を決めましょう。

空き家をそのまま放置し続けることのリスク

空き家を放置し続けると、下記のようなリスクがあります。

- 「特定空き家」に指定されてしまう

- 犯罪に巻き込まれる

- 近隣とのトラブルが発生する

- 不動産の価値が下がり続ける

- 空き家が倒壊した場合損害賠償を請求される

ここからは、それぞれのリスクについて詳しく解説します。

「特定空き家」に指定されてしまう

古くなって倒壊の危険性がある空き家や、近隣の景観を著しく損なう空き家は、市町村から「特定空き家」に指定される恐れがあります。

特定空家に指定されると、改善の勧告と同時に住宅用地特例の対象から除外され、固定資産税や都市計画税の減税を受けられなくなります。

勧告を無視すると状況改善の「命令」が出され、この命令に違反した場合には、50万円以下の罰金を支払わなければいけません。

それでも状況が改善されなかったり、所有者と連絡が取れなくなったりした場合、地方自治体が持ち主に代わって状況を改善する「行政代執行」が適用されるケースがあります。

その場合、対象の空き家は解体されることがほとんどです。また、行政代執行により支出された費用の全額は持ち主に請求されるため、銀行口座や有価証券、自動車や不動産などの資産はすべて裁判を経ることなく差し押さえの対象になります。

なお、行政代執行による解体では費用をなるべく安く済ませる工夫はおこなわれず、自分で解体するより高額の費用となるのが一般的です。

特定空き家の指定を受ける前に、処分などの適切な対処をしましょう。

犯罪に巻き込まれる

空き家を放置したままにすると、不法侵入や不法投棄、空き巣、放火、違法薬物の取引などの犯罪に巻き込まれる可能性が高まります。

犯罪者は人目につかない場所を好むため、誰も住んでいない空き家は犯罪者の格好のターゲットになりやすいです。実際に犯罪が起これば近隣住民にも多大な迷惑をかけてしまい、関係が悪化する要因にもなり得ます。

近隣とのトラブルが発生する

空き家を適切に管理しないと、近隣住民に多大な迷惑をかけてしまい、近隣トラブルに発展する可能性があります。具体的な近隣トラブルの事例は以下の通りです。

- 庭の草木が伸びて隣地や道路にはみ出してしまう

- 害虫や害獣、悪臭などの衛生面の悪化により、周辺環境に悪影響を与えてしまう

- 空き家の倒壊によって近隣住民や通行人をケガさせてしまう

- 放火によって周囲の家に燃え広がってしまう

- 犯罪者に狙われやすくなり、近隣に不安を与えてしまう

空き家を所有している間は近隣住民に迷惑をかけないよう、手間と費用をかけて適切に管理する必要があります。

不動産の価値が下がり続ける

空き家を放置したままにすると、建物の老朽化によって不動産としての資産価値も下がり続けてしまいます。

放置された空き家は適切な換気や掃除が行われないため、カビや害虫が発生しやすく、そのまま放置すると木材が腐食して建物全体の耐久性に大きなダメージを与えます。

また、外壁・屋根の損傷や雨漏りなどの劣化部分にも気づきにくく、修繕が行われないまま放置されやすいため、建物が急速に傷みやすいです。

劣化が激しい空き家は資産価値が大幅に減少するため、売却活動もスムーズに進まない可能性が高まります。

空き家が倒壊した場合損害賠償を請求される

老朽化が進んだ空き家を放置すると、近隣住民や通行人から損害賠償を請求されるリスクもあります。

空き家の倒壊によって人や建物が被害を受けた場合は、空き家の所有者が賠償責任を負わなければなりません。

空き家の倒壊に巻き込まれて人が亡くなってしまったり、隣家も全壊してしまったりと、被害が重大であれば千万単位・億単位の多額の損害賠償を請求される可能性があります。

共有不動産を所有し続けることのリスク

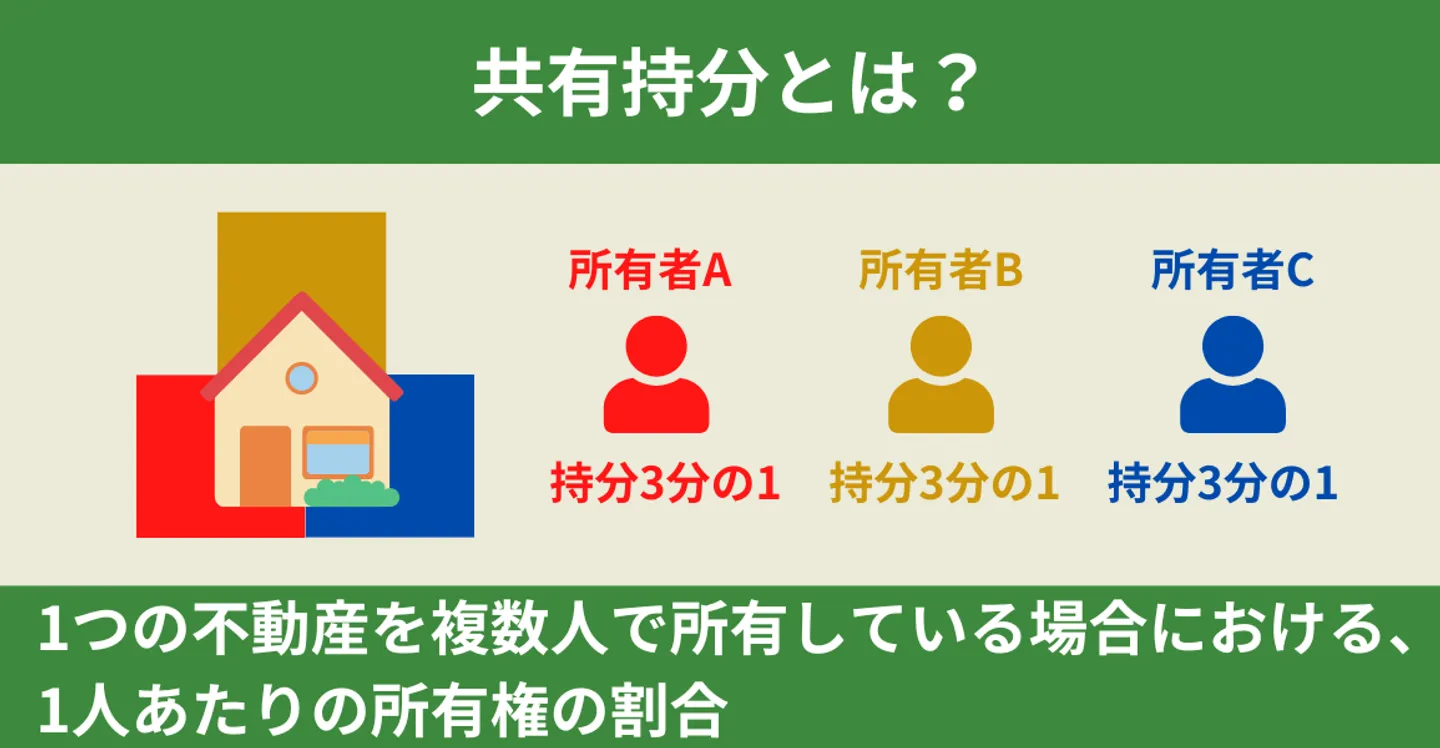

共有持分とは、共有不動産における各共有者の「所有権の割合」を示すもので、「持分1/2」というように表します。

共有不動産を所有し続けるリスクとしては、主に以下の4つが挙げられます。

- 相続で共有者が増えると権利関係が複雑になる

- 共有者の同意がなければ不動産の売却や活用ができない

- 管理費の負担割合で共有者間のトラブルが発生する

- 他の共有者が勝手に持分のみを売却する可能性がある

ここからは、以上のリスクについてそれぞれ詳しく解説していきます。

相続で共有者が増えると権利関係が複雑になる

共有者が亡くなると、配偶者や子供など複数の相続人に持分が引き継がれるため、相続が発生するたびに共有者がどんどん増えていきます。

共有者が増えるほど合意形成を図るのが難しくなるため、話し合いがスムーズに進まず、共有不動産が有効活用されないまま放置されやすくなります。

また、共有者同士の関係も希薄になっていくため、他の共有者の連絡先や所在が分からず、そもそも話し合いすら始められないという問題も起こり得ます。結果的に、将来子供や孫に迷惑をかけてしまう恐れがあるため、早い段階での処分が必要です。

共有者の同意がなければ不動産の売却や活用ができない

単独所有の不動産は所有者1人の判断で不動産の売却や活用が自由に行えますが、共有名義の不動産の場合は他の共有者の同意を得なければなりません。

共有不動産は各共有者が不動産を使用できる権利を持っており、他の共有者の権利を侵害することは禁止されているため、さまざまな行為が制限されています。

共有物に手を加える行為は「保存行為」「管理行為」「変更行為(軽微な変更)」「変更行為(軽微な変更以外)」の4つに分類されますが、それぞれ共有者の同意の必要性が異なります。

| 行為 |

具体例 |

同意の必要性 |

| 保存行為 |

雨漏りしている屋根の修繕

壊れた窓ガラスの交換

不法占拠者への明け渡し請求 |

他の共有者の同意が不要で、単独で実行可能 |

| 管理行為 |

短期の賃貸借契約の締結・解除 |

持分の過半数の同意が必要 |

| 変更行為(軽微な変更) |

外壁や屋根の修繕

砂利道のアスファルト舗装

土地の分筆・合筆 |

持分の過半数の同意が必要 |

| 変更行為(軽微な変更以外) |

不動産全体の売却や贈与

増築や改築

建物の取り壊し

抵当権の設定

長期の賃貸借契約の締結・解除 |

共有者全員の同意が必要 |

保存行為は各共有者が単独で実行できますが、管理行為や変更行為を実行するには他の共有者の同意を得る必要があります。

他の共有者と意見が合わなかったり、一部の共有者が所在不明だったりすると、「空き家の共有不動産を処分したいのにできない」「賃貸物件として活用したくてもできない」といった状況に陥ってしまいます。

管理費の負担割合で共有者間のトラブルが発生する

共有不動産にかかる維持管理費用や固定資産税は、各共有者が自身の持分割合に応じて負担するのが原則です。

一般的には共有者の1人がまとめて支払い、後で他の共有者に請求するケースが多いです。しかし、共有者の経済状況によっては、一部の共有者が支払いに応じなかったり、金額や負担割合について意見が対立したりと、共有者間のトラブルに発展してしまうこともあります。

他の共有者が勝手に持分のみを売却する可能性がある

不動産を複数人で共有していると、他の共有者が自分の持分を勝手に売却してしまう可能性があります。共有不動産全体を売却するには共有者全員の同意が必要になりますが、自身の共有持分だけなら自由に売却可能です。

もし、他の共有者が不動産会社や投資家などの第三者に持分を売却した場合、見知らぬ他人と不動産を共有することになってしまいます。見知らぬ他人が共有者に加わると、以下のようなトラブルが起こりやすくなります。

- 見知らぬ他人が敷地内に入ってくる

- 占有者に対して持分相当額の賃料を請求してくる

- 共有持分を売却するようにしつこく迫ってくる

- 共有物分割請求訴訟を起こされる

共有名義の空き家を仲介で売却するのは難しい

共有名義の空き家を仲介で売却するのが難しい理由としては、主に以下の4つあります。

- 仲介では共有持分のみの買い手は付きにくい

- 共有不動産全体を売却するにも共有者全員の同意が必要

- 空き家そのものの市場価値が低い

- リフォームしても高く売却できる保証はない

ここからは、以上の理由についてそれぞれ詳しく解説していきます。

仲介では共有持分のみの買い手は付きにくい

共有持分のみを購入しても、単独所有の不動産とは違って自由に活用したり処分したりはできません。

管理行為や変更行為は他の共有者の同意が必要ですが、その際に意見が対立してトラブルに発展するリスクもあります。

デメリットやリスクが多い共有持分をわざわざ購入したいと思う一般の買い手はほとんどいないため、仲介で共有持分のみを売却するのは困難です。

共有不動産全体を売却するにも共有者全員の同意が必要

1人でも売却に反対する共有者がいる場合は、共有不動産全体の売却ができません。長年放置された共有名義の空き家だと、相続のたびに共有者の人数が増え、権利関係が複雑になっている可能性もあります。

共有者の人数が多いほど合意形成が難しくなるため、共有者全員の同意を得る段階でつまずいてしまい、売却の手続き自体が進まないケースも少なくありません。

空き家そのものの市場価値が低い

不動産の市場価値は、築年数や建物の状態、立地、土地の広さなどさまざまな要素によって決まります。

空き家は築年数が長く、建物の劣化が進んでいる物件が多いため、一般の市場では需要が少なく、売却価格も安く設定されがちです。

築浅で状態が良い空き家や立地の良い空き家なら仲介でもすぐに買い手が見つかるかもしれませんが、そうでなければ仲介で買い手を見つけるのは難しいでしょう。

リフォームしても高く売却できる保証はない

リフォームをすれば確かに空き家の状態は良くなりますが、リフォーム費用を売却価格に上乗せしてしまうと、価格設定によっては買い手から避けられてしまう可能性があります。

高額な費用をかけて空き家をリフォームしても、新築物件とほぼ変わらない価格であれば買い手は見つかりません。

また、中古物件の購入希望者の中には、物件を安く購入してから自分の好みでリフォームをしたいという人も少なくないため、リフォームをしたことで逆に候補から外されてしまう可能性もあります。

リフォームして高値で販売するよりも、リフォームせずに安値で販売した方が販売活動がスムーズに進む場合もあるので、その点も考慮してリフォームするか慎重な検討が必要です。

また、リフォームするにしても共有名義の不動産の場合は、他の共有者の同意を得なければなりません。仮に自分でリフォームするのを目当てに買い手が現れても、同意を得られなければリフォームできないないため、自由度が低い不動産をわざわざ購入する人はいないでしょう。

空き家を解体してから売却するときは「土地の税金」に注意

空き家の状態が長い建物は劣化もしやすく、そのまま売り出すより更地にしたほうが売れやすい場合があります。

しかし、空き家を解体する場合、固定資産税や都市計画税に注意が必要です。土地にかかる固定資産税と都市計画税は、建物があると大幅に減額されます。

つまり、空き家を解体すると減額の対象外になるので、かえって維持費が高くなるのです。固定資産税・都市計画税は1月1日時点の不動産状況によって課税されます。

可能であれば、解体した年に速やかに売却するか、買主が決まってから解体するとよいでしょう。

空き家を解体すると土地の税金が最大6倍まで跳ね上がる

一般的に、建物のある土地の税額は、下記のように減額されています。

| 固定資産税 |

・土地に住宅が建っている場合、200㎡までの部分は小規模住宅用地とされ、固定資産税が1/6に減額

・200㎡を超え、かつ家屋の床面積の10倍までの部分は一般住宅用地とされ、固定資産税が1/3に減額

|

| 都市計画税 |

・都市計画税が課税される地域では、小規模住宅用地の都市計画税は1/3、一般住宅用地の都市計画税は2/3に減額

|

上記の軽減措置がなくなるため、固定資産税は最大で6倍、都市計画税は最大で3倍まで高くなります。

売却が難しい共有不動産の空き家は共有状態を解消するのが問題解決の糸口

前述の通り、「空き家」と「共有不動産」の2つのリスクを抱えた不動産は、売却による処分は非常に難しいです。そのため、トラブルを避けるためにも、まずは「共有状態を解消する」ことが問題解決の糸口となります。共有状態を解消する方法は、下記の通りです。

- 1.共有者全員の同意のもと空き家全体を売却する

- 2.代表者が他の共有者の持分をすべて買い取る

- 3.共有持分を放棄する

- 4.共有持分をほかの共有者に贈与する

- 5.共有物分割請求をする

- 6.共有持分を「共有持分専門の買取業者」などの第三者に買い取ってもらう

ここからは、それぞれの方法について解説していくので、自分の希望や状況に合った方法を選びましょう。

1.共有者全員の同意のもと空き家全体を売却する

共有者が売却に同意し、共有不動産をまるごと売り出すのであれば、一般的な不動産売買と同じように売却可能です。

売却益は、持分割合に応じて分割します。

本来の資産価値を損ねることなく売却できるので、3つの売却方法のなかで一番高く売れやすいメリットがあるでしょう。

しかし、共有不動産の場合は「売却に共有者全員の同意が必要」という大きなデメリットがあります。

1人でも売却に反対する共有者がいれば、空き家全体を売り出すことはできません。

また、空き家は権利関係があいまいになっている場合も多く、共有者の所在がわからないなど「話し合いすら困難」というケースが少なくありません。

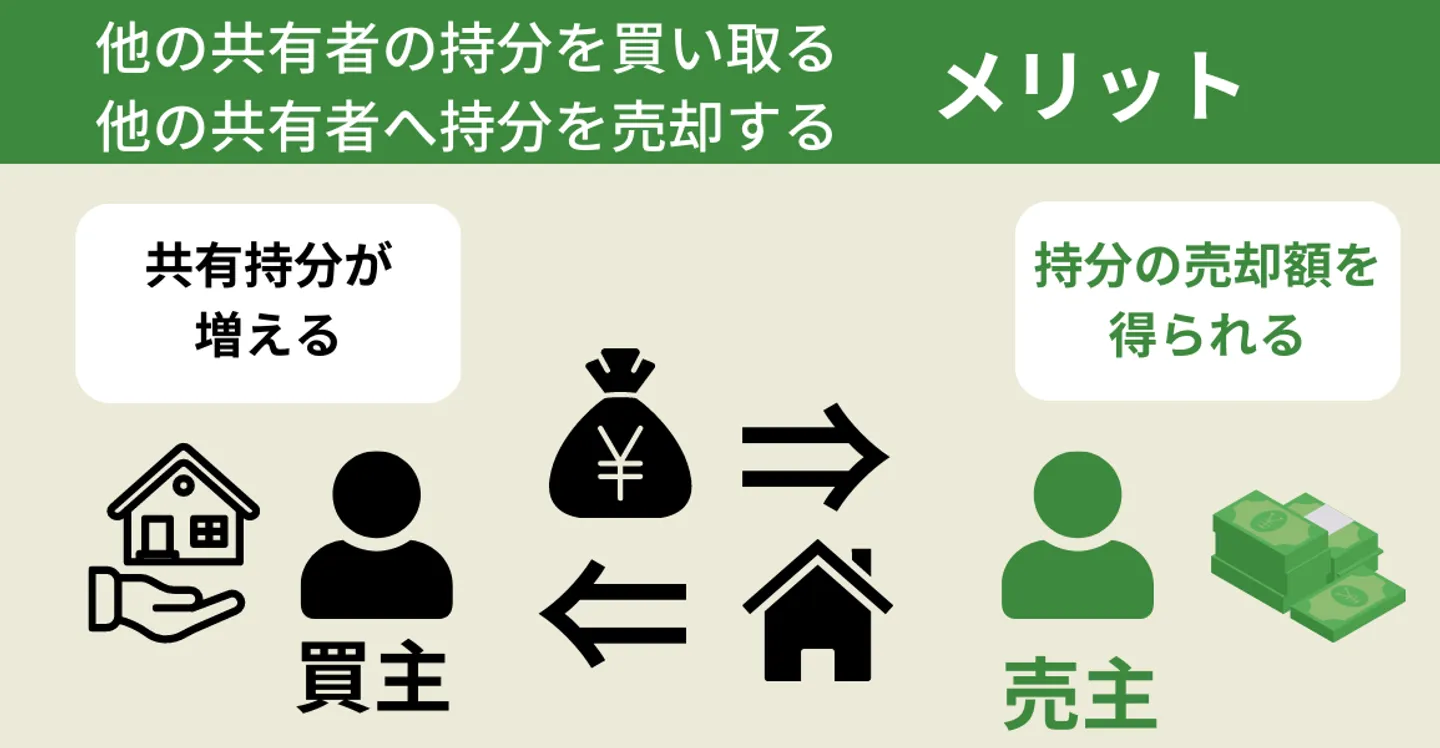

2.代表者が他の共有者の持分をすべて買い取る

代表者が他の共有者の持分をすべて買い取る方法は、売主側と買主側の双方にメリットがあります。

売主側は共有名義から抜け出して売却益を得られますし、買主側は自分の持分を増やせます。全員分の持分を買い取る場合は、不動産を単独所有することになるため、活用の自由度も高まります。

しかし、買主側に共有持分を買い取れるだけの資金力が必要です。共有持分や資産価値が低下した空き家の購入は金融機関からの融資も受けにくいため、買主側の負担は大きくなります。

また、買主側の意思を無視して売りつけることは当然できないほか、どの共有者が買い取るか話し合って決めなければ、のちにトラブルになる可能性もあります。買い取ってもらえるかどうかや、具体的な価格は交渉次第です。

交渉が円満に進めば高額で買い取ってもらえる可能性もありますが、売却をもちかけることで心象を悪くし、関係が悪化する恐れもあるでしょう。

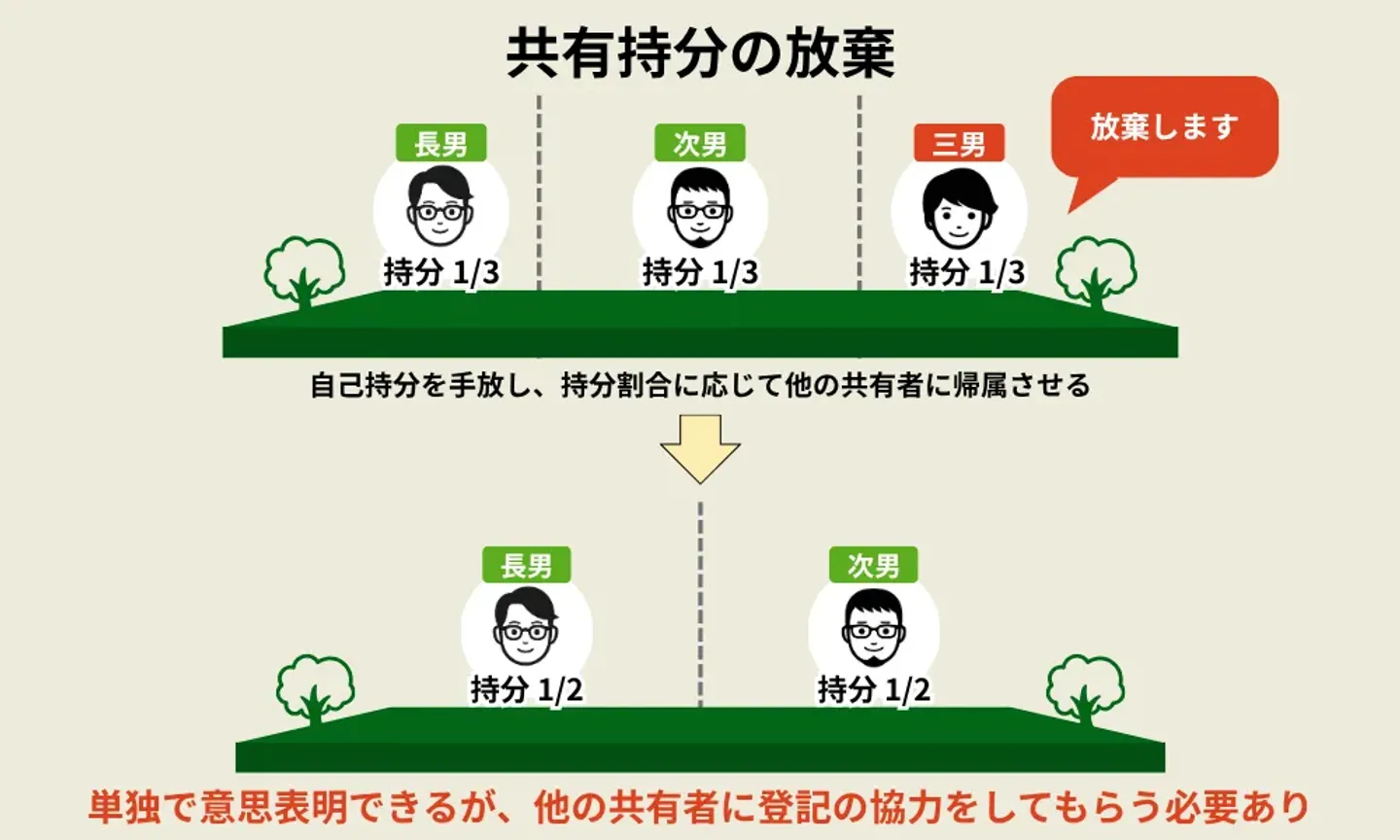

3.共有持分を放棄する

共有持分の放棄は他の共有者から同意を得る必要がなく、自分の意思を伝えるだけで成立します。共有持分を放棄すると、その持分は他の共有者へ自動的に移転し、共有名義から抜けられます。

ただし、他の共有者が先に持分を放棄して、自分が最後の1人となってしまった場合は持分放棄ができなくなり、共有不動産を単独で所有することになるため、タイミングが重要です。

共有持分を放棄した後は、管轄の法務局で共有持分移転登記を行います。その際、他の共有者全員の協力を得て共同で申請する必要がありますが、登記申請に応じない共有者がいる場合は、登記引取請求訴訟を利用することになります。

登記引取請求訴訟が認められれば、他の共有者の協力を得なくても単独で共有持分移転登記が可能です。ただし、登記引取請求訴訟を利用すると、判決が出るまで半年から1年程度かかりますし、裁判費用や弁護士費用もかかります。

そのため、登記引取請求訴訟はあくまでも最後の手段として考えておくと良いでしょう。

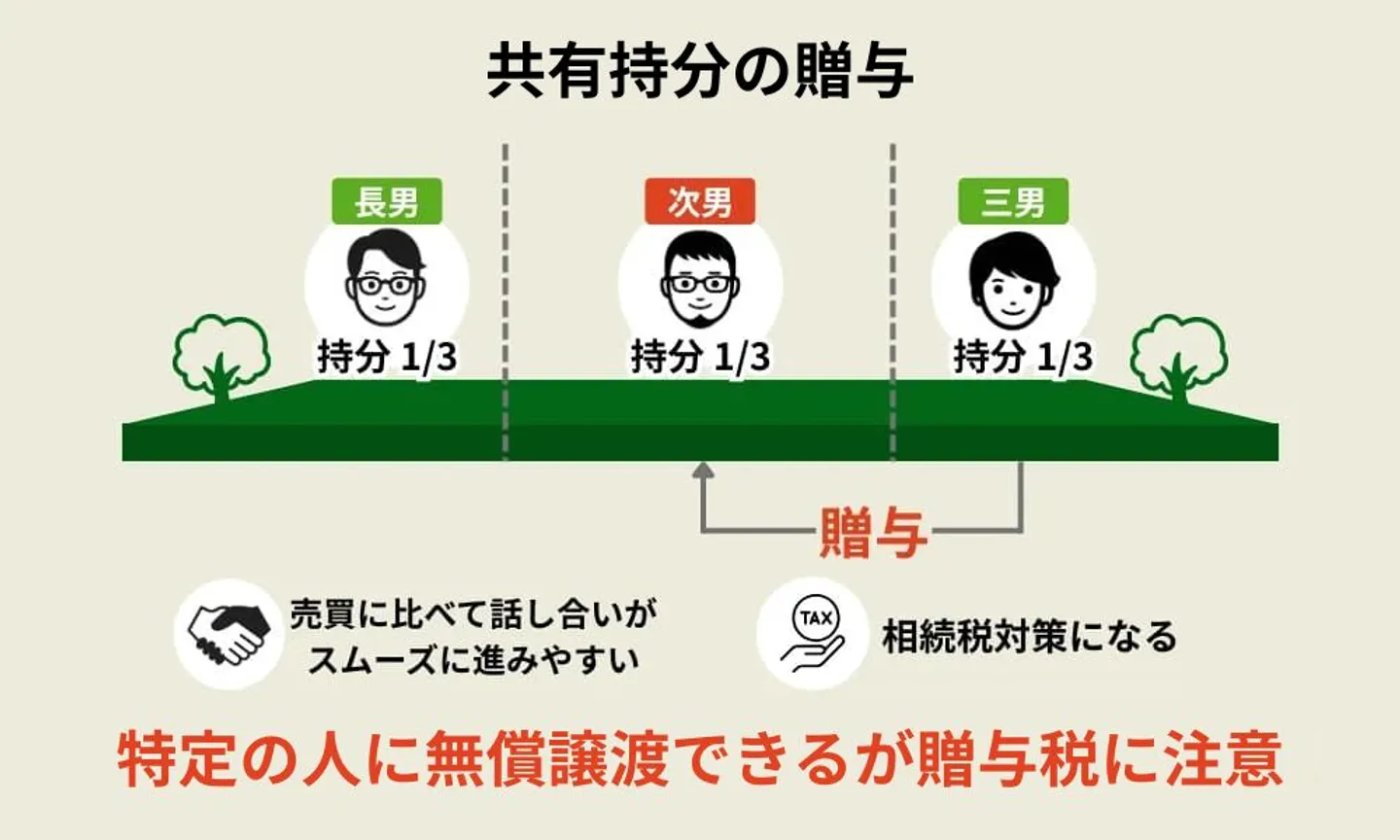

4.共有持分をほかの共有者に贈与する

自身の共有持分は、家族や親戚、友人など好きな相手に贈与することも可能です。共有者の贈与であれば金銭のやり取りが発生しないため、持分を買い取ってもらうのが難しい場合は持分の贈与を検討してみましょう。

ただし、贈与は贈与者と受贈者双方の合意がないと成立しないため、持分放棄とは違って持分を一方的に贈与することはできません。

また、共有持分を贈与すると贈与税が発生する可能性があります。贈与税は年間110万円の非課税枠があり、1年間に贈与を受けた合計額が110万円を超えると、110万円を超える部分に対して贈与税が課せられます。

贈与税がかかる場合、贈与を受けた共有者は翌年の確定申告時に贈与税を申告・納税しなければなりません。贈与税の件で贈与を受けた共有者とトラブルに発展する可能性もあるため、その点も忘れずに説明をして合意を得てから贈与しましょう。

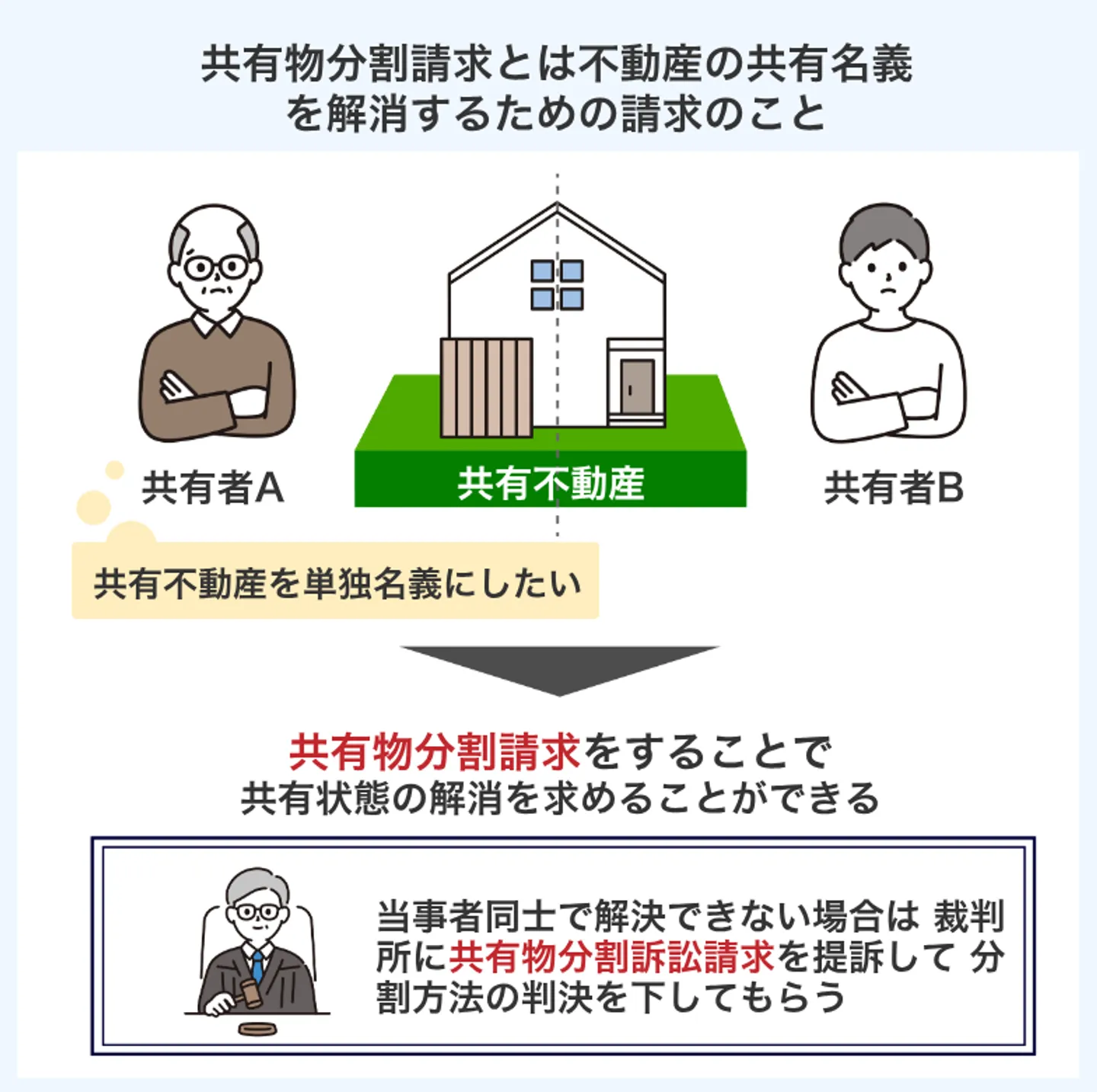

5.共有物分割請求をする

共有物分割請求とは、共有者の1人が他の共有者に対して共有状態の解消を申し出ることです。各共有者は分割禁止の合意がある場合を除き、いつでも共有物分割請求を行える権利が民法で認められています。

共有物分割請求は、まず共有者同士の話し合いによって分割方法を決めるのが原則です。話し合いで共有者全員の同意が得られなかった場合は、裁判所で共有物分割請求訴訟を起こします。

共有物分割請求訴訟を利用すれば、裁判所の判決によって強制的に共有状態を解消できます。ただし、共有物分割請求訴訟では申立人が望む方法で判決が下るとは限らない点に注意が必要です。

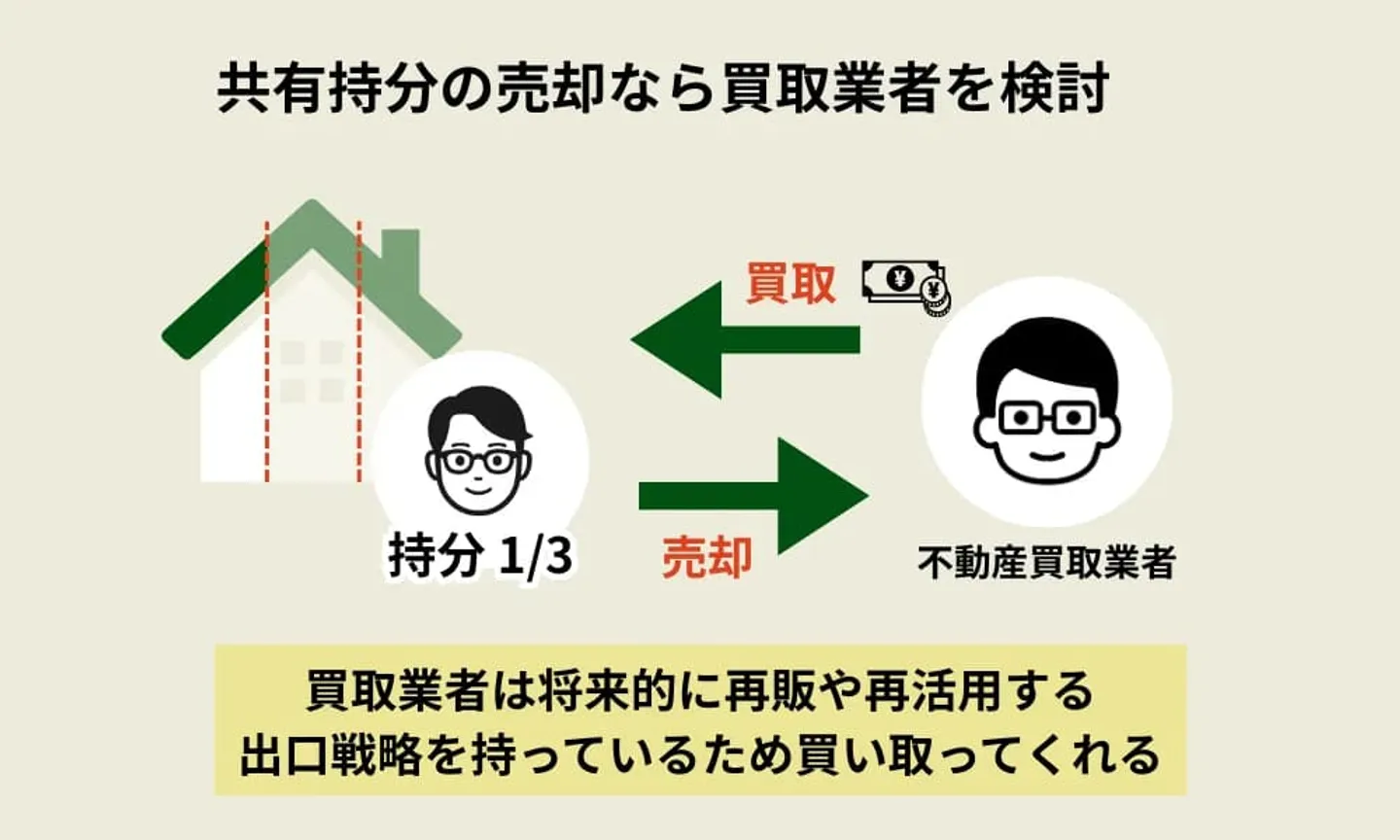

6.共有持分を「共有持分専門の買取業者」などの第三者に買い取ってもらう

自身の共有持分のみを第三者に買い取ってもらうことで、空き家の共有名義から抜け出せます。

自身の共有持分のみなら、他の共有者の同意を得なくても自由に売却が可能です。ただ、市場では共有持分や空き家の需要はほぼないため、通常の不動産会社に仲介を依頼しても売れない可能性が高いです。

そのため、空き家の共有持分のみを売却する場合は、専門の買取業者に直接買い取ってもらうのがおすすめです。専門の買取業者は空き家や共有不動産にような訳あり物件を有効活用するための、ノウハウや実績、顧客ネットワークを持っています。

そのため、空き家の共有持分のみでも問題なく買い取ってくれるほか、最短数日での高額買取も可能です。

空き家の売却にかかる税金や諸経費

共有している不動産を売却した場合であっても、通常の不動産売却と同じように税金や譲渡費用がかかります。

共有名義の空き家の売却でかかる費用は下記の通りです。

- 持分移転登記の費用

- 譲渡所得税

- 仲介手数料(仲介の場合)

- 印紙税

いずれにしても、事前に税金や諸経費を計算し、なるべく負担が少なくなるようにしましょう。

不動産売却の基本的な費用については、下記の関連記事も参考にしてください。

持分移転登記にかかる費用

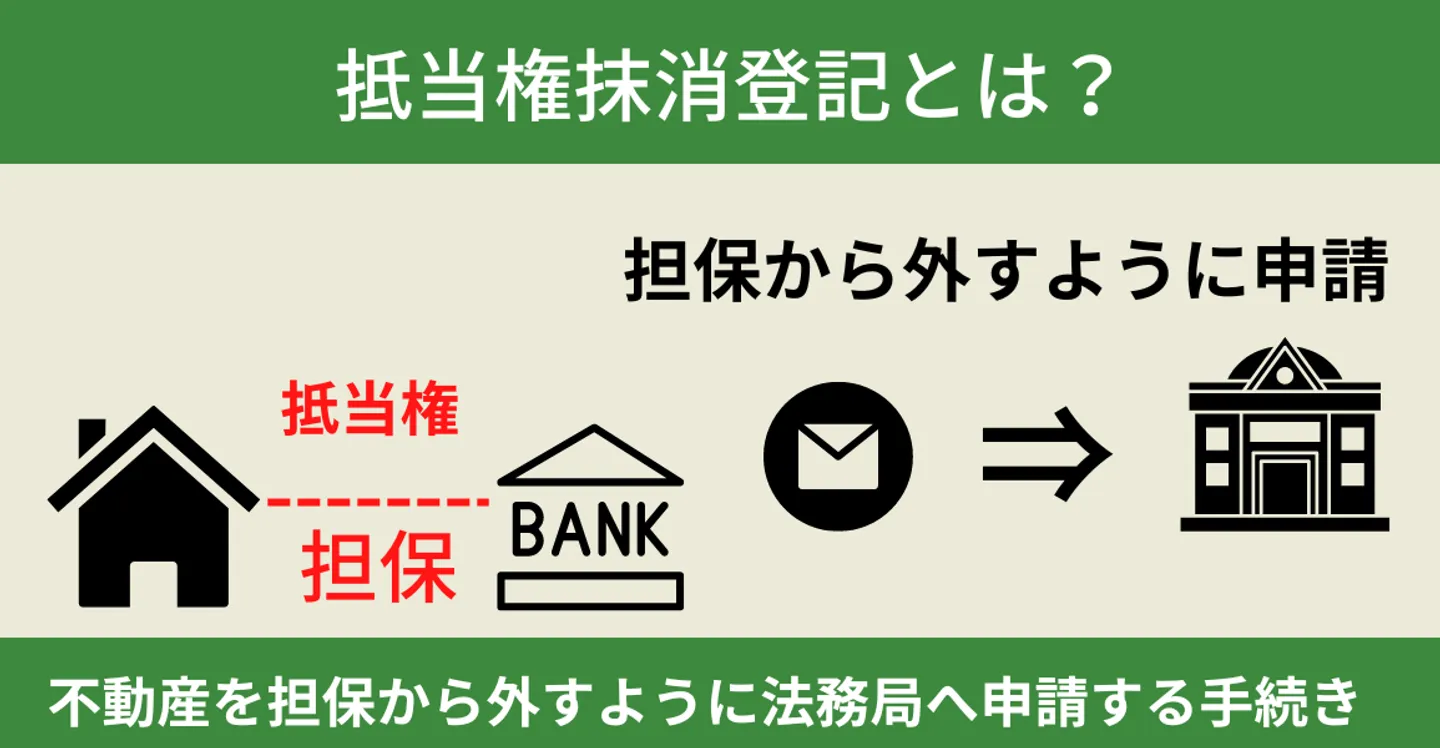

不動産や共有持分を売却したら、名義を変更する「移転登記」の手続きが必要です。

共有不動産の場合は「持分移転登記」をおこないます。

共有不動産をまるごと売却するときも、手続き上は「共有者全員が持分を移転する」という形式です。また、対象の不動産に抵当権が設定されている場合は、売却にあわせて「抵当権抹消登記」も必要になります。

登記にかかる費用としては、申請時にかかる登録免許税があります。

もし、手続きを司法書士に代行してもらう場合は司法書士報酬も必要です。具体的な申請方法や費用については、下記の関連記事も参考にしてください。

登記費用は買主と売主のどちらが負担する?

不動産の売買時に所有権の変更登記をおこないますが、登記費用を買主と売主のどちらが負担するか、法律では明確に決められていません。

慣例として、登録免許税については「所有権移転登記が買主側の負担、抵当権抹消登記が売主側の負担」とするのが一般的です。

司法書士については、買主側が依頼して買主と売主双方の登記を代行してもらいます。ただし、買主と売主がそれぞれ別に登記の代行を依頼することもあるかもしれません。

地域によって慣例が異なるため、不動産業者に確認しながら売却を進めるとよいでしょう。

譲渡所得税

譲渡所得税とは、不動産の売却時に発生した譲渡所得(利益)に対して課税される税金(所得税・住民税・復興特別税)のことです。譲渡所得は、以下の計算式で求められます。

売却金額-(取得費+売却費用)=譲渡所得

空き家の共有不動産を売却した際、売却金額が取得費と売却費用の合計額を上回る場合は課税所得が発生するため、翌年の確定申告時に譲渡所得税を申告・納税する必要があります。

もし、売却によって譲渡損失が発生した場合は譲渡所得税がかかりません。一定の要件を満たせば、譲渡損失を給与所得や事業所得などの利益と相殺でき、節税につながります。

また、譲渡所得税は不動産の所有期間に応じて税率が下記のように変動します。

|

所得期間 |

税率 |

| 長期譲渡所得 |

5年より長い |

20.315% |

| 短期譲渡所得 |

5年以下 |

39.63% |

実際に、譲渡所得が1000万円だった場合の所得税は所有期間によって下記のように変動します。

長期譲渡所得:1000万円×20.315%=203万1500円

短期譲渡所得:1000万円×39.63%=396万3000円

5年より長く所有することで税率が約半分になるため、所有期間が5年を超えていない場合は5年を迎えるタイミングまで待つ選択肢も考えたほうが良いでしょう。

仲介手数料(仲介の場合)

不動産会社に仲介を依頼して空き家の共有不動産を売却した場合は、不動産会社に対して仲介手数料を支払う必要があります。

不動産売買における仲介手数料は、宅地建物取引業法で上限額が定められています。

| 売買価格 |

仲介手数料の上限 |

| 200万円以下 |

売買価格×5%+消費税 |

| 200万円超400万円以下 |

売買価格×4%+2万円+消費税 |

| 400万円超 |

売買価格×3%+6万円+消費税 |

仲介手数料は成功報酬なので、支払い義務が発生するのは売買契約を締結した後です。仲介手数料の支払いは売買契約時と決済時の2回に分け、半額ずつ支払うのが原則です。

ただし、仲介手数料は仲介で売却した場合のみ発生するため、不動産会社に直接買い取ってもらった場合は発生しません。

印紙税

印紙税とは、印紙税法で定められている文書(契約書や領収書など)を作成した場合に課税される税金のことです。

不動産の売買契約書も印紙税の課税対象に含まれているため、空き家の共有不動産を売却する際には印紙税も納める必要があります。

印紙税は、売買契約書に税額分の収入印紙を貼り付け、契約者の印鑑で消印して納付するのが原則です。収入印紙は郵便局や法務局、コンビニ、金券ショップなどで購入できます。

共有不動産の空き家売却で受けられる特別控除

共有不動産の空き家売却には税や費用がかかる一方で、特別控除も用意されているため、うまく利用すれば節税効果があります。

共有不動産の空き家売却の際に受けられる特別控除は、主に以下の通りです。

ここからは、それぞれの特例や適用される条件について解説していきます。

相続した空き家の売却なら「3,000万円特別控除」を受けられる

相続により取得した空き家は、相続から3年以内に譲渡すれば譲渡所得(課税の対象となる金額)を3,000万円まで控除できます。

共有不動産の場合「全員で3,000万円」ではなく「各共有者が1人3,000万円」の特例控除を受けられます。ただし、控除には「相続してから3年後の12月31日」までと適用期間があるため注意が必要です。

うまく活用すれば大きな節税効果を得られますが、複雑な仕組みの制度なので、利用の際も税務署の窓口や税理士と相談することをおすすめします。また、以上の特例控除の適用期限は2027年12月31日までです。

適用期限は延長される可能性もあるため、最新の情報は国税庁や税務署、税理士に確認しましょう。

参照:国税庁「空き家の発生を抑制するための特例措置(空き家の譲渡所得の3,000万円特別控除)」

特例の対象となる建物

特例の対象となる建物は「亡くなった人が主な住まいにしていた物件」です。

他に、以下の要件を満たしている必要があります。

- 1981年5月31日以前に建築されたこと

- 区分所有建物登記がされている建物でないこと

- 相続の開始直前において被相続人以外に居住していた人がいなかったこと

上記2つ目の要件にある「区分所有建物」とは、分譲マンションや二世帯住宅のように「建物を区分けし、独立した所有権を割り振られている建物」です。

ただし、分譲マンションや二世帯住宅がすべて区分所有建物登記をされているとは限らないため、登記事項証明書(登記簿謄本)を取得して確認しましょう。

また、3つ目の要件にある「被相続人以外に居住していた人がいなかったこと」は、言い換えれば「被相続人が1人で住んでいた空き家であること」となります。

特例を受けるために必要な条件

特例を受けるためには、建物の要件以外にもいくつかの条件があります。

- 相続後に居住や賃貸をしていない

- 売却する物件の代金が1億円以下

- 相続人が耐震リフォームをするか家屋を取り壊してから売却している

対象の不動産を相続したあと、その物件に自分が居住したり、賃貸物件として貸し出した場合にはこの制度の適用を受けられません。

当該不動産に住民票を移していなくても、実態としてそこに住んでいたとみなされれば適用外になります。

取得費加算の特例で譲渡所得税を減らせる

相続によって不動産を取得した場合は、「相続財産を譲渡した場合の取得費の特例」が利用できます。これは、相続財産を相続開始日の翌日から3年10ヶ月以内に売却した場合、売却した相続財産に課せられた相続税額の一部を取得費に加算できる特例です。

相続税の一部が取得費に加算される分、売却金額から差し引かれる金額が大きくなるため、売却した共有名義の空き家にかかる譲渡所得税を安く抑えられます。

特例を受けるために必要な条件

取得費加算の特例を受けるためには、以下の3つの条件をすべてクリアする必要があります。

- 相続や遺贈によって財産を取得した人であること

- その財産を取得した人が相続税を納めていること

- その財産を相続開始日の翌日から3年10ヶ月以内に譲渡していること

3,000万円特別控除との併用はできない

取得費加算の特例は、相続した空き家の売却時に適用できる3,000万円特別控除との併用ができません。一般的な家庭であれば、取得費加算の特例よりも空き家の特別控除を適用した方が控除額が大きくなるケースがほとんどです。

相続した空き家を売却する際には、取得費加算の特例を適用した場合と空き家の特別控除を適用した場合の控除額を計算し、どちらか有利になるのか慎重に検討してから選択しましょう。

売却以外に空き家を活用して放置リスクを回避する方法

空き家の共有不動産を売却できない場合は、以下のように活用する方法もあります。

- 賃貸に出す

- レンタルスペースとして貸し出す

- トランクルームとして貸し出す

空き家を維持するだけでは費用だけかかって赤字になってしまいますが、第三者に貸し出すことで賃料収入を得られるようになり、費用負担を軽減できます。

ただし、空き家の共有不動産を売却せずに活用する場合も、他の共有者からの同意を得なければなりません。第三者に貸し出す行為は管理行為にあたるため、持分の過半数の同意を得る必要があります。

賃貸に出す

空き家を活用する方法として最も一般的なのは、居住用の賃貸物件として第三者に貸し出す方法です。戸建ての賃貸物件は競合が少なく、メインターゲットは入居期間が単身層よりも長いファミリー層なので、長期的に安定した収入が得やすいのが最大のメリットです。

また、第三者に住んでもらって適切な維持管理がなされることで、空き家のまま放置するよりも建物が傷みにくくなり、不動産としての資産価値を維持し続けられるのもメリットの1つです。

ただし、空き家は劣化が進んでいるケースが多く、賃貸物件に必須となる設備や内装に問題がある場合は修繕やリフォームが必要になります。多額の初期費用をかけて賃貸に出しても、賃料収入で全額回収できる保証はないため、慎重に検討する必要があります。

レンタルスペースとして貸し出す

立地の良い空き家であれば、レンタルスペースとして空き家を貸し出すのもおすすめです。レンタルスペースとは、空き家や空き店舗などの空きスペースを一時的に貸し出すサービスのことです。

レンタルスペースには不特定多数の人が出入りするので、空き家の状態によっては最低限の修繕が必要になる場合もあります。しかし、賃貸物件とは違って設備投資は必須ではないため、初期費用を安く抑えられるのがメリットです。

ただ、レンタルスペースは時間単位・日単位で貸し出すサービスなので、月単位で貸し出す賃貸物件と比較すると収入が安定しないリスクが大きいです。

また、レンタルスペースは立地に大きく左右されます。人口が少ない地域や駅から遠い場所だと、安定した利用につなげるのが難しいので注意しましょう。

トランクルームとして貸し出す

トランクルームとは、物を収納するスペースを貸し出すサービスのことです。トランクルームは、雨風から荷物を守れる空きスペースさえあれば始められるので、内装の状態や築年数が経った空き家でも契約者が見つかりやすいです。

基本的にリフォームも必要なく、既存の建物をそのまま使えるため、初期費用を大幅に削減できます。ただし、トランクルームとして貸し出すと空き家が事業用の建築物として扱われるため、住宅に適用される固定資産税の軽減措置が受けられなくなります。

賃貸物件と比較して初期費用は安く抑えられるものの、毎月得られる収入が少なく節税効果も薄まってしまうため、固定資産税を賄えるかどうか慎重に検討する必要があるでしょう。

共有名義の空き家を処分するなら自己持分だけを専門の買取業者に売却するのがおすすめ

共有名義の空き家は多くのリスクを抱えており、仲介で売却するのは極めて難しいため、共有名義を解消しておく必要があります。

しかし、売却金額を得られる方法で解消するには、他の共有者からの同意を得なければなりません。同意を得られたとしても、持分の贈与で多額の贈与税がかかったり、すべての持分を買い取れるだけの資金がなかったりするなどの理由で共有状態を解消できず、売却・処分がスムーズに進まないケースが多いです。

空き家を売却せずに賃貸やレンタルスペース、トランクルームとして活用する方法もありますが、上手くいく保証はありません。だからといって空き家を放置してしまうと、倒壊や近隣トラブル、犯罪に巻き込まれるリスクを抱えることになり、不動産としての資産価値も下がり続けてしまいます。

前述の通り、専門の買取業者なら共有名義の空き家からでも、利益を得られるノウハウや実績、顧客ネットワークを持っています。そのため、共有名義の空き家でも仲介より高額で買い取ってもらえる可能性が高いです。

問題を早く解決するためにも一度専門の買取業者に相談してみてください。

まとめ

共有不動産である場合を中心に、空き家のリスクや活用方法などを解説しました。

しかし、これらのリスクを回避したり活用するための対策を打とうにも、共有名義のままでは共有者との話し合いが必要です。

共有者同士の話し合いが難しければ、共有持分のみの売却も検討してみましょう。

空き家の放置はせずに、早期に処分、もしくは活用することが大切です。

空き家の共有不動産についてよくある質問

共有名義の空き家でも空き家バンクに登録できますか?

共有名義の空き家でも、共有者全員が登録に同意しており、かつ所有権移転登記が行える状態であれば空き家バンクに登録できます。

空き家を売却するときは、なにに注意すればよいですか?

空き家を更地にして売却するケースも多いのですが、住宅用地は建物がなくなると固定資産税の軽減を受けられなくなり、税額が跳ね上がります。更地にして売りたいときは、固定資産税の課税基準日である1月1日までに売却を済ませましょう。

「いろいろな不動産会社に買取を断られてしまった・・・」こんな共有持分・不動産でも売れるの?

不動産の買取自体を断られている物件でも売却できます。共有不動産は権利関係が複雑でコストもかかるので買取を積極的におこなっていない会社もあります。そういった場合も「共有持分の専門買取業者」へ売却すると良い結果が得られることが多いです。