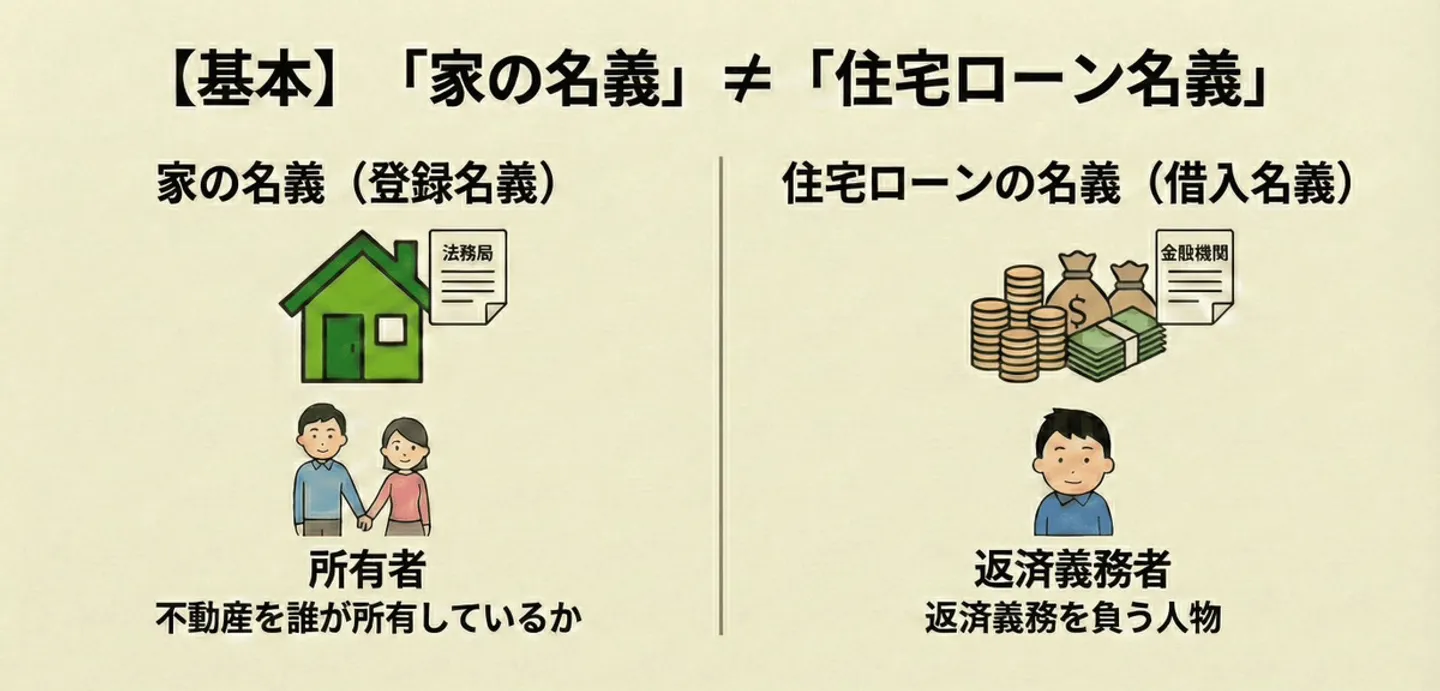

【基本】「家の名義」と「住宅ローン名義」は別のもの

「家の名義(登録名義)」と「住宅ローンの名義(借入名義)」は、全くの別物です。

家の名義とは、法務局に登録される所有権者の情報を指し、不動産を「誰が所有しているか」を示すものです。一方で、住宅ローンの名義は、金融機関から借入を行う返済義務を負う人物を指し、所有とは別軸で責任が発生します。

なお、「共同名義の不動産でローンは夫のみ」というケースでは、家の名義は夫と妻の2人である一方、住宅ローンの名義は夫のみということです。

一般的に、家の名義と住宅ローンの名義は同じ人物に設定されることが多いため、「家を所有する人」と「ローンを返す人」が同じだと誤認されがちです。とはいえ、法律上は所有権と返済義務はまったく別の扱いになるため、本来は切り離して考える必要があります。

実際には、ローン名義人と登記名義人が一致しないケースもあり、たとえば夫がローンを組み、妻が家の名義を持つという例も見られます。

しかしながら、家の名義と住宅ローンの名義が異なる状態は将来のリスクを高めることになります。たとえば、名義とローンが一致していないと、贈与税の課税対象になる可能性や、離婚時の財産分与で揉める原因となるケースがあります。

将来のトラブルを避けるためにも、「家の名義は、不動産の所有者」「住宅ローンの名義は、返済義務を負う人」という関係をはっきり押さえておくことが重要です。

住宅ローンにおける共有名義と単独名義の違い

住宅ローンの共有名義と単独名義の違いは、文字通り「ローン契約の名義人が複数か1人か」です。共有名義ローン(連帯債務型)の場合、名義人は「共有名義人」と呼ばれ、全員が返済義務を負います。

夫婦2人の名義でローンを組む「共有名義ローン」と、夫と妻のどちらか一方の名義でローンを組む「単独名義ローン」では、次のような違いがあります。

|

共有名義ローン

(連帯債務型)

|

単独名義ローン

(夫or妻の単独名義)

|

| ローン審査 |

有利になる(通りやすくなる) |

優位点はなし |

| 借入上限額 |

高い |

低い |

| 返済負担 |

夫婦で協力して返済する |

1人で返済する必要がある |

| 不動産の名義 |

夫婦2人の共有名義になる |

ローンを組んだ人の単独名義になる |

特に重要なのは、審査時に収入を合算して評価される点です。収入合算することで借入上限額が高くなるため、不動産の購入予算を上げたい場合は有効な方法となります。

共有名義ローン(連帯債務型)とは2人以上の名義で組んだ借入

「共有名義ローン」とは、夫婦など2人で連帯債務者として1本の住宅ローン契約を結び、かつ不動産の登記も共有名義とする借入形態を指します。

具体的には、夫婦の収入を合算して審査を受ける「連帯債務型ローン」がこれに該当します。

連帯債務型ローンでは、2人分の収入をもとに借入額を決めるため、単独名義よりも審査が通りやすく、より多くの資金を借りられるというメリットがあります。

なお、混同されやすい「ペアローン」「連帯保証型ローン」は厳密には共有名義ローンではありません。

- ペアローン:夫婦それぞれが契約する単独名義のローン

- 連帯保証型:「主債務者+連帯保証人」で組む単独名義のローン

「ペアローン」「連帯保証型ローン」は共有名義ローンではないものの、2人の収入を活用して審査を受けられるという点で、共有名義ローンと似た利点があります。それぞれのローンの特徴については「夫婦で住宅ローンを組むときのパターン4つ」で詳しく解説します。

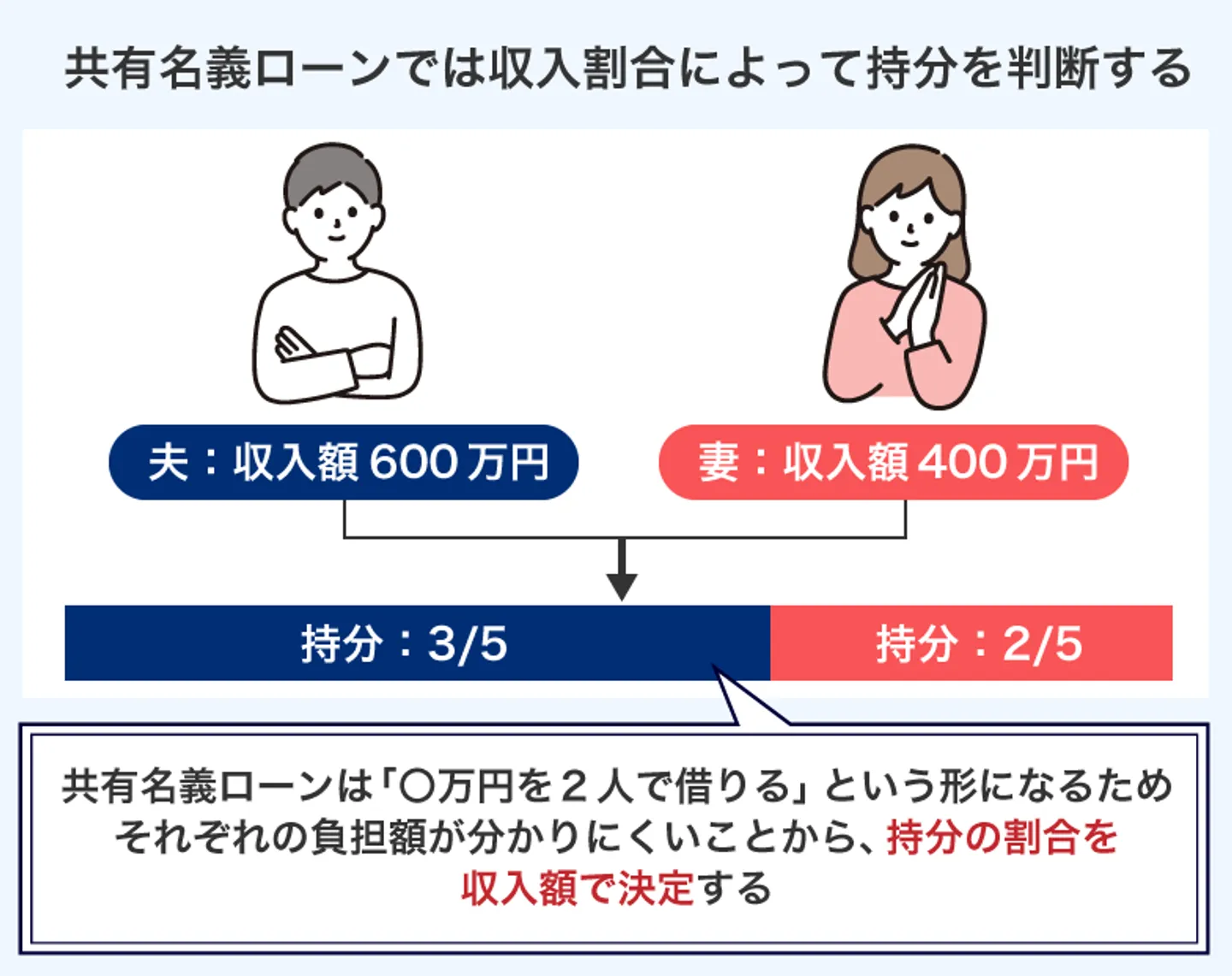

共有名義ローン(連帯債務型)の場合は持分割合を収入で決める

共有名義ローンで不動産を購入した場合、購入した不動産も共有名義になるのが原則です。不動産が共有名義の場合、各名義人の所有権は「持分(共有持分)」と呼ばれます。

持分は「所有権全体に対して何割」という形で表し、不動産取得費の負担額に応じて設定します。例えば、5,000万円の不動産に対して4,000万円の取得費を負担すれば、持分は4/5です。

ただし、共有名義ローンは「5,000万円を2人で借りる」という形式なので、それぞれの負担額がはっきりとわかりません。

この場合、収入割合によって持分を判断します。夫の収入額600万円、妻の収入額400万円の夫婦が5,000万円の共有名義ローンを借りた場合、以下のようになります。

・収入割合が夫6:妻4なので、夫が「5,000万円×60%=3,000万円」を、妻が「5,000万円×40%=2,000万円」を借りた(負担した)とみなす。

・上記の金額から、持分は夫3/5、妻2/5と設定する。

共有名義ローン(連帯債務型)の他、次項で説明する連帯保証型やペアローンの持分については、下記記事も参考にしてみてください。

単独名義ローンとは1人で借入を行う住宅ローン

「単独名義ローン」とは、夫婦のどちらか一方、1人の収入と信用情報のみを基準に審査・契約を行う住宅ローンを指します。ローンの返済義務を負うのは借入人本人だけであり、配偶者には法的な支払い責任は生じません。

そのため、誰が返済を担うのかが分かりやすく、夫婦でお金の流れを整理したい場合や、それぞれの収入で生活設計をしたい家庭に向いています。また、共働き世帯であっても、出産・育児・転職など将来的に収入の減少が見込まれる場合には、安定収入のある一方の単独名義で借りる判断が現実的です。

単独名義ローンの場合は持分も単独名義にするのが一般的

単独名義ローンを利用する場合、不動産の所有権(=持分)はローンを組んだ本人の単独名義で登記するのが一般的です。これは、住宅ローンの債務者と不動産の所有者が一致している状態のほうが、税務上のトラブルを避けやすいためです。

単独でローンを組んだ人が、資金負担をしていない配偶者に家の名義を共有すると、無償で持分相当額を与えたと判断され、贈与税の課税対象となるリスクがあります。

さらに、家の名義と実際の返済負担が食い違っていると、離婚時にもトラブルに発展しやすくなります。返済を行っていない配偶者も共有持分を持っているため、売却に反対したり売却価格で折り合わなかったり、合意形成が難しくなるケースも少なくありません。

将来のトラブルを防ぐためには、「住宅ローンの名義」と「家の名義」は一致させるのが原則といえます。

夫婦で住宅ローンを組むときのパターン4つ

夫婦が住宅ローンを組むときのパターンは、共有名義ローンである「連帯債務型」の他、「ペアローン」「連帯保証型ローン」「夫or妻の単独名義」といったローンがあります。

それぞれの特徴、違いは下記のとおりです。

| ローンの種類 |

名義と返済 |

特徴(審査・控除・団信) |

| 連帯債務型 |

夫婦2人の共有名義、2人で返済 |

収入合算で審査。住宅ローン控除2人分。団信は原則1人。共有名義の不動産。 |

| ペアローン |

夫婦それぞれの単独名義、各自で返済 |

収入個別に審査。控除2人分。団信それぞれ加入。共有名義の不動産。 |

| 連帯保証型 |

夫or妻の単独名義、もう一方は連帯保証人 |

名義人+保証人の収入一部で審査。控除1人分。団信は名義人のみ。単独名義の不動産。 |

| 単独名義ローン |

夫or妻の単独名義で返済 |

名義人の収入で審査。控除1人分。団信は名義人のみ。単独名義の不動産。 |

連帯債務型|1つのローンを2人で返済するタイプ

連帯債務型は、ここまでの解説で出てきた共有名義ローン(ローン1本を2人以上の名義人で借りる形式)のことです。住宅ローンの名義(債務者)と不動産の名義(所有者)、両方が共有名義になります。審査は夫と妻の収入をすべて合算して行います。

連帯債務型の住宅ローンは、名義人全員が等しく返済義務を負う点がポイントです。仮に5,000万円の借入なら、名義人全員に5,000万円の返済義務があります。

実際に誰がいくら支払うかは名義人間の取り決め次第ですが、夫婦の場合は1つの家計から支出するため、具体的なルールを決めないケースも少なくありません。普段から家計を分けている夫婦なら、不動産持分と同じように収入割合で決めると良いでしょう。

| 連帯債務型 |

| ローンの名義 |

夫婦の共有名義のローン |

| 審査 |

夫婦の収入をすべて合算して審査する |

| 住宅ローン控除 |

夫婦それぞれ受けられる |

| 団体信用生命保険 |

原則、主債務者1人のみが加入する

金融機関によっては連帯債務者も加入できる場合がある |

| 不動産の名義 |

夫婦の共有名義 |

| メリット |

・収入合算で借入額の上限が上がる

・諸費用がペアローンより安い

・一定の要件を満たせば、夫婦それぞれが住宅ローン控除を受けられる

・条件を満たせば、売却時に3,000万円の特別控除をそれぞれ適用できる

・死別時の相続税対策になる

|

| デメリット |

・夫婦片方の収入が減ると返済が苦しくなる

・団信は片方しか入れない場合が多い

・売却がしにくくなる

・離婚時に揉める可能性がある

・遺産分割が複雑になる

|

| 向いているケース |

・共働きで安定した収入がある場合

・どちらか一方の単独名義だと予算がたりない場合

・マイホームのグレードを上げたい場合

・節税を重視したい場合

|

なお、共有名義ローンの詳しいメリット・デメリットについては後の項目で解説しているので、そちらを参照してください。

ペアローン型│夫婦それぞれが別々のローンを組むタイプ

ペアローン型は、夫婦が別々にローンを組んで、1つの不動産を買う方法です。住宅ローンは夫婦それぞれの単独名義、不動産は夫婦の共有名義となります。

2本のローンを組むことになるため、ローン手数料も2倍、契約の手間も2倍となってしまいます。ただし、団信※は夫婦両方が加入可能です。審査はそれぞれの収入をもとに行われます。

また、「妻は10年後も正社員として働いているかわからない…」という場合には、夫の返済期間は35年、妻の返済期間は10年にする、といった工夫もできます。

夫と妻の両方が単独でローンを組むため、どちらの収入も安定している必要があります。団信で万が一の備えを万全にしたい場合は、ペアローンがおすすめです。

※団信(団体信用生命保険)…債務者が死亡したときや高度障害を負ったとき、住宅ローンの残債を0にする保険。連帯債務型の場合、団信は片方の債務者しか入れない場合が多い。

| ペアローン |

| ローンの名義 |

夫の単独名義のローン、妻の単独名義のローン |

| 審査 |

個別の収入で審査する |

| 住宅ローン控除 |

夫婦それぞれ受けられる |

| 団体信用生命保険 |

夫婦それぞれが加入できる |

| 不動産の名義 |

夫婦の共有名義 |

| メリット |

・夫婦2人分のローンで、借入可能額が大きくなる

・夫婦それぞれが住宅ローン控除を受けられる

・夫婦それぞれが団体信用生命保険に加入でき、死亡リスクに備えられる

|

| デメリット |

・ローン契約が2つとなるため、手間や費用がかかる

・離婚時のローン解消が複雑になる

|

| 向いているケース |

・共働きで安定した収入がある場合

・どちらか一方の単独名義だと予算がたりない場合

・夫婦2人とも団体信用生命保険に加入したい場合

・夫婦2人とも住宅ローン控除を活用したい場合

|

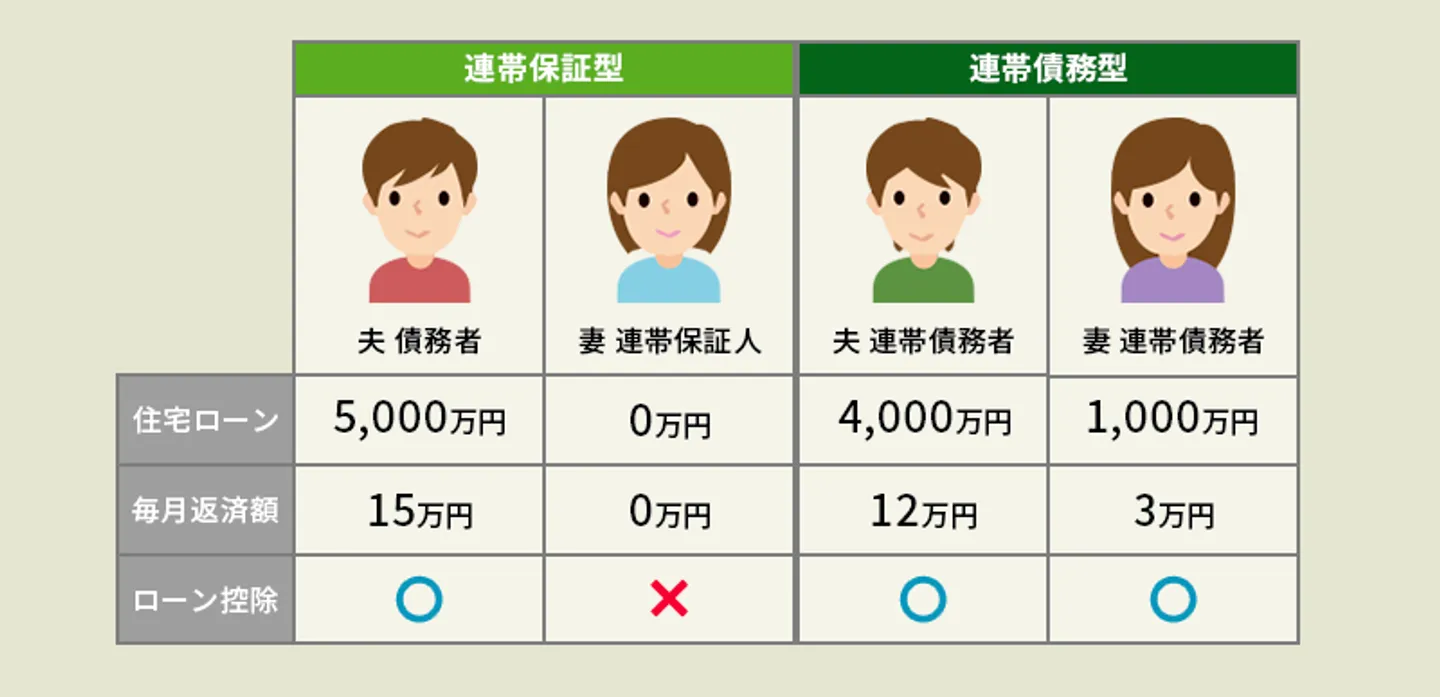

連帯保証型│片方が借入人で、もう一方が連帯保証人になるタイプ

連帯保証型とは、夫婦のどちらかが債務者、もう一方が連帯保証人になるローンの組み方です。連帯保証人は、債務者が返済不能になったとき代わりに返済義務を負います。

ローンを借りる人は1人なので、住宅ローンも不動産も単独名義になります。連帯保証人の収入の半分ほどを合算して審査を受けられますが、住宅ローン控除※を受けられるのは1人のみです。

※住宅ローン控除…毎年のローン残高に応じて、所得税や住民税が控除される制度。

| 連帯保証型 |

| ローンの名義 |

夫もしくは妻の単独名義のローン |

| 審査 |

連帯保証人の収入を半分ほど合算して審査する |

| 住宅ローン控除 |

ローンの名義人のみ受けられる |

| 団体信用生命保険 |

ローンの名義人のみ加入できる |

| 不動産の名義 |

夫もしくは妻の単独名義 |

| メリット |

・連帯保証人の収入の半分程度を合算して審査でき、借入可能額を上げられる

・ローン契約が1本で済むため、ペアローンより手間・費用が少ない

|

| デメリット |

・連帯保証人には住宅ローン控除が適用されない

・名義人(主債務者)が返済不能となった場合、連帯保証人が返済義務を負う

※団体信用生命保険に加入している場合は、名義人が死亡・高度障害の際は住宅ローンの残高が0になる

|

| 向いているケース |

・連帯保証人をつけて借入額を増やしたい場合

・連帯債務型・ペアローンでは審査がおりない場合

・住宅ローンや控除を1本化したい場合

・生活が夫婦片方の収入に依存している場合

|

なお、連帯保証型と連帯債務型の違いは下記のとおりです。

単独名義(ローンは夫のみ)│1人の収入で借り入れるタイプ

夫か妻が1人でローンを組んで不動産を買えば、当然ながら住宅ローンも不動産も単独名義となります。

借入上限額は低くなりますが、配偶者に返済義務が発生しないため、片方の負担をなくせる点がメリットです。団信に加入すれば、名義人に万が一のことがあっても残債をなくせます。

夫婦片方の収入で十分な借り入れが可能なら、単独名義のローンが向いています。また、片方が専業主婦(夫)だったり収入が安定していなかったりする夫婦も、単独名義ローンを選びましょう。

| 夫or妻の単独名義 |

| ローンの名義 |

夫もしくは妻の単独名義のローン |

| 審査 |

名義人の収入のみで審査する |

| 住宅ローン控除 |

ローンの名義人のみ受けられる |

| 団体信用生命保険 |

ローンの名義人のみ加入できる |

| 不動産の名義 |

夫もしくは妻の単独名義 |

| メリット |

・住宅ローンも登記も単独名義で、手間や費用が少ない

・団体信用生命保険に加入していれば、名義人でない方が債務を負うことがない

・単独名義により、離婚・相続時などの調整がしやすい

|

| デメリット |

・収入によっては、借入額が足りないことがある

|

| 向いているケース |

・共働き状態を将来的に解消する場合

・夫婦どちらかが非正規雇用・無職の場合

・離婚や死別時のトラブルを回避したい場合

|

単独名義ローン(ローンは夫のみ)が良いケース

夫or妻の単独名義にしたほうが良いケースとしては、以下が挙げられます。

- 共働き状態を将来的に解消する場合

- 夫婦どちらかが非正規雇用の場合

- 離婚や死別時のトラブルを回避したい場合

収入が下がる恐れがある場合や、万が一のリスクを重視する場合は、単独名義のほうが安全です。それぞれ詳しく見ていきましょう。

共働き状態を将来的に解消する場合

出産や転職などで共働きを解消する予定であれば、単独名義のローンをおすすめします。

共働きを辞めてもローンの返済額は変わらないため、生活が著しく苦しくなる恐れがあります。

共有名義ローンは裏を返せば、1人では返済が難しい額を2人で借入している状態です。妻が何らかの理由で専業主婦になったり、借入時よりも収入が下がった場合に、夫の収入のみでローンを返済できないケースは少なくありません。

「共働きを辞める頃には夫の収入が上がっている」「繰り上げ返済をすれば問題ない」など、希望的観測で共有名義にするのも危険なので、避けたほうが良いでしょう。

夫婦どちらかが非正規雇用の場合

夫婦どちらかが非正規雇用(パート・アルバイト・契約社員・派遣社員)でも、共有名義ローンを組める可能性はあります。しかし、実際はあまりおすすめできません。

非正規雇用は正社員と比べて安定性が低く、雇い止めのリスクも高くなります。ローンを組んだ後に職を失い、返済が立ち行かなくなるかもしれません。

また、金融機関の評価が低いことや、そもそも合算できる収入自体も少ないことから、借入上限額の上昇はそれほど大きくならないでしょう。

リスクに対して得られる効果が低いため、正社員の夫(妻)が単独名義でローンを組むことをおすすめします。

離婚や相続時のトラブルを回避したい場合

離婚や相続でのトラブルまで考慮した場合、単独名義にしたほうが揉めるリスクを下げられます。

普通は「自分たちは離婚なんてしない」と考えるかもしれませんが、令和3年の調査によると全国の離婚件数は18万4,384件で、婚姻件数の約1/3となっています。3組に1組が離婚すると考えると、ある程度は備えておいたほうが良いでしょう。

参照:内閣府男女共同参画局「夫婦の姓(名字・氏)に関するデータ 離婚件数は婚姻件数の約3分の1、結婚の約4件に1件が再婚」

相続についても、いずれは必ず訪れるものなので、家族に負担をかけないためにも早めの対策は大切です。

不動産が共有名義だと権利関係が複雑になるため、離婚・相続時の面倒を避けたければ単独名義にしておきましょう。

共有名義で離婚時に考えられるトラブル

婚姻中に取得した不動産は、離婚時に財産分与の対象となります。財産分与では、持分割合に関係なく、夫婦で平等に2分の1ずつ分けるのが原則です。

しかし、一方が「財産分与のために売りたい」と考えても、もう一方が「住み続けたい」と主張すれば売却できず、現金化による公平な財産分与が困難になります。

また、「離婚するから名義を一人に変えたい」と思っても、銀行の許可なく勝手に名義変更はできません。一本化するには残債を完済するか、十分な収入がある状態で借り換えを行う必要がありますが、単独での審査は厳しく、変更できないケースが多々あります。

夫婦の一方が亡くなると、その人の持ち分は配偶者だけでなく子供などの法定相続人に引き継がれます。

そうなると、当初は夫婦2人だけだった名義人が、子供や親族を含めた複数人に増えてしまいます。売却やリフォームには名義人全員の同意が必要なため、将来的な家の処分が困難になってしまうでしょう。

単独名義の場合は相続人を1人に指名しておくことで、持分の細分化を回避でき、相続時のトラブルを防げます。

共有名義(連帯債務型)が良いケース

共有名義ローンが向いているのは、以下のようなケースです。

- 単独名義だと予算が足りない場合

- マイホームのグレードを上げたい場合

- 節税を重視したい場合

購入予算や節税を重視するなら、共有名義ローンはおすすめです。それぞれ詳しく解説します。

単独名義だと予算が足りない場合

不動産は高額な買い物なので、単独名義で借りられる金額だと手が届かないケースも多々あります。共有名義ローンで収入を合算すれば、予算の不足分を補うことが可能です。

マイホームは気軽に買えるものではないため、我慢して納得のいかないものを買うより、最大限良いものを買うほうが、生活の質も上がります。

ペアローンでも予算アップは可能ですが、ローンの諸費用を1本分に済ませられる分、支出を抑えて予算を上げることが可能です。

マイホームのグレードを上げたい場合

マイホームをグレードを上げたい場合も、共有名義ローンはおすすめです。購入予算が増えることで、住宅の選択肢が広がります。

一般的に、住宅ローンの借入上限額は収入の7倍までが目安とされています。夫の年収が500万円だと3,500万円までしか借りられませんが、そこに妻の年収500万円が加われば7,000万円まで借入可能です。

立地や間取り、住宅性能などを妥協したくなければ、共有名義ローンで借入上限額を上げることを検討してみましょう。

節税を重視したい場合

先述の通り、共有名義には税制上のメリットが複数あります。

- 住宅ローン控除を夫婦2人分使える

- 売却時の3,000万円控除を夫婦2人分使える

- 持分を分けることで相続税評価額が下がる

たとえば、住宅ローン控除は最大年間31.5万円(子育て世帯・若者夫婦世帯35万円)の控除が受けられます。控除期間は最大13年間で、合計409.5万円(子育て世帯・若者夫婦世帯455万円)控除される計算です。

この控除は名義人1人あたりの控除額であり、共有名義の場合は2倍の控除が使えます。

購入する不動産が高いほど、これらの節税効果は高くなります。場合によっては数百万円以上の節税も可能です。

これらの節税方法を余すことなく活用したい場合は、共有名義ローンを組みましょう。

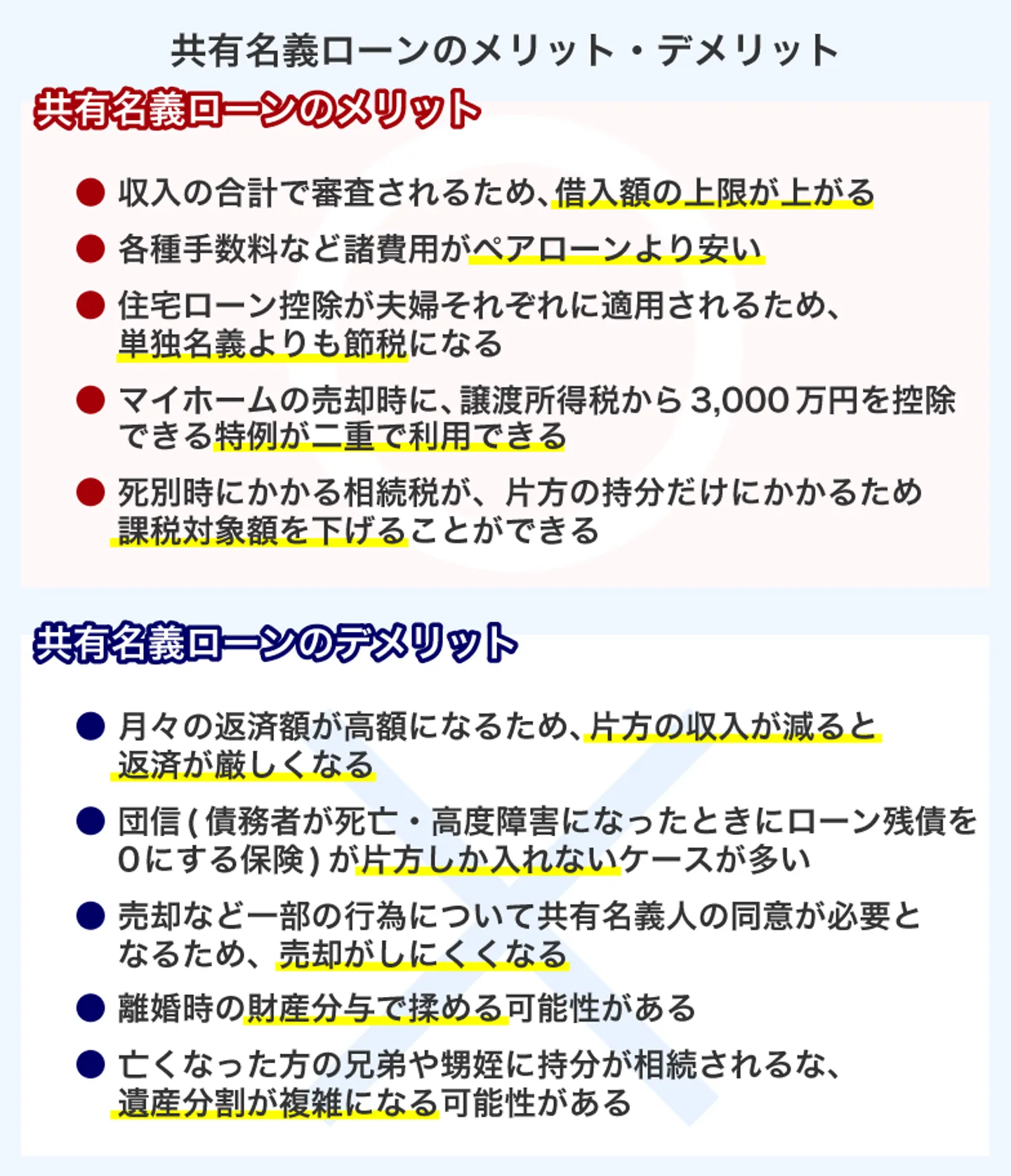

共有名義ローン(連帯債務型)のメリット

最適な住宅ローンを組むために、まずは共有名義ローンのメリットを把握しましょう。

- 収入合算で借入額の上限が上がる

- 諸費用がペアローンより安い

- 一定の要件を満たせば、夫婦それぞれが住宅ローン控除を受けられる

- 条件を満たせば、売却時に3,000万円の特別控除をそれぞれ適用できる

- 死別時の相続税対策になる

共有名義ローンが自分たちの暮らしや返済計画にどう影響するのかを把握できると、ペアローンや単独名義と比較しやすくなります。

収入合算で借入額の上限が上がる

共有名義ローンは審査で収入合算されるため、借入上限額が高くなります。夫婦それぞれが年収500万円であれば、単純計算で2倍の借入が可能です。

ただし、実際は全額合算されるとは限らず、金融機関によっては片方の収入は50%までしか合算できない場合もあります。

合算する相手の年齢によっては、借入期間が短くなる可能性があるので、詳しくは金融機関に確認しましょう。

諸費用がペアローンより安い

住宅ローンを借りる場合、各種手数料など借入金以外の諸費用も発生します。

ペアローンだと諸費用も2倍になりますが、共有名義ローンなら1本分の費用しかかかりません。

自己資金が少なく諸費用を節約したいなら、ペアローンより共有名義ローンのほうが向いています。

一定の要件を満たせば、夫婦それぞれが住宅ローン控除を受けられる

先にも解説しましたが、住宅ローン控除とは毎年のローン残高に応じて所得税や住民税から控除できる制度です。

購入した住宅の種類によりますが、年末のローン残高の0.7%を最大13年間控除できます。仮に3,000万円の残高なら、21万円の控除です。

共有名義ローンなら夫婦それぞれに住宅ローン控除が適用されるため、単独名義より多くの所得税・住民税を節税可能です。

参照:国土交通省「住宅ローン減税」

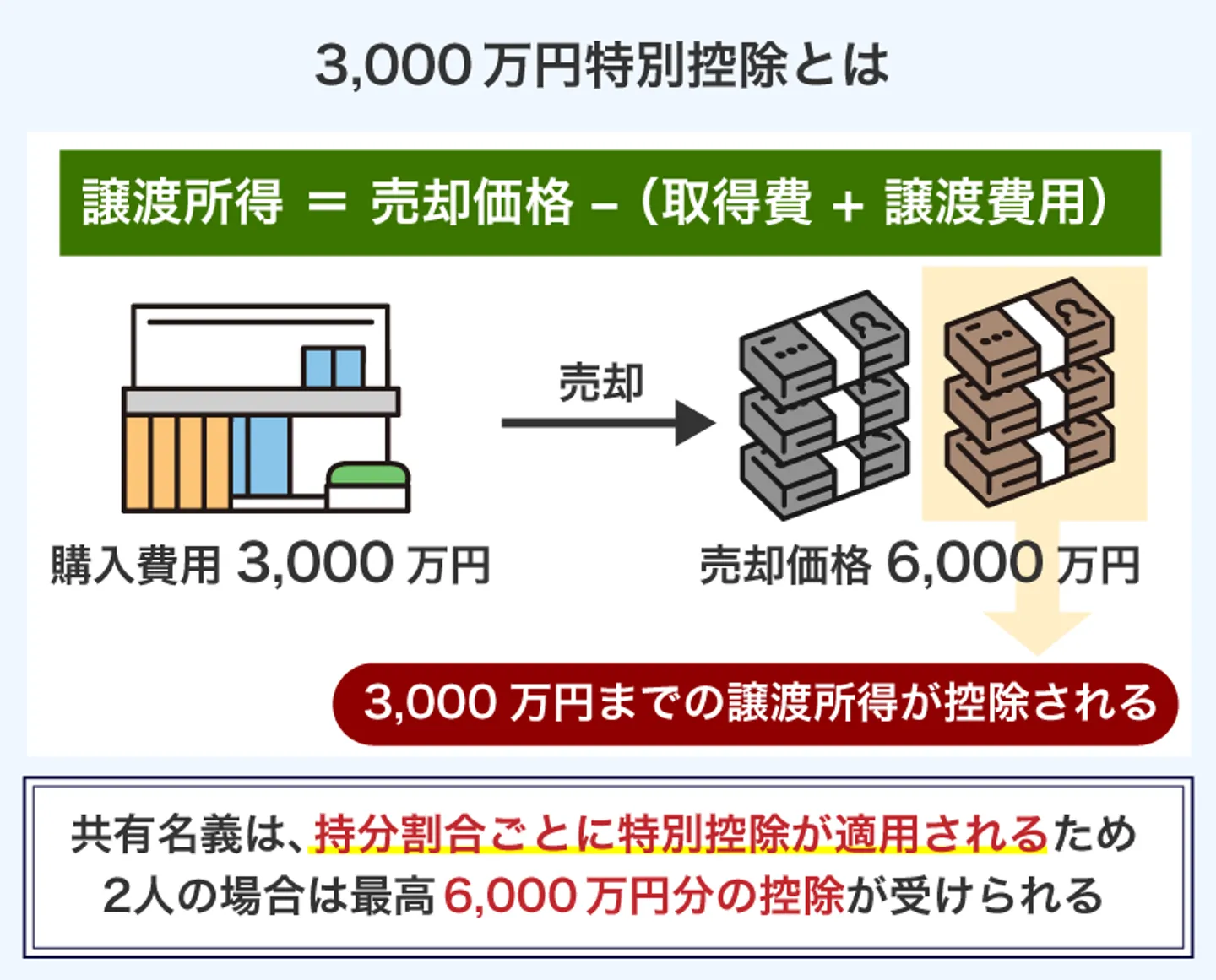

条件を満たせば、売却時に3,000万円の特別控除をそれぞれ適用できる

マイホームの売却時、譲渡所得税(売却益にかかる所得税・住民税)から3,000万円を控除できる制度があります。

不動産が共有名義かつ居住用財産である場合、3,000万円控除を夫婦2人分利用できます。そのため、売却益が6,000万円以下なら譲渡所得税が非課税となります。

将来的に売却を考えており、その際に3,000万円超の売却益が見込めるときは、大きなメリットとなるでしょう。

なお、土地だけが共有名義で、家屋が単独名義の場合は、家屋の所有者のみが控除を受けることになります。

参照:国税庁「マイホームを売ったときの特例」

死別時の相続税対策になる

ローンではなく不動産を共有名義にすることのメリットですが、夫婦で持分を分けておくことで、死別時の相続税対策になる場合もあります。

例えば、1億円の家を夫の単独名義にした場合、夫が亡くなると妻に1億円分の相続税が課せられます。一方、共有名義で1/2ずつの持分にしていれば、妻が相続するのは持分1/2(5,000万円)なので、課税対象額を下げることが可能です。

ただし、もともと夫婦間の相続には「配偶者の税額の軽減」という制度があり、1億6,000万円もしくは法定相続分が控除されます。相続分がこの控除額に収まるのであれば、配偶者の相続税対策で共有名義にする意味はないでしょう。

参照:国税庁「配偶者の税額の軽減」

共有名義ローン(連帯債務型)のデメリット

共有名義ローン(連帯債務型)は多くのメリットがある反面、デメリットも多々あります。

「夫婦で収入を合算すれば家が買える!」などと安易にローンを選ぶと、後悔するかもしれません。

- 一方の収入減で返済が難しくなる

- 団信は片方しか加入できない場合がある

- 売却や借り換えがしにくい

- 離婚時の清算が複雑になりやすい

- 遺産分割が複雑になる

ここからは、共有名義ローンならではの主なデメリットを見ていきましょう。具体的にどんな場面で負担やリスクが生じるのかを理解しておくと、後悔のない判断につながります。

一方の収入減で返済が難しくなる

共有名義ローンの場合、夫婦両方の収入を前提にするため、月々の返済額は高額です。片方の収入が減ってしまうと、返済が難しくなります。

出産や育児で休業を余儀なくされたり、病気や怪我で離職したりすると、生活が一気に苦しくなる恐れがあります。

収入減による破綻を避けるためには、余裕をもった返済計画の設計や、働けなくなったとき用の貯金・保険加入など、事前の備えが大切です。

団信は片方しか加入できない場合がある

団信とは債務者が死亡・高度障害となったとき、住宅ローンの残債を0にする保険です。住宅ローンでは、団信の加入を条件にしている金融機関が大半です。

しかし、連帯債務型ローンでは片方の債務者しか団信に入れないケースが多く、もう片方が死亡しても保障を受けられません。

フラット35のデュエット(ペア連生団信)など、夫婦どちらも団信に加入できる場合もありますが、単独名義より借入先の選択肢は狭まるでしょう。

売却や借り換えがしにくい

不動産が共有名義だと、売却や借り換えなど資産の大きな動かし方に、共有名義人全員の同意が必要になります。そのため、単独名義よりも柔軟に判断できず、タイミングを逃してしまうケースもあるのです。

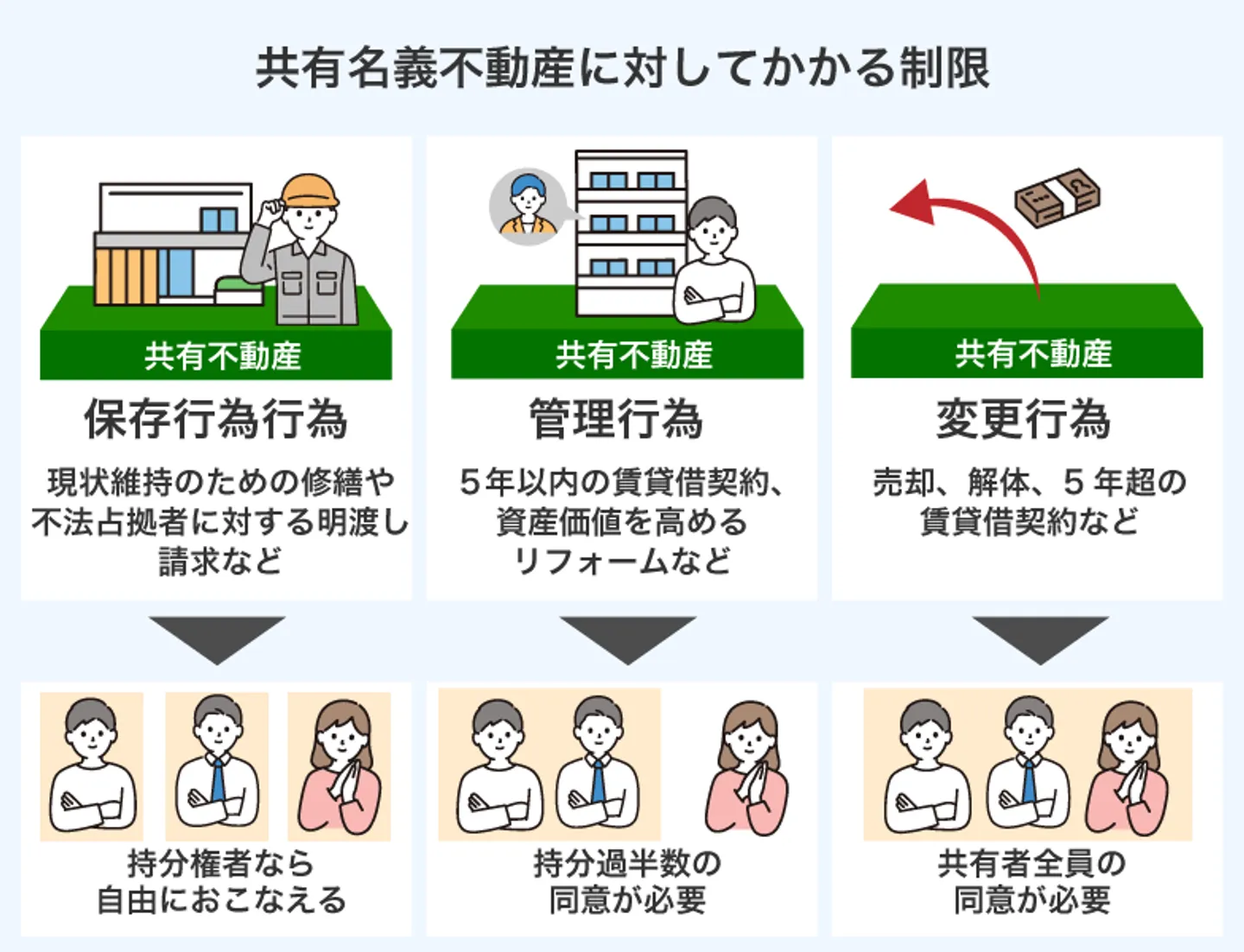

具体的には、共有名義不動産に対して以下のような制限がかかります。

| 保存行為(1人でもできること) |

現状維持のための修繕、不法占拠者に対する明渡し請求など |

| 管理行為(持分割合の過半数でできること) |

5年以内の賃貸借契約、資産価値を高めるリフォームなど |

| 変更・処分行為(共有者全員の同意が必要) |

売却、解体、5年超の賃貸借契約など |

不動産の扱いについて名義人同士で意見が分かれることも多く、売却や借り換えの判断に時間がかかる可能性があります。

詳しくは、以下の関連記事も参考にしてください。

離婚時の清算が複雑になりやすい

不動産が共有名義だと、離婚時の財産分与で揉める可能性が高くなります。

「離婚後も住み続けたいから残しておきたい」「現金で分けたいから売却したい」など、それぞれの意見が対立してしまうと、納得いく形での財産分与は困難です。

例えば、離婚後に家を残す場合、離婚後も2人で返済し続ける必要があったり、家をもらうほうが持分を買い取ったりする必要があります。ローン規約や税金など、様々な問題が複雑に絡み合うため注意しましょう。

詳しくは、以下の関連記事で解説しています。

デメリット5.遺産分割が複雑になる

不動産が共有名義の場合、遺産分割が複雑になる恐れもあります。

例えば、子どものいない夫婦の場合、夫が亡くなれば夫の兄弟や甥姪に持分が相続される可能性があります。そこから妻も亡くなれば、同じように妻の兄弟や姪・甥に持分が相続されるかもしれません。

つまり、遠縁で複数の親戚が共有名義人になる可能性があり、管理・処分について話し合うことが困難になってしまいます。

相続による権利関係の複雑化を避けるためには、自分が亡くなる前に共有名義を解消したり、遺言で持分の相続人を指定したりなど、事前に対策しておく必要があります。

なお、持分相続の問題点や解決方法については、以下の記事で詳しく解説しています。

住宅ローンを共有名義(連帯債務型)にする際の注意点

うまく使えばメリットの多い共有名義ローンですが、思わぬ失敗で家計を圧迫する恐れもあります。

住宅ローンを共有名義にする場合、次の3点に注意しましょう。

- 登記申請時に所有権の持分割合を間違えない

- 借入額は年収負担率を考慮する

- 一方の収入がなくなったときの「贈与税申告」は状況による

登記申請時に所有権の持分割合を間違えない

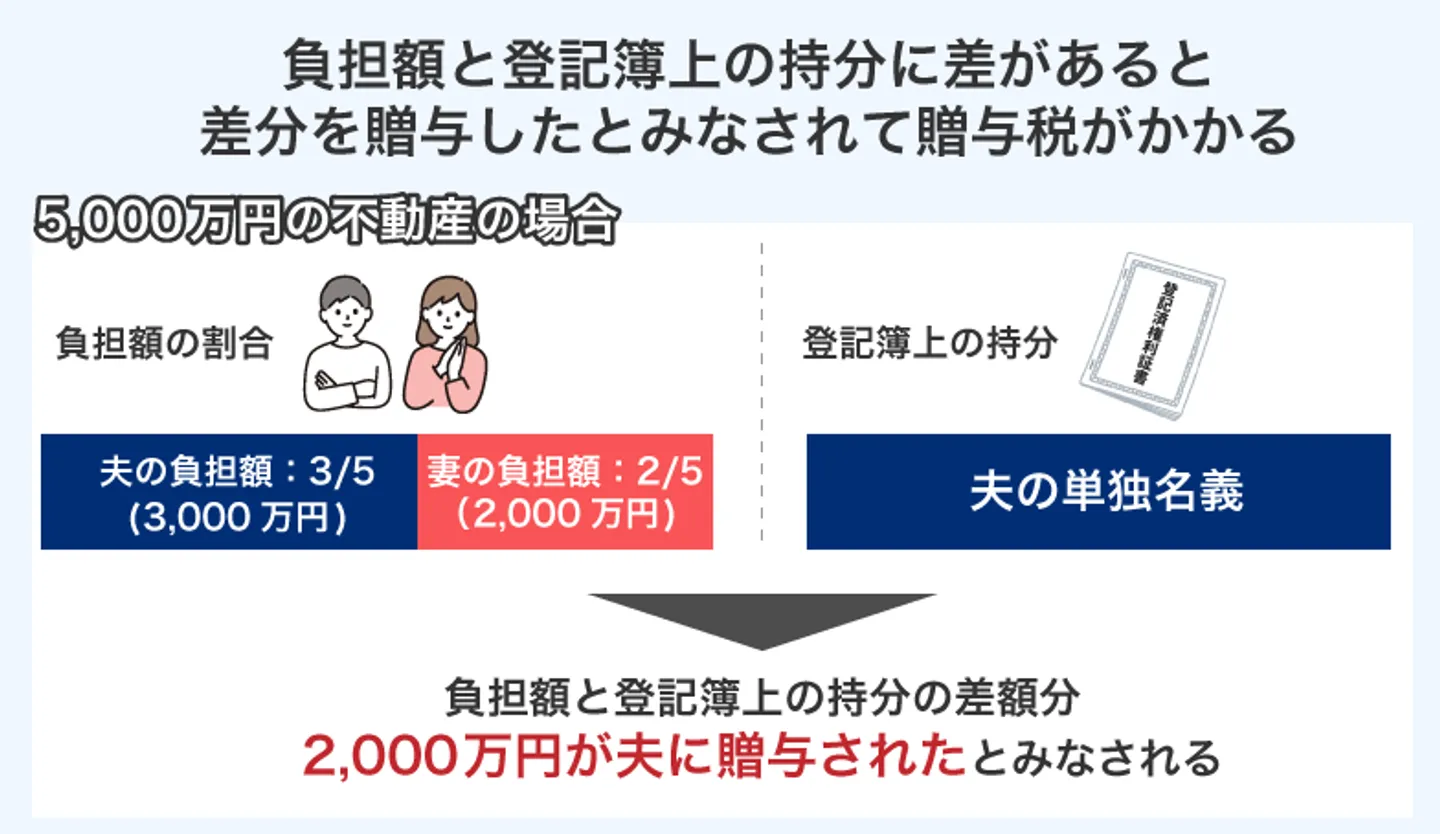

共有名義不動産は負担額に応じて持分を決めるのが原則です。登記※申請で負担額と持分割合を間違えてしまうと、持分贈与とみなされて贈与税が発生するおそれがあります。

※登記…不動産の権利関係を管理する国の制度。権利の変更などがあった場合、法務局でその内容を申請し、登記簿に登録する必要がある。

上記の例であれば、5,000万円の不動産で本来なら夫3/5、妻2/5の持分で登記すべきところを、夫の単独名義で登記したとします。この場合、妻から夫へ持分2/5(2,000万円分)が贈与されたとみなされ、夫に贈与税が課されます。

明らかな書類不備であれば法務局も指摘しますが、持分割合のズレ程度だとそのまま受理されてしまうおそれがあります。

申請が受理されると修正は難しく、費用も手間もかかります。余計な税金を避けるためにも、負担割合から正確に持分を計算し、間違いのないよう登記することが大切です。不安があれば、登記の専門家である司法書士への相談もおすすめです。

詳しい決め方や計算方法については、下記の関連記事も参考にしてください。

借入額は年収負担率を考慮する

ローンにおいて、年収に対する年間返済額の割合を「年収負担率」といいます。住宅ローンの審査では、35%以内の年収負担率が基準として一般的です。

また、上記はあくまで「審査に通るか通らないか」の基準であり、理想的で無理のない年収負担率は25%という説もあります。いずれにせよ、あまりにも負担率が高いと生活が破綻する可能性があり、審査も通過できません。

共有名義だと借りられる金額が高くなるため、ついつい借り過ぎになりがちです。万が一収入が減った場合も考えて、無理のない範囲で借りるようにしましょう。

一方の収入がなくなったときの「贈与税申告」は状況による

連帯債務を組んだ状態で夫婦一方の収入がなくなった場合、贈与税の申告が必要かどうかはケースバイケースです。

例えば、返済途中で妻の収入が0になった場合、その年以降は夫が妻の返済を肩代わりすることになります。これは、「夫から妻へローン返済分を毎年贈与する」と言い換えられます。

贈与にはもともと年間110万円の基礎控除があるため、ローン返済分が110万円未満であれば、妻の贈与税は申告不要です。ローン返済分を含む受贈が年間110万円を超えた年のみ、妻の贈与税申告が必要となります。

なお、 「夫が妻の返済を肩代わりするなら持分割合も変更が必要?」と思いがちですが、これも基本的に不要です。夫から妻へローン返済分が贈与されている時点で、「妻は夫からの贈与分で購入費用を負担している」とみなせるため、持分割合は変わりません。

「ローンは夫のみ」で家だけ共有名義にするリスク

ここまでの説明でも触れてきたとおり、住宅ローンの返済負担と不動産の名義が一致していない状態は、税務・法務の両面でトラブルにつながりやすい組み合わせです。特に、住宅ローンは夫のみの単独名義で組んでいるにもかかわらず、登記だけ夫婦の共有名義にするケースでは、注意すべきリスクがいくつもあります。

続いては、家だけを共有名義にした場合に起こり得る税務・法務上の問題点を詳しく整理します。

資金負担がない妻に持分を与えると贈与税の対象になるおそれがある

住宅ローンを夫のみが負担しているにもかかわらず、妻に登記上の持分を与えると、税務上は「妻が無償で持分を取得した」と判断され、夫から妻への贈与とみなされる可能性があります。

持分の評価額は不動産価格に基づいて算出されるため、妻に与える持分割合によっては数百万円〜数千万円規模の贈与となり、贈与税の課税対象になり得ます。特に、不動産取得時に妻が実際の資金を負担していない場合や、妻名義の預金が夫の収入由来と判断される場合には、税務署が贈与と認定しやすくなるため注意が必要です。

さらに、贈与税の納税義務は持分を受け取った側である妻に発生します。たとえ、妻に収入や貯蓄がなく贈与税の納税が難しい場合でも、納税義務が消えることはありません。納付できなければ延滞税や督促が生じ、最終的には妻名義の財産が差し押さえられる可能性もあります。その他に財産がなければ、妻が保有する共有名義不動産の持分も差し押さえの対象となります。

税務署は登記名義だけでは実際の資金負担の有無や金額を把握できません。妻が購入資金の一部を負担している場合は、その事実を証明できるよう、通帳の出入金や振込記録などの支払履歴を残しておくことが重要です。反対に、妻が実際には購入資金を負担していないのであれば、安易に持分を与えることは避けるべきです。

離婚時に財産分与で揉めやすい

家の名義を共有にしていると、実際の返済負担が夫のみであっても、妻は登記上の所有者として持分を保有することになります。その結果、離婚時には「夫が返済した分をどのように評価するか」「妻の持分をどう取り扱うか」といった点で財産分与が複雑化しやすく、合意形成が難航するケースが多く見られます。

たとえば、妻が家に住み続けたい場合には、夫の持分を妻が買い取る必要があります。一方で、不動産全体を売却して清算する場合には双方の協力が必須です。「ローンは夫、登記は共有」という状態は、権利関係の不一致によるトラブルリスクが高く、離婚時の調整が極めて難しくなる点に注意が必要です。

売却や名義変更が難しくなる

共有名義の不動産では、売却・借り換え・担保設定といった重要な手続きを行う際に、共有者全員の同意が必要とされています。

夫のみがローンを借り入れて返済を続けている場合であっても、妻が共有者であれば、妻の同意や手続きへの関与が不可欠です。特に借り換えの場面では、新たな抵当権の設定や既存の抵当権の抹消に共有者全員の署名や書類提出が求められるほか、金融機関によっては共有者の信用情報を審査項目とするケースもあり、単独名義の場合に比べて手続きが複雑化する点に留意が必要です。

特に、別居や関係悪化で連絡が取れない・話し合いが進まないといった状況になると、売却や名義変更が滞り、資産が動かせない状態に陥るリスクがあります。将来的に借り換えを検討する場合でも、既存の抵当権を抹消し新しい抵当権を設定するために共有者全員の署名・押印や書類提出が求められ、単独名義の不動産に比べて手続きが複雑になりやすい点に注意が必要です。

長期的な資産管理を考えると、最初から住宅ローンの名義と家の登記名義を一致させ、将来的な売却・名義変更の障害を減らしておくことが望ましいといえます。

ケース別の住宅ローンシミュレーション

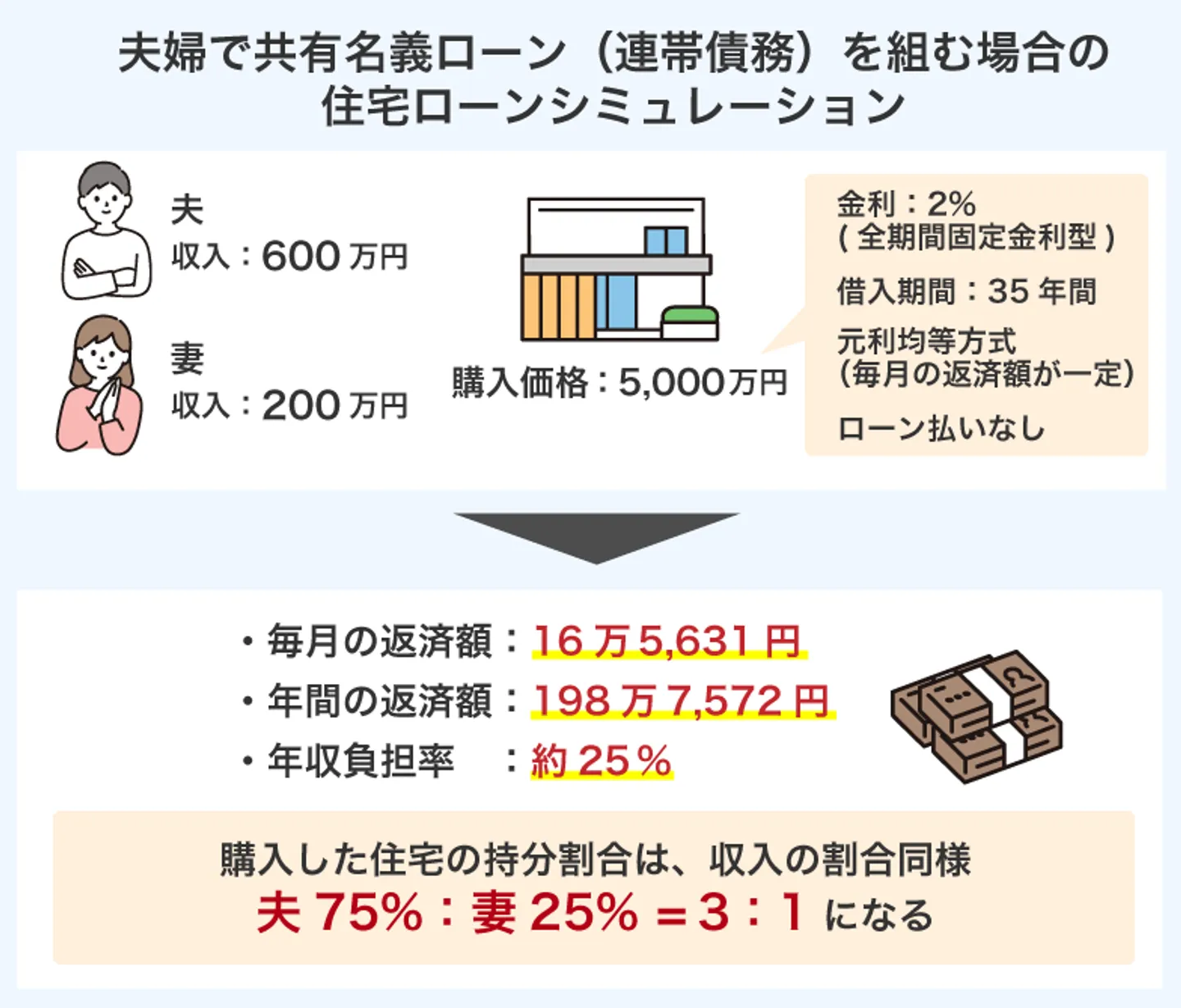

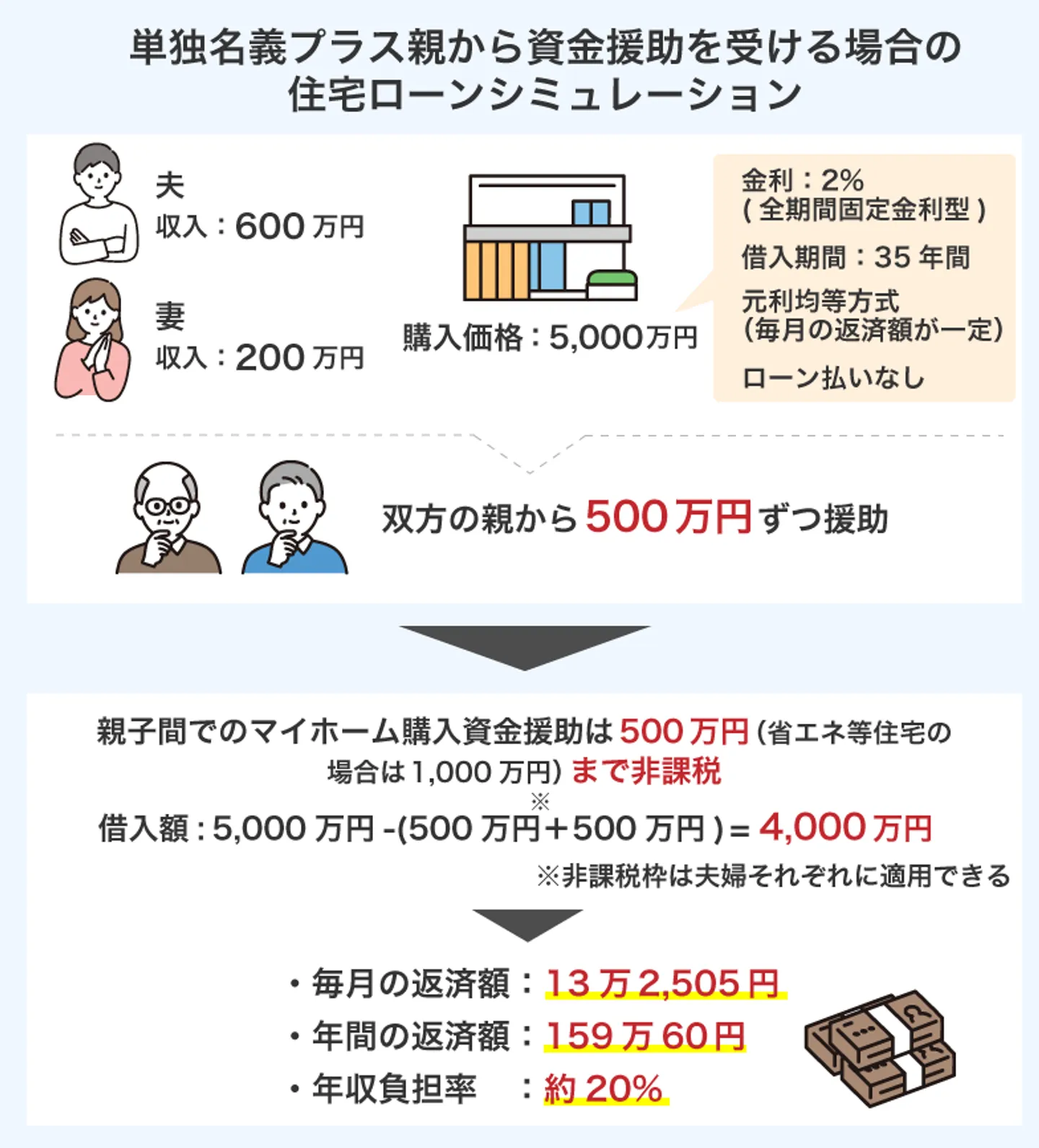

最後に、夫婦がマイホームを購入するときの住宅ローンを、3つのケースでシミュレーションしていきます。

- ケース1.夫婦で共有名義ローン(連帯債務型)を組む場合

- ケース2.夫(妻)のみローンを組む場合

- ケース3.単独名義プラス親から資金援助を受ける場合

なお、前提条件は以下の内容とします。

・不動産の購入価格は5,000万円(土地・建物合計)

・夫の収入は600万円、妻の収入は200万円

・金利は2%(全期間固定金利型)

・借入期間は35年間、返済方法は元利均等方式(毎月の返済額が一定)、ローン払いなし

あくまで概算ですが、ローンを組むときの参考にしてみましょう。

ケース1.夫婦で共有名義ローン(連帯債務型)を組む場合

共有名義ローン(連帯債務型)でローンを組むと、毎月の返済額は16万5,631円、年間だと198万7,572円※になります。

※シミュレーション参考:住宅保証機構株式会社「住宅ローンシミュレーション」

夫婦の総年収800万円に対して約25%なので、年収負担率から見ても適正範囲内です。ただし、収入が減ってしまうと生活が苦しくなる可能性もあるため、貯金や保険などで備えておくことも意識しましょう。

なお、夫婦の収入割合は「夫75%:妻25%=3:1」なので、マイホームの持分割合は夫3/4、妻1/4となります。

ケース2.夫(妻)のみローンを組む場合

夫(妻)の単独名義でローンを組む場合も、返済額は変わりません。しかし、年収負担率は約33%なので、やや負担が大きいといえます。

ローン審査の目安である35%以内には抑えられているので、決して無謀な借入額ではありませんが、普段の生活から節制が必要になるかもしれません。

なお、「借入上限額は年収の7倍」という目安を考慮すると、年収600万円だと4,200万円しか借りられないため、そもそも審査に落ちる可能性があります。実際は年収の7倍以上を借りられるケースもありますが、審査で不利になることは避けられないでしょう。

マイホームの所有権については、ローンを組んだ人の単独名義となります。仮に妻が連帯保証人になっても、持分は得られません。

ケース3.単独名義プラス親から資金援助を受ける場合

若い夫婦であれば、親から資金援助を受けるケースもあります。ここでは、双方の親から500万円ずつ援助を受けたとします。

借入額は「5,000万円-(500万円×2)=4,000万円」となるため、毎月の返済額は13万2,505円、年間だと159万60円※になります。夫婦の総年収800万円に対する年収負担率は約20%です。

※シミュレーション参考:住宅保証機構株式会社「住宅ローンシミュレーション」

なお、親からの資金援助は贈与に当たりますが、親子間でのマイホーム購入資金援助は500万円(省エネ等住宅の場合は1,000万円)まで非課税となります。この非課税枠は夫婦それぞれに適用されるため、双方の親から500万円ずつの援助なら贈与税はかかりません。

参照:国税庁「直系尊属から住宅取得等資金の贈与を受けた場合の非課税」

また、上記の特例を利用するのであれば、必然的に「夫の親から夫への贈与」「妻の親から妻への贈与」となり、持分にも反映されます。

■例(それぞれの親から子への贈与とする場合)

・ローンを組むほうは「借入分4,000万円+親からの資金500万円」を負担したとみなす…4,500万円分の持分(9/10)を取得。

・ローンを組まないほうは「親からの資金500万円」を負担したとみなす…500万円分の持分(1/10)を取得。

仮に「双方の親がローンを組む1人へまとめて贈与」という形を取ると、住宅資金援助の非課税枠が半分なくなり、不動産名義も単独名義になってしまいます。

まとめ

住宅ローンを検討するときは、「共有名義」か「単独名義」かという選択が、借入額だけでなく、税務・法務・将来の財産分与や相続にまで影響する重要なポイントになります。

共有名義ローン(連帯債務型)は、夫婦の収入の合算によって購入予算を広げられる一方、2人が返済義務を負うため、片方の収入減やライフイベントによって返済負担が重くなりやすい側面があります。

対して、単独名義ローンは借入額に上限があるものの、名義関係がシンプルで、離婚・死別・相続など将来的なトラブルを回避しやすいメリットがあります。

また、住宅ローンの名義とは別に、家の名義を誰に設定するかも重要です。不動産の名義と実際の資金負担が一致していない場合には、贈与税・離婚時の財産分与・売却時の手続きなどで問題が生じることがあるため、ローンの組み方と登記名義は慎重に検討する必要があります。

住宅ローンの借入では、夫婦の収入バランス・今後の働き方・将来のリスクへの備えを踏まえたうえで、自分たちに無理のない返済計画を作ることが大切です。各ローンの特徴を理解し、家の名義との組み合わせまで含めて検討することで、安心してマイホーム計画を進められるようになります。

判断に迷う場合は、不動産会社や金融機関、税理士など専門家へ相談しながら、自分たちのライフプランに最も適した住宅ローンを選びましょう。