離婚を理由に共有不動産を単独名義にはできない

住宅ローンが夫婦の共同名義となっている場合、離婚を理由とした単独名義の変更は原則として認められません。住宅ローンは契約者の年収や年齢、勤続年数、信用情報などをもとに審査を行い、ローンの返済能力に問題ないと判断されて初めて融資が行われます。

夫婦の共同名義の住宅ローンは、夫婦の年収を合算した額に基づいて融資額が決まりますが、単独名義に変更となると、これまで夫婦の稼ぎで返済していた住宅ローンを1人で返済することになります。金融機関からすると融資額を全額回収できないリスクも高まることになるため、厳しい審査が必要です。

新たな名義人の年収が契約時の夫婦の年収と同等以上で、単独でも返済していける能力があると判断されない限り、名義変更を認めてもらうのは難しいでしょう。

住宅ローンの借り換えをすれば単独名義にできる

住宅ローンを単独名義に変更したい場合は、住宅ローンの借り換えを検討しましょう。名義人が元配偶者の残債を引き継ぎ、他の金融機関で新たに住宅ローンを組み直すことで、共同名義から単独名義に変更できます。

ただし、住宅ローンの借り換え時も新規借入時と同様に契約者の年収や年齢、勤続年数、信用情報などが審査されます。金融機関が設けた一定の基準を満たし、返済能力があると判断されなければ審査に通りません。

金融機関の中には以下のような条件を満たさなければならない場合もあります。

- 住宅の所有権を借り換えする人の単独名義や父母・子どもとの共有にする

- 借り換えする人が住宅に居住する

- 離婚協議書の写しを提出する

そもそも、離婚による住宅ローンの借り換えを取り扱っていない金融機関もあります。まずは金融機関に相談し、条件や借りられるかどうかなどを確認することをおすすめします。

最新の所得がわかる書類や身分証明書、住宅の登記事項証明書などを持参するとスムーズです。

離婚時に共有不動産の住宅ローンを借り換えるメリット

離婚時に共有不動産の住宅ローンを借り換えるメリットとしては、主に下記の3つが挙げられます。

- 最新の保険に加入できる

- 金利を低くできる可能性がある

- 借り換え後に必要なリフォーム代も含めて借入できる可能性がある

ここからは、上記のメリットについてそれぞれ詳しく解説していきます。

最新の保険に加入できる

住宅ローンを借り換えれば、名義人と共に契約内容も一新できます。最新の団体信用生命保険や特定疾病保障保険などに加入すれば、借り換え前よりも保障をさらに手厚くできるかもしれません。

金利を低くできる可能性がある

現在の住宅ローンよりも金利が低い住宅ローンに借り換えれば、毎月の支払利息やローンの総支払額を減らせます。一般的に、下記の3つの条件を満たす場合は、借り換えによってお得になる可能性が高いです。

- 現在契約中の住宅ローンと借り換え先の住宅ローンの金利差が1%以上ある

- ローンの残債が1,000万円以上ある

- 返済期間が10年以上残っている

金利が高い時期に住宅ローンを組んだ場合や、新規借入から借り換えまでの期間が短い場合は、借り換えによって大幅な減額に期待できるでしょう。

借り換え後に必要なリフォーム代も含めて借入できる可能性がある

住宅ローンを借り換える際、金融機関によっては家のリフォーム代を含めて借入できる場合もあります。

住宅ローンを完済する前にリフォームが必要になった場合、そのリフォーム代を借入すると通常であれば住宅ローンとリフォームローンの2重ローンになってしまうため、返済スケジュールの管理が面倒になります。

また、リフォームローンは住宅ローンと比較すると金利が高く、返済期間も短いため毎月の返済負担が大きいのがデメリットです。

しかし、リフォーム代も含めて借入できる住宅ローンに借り換えれば、住宅ローンと同じ金利・返済期間でリフォーム代が借入できるため、住宅ローンとリフォームローンを別々で組む場合よりも無理なく返済していけます。

離婚時に共有不動産の住宅ローンを借り換えるデメリット

離婚時に共有不動産の住宅ローンを借り換えるデメリットとしては、主に下記の3つが挙げられます。

- 借り換え時の審査が厳しい

- 贈与税を支払わなければならない可能性がある

- 住宅ローン控除が減額される可能性がある

ここからは、上記のデメリットについてそれぞれ詳しく解説していきます。

借り換え時の審査が厳しい

一般的に、借り換え時の審査は新規借入時の審査よりも厳しい傾向があります。借り換え時の審査が厳しくなる理由としては、主に下記の2つがあります。

- 担保としての不動産の価値が低下している

- 契約者の健康状態が悪化している恐れがある

不動産の価値は、築年数の経過と共に価値が下がっていくのが一般的です。築年数が10年経過した時点だと一戸建ては約5割、マンションは約7割まで価値が減少します。そのため、借り換え時は担保不足が原因で審査に通らない場合もあります。

また、住宅ローンの審査では契約者の健康状態も厳しくチェックされます。一般的に、年齢を重ねるほど健康状態が悪化するリスクが高まります。借り換え時は新規借入時よりも年齢を重ねていることから、健康状態の悪化によりローン返済が難しくなるリスクを考慮して審査が通らないケースも少なくありません。

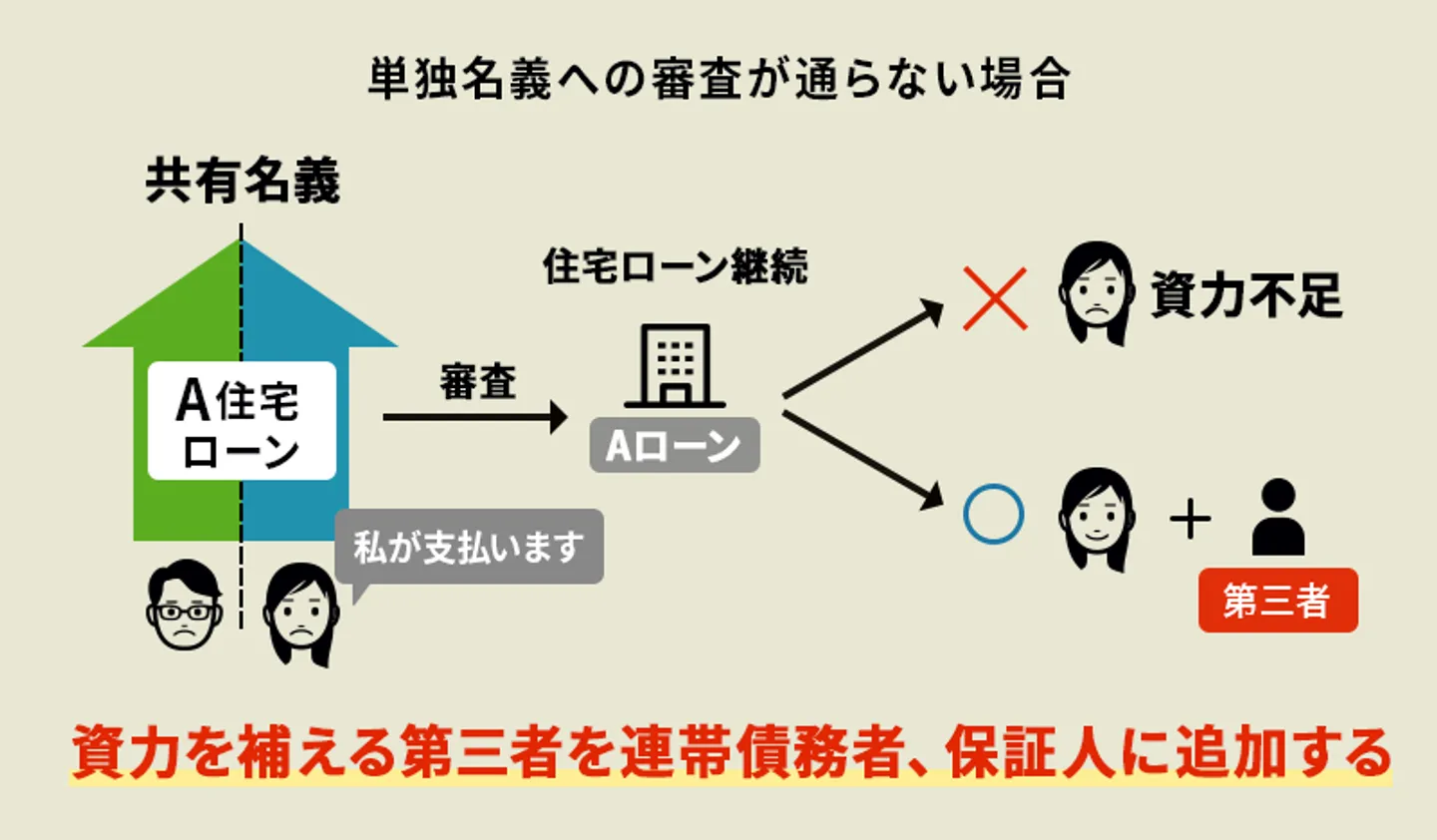

単独で審査に通らないなら資力のある連帯保証人をつける

単独で審査に通らないなら、離婚相手以外の誰か(親族が一般的)を新たに連帯債務者や連帯保証人にすることで、離婚相手を債務者から外すという方法もあります。

つまり、資力を補える第三者を追加することで、離婚する相手方の離脱を認めてもらうという方法です。

この場合、新たに連帯債務者、連帯保証人として加入する第三者の資力等によっては、金融機関も名義変更に応じる可能性があります。

ただし、金融機関の許可が必要な点には注意が必要です。いくら新たに加入する第三者に資力があっても、金融機関が了承しなければ離婚相手の離脱が認められないことを念頭に置いておきましょう。

贈与税を支払わなければならない可能性がある

住宅ローンの借り換えによって名義人を変更する場合は、贈与税を支払わなければならない可能性もあります。

例えば、共同名義の住宅ローンの残債が夫婦でそれぞれ1,000万円ずつ残っている状態で夫の単独名義の住宅ローンに借り換えた場合、夫が妻の残債分の1,000万円を返済していくことになりますが、これが夫から妻への贈与だとみなされることがあります。

贈与だとみなされた場合は、贈与額の1,000万円から基礎控除額の110万円を引いた残りの890万円が課税対象です。住宅ローンの借り換えが贈与だとみなされると、高額な贈与税が発生して大きな損失を被ってしまう恐れがあるため、離婚を理由として借り換えを行う場合は一度税務署や税理士に相談するのをおすすめします。

住宅ローン控除が減額される可能性がある

共有不動産の住宅ローンの借り換えによって、住宅ローンの控除額が減額されたり、住宅ローン控除そのものが適用されなくなったりする可能性があります。借り換え後も引き続き住宅ローン控除を受けるためには、下記の3つの要件を満たさなければなりません。

- 新しい住宅ローンが現在の住宅ローンの返済のためのものであることが明らかであること

- 新しい住宅ローンを組んでから返済期間が10年以上あること

- 控除を受ける年末にローンを組んでいる住宅に住んでいること

借り換えで特に注意すべきなのが、住宅ローンの返済期間です。新たに契約した住宅ローンの返済期間が10年未満に短縮されると、住宅ローン控除が受けられなくなってしまいます。また、控除額は年末残高に基づいて算出されます。借り換えによって金利が下がると、毎月の元本の返済額が増えるため、それによって住宅ローンの控除額も減少します。

共有不動産の住宅ローンの借り換えにかかる費用は借入額の3%

共有不動産の住宅ローンの借り換えには、融資手数料や保証料、印紙税などさまざまな諸費用がかかります。

| 手数料・諸費用 |

詳細 |

相場 |

| 全額繰上返済手数料 |

現在組んでいる住宅ローンを全額繰上返済する際、金融機関に支払う手数料 |

5,000~30,000円 |

| 保証会社事務手数料 |

現在組んでいる住宅ローンの繰上返済によって、保証料が返還される場合にかかる事務手数料 |

10,000円 |

| 融資手数料 |

住宅ローンの新規契約に関する事務手続きの対価として、金融機関に支払う手数料 |

30,000~50,000円 |

| 保証料 |

新たに契約する住宅ローンの保証人として保証会社を設定する場合に発生する費用 |

0~62万円 |

| 印紙税 |

住宅ローンの新規契約時に発生する税金 |

2,000~20,000円 |

| 抵当権の抹消・設定 |

抵当権を抹消・設定する際に発生する手数料 |

・抵当権抹消:1件2,000円

・抵当権設定:借入金額×0.4% |

| 司法書士報酬 |

抵当権を抹消・設定の手続きを司法書士に依頼した場合の報酬として支払う費用 |

50,000~100,000円 |

| 団体信用保険料 |

団体信用生命保険に加入した場合に支払う費用 |

無料なケースが多い |

| 火災保険料・地震保険料 |

火災保険・地震保険に加入した場合に支払う費用 |

数万円(都道府県や住宅の構造によって変動) |

上記の手数料や諸費用は自分で支払う必要があるため、住宅ローンを借り換える際はある程度まとまった現金を用意しておかなければなりません。

手数料や諸費用は借入額や金融機関によって金額が変わりますが、少なくとも借入額の3%はかかると考えておいてください。

共有不動産の住宅ローンの借り換えに必要な書類

共有不動産の住宅ローンの借り換えには、主に下記の書類が必要になります。

| 本人確認書類 |

運転免許証や保険証など |

| 収入を証明する書類 |

源泉徴収票や課税証明書など |

| 不動産に関する書類 |

不動産登記事項証明書や売買契約書など |

| 現在借入中の住宅ローンに関する書類 |

住宅ローン返済予定表や引き落とし口座の通帳など |

共有不動産の名義変更にかかる費用・税金

共有不動産の名義変更にかかる費用や税金は以下のとおりです。

- 贈与税:基礎控除後の課税価格の10〜55%

- 譲渡所得税:値上がり分の20.315%または39.63%

- 登録免許税:固定資産評価額の2%

- 証明書発行手数料:数千円程度

- 司法書士費用:3〜7万円程度

贈与税:基礎控除後の課税価格の10〜55%

通常であれば、離婚の際の財産分与に贈与税はかかりません。財産分与は夫婦で築いてきた財産を分ける行為であり、贈与にはあたらないためです。

ただし以下のようなケースでは、課税対象になる可能性があるため注意しましょう。

- 婚姻中に夫婦で得た財産に対して財産分与で受けた財産が多すぎる場合

- 贈与税を免れるために離婚したとみなされた場合

財産額にもよりますが、贈与税の税率は最大55%と高いため、課税対象になると高額の税金がかかる場合があります。また、贈与税が課税されるようなケースでは、同時に不動産取得税の課税対象にもなる可能性があります。

贈与税のことが心配なら、財産分与に詳しい税理士に相談するとよいでしょう。

参照: No.4408 贈与税の計算と税率(暦年課税)|国税庁

譲渡所得税:値上がり分の20.315%または39.63%

譲渡所得税は不動産を売却したときなどの売却益に対してかかる税金ですが、離婚時にも課税される場合があります。税率は以下のとおりです。

| 所得の区分 |

税率 |

短期譲渡所得

(所有期間が5年以下の場合) |

39.63%

(所得税30.63%+住民税9%)

※所得税に復興特別所得税2.1%を含む |

長期譲渡所得

(所有期間が5年を超える場合) |

20.315%

(所得税15.315%+住民税5%)

※※所得税に復興特別所得税2.1%を含む |

このように、所有期間が5年以下か5年を超えているかによって税率が大きく異なる点に注意しましょう。

この「5年」とは、「不動産を譲り渡した年の1月1日時点で5年を超えているかどうか」で判断されます。例えば2019年4月1日に購入した不動産を2024年5月1日に譲り渡した場合、「2019年4月1日〜2024年5月1日まで所有していた」と考えると5年を超えていますが、2024年1月1日時点では5年を超えていないため、「短期譲渡所得」に該当します。

なお、課税されるのは共有持分を譲り受けた方ではなく、譲り渡した方です。例えば夫の共有持分を妻に移転し、共有不動産を妻の単独名義にするのであれば、夫に譲渡所得税がかかります。

ただし、譲渡所得税が課税されるのは住宅が購入当初よりも値上がりしていたケースです。購入当初よりも価値が下がっているなら課税されません。

また、「マイホームを売った場合の3,000万円の特別控除」を利用すれば、不動産を譲り渡したことで得られた利益が3,000万円以下の場合は譲渡所得税がかかりません。

ただし、3,000万円の特別控除は夫婦や親族同士では適用できないため、離婚届を提出してから申請しましょう。

参照:No.3211 短期譲渡所得の税額の計算|国税庁

参照:No.3208 長期譲渡所得の税額の計算|国税庁

参照:No.3302 マイホームを売ったときの特例|国税庁

登録免許税:固定資産税評価額の2%

名義変更登記を法務局に申請する際に登録免許税がかかります。税率は名義変更の理由によって異なり、離婚にともなって名義変更を行う場合は売買や贈与と同じく「固定資産税評価額の2%」が課税されます。

夫と妻が共有不動産を2分の1ずつ所有しているケースを例に見てみましょう。

・共有不動産の固定資産税評価額:3,000万円

・夫の共有持分:2分の1

・妻の共有持分:2分の1

・夫の共有持分すべてを妻に移転

3,000万円÷2(持分)×2%(税率)=登録免許税30万円

上記のケースでは、登録免許税だけで30万円かかります。司法書士に登記申請を依頼すると、さらに費用がかかるため、高額になるからと名義変更をしないことを選択する人もいるかもしれません。

しかし、後の「共有不動産のままにしておくリスク」でも解説しますが、共有状態のまま離婚すると、のちに下記のようなトラブルが発生する可能性があります。

- 元配偶者の自己持分のみを勝手に売却される

- 不動産を元配偶者に占拠されてしまい自由に利用できない

- 不動産を活用したり建て替えなどの変更行為をしたりするのに元配偶者の同意がいる

- 売却するのに元配偶者の同意が必要

あとあとトラブルになる可能性を考えると名義変更はしておくべきです。費用はかかりますが怠らないようにしましょう。

参照:No.7191 登録免許税の税額表|国税庁

証明書発行手数料:数千円程度

証明書発行手数料として数千円程度かかります。取得が必要な書類とその発行手数料は以下のとおりです。

| 書類名 |

発行手数料(1通あたり) |

離婚後に取得した現在戸籍謄本

※夫婦のうちどちらかの分 |

450円 |

| 持分を渡す人の印鑑証明書 |

200円 |

| 持分を受け取る人の住民票 |

200〜400円 |

| 共有不動産の固定資産評価証明書 |

0〜300円

※登記用なら無料で取得できる場合あり |

| 登記事項証明書 |

480〜600円

※取得方法によって異なる |

自分で名義変更を行う場合、登記費用としては前述した「登録免許税」と上記の証明書発行手数料が必要です。手続きを司法書士に依頼するなら、さらに司法書士への報酬がかかります。

なお、「登記事項証明書」は登記申請に必須な書類ではありませんが、登記申請書には登記の状況を正しく記載する必要があるため取得しておいたほうがよいでしょう。

登記事項証明書の発行手数料は取得方法によって異なります。法務局の証明書発行窓口で請求すると600円かかりますが、オンラインで請求し窓口で受け取ると480円で取得できます。オンラインで請求したものを郵送してもらった場合は500円です。

司法書士費用:3〜7万円程度

共有不動産の名義変更を司法書士に依頼した場合、3〜7万円程度の費用がかかります。

ただし費用は依頼する事務所や案件によって異なるため、司法書士への依頼を検討しているなら事前に見積ってもらうとよいでしょう。

登記申請は自分でもできますが、必要書類を集めたり申請書を作成したりしなければならないのに加え、法務局の窓口対応時間内(平日9〜17時)に何度か出向く必要があります。また、不備があればその審査が止まってしまい、予想以上に時間がかかってしまうこともあります。

少しでも費用を抑えたい、どうしても自分で申請したいというような事情がなければ、司法書士に依頼したほうがよいでしょう。

離婚時に住宅ローンが残っている共有不動産を借り換え以外で共有解消する方法

冒頭でも解説したとおり、住宅ローンが夫婦の共有名義になっている場合、離婚したからといって単独名義への変更は原則認められません。

借り換えができれば名義変更もスムーズに可能ですが、審査が厳しかったり夫婦どちらか一方でもローンの返済ができるだけの経済力が必要だったりするため、借り換えは難しいケースも多いです。

とはいえ、不動産を離婚後も共有名義のままにしておくことは避けたほうが賢明です。

「共有不動産のままにしておくリスク」で詳しく解説しますが、「共有名義であるかぎり元配偶者との関係が続く」ことや、「元配偶者が返済できなくなったときに負債を被らなければならなくなる」といったリスクがあるためです。

ここでは、共有不動産の住宅ローンが残っている場合に共有状態を解消する方法について解説します。

| 共有状態を解消する方法 |

メリット |

デメリット |

| 残債を一括返済する |

今後発生する予定だった利息を支払わずに済む |

まとまった資金が必要 |

| どちらかが債務をすべて引き受ける |

単独債務になる |

債務を引き受ける側に相応の資力が必要 |

| 共有不動産全体を売却する |

アンダーローンだとローン完済後に残った売却益を分けられる |

オーバーローンだと売却しても返済が残る |

共有名義の住宅ローンについては、以下の記事で詳しく解説しています。ぜひ参考にしてください。

残債を一括返済する

住宅ローンの残債を一括返済すれば今後発生する予定だった利息を支払う必要がなくなるため、住宅ローンの総返済額を減らせます。また、借入時に支払った「保証料」が返還されることもあります。

ただし、一括返済するためにはまとまった資金が必要です。残債がどの程度あるかにもよりますが、資金がない場合やほかに売却できる資産がなければ難しいでしょう。

また、「一括は難しいがいくらか繰上げ返済はできる」というケースなら、繰上げ返済を検討するのもひとつです。残債を減らすことによって、単独名義への変更が可能になる場合もあります。

なお、一括返済には手数料がかかります。金融機関によっては無料のところもありますが、残債の1%程度が相場です。

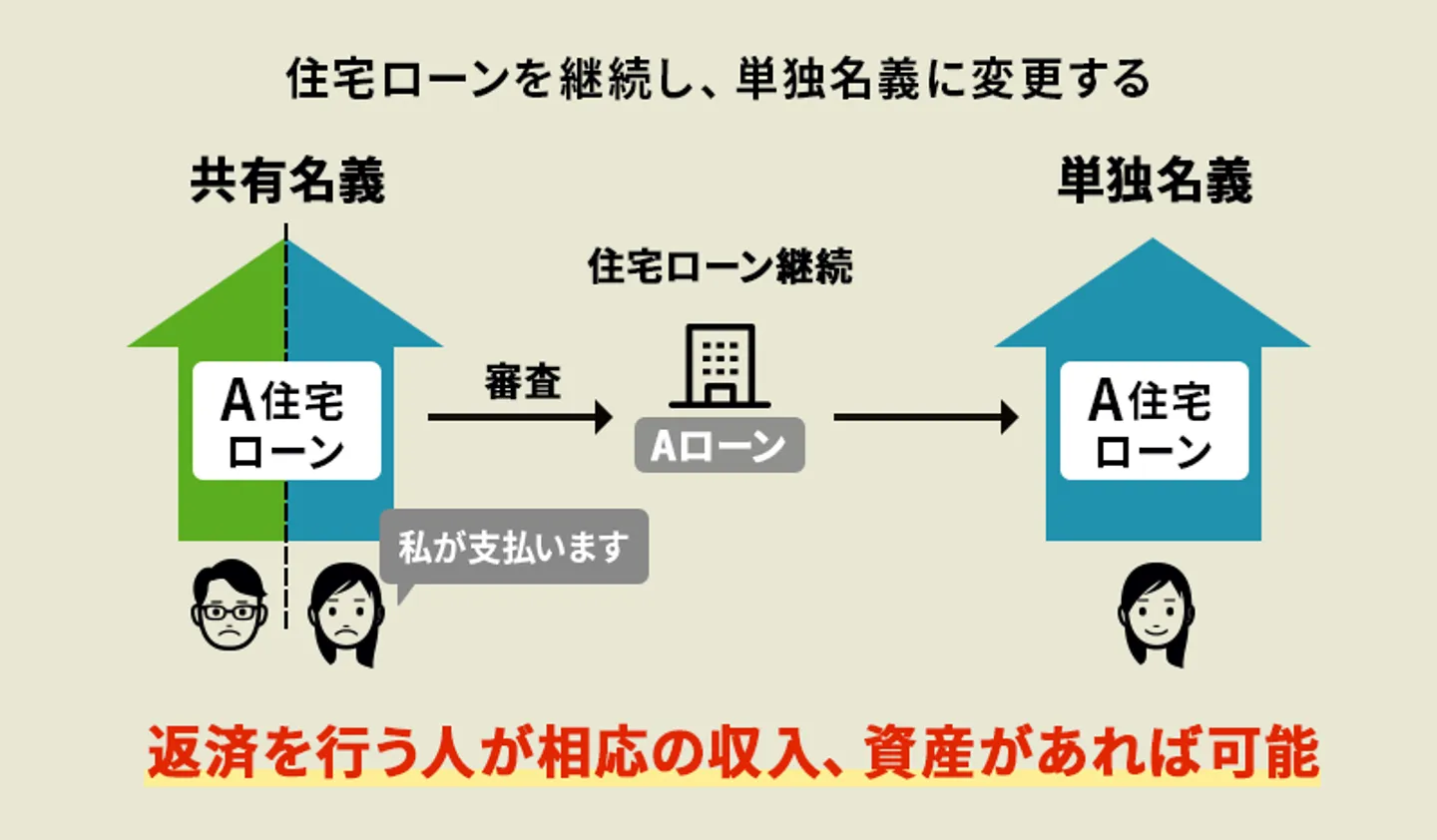

どちらかが債務をすべて引き受ける

金融機関との間で締結される「金銭消費貸借契約」の内容自体を変更して債務者を共有者の一方のみにしてもらい、夫婦のうちどちらかが債務をすべて引き受ける方法もあります。

この場合、住宅ローンを借り換えるわけではないため現在の住宅ローンは継続します。

ただし、当初のローンは夫婦2人の収入や資産を合算した結果で融資の可否が判断されていたため、上記の方法が認められるためには、今後住宅ローンを返済していく人に相応の資力がなければなりません。

不動産が単独所有になるのに伴い、住宅ローンの返済も今後は一方だけが負うとなると、回収リスクが大きくなるため金融機関に嫌がられる可能性が高いでしょう。

共有不動産全体を売却する

離婚後、夫婦ともに住宅に居住しないなら、共有不動産全体の売却を検討するとよいでしょう。共有不動産全体を売却すれば、所有権の共有状態は解消できます。

住宅ローンが残っていても、住宅の売却は可能です。ただし、住宅ローンの残債を売却益が上回る「アンダーローン」か、残債を売却益が下回る「オーバーローン」のどちらに該当するかによってどうすべきかが異なります。

ここでは、アンダーローン・オーバーローンのケース別に売却方法を解説します。

- 「アンダーローン」ならローン完済後に売却益の残りを分ける

- 「オーバーローン」ならデメリットを理解したうえで「任意売却」を検討する

「アンダーローン」ならローン完済後に売却益の残りを分ける

前述のとおり「アンダーローン」とは、売却益が住宅ローンの残債を上回っている状態のことです。

アンダーローンならまず住宅を通常売却し、その売却益で住宅ローン完済します。売却にかかった諸経費も売却益から差し引き、残ったお金は夫婦で分けるのが可能です。

1つ例を見てみましょう。

・売却益:3,000万円

・住宅ローンの残債:2,000万円

・売却諸経費:200万円

・差額:800万円

・夫の取り分:400万円

・妻の取り分:400万円

上記の例では、差額の800万円が財産分与の対象になります。財産分与の割合は通常2分の1ずつです。

両者が納得していればどのように分けても構いませんが、夫婦は婚姻中同等の貢献度で財産を築いてきたと考えられるため、共有不動産に関しても共有持分割合にかかわらず平等に分けるのが一般的です。

「オーバーローン」なら「任意売却」を検討する

「オーバーローン」で以下の状況にあてはまるなら、金融機関の許可を得て一般市場に不動産を売却する「任意売却」を検討しましょう。

- 住宅をどうしても売却したい

- 離婚後、住宅ローンを返済していくことが困難

- 住宅を売却しても完済できず、貯金や親族の支援を受けても一括返済が難しい

- 住宅ローンの問題を早期に解決したい

オーバーローンはアンダーローンとは反対に、売却益が住宅ローンの残債を下回ることをいいます。住宅を売却しても住宅ローンを完済できず、住宅ローンの残債が残ってしまう状態です。そのため売却できたとしても、完済するまで支払いが続きます。

そもそもオーバーローンの場合、金融機関が抵当権の解除をしてくれないため、売却できない可能性が高いです。

しかし任意売却なら、オーバーローンの状態でも売却が可能で任意売却後の残債をどのように返済していくかについても交渉できるため、どうしても住宅を売却したい事情があるときは選択してもよいでしょう。

ただし任意売却には、以下のようなデメリットがあります。

- 金融機関の許可がないと利用できない

- ブラックリストに載ってしまう可能性がある

- ローンの残債を返済していく必要がある

任意売却を行うことによって、金融機関は通常どおり返済されていれば得られるはずだった金利手数料を受け取れなくなります。そのため、基本的に金融機関の許可がないと利用できません。

例えば住宅ローンを組んでから3年以内であるなど、日が浅いと許可を得られない傾向にあります。

また、「ブラックリスト」に載ってしまう可能性があることも大きなデメリットです。「任意売却を行うとブラックリストに載る」というわけではありませんが、任意売却は通常住宅ローンを滞納した場合に利用できる手段です。

離婚が原因で任意売却を検討しているケースでは、滞納がなくても任意売却が認められることもありますが、判断は金融機関によって異なるため確実とはいえません。

金融機関の許可が下りないからと、意図的に返済を止めれば3カ月程度でブラックリストに載ってしまいます。なお、ブラックリストとは、信用情報機関に登録される事故情報のことで、一度載ってしまうと5〜7年程度は新たにローンを申し込んだりクレジットカードの作成ができなくなったりします。

また、売却して住宅を失ってもローンの残債のみが残ってしまう点もデメリットの1つです。任意売却後の返済計画は金融機関に相談できますが、完済まで返済し続ける必要があることを念頭に置いておきましょう。

任意売却はオーバーローンでも売却できるため、どうしても住宅を売却したい場合には有効ですが、デメリットもある手段です。オーバーローンであっても、しばらく返済を続ければアンダーローンに持っていけるような状況なら、任意売却を選択するのは慎重になったほうがよいでしょう。

離婚後も共有不動産に住み続ける場合の注意点

離婚後も、夫婦のうちどちらかが共有不動産に住み続けるケースもあるでしょう。その場合、どのようなことに注意すればよいのでしょうか。

ここでは、離婚後も共有不動産に住み続ける場合の注意点について解説します。

- 元配偶者が共有物分を売却するおそれがある

- 共有名義のまま住み続けるなら公正証書を作成する

元配偶者が共有持分を売却するおそれがある

ローンが残っていると基本的には共有持分の売却は難しいですが、自分の共有持分だけであれば、元配偶者は自分の意思だけで売却できます。そのため、共有者である元配偶者が、自分の共有持分を売却するおそれがあります。

元配偶者が「自分は住まないのだから所有していても意味がない」と考えたり、売却して金銭を得たいと思ったりすれば、相談もなく売却してしまう可能性が高いです。

売却した相手が面識のない第三者だった場合、今後はその面識のない第三者と1つの不動産を共有していかなければならなくなります。

これまでこちらが共有不動産に居住していたとはいえ、元配偶者の共有持分を購入した第三者も正当に所有権を有しているため、ケースによってはこれまでどおり住み続けられなくなるかもしれません。

例えば、以下のようなケースが考えられます。

- 第三者が共有物分割請求を行う

- 第三者から賃料を請求される

【共有物分割請求とは】

共有不動産の共有状態を解消するための手段。はじめは共有者同士での話し合いからスタートするが、話し合いでまとまらなければ訴訟に発展することもある。訴訟では裁判所が適切な分割方法を決定し、共有状態が解消される。

共有物分割請求訴訟に発展した場合、裁判所の決定によっては住宅が競売にかけられるおそれがあります。

また、新たな共有者となった第三者には、共有不動産にもともと居住しており独占している状態の共有者に対して賃料の請求が可能です。

このように、元配偶者が共有持分を売却することで、生活が一変してしまうことがあります。元配偶者が共有持分を売却した場合、資力があれば共有持分の買取ることも可能ですが、なければ自分も共有持分の売却を検討したほうがよいかもしれません。

共有物分割請求については以下の記事で詳しく解説しています。ぜひ参考にしてください。

共有名義のまま住み続けるなら公正証書を作成する

住宅ローンの借り換えや一括返済ができず共有名義のまま住み続けるしかない場合、元配偶者と交渉したうえで公正証書を作成しておくことをおすすめします。

【公正証書とは】

国の機関である「公証役場」の公証人が作成する公文書のこと。私文書とは異なり高い証明力があるため、裁判の場でも証拠として使用できる。裁判に置いて離婚時に作成することが多い。

共有不動産には、元配偶者が自分の共有持分を第三者に売却してしまう可能性だけでなく、ほかにもさまざまなリスクがあるためです。

公正証書には、以下のような事項について記載しておくのがおすすめです。

- 将来的に自分の単独名義に変更すること

- 形式的には共有だが実質的には自分の単独名義であること

- 元配偶者の住宅ローンを返済していくこと

公正証書を作成したからといって必ずしも約束が守られるとはかぎりませんが、約束があった証明にはなります。また、相手に対してもプレッシャーになるでしょう。

なお、公正証書には、住宅のことだけでなく慰謝料や養育費など、離婚に関しての取り決めを記載しておくことをおすすめします。「強制執行認諾文言」を記載しておけば、金銭の未払いが生じたときに強制執行が可能です。

共有不動産のままにしておくリスク

離婚後も共有不動産のままにしておくと、以下のようなリスクが生じます。

- 元配偶者の同意がないと売却できない

- 元配偶者が返済できなくなると連帯保証人が多額の負債を抱える

- 子どもが相続したときに収拾がつかなくなる

- 税金の支払いについて不満が生じる

それぞれ解説します。

元配偶者の同意がないと売却できない

共有不動産を売却する際には、共有者全員の同意が必要です。共有名義のままでは、いくら売却したくても自分の意思だけで売却できません。

また、売却だけでなくリフォームや建て替え、長期の賃貸契約も制限されるため、共有不動産について何かしら変更しようとするたびに元配偶者に連絡をとり同意を得なければなりません。離婚した相手と連絡を取り合いたくない方にとっては、非常に煩わしいでしょう。

さらに、離婚直後であれば連絡がとれても、将来売却しようと思ったときに連絡がとれるとはかぎりません。知らないうちに連絡先が変わってしまい、連絡先がわからなくなることも考えられます。

円満離婚で離婚後も良好な関係でいられるならよいですが、そうでないなら離婚の際に共有状態を解消しておいたほうがよいでしょう。

元配偶者が返済できなくなったときに負債を被らなければならなくなる

住宅ローンの連帯保証人や連帯債務者になっていると、元配偶者が返済できなくなることで多額の負債を抱えるおそれがあります。

連帯保証人・連帯債務者の役割は以下のとおりです。

| 連帯保証人 |

債務者が返済できない場合に返済を保証する |

| 連帯債務者 |

主債務者・連帯債務者が2人で返済していくため、夫婦ともに返済義務がある |

例えば夫が債務者・妻が連帯保証人になっているケースで夫が返済できなくなると、連帯保証人である妻に対して一括返済が求められる可能性があります。

また、夫が主債務者・妻が連帯債務者のケースでは、夫が返済できなくなったときに妻は自分の返済分に加えて夫の返済分も支払わなければなりません。そして連帯保証人や連帯債務者も返済できなければ、共有不動産は競売にかけられます。

元配偶者が離婚後も住宅ローンを支払ってくれると約束してくれていても、いつまでも払ってくれるとはかぎりません。多額のローンを1人で抱えるリスクがあることを考えると、やはり共有状態のままにしておくべきではないでしょう。

子どもが相続したときに収拾がつかなくなる

共有者のどちらか、または両方が亡くなり、それぞれの子どもが相続すると収拾がつかなくなる可能性があります。

共有不動産は相続の対象となるため、共有者が亡くなった場合はその相続人が引き継ぎます。

離婚後もお互い再婚せず、相続人が夫婦の間に生まれた子どもだけであればまだよいでしょう。しかしお互いに再婚し、それぞれ子どもがいる場合は再婚相手や再婚相手との子どもも共有者になります。

このような場合、はじめからお互いによい印象を抱いていない可能性やそもそも存在を知らないケースも考えられるため、共有不動産の利用や処分についてもめるなど、トラブルのリスクが高まります。残された者に苦労をかけないためにも、共有状態は解消しておきましょう。

税金の支払いについて不満が生じる

不動産の所有者に課せられる「固定資産税」や「都市計画税」といった税金は、共有者であるかぎり持ち分に応じて負担しなければならならず、たとえ離婚して家を出たとしても関係ありません。

しかし、税金の納付書は共有者それぞれではなく代表者のみに送付されます。

両者が納得しているなら、「住み続けるほうが支払う」というように決定しても構いません。しかし通常どおり代表者がまとめて納付し、立て替えた分を共有者に請求するのであれば、元配偶者と税金について毎年やり取りをしなければなりません。

さらに、共有不動産の税金は「連帯納付義務」があります。そのため共有者の中で納付しない人がいるときは、ほかの共有者が代わりに納める必要があります。

とくに、どちらかが共有不動産に住み続ける場合、共有不動産に住んでいないほうは「なぜ住んでいない家の税金を支払わなければならないのか」と不満に思う可能性が高いです。

逆に、元配偶者が住み続けているにもかかわらず税金を支払ってくれないケースでは、自身が全額支払う羽目になることもあります。

相手に会いたくない場合はどうしたらいい?

元配偶者と会いたくないが共有不動産を売却したい場合、自分の共有持分であれば相手と会わずに売却できます。自分の共有持分のみであれば、売却に元配偶者の同意は必要ないためです。

共有不動産全体を売却したいときは基本的に共有者と会う必要がありますが、以下の方法を行えば会わずに売却できる可能性があります。

- 代理人に委任する

- 持ち回り契約で売却する

- 共有物分割協議・調停を行う

売買に関する手続きを代理人に委任すれば、元配偶者と会わずに共有不動産全体を売却できます。

ただし「どこまでの権限を持たせるか」「どのような条件で引き渡すか」といったことを事前に決めておかないと、自分と代理人の認識がずれてしまい、思わぬトラブルに発展するおそれがあります。

また、不動産会社が共有者や買主のもとに足を運んで契約する「持ち回り契約」で売却するのも1つの選択肢です。

ただし、元配偶者と買主が持ち回り契約に同意していることや、そもそも共有不動産の売却について元配偶者が同意していることが前提であり、同意は自分で得る必要があります。そのため、元配偶者に会わなくても連絡は取る必要が出てくるでしょう。

そのほか、「共有物分割協議」や「共有物分割調停」などの共有物分割請求を行う方法もあります。

共有物分割請求とは、話し合いで共有不動産の共有状態を解消する手段です。「話し合い」といっても、協議は電話や書面で進められるうえ、協議のあとで申立てられる調停も、調停委員を間に挟んで行うため元配偶者に会う必要がありません。

ただしあくまでも話し合いであるため、必ずしも解決するとはかぎらない点は理解しておきましょう。

共有者と会わずに共有不動産を売却する方法や注意点については、以下の記事で詳しく解説しています。ぜひ参考にしてください。

まとめ

離婚時に共有不動産の住宅ローンをどうすべきかについてや、離婚後も共有不動産のままにしておくことのリスクなどを解説しました。

夫婦共有による不動産の取得は世間的に多く行われており、それ自体に問題はありません。

しかし夫婦仲に変化が生じ離婚を選択をしなければならなくなったとき、さまざまなトラブルを引き起こす要因となる可能性があります。すでに共有になっている不動産については、できるだけ早く共有関係を解消することを検討すべきでしょう。

離婚を検討し始めたら、できるだけ早いタイミングで法律の専門家や、不動産の専門家に相談することが重要です。

弊社であれば、税理士や弁護士などを中心とした士業とのネットワークを活かした買取を行っているため、柔軟に対応できるという強みがあります。また、離婚をめぐってトラブルが起きている共有不動産でも積極的に買取をしています。

共有者と連絡を取りたくない場合でも、共有持分の売却であれば可能です。ぜひお問い合わせください。

離婚時の住宅ローンについてよくある質問

離婚時に住宅ローンが残っている場合、自分の共有持分のみを売却することは可能ですか

住宅ローンが残っている場合、自分の共有持分であっても売却は困難です。

ただし、「任意売却」が認められれば売却できる可能性があります。また、共有持分専門の買取業者であれば、残債によっては買い取ってもらえる場合もあります。

いずれにしても、売却できるかどうかはケースによるため、金融機関や共有持分専門の買取業者に相談してみることをおすすめします。