共有名義から単独名義に変更する5つの方法

「共有名義を解消して、自分一人の名義にしたい」と考えても、その方法は1つではありません。共有者との関係や資金状況、土地の条件などによって、選ぶべき方法や手続きが変わります。

共有名義の不動産を単独名義に変更するには、主に次の5つの方法があります。

| 方法 |

向いているケース |

注意点 |

| 自分の持分を売却する |

・自分だけ共有関係から抜けたい

・持分を現金化したい

|

・相手(他の共有者)に買取資金が必要

・親族間売買でも適正価格で行わないと「みなし贈与」となるリスクがある

|

| 他の持分を買い取る |

・自分がその不動産を単独所有したい

・買取資金の用意ができる

|

・相手の同意が必要

|

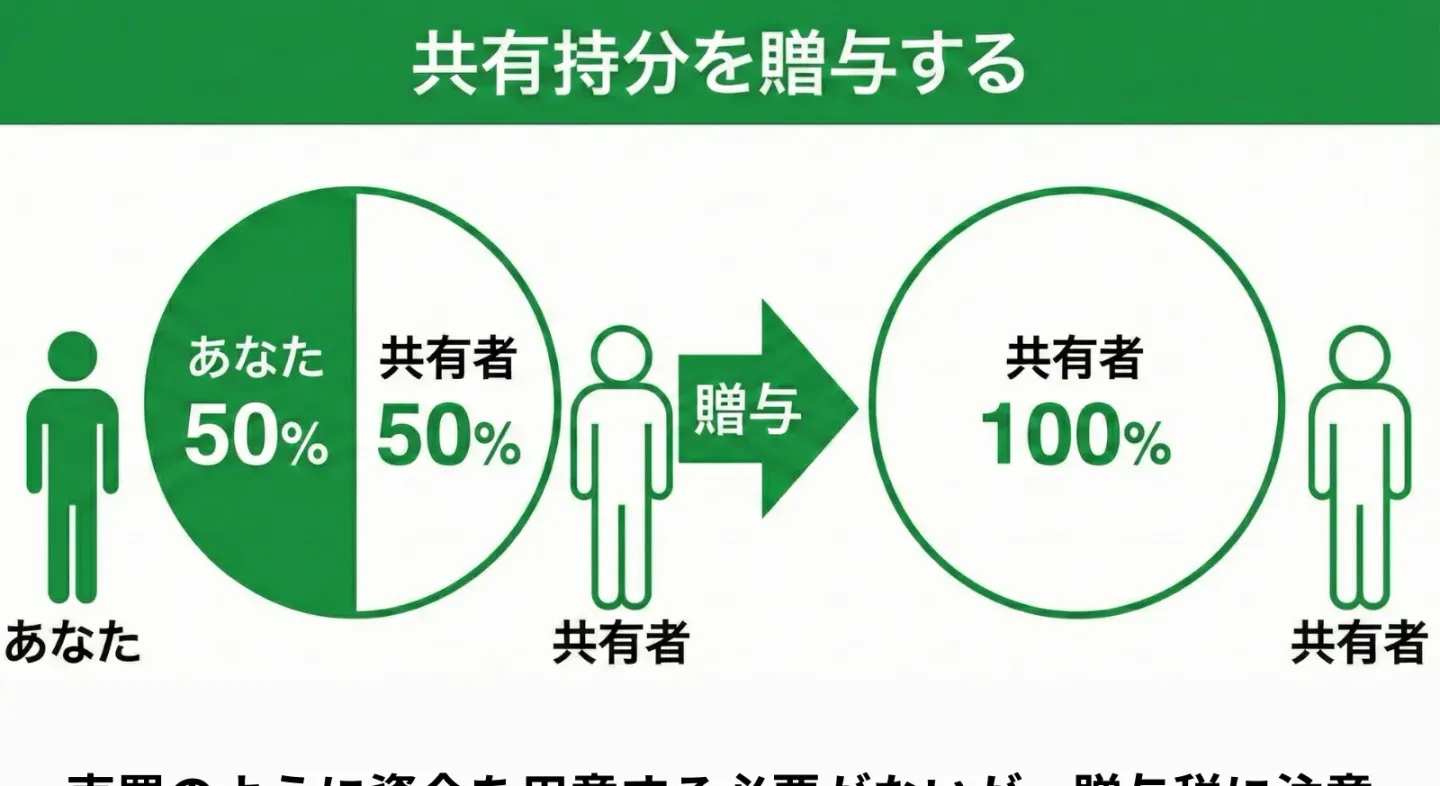

| 共有持分を贈与する |

・親子や夫婦間で、無償で譲り渡したい

・持分の価値が低い

|

・受け取る側に高額な「贈与税」がかかるリスクがある

(暦年課税の基礎控除110万円を超える場合など)

|

| 共有持分を放棄する |

・対価(現金)は不要なので、とにかく手放したい

・相手が買取を拒否している

|

・放棄された持分を受け取る共有者に「贈与税」が課される

・登記は他の共有者との共同申請が必要(相手の協力が必須)

|

| 共有名義の土地を分筆する |

・土地が広く、物理的に分割しても利用価値がある

・共有者全員が分割案に同意している

|

・測量や登記に数十万円~の費用がかかる

・土地の形状や接道条件により、資産価値が下がる可能性がある

|

ここからは、各方法の具体的な流れと注意点を順に解説します。

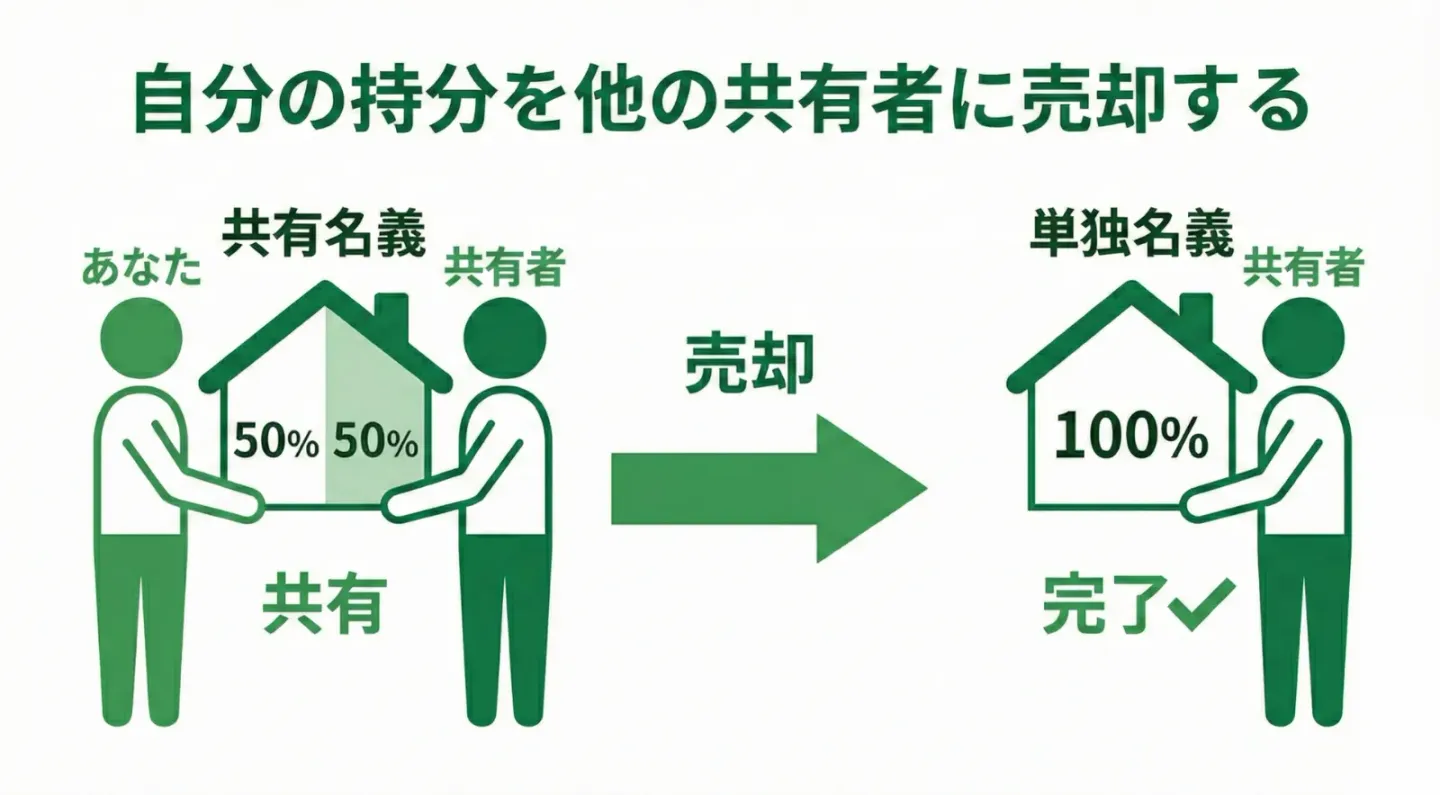

自分の持分を他の共有者に売却する

「不動産を使用する予定がない」「現金化を急ぎたい」という場合、現実的かつ円満な解決策になりやすいのが、他の共有者への売却です。

見ず知らずの第三者(買取業者など)に持分のみを売却することも法律上は可能ですが、他の共有者からすれば「突然、赤の他人が共有者になる」ことへの抵抗感は強く、トラブルの火種になりかねません。その点、既存の共有者への売却であれば、相手も不動産の権利関係を把握していることが多いため、話がスムーズに進みやすいでしょう。

ただし、この方法を選択するには相手(共有者)に「持分を買い取る意思」があることが条件です。当然ながら、相手が「買いたくない」あるいは「お金がない」と言えば成立しません。

また、売却価格が相場よりも極端に低い場合(親族間だからといって安易に安くするなど)、買主側に贈与税が課されるリスクがあります。トラブルを避けるためにも、事前に適正な価格を把握しておきましょう。

さらに、共有者が3人以上(例:自分・共有者B・共有者C)いる場合、特定の相手に売るだけでは「不動産の完全な単独名義化」にはならない点に注意が必要です。

たとえば、あなたが自分の持分を「共有者B」に売却したとします。この場合、あなたは共有関係から完全に離脱できますが、不動産自体は「共有者Bと共有者C」の共有名義として残ります。

「自分だけが共有関係から抜けられれば良い」のであれば問題ありませんが、不動産全体を誰か1人の単独名義(完全所有権)にしたい場合は、買主があなただけでなく「共有者C」からも持分を買い取る必要があります。

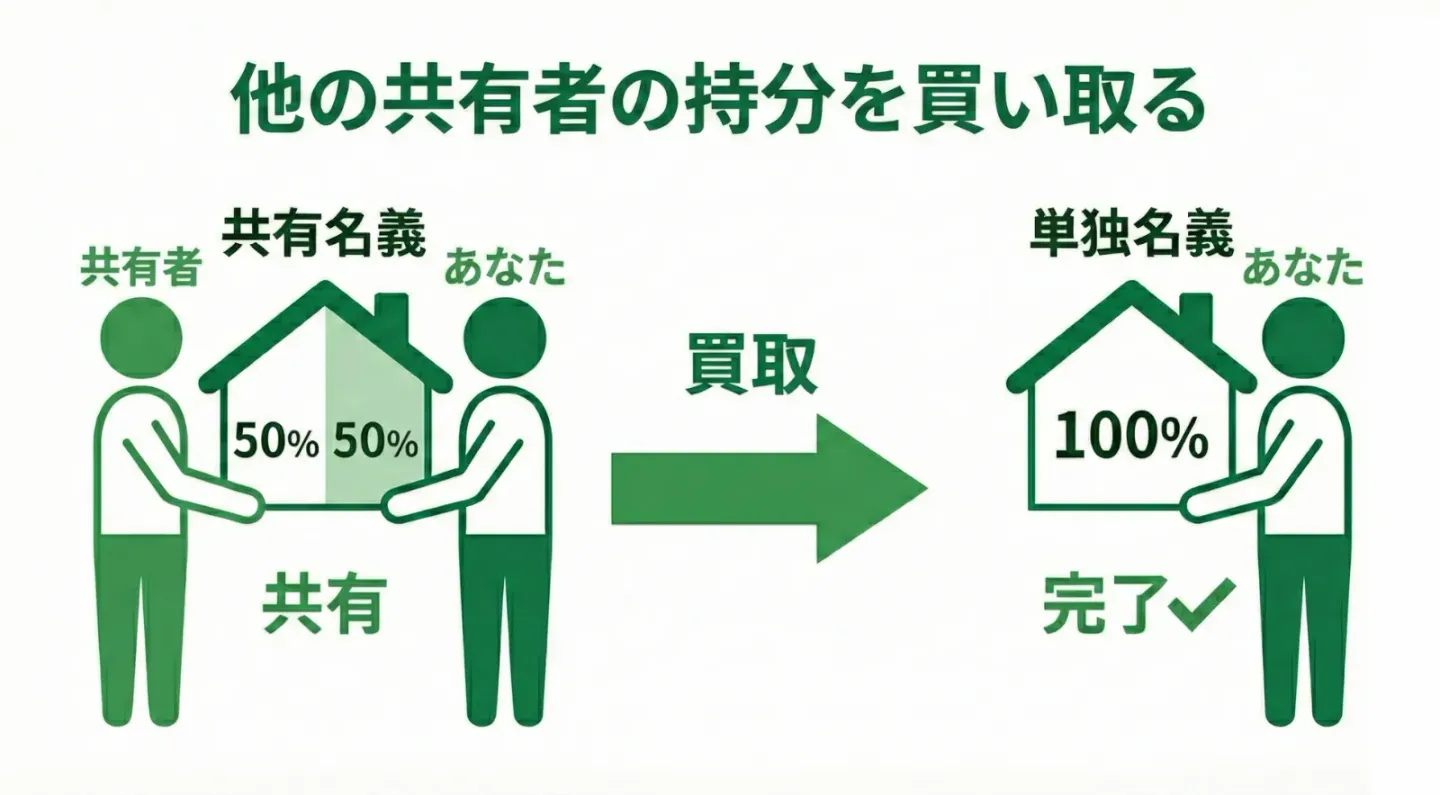

他の共有者の持分を買い取る

先述の方法とは反対に、あなたが、他の共有者から持分を買い取ることで、自身が単独所有者(100%の所有者)になる方法もあります。

共有状態のままでは、増改築や売却を行う際に他の共有者の同意が必要となり、自由な活用が制限されます。しかし、すべての持分を買い集めて単独名義にすれば、自身の判断だけで自由に管理・処分ができるようになり、不動産の資産価値も安定します。

ただし、この方法を進める際の最大のハードルは「資金調達」です。

また、対象の不動産に「相手が借りた住宅ローンの抵当権」が残っている場合は特に注意が必要です。売買契約の前に、相手側の金融機関と調整し、決済と同時に抵当権を抹消してもらわなければなりません。抵当権が残ったまま持分を買い取ると、最悪の場合、自分が住んでいる家が競売にかけられるリスクを背負うことになります。

交渉においては、相手が「共有関係を負担に感じているか」がポイントです。相手にとっても「固定資産税の負担がなくなる」「現金が手に入る」というメリットがあるため、双方の利害が一致すればスムーズに単独名義化を実現できるでしょう。

共有持分を贈与する

共有者のうち、自分の持分を無償で他の共有者に譲り渡すことで、単独名義にする方法です。売買のように資金を用意する必要がなく、共有者間の合意だけで進められるため、比較的シンプルな手続きといえます。

ただし、贈与税の基礎控除額は年間110万円までで、これを超える場合は課税対象となります。「持分の評価額が110万円を超えたら必ず課税される」というわけではなく、その年に受け取ったすべての贈与(複数の人からの贈与も、不動産以外の贈与も含む)を合計して110万円を超えた場合に課税対象となります。

特に親族間の贈与は税務署から確認を受けやすいため、固定資産税評価額などをもとに適正な評価額を算定しましょう。

また、課税方式(暦年課税・相続時精算課税)は、将来の相続も見据えて慎重に選ぶことが重要です。

共有者間で持分を贈与する場合の一般的な手続きは、次のとおりです。

| 手順 |

内容 |

| ①贈与契約書の作成 |

共有者間で合意した内容をもとに贈与契約書を作成する。契約書には日付・当事者名・対象不動産の表示などを明記する |

| ②所有権移転登記の申請 |

登記原因を「贈与」として、法務局に登記申請書と必要書類を提出する |

| ③贈与税の申告 |

贈与された持分の評価額が110万円を超える場合、翌年2月1日~3月15日の間に贈与税の申告を行う |

贈与では譲渡所得税は発生しませんが、評価額が大きい場合は贈与税の負担が重くなるおそれがあります。

税金や登記の判断に迷う場合は、税理士や司法書士などの専門家に相談すると安心です。

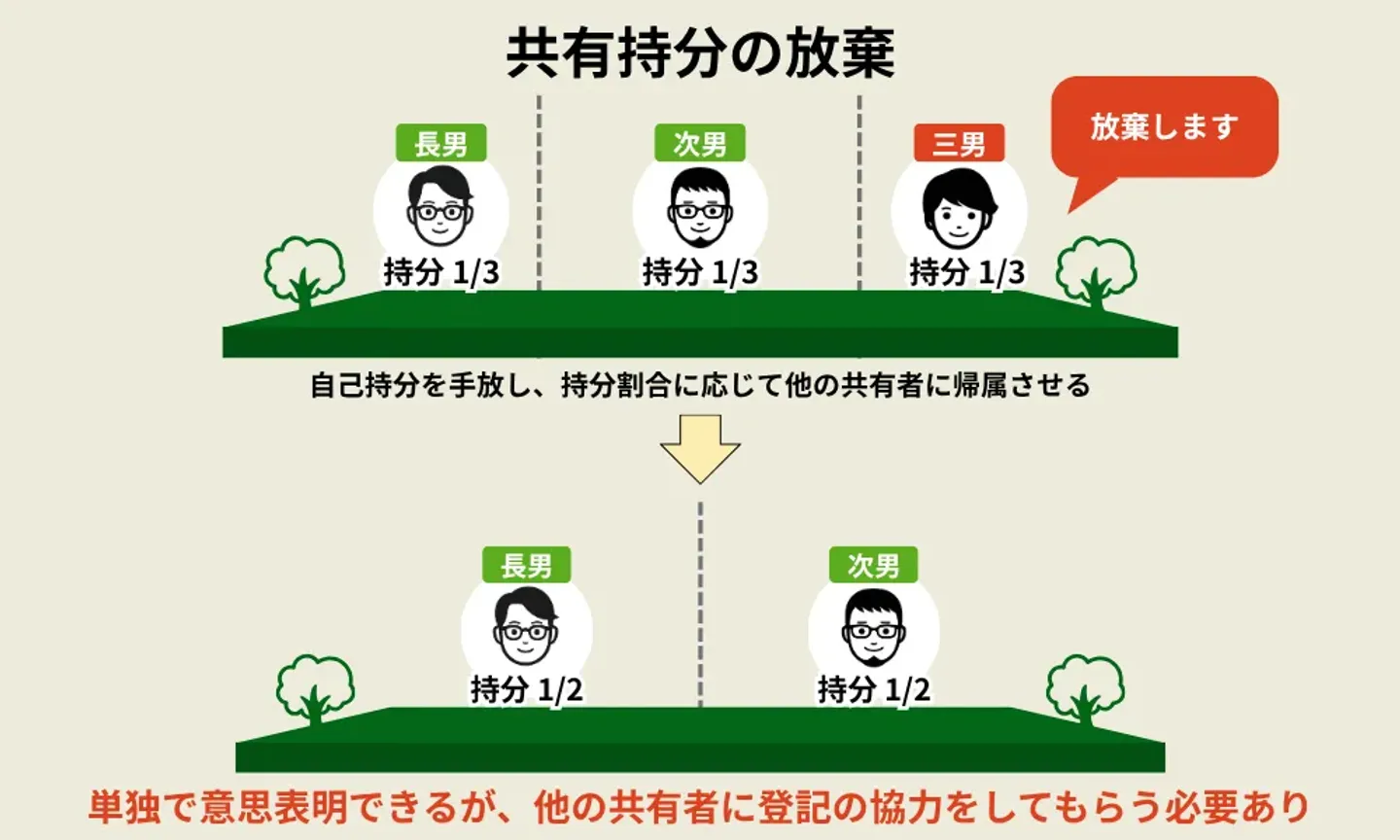

共有持分を放棄する

共有持分の放棄とは、自分の持分を放棄し、その権利を他の共有者に帰属させる方法です。民法第255条により、共有者は自由に自分の持分を放棄できます。

持分を放棄すると、その持分は残っている共有者の持分割合に応じて自動的に分けられます。

【具体例】

A・B・C が「A:5/B:3/C:2」の割合で共有している場合、Cが持分(2)を放棄すると、Cの持分は A:B=5:3 の割合 に応じて分配されます。

【増加する持分】

・A:5→6.25に増加

・B:3→3.75に増加

【最終的な持分割合】

・A:6.25(全体の 62.5%)

・B:3.75(全体の 37.5%)

放棄された持分が、元の割合に応じてそのまま上乗せされる仕組みです。

なお、共有持分の放棄自体は、他の共有者の同意がなくても一方的な意思表示で法律上は成立します。しかし、登記をしない限り、第三者へは効力が及びません。

そのため、登記をしないと次のような問題が生じます。

- 登記簿上は放棄した人の名前が残り続ける

- 固定資産税の納付書も放棄者に届き続ける

- 放棄者が第三者に対し、自分がまだ権利を持っているように振る舞う余地が残る

- 買主・金融機関・裁判所などの第三者は「登記簿の名義」を基準に判断するため、放棄後の権利関係が証明できない

つまり、法律上の効果(共有者間の内部関係)と、登記上の効果(対外的効力)にズレがあるため、放棄の「実務上の完了」には所有権移転登記が必須となります。

そのため、放棄した持分の登記を反映するには、取得する共有者との共同申請が不可欠です。

共有持分を放棄する一般的な流れは、次のとおりです。

| 手順 |

内容 |

| ①放棄の意思表示 |

内容証明郵便などで、他の共有者へ放棄の意思を通知する |

| ②所有権移転登記 |

放棄により持分を取得する共有者と共同で、法務局へ登記申請する |

| ③贈与税の申告 |

無償取得した持分の評価額が110万円を超える場合、取得者が贈与税を申告 |

放棄では現金の授受がないため譲渡所得税は発生しませんが、受け取った共有者には贈与税が課される場合があります。費用や税金の詳細は、放棄にかかる費用・税金をご参照ください。

なお、他の共有者が登記に協力しない場合は、登記引取請求訴訟を提起して、裁判所を通じて持分移転登記を進めることができます。ただし訴訟は時間や費用がかかるため、弁護士に相談し、話し合いでの解決や和解の可能性も含めて検討するのが現実的です。

共有名義の土地を分筆する

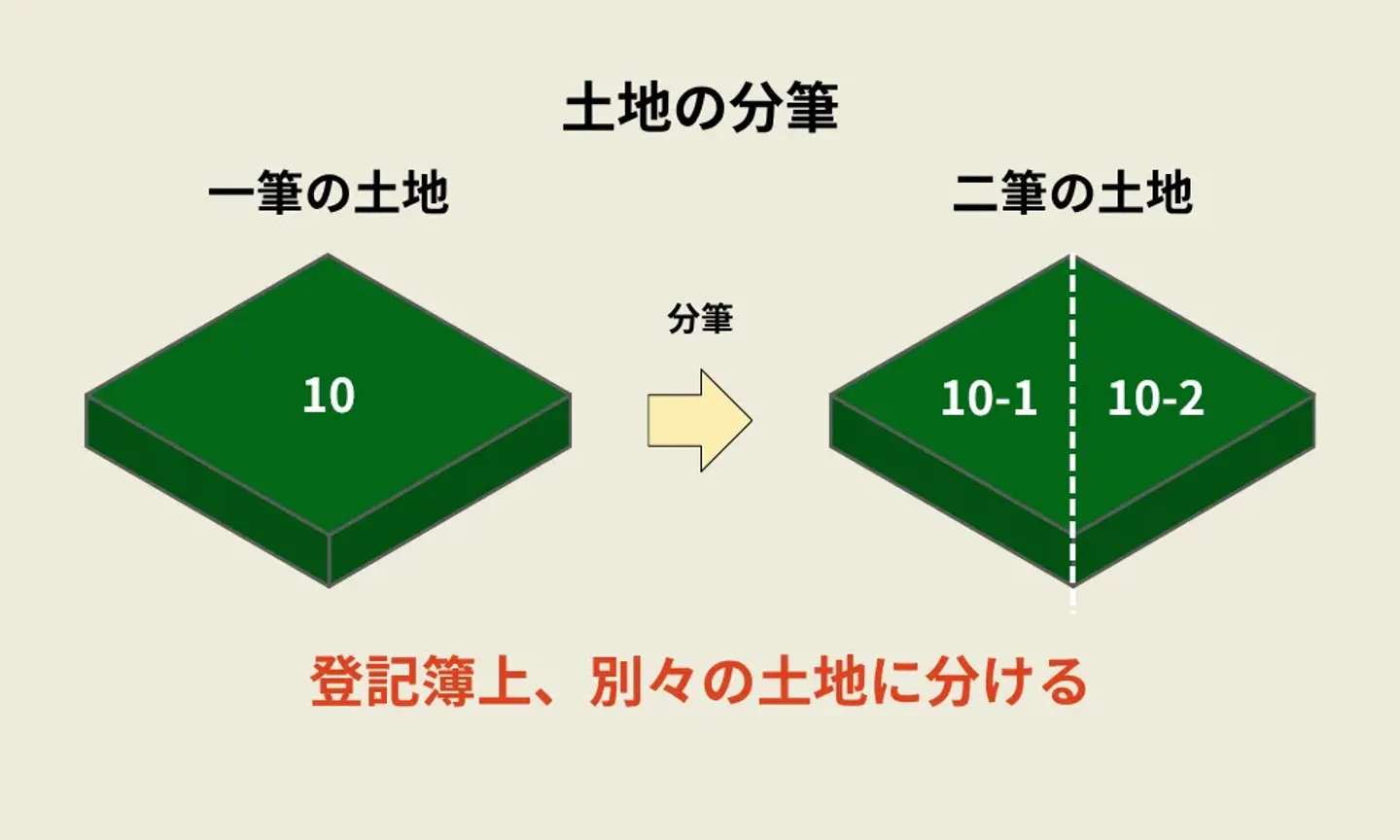

分筆とは、登記上1つの土地を複数の区画に分け、それぞれを独立した地番として登録する「分筆登記」を行うことを指します。

分筆は土地を対象とする手続きであり、建物そのものを分筆することはできません。

法的には共有者の持分の過半数の同意で決定できますが、登記は共有者全員の申請が必要です。そのため、実際の手続きでは共有者全員の協力が得られなければ、分筆登記を進めることはできません。

分筆登記では正確な測量と書類の作成が求められるため、土地家屋調査士に依頼して進めるのが一般的です。なお、分筆後に各区画を単独名義に変更する際は、司法書士が所有権移転登記を代行するケースもあります。

分筆すれば、各共有者が自由に土地を利用・処分することが可能です。一方で、測量や登記に時間と費用がかかるうえ、分け方によっては接道義務を満たさなくなり、土地全体の資産価値が低下するおそれがあります。形状や日照条件の不均衡により、利用価値に差が生じる場合もあるでしょう。

こうした負担やリスクを考慮すると、分筆は土地が十分に広く、各共有者が独立して利用したい場合に限り、有効な方法といえます。

分筆の一般的な手続きの流れは、次のとおりです。

| 手順 |

内容 |

| ①専門家への相談 |

土地家屋調査士に相談し、分筆の可否・概算費用・スケジュールを確認する |

| ②必要書類の準備 |

登記記録・地積測量図・公図など、法務局で必要な書類を取得する |

| ③現地調査・測量 |

土地家屋調査士が現地で境界を確認し、必要に応じて隣地所有者と立会いのうえ境界を確定する |

| ④分筆登記の申請 |

確定した境界に基づき登記申請書を作成し、法務局に分筆登記を申請する |

分筆にかかる費用や税金の詳細は、分筆にかかる費用・税金で詳しく解説しています。

共有名義から単独名義に変更する主なケース

共有名義を単独名義に変更する理由は人それぞれですが、多くは次のような状況で発生します。

| ケース |

具体例・状況 |

| 離婚で共有名義を解消したい |

財産分与の一環として、不動産の持分を整理する必要があるケース |

| 親子の共有名義を子へまとめたい |

生前贈与や二世帯住宅など、親から子へ名義を一本化したいケース |

| 兄弟相続の不動産を1人にまとめたい |

共有者が増えることで管理・売却が難しくなるため、単独名義に整理したいケース |

これらはいずれも、共有状態を解消してスムーズに管理・売却できるようにするための名義変更です。

以下では、それぞれのケースごとに、具体的な方法と注意点を解説します。

離婚時に夫婦の共有名義から単独名義に変更する

夫婦でマイホームを共有名義にしている場合、離婚時には財産分与の一環として、どちらか一方の単独名義に変更するケースが多く見られます。

離婚後も共有名義のままにしておくと、将来的な売却の制限や、住宅ローン滞納によるトラブル(連帯保証など)に発展するリスクが高いためです。

離婚に伴い共有名義から単独名義に変更する(一方が住み続ける)場合、大きく分けて次の2つの整理方法があります。

| 方法 |

内容と特徴 |

①財産分与として譲り受ける

(持分譲渡) |

- 他の預貯金などの財産とバランスを取り、不動産の持分を譲渡してもらう方法。

- 金銭のやり取りなしで名義変更できるため、資金負担が少ない。

- あくまで「夫婦の財産総額」が公平に分けられる場合に有効。

|

②相手の持分を買い取る

(代償分割・売買) |

- 不動産を取得する側が、相手に対して持分相当額の現金を支払う方法。

- 不動産の価値が高く、他の財産だけでは公平に分けられない場合に用いられる。

- 相手に支払うためのまとまった資金(代償金)を用意する必要がある。

|

なお、どちらの方法をとる場合でも、住宅ローンが残っているかどうかが最大のハードルとなります。

住宅ローンが残っている状態で名義変更をするには、金融機関の承諾が必須です。

通常、「名義人となる単独の収入だけで返済が継続できるか」が厳しく審査され、収入要件を満たせない場合は名義変更(債務引受)が認められないケースも少なくありません。

なお、単独名義への変更が難しい場合や、双方が退去を望む場合は、無理に名義変更せず「不動産全体を売却」し、現金を分ける方法が最も公平でトラブルがありません。

親子の共有名義から子の単独名義に変更する

親子で共有している不動産を子の単独名義に変更したいという相談は少なくありません。二世帯住宅の建築や「親子リレーローン」の利用をきっかけに共有名義となった不動産を、将来を見据えて整理したい場合などに検討されます。

共有名義を子の単独名義に変更する方法はいくつかありますが、主な手段は次の2つです。

| 贈与によって名義を移す |

- 親が無償で子に持分を譲り渡す方法。

- 年間110万円を超える分には贈与税が課される。

- 「相続時精算課税制度」を利用することで、贈与税を将来の相続時まで繰り延べ(実質非課税化)できる場合がある。

※詳しくは「贈与にかかる費用・税金」を参照。

|

| 親子間で売買して名義を移す |

- 子が親の持分を買い取る方法。

- 売買代金の設定が時価より極端に低いと、差額が贈与(みなし贈与)とみなされ贈与税がかかるおそれがある。

- 親側には譲渡所得税(不動産を売って利益が出た場合の税金)が発生する場合もあり、税務上の判断が求められる。

※詳しくは「売買にかかる費用・税金」を参照。

|

どちらの方法にも税務上の注意点があるため、実際に名義を移す際は税理士などの専門家に相談しながら進めるのが安心です。

そして、注意すべきなのが住宅ローンの扱いです。

特に「親子リレーローン」を返済中の場合、銀行の承諾なしに名義変更することは契約違反となり、一括返済を求められるリスクがあります。

リレーローン中に単独名義にするには、原則として「残債をすべて完済する」か「子単独のローンに借り換える(リレーローンの解消)」必要があります。

この場合、子自身の年収や信用情報で改めて審査が行われるため、完済できるだけの資金力や返済能力がなければ単独名義への変更は実現できません。

一般的に、親の年齢などの理由でリレーローンを組んでいる場合、子単独での審査通過はハードルが高い傾向にあります。

まずは借入先の金融機関へ「単独名義への変更(債務者の変更)が可能か」、あるいは「借り換えが可能か」を確認することから始めましょう。

兄弟で相続した不動産を共有名義から単独所有に変更する

共有名義のままだと、売却やリフォームなどの際に兄弟全員の同意が必要となり、意見が分かれると手続きが進まない場合があります。また、次の相続で共有者が増えると、権利関係が複雑になり管理や処分が困難になるおそれもあります。

単独名義にするには「代償分割」という方法を用いるのが一般的です。「代償分割」とは、兄弟のうち1人が不動産を取得し、その代わりに他の兄弟へ代償金を支払う方法です。

代償金の金額が不当な場合は贈与税が課されるおそれがあるため、評価額の算定や協議内容は慎重に行う必要があります。

資金調達が難しい場合は、売却して現金を分ける「換価分割」や、土地を分筆して分ける「現物分割」を検討することも可能です。

どの方法を選ぶ場合でも、兄弟全員でしっかり話し合い、不動産の評価を正確に行うことが大切です。税金や登記の扱いも関わるため、税理士や司法書士などの専門家へ相談して進めるとよいでしょう。

共有名義から単独名義に変更する際の持分登記の流れ

共有名義の不動産を単独名義に変更するには、名義変更の手続きとして法務局で「持分移転登記」を行う必要があります。この登記によって名義変更が法的に確定し、第三者に対しても所有権を証明できるようになります。

単独名義に変更する登記手続きの流れは以下のとおりです。

- 必要書類を収集する

- 登記申請書を作成する

- 法務局に申請する

手続きに不備があると法務局から補正(内容の訂正を求められること)を求められるため、事前に全体の流れや必要書類を確認しておきましょう。

ステップ1|必要書類を収集する

登記の申請は書類に不備があると受理されないため、あらかじめ必要書類を揃えておくことが大切です。

必要書類は、手続き上の立場(あげる側・もらう側)や、名義変更の原因(売買・贈与など)によって異なります。

一般的な売買・贈与において必要な書類は以下の通りです。

| 書類名 |

主な内容・目的 |

取得先 |

| 登記申請書(自分で作成) |

登記の目的・権利者・義務者など、申請内容を記載する基本書類 |

法務局(様式あり/HPからダウンロード可) |

| 登記原因証明情報(自分で作成) |

名義変更の理由(売買・贈与・離婚など)を証明する書類

※売買契約書や贈与契約書、離婚協議書などが該当。

原則として、当事者双方の署名・実印が必要。

|

契約当事者が作成・保管 |

| 登記済権利証/登記識別情報 |

以前の登記で法務局から交付された、所有権を証明する書類 |

本人が保管(紛失時は司法書士へ相談) |

| 住民票 |

単独名義となる人(登記権利者)の住所を確認するための書類 |

市区町村役場・コンビニ

※マイナンバーカード対応市区町村のみ |

| 印鑑登録証明書 |

実印を使用した本人確認のための書類(発行から3ヵ月以内) |

市区町村役場・コンビニ

※マイナンバーカード対応市区町村のみ |

| 固定資産評価証明書 |

不動産の評価額を証明する書類。登録免許税の算出に使用。 |

市区町村役場 |

また、名義変更の「原因」に合わせて、以下の書類も準備・確認します。

| 名義変更の方法 |

追加で必要な書類 |

入手方法 |

| 売買 |

売買契約書(売買内容を証明する書類) |

不動産会社または当事者で作成 |

| 贈与 |

贈与契約書(無償で持分を移転する内容を記載) |

当事者で作成 |

| 離婚による名義変更 |

主な書類

・離婚協議書(財産分与の内容を明記)

・調停調書または判決書(裁判手続の場合)

・戸籍謄本(離婚成立の確認用)

|

・ 離婚協議書:当事者で作成

・ 調停調書・判決書:家庭裁判所で交付

・戸籍謄本:市区町村役場で取得

|

書類の作成や登記に不安がある場合は、司法書士や弁護士に相談するとよいでしょう。

登記申請の代理は司法書士の専門分野ですが、離婚・相続・共有者間のトラブルなど法的な要素を含むケースでは、弁護士によるサポートが必要になる場合もあります。

ステップ2|登記申請書を作成する

必要書類を揃えたら、登記申請書を作成します。

申請書には、登記の目的や権利関係、添付書類の内容などを正確に記載する必要があります。不備があると補正を指示される場合もあるため、慎重に確認しながら進めましょう。

法務局のWebサイトでは、不動産登記の申請書様式が公開されています。テンプレートをダウンロードして利用できるため、初めての方は参考にするとよいでしょう。

不動産の所在地を管轄する法務局が申請先となるため、事前に確認しておくことが大切です。

法務局:不動産登記の申請書様式について

登記申請書の書き方の例

登記の目的には「持分全部移転」または「持分一部移転」と記載します。

また、原因欄には「令和◯年◯月◯日 売買」や「令和◯年◯月◯日 贈与」など、登記の根拠となる日付と行為を記入します(※契約書に記載された成立日を用います)。

【記載例】

※用紙の上部は約5〜7cmほど空けておく

※住所・氏名は住民票や登記簿と完全に一致させる(略字不可)

※黒インクまたは黒ボールペンを使用(鉛筆は不可)

登記申請書

登記の目的:◯◯(持分を手放す人の氏名)持分全部移転

原因:令和◯年◯月◯日◯◯(売買、贈与、放棄など該当の原因を記載)

権利者:単独名義になる人の住所・氏名(住民票記載どおり)

義務者:持分を手放す人の住所・氏名(住民票記載どおり)

添付情報:登記識別情報(または登記済証)・登記原因証明情報・印鑑証明書・住所証明書・代理権限証書(委任の場合)

令和◯年◯月◯日申請 ◯◯法務局

代理人:(委任の場合に代理人の住所・氏名・印鑑・電話番号を記載)

課税価格:移転した持分の価格 金◯◯万円

登録免許税:◯円

不動産の表示:(登記事項証明書の記載内容を転記)

上記のとおり申請します。

令和〇年〇月〇日申請

〇〇法務局(又は〇〇地方法務局〇〇支局・出張所)御中

申請人兼義務者代理人

(住所)[正確な住所]

(氏名)[正確な氏名] [押印]

(連絡先電話番号)[電話番号]

登記権利者とは「持分を取得する人」登記義務者とは「持分を譲渡する人(所有権を失う人)」です。それぞれの氏名・住所・持分割合を正確に記入しましょう。

「課税価格」には、固定資産評価証明書に記載された評価額のうち、対象となる持分割合に応じた金額を記載します。

登録免許税は、課税価格に税率0.4%をかけて計算し、100円未満は切り捨てます(登録免許税法第18条)。

「不動産の表示」欄には、登記事項証明書の記載内容をそのまま転記しましょう。土地の場合は「所在」「地番」「地目」「地積」、建物の場合は「所在」「家屋番号」「種類」「構造」「床面積」を記載します。

代理人が登記申請を行う場合は「委任状(代理権限証書)」の添付が必要です。申請人本人が直接行う場合は不要ですが、司法書士などに依頼する際には必ず添付しましょう。

電話番号は任意記載ですが、補正の連絡などを受けやすくなるため、記入しておくと安心です。

すべての項目を記入し、添付書類を確認したら提出の準備完了です。提出前に内容を再確認し、不備のない状態で法務局へ申請しましょう。

ステップ3|法務局に申請する

書類の収集と作成が完了したら、不動産が所在する地域を管轄する法務局に申請します。申請方法は、直接窓口に持参するほか、郵送やオンライン申請にも対応しています。

法務局での審査にかかる期間は、混雑状況によって異なりますが、一般的には1〜2週間程度です。登記完了予定日は、申請時に法務局の窓口や受付票で案内されます。完了後は「登記完了証」または「登記識別情報通知書」が交付されます。

郵送やオンライン申請の場合は、登記完了予定日以降に「登記識別情報通知書」が郵送される仕組みです。

無事に申請が受理されると、法務局から登記識別情報通知書が発行されます。この書類を受け取れば、単独名義への変更手続きが完了です。

登記識別情報通知書は、以前の「権利証」に代わるもので、単独名義の登記が完了したことを証明する重要な書類です。受け取ったら大切に保管しましょう。

共有名義から単独名義に変更する際にかかる費用・税金

共有名義不動産を単独名義に変更する際には、前項で紹介した方法(売買・贈与・放棄・分筆・訴訟)によって、かかる費用や税金の内容が異なります。

登記申請を司法書士に依頼する場合や、税金の計算を税理士に相談する場合は、専門家への報酬も発生するため、あらかじめ把握しておくとよいでしょう。

ここでは、それぞれの方法における主な費用や税金、その計算方法や相場を解説します。

売買にかかる費用・税金

共有持分を売買によって単独名義に変更する場合は、譲渡所得税・登録免許税・印紙税・不動産取得税など、複数の税金や手数料が発生します。売買による名義変更では、税金だけでなく登記や契約書作成に伴う専門家報酬なども発生します。

以下で、主な費用・税金とその負担者・計算方法を整理して確認しましょう。

| 項目 |

計算方法(相場) |

概要 |

負担者 |

| 譲渡所得税 |

譲渡所得(売却益)×税率 |

・売却して利益が出た場合に課税

・所有期間5年以下:39.63%/5年超:20.315%(復興特別所得税含む)

|

売主 |

| 登録免許税 |

固定資産評価額 × 税率2.0% |

・所有権移転登記にかかる税金

・課税対象は固定資産税評価証明書の評価額

・契約内容により負担割合を定めることも可能

|

買主(単独名義になる人) |

| 印紙税 |

契約金額に応じた税額 |

・売買契約書に貼付する収入印紙代

・契約金額により200円~48万円

・軽減措置あり(2026年3月31日まで)

・契約書1通ごとに課税(正本・副本がある場合は2通分必要)

|

一般的に折半(売主・買主) |

| 不動産取得税 |

固定資産評価額 × 税率3.0%(住宅)または4.0%(非住宅) |

・取得時に一度だけ課税

・住宅用地の場合は1/2軽減措置あり

|

買主 |

| 司法書士報酬 |

3万〜15万円 |

・登記を依頼する専門家への報酬

・事務所や案件内容により変動

|

依頼者(多くは買主) |

譲渡所得税は、共有持分を売却して利益(売却益)が出た場合に課される税金です。

売主(譲渡人)が負担し、所有期間が短いほど税率が高くなる仕組みです。譲渡した年の1月1日時点で所有期間が5年以下なら「短期譲渡所得」39.63%、5年を超える場合は「長期譲渡所得」20.315%が適用されます。

印紙税は、売買契約書に貼付する収入印紙のことで、契約金額によって税額が異なります。

以下は、国税庁が定める本則税率と軽減税率の一覧です(2026年3月31日まで軽減措置あり)。

| 契約金額 |

本則税率 |

軽減税率 |

| 10万円超〜50万円以下 |

400円 |

200円 |

| 50万円超〜100万円以 |

1,000円 |

500円 |

| 100万円超〜500万円以下 |

2,000円 |

1,000円 |

| 500万円超〜1,000万円以下 |

1万円 |

5,000円 |

| 1,000万円超〜5,000万円以下 |

2万円 |

1万円 |

| 5,000万円超〜1億円以下 |

6万円 |

3万円 |

引用:国税庁「不動産売買契約書の印紙税の軽減措置」

売買にかかる税金・費用のシミュレーション例

たとえば、共有者Aが所有する持分(1/2)を、共有者Bが買い取るケースを想定した場合の概算例です。

固定資産評価額が3,000万円の場合に、買主(B)へ発生するおおよその税金・費用は次のとおりです。

| 項目 |

計算式 |

概算額 |

| 登録免許税 |

3,000万円 × 1/2 × 2.0% |

約30万円 |

| 不動産取得税 |

3,000万円 × 1/2 × 3.0% |

約45万円 |

| 印紙税 |

契約金額1,500万円 → 軽減税率5,000円 |

約5,000円 |

| 司法書士報酬 |

実費 |

3万〜15万円程度 |

一方、売主(A)には、売却で利益が出た場合に譲渡所得税が課されます。

譲渡益が300万円の場合、長期所有(20.315%)なら約60万円、短期所有(39.63%)なら約120万円が目安です。

また、売主も契約書の控えを保管するため、同様に収入印紙5,000円が必要です。

※上記は一例であり、実際の税額は評価額や所有期間、特例の有無によって異なります。

このように、売買によって共有名義から単独名義へ変更する場合、買主側では税金・専門家報酬を含めて約80万〜100万円前後、売主側でも利益額に応じて60万〜120万円程度の税負担が発生する可能性があります。

税金や費用の負担をあらかじめ確認し、契約書で明確に定めておくことで、後のトラブルを防ぎやすくなるでしょう。

贈与にかかる費用・税金

共有持分を贈与によって単独名義に変更する場合には、贈与税・登録免許税・印紙税・不動産取得税など、複数の税金や費用が発生します。売買と異なり対価の授受がないため、受贈者側の税負担が中心です。

| 費用・税金 |

計算方法(相場) |

概要 |

負担者 |

| 贈与税 |

(贈与財産の価格 − 110万円)× 税率 |

・ 不動産を無償で譲渡した際に課税。税率は10〜55%の累進課税で、基礎控除110万円を超えた分に課税される

・ 相続時精算課税制度(最大2,500万円非課税)を選択することも可能

|

受贈者(単独名義になる人) |

| 登録免許税 |

固定資産評価額 × 税率2.0% |

・登記にかかる税金

・贈与の場合は軽減措置が適用されない |

受贈者 |

| 印紙税 |

一律200円 |

贈与契約書1通あたりに課税 |

受贈者 |

| 不動産取得税 |

固定資産評価額 × 税率4.0%(住宅3.0%) |

取得時に1度だけ課税。住宅用地の場合は1/2軽減措置あり。 |

受贈者 |

| 司法書士報酬 |

2〜8万円 |

登記を依頼する専門家報酬。売買登記よりやや低め。 |

依頼者(多くは受贈者) |

贈与税は、受贈者が負担する税金で、基礎控除110万円を超える部分に課税されます。贈与額が大きいほど適用される税率も高くなり、最大で55%が課されます(一般税率の場合)。

基礎控除110万円を超えた金額に対して、以下の税率が適用されます(暦年課税・一般税率の場合)。

| 課税価格(控除後) |

税率 |

控除額 |

| 200万円以下 |

10% |

− |

| 300万円以下 |

15% |

10万円 |

| 400万円以下 |

20% |

25万円 |

| 600万円以下 |

30% |

65万円 |

| 1,000万円以下 |

40% |

125万円 |

| 1,500万円以下 |

45% |

175万円 |

※父母や祖父母から18歳以上の子・孫への贈与などには、特例税率(軽減税率)が適用される場合もあります。詳細は国税庁の公式サイトをご確認ください。

引用:国税庁「贈与税の速算表」

なお、相続時精算課税制度を利用すれば、2,500万円までの贈与が非課税になります。ただし、60歳以上の親や祖父母から18歳以上の子・孫への贈与に限定され、選択後は暦年課税に戻すことはできません。

また、将来の相続時に贈与分が相続財産に加算されるため、相続税の負担が増える可能性もあります。

印紙税は贈与契約書1通あたり200円で、司法書士報酬も売買より低めに抑えられる傾向があります。

贈与にかかる税金・費用のシミュレーション例

共有者Aが所有する持分(1/2)を、共有者Bに贈与したケースを想定します。固定資産評価額が3,000万円の場合、贈与財産の評価額は1,500万円です。

基礎控除110万円を差し引いた1,390万円が課税対象です。

贈与税は(1,500万円-110万円)×45%-175万円=約450万円となります。これに加え、登録免許税(約30万円)不動産取得税(約45万円)印紙税200円、司法書士報酬(数万円)がかかります。

したがって、合計負担額はおおよそ500万円前後が目安です。

なお、相続時精算課税制度を選択した場合、贈与税は非課税(2,500万円以内)です。

※上記は一例であり、実際の税額は評価額や課税方式、軽減措置の有無によって異なります。相続時精算課税制度は1度選択すると暦年課税に戻せないため、制度選択に迷う場合は税理士など専門家への相談をおすすめします。

放棄にかかる費用・税金

共有持分を放棄して他の共有者に所有権を移す場合、法的には贈与とみなされることが多く、同様の費用や税金が発生します。

ただし、住宅ローンなどの債務付き不動産がある場合や、放棄によって経済的利益がない場合は、贈与税が課されないケースもあります。

| 費用・税金 |

計算方法(相場) |

概要 |

負担者 |

| 贈与税 |

(放棄した持分の価格 − 110万円)× 税率 |

・持分放棄により他の共有者が無償で利益を得たと判断されると課税対象

・基礎控除110万円以内なら非課税

|

単独名義になる人(受贈者) |

| 登録免許税 |

固定資産評価額 × 税率2.0% |

・登記にかかる税金

・贈与と同様の税率が適用され、軽減措置はなし

|

単独名義になる人 |

| 不動産取得税 |

固定資産評価額 × 税率4.0%(住宅3.0%) |

・取得時に1度だけ課税

・住宅用地など一定の条件で軽減措置あり

|

単独名義になる人 |

| 印紙税 |

一律200円 |

・持分放棄に関する契約書を作成した場合に課税

・契約書がなければ課税対象外

|

単独名義になる人 |

| 司法書士報酬 |

2〜8万円 |

・登記を依頼する専門家報酬

・内容が複雑な場合や贈与登記扱いとなる場合は高額になる傾向

|

依頼者(多くは単独名義になる人) |

放棄による贈与税は必ずしも発生するとは限りません。ただし、登録免許税や不動産取得税は登記を行う限り必ず発生するため、数十万円規模の費用負担が生じます。

放棄後に不動産を単独で所有する共有者が、これらの税金や費用を負担するのが一般的です。

放棄にかかる税金・費用のシミュレーション例

共有者Aが持分(1/2)を放棄し、共有者Bが単独名義になるケースを想定します。

不動産の固定資産評価額が3,000万円の場合、Bが無償で1,500万円分の利益を得たと判断されると、贈与税の課税対象になります。

(1,500万円 − 110万円)× 45% − 175万円 = 約450万円(贈与税)。

このほか、登録免許税(約30万円)、不動産取得税(約45万円)、司法書士報酬(数万円)が発生します。

※上記は一例であり、実際の税額は評価額や課税方式、放棄の経緯によって異なるため、税理士や司法書士への相談をおすすめします。

分筆にかかる費用・税金

共有名義の土地を分筆してそれぞれ単独名義にする場合には、測量費用や土地家屋調査士への報酬などの実費が発生します。また、分筆登記には登録免許税がかかります。

費用は筆数や隣地との境界の確定状況によって変動するため、事前の見積もりを取ることが大切です。

| 費用・税金 |

相場 |

概要 |

負担者 |

| 土地家屋調査士報酬 |

10万〜80万円 |

・分筆登記に必要な測量や境界確認の費用

・確定測量を行う場合は高額になりやすい

・隣接地の立会いや地形条件によっても変動

|

各共有者(取得筆ごとに按分) |

| 登録免許税 |

不動産1筆につき1,000円 |

・登記にかかる税金

・固定資産評価額にかかわらず定額

|

各共有者 |

| 測量図・図面作成費 |

数万円〜10万円前後 |

・登記添付用の地積測量図などの作成費用

・筆界未確定地では地積更正登記が必要となる場合もある

|

各共有者 |

土地の分筆費用は、登記依頼の有無や確定測量の要否によって大きく変わります。とくに、古い地図をもとにしている土地や、境界杭が失われている土地では、隣接地所有者との立会や追加測量が必要になることもあります。

そのため、境界が明確な土地に比べて費用が高くなる傾向があるでしょう。

分筆に要する費用は全体作業に対して発生するため、共有者それぞれが取得する筆の面積や持分割合に応じて負担するのが一般的です。

分筆にかかる費用のシミュレーション例

たとえば、300㎡の共有土地を2筆に分け、それぞれ単独名義にするケースを想定します。

| 項目 |

概算費用 |

備考 |

| 確定測量費用 |

約40万円 |

隣接地4件・境界杭設置含む |

| 土地家屋調査士報酬 |

約25万円 |

登記申請・図面作成含む |

| 登録免許税 |

2筆 × 1,000円 = 2,000円 |

定額 |

| 測量図・図面作成費 |

約5万円 |

地積測量図や分筆後の図面作成費を含む |

※上記は一例であり、個々の案件により異なります。

合計費用はおおよそ60万〜70万円前後が目安となります。ただし、境界が確定している場合や簡易測量で済む場合には、20万円台に抑えられるケースもあります。

分筆後の土地利用(売却・建築・相続対策など)を見据えて、どの程度の精度で測量を行うかを判断することが重要でしょう。

共有名義から単独名義に変更しない方がいいケース

ここまで共有名義の解消方法を解説してきましたが、状況によってはあえて共有名義のままにしておいた方が、金銭的・実務的なメリットが大きいケースもあります。

特に「近々、共有名義不動産全体を売却する予定がある」場合や「住宅ローンが残っている」場合は、安易に単独名義にすると数百万円単位で損をしたり、銀行との契約違反になったりするリスクがあります。

ここでは、単独名義に変更しない方がよい(変更すべきではない)代表的な5つのケースについて解説します。

売却時に「3,000万円特別控除」を夫婦それぞれで使いたい場合

将来的にマイホームの売却を検討している場合、共有名義のままにしておくことで、売却益にかかる税金を大幅に減らせる可能性があります。なぜなら、夫婦それぞれが「居住用財産の3,000万円特別控除」を利用できるためです。

この特例は、マイホームを売却した際の譲渡所得(利益)から最大3,000万円を差し引ける制度です。単独名義であれば控除枠は「1人分(3,000万円)」ですが、夫婦共有名義で、かつ双方が居住しているなどの要件を満たせば、「2人分(合計6,000万円)」まで控除枠が拡大します。

<例>売却益4,000万円の家の場合

- 単独名義の場合:売却益4,000万円 - 控除3,000万円 = 1,000万円に対して課税

- 共有名義の場合:売却益4,000万円 - 控除6,000万円(夫婦合計) = 課税所得ゼロ(税金がかからない)

売却直前に「権利関係をすっきりさせたい」という理由で夫の単独名義などに変更してしまうと、妻側の控除枠が使えなくなり、結果として高額な税金を支払うことになりかねません。

固定資産税などの維持費を今後も2人で出し合いたい場合

「購入資金を親が出してくれた」「共働きで維持費を出し合っている」といったケースでは、実態に合わせて共有名義にしておくことが、税務トラブル(贈与税の課税)の回避につながります。

税法上、「不動産の名義人」と「費用の負担者」は一致しているのが原則です。

もし、不動産を単独名義に変更したにもかかわらず、固定資産税や修繕費などをこれまで通り2人で負担し続けると、「名義人ではない人が支払ったお金は、名義人への贈与である」とみなされ、贈与税が課されるリスクがあります。

費用負担を公平に分担し続けたいのであれば、その負担割合に見合った共有持分を残しておく方が、税務署に対する説明もつきやすく安全です。

ペアローン返済中で、単独での借り換えが難しい場合

住宅ローンが残っている場合、そもそも金融機関の承諾なしに名義変更をすることはできません(契約違反となります)。そして実務上、ペアローンや収入合算を利用しているケースでの「単独名義への変更」は非常にハードルが高いのが現実です。

ペアローンは「2人の収入があるからこそ貸した」融資であるため、一方の名義・債務を外すには、残る1人に「残債全額を一人で借り換えられるだけの年収」が求められます。

もし単独での借り換え審査に通らない場合、共有名義を解消することは事実上不可能です。

無理に登記だけ書き換えようとすると、銀行から「期限の利益の喪失(一括返済請求)」を迫られる危険性があります。この場合は、ローン完済まで共有名義を維持するか、物件そのものを売却して清算する方法を検討する必要があります。

家賃収入を分散させて所得税を抑えたい場合

アパートや駐車場などの収益物件の場合、共有名義にしておくことで所得税の節税効果が期待できます。

日本の所得税は「累進課税」であり、所得が高い人ほど税率が高くなる仕組みです。そのため、1人が全額の家賃収入を得て高い税率をかけられるよりも、共有名義にして2人で収入を分け合い、それぞれの税率を低く抑えた方が、世帯全体の手取り額が増えるケースがあります。

一度単独名義に変更してしまうと、その後再び所得を分散させる(家賃収入を他の人に移す)ことは容易ではありません。

将来の所得設計や、相続時の資産移転のバランスを考慮すると、あえて共有名義のまま運用する方が有利な場合も多いのです。

遺産分割協議が完了しておらず、無駄なコストを避けたい場合

相続が発生した不動産について、話し合い(遺産分割協議)がまとまっていない段階で、焦って「とりあえず法定相続分の共有名義」に入れたり、「売買」の形式で名義を動かしたりするのはおすすめしません。

最終的に誰か1人の所有にする予定であれば、最初から「遺産分割協議」によって単独名義として登記すべきです。

もし、一度共有名義で登記した後に、他の相続人から持分を「売買」や「贈与」で買い取って単独名義にしようとすると、手続きが二度手間になったり、司法書士報酬が二重にかかったりなどのリスクが生じます。

相続における共有状態の解消は、「売買」ではなく「遺産分割」の中で解決するのが低コストです。方針が定まるまでは、安易に名義変更や持分移動を行わず、協議の成立を優先しましょう。

共有者の事情により名義変更が進められない場合の対応

共有名義の不動産を単独名義にするには、共有者全員の同意や手続きへの協力が不可欠です。自分の持分だけを第三者に売却する場合と異なり、共有者同士で持分を売買・贈与するなど、相手の意思が関わる手続きであるためです。

しかし、共有者のなかに所在がわからない人や、認知症などで意思表示ができない人などがいると、通常の話し合いや契約だけでは手続きを進めることができません。

このような場合は、民法の特別な制度や家庭裁判所の手続きを利用して進める必要があります。

共有者の事情により名義変更が進められない主なケースは、以下のとおりです。

- 共有者が連絡を拒否している場合

- 共有者が所在不明の場合

- 共有者が認知症で意思表示ができない場合

- 共有者が一時的に意思能力を喪失している場合

- 共有者が未成年の場合

- 共有者が海外在住の場合

- 共有者が破産している場合

それぞれの状況に応じた対応方法を解説します。

共有者が連絡を拒否している場合

共有者の所在がわかっていても、話し合いを拒否されたり、名義変更に同意してもらえなかったりする場合、当事者間の協議だけで手続きを進めることはできません。

まずは、内容証明郵便を送って正式に協議を求めた記録を残しておくことが重要です。内容証明郵便とは「いつ・誰に・どんな内容を送ったか」を郵便局が公的に証明してくれる郵便です。法的拘束力はありませんが、後に調停や訴訟へ進む際の交渉経緯を示す証拠として有効です。

それでも協議に応じてもらえない場合は、家庭裁判所に「共有物分割調停」を申し立てます。共有物分割調停とは、家庭裁判所で中立の調停委員が間に入り、双方の主張を整理しながら合意を目指す手続きです。

調停では、不動産の分割方法や持分の買取金額など、具体的な条件を話し合い、当事者が合意すれば「調停調書」が作成され、判決と同じ効力を持ちます。

それでも合意に至らなければ「共有物分割訴訟」によって裁判所の判断を仰ぐことになります。

ただし、訴訟は費用や時間の負担が大きいため、最終手段として慎重に判断することが大切です。訴訟の流れは、「共有物分割請求をする」の項で詳しく解説しています。

共有者が所在不明の場合

これまでは、共有者の一部が行方不明や連絡不能の場合、他の共有者が手続きを進めることはできませんでした。しかし、共有関係の整理が進まないケースが多かったことから、2023年4月施行の改正民法で、所在不明共有者の持分を法的に処理できる2つの制度が新設されています。

それぞれの概要は以下のとおりです。

| 制度名 |

概要 |

利用できる人 |

特徴 |

| 所在等不明共有者の持分取得制度(民法第255条の2) |

家庭裁判所に申し立てを行い、所在不明の共有者の持分を他の共有者が取得できる制度。 |

他の共有者 |

・裁判所が定めた時価相当額を供託して取得

・単独名義化など、共有関係の整理に有効 |

| 所在等不明共有者の持分譲渡制度(民法第255条の3) |

家庭裁判所の許可を得て、所在不明共有者の持分を第三者に譲渡できる制度。 |

共有者(譲渡人) |

・第三者への譲渡が可能

・柔軟に共有関係を解消できる |

これらの制度を利用する場合は、家庭裁判所に申し立てを行い、裁判所が定めた金額を供託したうえで所有権移転登記を申請する流れが一般的です。ただし、申し立てには期間や費用、証拠資料の準備が必要となるため、弁護士などの専門家へ相談して進めることをおすすめします。

共有者の認知症が進行している場合

共有者が認知症などにより、意思能力を失っている、または判断能力が著しく低下している場合は、その人との間で売買や贈与の契約を締結することはできません。

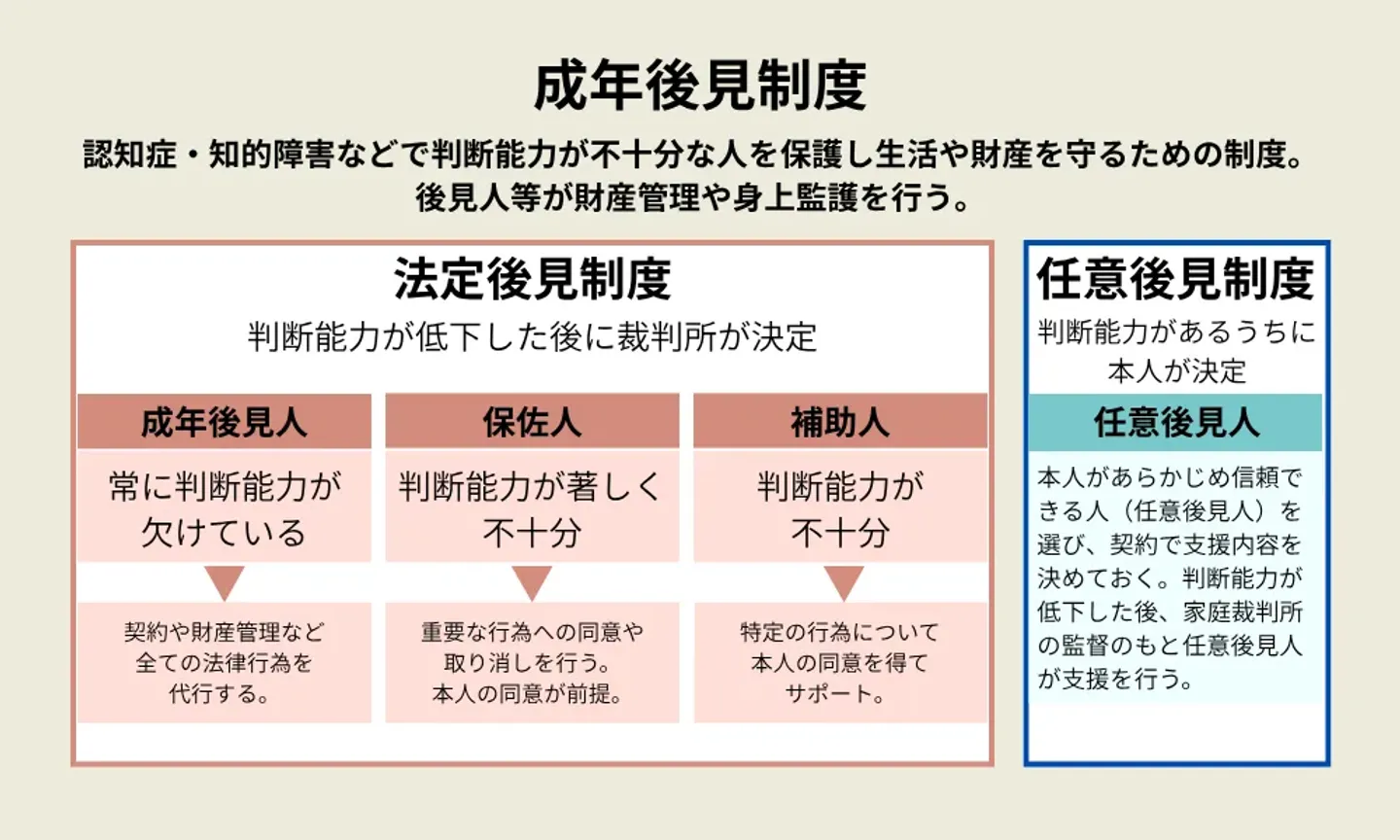

このような場合は、成年後見制度の利用を検討することになります。

成年後見制度とは、家庭裁判所に申し立てを行い、成年後見人を選任してもらうことで、本人の財産管理や契約締結などを代行してもらう制度です。制度の目的は、判断能力が不十分になった人の権利を保護し、財産を適切に管理することです。

成年後見人には、配偶者や子どもなどの親族のほか、弁護士や司法書士などの専門職が選ばれるケースもあります。後見人が選任されると、代理人として認知症の共有者に代わり、持分を買い取ったり、不動産全体の売却手続きを進めたりすることが可能になります。

なお、成年後見制度は本人の利益になる場合でなければ承認されないため、必ずしも持分の買取が認められるとは限りません。

選任までに数ヵ月を要することもあるため、余裕を持って準備を進めることが大切です。

共有者が意思能力を一時的に喪失している場合

病気や事故による昏睡や脳疾患などで、共有者が一時的に意識を失ったり、判断能力が低下しているときは、契約が無効となるおそれがあります。そのため、回復を待たずに売買や贈与を進めるのは避け、状態が安定してから改めて協議や契約を行うのが基本です。

一方で、判断能力の低下が長期化するおそれがある場合には、成年後見制度の利用を検討しましょう。後見開始の要否は、医師の診断書などをもとに家庭裁判所が判断します。

判断能力の程度や回復の見通しによって対応が異なるため、状況を見極めて慎重に判断することが大切です。

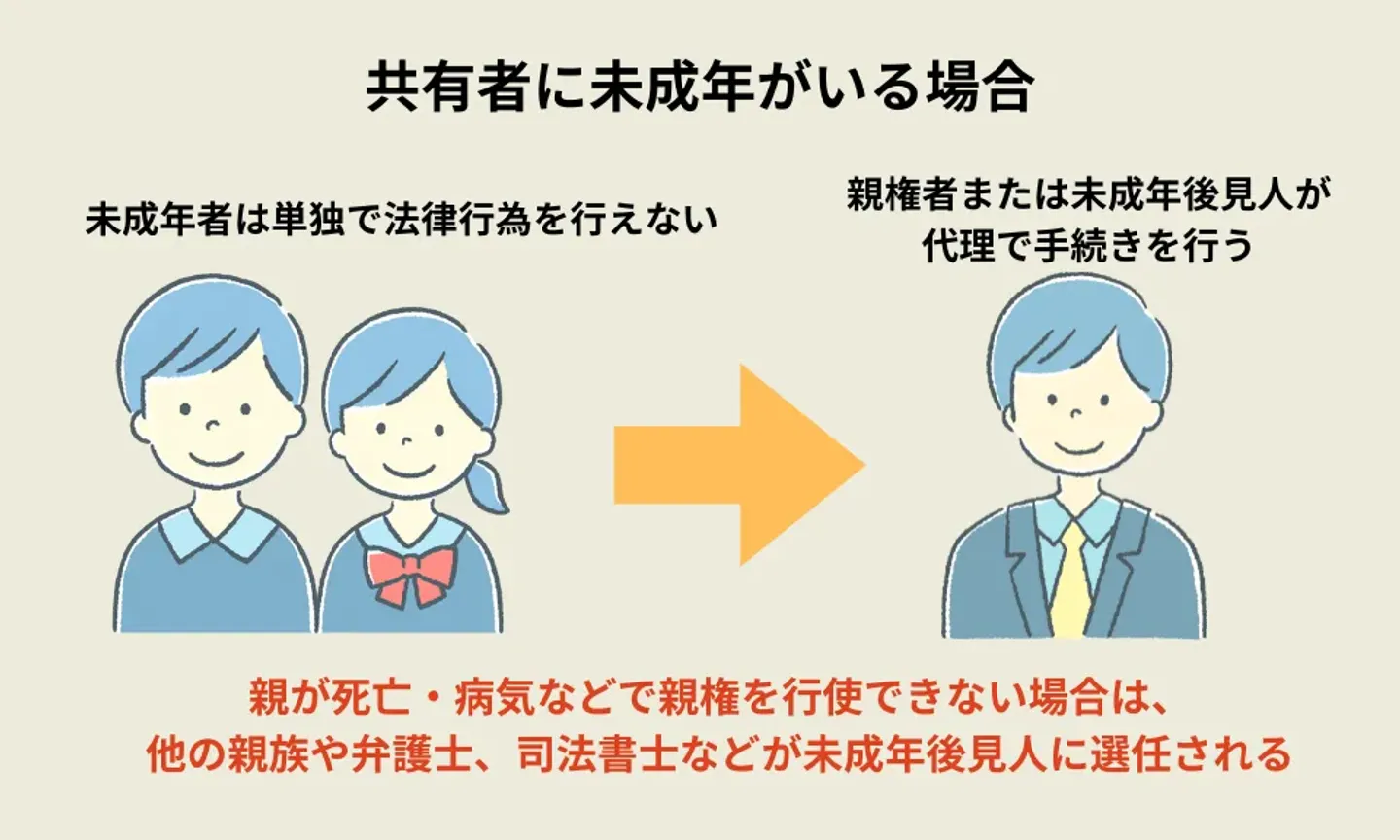

共有者が未成年の場合

共有者が未成年の場合、その本人が単独で売買や贈与などの契約を行うことはできません。

民法第5条により、未成年者が法律行為を行うには親権者の同意が必要です。

親権を持つ人がいない、または病気や行方不明などで親権を行使できない場合は、家庭裁判所が選任した未成年後見人が代理人となって手続きを行います。

未成年後見人には、祖父母などの親族のほか、弁護士や司法書士といった専門職が選ばれるケースもあります。

ただし、親が子どもの持分を買い取るケースなど、親権者と未成年者の間で利益が相反する場合には、家庭裁判所に「特別代理人」の選任を申し立てなければなりません。特別代理人とは、親が未成年者の代理人になると利益が衝突する場面で、代わりに行為を行うために裁判所が選任する人のことです。特別代理人も、親族や弁護士、司法書士などのなかから選ばれます。

未成年の共有者が関わる場合は、家庭裁判所での手続きや書類準備が必要になることも多いため、事前に流れを把握しておくとよいでしょう。

共有者が行方はわかるが海外在住の場合

共有者が海外に住んでいる場合は、連絡や同意の取得が難しいうえ、日本と同じ形式で署名や押印などの手続きを行うことはできません。このようなときは、日本にいる代理人に手続きを委任することで、名義変更や売却を進めることが可能です。

その際に必要となるのが「委任状」です。委任状には、次の内容を明記します。

- 署名・日付

- 具体的な委任内容(売却、登記申請など)

- 代理人の氏名・住所

委任状は通常、日本で作成したものを海外在住者に送付し、本人が署名したうえで、現地の日本大使館または領事館で署名証明(サイン証明)を受けます。署名証明を受ける際は、事前に在外公館への予約が必要で、本人が直接出向き、職員の面前で署名を行う必要があります(代理手続きは不可)。

署名証明付きの委任状を提出すれば、日本の法務局でも正式な委任書として受理され、登記や売却の手続きを進めることが可能です。

代理人には、家族・親族のほか、手続きの内容に応じて司法書士や弁護士を選任するケースが多いです。

手続きや必要書類は国や地域によって異なるため、郵送や認証のやり取りに数週間を要する場合もあります。売却や登記のスケジュールには、余裕をもって準備することが大切です。

共有者が破産している場合

共有者のうち破産手続中または破産済みの人がいる場合、その人の持分は破産財団に組み入れられ、破産管財人が管理・処分を担います。

破産財団とは、破産者の財産のうち、債権者への配当や処分の対象となる財産です。

この段階では破産者本人に処分権はなく、破産財産に属する不動産の名義変更や売却は、管財人の関与と裁判所の許可を前提に進みます。

破産管財人とは、破産者の財産を管理し、売却などによって現金化したうえで債権者に配当さに裁判所が選任する人です。多くの場合、弁護士が選任されます。

管財人は債権者への配当を目的に持分を売却でき、他の共有者による買い取りも可能です。この場合は、管財人と価格や条件を協議し、裁判所の許可を得て契約・登記を行います。

破産手続が終結したあとに注意すべき点として、持分の処理が完了していない場合があります。そのような場合は、管財人からの処分報告や破産終結決定の内容を確認したうえで、登記手続きを進めましょう。

また、破産者が死亡しても手続は原則継続し、管財人が売却などにより現金化して債権者への配当を行います。破産財団から放棄された場合や、未処分のまま終結して管理処分権が戻った段階で、相続人が共有者として権利を引き継ぐことになります。

なお、登記名義の変更や相続関係の確認など、必要に応じて家庭裁判所への申立てや登記書類の補正が求められる場合があります。事前に登記要件を確認し、適切に対応することが重要です。

共有名義から単独名義に変更する際の注意点

共有名義の不動産を単独名義に変更する際は、共有者の同意や登記内容、税金の扱いなど、いくつか注意すべきポイントがあります。

これらのポイントを理解しておくことで、手続きをスムーズに進め、トラブルを防ぐことができるでしょう。

主な注意点は次の3つです。

- 共有者の同意が必要(※放棄・訴訟を除く)

- 登記申請書の書き方が一般的な移転登記と異なる

- 名義変更の方法によって税金の種類や課税額が異なる

それぞれの注意点を詳しく解説します。

共有者の同意が必要

共有名義の不動産を単独名義に変更するには、他の共有者との合意が欠かせません。ただし、どの手続きを選ぶかによって、必要となる同意の範囲が異なります。

共有名義から単独名義にするためには、原則として他の共有者が保有する持分をすべて取得しなければなりません。

持分の取得方法としては売買・贈与などがありますが、これらは「当事者同士の合意(持分を渡す人と受け取る人)」だけで成立します。しかし、最終的に単独名義にするには全員から持分を取得しなければならないため、結果として共有者全員との合意が必要です。

一方、土地を分筆する場合は、民法上は共有者の持分の過半数で決定できますが、実務では測量・境界確定・登記のために全共有者の同意が求められます。

また、共有者同士の話し合いがまとまらない場合には、自分の持分だけを第三者に売却するという選択肢もあります。自己の共有持分を売却する場合は、民法上、他の共有者の同意は不要です(民法249条)。

登記申請書の書き方が一般的な移転登記と異なる

共有持分を単独名義に変更する場合、登記申請書の「登記の目的」欄は、一般的な所有権移転とは異なる記載になります。

| 一般的な不動産の場合 |

単独名義に変更する場合 |

| 所有権移転 |

持分全部移転(例:2分の1 → 全部) |

また、登記申請書には、持分を取得する人(権利者)だけでなく、持分を手放す人(義務者)の住所・氏名も記載します。併せて、登記の原因となる事由(売買・贈与・持分放棄など)や日付も必要です。

単独名義化の登記は、一般の移転登記よりも記載項目が多いため、原因の書き間違い・義務者の住所の不一致・日付の誤記など、些細なミスでも法務局から補正(訂正)を求められることがあります。

補正になると再提出や追加書補正になると再提出や追加書類が必要となり、登記完了が数日〜数週間遅れることもあるため、事前の確認が重要です。

登記申請書の詳しい記入方法は、「ステップ2|登記申請書を作成する」で解説しています。

名義変更の方法によって税金の種類や課税額が異なる

共有名義から単独名義に変更する方法(売買・贈与・持分放棄・分筆・訴訟)によって、発生する税金の種類や負担額は変わります。

たとえば、売買では買主に不動産取得税や登録免許税がかかり、売主に譲渡益があれば譲渡所得税が生じます。一方、贈与や持分放棄では、不動産の評価額に応じて贈与税が課されるケースもあるでしょう(持分放棄は、他の共有者が無償で利益を受けると判断される場合に「みなし贈与」と扱われることがあります)。

また、分筆や共有物分割請求訴訟では、税金よりも測量・鑑定費用や専門家報酬といった実費負担の方が大きくなる傾向にあります。

このように、名義変更の手段によって負担内容は大きく異なります。どの方法を選ぶか検討する際は、税金だけでなく実費や専門家費用も含めて比較することが重要です。

具体的な税金については、 共有名義から単独名義に変更する際にかかる費用・税金で詳しく解説しています。

共有名義から単独名義に変更せずにいるリスク

「今は仲が良いから」「手続きが面倒だから」と、共有名義のまま放置している不動産は少なくありません。

たしかに、法律上、共有状態そのものは違法ではありません。しかし、共有名義のままでいることで生じた問題は、時間の経過とともに解決が困難になり、最終的には「売りたくても売れない」「住んでいないのに税金だけ請求される」といった事態に陥るリスクが高まります。

具体的にどのようなリスクがあるのか、法的な観点と実務上のトラブル事例を交えて解説します。

1. 自分の意志だけで「売却」や「活用」ができなくなる

共有名義のままでいる最大のリスクは、自分の資産であるにもかかわらず、自由な処分や活用が封じられてしまうことです。

民法の規定により、共有不動産に対して以下のようなアクションを起こす際は、他の共有者の同意が必要となります。

- 売却・建て替え・大規模リフォーム(変更行為)

共有者全員の同意が必要

- 賃貸契約の締結・解除(管理行為)

持分価格の過半数の同意が必要

例えば、あなたが「家が古くなったから建て替えたい」あるいは「高く売れるうちに売却したい」と考えても、共有者のうち誰か1人でも反対すれば、売却できません。

実務でよくあるのが、共有者の1人が認知症になり意思表示ができなくなったケースです。この場合、法的な手続き(成年後見人など)を踏まない限り同意が得られず、事実上の「塩漬け物件」となってしまいます。

2. 相続発生により「見ず知らずの他人」が共有者になる

共有名義のまま共有者の誰かが亡くなると、事態は一気に深刻化します。その共有者が持っていた持分は、その配偶者や子供などの相続人たちへと細分化されて引き継がれるからです。

当初は「兄弟2人」の共有だったものが、相続を経ることで「兄弟の配偶者」や「甥・姪」などが加わり、共有者が5人、10人と増えていくケース(数次相続)は珍しくありません。

共有者が増えれば増えるほど、全員の同意を取り付けることはさらに困難になります。また、疎遠な親族や、面識のない他人が共有者に加わることで、話し合いのテーブルに着くことさえできなくなり、解決の糸口が見えなくなってしまいます。

3. 固定資産税の滞納リスクと連帯責任

また、注意が必要なのが固定資産税です。

固定資産税は、各共有者が持分に応じて負担するのが一般的ですが、自治体から送られてくる納税通知書は、代表者1名に届くケースがほとんどです。もし他の共有者が「お金がない」と言って支払いを拒否した場合、代表者が立て替えざるを得なくなります。

さらに注意すべきなのは、固定資産税の納税義務は「連帯納付義務」である点です。

誰か1人が滞納し、他の共有者も支払わない場合、役所は「払いやすい人(資産がある人)」の財産を差し押さえることができます。つまり、自分の持分に関係なく、他の共有者の不払いのとばっちりを受けて、自分の給与や預金が差し押さえられるリスクがあるのです。

4. 離婚後も「元配偶者」との縁が切れなくなる

夫婦共有名義で購入した自宅の場合、離婚時に名義を解消しておかないと、離婚後も元配偶者との関係を引きずることになります。

「どちらかが住み続け、ローンは折半する」といった口約束で離婚した場合、数年後にトラブルが再燃するケースが後を絶ちません。

- 元夫が再婚し、新しい家庭のためにローンの支払いを止めてしまった

- 元妻が住んでいる家に、元夫の再婚相手が相続権を主張してきた

- 売却しようとしたが、連絡がつかなくなって同意がもらえない

共有名義のままにしておくことは、将来の再出発(再婚や住み替え)における大きな足かせとなります。感情的なしこりが残る相手と、不動産という高額な資産を共有し続けることは、精神的にも大きな負担となるでしょう。

共有名義から単独名義に変更以外に共有状態から抜け出す方法

話し合いで共有名義から単独名義への変更が難しい場合でも、諦める必要はありません。

相手の合意がなくても実行できる法的な手段として、主に以下の2つの方法があります。

- 裁判所の判断を仰ぐ「共有物分割請求訴訟」

- 自分の持分だけを処分する「第三者への売却」

これらは、膠着した共有関係を強制的に、あるいは一方的に解消するための強力な手段です。それぞれの特徴とリスクを解説します。

共有物分割請求訴訟をする

当事者同士の話し合いがまとまらない場合、裁判所に対して共有状態の解消を求めて訴えを起こすことができます。これを「共有物分割請求訴訟」といいます。

この手続きの最大の特徴は、他の共有者の合意がなくても、裁判所が強制的に解決方法を決定する点です。

裁判所が下す判決には、主に以下の3つのパターンがあります。

- 現物分割:土地を分筆して物理的に分ける方法(原則的な方法)。

- 賠償分割(価格賠償):誰か1人が不動産を取得し、他の共有者に代償金を支払う方法。

- 換価分割(競売):不動産全体を競売にかけ、売却代金を共有者でお金で分ける方法。

注意すべきは、裁判所がどの方法を選ぶか確約がない点です。

例えば、「自分が不動産を取得して代償金を払いたい」と主張しても、支払い能力がないと判断されれば、意に反して不動産全体が「競売」に出される判決が下されるリスクがあります。

競売になると、市場価格の6~7割程度の安値で落札されるケースが多く、共有者全員が経済的な損失を被る可能性が高くなります。また、解決までに半年〜1年以上の期間と、数十万円以上の弁護士費用がかかる点も考慮すべきデメリットです。

共有持分を共有者以外の第三者に売却する

「裁判のような大掛かりなことは避けたい」「とにかく早く関係を断ちたい」という場合は、自分の持分のみを第三者へ売却する方法が有効です。

法律上、自分の「共有持分」は完全な個人の所有物であるため、他の共有者の同意や承諾なしに、自由な意思で売却することができます。

ただし、見ず知らずの他人と不動産を共有したいと考える一般個人はまずいません。そのため、売却先は原則として「共有持分を専門に扱う買取業者」となります。

専門業者への売却には、以下のメリットがあります。

- 他の共有者と関わらずに売却できる:売却の通知や交渉は業者が行うため、自身が共有者と顔を合わせる必要がありません。

- 現金化が早い:業者の直接買取であれば、数日〜数週間で決済が完了します。

- 契約不適合責任が免責されることが多い:プロ相手の売却となるため、売却後のトラブル責任を免除されるケースが一般的です。

市場価格よりは割安になる傾向がありますが、裁判費用や精神的なストレス、将来のトラブルリスクを一挙に手放せる点が、実務上選ばれている大きな理由です。

まとめ

共有名義から単独名義へ変更すると、権利関係が整理され、不動産を売却・賃貸・リフォームなど自由に活用できるようになります。名義変更には売買・贈与・持分放棄など複数の方法があり、選ぶ手段によって必要書類や同意の範囲、登記手続きが大きく異なります。

また、名義変更の方法によっては税負担(譲渡所得税・贈与税など)や専門家報酬が発生することもあるため、費用や税金を事前に把握し、自分に合った方法を選ぶことが大切です。

共有名義から単独名義に変更する際によくある質問

共有名義から単独名義に変更するにはどこで手続きをすればいいですか?

共有名義から単独名義に変更するには、不動産の所在地を管轄する「法務局」で、所有権移転登記の申請を行います。

具体的には、名義変更の原因(売買・贈与・財産分与など)に応じた契約書(登記原因証明情報)を作成し、権利証(登記識別情報)、印鑑証明書、固定資産評価証明書などの必要書類を揃えて提出します。

手続きには「登録免許税」という税金がかかるほか、書類に不備があると受理されないため、自分で行うよりも登記の専門家である司法書士に依頼するのが一般的です。

共有名義から単独名義に変更するには、共有者全員の同意が必要ですか?

共有名義から単独名義に変更するには、原則として

他の共有者全員の同意と協力が必要です。

ただし、「不動産全体を単独名義にする」のではなく、「自分の持分だけを売却して共有関係から抜ける」ということであれば、他の共有者の同意は不要です。

住宅ローンが残っていても、共有名義から単独名義に変更できますか?

住宅ローンが残っている場合、共有名義から単独名義に変更するには、必ず金融機関の承諾が必要です。

債務者の変更や借り換えを行い、金融機関に単独でも返済が可能であることを認めてもらう必要があります。

もし、金融機関に無断で名義変更の登記を行うと、金銭消費貸借契約違反となり、残債の一括返済を求められるリスクがあります。必ず事前に借入先の金融機関へ相談してください。

共有名義から単独名義に変更する場合は必ず贈与税がかかりますか?

共有名義から単独名義に変更する場合、贈与税が必ずかかるわけではありません。

- 贈与税がかかりやすいケース:無償で持分をもらった場合、または極端に安い金額で譲り受けた場合(みなし贈与)。

- 贈与税がかかりにくいケース:適正な時価で持分を買い取った場合(売買)、または離婚の財産分与として受け取った場合。

ただし、買い取った側(単独名義になる側)に贈与税がかからなくても、売り渡した側(持分を手放した側)に譲渡所得税がかかる場合があるため、トータルでの税負担を考慮する必要があります。