底地とは「地主がほかの人(借地人)に貸している土地」

底地とは、「地主がほかの人(借地人)に貸している土地」のことです。法律上では、建物の所有を目的とした借地権が設定された土地の所有権と定義されています。借地人が建物を建てて活用する代わりに、底地の地主は借地人から地代という形で安定した収入を得られます。

その一方で、土地を利用する権利は借地人にあるため、借地人が土地を借りている間、底地の地主は土地の所有者でありながら土地を自由に利用できません。土地の貸し出し期間は、その土地に設定されている借地権の種類によって異なります。

借地権には、大きく分けて「普通借地権」「定期借地権」「旧借地権」の3種類あります。

| 借地権の種類 |

概要 |

契約期間 |

| 普通借地権 |

借地契約が満了した後も更新が可能な借地権 |

30年以上 |

| 定期借地権 |

借地契約が満了した後は更新できず、必ず借地契約が終了する借地権 |

50年以上(一般定期借地権の場合) ※定期借地権の種類によって契約期間は異なる |

| 旧借地権 |

1992年8月に借地借家法が施行される前の旧借地法に基づいて設定されていた借地権 |

非堅固建物:20年以上 堅固建物:30年以上 |

底地の売却のしやすさや売却価格は、借地権の種類によっても大きく左右されます。特に実務上で問題となりやすいのが、普通借地権と旧借地権です。これらは借地契約の更新が前提となっており、たとえ契約満了を迎えても、借地人が希望すれば契約は自動的に更新されます。

地主が契約更新を拒否するためには、正当事由があることを主張しなければなりません。しかし、正当事由の判断基準は厳格で、地主側の都合で土地の返還が認められるケースはほぼないため、一度貸してしまうと借地人から取り戻すのが極めて難しいのが現実です。

半永久的に土地を自由に利用できないという点は、底地の買い手にとってのデメリットにもなります。そのため、旧借地権や普通借地権が設定されている底地は一般の買い手から避けられやすく、売却価格も低くなるのが基本です。

実際、「底地を相続したものの、活用できないから買い取ってほしい」「売却したいが借地人と揉めてしまった」といった相談が買取業者に寄せられた例も多くあります。

一方、定期借地権は当初定めた契約期間が満了したら必ず契約が終了するのが特徴です。契約の更新や建物の再建築による契約延長は認められていないため、地主からすると一定期間後に土地が確実に戻ってくるというメリットがあります。

土地が借地人から返還されれば、その後は通常の土地として自由に利用・売却できます。これは底地を購入する買い手にとってのメリットにもなるため、定期借地権が設定されている底地は、旧借地権や普通借地権よりも買い手が見つかりやすい傾向にあります。

実際に専門業者が買い取る際も、定期借地権であればその後の活用がしやすいため、普通借地権や旧借地権に比べて査定額は高くなりやすいです。

ワンポイント解説

借地契約と混同されがちな「使用貸借契約」

使用貸借契約とは、土地を無償で貸している状態のことで、親族間や自社・自営といった関係で設定されることが多いです。この場合、借地権は発生しておらず、借地借家法の適用もありません。地主側が土地の返還を求めやすく、トラブルになりにくいのが特徴です。

たとえば、契約期間が終了していたり、貸す目的がすでに果たされているようなケースでは、地主側からすぐに返還請求ができます。そのため、底地よりもはるかに高値で売却できる可能性が高いです。返還の見込みが立つケースであれば、更地同等での査定を出せることもあります。

ご自身の土地が底地か使用貸借か判断がつかない場合は、まず契約内容を確認してみてください。不明な場合は、専門業者に一度ご相談いただくのが確実です。

底地の売却は難しい!市場から人気がない5つの理由

底地は通常の不動産の比較して需要・価格ともに低く、納得いく売却とするのは難しいのが実情です。底地の売却が難しい理由は次の5つです。

- 購入しても自由に土地を利用できないから

- 収益性が低いから

- 住宅ローンが組めないことが多いから

- 借地人とのトラブルが発生しやすいから

- 相続税の負担が大きくなりやすいから

上記の理由から、原則として底地を一般の人へ売却することはほぼありません。以下では、詳細を見ていきましょう。

購入しても自由に土地を利用できないから

底地のご相談を受ける中で、「この土地、高く売れると思ってたのに、なぜこんなに安くなるんですか?」と驚かれる方がよくいらっしゃいます。その大きな理由の一つが、たとえ買っても自由に使えないという底地特有の制約です。

底地には、すでに借地人がいて建物を建てて活用しています。つまり、所有権はあっても、使用権は借地人側にある状態です。当然、購入したからといって「自分で住む」「建て替えて商売を始める」といった自由な利用はできません。

さらに厄介なのが、借地契約は地主の一存では解除できないという点です。仮に「土地を返してほしい」と申し出ても、借地人側に以下のような正当な理由がなければ契約解除は認められません。

- 借地人が何度も地代滞納・用途外利用などを繰り返している

- 建物が空き家となっており、長期間使われておらず借地人にとっても必要性がない

- 地主側に土地が必要な強い理由がある

普通借地権が設定されている場合、借地人との合意がない限り契約は更新され続けるのが一般的です。つまり、買ったとしても借地人が使い続ける限り、土地を自由に活用することはできません。

訳あり物件専門の買取業者であれば、収益物件としての将来性なども含めて評価できます。しかし、「将来自分で使いたい」と考えている一般の方に選ばれることは、基本的にはありません。

実際、定期借地権付きの底地であっても契約期間は最低数十年、普通借地権なら権利関係が半永久的に続くケースもあります。土地を自由に活用できるのが数十年先になる、土地を返還してもらうために交渉の必要があるなど、底地ならではの面倒事によって、買手を遠ざけてしまうのです。

収益性が低いから

底地は「何もしなくても地代が入ってくるからお得」と思われるかもしれません。しかし、地代収入だけで投資として大きなリターンを期待するのは、かなり難しいのが現実です。基本的に、地主が設定する地代の金額は、原則として相場を基に決定します。

底地の地代相場は、その土地の固定資産税・都市計画税の3〜5倍です(商業利用の倍は5~8倍)。相場を基に、「底地が住宅地か商業地か」「底地があるエリアの人気はどうか」といった要素を考慮して決定されます。

一見、土地を貸すだけで収益を得られるため、底地購入のメリットは大きいように見えるでしょう。しかし、底地の収入源はほぼ地代収入のみであり、事業用不動産のように大きな収益を生むわけではありません。あくまで「細く長く入る小さな収入」という位置づけです。

ほかには建物の売却・増改築などの承諾料が更地価格の3%~10%を目安に設定できますが、これも毎月得られるものではありません。タイミングによっては何十年も発生しないことも珍しくないのです。

加えて固定資産税や土地の管理費なども継続的に発生し、手元に残るお金はより少なくなります。利回りで考えると、底地の年2~4%が現実的で、25~50年は貸しておかないと投資分の回収が難しくなります。

もし借地人が地代の支払いを滞納すると、法的措置などの各種対応でさらに時間とお金が取られるリスクも考えられるでしょう。

こういった訳あり物件の場合、専門の買取業者であれば収益の出し方や出口戦略も含めて評価は可能です。ただ、そうした専門的な目線がなければ、底地は「見た目ほどおいしくない土地」と感じられてしまうでしょう。

だからこそ、一般の方や投資初心者には敬遠されやすく、結果として市場価値も上がりにくいのです。

住宅ローンが組めないことが多いから

底地がなかなか売れない大きな理由のひとつが、金融機関からの担保評価が極端に低いという点です。実際に、「買い手は見つかったもののローンが組めず、結局売却が成立しなかった」というケースもあります。

金融機関からすると、底地は市場での需要が低く、売却しても現金化しにくい資産です。万が一ローンの返済が滞っても、担保が底地では「売ってもお金にならない可能性が高い」と判断されてしまう可能性があります。そのため、底地を担保に融資するケースは極めて少ないのが現実です。

結果として、底地を買おうとする人は住宅ローンを利用できず、自己資金で一括購入するしかありません。しかし、一般の方が何千万円もの資金を自己資金だけで準備するのは現実的ではなく、せっかく買い手が現れても「融資が下りないから購入できない」という流れになりやすいのです。ローンが組めないうえに自由に活用もできないとなれば、市場では敬遠されてしまうでしょう。

借地人・土地の共有者とのトラブルが発生しやすいから

底地は、借地人が使用権を持ち、地主が所有権を持つという二重構造になっているため、どうしてもトラブルが起こりやすい土地です。実際、「借地人と揉めているから底地を手放したい」というケースは少なくありません。

買主から見ても、こうした借地人とのトラブルに巻き込まれるリスクは大きな不安材料です。そのため、底地は「欲しくてもリスクが読めない」と判断され、市場ではなかなか買主がつきにくい物件になってしまいます。

実際に借地人と地主の間で起こりやすいトラブルには、次のようなものがあります。

- 地代を値上げしたいときに揉める

- 借地人が借地契約外の活用をしようとする

- 借地人が無断で建物の売却や増改築をしようとする

- 正当な理由があって明け渡し請求をしたものの借地人が応じない

さらに、底地が1つの底地を複数人が所有している共有状態にあると、下記のように共有人同士でトラブルが発生するリスクも存在します。

- 地代の配分で揉めたり集めた地代を独占したりなどが発生する

- ほかの共有者が自分の共有持分を売却して、知らない第三者と底地の共有状態になる

- 自分以外の共有者と借地人とのトラブルに巻き込まれる可能性がある

経験上、一度こうした問題が発生すると感情的な対立に発展してしまい、冷静に話し合うことが難しくなります。もし購入すれば買主が地主となるため、こうしたトラブル対応を直接迫られる立場になります。

その負担を考えれば、買主が敬遠してしまうのも当然で、結果的に底地の売却は難しくなってしまうのです。

底地・借地権に関するトラブルは、以下の記事も参考にしてみてください。

相続税の負担が大きくなりやすいから

底地に関するご相談で特に多いのが、「相続した途端に税金だけが重くのしかかってしまったので、手放したい」というケースです。実際、底地は実際の市場価格に比べて相続税評価額が高くなりやすいため、思わぬ税負担に直面する方が少なくありません。

その理由は、相続税が土地の「時価」ではなく、路線価と呼ばれる基準をもとに計算されるからです。路線価とは、国税庁が道路ごとに定めている土地の標準的な評価額のことを指します。

実際の売却額とは必ずしも一致せず、底地のように市場では更地の1割程度でしか売れないものでも、路線価評価では高く見積もられてしまうのです。

結果として「持っていても自分で自由に使えず、売ってもそれほどの価値はつかないのに多額の相続税を払わなければならない」という矛盾が生じます。もし自分の代で底地を購入しても、子どもや孫に相続させたときに税金負担だけがのしかかり、負の遺産になりかねないのです。

こうした事情から、一般の買い手は底地を避ける傾向が強く、売却が難しい要因にもつながっています。

底地を売却する5つの方法!それぞれの詳細・相場などを解説

底地の売却は難しい一方、売却自体は可能です。売却方法を工夫すれば、スムーズに売却できる可能性が上がります。底地は売却方法によって取引価格相場が変わるので、売却を検討している場合はぜひ一度確認してみてください。

底地を売却する5つの方法は、主に次の通りです。

|

概要 |

売却相場 |

売りやすさ |

| 借地人への売却 |

底地の借地人へ売却し完全所有権にしてもらう |

更地価格の50% |

借地人に購入意思がなければ不可 |

| 買取業者への売却 |

不動産の買取業者に直接買い取ってもらう |

更地価格の10~20% |

買取業者と合意すればすぐに売却可能 |

| 第三者への売却 |

不動産仲介を通じて第三者へ売却する |

更地価格の10~20% |

仲介を通じて買手を見つける必要がある |

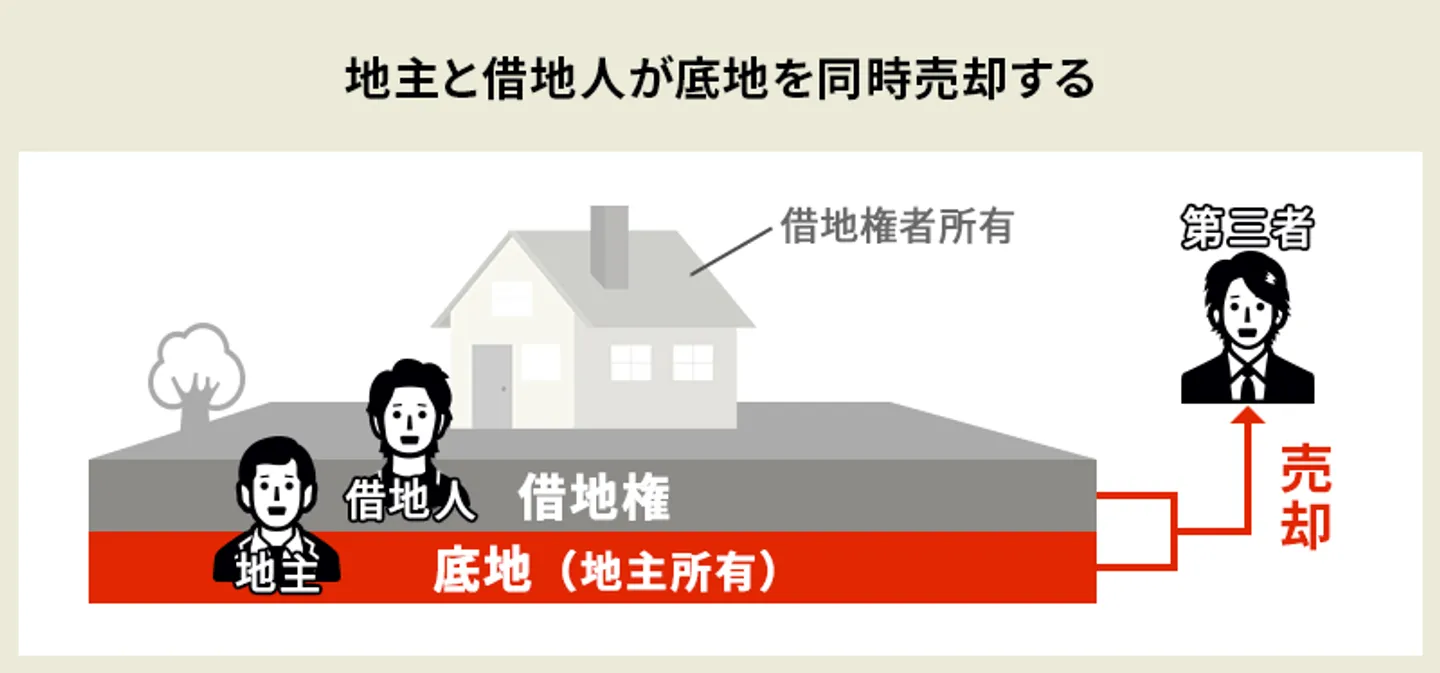

| 同時売却 |

地主の底地と借地人の借地権を一緒に第三者へ売却する |

通常の更地価格のうち底地の評価額 |

借地人に売却意思がなければ不可

買手を見つける必要がある |

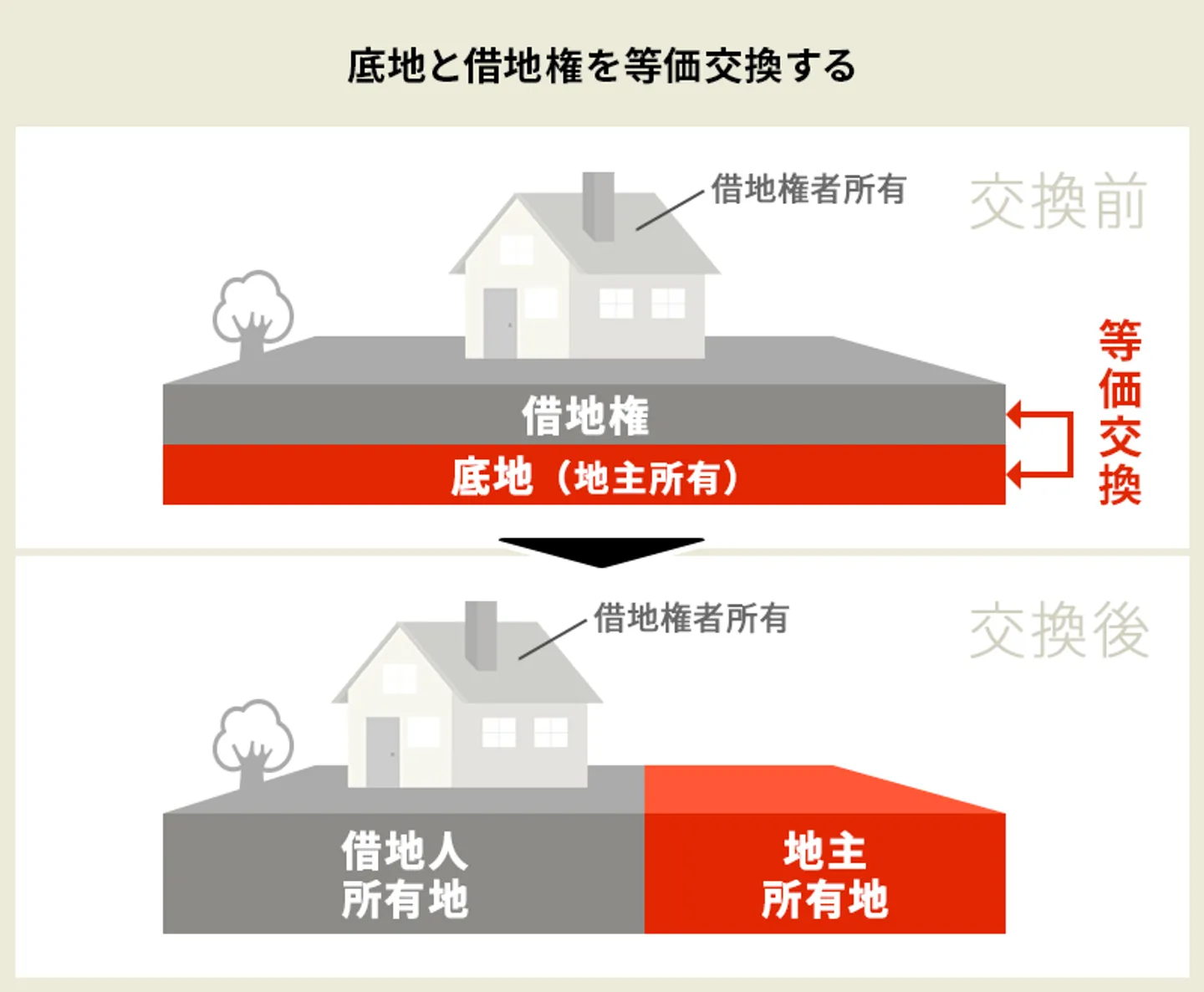

| 等価交換して分割後に売却 |

等価交換によって借地人・地主がそれぞれ完全所有権を得てから売却する |

等価交換後の面積等に応じた更地価格 |

借地人に売却意思がなければ不可 |

以下では、それぞれの売却方法について詳細を解説します。

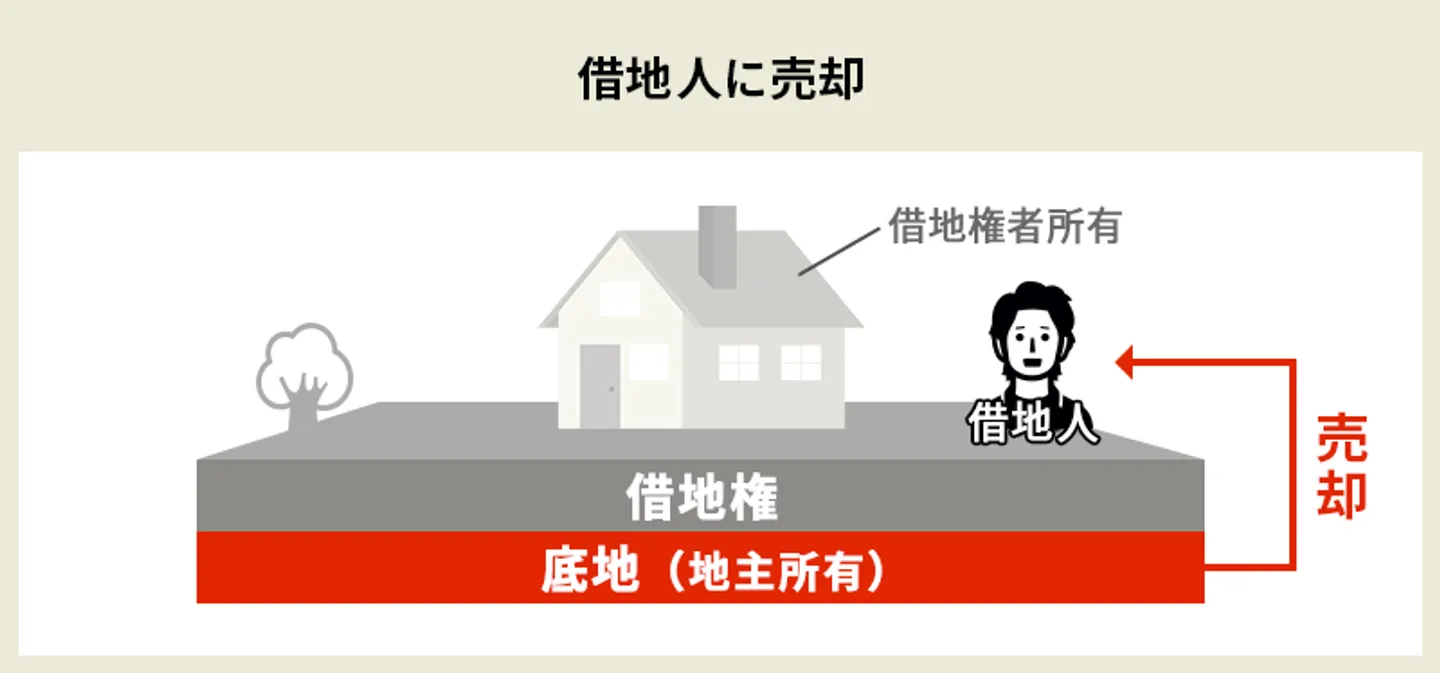

借地人に売却する方法:更地価格の50%程度

底地のまま売却する場合、最も売却相場が高いのが借地人に売却する方法です。借地人に底地を売却すれば、借地人は完全所有権の土地を取得できます。これにより、借地人は以下のようなメリットが得られます。

- 増改築や建て替え、第三者への売却などを行う際、地主の承諾が不要になる

- 地代や承諾料の支払いが不要になる

- 土地を手放す際、市場価格で売却できる

底地は一般の買い手からは敬遠されがちですが、借地人にとってはむしろ底地を買い取ることで、借地権特有のデメリットをすべて解消できるため、魅力的な購入対象になります。そのため、第三者へ売却するよりも高値になりやすく、相場としては更地価格の50%前後でまとまるケースが多いです。結果的に、地主にとってもメリットは大きいのです。

また、イチから買い手を探す必要がなく、顔見知りの相手との直接交渉で取引できるため、安心してスムーズに売却しやすいです。ただし、借地人が必ずしも買取を希望しているとは限りません。借地人に買取の意思や購入資金がなければ、買取に応じてもらうのは困難であるため、他の売却方法を検討したほうがいいでしょう。

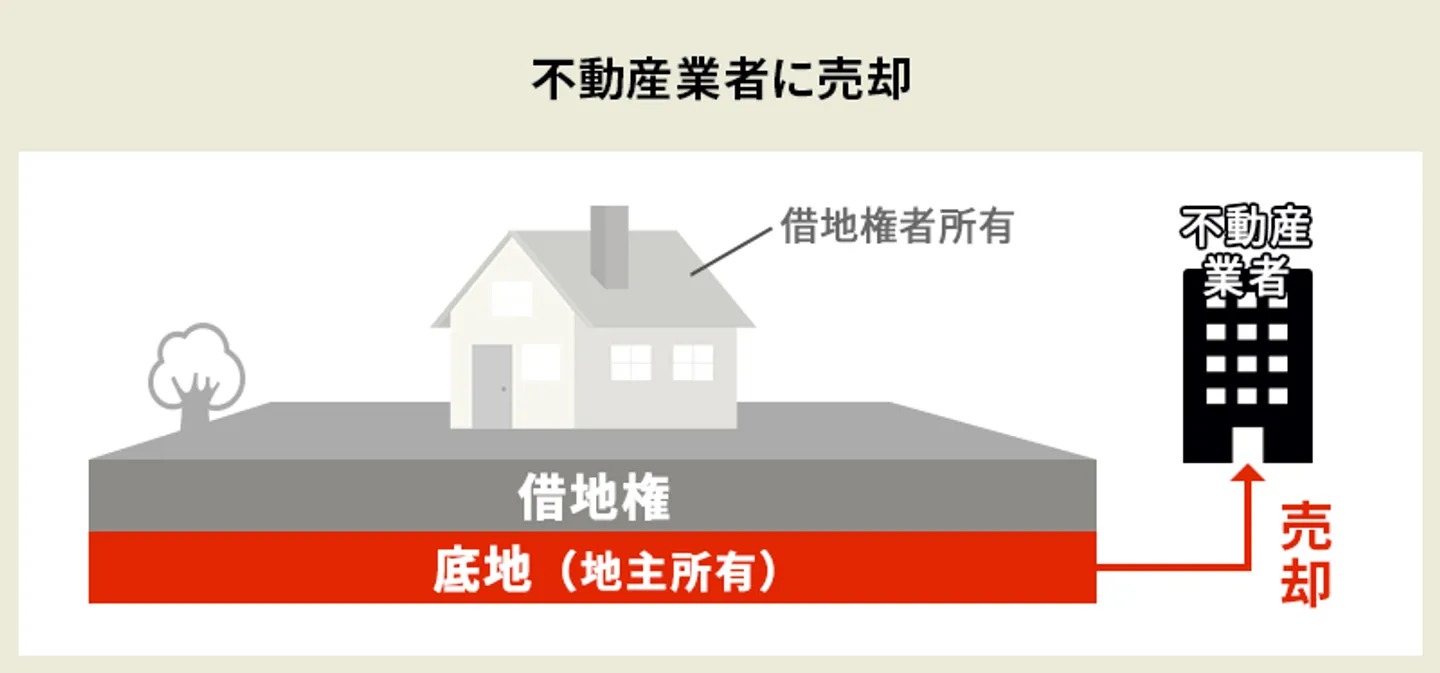

買取業者に売却する方法:更地価格の10~20%程度

借地人への売却が難しい場合、現実的な選択肢になるのが買取業者への売却です。底地は一般の買い手からは敬遠されがちですが、専門の業者であれば、底地を収益化するためのノウハウを持っているため、積極的に買取相談に応じています。

買取業者に売却する大きなメリットは、取引がスピーディーで手間がかからない点にあります。業者が直接買い取るため、短期間で現金化できるのはもちろん、仲介を挟まないので余計な手数料も発生しません。

さらに、売却後に必要となる借地人とのやり取りや法的な手続きについても、すべて業者に任せられるため、地主自身が動く負担を大きく減らせます。

一方で注意していただきたいのは、売却価格は借地人に売る場合より低くなる傾向があるという点です。これは、買取業者が底地を転売して利益を出すというビジネスモデルであるためです。

相場としては、更地価格の10~20%程度が目安になります。ただし、業者によっては権利関係や立地を踏まえて相場以上の金額を提示できるケースもあり、ここは各社の得意分野や実績によって差が出ます。

当社クランピーリアルエステートでも、底地・借地・共有不動産といった複雑な物件を数多く扱ってきました。弁護士や司法書士といった士業とも連携しながら取引を進められる体制があるため、「難しくて他で断られた底地」でもスムーズに買取相談に応じているのが強みです。査定やご相談は無料で行っていますので、底地の売却で悩まれている方はぜひ一度お声がけください。

仲介を通じて一般の個人に売却する方法:更地価格の10~20%程度

底地の中には、立地や将来性によっては一般の個人に売却できるケースもあります。たとえば、東京23区のような人気エリアにある土地や、周辺で大規模な再開発が予定されている土地であれば、底地であっても需要が高く、仲介を通じて買い手が見つかる可能性は十分にあるでしょう。

仲介の場合、買取業者と同じく不動産会社を介して売却を進めますが、買主となるのは一般の個人です。そのため、最終的な売却価格は売主と買主の交渉によって決まる点が、業者買取との大きな違いになります。相場としては更地価格の10〜20%程度で、条件が合えば業者に売るよりも高値で売却できる可能性もあります。

ただし、必ずしも買い手が現れるとは限りません。売却活動に時間がかかった挙句、希望価格に届かず取引が成立しないというリスクも伴います。さらに、売買が成立した際には売買金額の3〜5%に消費税を加えた仲介手数料を支払う必要があります。

つまり、相場以上の価格で売却できる見込みがあるかが、この方法を選ぶかどうかの分かれ目になります。

借地権と底地を同時売却する方法:更地価格とほぼ同等

底地の売却で理想的な形のひとつが、借地権と底地を同時に売却する方法です。もし借地人も「借地権を手放したい」と考えているタイミングであれば、地主と借地人が協力して一緒に売却に踏み切れます。

同時売却を行えば、買い手にとっては制約のない完全所有権の土地になります。借地や底地特有の「自由に使えない」「トラブルの火種になる」といったデメリットがなくなるため、一般の買い手から敬遠されることもありません。

むしろスムーズに買い手が見つかりやすいため、更地価格とほぼ同等の金額で売却できる可能性が高いという大きなメリットがあります。

売却代金の分配については、借地権割合や底地割合を参考に、地主と借地人で話し合うのが一般的です。しかし、この分配で揉めることも少なくありません。特に、売却代金の取り分に対する認識の違いや、借地人が思ったよりも少ない金額を受け取ることに不満を抱く場合など、感情的な対立が生まれることがあります。

このため、同時売却を進める際には、事前にしっかりとした合意を形成し、第三者を交えて調整することが重要です。

もちろん、双方の合意形成には時間や調整が必要になることもありますが、タイミングさえ合えばもっとも高く、もっともスムーズに売れる売却方法と言えるでしょう。

底地と借地権を等価交換して売却する方法:更地価格とほぼ同等

等価交換とは、借地人と地主がそれぞれ持つ権利の一部を交換し、最終的に1つの土地を2つに分割する方法です。

こうすることで、借地人と地主はそれぞれ完全所有権の土地を得られるため、その後は通常の土地として自由に利用・売却できるようになります。仲介で売却すれば、更地価格とほぼ同等で売却できる可能性が高いです。

ただし、土地を分割することによって、それぞれの所有面積が少なくなり、土地活用に支障をきたすリスクがあります。分割後の土地が狭すぎると、その土地を十分に活用できなくなるため、借地人が等価交換を拒否することもあるのです。

また、等価交換には不動産に関する専門的な知識が必要なほか、手続きも非常に複雑です。そのため、等価交換を行う場合は不動産に詳しい弁護士などの専門家に相談し、適切な手続きを踏むことを強くおすすめします。

参考:国税庁「No.3505 借地権と底地を交換したとき」

底地の売却相場を自分で調べる方法

底地の売却を検討する際、売却するかの判断基準として売却価格の目安を知りたい人もいるでしょう。底地の売却価格の目安は、以下2つのステップで算出します。

- 路線価と借地権割合を用いて「借地権の評価額」を計算する

- 0.8を割り戻して1.1倍しておおまかな実勢価格を算出する

「おおまかな金額を知りたい」という場合は相続税評価額の計算、「詳細な目安を知っておきたい」という場合は専門家への査定依頼がおすすめです。それぞれ手順の詳細を解説します。

Step1:路線価と借地権割合を用いて「借地権の評価額」を計算する

底地を売却する際、または相続をした際に重要な指標となるのが「相続税評価額」です。相続税評価額は、相続税や贈与税を計算する際の基準となる金額で、土地の取引価格を知るための目安としてもよく使用されます。

この評価額を算出することで、土地の実際の価値や相場を予測し、売却価格に近い金額を把握しやすくなるのです。相続税評価額の計算には、土地の所有権部分である「底地評価額」と、借地権部分である「借地権評価額」をきちんと分けて考えることが必要です。

この2つの評価額を正しく計算することで、正確な相続税評価額を導き出せます。底地の相続税評価額がわかれば、そこからより取引価格に近い「実勢価格」や、売却先ごとの売却相場を考慮した金額なども計算が可能です。

以下では、底地の相続税評価額の計算方法をまとめました。底地の相続税評価額を計算するには、以下のステップを踏んでいきます。

- 路線価や借地権割合を確認する

- 路線価と借地権割合で、自用地評価額の借地権部分の相続税評価額を計算する

- 自用地評価額から借地権部分を引いて、残った部分を底地の相続税評価額とする

底地の相続税評価額を計算するには、計算対象の底地の「路線価」や「借地権割合」の確認が必要です。

路線価とは、国税庁の路線価図に記載されている「道路に面する土地の1㎡あたりの価格を1,000円単位で表したもの」です。そして路線価の後ろに付いているアルファベットが、借地権割合を表しています。

それぞれの記号が表す借地権割合は下記の通りです。

| 記号 |

借地権割合 |

| A |

90% |

| B |

80% |

| C |

70% |

| D |

60% |

| E |

50% |

| F |

40% |

| G |

30% |

たとえば路線価が「300D」と書いてある場合を見ていきましょう。まず、その道路に接している土地はまず300×1,000円=30万円と計算できます。この30万円が土地における自用地評価額です

アルファベットのDは、「借地権割合60%」を表しています。「その自用地の60%が借地権」ということなので、自用地評価額に借地権割合を乗じれば、借地権の相続税評価額の計算が可能です。実際に30万円×60%の計算式を立てると、その土地における借地権は18万円と計算できました。

借地権割合はアルファベットA~Gで表され、30~90%で決められています。

借地権が18万円ということは、残りの土地部分は底地の相続税評価額となります。つまり、自用地評価額-借地権評価額=底地の評価額です。30万円-18万円で計算すると、底地の相続税評価額は12万円となります。底地の相続税評価額の計算式をまとめたものが以下の通りです。

自用地評価額(更地)=底地の相続税評価額=自用地評価額×(1-借地権割合)

路線価が設定されていない地域は、国税庁の「評価倍率表」の割合と固定資産税評価額を使って底地の相続税評価額を計算できます。評価倍率表を使った、自用地評価額の計算式は次の通りです。

評価倍率表を使った自用地評価額=固定資産税評価額×評価倍率表に記載された倍率

なお正確に相続税評価額を計算するには、奥行価格補正率などの補正が必要です。また、定期借地権の場合は、借地権の相続税評価額はもっと複雑な計算をしなければなりません。そのため、正確な金額が知りたい方は専門家に依頼することをおすすめします。

相続税評価額と実際の売買価格は、取引相手や需要によって大きく乖離することもあります。あくまで一般的な目安だという点に注意してください。

0.8を割り戻して1.1倍しておおまかな実勢価格を算出する

底地の相続税評価額をより実際の売却相場に近い数値にするには、実勢価格(市場などで実際に取引される土地の価格)を算出します。実勢価格は、底地の相続税評価額を0.8割戻し、さらに1.1倍します。

底地の実勢価格=底地の相続税評価額÷0.8×1.1倍

0.8で割り戻す理由は、路線価が公示価格の約8割であることを考慮しています。また、1.1倍するのは土地の実勢価格が公示価格の約1.1~1.2倍になるのが根拠です。

より精度の高い相場を知りたいなら不動産鑑定士や買取業者に依頼する

売却前の時点で詳細な底地の評価額を知りたいときは、不動産鑑定士や買取業者などの専門家に査定を依頼するのが確実です。専門家なら、不動産鑑定評価基準や現時点での周辺地域の相場などを用いた、より専門的な計算で査定してくれます。

たとえば、不動産鑑定士が使う不動産鑑定評価基準の計算式は次の通りです。

| 不動産鑑定評価基準の計算式 |

概要 |

| 原則法 |

現時点での価格で土地の造成・新築すると仮定し、再調達にかかる金額で評価する方法 |

| 取引事例比較法 |

評価対象の底地に類似した土地の取引事例を収集し、事例を基に評価する方法 |

| 収益還元法 |

評価対象の底地が将来生み出す収益を予測し、予想値を基に現在の査定価格で評価する方法 |

専門家は上記の計算式を含め、複数の計算式や要素を組み合わせて評価します。とくに定期借地権が設定されている底地は計算式が複雑になるため、専門家に査定を依頼することをおすすめします。

底地の売買の注意点!トラブルなく売るためのポイント

底地は通常の土地と比較すると権利関係が特殊であるため、売買時にはいくつかの注意点が存在します。底地をトラブルなく売るためのポイントは次の通りです。

- 底地の所有権や契約内容をあらためて確認しておく

- 借地人に内緒で話を進めず事前告知しておく

- 買取業者への売却は複数社に見積もりをお願いする

それぞれの詳細を見ていきましょう。

底地の所有権や契約内容をあらためて確認しておく

底地の売却を進める前に、底地の所有権や借地契約の内容がどうなっているかをあらためて確認しておきましょう。底地の所有権や契約内容で考えられるトラブルは次の通りです。

- 相続で底地を取得したが、名義人が親や祖父母から変わっていなかった

- 借地権が知らない間に又貸しされていることになっていた

- 底地の売却価格より相続税のほうが高くなる可能性がある

- 底地が共有名義で、底地の売却時にほかの共有者の同意を得る必要があった

特に、売主と底地の所有者の名前が一致していない場合、売却がスムーズに進まないばかりか、最悪の場合取引自体ができなくなります。上記は売買契約に大きな影響を及ぼす部分であるため、後から発覚してトラブルになる前に、しっかりと確認しておいてください。

借地人に内緒で話を進めず事前告知しておく

底地売却後のトラブルを避けるためには、借地人に内緒にしたまま底地の売却を進めるのは避けるべきです。借地人には、底地を売却するつもりである旨を事前告知しておきましょう。

原則として、底地の売却に借地人の同意は不要です。しかし借地人の立場から見れば、ある日突然地主が変わると不安や混乱に陥るでしょう。

「なぜ地主が変わることを黙っていたんだ」と、借地人から直接抗議される可能性があります。実際に、借地人に事前に告知せずに進めた結果、トラブルに発展したケースは少なくありません。

地主が変われば土地の運用ルールが変わることも考えられるため、借地人からしても今後のルールについて地主変更前に話し合いたい気持ちがあるはずです。

トラブルなく売却を進めるためにも、底地を売却する意思はあらかじめ伝えておいてください。

買取業者への売却は複数社に見積もりをお願いする

底地を買取業者に売却する際には、必ず複数の業者から見積もりを取ることをおすすめします。底地の査定額は業者によって異なります。これは、前述したように業者ごとに得意不得意があり、査定基準も異なるためです。

例えば、ある業者は特定の地域や権利関係に強みを持っている一方、他の業者は土地活用の方法に特化している場合があります。このため、同じ土地でも、査定額が業者ごとに変動することがあります。

複数の業者から見積もりを取ることで相場感を把握できるほか、どの業者が最適な条件を提供してくれるのかを見極めやすくなります。また、査定額だけでなく、担当者の対応やサービス内容も比較できるため、信頼できる業者とつながる機会が増えます。しっかりと比較・検討を行うことで、より安心して取引を進められるでしょう。

イエコン一括査定なら、底地の売却に強みを持つ優良業者に一括で査定を依頼できます。買取業者との連絡のやり取りは弊社サポートセンターが代行するため、査定依頼後に複数の買取業者からしつこく営業電話がかかってくる心配はありません。

そのため、安心して複数の見積もり結果を比較・検討できます。全国1,500以上の士業事務所とも連携しているため、複雑なトラブルを抱えた底地の手続きやトラブル対応も安心して任せられるのも強みです。

複数社の見積もりを比較・検討し、最も信頼できる業者と安心して取引を進めてください。

底地の売却にかかる税金

底地の売却が成立した場合は、底地売却に関係するさまざまな税金の支払いが発生します。売却に際して発生した税金は、滞納せず期日までに支払うようにしましょう。底地売却で発生する税金の種類は次の通りです。

|

概要 |

税額 |

| 譲渡所得税 |

底地の売却益にかかる所得税・住民税 |

課税所得×税率

・長期譲渡所得なら税率15.315%・住民税率5%

・短期譲渡所得なら税率30.63%・住民税率9% |

| 印紙税 |

売買契約にともなって作成した売買契約書に課せられる税金 |

売却金額に応じて変動

100万超~5億円以下なら2,000~10万円

原則として売主・買主が平等に負担

一般的には底地に対応する金額分を売主が負担 |

上記の税金のうち譲渡所得税は、売却益を得た翌年の2月16日~3月15日の間に自分で確定申告をして納税しなければなりません。底地を売却するうえでは避けては確定申告は通れないので、確定申告の概要や申告方法はあらかじめ確認しておいてください。

以下では、底地売却時の確定申告の詳細を解説します。

譲渡所得税

譲渡所得税は、不動産や財産を売却した際に発生する税金で、売却によって得た利益に対して課税されます。底地を売却して得た利益にも譲渡所得税がかかりますが、譲渡所得税は分離課税が適用されるため、事業収入や給与所得と合算されることはありません。

【分離課税】

ほかの所得と合算せず、独自の所得と税率で納税する課税方式。土地・建物等・株式等で発生した譲渡所得、退職所得、山林所得などが該当。

【総合課税】

ほかの所得と合算し、合算した金額に応じた所得と税率で納税する課税方式。事業所得、給与所得、一時所得、雑所得などが該当。

譲渡所得税を計算するには、まず売却価格から取得費や譲渡費用を差し引いた「譲渡所得」を算出します。取得費や譲渡費用は底地の部分に関連するものだけが対象となりますが、底地の場合、特別控除がほとんど適用されないため、そこまで考慮する必要はありません。

譲渡所得の計算式は次の通りです。

売却価格-(取得費用+譲渡費用)-特別控除=課税所得

底地の取得費用に含まれるのは、主に以下の費用が挙げられます。

- 土地の購入代金

- 仲介手数料

- 取得時に発生した税金(不動産取得税、登録免許税、印紙税、固定資産税など)

- 登記費用

- 土地の改良費

譲渡費用とは底地を売却する際にかかった費用で、主に以下の費用が含まれます。

<計算例>

・底地売却価格:2,000万円

・取得費用:100万円(取得費250万円のうち底地部分にかかる金額)

・譲渡費用:120万円(譲渡費用300万円のうち底地部分にかかる金額)

・特別控除:なし

底地の譲渡所得=2,000万円-(100万円+120万円)-0=1,780万円

譲渡所得が計算できたら、譲渡所得に対して税率を乗じて譲渡所得税と住民税を算出します。税率は底地の所有期間によって変動し、長期譲渡所得と短期譲渡所得で異なります。なお、所有期間は売却した年の1月1日時点で換算する点に注意してください。

|

1/1時点での底地所有期間 |

譲渡所得税

(復興特別所得税含む) |

住民税 |

合計 |

| 長期譲渡所得 |

5年超 |

15.315% |

5% |

20.315% |

| 短期譲渡所得 |

5年以下 |

30.63% |

9% |

39.63% |

<計算例>

・底地が長期譲渡所得に該当する場合

1780万円×20.315%=361万6,070円(譲渡所得税272万6,070円+住民税89万円)

・底地が短期譲渡所得に該当する場合

1780万円×39.63%=705万4,140円(譲渡所得税545万2,140円+160万2,000円)

参考:国税庁「No.3202 譲渡所得の計算のしかた(分離課税)」

参考:国税庁「No.3105 譲渡所得の対象となる資産と課税方法」

印紙税

印紙税は、納めるべき税額に相当する額面の収入印紙を、底地の売買契約書に貼り付ける形で納税します。収入印紙は郵便局や法務局、役所、コンビニなどで販売されていますが、必要な額面の収入印紙を確実に入手するなら、全種類の額面を取り扱っている郵便局や法務局で購入するのが賢明です。

印紙税額は、売買契約書に記載されている契約金額に応じて決まります。2014年4月から2027年3月までに作成された底地の売買契約書は、印紙税の軽減措置の対象になるため、本則税率ではなく軽減税率が適用されます。

| 底地の売買価格 |

本則税率 |

軽減税率 |

| 10万円以下 |

200円 |

200円 |

| 10万円超50万円以下 |

400円 |

200円 |

| 50万円超100万円以下 |

1,000円 |

500円 |

| 100万円超500万円以下 |

2,000円 |

1,000円 |

| 500万円超1,000万円以下 |

1万円 |

5,000円 |

| 1,000万円超5,000万円以下 |

2万円 |

1万円 |

| 5,000万円超1億円以下 |

6万円 |

3万円 |

近年では「電子契約」の普及が進んでいますが、電子契約の場合は印紙税が不要となります。そのため、契約書を電子的に作成した場合、物理的な契約書と違って印紙を購入する必要はありません。

契約の手続きが簡便になるほか、印紙税の負担も軽減されるため、節税効果も期待できるでしょう。

確定申告に必要なもの

底地の売却によって課税所得(売却益)が発生した場合は、底地の引き渡しが完了した年の翌年の確定申告期間に譲渡所得税を申告・納税する義務が生じます。課税所得の金額は、前述したように以下の計算式で求められます。

売却価格-(取得費用+譲渡費用)-特別控除=課税所得

確定申告は、売主(納税者)の住所地を管轄する税務署で行い、申告期間は原則として2月16日から3月15日までです。底地の売却に伴う譲渡所得税を確定申告する際は、以下の書類が必要になります。

| 必要書類 |

概要・入手方法 |

| 申告書第一表・第二表 |

確定申告する際に必ず必要となる書類。国税庁の公式サイトや税務署で入手可能 |

| 申告書第三表(分離課税用) |

譲渡所得や雑所得などの「分離課税」の対象となる所得を記載するための書類。国税庁の公式サイトや税務署で入手可能 |

| 譲渡所得の内訳書 |

売却した底地の詳細や売却価格、取得費用、譲渡費用などを記載するための書類。国税庁の公式サイトや税務署で入手可能 |

| 登記事項証明書(登記簿謄本) |

底地を所有していることを証明するための書類 法務局の窓口やオンライン申請サイトで入手可能 |

| 売買契約書 |

底地を売却した事実や売却金額、取引日などを証明するための書類。 |

| 固定資産税の課税明細書 |

土地の評価額や納税額が記載されている書類 毎年4月頃に市町村から送付される納税通知書に同封されている |

| 地代収入を証明できる領収書 |

帳簿や領収書、通帳のコピーなど |

| 本人確認書類 |

運転免許証、マイナンバーカード、パスポートなど |

譲渡所得税の申告を怠ると、無申告加算税や延滞税、重加算税などのペナルティが課される可能性があるので注意しましょう。

まとめ

借地権が設定済みの土地である底地でも、売却は可能です。しかし底地は「自由に活用できない」「借地人とのトラブルが想定される」「収益化を見込むのが難しい」といった理由から、市場需要や売却価格が低くなる傾向にあります。

とはいえ、土地の価値自体がそもそも高額であり、売却先からの需要や底地の収益性の高さによっては、数千万円以上での売却も十分に見込めます。本記事で紹介した、5つの底地売却先と売却相場は次の通りです。

- 借地人への売却:更地価格の50%

- 借地権と同時売却:更地価格のうち底地部分

- 買取業者への売却:更地価格の10~20%

- 不動産仲介を通じた第三者への売却:更地価格の10~20%

- 等価交換して分割後に売却:分割後の面積に応じた更地価格

売却するときは、「借地人に購入意思があるのか」「借地権との同時売却ができないか」「高く買ってくれそうな投資家がいないか」など、売却先候補の情報をしっかりと確認しておきましょう。またトラブルを避けるために、底地の所有権の確認や借地人への事前告知などの注意点も忘れないようにしてください。

もし買取業者への売却を検討しているときは、訳あり物件専門の買取業者「クランピーリアルエステート」が無料コンサルティング・無料査定から対応いたします。

底地の売却についてよくある質問

底地を売却するメリットを教えてください

底地を売却すれば、主に以下の3つのメリットが得られます。

- 売却益が得られるのに加え、コストカットもできる

- 底地にまつわるさまざまなトラブルから解放される

- 相続前に売却すれば、相続税対策になる

底地は借地人に貸していて自由に利用できない状態であっても、所有権は地主にあるため、地主が固定資産税や管理費などのコストを負担しなければなりません。底地を売却すれば、これらのコストを負担する必要がなくなるため、収益化とコストカットの両方を達成できます。

また、底地を所有し続けている間は、地代の滞納や契約違反、嫌がらせなど借地人との間でトラブルに発展するリスクが常に存在します。底地を売却すればこれらのトラブルからすべて解放されるため、これらのトラブルに伴う精神的な負担や法的リスクからも回避できるでしょう。

さらに、底地は相続前に売却することで、将来的に相続人が支払う相続税の軽減にもつながります。買い手が限定的な底地の場合、実際の売却価格は相続税評価額よりも大幅に安くなるのが一般的です。

底地を相続で取得した場合、底地の相続税評価額が相続税の課税対象になるため、資産価値が低いにもかかわらず、相続税評価額が高いために高額な相続税が課される可能性があります。しかし、相続前に底地を売却すれば、実際に受け取った売却代金が相続税の課税対象になるため、相続で底地を取得するよりも相続税の負担を抑えられます。