底地とは「借地権が設定された土地」!底地の売却相場の目安や価格計算の考え方

地主が土地を貸し出して利益を得たいときは、借主と借地契約を結んで地代(賃貸物件における家賃)を得る方法が一般的です。借地契約が締結されたとき、借主に与えられる権利を借地権と言います。そして、借地権が設定された土地を底地と呼びます。

借地契約や底地の売却価格の計算を調べる際、専門的な用語が登場して少し読みづらいと感じるケースも珍しくありません。以下では、借地契約でよく登場する用語の意味を簡単にまとめました。

| 借地契約で登場する用語 |

主な意味 |

| 借地権 |

地主から土地を借りて建物の建設・保有などをおこなえる権利

契約更新有で半永久的に借りる契約が「普通借地権」

一定期間後に更地にして返却する契約が「定期借地権」 |

| 借地人(借地権者) |

地主へ地代を支払って底地を借りている人 |

| 底地(借地) |

借地権が設定された土地

地主目線が「底地」、借地権者目線が「借地」でどちらも同じ意味

「貸宅地」「借地権等の目的となっている宅地」と呼ぶこともあり |

| 借地権価格 |

借地権の評価額 |

| 自用地 |

所有者以外が使用する権利がなく、所有者が自由に使える土地

底地や借地権を評価するときは、自用地を更地として計算する |

| 公示価格 |

不動産鑑定の専門家2人や国土交通省などが評価して出した通常成立すると予想された1㎡あたりの土地の価格 |

| 相続税評価額 |

相続税や贈与税などの計算基準となる土地・建物などの評価額

公示価格の0.8倍くらいを目安に設定されている(路線価方式の場合) |

| 固定資産税評価額 |

固定資産税の計算基準となる不動産の評価額

固定資産課税台帳や固定資産税通知書などで確認できる

公示価格の0.7倍を目安に設定されている |

| 実勢価格 |

市場などで実際に取引される土地の価格 |

借地契約を結んだ後でも、底地の所有権を持つのは地主です。ただし実際に建物を建てて土地を活用しているのは借地人であり、地主は底地を自由に使えません。そのため、底地は所有者の利用が制限される「不完全所有権」として、通常の更地よりも10〜50%程度低い相場価格で取引されます。

実際の取引のおける底地の売却価格は、土地の周囲環境、経済状況、借地契約の内容などで変動します。ただし底地の売却価格の目安なら、相続税評価額を基に計算が可能です。底地を売ったときの金額をおおまかに知りたいときは、まず相続税評価額を求めましょう。

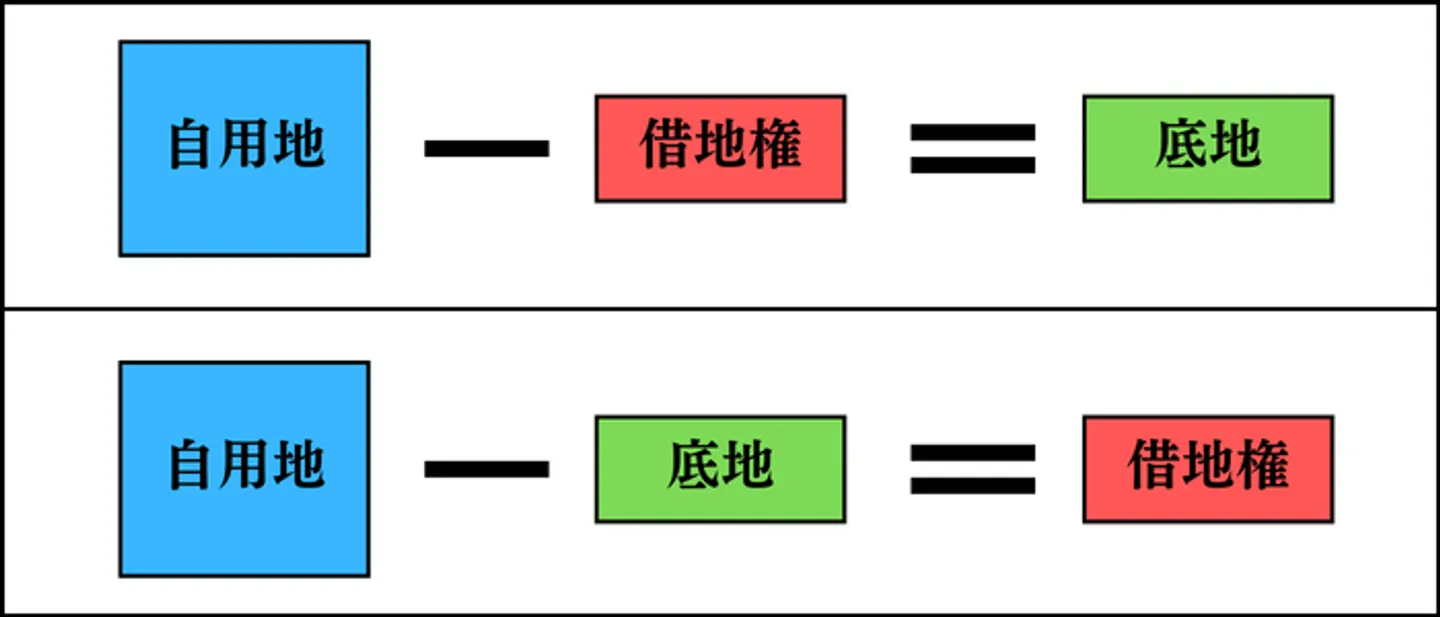

底地の相続税評価額を計算するときに混乱しがちなのが、「底地と借地権は別々に評価する」という点です。底地と借地権はそれぞれ単独で売却できる資産であり、評価額の計算式も異なります。

更地の評価額を100%と考えたとき、これに対する借地権の割合が借地権価額、底地の割合が底地評価額です。

基本的なイメージは次の通りです。

- 更地の評価額=底地評価額+借地権価額

- 底地評価額=更地の評価額-借地権価格

- 借地権価格=更地の評価額-底地評価額

※ 厳密には単体の需要の低さや市場状況などで価格にズレが生じるため、あくまでおおまかなイメージです。

底地の具体的な計算方法は、記事内「底地評価額はいくら?具体的な計算方法と計算例で解説」で解説しています。

底地の相続税評価額はいくら?普通借地権での計算方法と計算例で解説

底地の相続税評価額を計算するには、まずは国税庁が定めた路線価図や評価倍率表を基に、更地の評価額を算出しましょう。その後、路線価図・評価倍率表に記載された借地権割合を確認し、更地の評価額へ反映します。

相続税評価額を基にした計算をおこなうことで、「底地評価額」「借地権価格」「更地の評価額」の3つをおおまかに知れるメリットがあります。

ただし上記の計算式は、底地のなかでも計算が簡単な普通借地権が設定されているケースです。定期借地権の場合は、もう少し複雑な計算式が設定されています。以下では、普通借地権が設定された底地の相続税評価額の計算方法と計算例を解説します。

底地の相続税評価額の基本計算式は「更地の評価額×(1-借地権割合)」

底地の相続税評価額の計算式は、「更地の評価額から借地権の評価額を控除した後、残った価格が底地」という考え方が基本です。実際には、路線価図や評価倍率表に記載してある借地権割合を用いて計算します。

普通借地権の底地における、具体的な計算式は次の通りです。

底地の相続税評価額=更地の評価額×(1-借地権割合)

底地にかかる相続税や贈与税は、上記の計算式で求めた評価額が基になります。おおまかな売却価格を知りたいときは、底地の相続税評価額から実勢価格に直す計算をおこないます。

路線価図・評価倍率表から更地の評価額を計算する

更地の評価額の計算方法は、路線価図を用いる「路線価方式」と、評価倍率表を用いる「倍率方式」の2種類です。路線価図および評価倍率表は、国税庁「財産評価基準書」から確認できます。

| 相続税評価額の計算方法 |

概要 |

| 路線価方式 |

路線価が定められている地域の土地の評価方法

路線価とは路線(道路)に面する標準的な宅地の1㎡当たりの価額

路線価は1,000円単位 |

| 倍率方式 |

路線価が定められていない地域の土地の評価方法

固定資産税評価額に評価倍率表に記載された一定の割合を乗じて計算 |

文字列だけ見ると一見難解に見えますが、書いてある数値を計算式に当てはめていくだけなので、そこまで難しくありません。路線価方式は「一般的な住宅街や商業地」、倍率方式は「路線価がない市街地から離れた宅地、農地、畑、山林など」で主に用いられます。

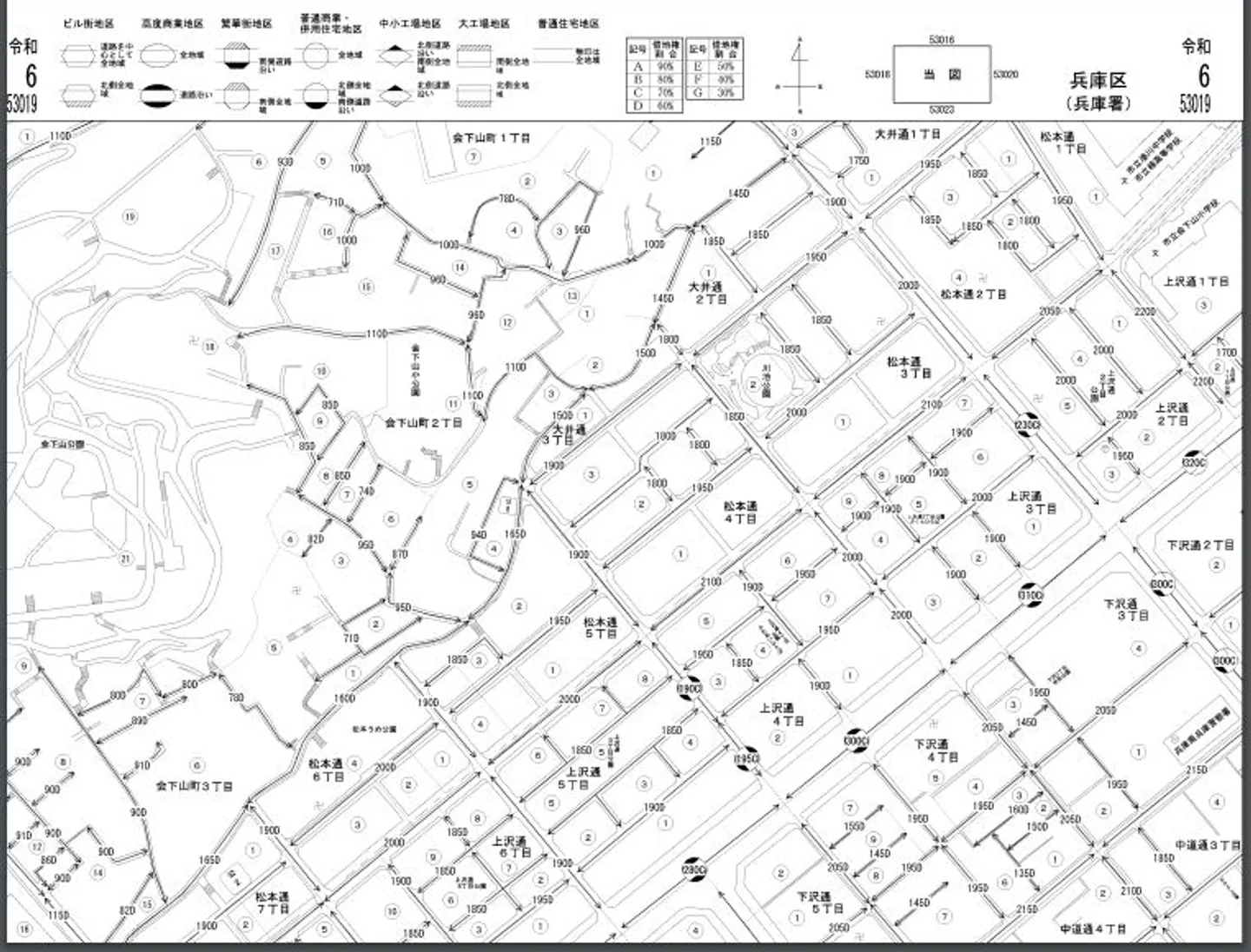

路線価の見方と路線価方式による更地の評価額の計算

まずは路線価方式による更地の計算を見ていきましょう。

路線価方式による更地の評価額=路線価×土地の面積

路線価を見つけるには、国税庁の財産評価基準書へアクセス後、路線価を調べたい土地が所在する都道府県をクリックして「路線価図」を選択します。次に土地がある市区町村・地名を選択して、路線価図を開きます(ここで市区町村名がない地域は倍率方式で計算する)。

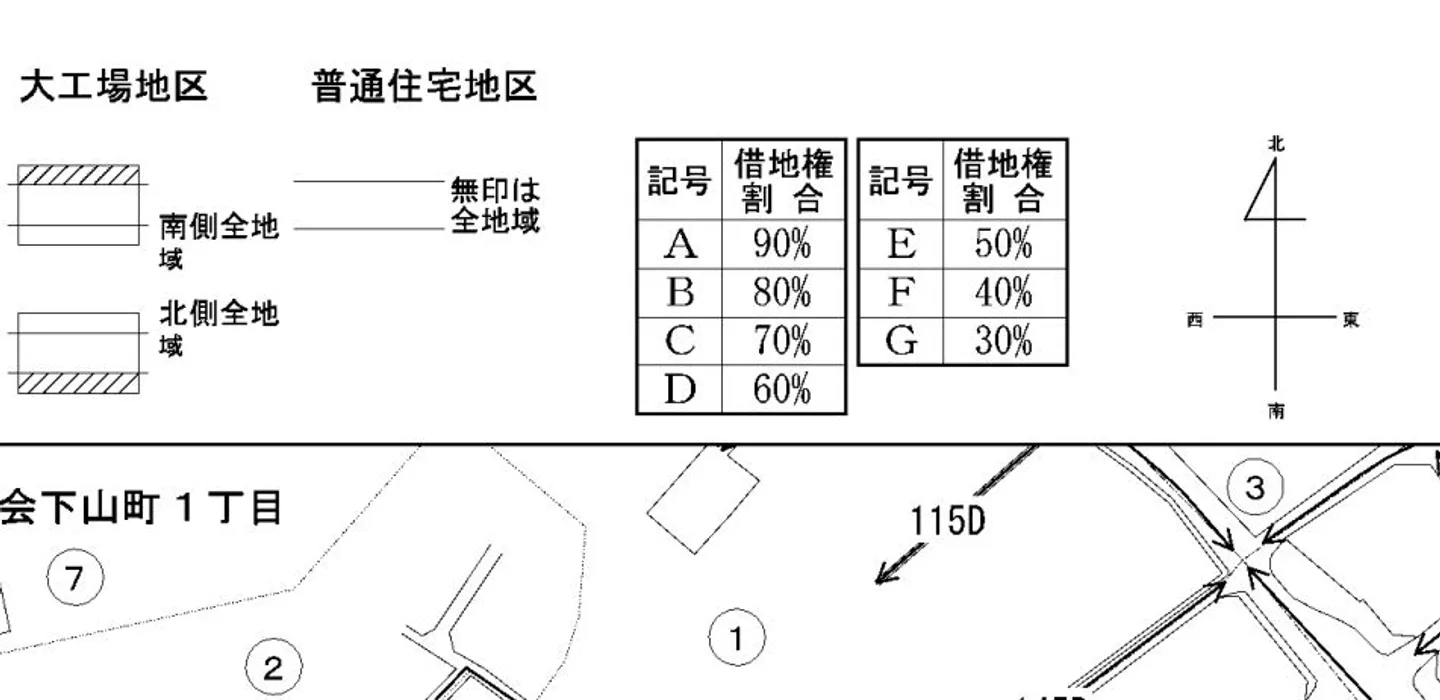

路線価図を見ると、道路に「200D」や「230C」などの数値が、道路に割り振られています。この「数値+アルファベット」がその道路に面する土地の路線価です。正確には数値が「1,000円単位の1㎡あたりの価額」、アルファベットが「借地権割合」です。

一旦借地権を考慮せずに考える場合だと、200Dの道路に面している更地の評価額は、1㎡あたり200×1,000円=20万円となります。

仮に200Dの道路のみに面している土地が100㎡なら、更地の評価額は200×1,000円×100㎡で2,000万円です。これが一番簡単な、路線価図から算出した更地の評価額の計算式です。

底地のおおよその売却価格を知りたいだけなら、更地の評価額はこの「路線価×面積」で計算した概算額を用いれば十分でしょう。

詳細な相続税評価額を計算するなら、奥行価格補正率による補正を適用します。また2つ以上の道路と面している土地なら、「路線価×奥行価格補正率」で計算した値が高い方を正面路線価として、側方路線影響加算や二方路線影響加算を加味します。おおよその補正値はすべて国税庁の公式サイトにて確認が可能です。

参考:国税庁「No.4602 土地家屋の評価」

参考:国税庁「正面路線の判定(1)」

参考:国税庁「路線価図の説明」

参考:国税庁「側方路線影響加算又は二方路線影響加算の方法――三方路線に面する場合」

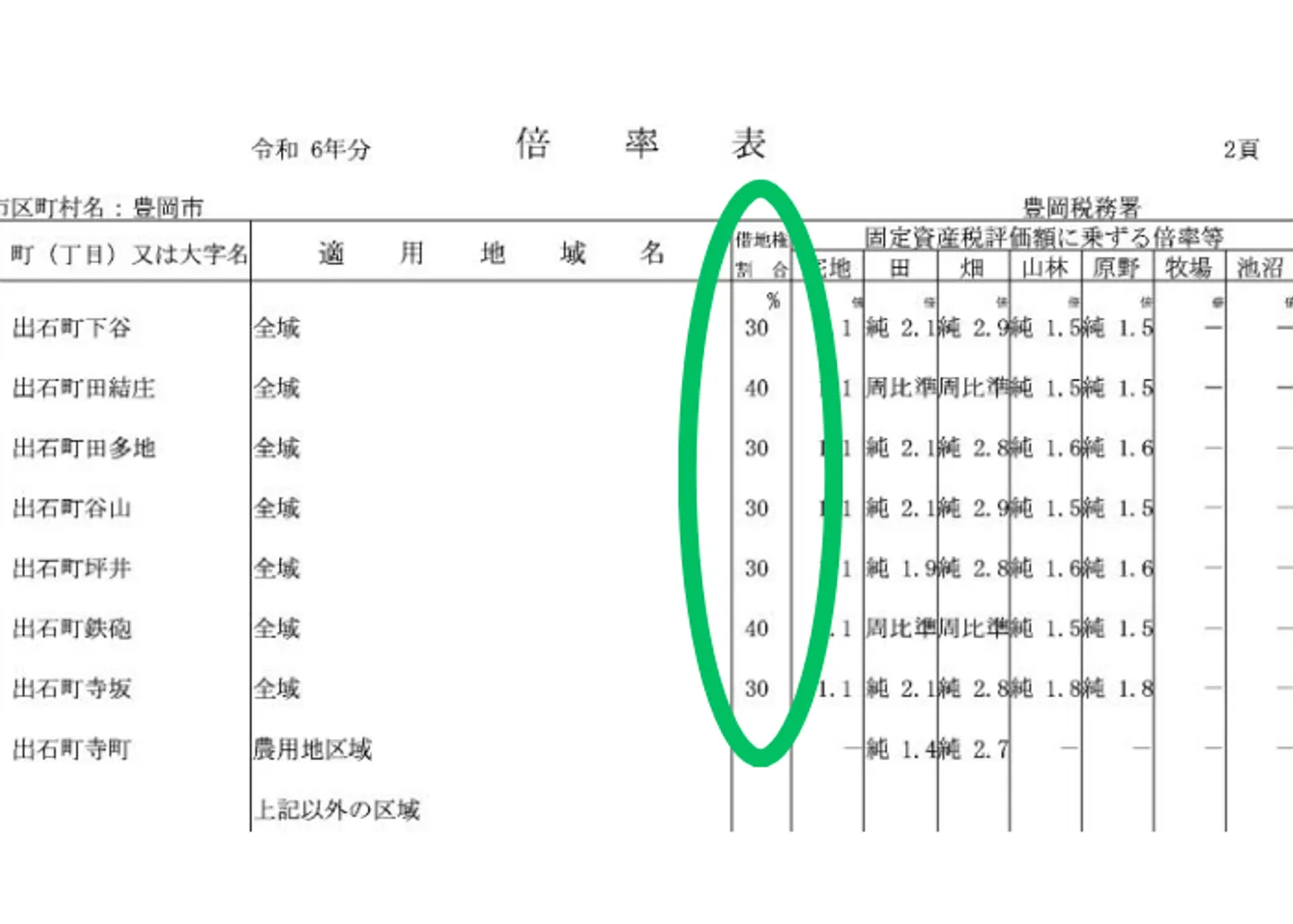

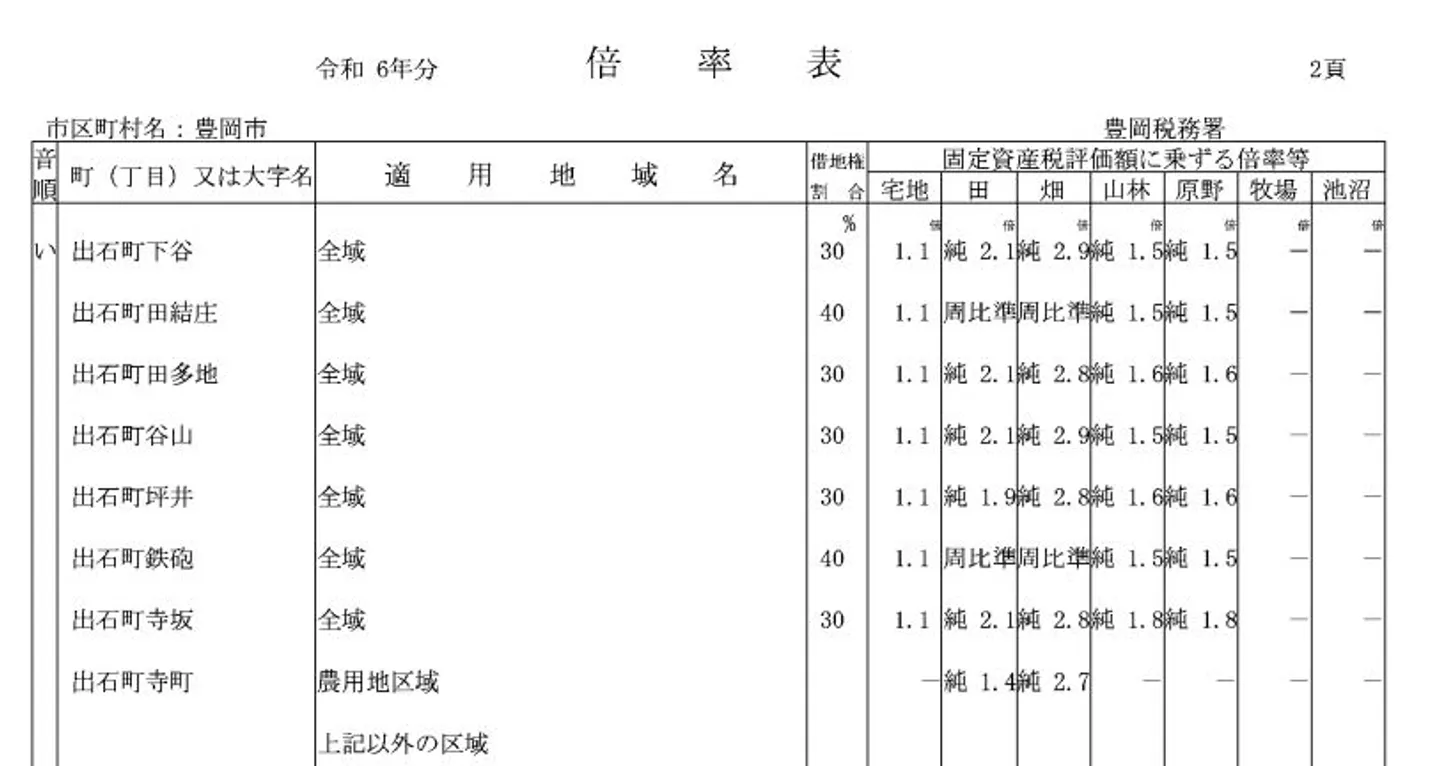

倍率方式による更地の評価額の計算

次に、倍率方式での更地の評価額の計算も紹介します。

倍率方式による更地の評価額=その土地の固定資産税評価額×評価倍率表に記載された一定の倍率

要するに、評価額を計算したい土地の倍率を評価倍率表から見つけて、固定資産税評価額を乗じるだけです。評価倍率表を見るには国税庁の財産評価基準書へアクセスし、調べたい土地が所在する都道府県をクリックして「評価倍率表」を選択します。住宅地なら、「一般の土地等用」を選んでください。

次に調べたい土地がある市区町村をクリックすれば、地名ごとの倍率が記載された倍率表が表示されます。

後は土地の種類に応じた倍率を、固定資産税評価額に乗じるだけです。たとえばある宅地の固定資産税評価額1,200万円で倍率が1.1倍なら、更地の評価額は1,200万円×1.1=1,320万円になります。固定資産税評価額は、毎年送付される固定資産税の納税通知書や、役所や都税事務所にある固定資産課税台帳で調べられます。

なお固定資産税評価額がわかれば、路線価方式や倍率方式を用いない以下の簡便な方式で更地の評価額の目安を算出できます。

・固定資産税評価額÷0.7×0.8

・固定資産税評価額×114%

参考:国税庁「No.4606 倍率方式による土地の評価」

路線価図・評価倍率表から借地権割合を確認する

ここまでの計算で算出できたのは、更地の評価額のみです。底地評価額を出すには、借地権割合を考慮しなければなりません。借地権割合は路線価図および評価倍率表に載っているので、簡単に調べられます。

路線価方式の場合、路線価図の上部にアルファベットごとの借地権割合が表示されています。

| 記号 |

借地権割合 |

| A |

90% |

| B |

80% |

| C |

70% |

| D |

60% |

| E |

50% |

| F |

40% |

| G |

30% |

たとえば200Dの道路に接しているなら、その土地の借地権割合は60%です。路線価の見方と路線価方式による更地の評価額の計算の計算例に当てはめると、「(200×1,000円×100㎡)×60%」で算出した1,200万円が借地権価格になります。

倍率方式の場合は、評価倍率表の「借地権割合」の列に、地名ごとに対応した借地権割合が数字で載っています。

なお、路線価方式と倍率方式のいずれも、更地の評価額×借地権割合で算出できるのは「借地権価格」です。底地評価額ではないので注意してください。

更地の評価額と借地権割合を使って相続税評価額を計算する

更地の評価額と借地権割合が分かったら、「更地の評価額×(1-借地権割合)」に当てはめて計算します。

更地の評価額2,000万円・借地権割合D(60%)なら、「2,000万円×(1-0.6)」で、底地の相続税評価額は800万円です。

また底地評価額は、更地の評価額から借地権価格を差し引くことでも導き出せます。更地の評価額2,000万円・借地権価格1,200万円(更地の評価額2,000万円×借地権割合60%)なら、2,000万円-1,200万円で底地評価額は800万円です。

以下では実際に、家庭の条件で底地の相続税評価額を出す計算例を見ていきましょう。

- 計算方法:路線価方式

- 路線価:180C

- C:借地権割合70%=0.7

- 更地の面積:120㎡

<底地の相続税評価額>

(180×1,000円×120㎡)×(1-0.7)=648万円

※ 更地の評価額2,160万円・借地権価格1512万円

相続税や贈与税を計算するなら、この648万円が基になります。底地の売却相場の目安を見る場合は、相続税評価額648万円を実勢価格に直す必要があります。

底地の相続税評価額にも「小規模宅地等の特例」が適用できる

底地の相続が発生したときは、通常の土地と同じく「小規模宅地等の特例」が適用できます。

小規模宅地等の特例とは、被相続人が自宅・事業用にしていた土地が一定の要件を満たしていれば、宅地等のうち330㎡まで最大80%の土地評価の減額ができる制度です。底地の場合は「貸付事業用宅地等」として、200㎡までの部分に限り50%の相続税の減額が適用されます。

底地はもともと通常の土地より相続税評価額が下がることから、小規模宅地等の特例と合わせれば相続税の節税につながるでしょう。なお、借地権も底地と同じく小規模宅地等の特例の対象です。

参考:国税庁「No.4124 相続した事業の用や居住の用の宅地等の価額の特例(小規模宅地等の特例)」

底地の相続税評価額を0.8で割り戻し1.1倍すると底地の実勢価格が出る

底地の相続税評価額が求まれば、実勢価格を計算しておおまかな売却相場を確認できます。あくまで目安ではありますが、土地を売るときの価格設定や売却後の資金の活用方法をシミュレーションするには、役に立つ指標になるはずです。

底地の相続税評価額から実勢価格を計算する式は次の通りです。

底地の実勢価格=底地の相続税評価額÷0.8×1.1倍

上記の計算式は、「国税庁の路線価は公示価格の約8割」「土地の実勢価格は公示価格の約1.1〜1.2倍」という考えがもとになっています。

底地の相続税評価額が648万円だったときは、「648万円÷0.8×1.1」で実勢価格891万円となります。

もっとも、実際の売却価格は立地条件や借地人の状況、買い手の種類などによって変動するため、正確な金額を知るには不動産会社による査定が必要です。

普通借地権と定期借地権だと底地の相続税評価額の計算方法が異なる

ここまでは、「普通借地権が設定された底地」の相続税評価額を基にした計算式でした。しかし、底地は普通借地権だけではなく、定期借地権が設定されているケースがあります。

定期借地権とは、「契約期間が終わったら更新できない」「契約期間の残存によって評価額が変わる」といった特徴を持つ借地権です。

しかし定期借地権価格を算出する式が複雑であり、パッと計算するのが非常に困難です。「更地の評価額-定期借地権価格」の考え方で計算できるものの、定期借地権価格を出すには、普通借地権のように借地権割合を乗じるだけでは算出できません。

以下で詳細を見ていきましょう。

定期借地権の底地評価額の計算は複雑であるため、難しいときは読み飛ばしても問題ありません。計算が難しいときは、相続税に強い弁護士や不動産鑑定士、不動産の買取専門業者に査定してもらいましょう。

定期借地権が設定された底地の計算方法

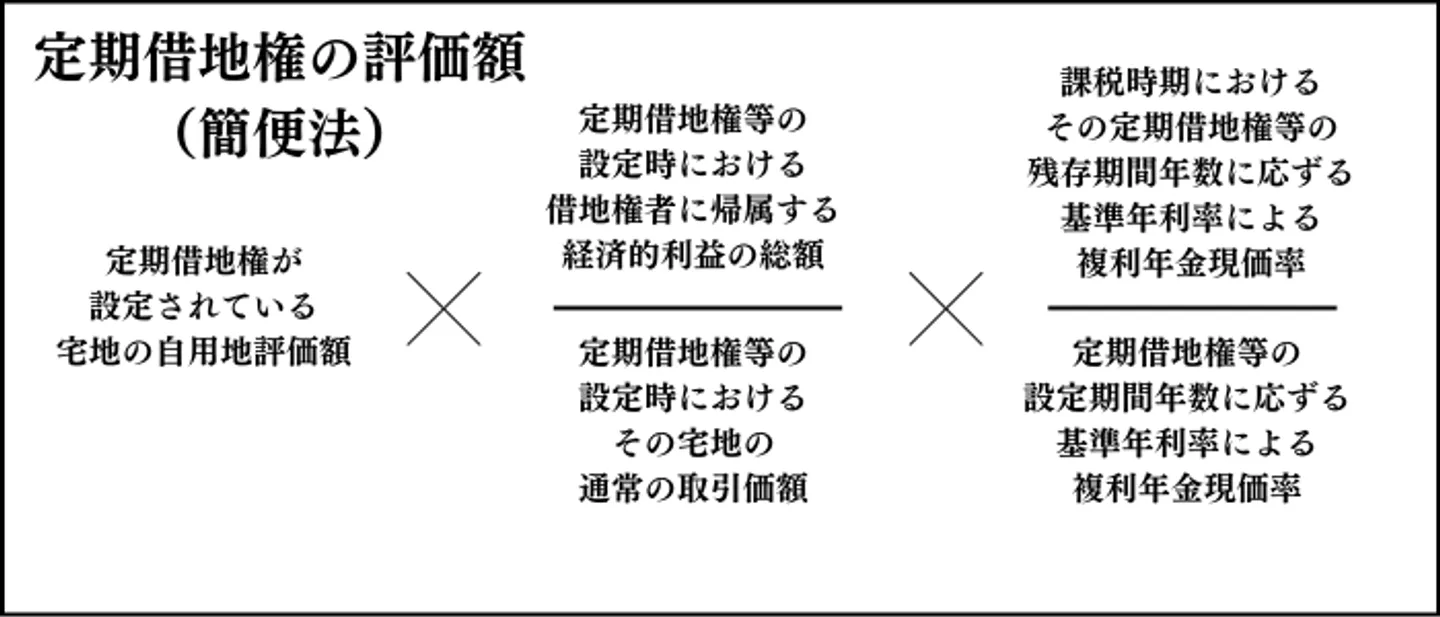

底地評価額を計算するために、まずは定期借地権価格を計算します。以下の計算式は、実務上でほぼすべての計算で使われている「簡便法」です。

| 定期借地権価格の計算式 |

| 定期借地権が設定されている宅地における更地の評価額×(A×B)×(C×D) |

・A:定期借地権等の設定時における借地権者に帰属する経済的利益の総額

・B:定期借地権等の設定時におけるその宅地の通常の取引価額

・C:課税時期におけるその定期借地権等の残存期間に応ずる基準年利率による複利年金現価率

・D:定期借地権等の設定期間年数に応ずる基準年利率による複利年金現価率 |

非常に長い用語が用いられた計算式となっており、一目見ただけでは理解するのが難しいと思われます。実際に計算するときは、国税庁の公式サイトでダウンロードできる「定期借地権等の評価明細書」に書いてある用語の解説や、基準年利率の説明を見ながら進めるのがよいでしょう。

上記の簡便法で算出した定期借地権価格を更地の評価額から差し引けば、定期借地権の底地評価額が計算できます。簡便法を用いた定期借地権価格の計算を、「原則評価」と呼びます。

定期借地権の底地評価額=更地の評価額-原則評価で計算した定期借地権価格

ただし原則評価で計算した定期借地権価格よりも、「更地の評価額×定期借地権の残存期間に応じて決められた割合」で計算した金額のほうが大きいときは、そちらを更地の評価額から差し引いて底地評価額にできます。定期借地権の残存期間に応じた割合は次の通りです。

定期借地権の

残存期間 |

割合 |

| 15年超 |

20% |

| 10年超~15年以下 |

15% |

| 5年超~10年以下 |

10% |

| 5年以下 |

5% |

定期借地権の残存期間に応じた割合を用いる底地評価額の計算を、「残存期間割合評価」と呼びます。要するに、「原則評価と残存評価割合評価のうち、数値が大きいほうを更地の評価額から差し引ける」ということです。数値が大きいほうを引いたほうが底地評価額は低くなるため、相続税が安くなります。

たとえば原則評価で算出した定期借地権価格が500万円で、残存期間割合評価で計算した数値が700万円なら、残存期間割合評価の700万円を更地の評価額が差し引いて底地評価額を出します。

| 原則評価>残存期間割合評価のとき |

| 定期借地権の底地評価額=更地の評価額-原則評価で計算した定期借地権価格 |

| 原則評価<残存期間割合評価のとき |

| 定期借地権の底地評価額=更地の評価額-残存期間割合評価で計算した金額 |

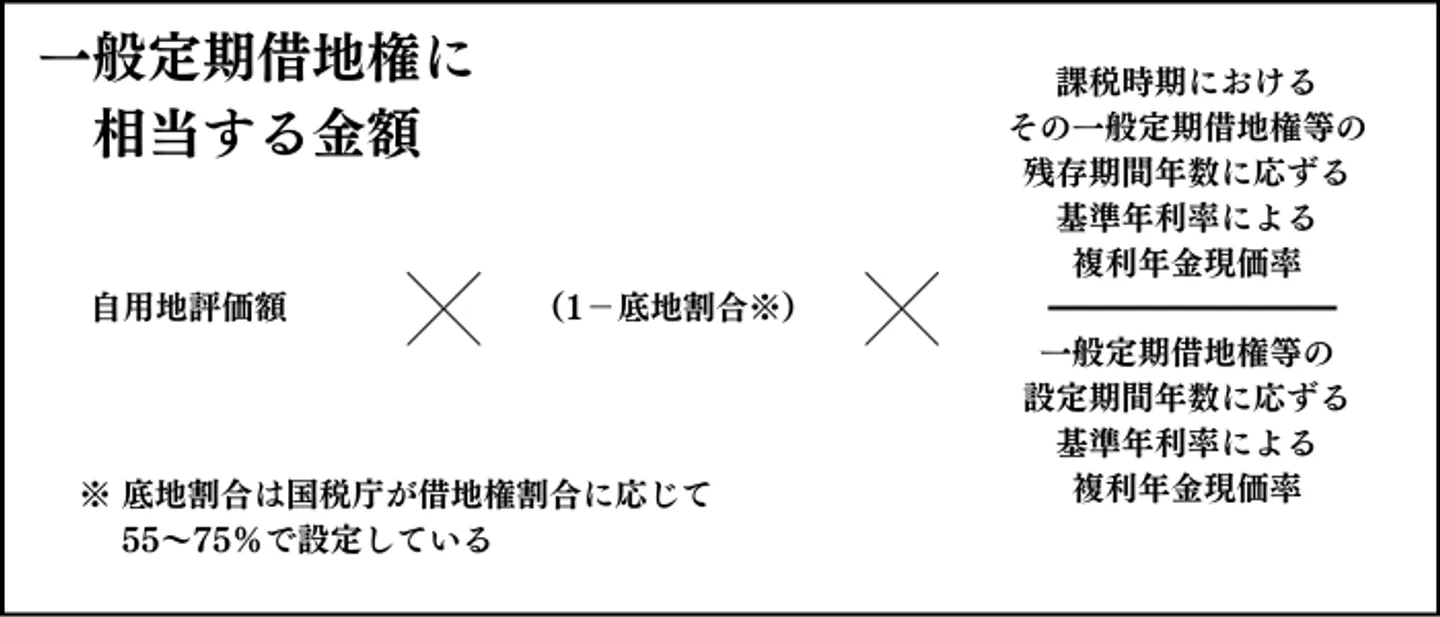

一般定期借地権が設定された底地の計算方法

少しややこしいのが、定期借地権のうち「一般定期借地権」が設定された底地(一部除く)は、原則評価や残存期間割合評価の計算式を無視した計算式を使うよう定められている点です。一般定期借地権が設定された底地評価額は、以下の計算式で計算します。

一般定期借地権の底地評価額=更地の評価額-一般定期借地権に相当する価額

| 一般定期借地権に相当する価額の計算式 |

| 更地の評価額×(1-底地割合)×(A÷B) |

・A:課税時期におけるその一般定期借地権等の残存期間に応ずる基準年利率による複利年金現価率

・B:一般定期借地権等の設定期間年数に応ずる基準年利率による複利年金現価率 |

上記の評価方法を「個別通達評価」と呼びます。ただし、以下に該当するときは原則評価または残存期間割合評価で計算します。

- 借地権割合が80・90%の地域

- 課税上弊害がある※

- 借地権の取引慣行のない地域

※ 「一般定期借地権の借地権者と借地権設定者の関係が親族間や同族法人等の特殊関係者間の場合」または「第三者間の設定等であっても税負担回避行為を目的としたものであると認められる場合」

ここまで解説した内容を見るに、定期借地権における底地の計算は、普通借地権よりも特殊なルールが採用されていると分かると思います。計算に相当慣れた人でないと、計算ミスなどによって正確な数値を出すのが難しくなるでしょう。

また、これらの計算式はあくまで相続税評価額であって、実際に商取引上の金額とはまた異なります。定期借地権の底地の相続税評価額および取引査定額は、専門家に計算をお願いするのもおすすめです。

参考:国税庁「No.4612 一般定期借地権の目的となっている宅地の評価」

不動産鑑定評価基準を用いて実態に即した底地の取引価格を計算する方法

相続税評価額を基にした底地の実勢価格も、あくまで自分でも計算できる概算の金額です。実際に取引される底地の価格は、土地の需要、建物の有無、周辺環境、土地の形状・種類などのより細かい要素を反映した金額となります。底地は通常の土地より一般的な需要が低いことを考慮すると、目安よりも低い価格になる可能性が高いです。

そこでもう1つの底地評価額の計算方法として、不動産鑑定士が用いる「不動産鑑定評価基準」を用いたものがあります。不動産鑑定評価基準を用いた底地評価額の計算式として、以下3つが挙げられます。

専門家である不動産鑑定士の場合は、1つではなく複数の計算方法で算出し、多角的な視点で底地を評価します。以下では、それぞれの評価方法の概要を見ていきましょう。

不動産の再調達原価を基に計算する「原価法」

原価法とは、「今の価格時点で同じ土地の造成や新築をすると仮定したとき、再調達にかかる費用はいくらか」という視点でおこなう評価方法です。対象となる不動産の再調達原価を求めた後、減価修正をして資産価格を算出します。

原価法は、主に再調達原価の評価や原価修正がしやすい不動産に用いられる評価方法です。ケースによっては、底地の評価にも使われます。底地の場合だと、土地の購入費用、登記費用、仲介手数料、整備費用などを参考にします。

対象不動産を類似取引を参考にする「取引事例比較法」

取引事例比較法とは、対象不動産に類似した土地の取引事例を選定し、その情報を基に価格を求める評価方法です。取引事例を収集した後は、底地の個別情報(立地条件、道路との接地状況、土地の面積、取引時期など)で金額を補正し、評価をおこないます。取引事例比較法で査定した価格を、比準価格と呼びます。

取引事例比較法は過去の実態に即した評価方法であり、成約事例が多ければ多いほど正確な査定になるのがメリットです。一方で事例が少ないと算出が難しくなるため、複数の事例が見つけやすい都市部向けの評価方法だと言えるでしょう。

将来生まれる収益の予測を基に計算する「収益還元法」

収益還元法とは、対象不動産が将来的に生み出す収益を予測し、その値を基にして現在の査定価格を算出する評価方法です。収益還元法には、「直接還元法」と「DCF(Discounted Cash Flow)法」の2種類が存在します。

- 直接還元法:対象不動産の1年間の収益(年間家賃、年間地代など)を利回りで割って現在の価値を算出する方法

- DCF法:対象不動産の所有期間中(将来売却する日までなど)に発生する予想収益+予想売却益を、現在価値に割戻して算出する方法

収益還元法は、賃貸用不動産や事業用不動産の評価方法としてよく用いられます。ただし、専門知識や実務経験が求められる方法であるため、一般の人が収益還元法で正確に計算するのは難しいでしょう。

売却先ごとの底地の相場は10~50%!どこが一番評価してくれるのか

底地の売却価格は、売却先がどこになるかによって相場が大きく変わります。

底地の買取相場は、土地が更地状態の価格の10~50%です。底地を一番評価してくれやすいのが借地人で、借地人以外の第三者は更地価格の10~15%程度での価格になります。

以下では借地人、不動産会社が仲介した第三者、不動産の買取専門業者のそれぞれに売却したときの相場や、底地を銀行の担保にしたときの評価額について解説します。

借地人への売却なら更地価格の50%

底地を借地人へ売却する場合、更地価格の50%程度が買取相場です。ほかの売却先より高額になるのは、借地人が底地を購入すると「借地人が完全所有権を持つ土地」となり、借地人にとってメリットが大きいからです。

借地人にとって、完全所有権を得る具体的なメリットを見ていきましょう。

- 建物の建て替え、増改築、売却などをするのに地主の承諾が必要なくなる

- 第三者へ売却するときに、通常の土地と同じ価格で売れやすくなる

- 地主への地代、承諾料、香辛料などの支払いがなくなる

- 借地契約がなくなり自由に土地を活用できる

- そのほか地主とのやり取りの必要性や複雑な権利関係がなくなる

ただしいくら高額になるとはいえ、借地人に買い取る意思がなければ売却するのは困難です。売却交渉をするときは、完全所有のメリットをしっかりと伝えるようにしましょう。

不動産会社が仲介した第三者への売却なら10~15%

不動産会社に仲介を依頼して第三者へ底地を売却するときは、更地価格の10〜15%が相場になります。第三者が底地だけ買い取って地主になっても、そこまで大きなメリットがないからです。底地だけを購入するデメリットは次の通りです。

- 土地の活用は借地人にしかできない

- 地代の支払いを滞納されるリスクがある

- 固定資産税・都市計画税が継続的にかかる

- 借地人との関係性が悪化するとさまざまなトラブルが発生する

- 銀行が底地を担保としてほぼ評価しないので、底地買取時に住宅ローンが組みづらい

一般の人が底地を購入しても活用が難しいことから、底地を買い取る第三者は不動産投資家や後述する買取専門業者に限定されると思っておきましょう。しかし、買手によっては底地でも高く評価し、相場以上の価格で買い取ってくれる可能性があります。売却交渉のときには、買手へ収益性、維持管理のしやすさなどをアピールすることが大切です。

不動産の買取専門業者への売却なら10~20%

不動産の買取専門業者とは、買い取った不動産の活用や需要ある人への高額売却などで利益を挙げる事業者です。

買取専門業者の底地の買取相場は、10~20%と不動産会社の仲介とそこまで変わりません。しかし買取業者へ直接売却するので、売却先が借地人や第三者のときのように、長期間売れなくて手持ちに残り続けるというリスクが低いメリットがあります。

とくに底地といった訳あり物件専門を専門に買取する業者なら、底地の適正価格以上で売却できる可能性が上がります。

銀行の担保としての底地価格は実質ゼロ円

底地は相続税評価額や売却価格といった「国税庁や取引市場での評価」は存在する一方、銀行は底地を担保として評価しないのが一般的です。たとえば銀行の住宅ローンなどで担保が必要な場合、底地の担保価格は実質ゼロ円になるので、底地に担保としての価値はほぼありません。

銀行が底地を担保として認めない理由は、一般の不動産市場での流動性が低いからです。

底地は不動産会社が仲介した第三者への売却なら10~15%で解説した「底地は一般の人へ売りづらい」という理由で、担保として差し押さえても現金化できる保証がありません。差し押さえても融資額の保証にならないことから、銀行は底地を担保価値がないと判断します。

売却価格が高くなる底地の特徴

売却相場が低くなる底地ですが、そのなかでも比較的売却価格が高くなる底地があります。以下の特徴に該当する場合は、相場以上の価格で土地が売れる可能性があります。

- 定期借地権が設定されている底地なら、定期借地権が終了間近の場合

- 人気の立地にある底地でそもそもの評価額が高めになる場合

- 設定している地代が高額で、収益性が見込める場合

定期借地権は、契約満了時点で借地契約を終了すれば完全所有権の土地になります。定期借地権の終了間際なら、すぐに自分の土地となるので買手からの需要も期待できるでしょう。

底地の地代は、通常の土地と同じく固定資産税・都市計画税の3~5倍が適正と考えられています。商業用の土地なら5~8倍です。

通常の土地より相場が低くても、底地自体の評価額が高いなら納得の価格で売却できる可能性が高まります。「底地だから高くは売れない」と決めつける前に、一度底地評価額を確認してみるのがよいでしょう。

弊社株式会社クランピーリアルエステートは、訳あり物件専門の買取業者として底地に関する無料査定や無料相談を実施しております。「底地を売りたいけど、おおまかな相場を知ってから売却を検討したい」という地主様は、ぜひ弊社の無料サービスをご活用ください。

底地価格の計算や売却に関するQ&A

最後に、底地価格の計算は売却についてよくあるQ&Aをまとめました。底地価格の計算や売却に関する疑問点解消の参考にご利用ください。

- 底地に共有持分があったら価格はどうなる?

- 底地の評価を専門家に依頼するケースは?

- 底地と借地権の等価交換ってどう?

- 底地と借地権を同時売却できる?

- 使用貸借で貸し出している土地は売却できる?

底地に共有持分があったら価格はどうなる?

底地に共有持分がある場合だと、ただでさえ低い底地の売却価格がさらに安くなる可能性があります。理由は「ほかの共有者とトラブルになる」「底地をすべて売るには共有者全員の許可がいる」「自分の共有持分だけだと相場がさらに落ちる」などです。

とはいえ、底地の共有持分は絶対に売れないわけではありません。共有名義の底地を売却したいときは、訳あり物件専門の買取業者である株式会社クランピーリアルエステートへご相談ください。

底地の評価を専門家に依頼するケースは?

底地の相続税評価額や売却価格の評価は、専門知識や経験が必要な難易度の高い作業です。そのため、正確な評価額を算定したいときは、相続・不動産に強い弁護士・税理士や不動産鑑定士、士業と提携した買取業者などの専門家による査定を受けるのがおすすめです。将来の相続への備えや売却を健闘している場合は、底地に強い士業、不動産鑑定士、買取業者へ依頼してみましょう。

底地と借地権の等価交換ってどう?

等価交換とは、土地と土地、土地と建物、土地の一部と別の土地の一部など、不動産をそれぞれ交換することです。地主が持つ底地の一部と、借地人が持つ借地権の一部を等価交換して分筆することで、それぞれが完全所有する土地にできます。

お互いが完全所有権になって権利関係が消滅すれば、両者とも土地を好きに活用できます。売却相場も、更地価格に近い金額になるでしょう。ただし、等価交換は「100㎡の土地の所有権を、地主50㎡、借地人50㎡にする」といった形なので、土地の面積が交換分だけ小さくなるデメリットがあります。等価交換については、以下の記事で詳細を解説しています。

底地と借地権を同時売却できる?

地主と借地人の合意形成ができれば、底地と借地権をセットで売りに出して、1つの土地として同時売却できます。複雑な権利関係や活用制限がなくなるため、一般の人でも購入しやすくなり、売却価格も高くなるのがメリットです。同時売却については、以下の記事で詳細を解説しています。

使用貸借で貸し出している土地は売却できる?

使用貸借とは、無償で土地を貸し出している状態です。使用賃借の例としては、親族に貸している、中小企業の社長が持つ個人的な土地を会社に貸しているケースなどがよくあります。結論から言えば、使用貸借の土地はほぼ更地状態の価格と同じ価格で売却できると考えられます。使用貸借の関係は借地借家法の適用を受けず、地主は借地権者をすぐに退去させられるからです。

底地をスピーディーに売却するならクランピーリアルエステートへ相談を!

底地を適正価格でスピーディーに売却するなら、底地の買取実績や活用ノウハウが豊富な、訳あり物件専門の買取業者への依頼がおすすめです。

弊社株式会社クランピーリアルエステートは、底地を含めたさまざまな訳あり物件の買取・活用実績を持つ買取専門業者です。

- 自社での直接買取による強気な査定

- 累計相談件数2万件以上の高い信頼性

- 底地、共有持分、事故物件、再建築不可物件などの豊富な査定・買取実績

- 全国1,500以上の弁護士、税理士、司法書士とのネットワーク形成による法トラブルへの強み

- 契約不適合責任免責で売却後に瑕疵が発覚しても問題なし

- 査定からすぐに現金化できるスピード買取

- 全国対応であらゆる地域にある底地を買取対応

「ほかの業者では買取を断られた」「底地の正確な査定を聞きたい」という地主様は、無料査定フォーム、LINEの無料査定相談、無料相談・売却査定の電話窓口などから、ぜひお気軽にお問い合わせください。

まとめ

底地における相続税・贈与税の金額や、おおまかな売却価格を知りたいときは、相続税評価額を計算すればおおよその底地評価額が分かります。

普通借地権の底地なら、路線価図や評価倍率表から「更地の評価額」と「借地権割合」を確認し、以下の計算式に当てはめれば相続税評価額を算出できます。

底地の相続税評価額=更地の評価額×(1-借地権割合)

底地の相続税評価額が計算できれば、そこから実勢価格も割り出せます。

ただし、底地の売却価格は取引内容ごとに大きく変わります。底地は一般の不動産市場からの需要が低いため、自分で計算した相場よりも安くなるのが一般的です。

詳細な査定価格を知りたいときは、専門家による査定を受けるのがよいでしょう。計算が複雑になる定期借地権の底地や、相場を左右するさまざまな特殊要因を持つ底地でも、正確に評価してくれるはずです。

「底地でもすぐに現金化したい」「適正価格で売却したい」というときは、弊社株式会社クランピーリアルエステートがスピーディーかつ高額で買取いたします。