借地権を売却する際にかかる税金と費用

借地権を売却する際にかかる税金と費用は、以下のとおりです。

| 借地権売却の際にかかる税金・費用 |

概要 |

金額 |

| 印紙税 |

契約書や領収書など、経済的な取引のために作成された書類にかかる税金 |

200円~60万円 |

登録免許税

・抵当権抹消登記

|

売却する建物の抵当権を抹消するための登記 |

1,000 円+司法書士報酬

(司法書士に登記を依頼する場合)

|

| 譲渡所得税 |

借地権売却の際の譲渡所得に対して課せられる税金 |

譲渡所得×税率

・所有期間5年以下:39.630%

・所有期間5年超:20.315% |

| 仲介手数料 |

不動産売買を仲介する不動産会社に支払う手数料 |

不動産の売却価格×5%+消費税~ |

| 譲渡承諾料 |

借地権を所有する借地人が借地権を第三者に譲渡する際に、土地の所有者である地主の承諾を得るために支払う費用 |

借地権価格の10%程度 |

| 取り壊し費用(更地渡しの場合) |

建物の解体工事にかかる費用 |

3万円/坪~ |

| 測量費(借地の境界があいまいな場合) |

土地の大きさや形状、隣地との境界線などを測量するために必要な費用 |

40〜50万円 |

それぞれ解説します。

印紙税:200円~60万円

借地権を売却するときには印紙税がかかります。

印紙税とは、契約書や領収書など、経済的な取引のために作成された書類にかかる税金です。

収入印紙を購入し、課税対象となる文書に貼り付け、消印を押して納付します。

印紙税は、売買価格に応じて決まり、最大60万円です。

契約書に記載された契約金額が1万円未満の場合は非課税です。また契約金額が10万円以下の場合(契約金額の記載のないものを含む)は、軽減措置の対象外となります(税率200円)

令和9年3月31日までに作成される不動産譲渡に関する契約書に関しては、軽減税率が適用され、印紙税の額は最大48万円となりますが、借地権の譲渡は軽減措置の対象外です。ただし、不動産譲渡契約書に建物と借地権の譲渡価格があわせて記載されている場合は、合算した金額について軽減税率が適用されます。

たとえば売買契約書に借地権4,000万円としか記載がない場合、軽減税率は適用されないため、印紙税は2万円です。一方、建物部分の価格が3,000万円、借地権譲渡の対価が1,000万円と記載されている場合は、契約書に記載された合計金額4,000万円に対して、軽減後の税率が課税されます。したがって、印紙税は1万円となります。

印紙税は契約書の原本の数だけ必要です。契約書を売主と買主の2通分を作成する場合は、その2通分の印紙税を納付する必要があります。

なお、印紙税の額は、以下のとおりです。

| 契約金額 |

本則税率 |

軽減税率 |

| 10万円を超え50万円以下 |

400円 |

200円 |

| 50万円を超え100万円以下 |

1,000円 |

500円 |

| 100万円を超え500万円以下 |

2,000円 |

1,000円 |

| 500万円を超え1,000万円以下 |

10,000円 |

5,000円 |

| 1,000万円を超え5,000万円以下 |

20,000円 |

10,000円 |

| 5,000万円を超え1億円以下 |

60,000円 |

30,000円 |

参照:不動産売買契約書の印紙税の軽減措置|国税庁

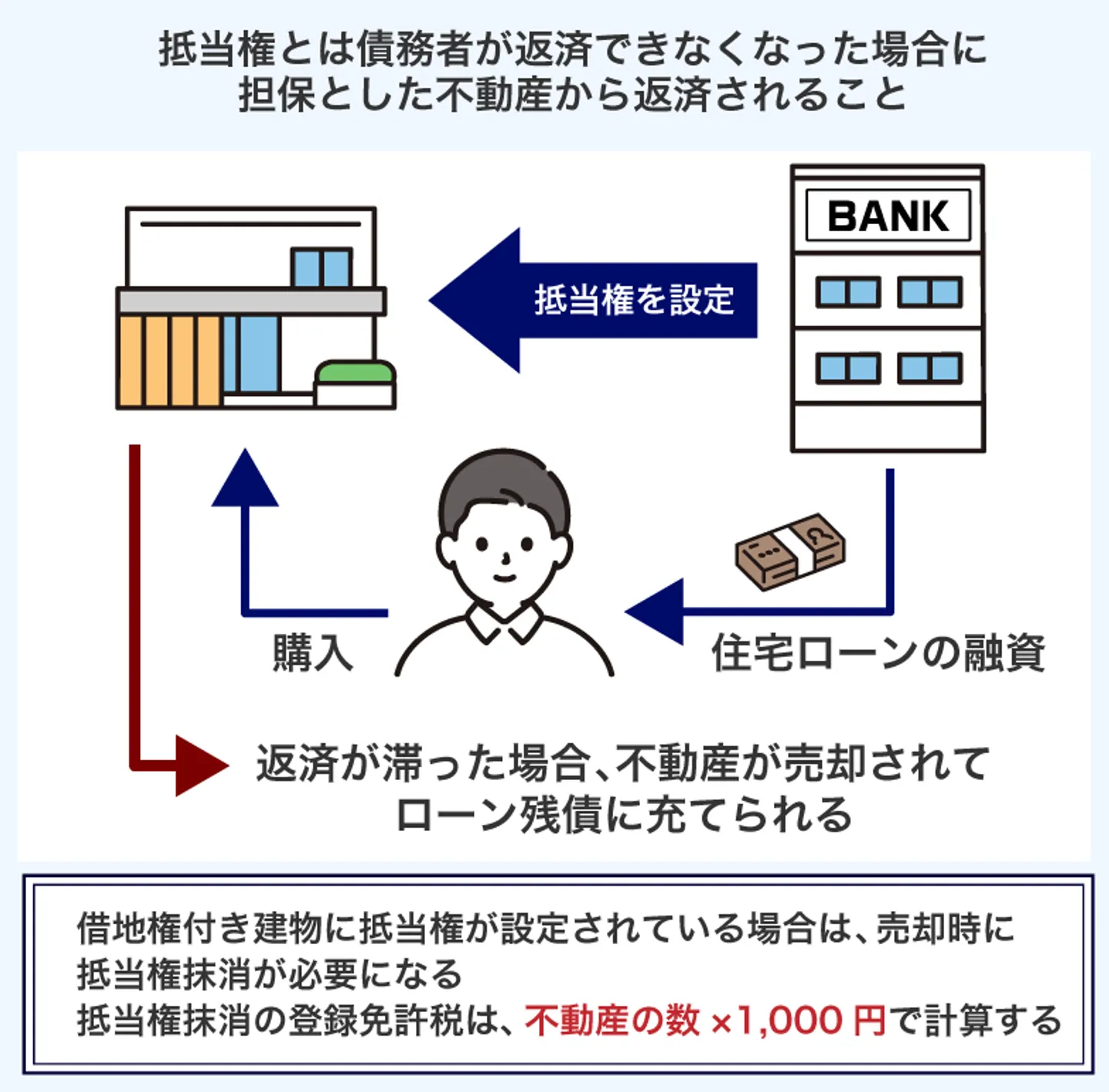

登録免許税(抵当権抹消):1,000 円+司法書士報酬(司法書士に登記を依頼する場合)

登録免許税とは、登記簿に登記をする際にかかる税金です。不動産を購入したり手放したりしたとき、抵当権を抹消するときには登記簿に登記します。

借地権付き建物を売却する際に抵当権が設定されている場合は、抵当権抹消が必要です。

抵当権抹消の登録免許税は、不動産の数×1,000円で計算します

登記申請は自分でも行えますが、手続きが複雑なため、司法書士に依頼するのが一般的です。司法書士の報酬額は7〜10万円が相場となります。

その他、所有権移転登記の費用は売主・買主のどちらが負担するか法律的な定めはありませんが、買主が負担するのが一般的です。抵当権抹消の手続きにかかる費用は、売主が負担します。

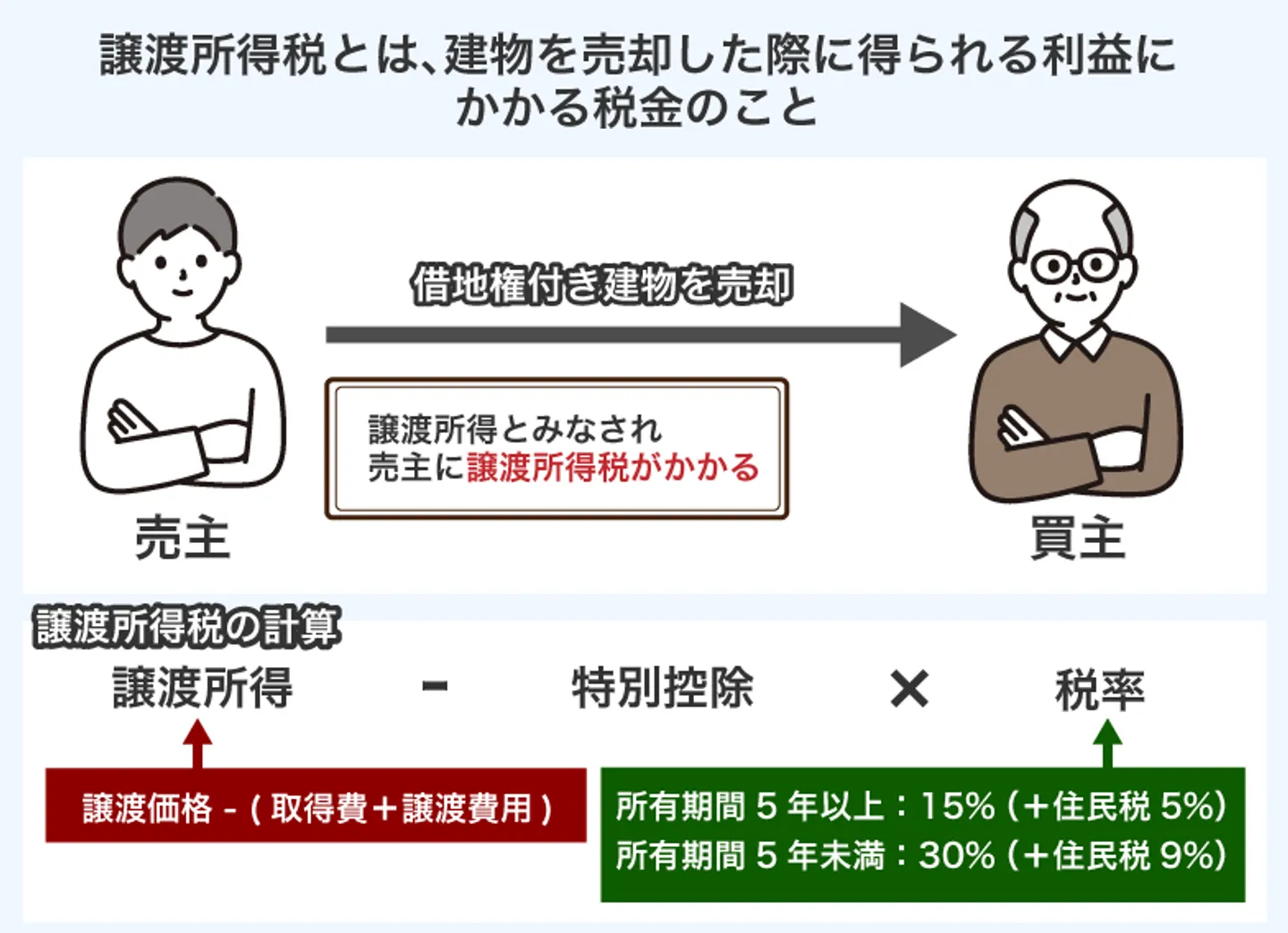

譲渡所得税:譲渡所得×税率(20.315% or 39.630%)

借地権付き建物を売却した際に得られる利益を譲渡所得といいます。譲渡所得税は譲渡所得に課せられる税金で、所得税・住民税・復興特別所得税の3つを合算したものです。

譲渡所得税の税率は、譲渡した年の1月1日時点での所有期間によって、以下のように異なります。

|

譲渡した年の1月1日時点での所有期間 |

所得税 |

住民税 |

復興特別所得税 |

| 短期譲渡所得 |

5年以下の場合 |

30% |

9% |

0.63% |

| 長期譲渡所得 |

5年超の場合 |

15% |

5% |

0.315% |

譲渡所得の計算は、譲渡価格から取得費と譲渡費用、特別控除を除いて算出します。

【譲渡所得の計算式】

譲渡価格-取得費-譲渡費用-特別控除

取得費とは、借地権付き建物を取得するためにかかった費用です。借地権については、権利金や更新料は取得費に分類されますが、敷金や保証金のような借地権者に返還される性質のものは取得費とはみなされません。建物については購入代金や建築代金、登記費用などが含まれます。

譲渡費用には、印紙税や不動産会社への仲介手数料、第三者へ売却するときに地主へ支払った譲渡承諾料が含まれます。

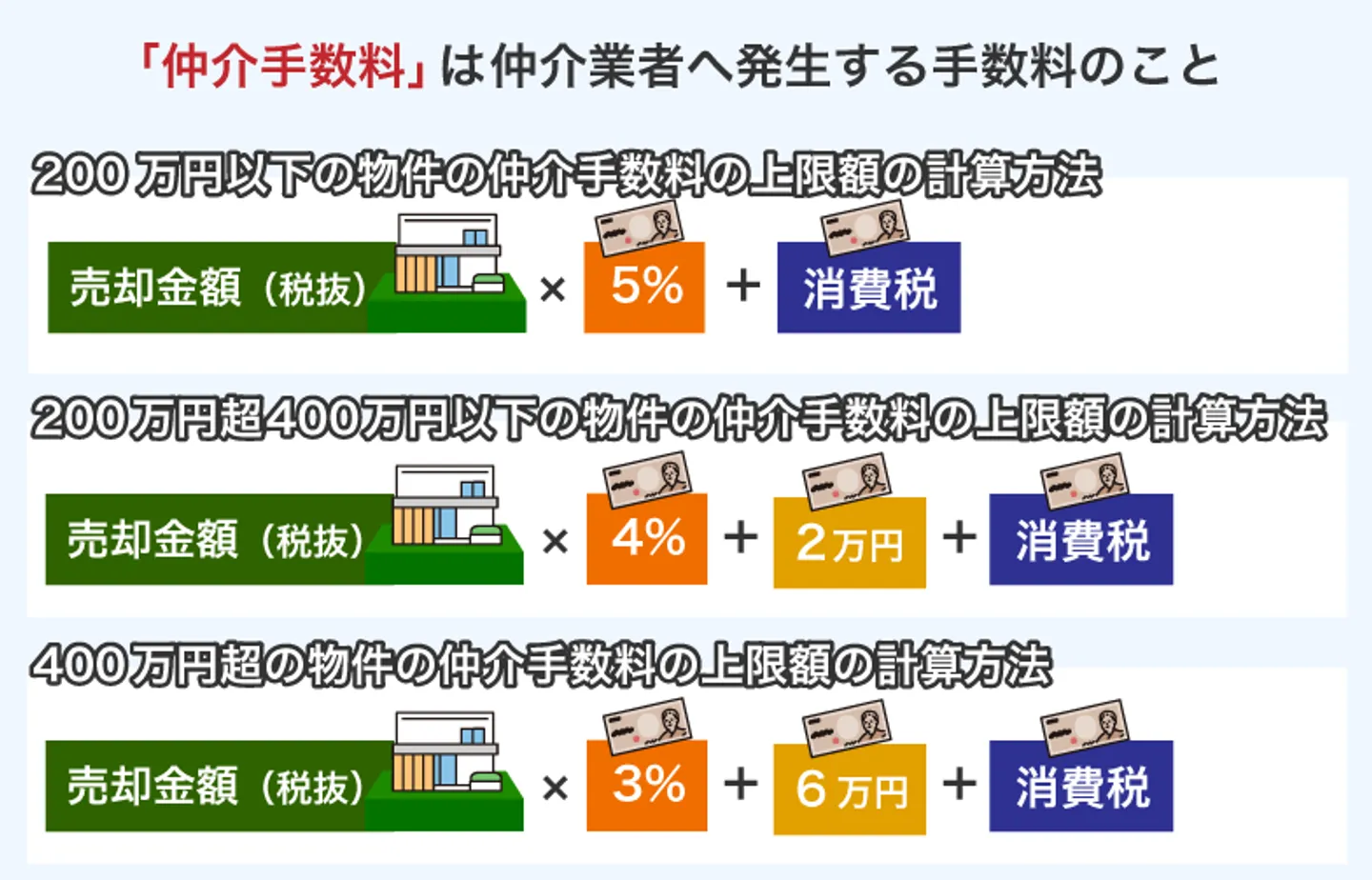

仲介手数料:不動産の売却価格×5%+消費税~

不動産会社に仲介を依頼して、借地権を売却した際には仲介手数料が必要です。仲介手数料とは、不動産売買を仲介する不動産会社に支払う手数料です。

宅地建物取引業法により仲介手数料の上限は、以下のように定められています。

| 売買価格 |

仲介手数料 |

| 200万円以下 |

売却金額×5%+消費税 |

| 200万円超400万円以下 |

売却金額×4%+2万円+消費税 |

| 400万円超 |

売却金額×3%+6万円+消費税 |

たとえば借地権付き建物の価格が2,000万円の場合、仲介手数料は以下のように計算します。

仲介手数料=2,000万円×3%+6万円+6.6万円=72万6千円

なお仲介手数料は、売買契約を結んだときに半金、不動産の引き渡しが完了するまでに残りの半金を支払うのが一般的です。

不動産会社が買い取る場合は、仲介手数料は必要ありません。

譲渡承諾料:借地権価格の10%程度

借地権を第三者に売却するためには、地主の承諾が必要です。

地主の承諾を得るためには、地主に譲渡承諾料を支払うのが一般的となっています。譲渡承諾料とは、借地権を所有する借地人が借地権を第三者に売却や贈与する際に、地主の承諾を得るために支払う費用です。

譲渡承諾料の相場は借地権価格の10%程度となっており、名義書換料や借地権名義変更料と呼ばれる場合もあります。

取り壊し費用(更地渡しの場合):3万円/坪~

借地権を更地に戻して売却するときは、建物の取り壊し費用がかかります。建物の取り壊し費用とは、建物の解体工事にかかる費用です。

解体費用は借地人が負担するのが原則で、費用相場は以下のとおりです。

| 建物構造 |

1坪あたりの解体費用 |

| 木造住宅 |

3~4万円程度 |

| 鉄骨住宅 |

3.5~4.5万円程度 |

| 鉄筋コンクリート造住宅 |

5~8万円程度 |

たとえば30坪の木造住宅を解体するためには、90~120万円程の費用がかかります。

ただしブロック塀や樹木の撤去、アスベストの撤去などが必要な場合は、別途費用が必要です。

解体費用の負担をできるだけ減らすためにも、複数の業者で見積もり依頼するとよいでしょう。

測量費(借地の境界があいまいな場合):40〜50万円

測量費とは、土地の大きさや形状、隣地との境界線などを測量するために必要な費用です。

昔、契約した借地だと、測量がきちんとされていないケースがあります。地主が所有している土地測量図も、現在の借地面積や境界とずれている場合も多いです。

借地権を売却する際には、借地の面積や境界線を正確に記載しなければなりません。そのため境界があいまいな場合は、測量をする必要があります。

測量費の相場は40~50万円ですが、土地の面積が広いほど高くなります。土地が手入れされていなかったり、測量するのが困難な形状だったりする場合は、測量費が高くなりやすいです。

測量費を売主・買主のどちらが負担するかは法律上では決まっていませんが、売主が費用を負担するのが一般的です。ただし、不動産会社に買い取ってもらう場合は、土地測量費は不動産会社が負担してくれることが多いでしょう。

借地権を売却した際にかかる税金を控除する方法

借地権を売却した際にかかる税金を控除する方法は、以下のとおりです。

- 3,000万円特別控除を活用する

- 借地権の売却で損失が出た場合は損益通算する

それぞれ解説します。

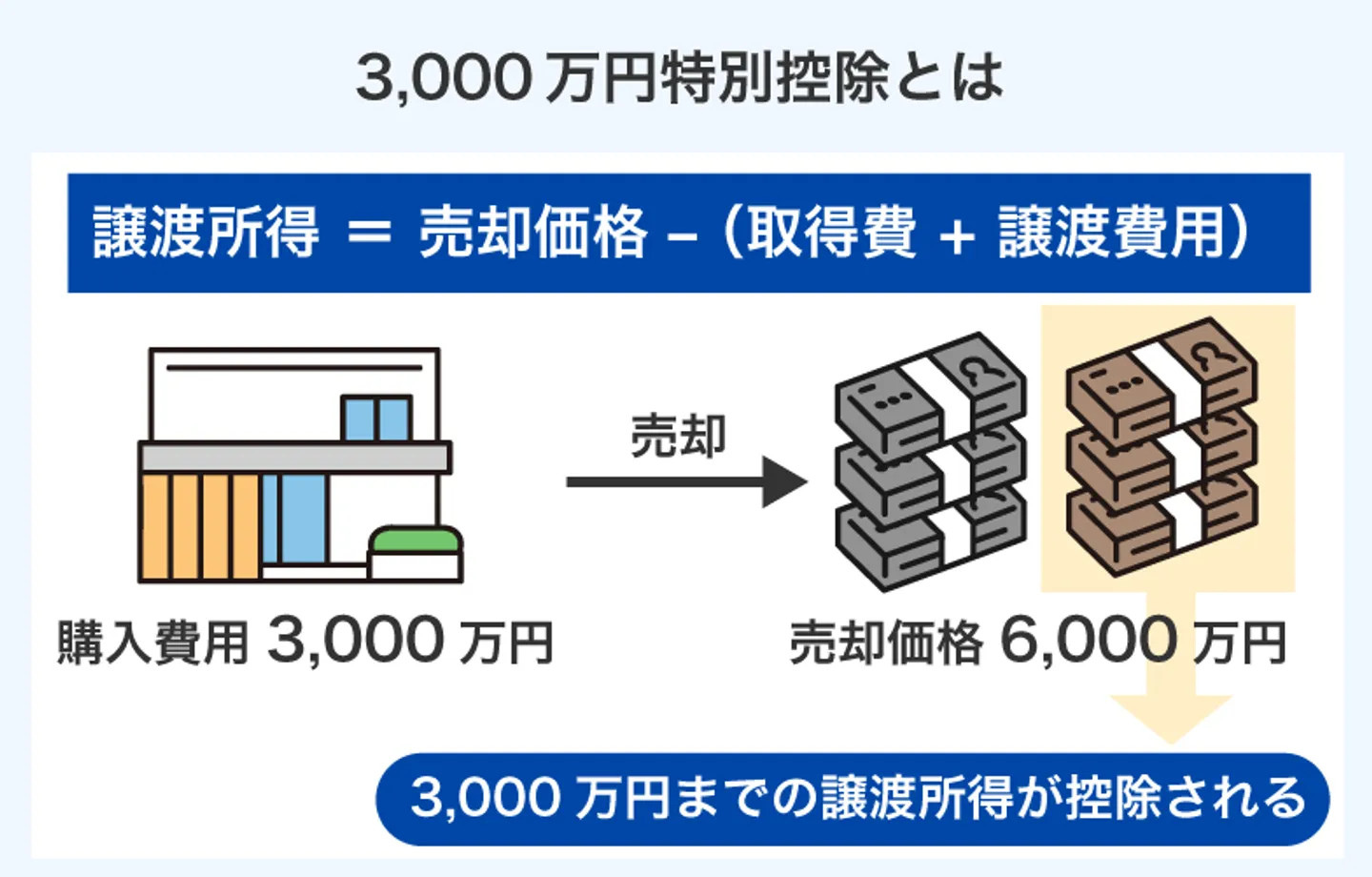

3,000万円特別控除を活用する

売却した借地権付き建物がマイホームだった場合、一定の要件を満たすと3,000万円特別控除の特例を受けられます。

3,000万円特別控除とは、マイホームを売った際に所有期間の長短に関係なく譲渡所得から最大3,000万円まで控除できる特例です。3,000万円特別控除を適用できれば、実質3,000万円までは無税で手元に残せるため、非常に重要なものです。

3,000万特別控除の特例を受けるための要件は、次のとおりです。

- 自分が住んでいる家屋を売却するか、家屋と併せてその敷地や借地権を売ること。なお、以前住んでいた家屋や敷地などの場合は、居住しなくなった日から3年目の12月31日までに売却すること

また、家屋を取り壊した場合は、次の2つの要件に当てはまること

・家屋を取り壊した敷地の譲渡契約が、家屋解体から1年以内に締結し、かつ、居住しなくなった日から3年目の12月31日までに売ること

・家屋を取り壊してから譲渡契約を結んだ日まで、敷地を貸駐車場などとして利用していないこと

- 売却した年の前年や前々年に3,000万円特別控除の特例(「被相続人の居住用財産に係る譲渡所得の特別控除の特例」によりこの特例を受けている場合を除く)またはマイホームの譲渡損失についての損益通算及び繰越控除の特例を受けていないこと

- 売却した年やその前年、前々年にマイホームの買換えや交換の特例を受けていないこと

- 売却した家屋や敷地などが、収用等の場合の特別控除など、他の特例を受けていないこと

- 災害により滅失した家屋の場合は、その敷地に居住しなくなった日から3年目の12月31日までに売ること

- 土地や建物の売主と買主が、親族や夫婦、内縁関係にある人、同族会社など特別な関係でないこと

なお、以下のような家屋を売却した場合は、3,000万円特別控除の特例は受けられません。

- 3,000万円特別控除の特例を受けるためだけに入居した家屋

- 居住用家屋を新築する期間中だけ仮住まいとして使用した家屋など、一時的な目的で入居した家屋

- 別荘などのような趣味・娯楽・保養のために所有している家屋

参照:マイホームを売ったときの特例|国税庁

この特例が適用される場合、課税譲渡所得金額の算出方法は、次のとおりです。

課税譲渡所得金額=借地権付き建物の売却代金-(取得費+譲渡費用)-3,000万円

ただし、この特例を受けるには要件を満たしているだけでは十分ではなく、必要書類を揃えて確定申告する必要があります。確定申告を忘れると、3,000万円特別控除は受けられないため、忘れずに行いましょう。

確定申告については「7.確定申告をする」で詳しく説明します。

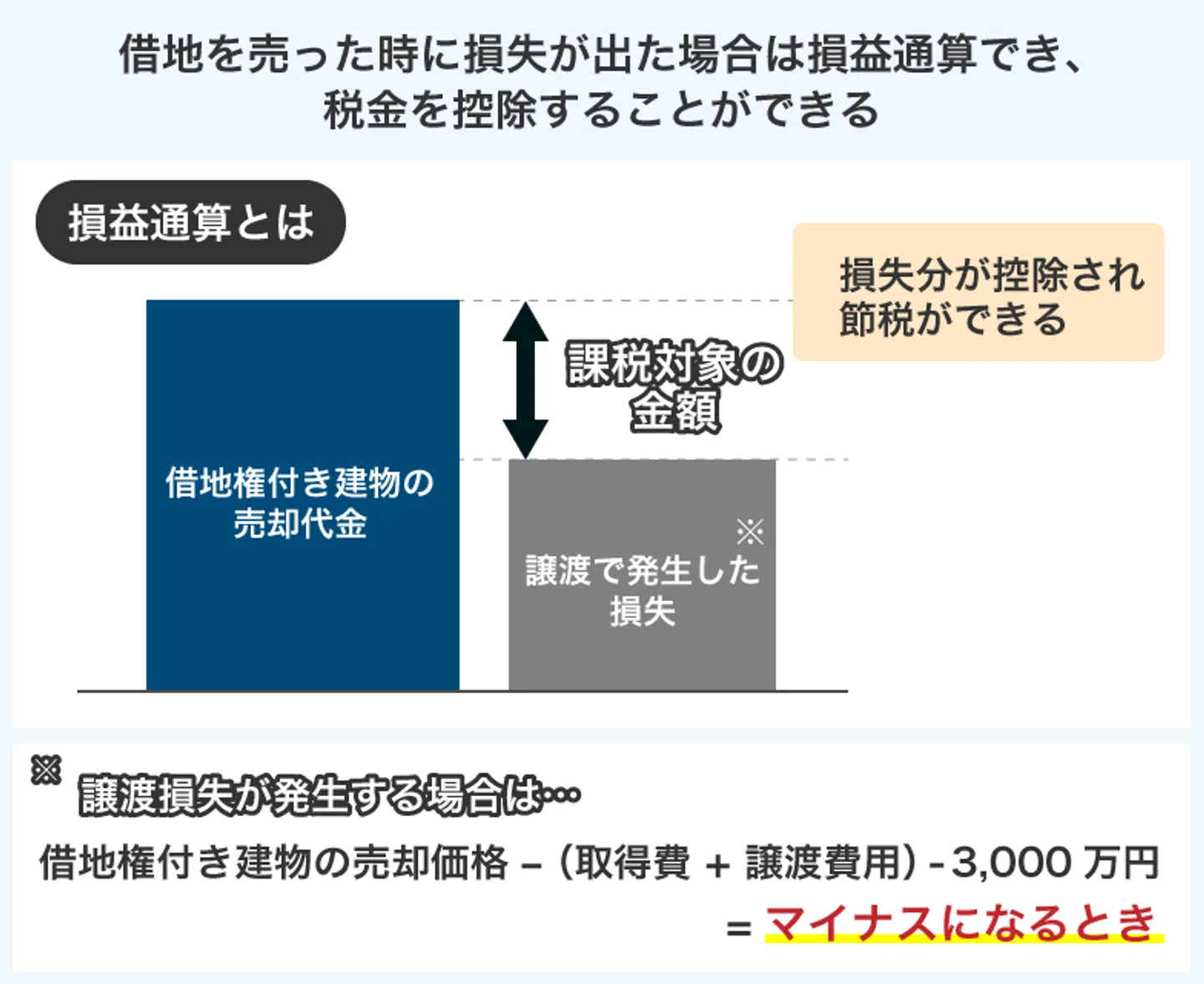

借地権の売却で損失が出た場合は損益通算できる

借地を売った際に譲渡損益が出た場合は、売却した年に事業所得や給与所得などの所得と損益通算できる場合があります。譲渡損失が出る場合とは「借地権付き建物の売却代金-(取得費+譲渡費用)」がマイナスになるときです。

なお売却した年に損益通算を行っても控除しきれない損失については、借地権を売却した年の翌年以後3年間は、繰り越して控除できます。ただしこの特例は、譲渡した年の1月1日の時点で所有期間が5年を超えるマイホーム(居住用財産)にしか適用できません。マイホームを買い替えた場合と、住宅ローンが残っているマイホームを売却した場合で、住宅ローンの残高を下回る価額で売却して損失(譲渡損失)が生じたときに適用されます。

損益通算する場合も確定申告が必要なため、忘れないようにしましょう。

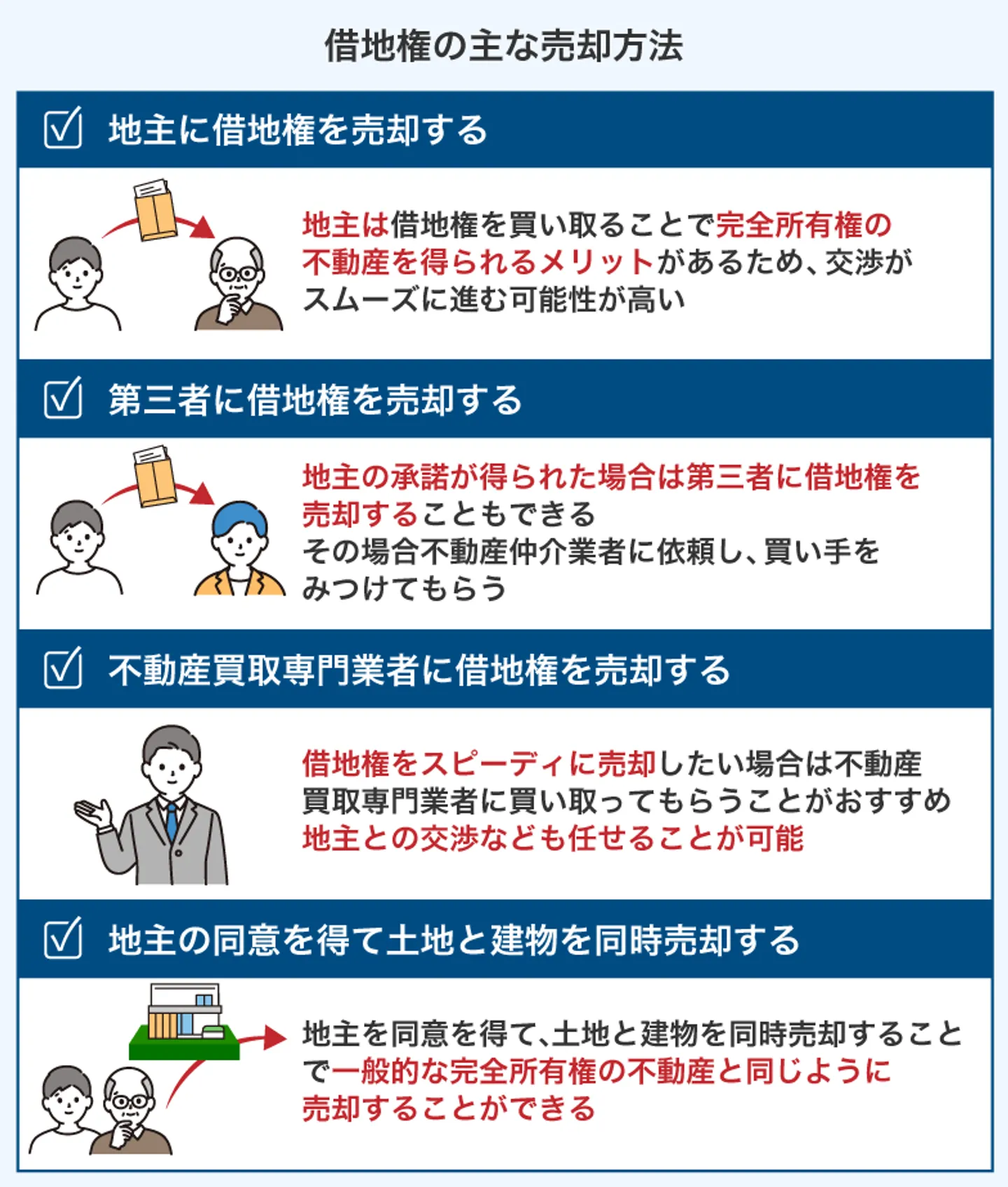

借地権の売却方法

先述したとおり、借地権の売却は地主の承諾を得られれば可能です。具体的には、下記のような売却方法が考えられます。

- 地主に借地権を売却する

- 第三者に借地権を売却する

- 不動産買取専門業者に借地権を売却する

- 地主の同意を得て土地と建物を同時売却する

それぞれの方法について詳しく解説します。

地主に借地権を売却する

地主と交渉して、借地権を買い取ってもらう方法です。地主は借地権を買い取ることで完全所有権を得られるため、不動産を自由に活用でき、売却もしやすくなります。

資金力のある地主であれば、借地権の買取はメリットが大きいため、交渉がスムーズに進む可能性があるでしょう。

ただし、建物の解体費用は借地権者の負担となるのが一般的です。また、売却価格の交渉が難航する可能性もあります。

地主への売却を進めるのであれば、借地権に詳しい不動産会社に相談しながら交渉を進めていくのが良いでしょう。

地主に借地権の売却を交渉するポイントや注意点などは、下記の記事で詳しく紹介しています。

第三者に借地権を売却する

地主の承諾を得られるのであれば、第三者に借地権を売却することも可能です。第三者に売却する場合は不動産仲介業者に依頼し、買い手をみつけてもらうことになります。地主との交渉も考慮し、借地権に精通している不動産会社への依頼がおすすめです。

第三者への売却の流れについては「借地権を第三者に売却する流れ」で詳しく解説します。

不動産買取専門業者に借地権を売却する

借地権の売却は、一般的な不動産売買よりも難しいとされます。地主の承諾を得られて売却活動を始めても、なかなか買い手がつかないことも考えられます。

借地権をスピーディーに売却したいのであれば、不動産買取専門業者に直接買い取ってもらうことも検討しましょう。借地に精通している専門業者であれば、地主との交渉なども任せられます。

「借地権を売却したいけれど、地主との交渉が難しそう」「借地権の売却を手放したいけれど、手間や時間をかけたくない」といった場合は、不動産買取専門業者への相談をおすすめします。

地主の同意を得て土地と建物を同時売却する

不動産の売却は、借地権付きの建物よりも土地の所有権を含む建物のほうがスムーズに進みます。

つまり、地主が土地の所有権を、借地人が借地権と建物の所有権を同時売却すれば、一般の不動産と変わりないため、買い手がつきやすく相場に近い価格での売却が叶います。

地主も底地を手放したい、なるべく高く売却したいといった場合は、交渉次第で同時売却ができるかもしれません。地主との関係性が良いのであれば、交渉してみるのも良いでしょう。自身での交渉が難しい場合は、借地権の売却実績のある不動産会社に相談することをおすすめします。

借地権を第三者に売却する流れ

借地権を第三者に売却する流れは、以下のとおりです。

- 不動産会社に相談して査定を依頼する

- 地主に借地権売却の承諾を得る

- 売却活動を行う

- 売買契約を締結する

- 借地権譲渡承諾書を作成し、承諾料を支払う

- 引き渡し・決済を行う

- 確定申告をする

それぞれ解説します。

1.不動産会社に相談し査定を依頼する

借地権を第三者に売却する場合は、複数の不動産会社に査定を依頼するようにしましょう。複数の不動産会社に査定を依頼すれば、その不動産の相場が把握できます。

不動産の査定方法には、以下の2種類があります。

| 査定方法 |

概要 |

| 机上査定 |

不動産の路線価・立地条件・周辺物件の取引事例などのデータを参考に査定価格を算出する方法 |

| 訪問査定 |

不動産会社の営業担当が、物件の情報を実際に見て価格を算出する方法 |

査定を依頼する際は、家を購入した際にもらっている契約書や重要事項説明書、設計図などを用意しておきましょう。これらの資料が揃っていれば、査定がスムーズに進みやすくなります。

また借地権売買は、地主・売主・購入希望者の調整を必要とする難しい取引のため、借地権売却の実績が豊富な不動産会社を選ぶことが重要です。

2.地主に借地権売却の承諾を得る

借地権を第三者に売却する場合、地主の承諾が必要です。交渉の仕方や条件によっては、地主の承諾が得られない場合や高額な承諾料を要求される場合もあるため、交渉は慎重に行うことが大切です。

地主に借地権売却の交渉をするときは、不動産会社を介して交渉することをおすすめします。借地権の売却は、地主と売却方法や承諾料などについて話し合う必要があるため、専門知識があり公平な立場から話し合いを進めてくれる仲介役が必要なためです。

地主と交渉する際は譲渡の承諾以外にも、譲渡承諾料の金額や地主と買主の間で改めて結ぶ土地の借地権に関する契約をどうするかなども決めていくとよいでしょう。

とくに建て替えの承諾、抵当権設定の承諾は重要です。

建て替えの承諾をもらえなければ、借地権を購入しても買主は建て替えができないため、建て替えを希望している買主とは契約ができません。

抵当権設定の承諾がなければ、住宅ローンを利用できないため現金で購入するしかなくなります。そのため、買主を探すのが困難になり、売却価格が下がる可能性もあるでしょう。

なお地主から第三者への売却の承諾が得られない場合や、承諾料が高すぎる場合は、裁判所に借地非訟事件手続を取ります。借地非訟事件とは、借地権に関わるトラブルを裁判所が公平に解決する手続です。

裁判で地主の承諾に変わる許可を得られるため、地主の承諾を得られなかった場合でも、第三者への売却を進められます。ただし、裁判所から許可が得られるまでには申立から7〜9ヵ月ほどかかります。

売却の承諾を得るために裁判を起こさないといけないほど、地主と借地人の関係が悪化している状態といえるため、買主にとっては不安材料となり、売却価格は安くなる可能性が高いです。

借地非訟事件として裁判を起こせば、建て替えの承諾については基本的に許可を得られますが、抵当権設定の承諾は認められない可能性が高いでしょう。

3.売却活動を行う

地主から借地権売却の承諾を得たら、売却活動を開始します。

借地権の売却の際も、一般的な不動産売買と同様に媒介契約を締結します。媒介契約とは、借地権を売却するとき不動産会社に間に入ってもらい、買主を探してもらうために締結する契約です。

媒介契約には、次の3種類があります。

|

専属専任媒介契約 |

専任媒介契約 |

一般媒介契約 |

| 複数の不動産会社との契約 |

不可 |

不可 |

可能 |

| 自分で買主を見つけた場合の取引 |

自分で買主を見つけた場合でも、不動産会社の仲介が必要 |

不動産会社の仲介なしで売買可能 |

不動産会社の仲介なしで売買可能 |

| 契約期間 |

最長3ヵ月 |

最長3ヵ月 |

規定なし(3ヵ月が一般的) |

| レインズ(不動産流通機構)登録義務 |

契約から5日以内 |

契約から7日以内 |

登録義務はない |

| 売却活動の報告義務 |

7日に1回以上 |

14日に1回以上 |

規定なし |

借地権の売却をする場合は、専属専任媒介契約または専任媒介契約がおすすめです。

専属専任媒介契約や専任媒介契約を結べば、不動産会社から定期的な売却活動の報告を受けられます。

また、専属専任媒介契約や専任媒介契約の場合、不動産会社にはレインズに物件情報を登録することが義務付けられています。レインズとは、国土交通大臣から指定された不動産流通機構が運営している、不動産物件情報交換のためのネットワークシステムです。レインズに掲載されれば、より多くの不動産会社に物件を見つけてもらえるため、買主を早く見つけられる可能性が高くなります。

なお一般媒介契約の場合、不動産会社にはレインズに物件情報を登録したり、定期的な活動報告をしたりする義務はありません。ただし契約の自由度が高く、複数の不動産会社と同時に媒介契約を結べます。

しかし借地権の売却は、一般的な不動産売買と異なり、地主との交渉が必要です。複数の不動産会社に仲介を依頼した場合、地主も複数の不動産業者と交渉しなければならないため、1社に絞ったほうがよいでしょう。

媒介契約を締結したら、物件情報をレインズに登録したり不動産ポータルサイトに掲載したり、近隣住宅にチラシをポスティングしたりして買主を募集します。

売却活動は不動産会社がメインで行いますが、売り主も活動状況を積極的にチェックするようにしましょう。

なお、借地権を素早く売却するコツなどは、下記の記事で紹介しています。

4.売買契約を締結する

買い手が見つかったら、売主と買主の間で売買契約を締結します。

借地権を売却する場合は、通常の売買契約と異なり「地主の文書による承諾」を条件とした停止条件付の契約を結ぶのがポイントです。停止条件付の契約とは、将来に一定の事実が発生した際に、初めて法律的な効力が発生する旨を特約した売買契約です。

条件となっている事実が発生するまでは法的な効力は発生しません。

また、条件とされる事実が生じなかった場合は、契約は無効となります。借地権の売却は地主の文書による承諾が条件になるため、万が一地主の承諾を得られなかった場合は、売買契約自体が白紙になってしまいます。

5.借地権譲渡承諾書を作成し、承諾料を支払う

売買契約書を結んだら、借地権譲渡承諾書を作成し、地主と取り交わします。借地権譲渡承諾書とは、第三者へ借地権の譲渡を承諾する際の正式な合意文書です。

借地権譲渡承諾書には譲渡の承諾のみでなく、売却活動開始前に地主と取り決めた建て替えや抵当権設定に関する条件などを記載します。

地主から借地権譲渡承諾書を受領すると、正式に契約が成立します。地主と取り決めた内容が、借地権譲渡承諾書にすべて記載されているか必ず確認しましょう。

6.引き渡し・決済を行う

地主から借地権譲渡承諾書を受け取り承諾料を支払ったら、売買契約及び譲渡条件にもとづいて引き渡し・決済を行います。

借地に建物がある状態で売却する場合、買主に建物の所有権が移るため、所有者移転登記を行わなければなりません。

中古住宅の所有権移転登記には、固定資産税評価額×2.0%で算出した登録免許税と司法書士への報酬がかかります。所有権移転登記は自分でもできますが、手続きが複雑で手間もかかるため、司法書士に依頼するのが一般的です。

また所有権移転登記の負担については法律的な定めはありませんが、一般的には買主が負担することが多いです。ただし、売主と買主の合意があれば、売主負担にすることもできます。

これで借地権の売却が完了です。

7.確定申告をする

借地権の売却をしたら、翌年の2月16日から3月15日までに、確定申告を行います。

確定申告書は納税地を管轄する税務署に提出します。納税地は、基本的に住民票のある住所です(所得税法第15条第1号)

国税庁のページで住所地の郵便番号を入力して検索すると、管轄している税務署がわかります。

参照:税務署の所在地などを知りたい方(国税庁)

確定申告に必要な書類は、以下のとおりです。

- 譲渡所得の内訳書

- 借地権売却時の売買契約書(写し)

- 借地権売却時の領収書(写し)

- 登記事項証明書

- 本人確認書類(マイナンバーカード、または住民票と運転免許証・健康保険証・パスポート・在留カードのいずれか1つ)

- 源泉徴収票

必要な書類を準備したら、確定申告書を作成します。

確定申告用紙は、税務署でもらえます。

作成の仕方がわからない場合は、確定申告の期間中は、申告書の書き方を税務署職員やその地域の税理士が説明してくれる相談会が開催される場合があるため、所轄の税務署に問い合わせてみるとよいでしょう。

また、インターネット環境があれば、自宅で確定申告書を作成できます。その際は、国税電子申告・納税システム「e-Tax」を利用するとよいでしょう。

書類が完成したら、確定申告を行います。確定申告書の提出方法は、以下のとおりです。

- 税務署に直接持参する

- 郵送する

- eーTaxで提出する

参照:申告書の提出方法(国税庁)

税務署に直接持参する場合は、確定申告期間中は会場が混雑するため、書類を早めに作成して税務署に持ち込むようにしましょう。

郵送の場合は、書類の不備確認は受けられません。初めて確定申告をする人や、不安がある人は、郵送は避けたほうがよいでしょう。

なお、確定申告書を郵送する場合、提出日は消印の日付になります。ポストに投函すると回収時間によっては投函日の消印を押してもらえない場合があります。期日間際で不安な場合は、直接窓口に差し出しましょう。

e-Taxで提出する場合は、必要事項を入力すると譲渡所得の内訳書が自動的に作成され、税務署に送信されます。本人確認書類の提出も必要ありません。

ただし、e-Taxを利用するには原則としてマイナンバーカードが必要となります。

確定申告書の提出が完了したら、提出期限と同じ3月15日までに、所得税を納付する必要があります。

主な納付方法は、以下のとおりです。

- 振替納税・Pay-easy納付・ダイレクト納付などで預貯金口座から支払う

- スマホアプリから支払う

- 窓口やコンビニから現金で支払う

期限内に確定申告及び納税をしないと、延滞税や無申告加算税がかかる可能性があるため、期限内に申告・納税を行いましょう。

相続した借地権を売却する場合の手続き

自分で取得した借地権を売却する場合は、以下の点に注意する必要があります。

- 相続と遺贈では借地権の取り扱いが異なる

- 相続人全員の同意を得る必要がある

- 借地権を相続登記する必要がある

それぞれ解説します。

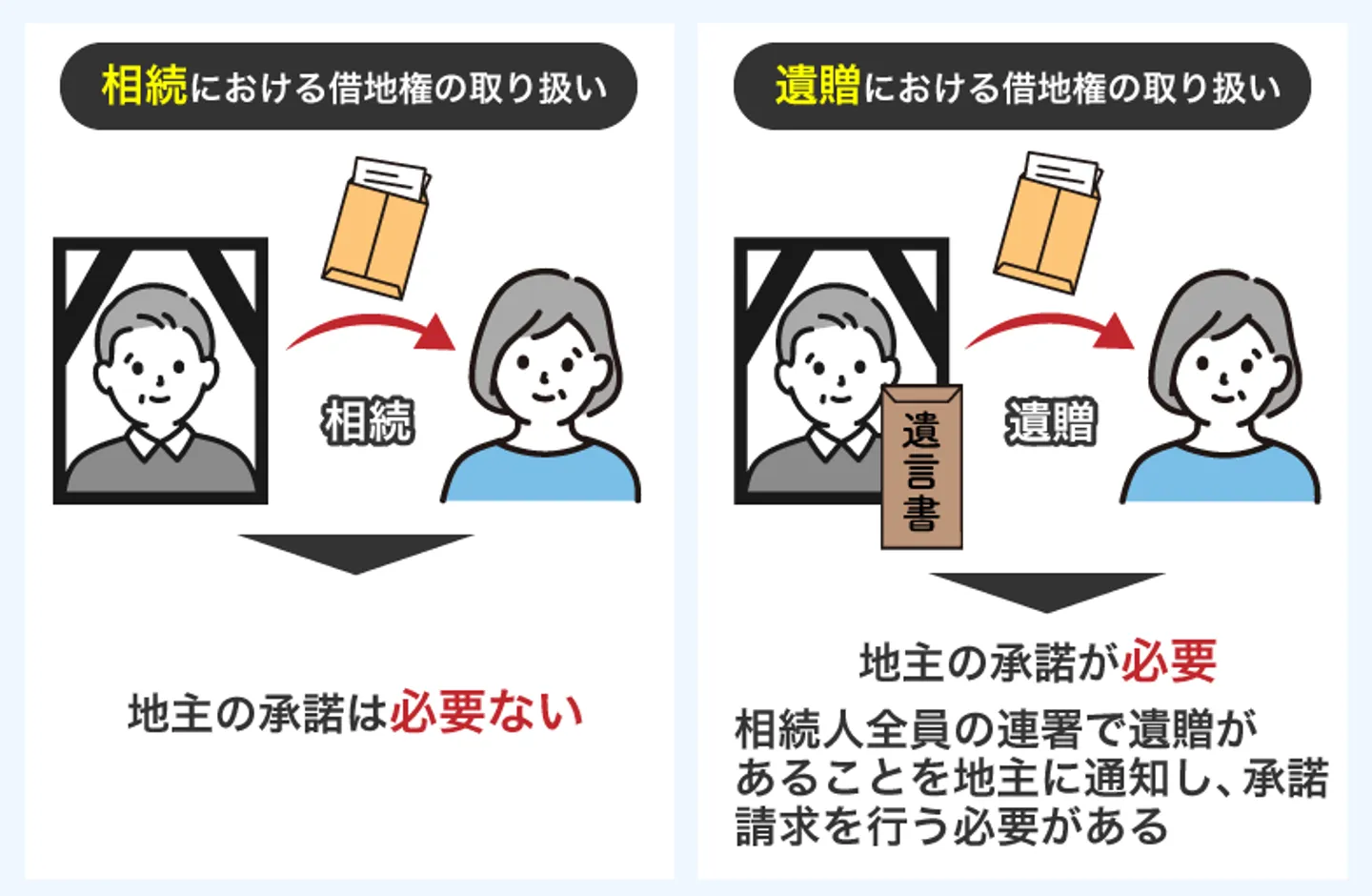

「相続」と「遺贈」では借地権の取り扱いが異なる

借地権者が亡くなったとき、借地権は相続されるほかに、遺言によって法定相続人以外の人に遺贈される場合もあります。

相続も遺贈も、故人から特定の人に財産が移転する点では同じですが、借地権の取り扱いが異なります。その違いは、地主の承諾についてです。

借地権を相続によって取得する場合、地主の承諾は必要ありません。

遺贈によって取得する場合は、第三者への譲渡とみなされるため、地主の承諾が必要です。承諾を得るためには、遺言で指定された受遺者だけでなく、相続人全員の連署で遺贈があることを地主に通知して、承諾請求を行う必要があります。遺言の内容を実現するために必要な手続きを一任された遺言執行者がいれば、受遺者と遺言執行者のみの連署で問題ありません。

このとき、地主の承諾とあわせて承諾料や名義書換料の支払いが必要になる場合が多いため、受遺者はある程度の資金を準備しておいたほうが安心でしょう。

地主の承諾を得られたら、すみやかに建物の所有権移転登記を行う必要があります。相続の場合は所有権移転登記をしていなくても、第三者へ借地権を主張できますが、遺贈の場合は権利を主張できなくなるためです。

なお、受遺者が新しく借地権者になることについて地主の承諾を得られない場合、裁判所へ地主の承諾に変わる許可を申立てします。裁判所から許可を得られた場合でも、地主に承諾料として借地権価格の10%程度を支払うのが一般的です。

裁判所に申立てしても許可を得られなかった場合、遺贈はできないので、借地権は法定相続人に相続されることになります。

このように遺贈は相続に比べて必要な手続きが多く、手続きに漏れがあると借地契約を解除される恐れもあります。

そのため借地権の遺贈を受ける場合は、弁護士や税理士などの専門家へ相談するようにしましょう。

借地権を相続登記する

相続後に手続きしなければ借地権の名義は亡くなった人のままですが、借地権を売却するときは、自分名義でなければなりません。この場合、借地上の建物の名義を被相続人から自分名義に変更します。

所有権移転登記の申請をする際に、どのような形で記入すればよいかは、法務局のホームページで確認が可能です。具体的な手続きについても、管轄の法務局や司法書士などの専門家に相談すれば教えてもらえます。

また、相続人が複数いる場合には、遺産分割協議書も必要です。遺産分割協議では、相続人全員が集まって、亡くなった人の財産をどのように分配するか話し合います。

このとき、借地権も特定の1人に相続させるのか、共有不動産として相続するのか考える必要があります。もしくは、借地権を売却して代金を分ける換価分割を行う方法もあるでしょう。

どのように遺産を分けるのか、遺産分割協議書にまとめます。共有不動産として相続する場合には、相続人の共有名義で所有権移転登記をすることになります。

参照:法務局 不動産登記の申請書様式

相続人全員の同意を得る

借地上の建物が共有名義の場合、売却するときには相続人全員の同意が必要です。そのため、実印や印鑑証明、住民票の写し、本人確認書類といった書類を共有者全員が用意しなければなりません。

また、契約締結時や売却代金の決済時には、共有者全員が立ち会う必要もあります。

このように共有不動産の状態で売却する場合は、手続きが大変です。

そこで換価分割をする際は、共有名義に変更するのではなく相続人から代表者を決めて、その人物が単独名義で登記した後に売却手続きを行う方法もあります。ただし単独名義で換価分割する場合、遺産分割協議書を作成しないと、分配した金額が贈与とみなされ贈与税の課税対象になってしまうこともあります。

後々のトラブルを避けるためにも、単独名義で換価分割をするときには、弁護士などの専門家に書類作成を依頼したほうが安心でしょう。

借地権を売却する際の注意点

借地権を売却する際の注意点は、以下のとおりです。

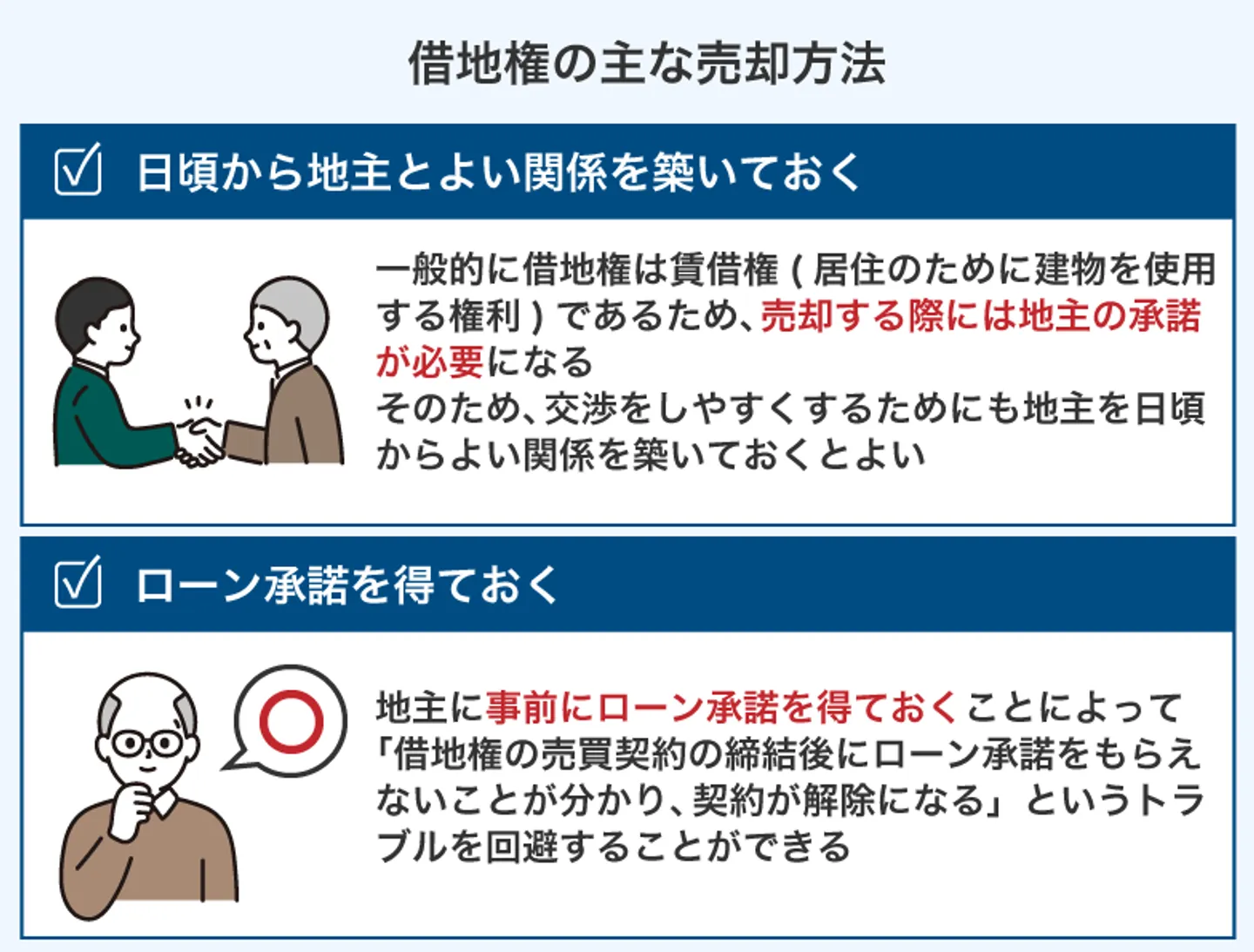

- 日頃から地主とよい関係を築いておく

- ローン承諾を得ておく

それぞれ解説します。

日頃から地主とよい関係を築いておく

借地権は賃借権であることが一般的なため、売却する際は地主の承諾が必要です。地主との関係が悪いと、借地権売却の承諾を得られない可能性もあります。

地主と良好な関係を築いていれば、さまざまな交渉がしやすくなるため、日頃からトラブルにならないよう挨拶や気遣いなどを意識するとよいでしょう。

なお地主との交渉は、不動産会社と進めることをおすすめします。不動産会社はさまざまな地主と交渉を重ねており、交渉方法や提案方法に幅があるため、話し合いも円滑に進めやすいでしょう。

ローン承諾を得ておく

借地権の買主のほとんどは、住宅ローンを利用します。しかし借地権の場合、一般的な不動産と異なり住宅ローンを利用しにくいです。

定期借地権付きの建物の場合、借地権の残存期間が短いと住宅ローンを利用できない場合があります。この場合、買主が限定されるため、売却しにくくなってしまいます。

また、借地権付き建物を購入する場合、土地の所有者は他人のため、土地に抵当権設定ができません。建物には抵当権を設定できますが、土地の所有者である地主の承諾を求める金融機関が多いです。

ローン承諾は地主の義務ではないため、承諾するかしないかは、地主の自由です。売却活動の開始前に、地主に交渉してローンの承諾をもらえるか必ず確認しておきましょう。

確認を怠り、借地権の売買契約を締結後にローン承諾をもらえないことが発覚し、売買契約が解除になった場合もあります。

借地権の売買には、地主側との問題も含め、さまざまな制約・条件があります。そのため、借地権に詳しい不動産会社に任せて、次の買主を早く見つけることが大切です。

借地権で組む住宅ローンについては、下記の記事でも詳しく紹介しています。

まとめ

借地権を売却するときには印紙税・登録免許税・譲渡所得税がかかります。

借地権を売却するとき、売却価格によっては多額の譲渡所得税がかかる恐れがあります。しかし、特例を活用すれば納税額を大幅に減らせるので、借地権を売却する際には、税金関係にも詳しい不動産業者と相談しながら進めるようにしましょう。

借地権の税金に関するよくある質問

借地権を取得すると、いつ税金が課税されますか?

「取得時」「売却時」「相続時」という、3つのタイミングで税金が課税されます。

借地権の取得時にかかる税金は何ですか?

「印紙税」「登録免許税」「不動産取得税」の3種類です。

印紙税は契約書類にかかる税金で、借地権取得時の契約書に課税されます。

税額は契約金額によって異なり、200円~60万円です。

登録免許税は不動産の権利について、法務局に登記する際にかかる税金です。

所有権保存登記の場合は固定資産税評価額×0.4%、所有権移転登記の場合は固定資産税評価額×2%がかかります。

不動産取得税は、不動産を取得した人に課される税金で、借地権の場合も含みます。

税額は、固定資産税評価額から控除額を除いた金額×3%です。

借地権の相続時にかかる税金は何ですか?

「相続税」「登録免許税」の2種類です。

相続税とは、借地権を含む相続財産すべてが基礎控除額を超えた場合にかかる税金です。

借地権も相続税の課税対象なので、借地権価格という評価額で相続財産に加算されます。

登録免許税は、相続登記のときに必要です。

税額は、固定資産税評価額×0.4%です。

ただし借地権が登記されていない場合は、借地権の登録免許税は不要で、建物の部分のみとなります。