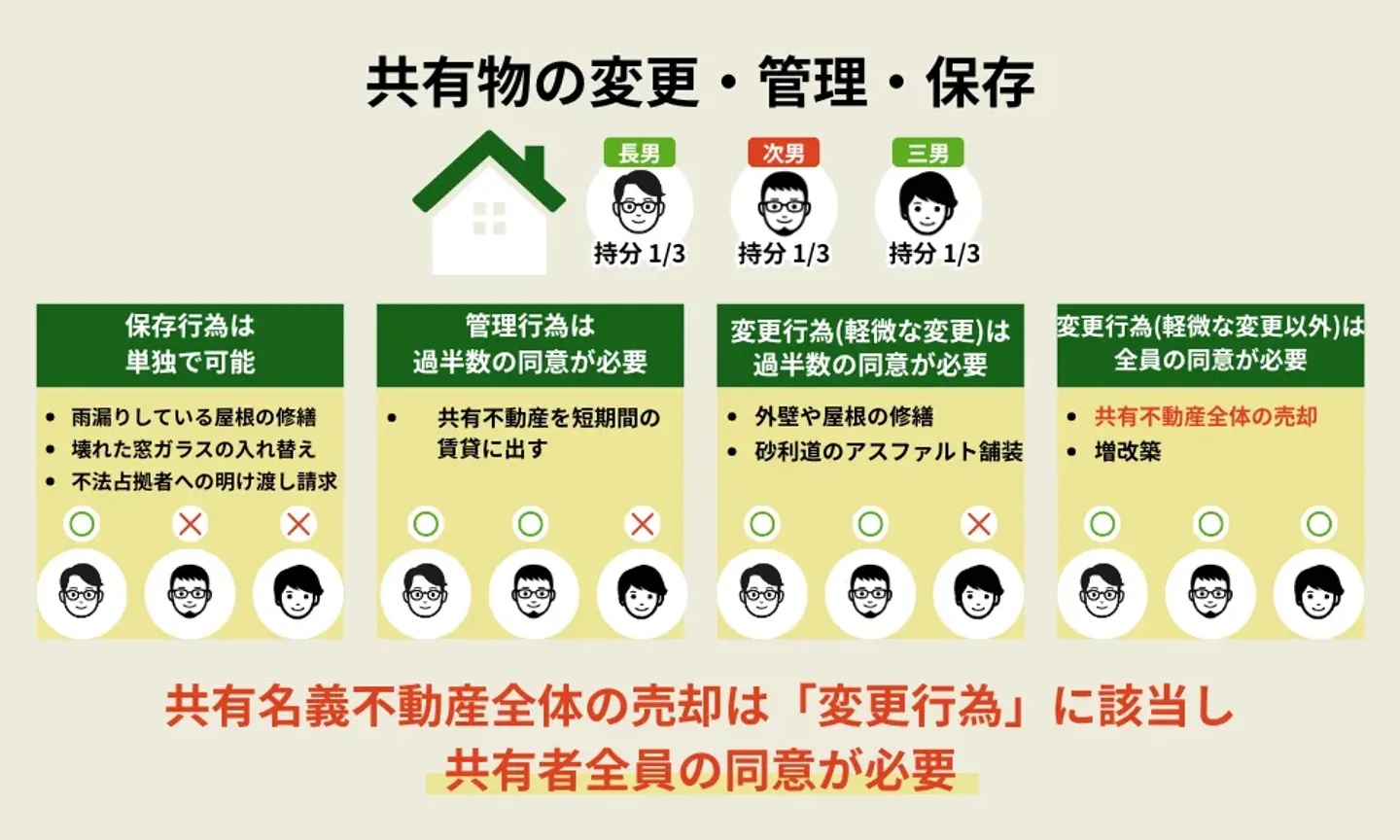

共有名義不動産は全員の同意がなければ全体の売却はできない

共有名義不動産全体を売却する場合は、共有者全員の同意が必要です。各共有者は、共有名義不動産を自由に使用する権利がありますが、共有名義不動産に対する一部の行為には制限がかけられています。

共有名義不動産に対する行為は、「保存行為」「管理行為」「変更行為(軽微な変更)」「変更行為(軽微な変更以外)」の4つありますが、共有名義不動産全体の売却は「変更行為(軽微な変更以外)」に該当します。

| 行為の種類 |

意味 |

具体例 |

| 保存行為 |

共有物の現状を維持する行為 |

雨漏りしている屋根の修繕、壊れた窓ガラスの入れ替え、不法占拠者への明け渡し請求 |

| 管理行為 |

共有物の性質を変更しない範囲で利用・改良する行為 |

共有不動産を賃貸に出す |

| 変更行為(軽微な変更) |

形状や効用の著しい変更を伴わない行為 |

外壁や屋根の修繕、砂利道のアスファルト舗装 |

| 変更行為(軽微な変更以外) |

共有物の形状や性質に変更を加える行為 |

共有不動産全体の売却、増改築 |

「保存行為」は他の共有者の同意を得ず単独で実行可能で、「管理行為」「変更行為(軽微な変更)」は持分割合の過半数の同意が得られれば実行できます。

しかし、「変更行為」は共有者全員の同意が必要だと民法第251条で定められています。そのため、共有者の中に1人でも売却に反対する人がいる場合は、共有名義不動産全体の売却はできません。

共有者が海外に住んでいる場合の共有名義不動産の売却方法

共有名義不動産を売却するときは原則、すべての共有者が売買契約に立ち会います。そのため、共有者が海外に住んでいる場合は、共有者本人が立ち会えるかを確認しなければなりません。

しかし、海外在住の場合は簡単に来れる距離ではないため必ずしも立ち会えるわけではありません。共有者本人の立ち会いが難しいときは、代理人を立てる必要があります。

本人が立ち会えるのかどうかで必要な書類や準備する手順など異なります。ここからは、それぞれの状況で必要な書類や準備をはじめとした売却方法について紹介するので、参考にしてみてください。

海外在住の共有者が帰国中、必要書類の準備して売買契約に立ち会ってもらう

本人が契約に立ち会える場合、基本的に通常の共有名義不動産を売却する流れと変わらないため、売却の手順について気にすることはありません。

しかし、海外に住んでいる場合は日本国内に住民票がないことから、日本での手続きのみでは必要書類をすべて準備できません。そのため、別の方法で同等の書類を準備する必要があります。

海外に住む方が準備すべき書類は以下の通りです。

| 書類 |

概要 |

取得方法・ポイント |

| 印鑑証明書・実印 |

市区町村に登録された印鑑(実印)が本物であることを公的に証明する書類。共有者全員が売買契約書に署名・押印する際に必要。 |

日本国内に住民票がある場合、市区町村役場で取得可能。

海外在住の場合は印鑑証明書は発行不可。その際は在留証明書とサイン証明書で代替可能。 |

| 在留証明書 |

海外に居住していることを証明する書類。日本国内で印鑑証明書の代替として売買手続きや税務処理に使用。 |

海外にある日本大使館または総領事館で申請・取得。

日本国内では取得不可。取得忘れに注意。 |

| サイン証明書 |

海外に住む共有者の署名・拇印が領事の面前で行われたことを証明する書類。印鑑証明書の代替として売買契約で使用。 |

領事の面前で署名・拇印を行い、必要に応じて在外公館が発行する証明書と割印。事前に署名せず、必ず領事の前で行う。 |

| 権利証(登記済証・登記識別情報) |

不動産の正式な所有者であることを証明する書類。所有権移転登記や売買契約の際に必要。 |

法務局から発行。平成18年以前は「登記済証」、それ以降はオンラインで「登記識別情報」が発行される。紛失した場合は、弁護士や司法書士に依頼して代替書類を作成。 |

ここからは、それぞれの書類の入手方法について解説していきます。

1.印鑑証明書・実印

共有名義不動産を売却する際は、共有者全員の印鑑証明書と実印も必要になります。印鑑証明書とは、市区町村に登録された印鑑(実印)が本物であることを公的に証明する書類です。

印鑑証明書や権利証などの必要書類をすべて揃えた上で、売買契約書に共有者全員が実印を押印・署名をすれば売却が可能になります。

ただ、印鑑証明書は日本に住民票登録していないと発行してもらえないため、海外在住の場合は印鑑証明書を発行できません。

その際、在留証明書とサイン証明書があれば印鑑証明書と実印の代わりになるので、共有者に海外在住者がいる場合は必ず用意してもらいましょう。

2.在留証明書

在留証明書は、海外に住んでいる方の住民票のようなものです。現在、海外のどこに住所があるかを証明します。

在留証明書の発行は在外公館のみで発行されているもので、日本国内では手に入れられません。万が一、在留証明書を取得せずに日本に戻ってきた場合は、担当する不動産会社に相談してください。

現地の公的機関が発行した納税証明書、公共料金の領収書、現地の運転免許証などが、在留証明書の代わりとして認められる可能性があります。ただし、在留証明書の代用が認められるかは不動産会社次第です。

そのため、海外に住んでいる本人が共有名義不動産の売却の場に立ち会えるときは、忘れずに在留証明書を取得してから帰国するように伝えてください。

3.サイン証明書

サイン証明書は、海外に住んでいる方の印鑑証明書のようなものです。本人の署名と拇印(ぼいん)が領事の目の前で行われたことを証明します。

証明する方法は以下の2種類です。

在外公館が発行する証明書と本人が領事の目の前で証明した私文書を綴り合せて割り印を押す

本人の署名を単独で証明する

共有名義不動産を売却する際は、割印を押す方法で証明しなくてはなりません。

具体的な手順は以下の通りです。

- 売渡承諾書や司法書士への委任状を海外に在住している共有者へ送る

- 本人が在外公館へ書類を持っていく

- 領事の目の前で署名と拇印をする

- サイン証明書と綴り合せてから割印を押す

領事の面前で署名と拇印をしなければならないので、事前に記入しないよう注意しましょう。

事前に記入してしまった場合はその署名を抹消し、余白にあらためて署名と拇印をすることになります。

4.権利証

共有不動産を売却する場合は、不動産の権利証を法務局に提出する必要があります。権利証とは、不動産の正式な所有者であることを公的に証明する書類で、不動産の所有権や持分を取得した際に法務局から発行されます。

不動産の所在地や12ケタの英数字で構成された不動産番号、所有者の氏名・住所、登記の目的などが記載されているのが特徴です。権利証と呼ばれるものには、「登記済証」と「登録識別情報」の2種類が存在します。

平成18年以前は紙製の「登記済証」が発行されていましたが、不動産登記法の改正によって紙製の登記済証が廃止され、それ以降は英数字12桁のパスワードが記載された「登記識別情報」がオンラインで発行されるようになりました。

登記済証や登録識別情報を紛失してしまった場合、法務局では再発行してもらえないため、弁護士や司法書士に依頼して代替書類を作成してもらう必要があります。

海外在住の共有者が立ち会えない場合は代理人が必要

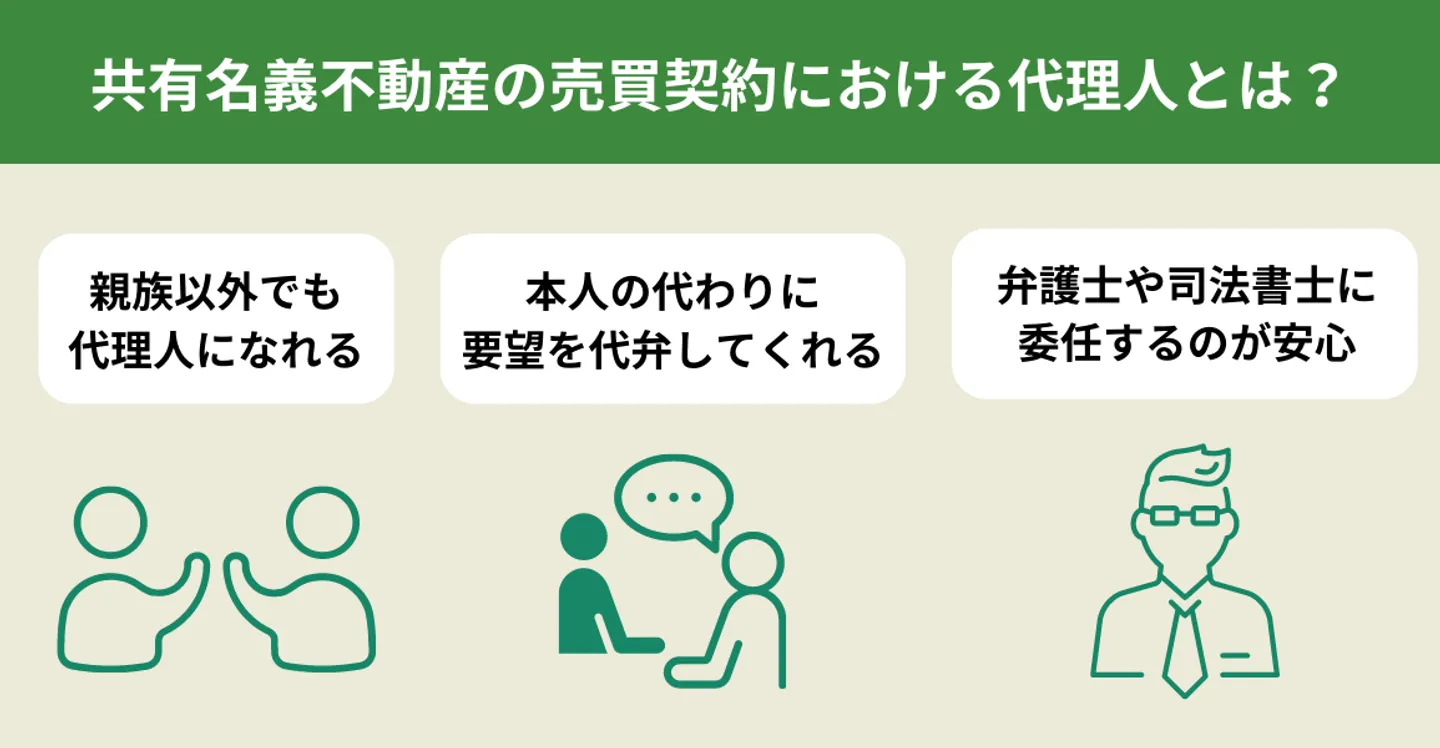

海外在住の共有者が契約に立ち会えない場合は、代理人を立てる必要があります。代理人が行った法律行為は、本人が行ったものとしてみなされるため、代理人を立てれば本人が立ち会えなくても契約が可能です。

委任する代理人に制限はなく、家族や親戚以外でも依頼できます。

代理人を立てるには、本人が立ち会える場合の必要書類に加え、委任状が必要になります。委任状とは、代理人となる第三者に代理権があることを証明する書類です。委任状には決まった形式がないため、以下の必要事項が明記されていれば、委任状として成立します。

- 委任内容

- 委任者の氏名(自筆)・住所・押印

- 代理人の氏名(自筆)・住所・押印

ただ、最低限の内容のみ記載した委任状だと、希望価格よりも安く売却されてしまうといったトラブルに発展する可能性が高いです。そのため、委任状を作成する際は以下の内容も具体的に明記しておきましょう。

- 売却する不動産の表示項目(所在地・種類・構造・床面積)

- 売却価額

- 手付金の額

- 不動産の引き渡し予定日

- 売買契約の解除期限と違約金

- 固定資産税の分担起算日

- 所有権移転登記を行う日付

- 委任状の有効期限

- 委任状の作成日

また、委任状を作成する際は以下の点にも注意が必要です。

- 「すべて」「一切の件」といった曖昧な表現は避け、内容は具体的に記載する

- 余白部分に捨印を押印しない

- 委任事項の最後に「以上」を必ず記載する

曖昧な表現は人によって内容の受け取り方にズレが生じてしまうため、代理人の判断で権限を広げられてしまい、トラブルに発展する可能性が高いです。

特に、「すべて」「一切の件」という表現は不動産売却に関するすべての権限を代理人に付与したものとみなされ、代理人に何をされても文句を言えない状況に陥ってしまう恐れがあります。

そのため、委任状を作成する際は代理人に判断の余地を与えないよう、内容は具体的に記載しましょう。また、余白部分に捨印を押すと、代理人に捨印を悪用されて、委任内容を勝手に書き換えられてしまう恐れがあります。

最後に「以上」という記載がない場合も、代理人に委任事項を勝手に追加されてしまう恐れがあるため、捨印は押印しないようにし、最後に必ず「以上」を記載しておきましょう。

委任状の作成に不安があるなら、信頼できる不動産会社や弁護士・司法書士などの専門家に依頼するのがおすすめです。

海外在住の共有者がいても自身の共有持分のみなら売却できる

ここまで共有者全員が同意して売却する全部売却を前提にお伝えしましたが、自分の持分のみであれば共有者が海外在住で立ち合いや合意がなくても売却は可能です。

ただし、持分のみの売却となると用途が限られるため、個人相手では一般的に買い手がつきません。

そのため、売却先は以下の2通りが一般的です。

- 他の共有者に売却する

- 買取業者といった第三者に売却する

ここからは、それぞれの売却先について詳しく見ていきましょう。

他の共有者に売却する

親族や配偶者など、他の共有者であれば、すでに物件を所有しているため、買取後も共有者間で従来通り不動産を活用できます。また、共有者が一人しかいない場合は単独所有となるため、不動産の活用自由度が高く、買取に応じてもらいやすい点もメリットです。

しかし、例え親族間であっても、口約束や口頭でのやり取りだけで売買すると、後々トラブルに発展する可能性があります。特に共有者が複数いる場合、無断で特定の共有者に売却すると親族間の争いの原因になりかねません。

そのため、親族相手でも必ず仲介業者や専門家を通し、売買契約書を作成することをおすすめします。契約書には、売買価格や支払い方法、引渡し時期などを明確に記載し、全員が納得した上で署名・押印することで、後のトラブルを防ぐことができます。

買取業者といった第三者に売却する

自己持分を第三者に売却すること自体は法的に問題ありません。しかし、持分だけを取得している状態では、単独の意思で不動産を利用したり処分したりすることが難しく、価値も低く評価されやすいため、個人の買い手や通常の不動産会社が購入することはほとんどありません。

そのため、自己持分の売却先としては、共有者以外であれば、共有持分の買取専門業者が基本となります。これらの業者は、他の共有者と交渉して追加の持分を買い取り、単独名義にしてから解体・リフォーム・転売や賃貸などの活用を行うことが一般的です。

そのため、交渉や再販などにかかるコストを見込んでいるため、売却価格の目安は「不動産価格 × 持分割合 × 1/2~1/3」と、共有者に売却するよりも割安になることが通常です。しかし相談したその日から数週間程度で現金化できたり、契約不適合責任免責などの条件で、瑕疵のある物件でもそのまま売却可能な場合があります。

こうした共有持分の売却では、業者ごとに買取実績や査定額が大きく異なるため、どの業者に依頼するかを個人で判断するのは難しいものです。

そこでおすすめなのが、買取業者への売却です。海外在住の共有者がいる物件でも、買取実績のある業者であるため、スムーズに売却を進めることができます。まずは気軽に査定を依頼して、最適な売却方法を検討してみましょう。

海外在住の共有者がいる不動産を売却したときの税金と確定申告

海外在住の共有者がいても、不動産を売却する際に発生した「国内源泉所得」については日本の所得税が課税されます。

つまり、不動産売却で得られた譲渡所得は全額日本の所得税の対象となるため、海外在住の共有者を含んでいても例外なく確定申告が必要です。

この場合の譲渡所得と所得税の計算方法は、全共有者が日本在住の場合と同じ計算方法になります。ただし、海外在住者は日本に住所がないため、住民税の課税は対象外です。具体的な納税手順は次の通りです。

- 所得税額を計算する

- 納税管理人を選出する

- 確定申告をする

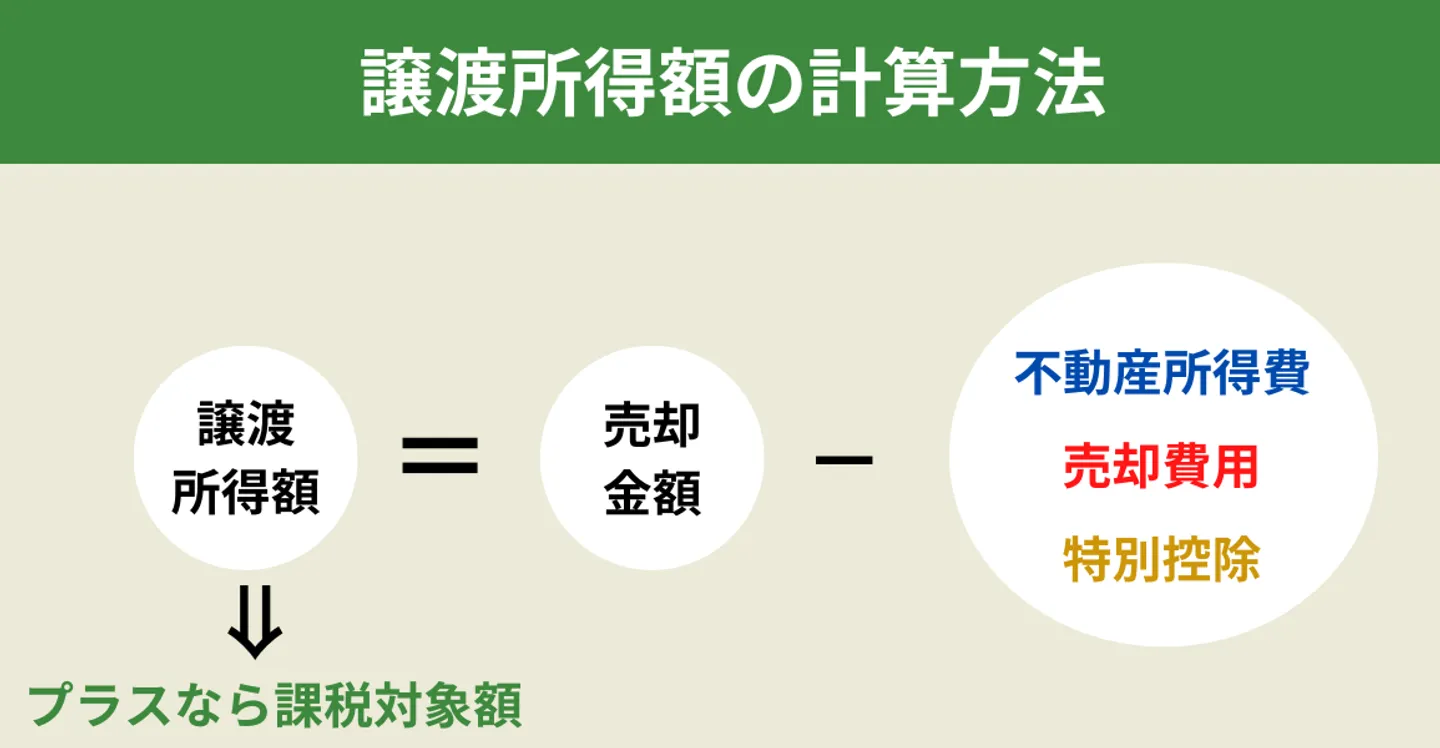

1.譲渡所得額を計算する

まずは、共有名義不動産を売却したときにかかる譲渡所得額を計算します。その際、以下の4つの費用を算出しておく必要があります。

それぞれの費用について、以下の表にまとめました。

| 譲渡所得額の計算に必要な費用 |

概要 |

例 |

| 売却金額 |

共有不動産の売却金額 |

買取業者に売却した金額 |

| 不動産取得費 |

売却した不動産を購入するのにかかった費用 |

土地代・建物代・登記費用・不動産会社への仲介手数料など |

| 売却費用 |

共有不動産を売却するのにかかった費用 |

印紙税や売却にかかった仲介手数料 |

| 特別控除 |

条件を満たした場合に受けられる控除 |

居住用財産を譲渡した場合の3,000万円の特別控除の特例 |

譲渡所得税は利益に対してかかるので、売却金額から不動産取得費と売却費用、特別控除を差し引いてプラスになった金額が課税対象額です。

相続によって不動産を取得した場合の不動産取得費は、亡くなった方が不動産を購入したときの購入代金や購入手数料をもとに算出してください。

しかし、実際は取得費がわからないことも多くあります。その場合は売却金額の5%相当額を取得費として計算するケースが多いです。

また、譲渡所得税率は対象不動産の所有期間に応じて異なります。売却した年の1月1日時点での所有期間が5年を超えている場合、税率は長期譲渡所得が適用されて15%です。

5年未満の場合は短期譲渡所得として扱われるので、税率は30%となります。相続によって取得した場合は、亡くなった方が取得した時期をそのまま引き継いで算出可能です。

たとえば、すでに20年所有された不動産が相続で共有名義不動産となった場合、翌月に売却したとしても所有期間は20年として所得税額を算出できます。

相続してすぐに売却すると、短期譲渡所得で税率が高くなるのを懸念する方も多いですが、そのようなことはないので安心してください。

2.納税管理人を選出する

国内に住所を持たない海外在住者の分も確定申告をするには、納税管理人を選任する必要があります。

納税管理人は、海外在住者に代わって日本の税務署へ確定申告書の提出をしたり、税金を納めたり、税務署からの連絡を受けたりする人のことで、個人・法人どちらでも選任可能です。

そのため、親族との関係が悪く納税管理人をやる人がいない場合は、会計事務所や税理士事務所に依頼できます。

納税管理人を決めたら、その方の納税地を所轄する税務署長に「所得税の納税管理人の届出書」を提出します。

届出書提出後は、納税管理人へ税に関する連絡や書類が届くので、必要に応じて連絡を受けるようにしてください。

3.確定申告をする

確定申告の期限は、売却した翌年2月16日~3月15日までです。

この期限内に共有名義不動産の売却で得た所得を計算して確定申告をおこない、所得税を納めます。

源泉徴収される場合もある

源泉徴収が必要な場合、海外在住者の持分も含めた不動産の購入代金から、買主が源泉徴収して納税しなければなりません。

これは海外在住者が日本国内での所得を、そのまま海外に持ち出して確定申告しないことを防ぐための対策です。源泉徴収の必要がないのは、下記の3つの条件を満たしている場合のみになります。

- 買主が個人

- 買主の本人または買主親族の居住用

- 共有者の持分に応じた売却価格が1億円以下

このうち、共有名義不動産の持分に応じた売却価格が1億円を超えることは極めて少ないでしょう。

しかし、不動産会社へ買取を依頼したり、買主が不動産投資を目的として購入したりする場合は、支払価格の10.21%相当額が源泉徴収されます。

源泉徴収をして納税する義務は買主側にあるので、手続きについて心配する必要はありません。ただし、受け取れる金額は譲渡価額に持分を掛けた金額よりも少なくなることに注意してください。

また、源泉徴収された金額が計算した所得税よりも多かった場合には、確定申告することで還付を受けられます。

そのため、源泉徴収されている場合には共有名義不動産の売却で所得税がかからなかったとしても、納税管理人を選んで確定申告するようにしてください。

海外在住の外国人が共有者にいる場合のトラブル対処法

共有者が自分の持分を外国の投資家に売却したケースなど、海外在住の外国人が共有者にいる場合は連絡が取れなかったり手続きが滞ったりと、トラブルが多くスムーズに進まない可能性があります。その場合、下記の方法で対処するのがおすすめです。

- 連絡が取れない場合は共有物分割請求訴訟を起こす

- 手続きが進まない場合は宣誓供述書を作成する

ここからは、それぞれのトラブル対処法について詳しく見ていきましょう。

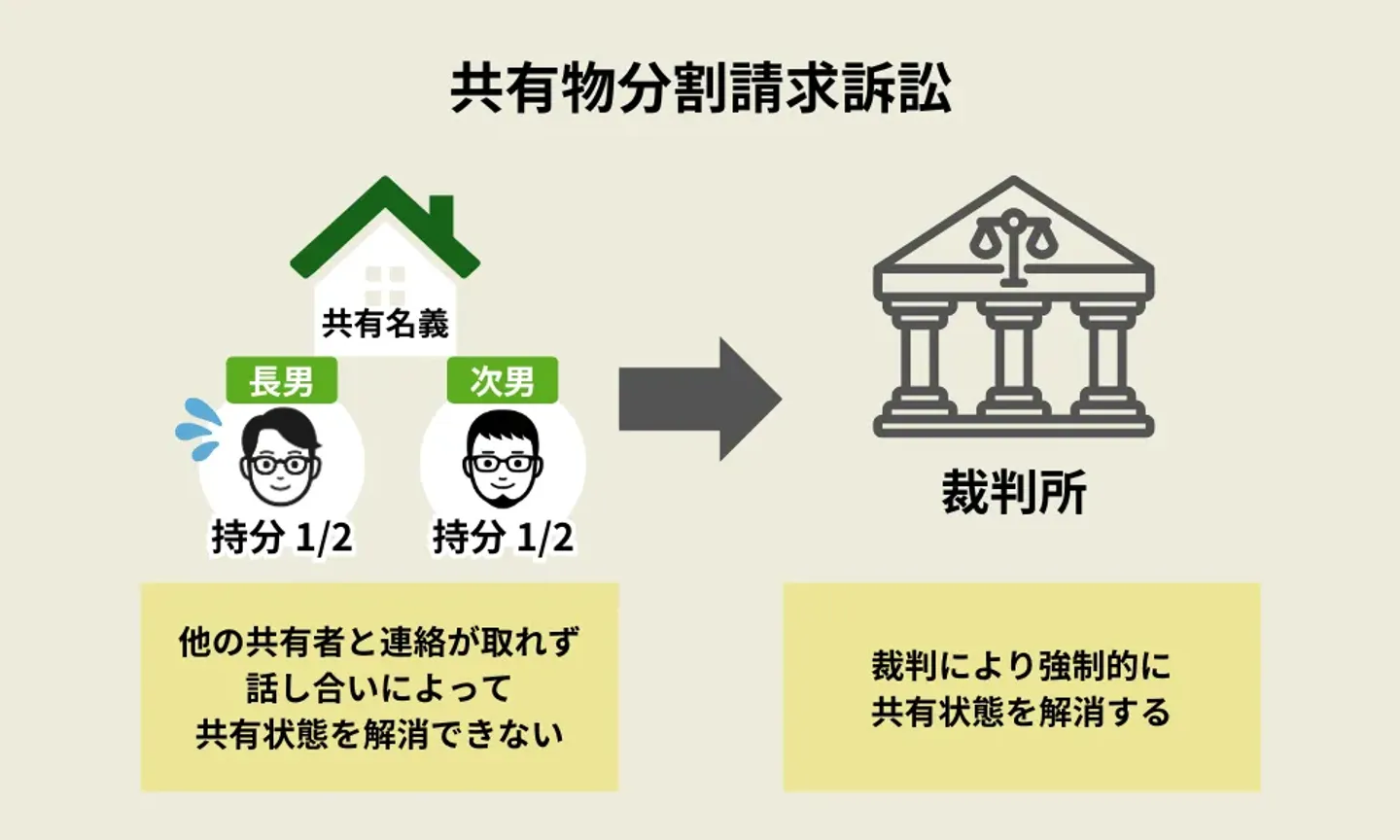

海外在住で所在不明の共有者には共有物分割訴訟で対応

海外在住の共有者と全く連絡が取れない場合でも、共有物分割請求訴訟によって共有状態を解消することは可能です。

共有物分割請求訴訟とは、共有者の1人が裁判所に対し、共有物の分割(共有関係の解消)を求める手続で、民法により共有者にはいつでも請求する権利が認められています。

訴訟を提起するためには、相手方に訴状を送達する必要があります。

相手が海外に居住している場合は、海外住所が判明していれば「在外送達」により手続を進めることができます。

一方、海外在住であるものの現在の所在や住所がどうしても確認できない場合には、「公示送達」(民事訴訟法110条)を利用できます。

公示送達は、裁判所の掲示板に公告することで送達があったものとみなす制度で、所在不明の相手方がいても訴訟を進められる仕組みです。

判決が出れば、裁判所が分割方法を決定するため、当事者同士の協議が不可能な場合でも共有状態の解消が実現します。分割後は単独所有になる場合もあり、その場合は不動産の管理・処分を自由に行えるようになります。

ただし、共有物分割請求訴訟では、裁判所が不動産の性質や公正性を踏まえて分割方法を判断するため、希望どおりの方法になるとは限りません。

特に、物理的に分けられない物件や、分割により著しく価値が下がると判断される場合には、強制的に競売が選択される可能性があり、相場よりも低い価格での売却となるリスクがあります。

このように、共有物分割請求訴訟は連絡不能の共有者がいる場合でも利用できる有効な手段ですが、デメリットもあるため、最終手段として慎重に検討することが重要です。

手続きが進まない場合は宣誓供述書を作成する

日本で不動産の売買を行う場合、買主・売主の国籍に関係なく日本の法律が適用されます。そのため、海外に居住する外国籍の共有者であっても、本人確認書類や権利関係を証明する書類を日本の基準に沿って提出する必要があります。

しかし、海外では日本の「住民票」「印鑑証明書」「戸籍謄本」に相当する制度が存在しないことが多く、必要書類そのものが取得できないケースが生じます。その結果、売買手続きが滞り、契約が進められなくなることがあります。

このような場合に利用できるのが、宣誓供述書です。

宣誓供述書とは、氏名・住所・生年月日・署名が本人によるものであること等を、本人が宣誓したうえで、大使館や現地の公証人から認証を受けた公文書 です。多くの場合、現地の公証役場や各国の在外日本大使館・領事館の領事部で作成してもらうことができます。

宣誓供述書は、日本の実務において、「印鑑証明書」「署名証明書」「住民票などの住所確認書類」「戸籍謄本の一部事項(氏名・続柄等)」の代替書類として取り扱われることがあり、海外居住者の身元確認手続を補完する重要な手段です。

特に、不動産売買契約書への署名証明や、登記申請時の本人確認資料として有効に活用できます。

ただし、下記のような実務上の注意点もあります。

- 国や公証人制度によって書式・認証方法が異なる

- 日本の登記所が必ずしもすべての宣誓供述書を受理するわけではない

- 内容に不備があると再作成が必要になる

そのため、宣誓供述書を利用する場合は、事前に司法書士や不動産会社に内容・形式を確認したうえで作成してもらうことが重要です。宣誓供述書を適切に準備すれば、海外居住者で必要書類が揃わない状況でも、売却手続きをスムーズに進めやすくなります。

まとめ

以上、共有者が海外に住んでいる場合の共有名義不動産の売却方法と税金について解説してきました。

まとめると、以下のようになります。

- 非居住者は在留証明書とサイン証明書が必要

- 本人が契約に立ち会えない場合は代理人を立てる

- 確定申告は納税管理人を選出しておこなう

- 売却条件によっては売却価格から源泉徴収される可能性がある

- 賃貸として貸し出す場合も源泉徴収される可能性がある

共有者が海外に住んでいる場合、必要書類が日本にいる方と異なります。しかし、正しく準備することで問題なく共有名義不動産を売却できるので、不安に思うことはありません。

納税の手続きは複雑なので、売却する前に不動産会社や司法書士、税理士などの専門家へ相談するのもおすすめです。

共有者が海外在住の場合の不動産に関するよくある質問

海外在住の共有者が不動産を賃貸する場合はどうすればいいの?

賃貸借契約をする場合、共有名義不動産が土地の場合は5年、建物の場合は3年以内の期間限定で行えば管理行為とみなされます。そのため、

持分割合で過半数の同意を得られれば全員の同意は必要ありません。

しかし上記の期間を超えて貸し出す場合は、共有者が海外在住か国内在住か関係なく共有者全員の合意が必要となります。共有名義不動産を貸し出す方法は以下の通りです。

- 賃貸借契約の期間に応じて共有者の過半数または全員の同意を得る

- 周辺相場から賃料を決める

- 税金や管理費などの支出も考慮して、収支を考える

- 不動産会社に賃料の査定を依頼する

- 不動産管理会社に入居者の募集や管理を依頼する

- 賃貸条件を決めて入居者を募集する

- 入居申込者の審査をして賃貸借契約を結ぶ

- 賃料から諸経費を引き、共有者で分配する

賃料が源泉徴収された金額で振り込まれる場合がある

海外在住の方が不動産を貸し出すとき、借主が一定の要件に当てはまるときは、確定申告漏れを防ぐために源泉徴収して税務署に支払う義務があります。

一定の要件とは「借主が法人」「借主本人または借主の親族の居住用以外」のどちらかです。

借主が個人であっても、その借主が自分ではない第三者を住まわせたり、誰かに賃貸物件として貸し出したりする場合には、賃料の支払い時に源泉徴収されます。

源泉徴収額は賃料の20.42%で、持分割合に応じた金額が源泉徴収の対象となります。たとえば、全体の賃料が9万円で海外在住の共有者の持分が1/3だった場合、海外在住の共有者の家賃収入分である3万円が源泉徴収の対象となります。

そのため、受け取れる金額は3万円から源泉徴収を引いた79.58%の23,874円です。

もちろん確定申告して、源泉徴収された金額より所得税額の方が少なければ、その分は還付されるので安心してください。

海外在住者が確定申告するときには納税管理人が行うので、誰を選出するか忘れずに決めておきましょう。