共有不動産の固定資産税は共有者全員で支払う

共有不動産の固定資産税は、共有者全員に納税義務があります。法的な観点から言えば、全員が等しく納税の義務を負う「連帯納税義務」があてはまります。

連帯納税義務の場合、自治体は共有者の誰からでも全額徴収が可能です。「私の持分は1/2だから半額しか払いません」という主張は通りません。

一方、共有者間において「誰が何割負担するか」の判断は持分割合に従います。これは、民法の「共有物に関する負担」という条文で定められています。

第二百五十三条 各共有者は、その持分に応じ、管理の費用を支払い、その他共有物に関する負担を負う。出典:e-Govポータル「民法第253条」

誰か他の共有者の分まで納税した場合、その共有者は肩代わりしてくれた人に対して、持分割合に応じた納税額を支払わなければいけません。

上記をまとめると、以下のようになります。

・納税義務は、共有者全員に全額を納付する義務がある

・自治体は共有者間の「誰が何割支払う」というルールに関知しない(誰か1人に全額請求も可能)

・実際に誰が何割支払うかは、持分割合に従う

・自分の負担分を誰かが立て替えたら、その人に立て替えてもらった分を支払う(立て替えた人から請求も可能)

連帯納税義務だからといって勝手に負担分を決めて良いわけではなく、あくまで持分に応じて負担する必要があることに注意しましょう。

なお、詳しい納め方や節税方法については、下記の関連記事も参考にしてください。

代表者が各共有者の負担分を取りまとめて納税する

実際の納税方法としては、毎年4~5月に代表者へ納税通知書が送られてくるので、その代表者が各共有者の負担分を取りまとめて納付します。

先に各共有者から負担分を集めても良いですし、一旦代表者が全額立て替えてから請求しても大丈夫です。

なお、代表者は自治体によって選定されますが、役所に申し出れば任意の共有者に変更できます。

自分たちで代表者を決める場合は、実際にその不動産に住んでいる人を選ぶのがおすすめです。居住者を代表者にすることで、自治体からの問い合わせにもすぐに対応できます。

代表者が固定資産税を滞納した場合は他の共有者に請求がいく

納税通知書は代表者のもとにしか送付されないのが原則です。しかし、代表者が固定資産税を滞納した場合、他の共有者に請求がいく可能性もあります。

自分の負担分をすでに代表者へ支払っていたとしても、自治体はそのような事情を考慮しません。先に解説した通り、連帯納税義務は全共有者に全額支払う義務があるからです。

なお、自治体に納税したあとで、代表者に対してすでに支払った負担分の返金を求めることは可能です。

滞納した期間に応じて延滞金が課せられる

滞納した期間に応じて延滞金も発生するため、代表者の滞納が発覚したら速やかに支払いを済ませましょう。

納付期限の翌日から1カ月間は年利2.9%、それ以降は年利9.2%の延滞金が発生します。また、滞納したまま放置していると、不動産を差し押さえられる恐れもあります。

このような事態を防ぐためには、代表者は共有者のなかでもっとも信頼できる人を選ぶことが大切です。また、確実に納付していることを確認するために、納税証明書を発行してもらうようお願いするのも良いでしょう。

>>【無料相談】共有持分の買取査定窓口はこちら

共有者が固定資産税を払わないときは「求償権」を行使する

共有者が自分の負担分を支払わず、自分が立て替えた場合は、求償権の行使によって取り返せます。

求償権とは、他者の債務などを立て替えたときに、その立替分の返還を求める権利をいいます。「代わりに支払ったものはきちんと清算してもらう」という、ごく当たり前の権利です。

ただし、だた「返せ」と言っただけでは、共有者は支払わないかもしれません。支払いを拒否された場合は、弁護士に相談して法的手続きを取りましょう。

次の項目から、求償権を行使する具体的な手順を紹介します。

求償権の行使方法

固定資産税における求償権の行使は、次の流れで行います。

- 口頭などで直接請求する

- 内容証明郵便で請求を行う

- 支払督促や訴訟を行う

- 強制執行で差し押さえる

上記を順番に進めていくことが重要であり、いきなり訴訟等はできないため注意しましょう。それぞれ詳しく解説します。

1.口頭などで直接請求する

まずは、相手方に直接請求する必要があります。請求方法は、対面での口頭や電話・手紙など、何でも構いません。

相手方が連帯納税義務や求償権について理解していない場合、説明して支払ってもらうよう説得しましょう。

この時点で支払ってもらうのがベストですが、無視される場合は次の段階に進みます。

2.内容証明で請求を行う

直接の請求を聞き入れてもらえなければ、内容証明で請求を行います。内容証明とは、郵便局が「どのような内容の文書が差し出されたか」を証明する制度です。

内容証明そのものに固定資産税を支払わせる強制力はありませんが、次の支払督促や訴訟を行うにあたって、「請求をした」という事実を証明するために必要です。

内容証明は配達員が対面で受け渡すため、相手方は「受け取っていない」と言い訳できなくなります。料金は、一般書留に480円(2枚目以降は290円)を加算した金額です。

参照:郵便局「内容証明」

3.支払督促や訴訟を行う

内容証明での請求も無視された場合、裁判所に申し立てて支払督促や訴訟を行います。

支払督促は、裁判所の書記官から支払うよう通知を出す制度です。訴訟より手続きが簡単で、手数料も半額です(具体的な金額は請求額による)。

支払督促の通知後、相手方がなにもしなければ裁判所から「仮執行宣言」が付され、次の段階である強制執行が可能になります。一方、相手方が異議を申し立てれば訴訟に移行します。

訴訟は支払いを求めて裁判を起こすことを指し、裁判所への出頭や証言、支払いを求めるに足る証拠の提出が必要です。裁判で求償権が認められれば、強制執行ができるようになります。

訴訟は手間も費用もかかるため、まずは支払督促で相手方の出方を見るのが一般的です。詳しくは、不動産問題に詳しい弁護士や司法書士に相談してみましょう。

参照:裁判所「支払督促」

参照:裁判所「民事訴訟の種類」

4.強制執行で差し押さえる

支払督促や訴訟の後も相手方が支払わない場合、裁判所に強制執行を申し立てます。強制執行は、訴訟などで認められた請求を裁判所が強制的に行う手続きです。

具体的には、財産や給与から請求分を差し押さえ、債権者(請求者)に配当します。相手方は強制執行を拒否できないため、この段階までくればほぼ確実に立替分を回収可能です。

求償権は5年経過で時効となるので注意

求償権には時効があり、固定資産税を立て替えてから5年間経過すると権利が消滅してしまいます。

第百六十六条 債権は、次に掲げる場合には、時効によって消滅する。

一 債権者が権利を行使することができることを知った時から五年間行使しないとき。

二 権利を行使することができる時から十年間行使しないとき。出典:e-Govポータル「民法第253条」

ただし、支払督促や訴訟、相手方からの一部支払いなど、時効が中断・完成猶予・更新される場合もあります。

- 時効の中断…期間のカウントを中断する(原因が解消されればカウント再開)

- 時効の完成猶予…時効の完成を延期する(原因が解消されれば完成もしくは更新)

- 時効の更新…期間のカウントがリセットされる

求償権の行使を依頼したときの弁護士費用

求償権を行使する場合、支払督促や訴訟には法的知識が必要なので、弁護士に依頼するのが一般的です。

弁護士の費用は各事務所が独自に設定するため、統一された基準がありません。一応の目安としては、下記の金額を想定しておきましょう。

- 相談料…1時間あたり1万円~

- 着手金…15万~150万円程度

- 報酬金…弁済額(相手方から支払ってもらう金額)の15~20%程度

- その他実費

請求額によっても異なるため、まずは弁護士に見積もりを出してもらいましょう。

なお、上記とは別に支払督促や訴訟にかかる手数料もあります。手数料は訴額(裁判所に申し立てる目的物の価額。実際の請求額とは異なる場合がある)を基準に決定します。

手数料早見表(一部抜粋)

| 訴額 |

手数料 |

| 訴訟 |

支払督促 |

| 10万円まで |

1,000円 |

500円 |

| 20万円 |

2,000円 |

1,000円 |

| 30万円 |

3,000円 |

1,500円 |

| 40万円 |

4,000円 |

2,000円 |

| 50万円 |

5,000円 |

2,500円 |

| 100万円 |

10,000円 |

5,000円 |

| 200万円 |

15,000円 |

7,500円 |

| 300万円 |

20,000円 |

10,000円 |

| 1,000万円 |

50,000円 |

25,000円 |

参照:裁判所「手数料額早見表」

費用が請求額を上回ってしまうと意味がないため、支払督促や訴訟は費用対効果を考えてから実行しましょう。

固定資産税を1年以上支払わないときは強制的に持分買取ができる

共有名義には、求償権とは別に「共有持分買取権」という制度があります。これは、共有不動産の費用について1年以上負担義務を怠ったとき、その人の持分を他の共有者が強制的に買い取ることができるという制度です。

第二百五十三条 各共有者は、その持分に応じ、管理の費用を支払い、その他共有物に関する負担を負う。

2 共有者が一年以内に前項の義務を履行しないときは、他の共有者は、相当の償金を支払ってその者の持分を取得することができる。出典:e-Govポータル「民法第253条」

あくまで買取なので代金を支払う必要はありますが、固定資産税を支払わない共有者を名義から強制的に追い出せます。なにかと面倒な共有者が相手なら、弁護士に相談して権利を行使しましょう。

>>【無料相談】共有持分の買取査定窓口はこちら

認知症・行方不明・死亡で固定資産税を請求できないときの対処法

認知症や行方不明、死亡などの理由で固定資産税を支払えない(請求できない)場合は、それぞれに対応する対処法があります。

- 認知症の場合…成年後見制度を利用する

- 行方不明の場合…不在者財産管理人制度を利用する

- 死亡の場合…相続人に請求する

それぞれ詳しく見ていきましょう。

認知症の場合は成年後見制度を利用する

共有者が認知症になってしまい、固定資産税の請求ができない場合は、成年後見制度を利用しましょう。成年後見制度とは、意思決定が困難な人を支援し、身体の保護や財産管理に必要な手続きを後見人が行う制度です。

成年後見制度には「任意後見制度」と「法定後見制度」の2種類があります。

任意後見制度と法定後見制度の違い

|

成年後見制度 |

法定後見制度 |

| 手続きをする人 |

本人が判断能力を失う前に準備する |

本人の判断能力が低下した後、家族などが申し立てる |

| 手続き内容 |

1.本人が指定した任意後見人と契約する

2.判断能力の低下後、家庭裁判所に申し立てる

3.後見監督人の監督のもと、任意後見人が本人を保護する |

1.周囲の人が家庭裁判所に法定後見開始の審判を申立てる

2.裁判所が後見業務の範囲を決定し、成年後見人等(補助人・保佐人・成年後見人)を選任する

3.成年後見人等が本人を保護する(家庭裁判所や後見監督人の監督あり) |

| 後見人になる人 |

本人が指定した人 |

裁判所が選任した人

(申し立て時に希望を出すことは可能) |

任意後見制度の場合、後見契約は公正証書が作成されるため、公証役場で契約の有無を確認できます。

一方、法定後見制度を利用したい場合は、周囲の人が裁判所に申し立てる必要があります。申し立ては配偶者のほか、4親等以内の親族や市区町村長、検察官などが可能です。

具体的な手続きについては、弁護士や司法書士に相談しましょう。

参照:法務省「任意後見制度について」

参照:法務省「法定後見制度について」

行方不明の場合は不在者財産管理人制度を利用する

共有者が行方不明で連絡も取れない場合、不在者財産管理人制度を利用しましょう。不在者財産管理人制度は、見つかる見込みがない人の財産を処分できるようにする制度です。

不在者財産管理人制度は、以下の流れで手続きします。

- 家庭裁判所に不在者財産管理人の選任を申し立てる

- 裁判所が審査のうえ不在者財産管理人を選任する

- 不在者財産管理人に固定資産税の支払いを請求する

不在者財産管理人は、請求された固定資産税について「不在者の財産の範囲内」で支払ってくれます。逆にいえば、不在者の財産が少ないと立替分の全額は返ってこないので注意しましょう。

詳しい手続き方法については。弁護士に相談することをおすすめします。

参照:裁判所「不在者財産管理人選任」

死亡の場合は相続人に請求する

共有者が死亡した場合、支払っていない固定資産税は相続人が引き継ぐことになります。相続放棄をされない限り、相続人に立替分を請求可能です。

相続人が複数の場合、各相続人に対して相続分に応じた割合を請求します。例えば、相続人Aの相続分が1/2なら請求できる立替分も1/2までです。

なお、自分が相続人である場合は、相続した割合に応じて立替分は相殺されます。仮に相続分が1/2なら、他の相続人に対して1/2の立替分までしか請求できません。

>>【弁護士と連携!】相続物件・共有持分の買取窓口はこちら

共有不動産の固定資産税を支払いたくない場合は共有名義を解消する

不動産を共有していると、だれがその不動産を利用するのか、家賃はどうするのか、といった点で意見が食い違うことも多いです。

共有不動産に住んでいる人が屋根や外壁の修繕を提案したとしても、共有不動産を利用していない共有名義人にとっては余計な出費に感じられるでしょう。

自分の住環境が改善するわけでもないのに、予期せぬ出費だけを迫られる迷惑な提案だと感じて、トラブルになってしまうケースが多いのです。

そのようなトラブルを予防、解決するために、共有名義の解消を検討しましょう。

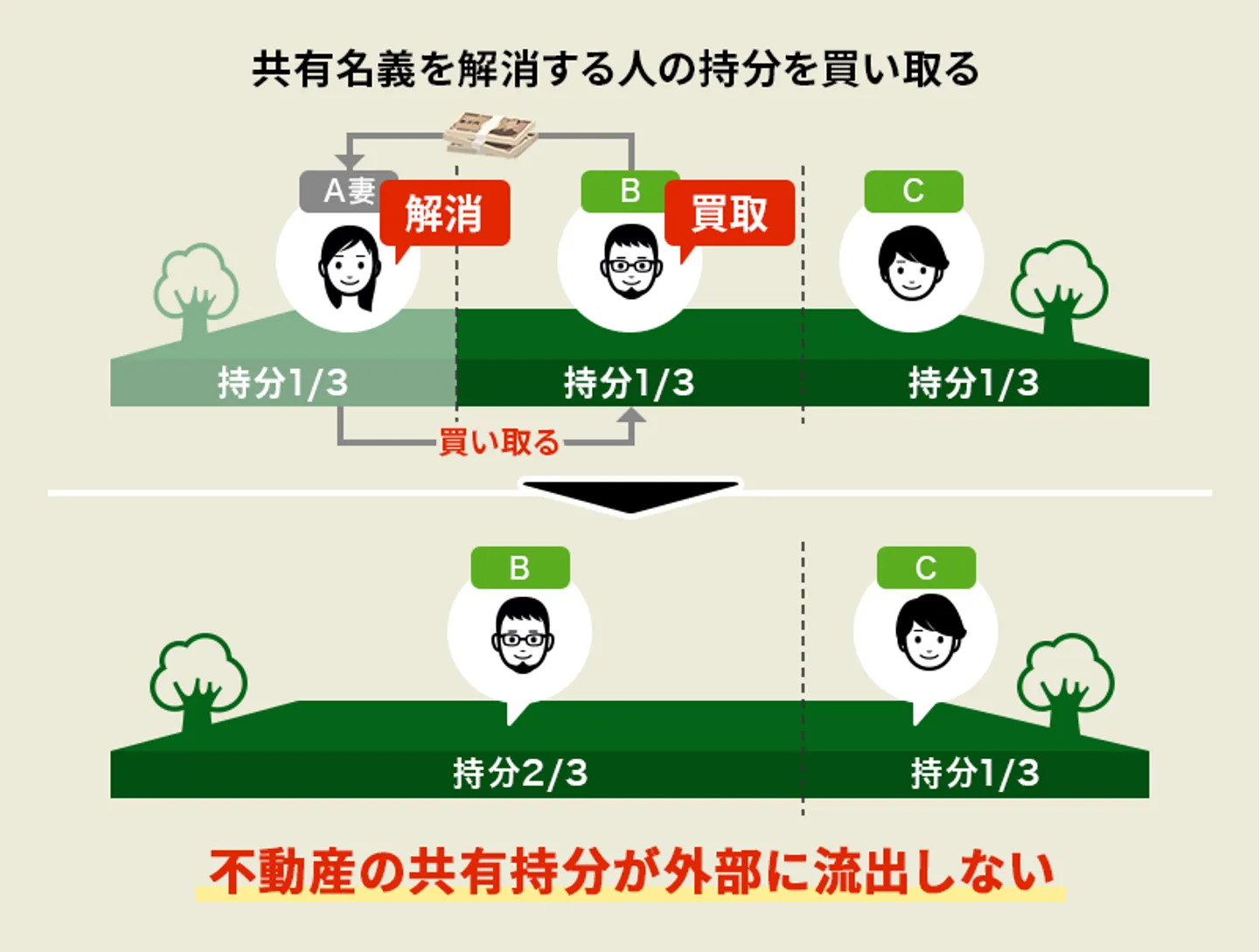

【共有名義の解消方法1】共有者のだれかが持分を一括で買い取る方法

不動産の共有名義を解消する場合、その不動産をこれから利用しようとする人が、他の共有名義人から不動産の持分を買い取る方法が考えられます。

この方法の長所は、なんと言っても共有している不動産が外部に流出しないことです。

購入しようとする人の経済状態に余裕があったり、その不動産の担保価値が十分で金融機関から借り入れをできるのであればよい方法といえます。

しかし、持分の購入資金を用意する必要があり、手元に資金のない共有者にはむずかしい方法です。

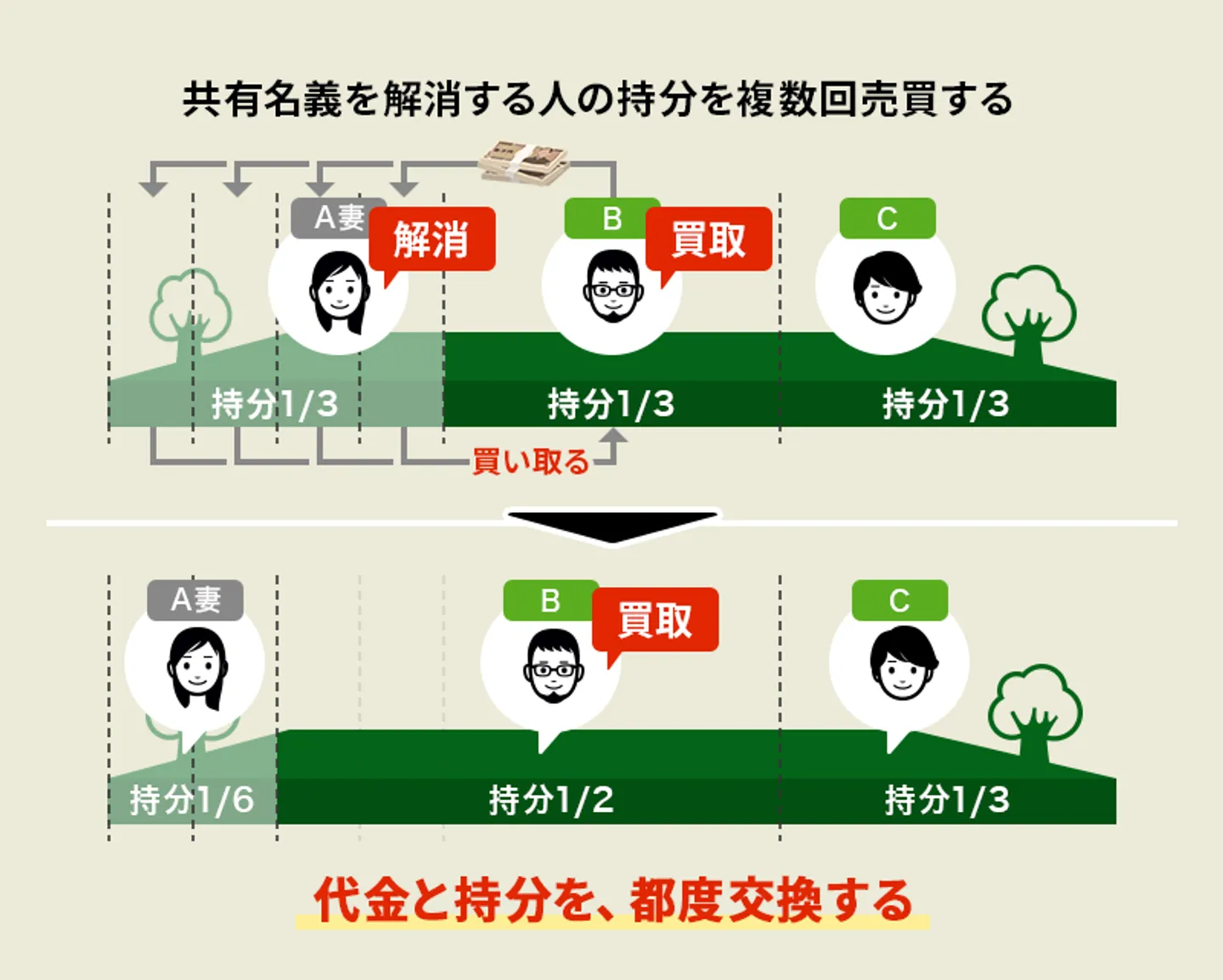

【共有名義の解消方法2】共有者のだれかが持分を分割で買い取る方法

金融機関からの借り入れが難しい場合には、分割払いの約束をして持分の売買を行ったり、持分を複数回売買したりすることも可能です。

分割払いの約束をして持分の売買をする方法と、一見同じように見えますが、まったく異なる契約ですから違いをよく理解しましょう。

分割払いの約束をして持分を売買する場合には、最初に契約を結んだ際に持分のすべてが買主に移ります。したがって、万一代金の支払いが行われなかった場合には、売手は裁判などの手段で持分を返してもらわなければいけません。

もしも、そのとき既に持分が人手に渡っていた場合には、取り返すことは極めて困難です。

持分を複数回売買する場合には、売買を行うたびに少しずつ持分が売手から買主へと移動します。毎回代金と持分を交換するイメージですから、代金が不払いとなる心配はありません。

しかし、買主は最終的に持分のすべてを購入できると期待しています。

もしも、途中で売主の気が変わって「持分の売却をやめる」と言い出した場合には、それまで支払った代金がムダになったと感じてしまい、トラブルになる可能性が高いです。

そのような事態を避けるためにも、必ず弁護士や司法書士の助言を受けて、分割売買の契約書を作成しましょう。

また、持分を複数回売買する場合には、売買ごとに持分が移転した旨を登記すべきです。登記を司法書士に依頼する場合、売買ごとに報酬が発生しますので注意しましょう。

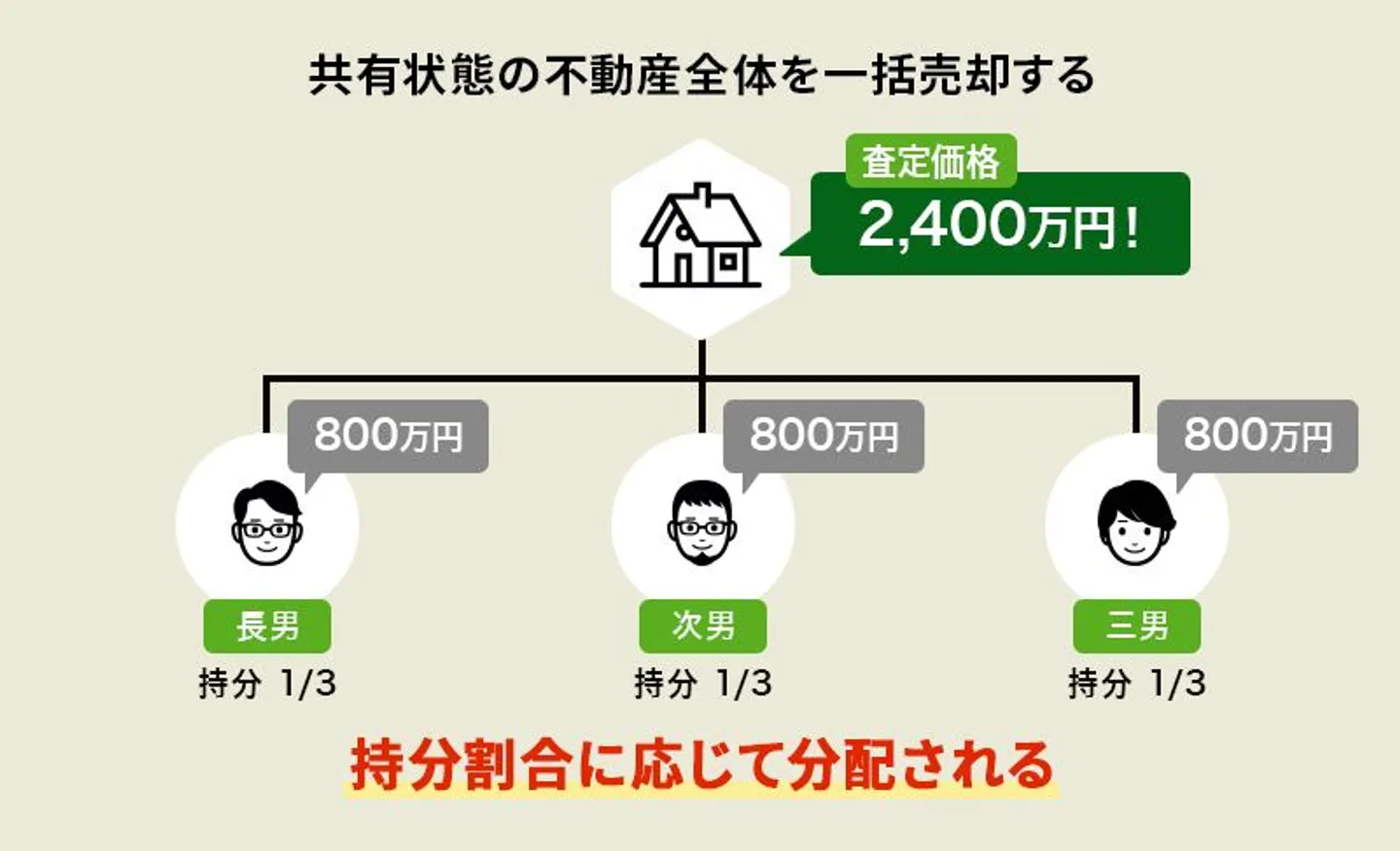

【共有名義の解消方法3】共有不動産を第三者に売却する方法

共有不動産を全くの第三者に売却し、代金を持分にしたがって配分する方法も考えられます。

この方法は不動産を手放す必要がありますが、購入資金の借り入れをする必要はありません。

また、売買代金が元で共有者同士がトラブルになることもありません。

当社ランピーリアルエステートでも、共有不動産や共有持分の買取をおこなっています。

共有者と連絡を取らずとも、トラブルなく共有持分を買取いたします。

次の固定資産税の支払時期が来る前に、ぜひ一度無料査定や無料相談をご利用ください。

共有持分のみ・共有不動産全体のどちらも買取可能です。弁護士とも連携しているので、相続や離婚などでお悩みの場合もお気軽にご相談ください。

最短48時間のスピード買取で

不動産を現金化

「高く・早く・トラブルなく」

売却したいなら

共有持分買取専門の

当社にお任せください!

まとめ

不動産を共有している場合には、その不動産から発生する収益・費用の配分を行わなければならず、面倒に感じることが多いです。

その代表例が、年に4回訪れる固定資産税の負担分の精算でしょう。

共有者が高齢になってしまうと不動産の売買が困難となってしまうため、共有を解消する意向がある場合には早めに行動した方がいいでしょう。

しかし、なかなか機会をつかめなかったり、つい先延ばしにしてしまっている方も多いと思います。

固定資産税の負担額を請求する際や共有者の皆さんが集まる機会に、共有状態の解消に向けて話し合ってみてはいかがでしょうか。

共有不動産の固定資産税についてよくある質問

共有不動産の固定資産税は誰が支払う?

共有不動産の固定資産税は、共有者全員が連帯して支払います。代表者に納税通知書が送られてくるので、先に各共有者から負担分を集めて支払うか、立て替えて後から集金するかのどちらかです。

なお、各共有者の負担額は、持分割合に応じて決まります。自分の持分割合が1/2であれば、負担すべき固定資産税も税額の1/2です。

共有名義にすると固定資産税は安くなりますか?

各共有者が持分割合に応じて負担するため、一人ひとりの支払い額として安くなります。しかし、共有名義だからといって課税総額が変わることはありません。

また、全員が等しく納税の義務を負う「連帯納税義務」になるので、自治体が請求するときは各共有者を区別しません。「持分に応じて負担する」というのはあくまで共有者間でのルールであり、自治体は共有者の誰にでも全額請求が可能です。

代表者が固定資産税を滞納したらどうなりますか?

他の共有者に請求がいきます。滞納中は延滞金が発生するため、代表者の滞納が発覚したら速やかに納税しましょう。

なお、代表者に対してすでに支払った負担分がある場合、返金を求めることは可能です。

共有者が固定資産税を払わないときはどうすれば良いですか?

代わりに支払った後、求償権を行使して立替分を請求しましょう。また、1年以上支払わない場合は、共有持分買取権の行使によってその人の共有持分を強制的に買い取ることもできます。

共有不動産の固定資産税を支払いたくない場合、どうすれば良いですか?

共有不動産の固定資産税を支払いたくない場合は、共有名義から抜け出す必要があります。手っ取り早く共有名義を抜ける方法としては、自分の共有持分を売るのがおすすめなので、まずは専門の買取業者に相談してみましょう。

>>【無料相談】共有持分の買取査定窓口はこちら

訳あり不動産の売却でお悩みなら

今すぐご連絡ください

- 北海道・東北

-

- 関東

-

- 東海

-

- 関西

-

- 北陸・甲信越

-

- 中国・四国

-

- 九州・沖縄

-