親が住んでいた分譲マンションを相続する流れ

親が住んでいた分譲マンションを相続するには、いくつかの手続きをしなければなりません。大まかには下記のような流れで相続が行われます。

- 遺言書の有無と内容の確認

- 相続人の決定と遺産の調査

- 遺産分割協議

- 相続登記

- 相続税の申告と納付

まずは遺言書を確認し、相続人を決定したうえでマンションを含む遺産の調査が行われます。そして、相続人同士でマンションを誰が所有するのかを決めて、物件を相続する人が登記や税金の申告と納付をする流れとなります。

ここからは各工程を解説していくため、親が住んでいたマンションを相続する予定がある人は参考にしてみてください。

遺言書の有無と内容の確認

分譲マンションを相続する場合、遺言書が残っているかどうかを確かめてみましょう。遺言書の有無によって、マンションの相続の手続きが変わります。

遺言書が残っている場合

遺言書が残っている場合は、基本的には遺言書の内容に沿って遺産分割が行われます。遺言書には「自筆証書遺言」「秘密証書遺言」「公正証書遺言」の3種類があります。

公正証書遺言であれば、見つけたその場で開封や内容の確認ができますが、自筆証書遺言と秘密証書遺言の場合は遺言内容の改ざんを防ぐ目的で家庭裁判所で手続きをしたうえで開封しなければなりません。

つまり遺言書の種類によっては、見つけた場所ですぐに開封できないので注意が必要です。

なお、相続人全員が遺言書の内容を変更することに同意をした場合は、内容を変更することが可能です。

また、遺言書の内容が各相続人の遺留分(※)を侵害している場合、遺留分を考慮した分割協議が必要です。この分割協議によっては、遺言書の内容を変更できる場合もあります。

※遺留分とは、相続人が最低限受け取れる遺産のことです。

遺言書が残っていない場合

遺言書が作成されていない、または見つからない場合、相続人同士で遺産分割を進めます。遺産分割の方法には大まかに下記の2種類があります。

相続人が複数人いる場合、遺産は原則分配しなければなりません。相続人が受け取れる遺産の割合(法定相続分)は法律によって定められており、基本的にはこの割合によって遺産分割が行われます。

しかし、相続人全員が内容を変更することに同意をした場合、法定相続分に準じることなく相続人同士で遺産分割が可能です。この際には遺産分割協議と呼ばれる話し合いを行い、各相続人が同意をすれば、話し合いの結果をもとに遺産分割が行われます。

相続人の決定と遺産の調査

遺言書の有無を確認した後は、相続人の決定と遺産の調査を行います。まずは、遺産の調査から解説します。

遺産には、現金や不動産のようなプラスのものだけでなく、借金や未納の税金といったマイナスなものも該当します。相続を行うためには、被相続人の遺産を正確に把握しなければなりません。

次に、相続人の決定について解説します。

相続人決定の際には、被相続人(相続可能な財産を遺して亡くなった人)の戸籍謄本を取り寄せたうえで、誰が相続人に該当するのかを調査する必要があります。

この際には相続を放棄する人や、相続欠格者(何かしらの事由により遺産相続の権利を失った人)、相続廃除者(被相続人の意思に基づいて遺産相続の権利を失った人)の確認も必要です。

さらに法定相続人の範囲から、どの人が法定相続人に該当するのかを調査する必要もあります。被相続人に法律上の婚姻関係を結んでいる配偶者がいれば、この人が常に法定相続人となり、配偶者以外の相続人には優先順位が民放で定められています。

| 第一順位 |

子や孫など(直系卑属)

※基本的には子が該当し、子が死亡していれば孫、孫が死亡していればひ孫となる。 |

| 第二順位 |

父母や祖父母など(直系尊属) |

| 第三順位 |

兄弟姉妹など |

たとえば、被相続人に子どもがいる場合、第一順位の法定相続人となります。子どもや孫がいなければ、実親や養親が該当する第二順位の父母が相続権を認められるような仕組みです。

法定相続人の範囲については、「法定相続人の範囲はどこまで?相続人から除外されるケースも解説!」の記事で詳しく解説しているため、こちらも参考にしてみてください。

なお、遺産分割の方法には「現物分割」「代償分割」「換価分割」「共有分割」の4種類があります。

どの方法で遺産分割をするのかは相続人同士で決定が可能です。それぞれメリットとデメリットがあるため、親が住んでいたマンションを相続する予定がある人は各方法を把握しておくとよいでしょう。

現物分割

現物分割とは、財産そのものを相続する方法です。現金に換えないため、現物がそのまま相続されます。

たとえば、被相続人がマンションと現金、自動車を所有していた場合を想定します。この場合配偶者がマンション、長男が現金、次男が自動車のように、相続人がそれぞれ財産を受け取れる仕組みです。

シンプルな相続方法であるため、事前に同意を得られればトラブルになりづらいのが現物分割のメリットです。一方、各相続人が相続できる財産の価値に差が出てしまう可能性がある点がデメリットといえます。

代償分割

代償分割とは、不動産のような分割しにくい財産を相続した人が、ほかの相続人に対して代償金を支払って遺産を分配する方法です。受け取れる財産の価値に差が出にくいため、なるべく平等かつ分割しづらい財産を分配できる方法といえます。

たとえば、マンションを配偶者と長男、次男の3人で分割する場合を想定します。配偶者がマンションを相続した場合、長男と次男はマンション自体を相続できませんが、相当額の現金を受け取ることが可能です。

代償分割のメリットは、比較的公平に財産を分割できる点です。一方、ほかの相続人に現金を支払える資金力が必要になる点や、代償金の算出の際にトラブルが起き得る点といったデメリットもあります。

換価分割

換価分割とは、遺産を売却して、それにより得られた金額を相続人同士で分割する方法です。

たとえば、価値が3,000万のマンションを3人で分配する場合を想定します。マンションの売却によって3,000万円を得られれば、3人の相続人がそれぞれ1,000万円ずつ相続できます。

換価分割のメリットは、現金化するためほぼ平等に遺産分割ができる点です。分割が難しいマンションの場合は向いている方法といえます。

一方、マンションの売却が必要なため、売却できるまでに手間や時間がかかるうえに、そもそも買い手がつかなければ売却できずに遺産分割もできない可能性がある点がデメリットです。

共有分割

共有分割とは、遺産を複数の相続人で共有する形で分配する方法です。たとえば、マンションを3人で分配する場合、3人で1/3ずつマンションを所有して分配されます。

基本的に共有分割は、話し合いがもつれてしまうなどの理由から、ほかの分配方法を取るのが困難な場合にとられる手法です。共有状態を解消するには「共有物分割訴訟」という訴訟を起こす必要もあるため、共有分割は最終手段として考えておくとよいでしょう。

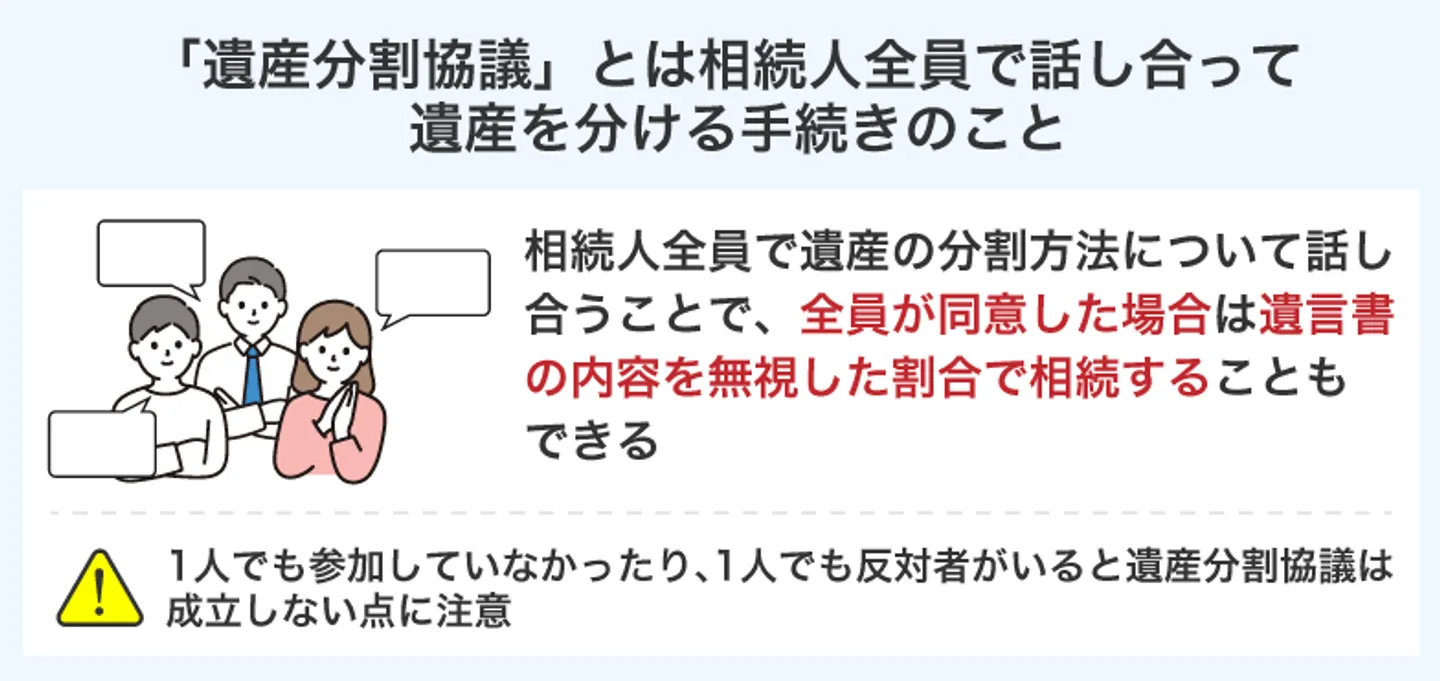

遺産分割協議

遺言書に指定がない場合、原則法定相続分に応じて相続分が決定されます。相続人全員の同意があれば、法定相続分にかかわらず自由に財産の分割が可能です。

この場合に財産分割のために行う話し合いを「遺産分割協議」と呼びます。

マンション相続の際に行う遺産分割協議では、相続人同士で共有する、または単独で所有するかなどの話し合いが行われます。単独で所有すると決定した場合、法定相続人のうち誰が所得するのかについても話し合いが必要です。

遺産分割協議では、相続人全員が話し合って決めた遺産分割に同意する必要があります。同意があれば遺産分割協議書を作成し、各相続人の署名と実印をすることで遺産分割協議が終了する流れです。

なお、遺産分割協議については「相続割合を決める3つの方法!基礎知識や注意点などもわかりやすく解説」の記事でも詳しく解説しているため参考にしてみてください。

相続登記

相続登記とは、マンションのような不動産の所有者が亡くなり相続が行われる場合に、物件の名義を相続人に変更するための手続きのことです。

相続登記は、2024年4月1日より不動産登記制度によって義務化されました。正当な理由なしでこの義務に違反した場合、10万円以下の過料の適用対象となるため、マンションを相続する場合は必ず相続登記を行いましょう。

相続登記は不動産の所在地がある法務局で行えます。相続登記の手続き時には、下記のような書類が必要です。

- 被相続人とマンションの相続人の戸籍謄本

- 被相続人の住民票の除票

- マンションの相続人の住民票

- 固定資産評価証明書

- 相続登記申請書

- 遺産分割協議書

- マンションの相続人の印鑑証明書

- 相続関係説明図(相続人自身で作成が必要)

- 遺言書(残っている場合)

相続登記の手続きは個人でも行うことは可能です。とはいえ、必要書類の準備に時間や手間がかかるため、司法書士や行政書士に依頼することをおすすめします。

相続税の申告と納付

マンションを相続する場合、相続税が発生する場合があります。相続税が発生する場合は、相続登記の後に被相続人の住所地を所轄する税務署で申告をしなければなりません。

税務署で手続きする際には、下記のような書類が必要です。

- 被相続人と相続人全員の戸籍謄本

- 遺産分割協議書

- 被相続人の住民票の除票

- 相続人全員の住民票

- 相続人全員の印鑑証明書

- 相続人全員のマイナンバーカード

- 相続人全員の身元確認書類

- 相続するマンションに関する書類(登記簿謄本や固定資産税評価証明書など)

- マンション以外に相続される遺産に関する書類(銀行口座の残高証明書、生命保険金の支払証明書など)

相続税の申告は、相続人が亡くなった日(被相続人が亡くなったことを知った日)の翌日から10か月以内に行うように義務づけられています。たとえば、1月10日に亡くなったことを知った場合、その年の11月10日までに申告が必要です。

相続税の納付書は役所から自動で送られてくるわけではなく、相続人が自分で用意する必要があります。納付書は全国の税務署でもらえるため、マンションを相続する場合は最寄りの税務署に納付書をもらいに行きましょう。

相続放棄する場合

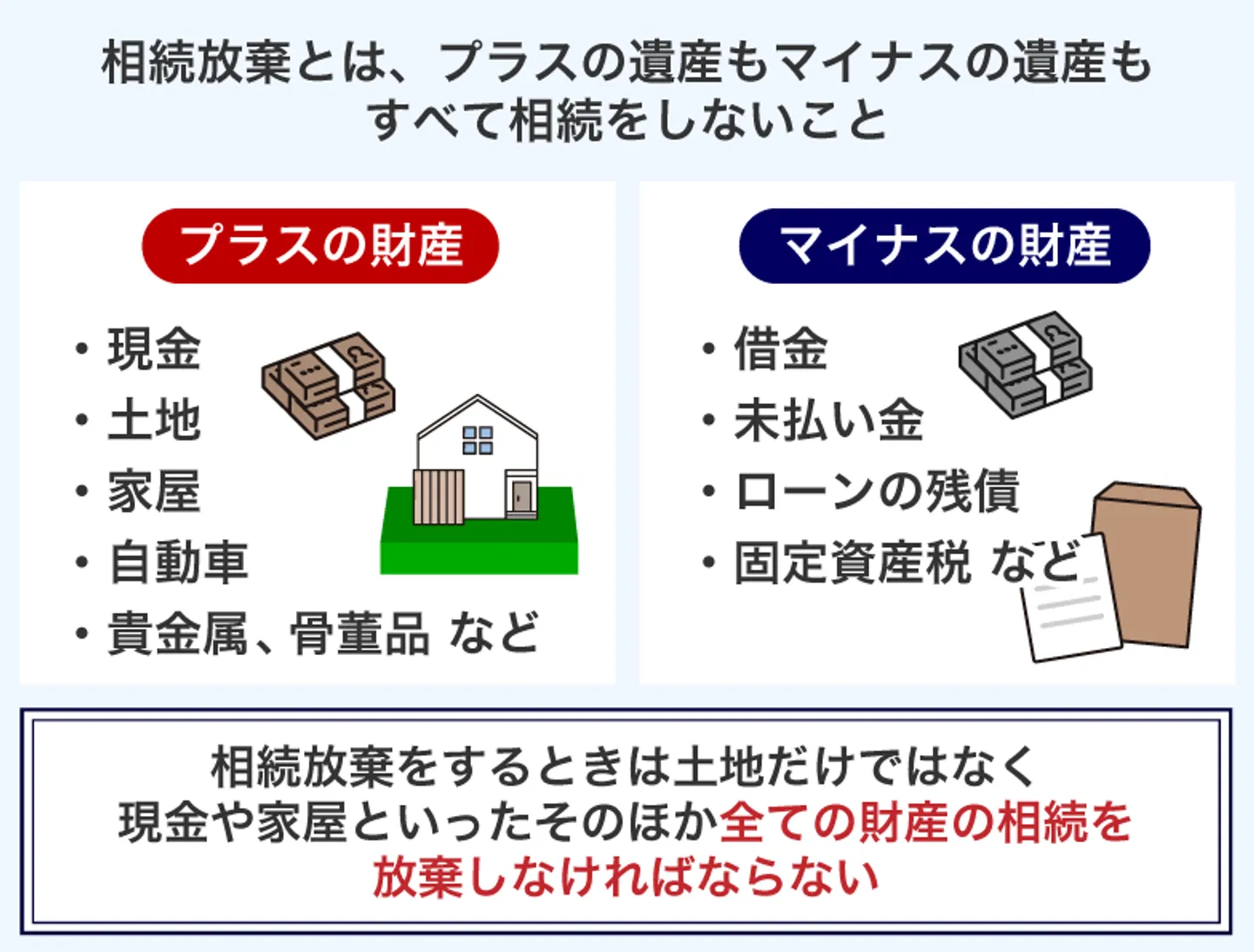

親が住んでいたマンションなどの財産は、相続人が必ず相続しなければならないわけではありません。相続人が拒否をすれば相続放棄することも可能です。

相続放棄の場合は財産すべてを放棄することになります。そのため、「マンションのみ放棄する」「現金のみ相続して、ほかは放棄する」といった対応はできません。

マンションなどの財産を相続しない場合、相続が開始されたことを知った日から3か月以内に相続放棄の手続きが必要です。

相続放棄の手続きは、被相続人の住民票の届出がある場所を管轄する家庭裁判所で行います。その際には下記のような書類が必要です。

- 相続放棄申述書

- 被相続人の住民票の除票または戸籍附票

- 被相続人の除籍謄本または改製原戸籍

- 相続放棄を申し立てする人の戸籍謄本

なお、マンションを相続する人がほかにいなければ、相続放棄した人に管理義務があります。そのため、相続放棄してもマンションを管理しなければならない場合があるのです。

マンションを管理する場合、管理費や修繕積立金の支払いが必要になります。管理責任を免れるには、家庭裁判所への申し立てによって、相続財産管理人を選任してもらわなければなりません。

選任後は弁護士などの相続財産管理人が管理をすることから、相続放棄した人はマンションの管理費や修繕積立金といった支払いが不要になります。

不動産を相続放棄する場合の注意点および、複数人で共有した場合に自分の所有割合(共有持分)だけを売却できるかどうかなどについては、以下の記事で詳しく説明しています。

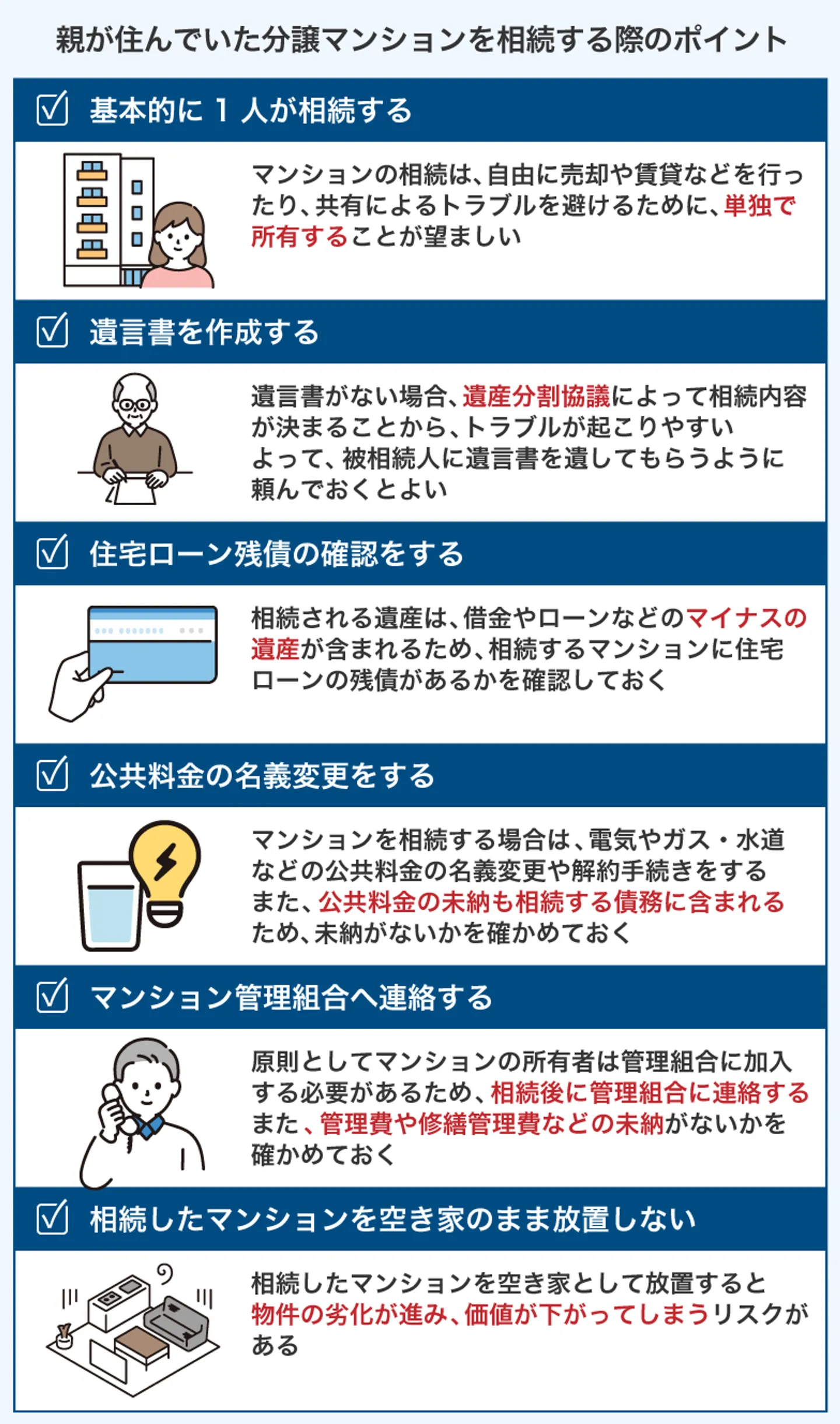

親が住んでいた分譲マンションを相続する際のポイント

親が住んでいたマンションの相続を巡って起こりうるトラブルと、リスクを少しでも減らすためのポイントをまとめました。

- 基本的に1人が相続する

- 遺言書を作成する

- 住宅ローン残債の確認をする

- 公共料金の名義変更をする

- マンション管理組合へ連絡する

- 相続したマンションを空き家のまま放置しない

親が住んでいた分譲マンションを相続する場合、これらのポイントを把握しておくとよいでしょう。

基本的に1人が相続する

相続人が複数いる場合、マンションを共有または単独所有するかを遺産分割協議で決定します。

話し合い次第では共有することも可能ですが、マンションを相続する際は基本的に単独で所有することを検討してみてください。その理由には下記が挙げられます。

- 単独所有のマンションであれば自由に売却や賃貸などを行える

- 共有による相続人同士のトラブルを防げる

共有しているマンションを売ったり貸したりするには、共有者全員の同意が必要です。単独で自由に行なうことはできないため、将来的に相続したマンションを売ったり貸したりする可能性があるのであれば、単独所有が望ましいといえます。

さらに、マンションの共有によって相続人同士のトラブルが発生する可能性もあります。

たとえば、相続後に共有者の間でマンションの売却を巡って揉めごとが起こり、裁判に発展してしまうケースがあります。また、そもそも共有すること自体に納得できない相続人がいれば、共有するための手続きが難航してしまい、その分の手間や時間がかかる場合も考えられます。

共有によるトラブルを回避するためにも、マンションを相続する際は単独所有をする方向で話を進めるとよいでしょう。

なお、共有持分のリスクと回避策については、「共有持分のリスクは?リスクの回避策とトラブル発生時の対処法も解説」の記事を参考にしてみてください。

遺言書を作成する

遺言書がない場合、相続内容は遺産分割協議によって決まります。この際には相続人がそれぞれ権利を主張することでトラブルが起きることも否定できません。

遺言書が残っていれば、基本的にはその内容をもとに遺産相続が行われます。親族間で争いが起きることを避けるためにも、被相続人に遺言書を残してもらうように頼んでおくとよいでしょう。

住宅ローン残債の確認をする

相続される遺産には、借金も該当します。相続するマンションに住宅ローンの残債がある場合、基本的にはその負債も相続しなければならず、相続後から返済が必要です。

そのため、マンションを相続する場合は住宅ローンの残債があるかを確認してみてください。残債がある場合は、借入先である金融機関に連絡をすることで借入残高や今後の返済方法を確認できます。

なお、親が団体信用生命保険(団信)に加入している場合、その保険金が住宅ローンの残債に充てられることがあります。相続後に返済が免除されるケースもあるため、住宅ローンの残債と同時に団体信用生命保険に加入しているかどうかも確認しておくとよいでしょう。

公共料金の名義変更をする

親が住んでいたマンションを相続する場合は電気やガス、水道の名義変更または解約が必要です。名義変更や解約の手続きは、契約している会社に電話をすることで行えます。

なお、公共料金の未納分は相続される債務に含まれます。相続によって未納分の支払いが必要なケースがあるため、親が住んでいたマンションを相続する際は、公共料金の未納がないかを確かめておきましょう。

マンション管理組合へ連絡する

原則、マンションの所有者は管理組合に加入しなければなりません。

マンション管理組合とは、そのマンションを管理維持する団体のことです。マンションの各部屋を所有する人全員で構成されています。

親が住んでいたマンションを相続する場合、所有者はその相続人に変わります。管理組合への加入のため、マンションの相続後はそのマンションの管理組合に連絡が必要です。

また、マンションを所有している場合は管理費や修繕管理費を管理組合に支払う義務があります。マンションの相続時には、これらの費用の未納がないかも確かめておくとよいでしょう。

相続したマンションを空き家のまま放置しない

建物は、人が住まなくなると一気に劣化が進みます。換気状態が悪くなりカビや悪臭が発生したり、湿気で床や壁・天井が傷んだりするほか、配管などの設備も老朽化が早まります。

放置する期間が長くなると、いざ売却しようとした際に莫大な修繕費用やリフォーム費用がかかるおそれがあります。修繕費用やリフォーム費用を抑えようとすれば安価で取引される可能性があるため、いずれにしてもメリットがありません。

相続したマンションは、たとえ住まないにしても適切な維持管理を怠らないようにしましょう。

親が住んでいたマンションの相続に関する税金の計算

親が住んでいたマンションを相続する場合、登録免許税と相続税という税金やその他費用を支払う必要があります。マンションを相続する場合は、どの程度費用がかかるのかを計算しておくとよいでしょう。

ここからはマンションの相続にかかる税金の計算とその他費用について解説していきます。

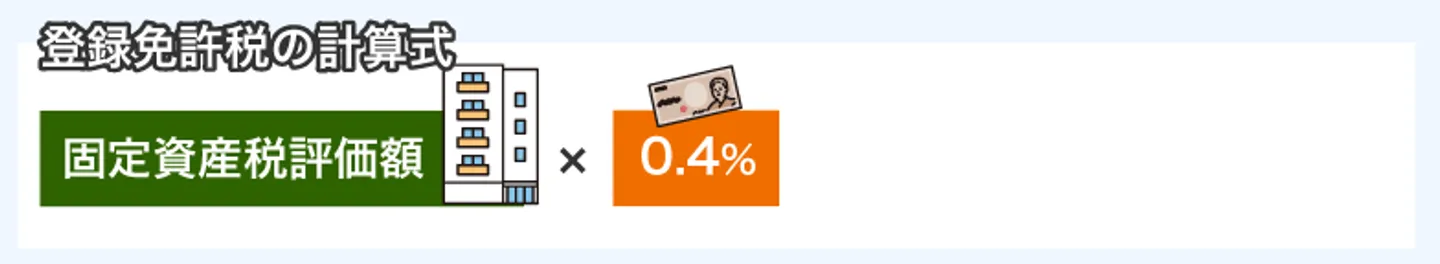

登録免許税

マンションの所有権を変更する相続登記の際には、登録免許税という税金がかかります。

登録免許税は下記の計算式で算出が可能です。

登録免許税=固定資産税評価額(※)×0.4%

参照:国税庁「登録免許税の税額表」

固定資産税評価額とは、固定資産税を決定する基準となる評価額のことです。固定資産税評価額が3,000万円のマンションであれば、12万円の登録免許税がかかります。

なお、固定資産税評価額は各市区町村が定めており、納税通知書や固定資産税評価証明書から確認できます。登録免許税を算出する際は、これらの書類を確認してみるとよいでしょう。

相続税

相続税は、財産を相続した人に課される税金です。相続税を算出する手順は、大まかに下記のとおりです。

- 課税遺産総額を算出する

- 法定相続分を算出する

- 相続税の税率と控除額を算出する

- 相続税の総額を算出する

- 法定相続分に応じて各相続人が納付する相続税の税額が算出できる

まずは相続する遺産のうち、課税対象となる遺産の総額を算出します。

相続する財産の総額から基礎控除額を差し引いた金額が相続税の課税対象(課税遺産総額)となります。基礎控除額は「3,000万円+600万円×法定相続人の数」で計算が可能です。

この計算により財産の総額が基礎控除額を下回る、または同額である場合は相続税はかかりません。

課税遺産総額を算出したあとは、法定相続分を算出します。法定相続分は、配偶者や子といった関係性によって変動します。

たとえば、相続人が配偶者と子の2人の場合、それぞれ1/2が法定相続分です。また、配偶者と被相続人の兄の2人であれば、配偶者が2/3、兄が1/3となります。

法定相続分については、国税庁「相続人の範囲と法定相続分」のページを参考にしてみてください。

取得金額を算出したあとは、相続税の税率と控除額を計算します。税率は法定相続分ごとの取得金額によって、下記のように異なります。

| 法定相続分に応じた取得金額 |

税率 |

控除額 |

| 1,000万円以下 |

10% |

ー |

| 3,000万円以下 |

15% |

50万円 |

| 5,000万円以下 |

20% |

200万円 |

| 1億円以下 |

30% |

700万円 |

| 2億円以下 |

40% |

1,700万円 |

| 3億円以下 |

45% |

2,700万円 |

| 6億円以下 |

50% |

4,200万円 |

| 6億円超 |

55% |

7,200万円 |

参考元:国税庁「No.4155 相続税の税率」

最後に相続税の総額を法定相続分に応じて割り振ることで、ひとりひとりが納付すべき相続税を計算できます。

なお、相続税の課税対象である課税遺産総額を算出するには、マンションの相続税評価額を把握しておく必要があります。また、マンションにかかる相続税には控除や特例があるため、ここからはこれらの計算について解説していきます。

相続税評価額計算方法

マンションは現金と異なり、明確に価値がわかるものではありません。相続税を算出するには財産すべての価値を踏まえた計算が必要であり、マンションの価値を申告する基準となるものが「相続税評価額」です。

マンションの場合、相続税評価額は土地と建物それぞれの評価額を足した値となります。

建物の相続税評価額は、登録免許税を算出する際に用いる固定資産税評価額と同じです。マンションの建物部分の相続税評価額を調べる際は、納税通知書や固定資産税評価証明書を確認してみてください。

土地の相続税評価額は、路線価方式と倍率方式の2種類の方法で算出が可能です。

| 路線価方式 |

1m2当たりの路線価×土地の面積×自分の持ち分割合(または敷地権割合) |

| 倍率方式 |

固定資産税評価額×評価倍率×自分の持ち分割合(または敷地権割合) |

参照元:国税庁「路線価方式による宅地の評価」、「倍率方式」

路線価があるエリアであれば、路線価方式で土地の相続税評価額を算出します。路線価がないエリアにマンションがある場合、倍率方式での算出が必要です。

路線価が定められているかは、国税庁の公式サイトから確認できます。マンションの相続税評価額を算出する際には、「財産評価基準書路線価図・評価倍率表」のページから相続するマンションの路線価について調べてみるとよいでしょう。

基礎控除

相続税には、相続する財産のうち一定の金額が控除される「基礎控除」が無条件で適用されます。相続する財産が基礎控除よりも少なかったり、同額出会ったりする場合には、相続税がかからない仕組みです。

基礎控除額=3,000万円+600万円×法定相続人の数

参照元:国税庁「相続税の計算」

たとえば、法定相続人が2人の場合の基礎控除額は「3,000万円+600万円×2人=4,200万円」です。この場合、4,200万円まで相続税はかかりません。

マンションを相続する場合、上記の計算式で算出した基礎控除額を遺産総額から差し引いて、相続税の課税対象となる遺産を計算してみてください。

配偶者控除

被相続人の配偶者がマンションを相続する場合、「配偶者控除」によって一定の金額が控除される対象となります。配偶者控除では、下記のうちどちらか多い金額までは相続税が控除されます。

参照元:国税庁「配偶者の税額の軽減」

たとえば、配偶者が相続する総額が1億6,000万円以下であれば、配偶者控除の適用により相続税はかかりません。

被相続人の配偶者がマンションを相続する場合、基礎控除だけでなく配偶者控除の適用で相続税がどの程度かかるのかを把握しておくとよいでしょう。

小規模宅地等の特例

マンションを相続する場合、小規模宅地等の特例が適用される場合があります。

小規模宅地等の特例では、土地や建物の評価額が最大80%減額されます。評価額が下がれば下がるほど課税対象の金額も下がるため、相続税を抑えることが可能です。

小規模宅地等の特例が適用されるのは、「被相続人もしくは被相続人と生計を一にする親族が使用していた」「居住または事業として使用されていた」の条件を満たすマンションです。条件を満たしていれば、特例の適用によって下記のケースごとに評価額が減額されます。

| 小規模宅地等の特例が適用される場合 |

減額される割合 |

| 被相続人または被相続人と生計を一にする親族が居住していた |

80% |

| 賃貸物件などの収益物件として使用していた |

50% |

| 被相続人が事業用に使用していた |

80% |

参照元:国税庁「相続した事業の用や居住の用の宅地等の価額の特例(小規模宅地等の特例)」

なお、小規模宅地等の特例による減額対象になるのはマンションの土地部分のみです。特例が適用されたうえでマンションの評価額を計算する際は、土地の評価額から所定の割合分を減額するようにしましょう。

その他相続にかかる費用

マンションの相続において、税金以外にかかる費用は戸籍謄本や除籍謄本といった必要書類の取得費が主です。専門家に依頼せず自分で手続きすべてを行う場合は、数千円〜3万円程度の費用がかかるのが一般的です。

ただし、司法書士や行政書士に相続手続きを依頼する場合、これらの費用だけでなく専門家に支払う報酬もかかります。たとえば、日本司法書士連合会が公表するアンケート結果をみると、マンションの相続登記を司法書士に依頼した場合は、3万円〜10万円程度かかることがわかります。

専門家に支払う報酬は、依頼する手続き内容や相続人の数などによって変動します。10万円〜20万円程度が一般的な報酬額の目安であり、場合によっては20万円を超える金額がかかることも考えられます。

相続にかかわる無料相談を実施している事務所もあるため、相続にかかる費用を知りたい場合は専門家に相談してみることを検討してみてください。

親が住んでいた分譲マンションを相続する際の選択肢

親が住んでいた分譲マンションは、「売る」「貸す」「住む」といった用途として活用できます。ここからはそれぞれの用途を解説していきます。

売る

親が住んでいた分譲マンションの使用用途がなければ、売却することも方法の1つです。

マンションを所有する場合、維持管理費や固定資産税がかかります。空き家として放置することは法律で認められていないため、費用をかけないためにもマンションの売却を検討するとよいでしょう。

マンションの売却については、「【マンション売却の流れは5ステップ】基礎知識を徹底解説!」の記事で詳しく解説しているため、検討の際には参考にしてみてください。

ただし、親が住んでいたマンションを売却できるのは、相続手続きがすべて終わり、自分の所有物となった場合です。「トラブルが起きて相続手続きが終わっていない」「マンションを共有することになった」という場合、マンションを自由に売却することはできません。

このような場合には、まず相続手続きを完了させて、所有権が自分に移ってからマンションの売却を検討しましょう。

以下の記事では、相続した家・不動産を高値で売却するコツや、売却以外の処分方法および、放置するリスクなどもまとめています。

貸す

親が住んでいた分譲マンションを賃貸物件として活用するのも1つの手です。賃貸物件として貸せば、定期的に家賃収入が得られるメリットがあります。

ただし、なかなか入居希望者が現れずに空室となってしまうリスクもあります。親が住んでいたマンションを貸す場合、不動産会社に相談するなどして、その物件エリアの賃貸需要があるかどうかを調べることが大切です。

また、マンション所有には、維持管理費や修繕費用、固定資産税といった費用がかかるため、出費と家賃収入のバランスを考慮したうえで収支計画を立てることも重要です。その際には、最終的に物件の売却や住居としての活用を視野に入れて計画を立てるようにしてみてください。

住む

親が住んでいた分譲マンションを相続した際には、その物件に住むことも視野に入れてみてもよいでしょう。相続登記の手続きをすれば、相続したマンションに住むことが可能です。

相続したマンションに住むことには、家族と過ごした思い出の家を手放さずに済むメリットがあります。一方、マンションの所有には固定資産税や都市計画税、維持管理費といった費用がかかるデメリットもあります。

親が住んでいた分譲マンションに住む場合、今後どの程度の費用がかかるのかを調べておくとよいでしょう。マンション所有にかかる税金については最寄りの税理士事務所、マンションの管理費については加入する管理組合に相談をしてみてください。

なお、親が住んでいた分譲マンションに住む際には、事前に物件の管理体制をしておくことが大切です。大規模修繕の履歴や積立金残高などを管理会社に調べてもらうようにしてみてください。

まとめ

親が住んでいたマンションを相続する場合、さまざまな手続きが必要です。まずは遺言書の有無を確認して、相続人全員で相続について話し合うようにしてみてください。

マンションを相続する場合、売るか貸すか住むかの選択肢があります。貸したり住んだりする予定がなければ、税金などの支払いを抑えるためにも早期の売却を検討することが大切です。

よくある質問

生前贈与と相続ではどちらが得ですか?

財産の状況などによって異なるため、生前贈与と相続のどちらが得なのかは言い切れません。そのため、専門家に相談して、自分の状況でどちらのほうが得をするかを決めるのがよいでしょう。

とはいえ、相続税のほうが生前贈与よりも得になるケースも多々見られます。

たとえば、マンションの名義変更の際にはどちらも税金がかかりますが、その税金は遺産相続よりも生前贈与のほうが安いです。また、贈与の場合は「不動産所得税」という税金が原則かかりますが、相続であればこの税金がかかりません。

相続か相続放棄かの判断基準は何ですか?

遺産を相続するか放棄するかを判断する基準には、下記のようなものが挙げられます。

・住宅ローンなどの債務の有無

・マンションの維持コスト

・相続トラブルの可能性

判断基準には、債務の有無やマンションの維持コストが挙げられます。

相続をすると住宅ローンのような被相続者の債務も引き継がなければなりません。また、マンションを相続すると固定資産税や維持管理費などの支払いが必要になるため、「債務が資産を上回らないか」「維持コストを支払っていけるのか」を基準にしてみるとよいでしょう。

また、相続トラブルが起こる可能性を視野に入れておくことも重要です。遺産相続の際には相続人同士でトラブルが起きる可能性があるため、トラブルの発展が確実視されるような場合は相続放棄を検討するのも1つの手です。

相続税がかからないケースがあるというのは本当ですか?

親子間でマンションの相続が発生した際、相続税がかからないケースは実際にあります。具体的には

- 遺産総額が基礎控除額に満たない場合

- 小規模宅地等の特例が適用された場合

基礎控除額は3,000万円+600万円×法定相続人の人数で算出します。遺産総額とは、現金・生命保険・株などを含む総額になる点に注意しましょう。

また小規模宅地等の特例に関しては、マンションの場合でも適用されることがあります。【マンションの敷地全体×持分割合】のうち、330平米までの部分について評価額が80%減額されます。減額の結果、相続税が課税されるかどうかのボーダーライン(3,000万円+600万円×1人=3,600万円)に満たない場合は、相続税がかかりません。

3,000万円のマンションを相続した場合、相続税はいくらになりますか?

相続税は、課税対象となる財産の「総額」をベースに算出します。そのため、マンションだけの相続税を求めることができません。本記事「

相続税」の見出しを参考に、相続税を計算してみてください。

親のマンションはいらない(相続したくない)場合の選択肢は何ですか?

相続放棄ができます。ただしプラスの財産もマイナスの財産もすべて放棄することになるため、「現金は相続して、マンションだけ相続放棄をする」といったことはできません。

相続放棄をしてマイナスになってしまう場合は、いったん相続をしてマンションを売却するなどの方法もあるので検討してみましょう。売却については本記事「親が住んでいた分譲マンションを相続する際の選択肢」をご覧ください。