共有持分だけを相続放棄することはできない

相続放棄では、共有持分だけを手放すという柔軟な対応ができません。

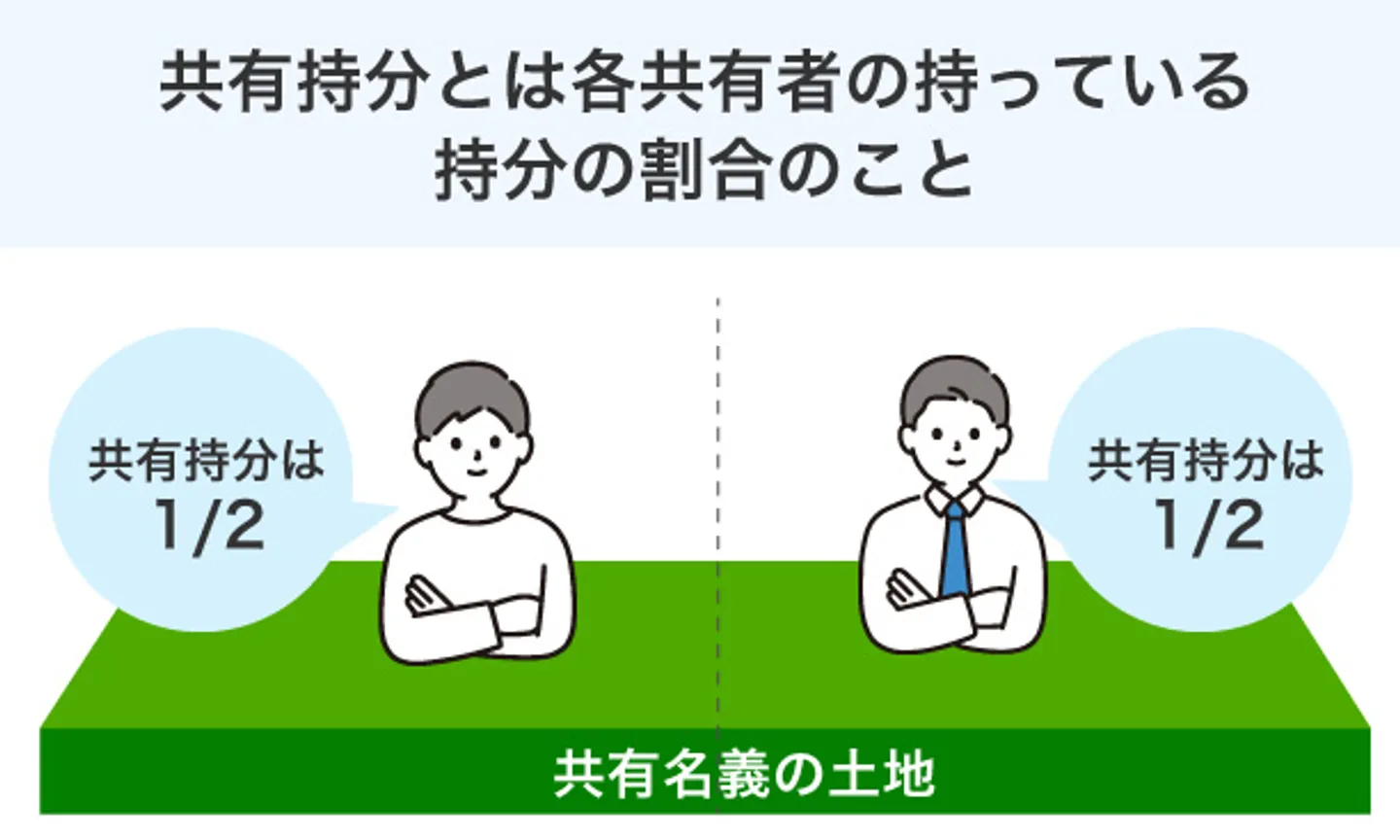

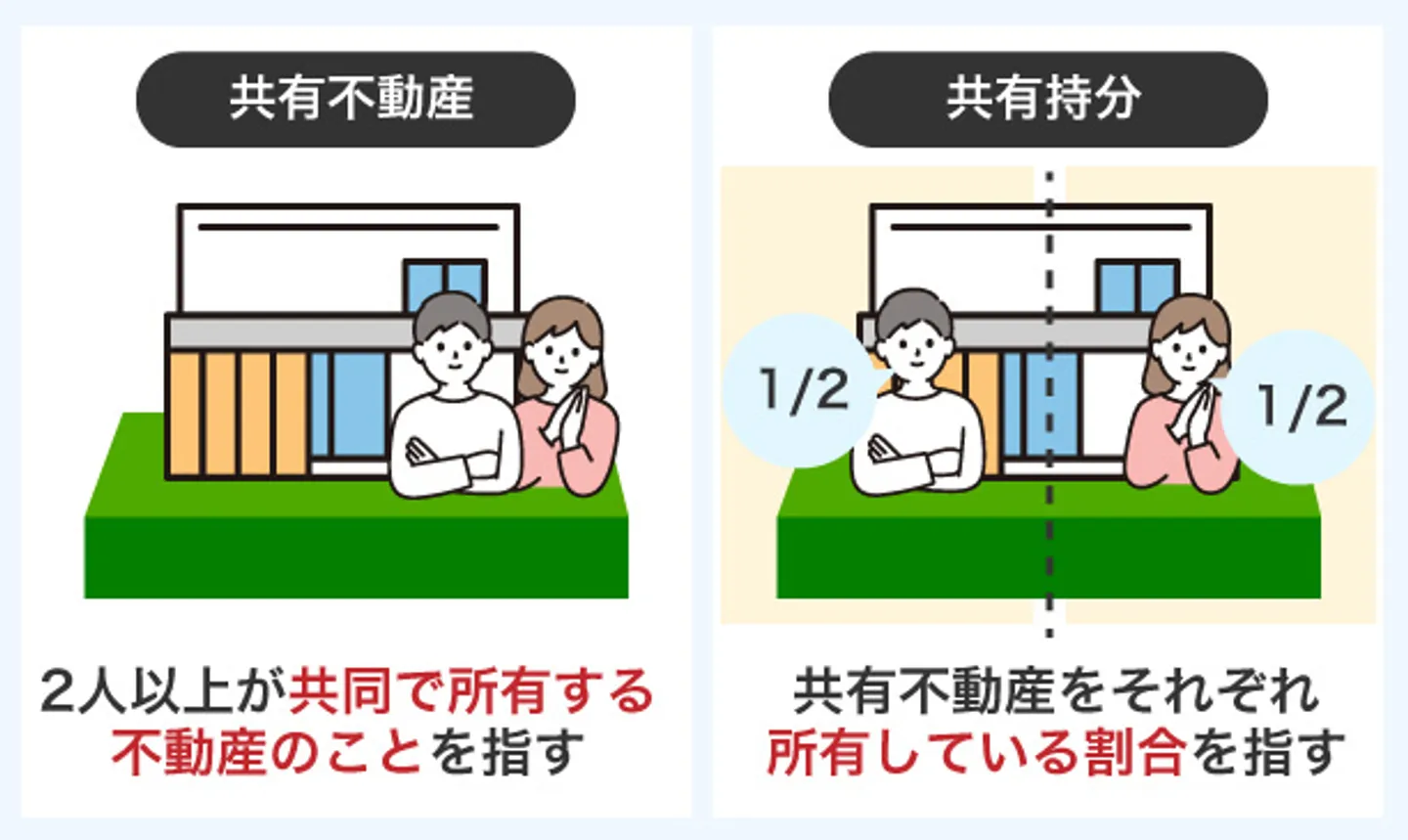

共有持分とは、1つの不動産を2人以上で共同所有している場合に、それぞれの所有者が持つ所有権の割合です。共有持分が1/2なら、不動産のうち半分の所有権を持っているイメージになります。共有持分を持つ人を、共有者と呼びます。

相続放棄とは、「相続人としての権利をすべて放棄し、そもそも相続人ではなかった扱いにする」という手続きです。当然ながら、財産を相続する権利もなくなります。

(相続の放棄の効力)

第九百三十九条 相続の放棄をした者は、その相続に関しては、初めから相続人とならなかったものとみなす。

e-Gov法令検索 民法第939条

相続放棄を選んだ相続人は、プラス・マイナスの財産にかかわらず、すべての相続財産を放棄する必要があります。そのため、「共有持分はいらないけど、預貯金や株式の一部はほしい」といった、一部の財産の取捨選択は認められません。

たとえ遺言書であなたへの相続の指定があったとしても、遺言書より相続放棄が優先されます。

他の財産を相続しつつ共有持分だけを手放したいときは、相続人全員で相続財産をどう分けるかを話し合う「遺産分割協議」にて、共有持分を相続しない旨を主張しましょう。ただし、遺産分割協議でも主張した通りの相続割合に必ずしもなるわけではありません。話し合いのなかで、相続人全員が合意した分け方になります。

相続後に共有持分だけを放棄することは可能

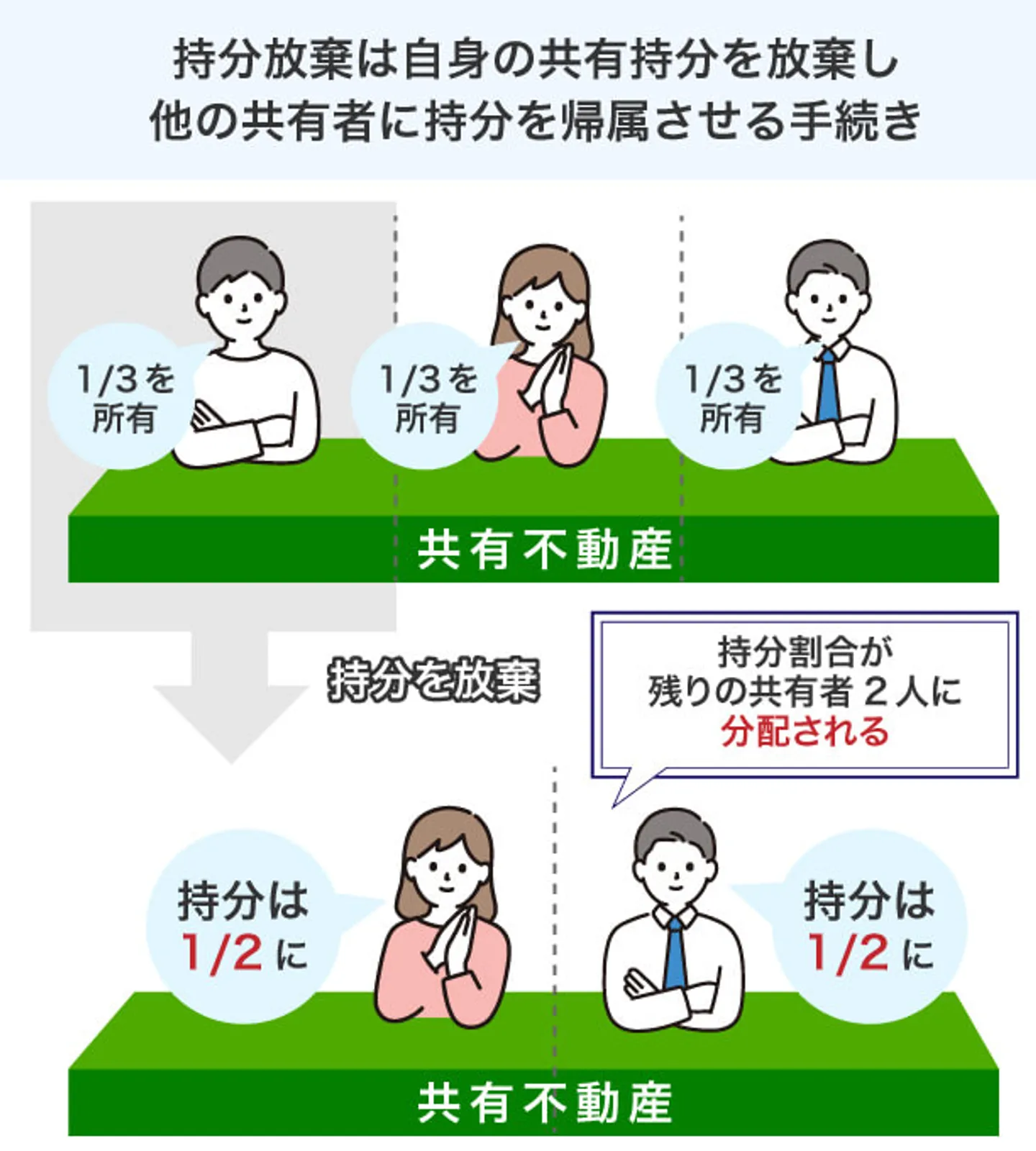

共有持分を一旦相続した場合でも、後から共有持分だけを放棄できます。この手続きを、「共有持分の放棄」と言います。

本来、不動産の所有権の放棄は認められていません。認めてしまうと、所有者のいない空き家や倒壊のリスクがある物件が増えてしまうからだと言われています。実際、現在の法律には不動産の所有権を放棄できる規定は存在していません。

しかし、共有持分には単体での放棄については、民法第255条に規定があります。放棄した共有持分は、他の共有者の共有持分割合に応じて帰属させるのが原則です。

(持分の放棄及び共有者の死亡)

第二百五十五条 共有者の一人が、その持分を放棄したとき、又は死亡して相続人がないときは、その持分は、他の共有者に帰属する。

e-Gov法令検索 民法第255条

共有持分単体での放棄が認められている理由は、手放しても他の共有者が引き続き不動産を管理できるからだと実務上解釈されています。

「相続放棄」と「持分放棄」は、手続きのタイミングや対象、必要な書類や関係者とのやり取りなどに違いがあります。以下の表で比較してみましょう。

| 区分 |

相続放棄 |

持分放棄 |

| タイミング |

相続開始後3か月以内 |

相続登記後に、自分の意思で放棄 |

| 放棄の対象 |

相続財産すべて |

共有不動産の自分の持分のみ |

| 裁判所への申述 |

必要(家庭裁判所) |

不要(登記手続き) |

| 他人の合意 |

不要 |

同意は不要だが登記時に共同申請が必要 |

| 結果 |

共有持分を含めたすべての相続財産を放棄する |

ほかの共有者に持分が帰属する |

持分放棄は「無償で他人に持分を渡す行為」とみなされるため、法律上は「みなし贈与」として扱われるのが原則です。そのため、受け取る共有者に贈与税がかかる可能性があります。また持分を譲り受けた側が法務局で「贈与による持分移転登記」をおこなわない限り、名義は変わりません。

持分移転登記は、譲り受ける共有者(受贈者)が申請人になります。

なお、登記をしなければ法的には「持分の移転がなかったもの」と扱われる可能性があります。贈与税の有無も含め、司法書士や税理士への相談をおすすめします。

共有持分がある場合に相続放棄するとどうなる?

相続放棄をすると、ほかの相続人の相続順位や相続割合に影響を与える可能性があります。

相続放棄を検討する際は、なるべくほかの相続人と相談したうえで進めることが望ましいでしょう。

ここでは、相続人の一部が相続放棄した場合と、相続人全員が相続放棄した場合の違いについて解説します。

- 一部の相続人が相続放棄した場合:相続順位や相続割合が変わる可能性がある

- 全員が相続放棄した場合:相続財産は最終的に国庫に帰属する

一部の相続人が相続放棄した場合:相続順位や相続割合が変わる可能性がある

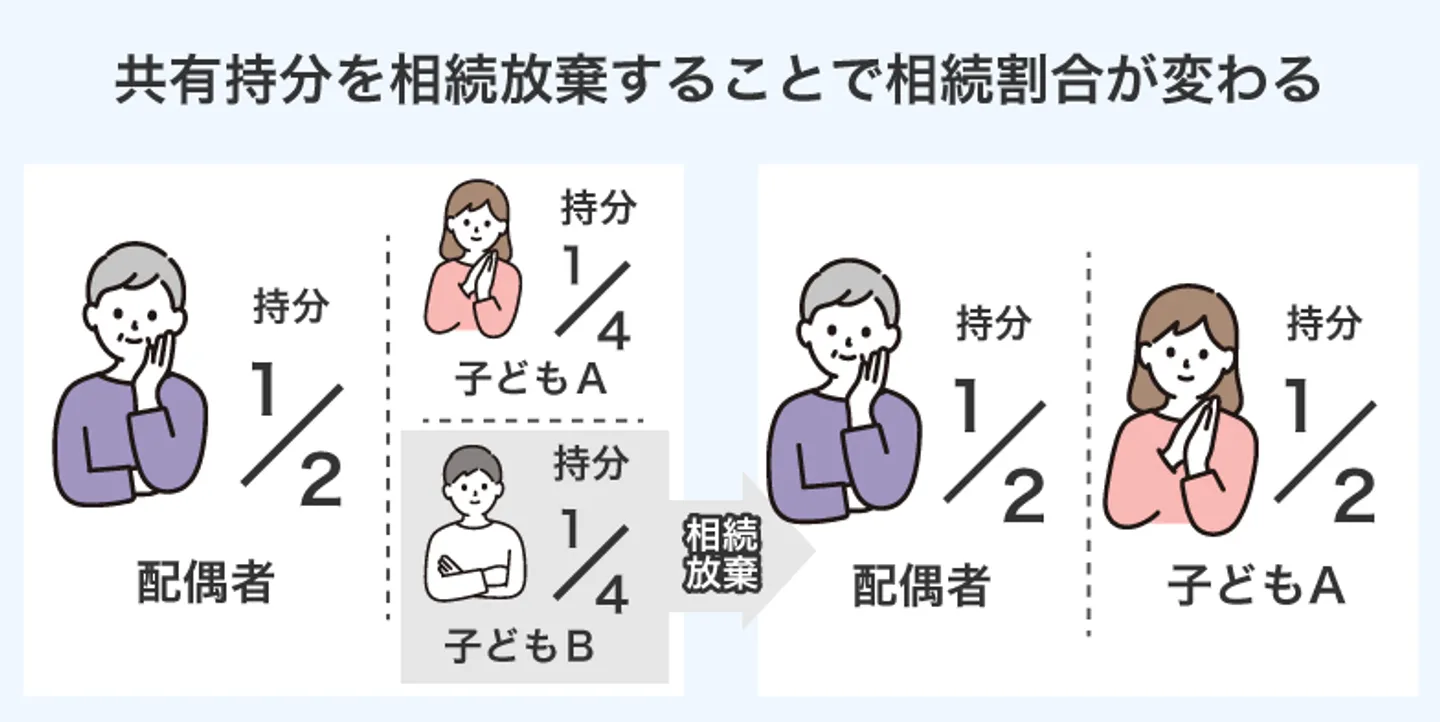

相続人のうち1人が相続放棄をすると、ほかの相続人の構成や相続分が変わる可能性があります。ただし、すべてのケースで相続順位が変わるわけではありません。

配偶者と子ども2人が相続人だった場合を例に見てみましょう。

| 本来の相続割合 |

・配偶者:1/2

・子どもA:1/4

・子どもB:1/4 |

| 子どもBが相続放棄した場合 |

・配偶者:1/2

・子どもA:1/2 |

このように、相続放棄をしなかった子どもAが、本来2人で分けるはずだった子どもの相続分(1/2)を1人で相続することになります。

なお、相続人には順位が定められており、上位の者が全員相続放棄をすると、次順位の相続人に権利が移ります。

| 第1順位 |

子ども・孫 |

| 第2順位 |

父母・祖父母 |

| 第3順位 |

兄弟姉妹・甥姪 |

※配偶者は常に相続人になります。

たとえば、被相続人に配偶者と子どもがいるなら、第2順位である父母には相続権がありません。しかし、子ども全員が相続放棄をすると、第2順位の父母が相続人となります。

配偶者と父母が相続人となった場合の相続割合は以下のとおりです。

- 配偶者:2/3

- 父母:1/3(両親が健在であればそれぞれ1/6ずつ)

このように、誰が相続人になるかによって、相続の割合や構成は大きく変わります。

注意したいのは、住宅ローンや借金などのマイナスの財産が存在するケースです。相続放棄すると、マイナスの財産もほかの相続人が引き継ぐことになります。そのため、マイナスの財産を押し付けられたほかの相続人にから反感を買い、関係が悪化するかもしれません。マイナスの財産が多いときほど、ほかの相続人とあらかじめ話し合って調整しておくことを推奨します。

参考:No.4132 相続人の範囲と法定相続分|国税庁

全員が相続放棄した場合:相続財産は最終的に国庫に帰属する

相続人全員が相続放棄をした場合、相続財産は最終的に国へ帰属します。ただし、プラスの財産とマイナスの財産では扱いが異なります。

- プラスの財産:弁済後、残った部分が国庫に帰属する

- マイナスの財産:プラスの財産から債権者に弁済される

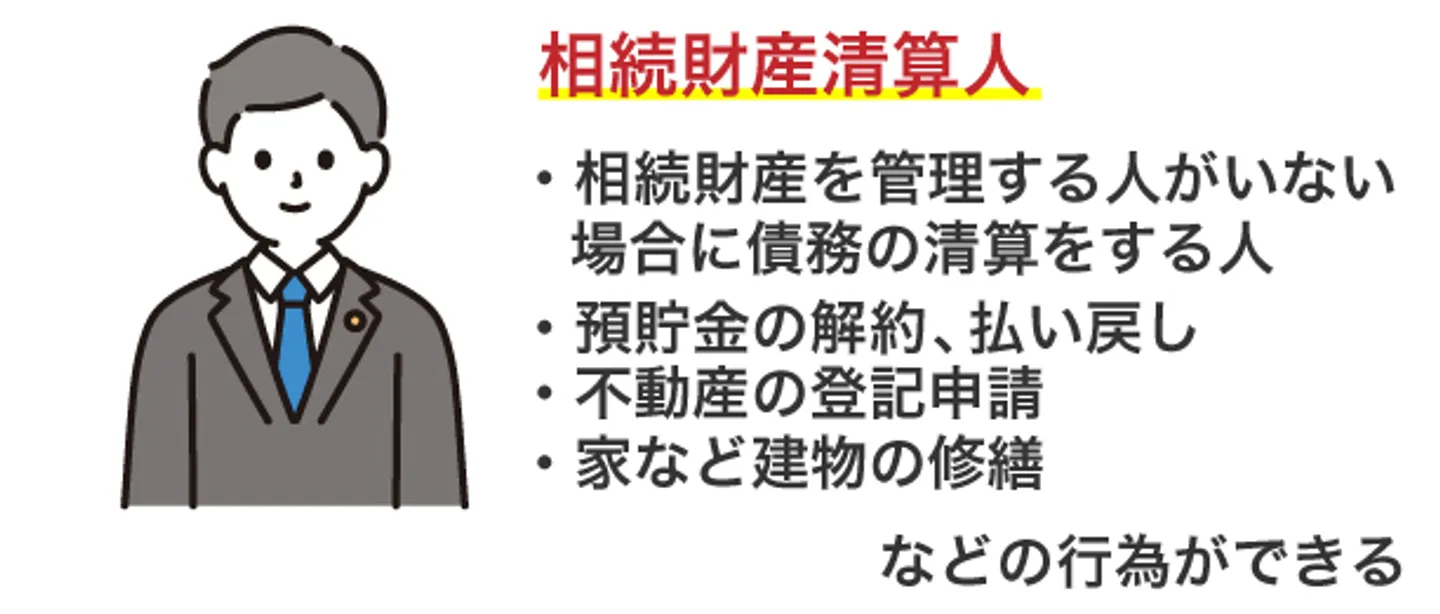

マイナスの財産が多く残っている場合や、利害関係人(債権者や遺言執行者、受遺者など)がいるケースでは、家庭裁判所に「相続財産清算人」の選任を申し立てる場合があります。

【相続財産清算人とは】

相続人がいない、または全員が相続放棄した場合に、被相続人の財産管理・債務精算・国庫帰属までを担う者。家庭裁判所が選任する。

共有持分を相続放棄するメリット

共有持分を含めたすべての財産を相続放棄することには、以下のメリットがあります。

- 共有状態によるトラブルを避けられる

- 共有名義不動産における税金を支払う必要がなくなる

共有状態によるトラブルを避けられる

共有持分を相続放棄する大きなメリットは、共有状態によるトラブルを避けられる点です。

前提として、共有持分だけを所有していても共有不動産は自由に管理・利用できません。

【共有不動産と共有持分の違い】

「共有不動産」とは、2人以上が共同で所有する不動産のことをいう。それに対し「共有持分」とは、所有者それぞれが共有不動産を所有している割合のことをいう。

売却・建て替えなどの「変更行為」をおこなうには、共有者全員の同意が必要です。軽微なリフォームや分筆などの「管理行為」でも、共有者の共有持分割合の過半数の同意がなければ実施できません。

この同意を得るための協議で共有者同士の意見が衝突し、関係が悪化する可能性があります。また共有持分を持っていると、不動産の管理業務の分担や固定資産税・管理費用の滞納、特定の共有者による不動産占有など、不動産の管理・運営における共有者絡みのトラブルが想定されます。問題が複雑化すると、調停や訴訟などの法的手続きに発展するケースも実務上少なくありません。

そこで、共有持分を相続放棄であらかじめ手放しておけば、共有状態によるトラブルに巻き込まれなくなります。また相続放棄なら相続争いからも抜けられるため、相続人同士のトラブルも回避可能です。

共有名義不動産における税金を支払う必要がなくなる

共有持分を放棄すれば、共有名義不動産における税金を支払う必要がなくなります。

共有名義不動産で発生する税金や管理費用は、実務上、共有持分割合に応じて共有者全員が負担するのが原則です。地方税法第10条の2における「連帯納税義務」や、民法第253条の規定が根拠です。

第十条の二 共有物、共同使用物、共同事業、共同事業により生じた物件又は共同行為に対する地方団体の徴収金は、納税者が連帯して納付する義務を負う。

e-Gov法令検索 地方税法第10条の2

(共有物に関する負担)

第二百五十三条 各共有者は、その持分に応じ、管理の費用を支払い、その他共有物に関する負担を負う。

e-Gov法令検索 民法第253条

上記の法律はあくまで基準を示すものであるため、共有者同士の合意があれば、負担割合を自由に決められます。

共有持分を手放すことで負担せずに済む税金・費用は、次の通りです。

- 固定資産税・都市計画税

- 共有名義不動産の修繕や電気・ガス・水道などにかかる必要費

- 建物の増改築や設備導入などの有益費

- 不動産管理会社への管理委託費

また、管理負担についての話し合いや、滞納者への対応にかかる労力・ストレスからも開放されるのも大きなメリットです。

共有持分を相続放棄するデメリット

共有持分を相続放棄する場合、次のようなデメリットがあります。

- 相続放棄をすると共有持分以外の財産も手放す必要がある

- 相続放棄の手続きに手間や費用がかかる

- 相続しなければ持分を取得できず、売却もできない

相続放棄をすると共有持分以外の財産も手放す必要がある

相続放棄をすると、共有持分以外の財産をすべて手放す必要があります。もしプラスの財産数百万円~数千万円以上を相続できるチャンスがあったとしても、相続放棄を選んだときは1円も手元に入りません。

相続できなくなるプラスの財産の例は、次の通りです。

- 現金・預貯金

- 株式・投資信託・債券などの有価証券

- 貴金属・骨董品・美術品

- 自動車

- 貸付債権や借地権などの権利関係

- 民間保険の解約返戻金

- 著作権や特許権などの知的財産権のうち財産的権利の部分

- ゴルフ会員権などの権利

ただし、相続放棄なら被相続人の借金、ローン残債、未払金、滞納金、損害賠償などの法的債務なども相続せずに済みます。状況によっては、相続放棄によって財産を手放すことはメリットになります。

被相続人の死亡に伴う生命保険金の受取人になっている場合は、相続放棄してもその生命保険金は受け取れます。また、遺族年金は被相続人ではなく本人に受給権が発生しているため、相続放棄しても受給者になれます。

相続放棄の手続きに手間や費用がかかる

相続放棄は他の共有者や相続人の同意がなくても、本人の意思のみで手続きを進められます。しかし、相続放棄の手続きにはある程度の手間や費用がかかるのがデメリットです。

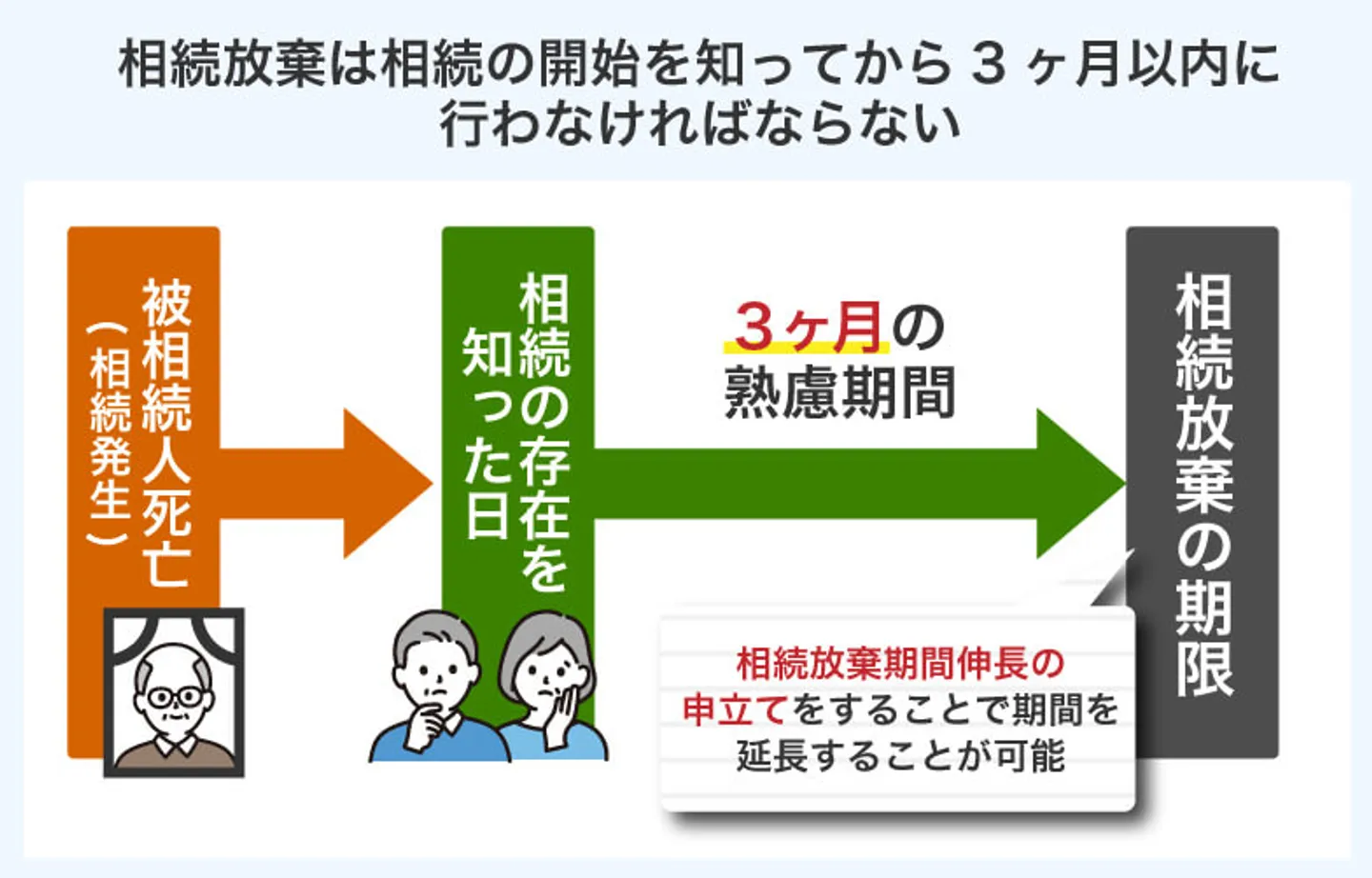

相続放棄は、「相続の開始があったことを知った日から3か月まで(熟慮期間)」という期限があります。期限内に、被相続人の最後の住所地の家庭裁判所へ「相続放棄申述書」を提出しなければなりません。被相続人の住民票除票または戸籍附票、申述人の相続順位に応じた各種書類も必要です。

裁判所 「相続放棄の申述」の手続とは・・・

相続放棄の費用は、自分だけで進めるなら数千円程度です。しかし、相続関係の書類収集、相続財産調査、申述対応などには時間や労力がかかるため、自分だけで進めるのは、正直なところハードルが高くなります。もし弁護士や司法書士に手続きの代理を依頼する場合だと、別途依頼費用が必要です。

相続放棄にかかる金額を、以下の表でまとめました。

| 費用の種類 |

目安 |

| 収入印紙代 |

800円 |

| 郵便切手代 |

400~500円 |

| 住民票除票や戸籍附票の取得費 |

1枚300円 |

| 被相続人の死亡の記載がある戸籍謄本 |

・戸籍謄本:1枚450円

・除籍謄本:1枚750円

・改製原戸籍謄本:1枚750円 |

| 相続放棄する人の戸籍謄本 |

1枚450円 |

| 司法書士費用 |

3万~5万円 |

| 弁護士費用 |

5万~10万円 |

相続しなければ持分を取得できず売却もできない

相続放棄すると共有持分を取得できず、共有持分を取得する恩恵を一切受けられません。共有状態はトラブルも多い反面、状況次第では取得するメリットは大きくなります。

共有持分を取得するメリットは、次の通りです。

- 共有持分が50%以上ならほかの共有者の同意なく軽微なリフォームなどの管理行為をおこなえる

- 共有アパートの共有持分なら、共有持分割合に応じた家賃収入を得られる

- 取得した共有持分を売却すれば数百万円~数千万円の現金を得られる

- 共有者として共有名義不動産を自由に出入りできる

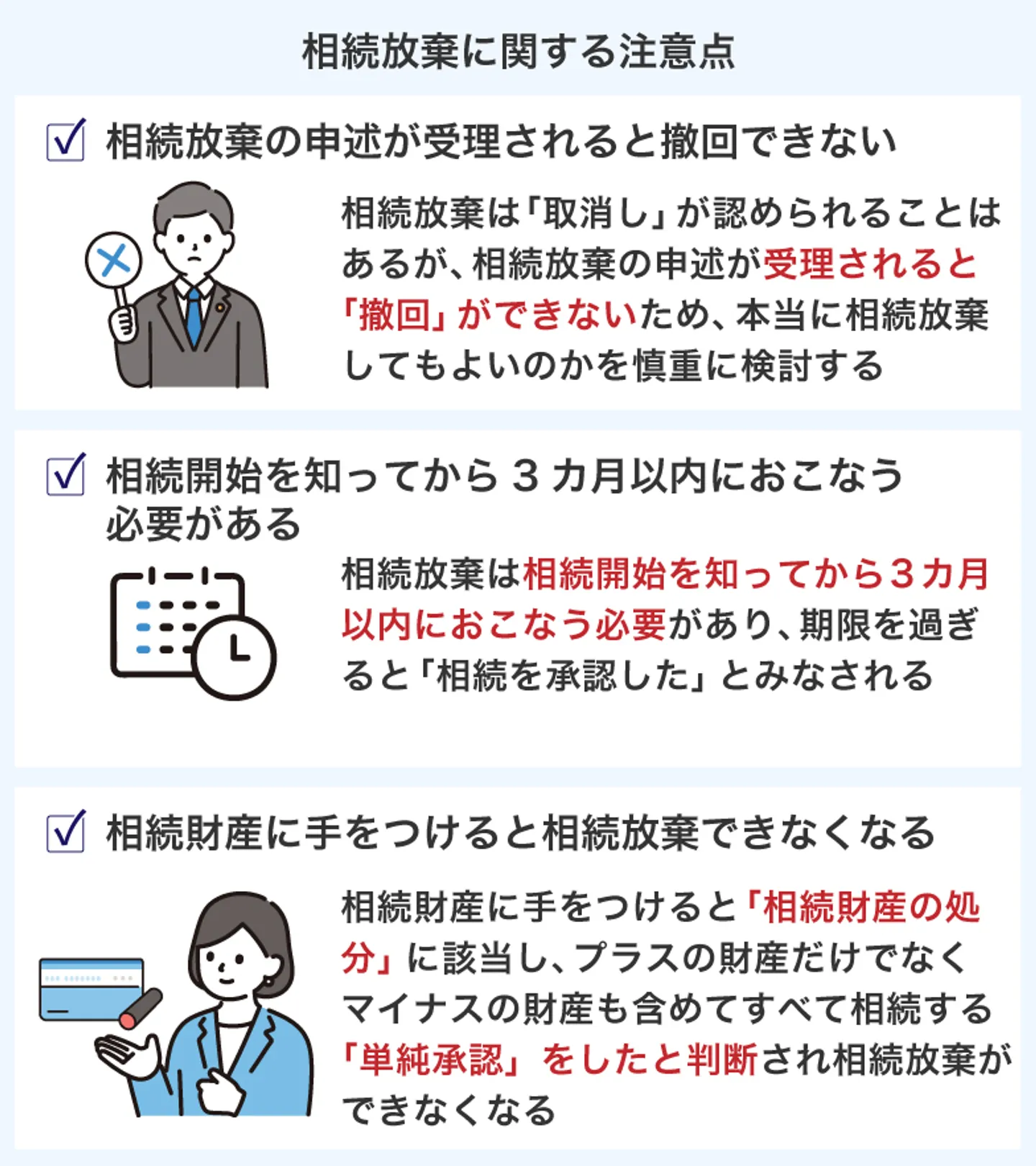

相続放棄に関する注意点

相続放棄は、不要な相続財産の取得を回避し、自分以外の相続人と面倒なやりとりをせずに済むのがメリットです。

ただし、以下の3つには注意が必要です。

- 「取消」が認められる場合はあるが、相続放棄の申述が受理されると「撤回」できない

- 相続放棄は「相続が開始したことを知った日から3か月以内」に行う必要があり、期限を過ぎると「相続を承認した」とみなされる

- 相続財産に手をつけると「相続財産の処分」に該当し、単純承認とみなされて相続放棄できなくなる

相続放棄の申述が受理されると撤回できない

相続放棄の申述が1度受理されると、その後に撤回することはできません。「やっぱりやめたい」と思っても、原則として取り下げることはできない点に注意しましょう。

たとえば「途中で気が変わった」というようなケースでは、相続放棄の撤回は認められません。そのため、事前にきちんと財産調査を行い「本当に相続放棄してよいのか」をよく見極めたうえで手続きに進みましょう。

ただし、撤回ではなく「取消」であれば認められる可能性があります。

撤回と取消の違いは以下のとおりです。

| 撤回 |

受理された時点で有効だったものの効力を、将来に向かって失わせる |

| 取消 |

受理された時点で問題が生じていたが、受理されてしまったため申述の時点にさかのぼって効力を失わせる |

未成年者など、法律行為の制限を受ける人が行った相続放棄は、取消が認められることがあります。

また、成年被後見人の場合は、本人ではなく成年後見人が申述しなければなりません。

さらに、「錯誤(勘違い)」によって相続放棄をした場合にも、取消が認められた例があります。「マイナスの財産のほうが多いと思って放棄したが、あとでプラスの財産が多かったと判明した」といったケースです。

実際に、東京高裁平成12年2月16日決定では、相続財産の状況を誤って判断したことによる錯誤を理由に、相続放棄の取消が認められました。

もっとも、取消が常に認められるわけではありません。そのため、相続放棄をするかどうかは、よく検討したうえで決める必要があります。

なお、取消が可能かどうかは、最終的に家庭裁判所が個別の事情を踏まえて判断します。

参照:民法第919条|民法-Gov法令検索

相続開始を知ってから3か月以内に行う必要がある

相続放棄は「自分のために相続が開始したことを知ったときから3か月以内」に行う必要があります。相続開始を知ってから3か月を過ぎると「相続を承認した」ものと扱われてしまうためです。

「期限を知らなかった」「仕事が忙しくて手続きできなかった」といった事情は、原則として考慮されません。

期限後は放棄の申述自体ができなくなり、借金などのマイナスの財産も相続することになるため、忘れずに対応しましょう。

なお「相続開始を知った時点」が被相続人の死亡時と一致しない場合もあります。たとえば、長年連絡を取っていなかった親族の訃報を後日知ったようなケースでは、その時点から3か月をカウントすることになります。

さらに、借金の存在をあとから知った場合には、例外的に3か月を過ぎても相続放棄が認められるケースがあります。

このような例外が適用されるには「借金に気づくのが遅れた正当な理由」があり、かつ「相続人に重大な過失がないこと」が必要です。

借金の存在を知った時点から熟慮期間が始まると認められれば、その日から3か月以内であれば相続放棄を申し立てることが可能です。例外が認められるかどうかは、事情を記載した説明書とともに申述し、最終的に家庭裁判所が判断します。

ただし、原則は「相続開始を知ってから3か月以内」です。期限直前に慌てずに済むよう、なるべく早めに準備を進めておきましょう。

相続財産に手をつけると相続放棄できなくなる

相続財産を処分すると、相続放棄が認められなくなるおそれがあります。このような行為は「単純承認」に該当し、プラスの財産もマイナスの財産も含めてすべてを相続する意思があるとみなされてしまうためです。

【単純承認とは】

相続人が相続財産のすべてを無条件に引き継ぐこと。相続放棄や限定承認とは異なり、借金などの負債もすべて相続することになります。

民法第921条では、以下のいずれかに該当する場合に、単純承認したものとみなすと定められています。

- 相続財産の全部または一部を処分したとき

- 相続開始を知った日から3か月以内に相続放棄・限定承認をしなかったとき

- 相続財産を隠したり、私的に使ったり、悪意で記載しなかったとき

たとえば、以下のような行為は「相続財産の処分」にあたり、単純承認したとみなされます。

- 遺産分割協議を行い成立させる

- 被相続人が有する売掛金の取り立てや金銭の受け取りを行う

- 被相続人の債務を弁済する

- 被相続人の家賃の受領口座を変更して、家賃などを受け取る

ただし、葬儀費用を相続財産から支払うような行為は、処分には当たらないと判断された裁判例もあります。(参考:東京高裁平成2年3月15日決定)

自分の行為が「処分」と評価された場合、ほかの相続人にも影響が及ぶ可能性があります。とくに、遺産の一部を処分した結果、その財産が全体に占める割合が大きかった場合、ほかの相続人が相続放棄を希望しても、手続き上支障をきたすおそれがあります。

「誰がどのような行為をしたか」が後から問題になる場合もあるため、相続人同士で認識をそろえたうえで専門家に相談し、慎重に対応するようにしましょう。

共有持分の相続放棄を検討するべきケース

相続放棄は相続財産をすべて手放すという性質上、メリットになるかデメリットになるかは状況や人によって変わります。相続放棄によって共有持分を手放したいときは、相続放棄するメリットが大きいか否かを慎重に判断することが大切です。

これまでさまざまな相続不動産や共有持分のトラブルにかかわってきた筆者が考える、共有持分の相続放棄を検討すべきケースは以下の2つです。

- プラスの財産よりマイナスの財産のほうが多い

- 相続人とのトラブルを避けたい

プラスの財産よりマイナスの財産のほうが多い

プラスの財産よりもマイナスの財産のほうが多いなら、相続放棄を選択したほうがよいでしょう。

相続したプラスの財産で借金などの債務を弁済しきれない場合、相続人が自分の資産から支払わなければならなくなり、経済的損失を被るリスクがあります。健康保険料や税金などの公的債務は、たとえ相続人が自己破産しようとも支払いは免責されません。

相続放棄を選択すると、借金の返済義務を負わずに済みます。被相続人に多額の借金があるケースでは、大きなメリットとなるでしょう。

プラスの財産とマイナスの財産を比較するには、詳細な調査によってそれぞれの金額を把握する必要があります。法定相続人は、被相続人の財産を調査するさまざまな権限を有しています。しかし専門知識のない人が、仕事や育児の合間を縫いながら3ヶ月で正確な調査を完了させるのは、非常に困難です。

そのため、相続財産の調査は弁護士に相談することをおすすめします。

ワンポイント解説

マイナスの財産がプラスの財産より多いかどうかが不透明なときは、相続放棄や単純承認ではなく、「限定承認」での相続とするのも1つの手です。

限定承認とは、被相続人のプラスの財産を限度として、マイナスの財産を引き継ぐ手続きです。マイナスの財産を清算した後、プラスの財産が残っていればそれを相続します。マイナスの財産を精算しきれなかった場合でも、残った債務は引き継がず相続財産を0円とします。

相続人とのトラブルを避けたい

相続人とのトラブルを避けたいときは、相続争いから離れる目的で相続放棄をするのも1つの手です。相続放棄によって回避できる、相続人とのトラブルの例は次の通りです。

- 遺産分割協議、調停、審判に巻き込まれることがなくなる

- 遺言書にて自分が指定されていてもほかの相続人から反発を受けることがなくなる

- そのほか相続人同士の言い争いや相続関係の調査から外れられる

相続人は、あなたの家族や親戚になるケースがほとんどです。相続放棄によってトラブルを避けられれば、家族や親戚との関係悪化を防ぎやすくなります。ただし、相続放棄自体に反発される可能性もあるため、相続放棄すべきかは事前にほかの相続人と相談しておくのがよいでしょう。

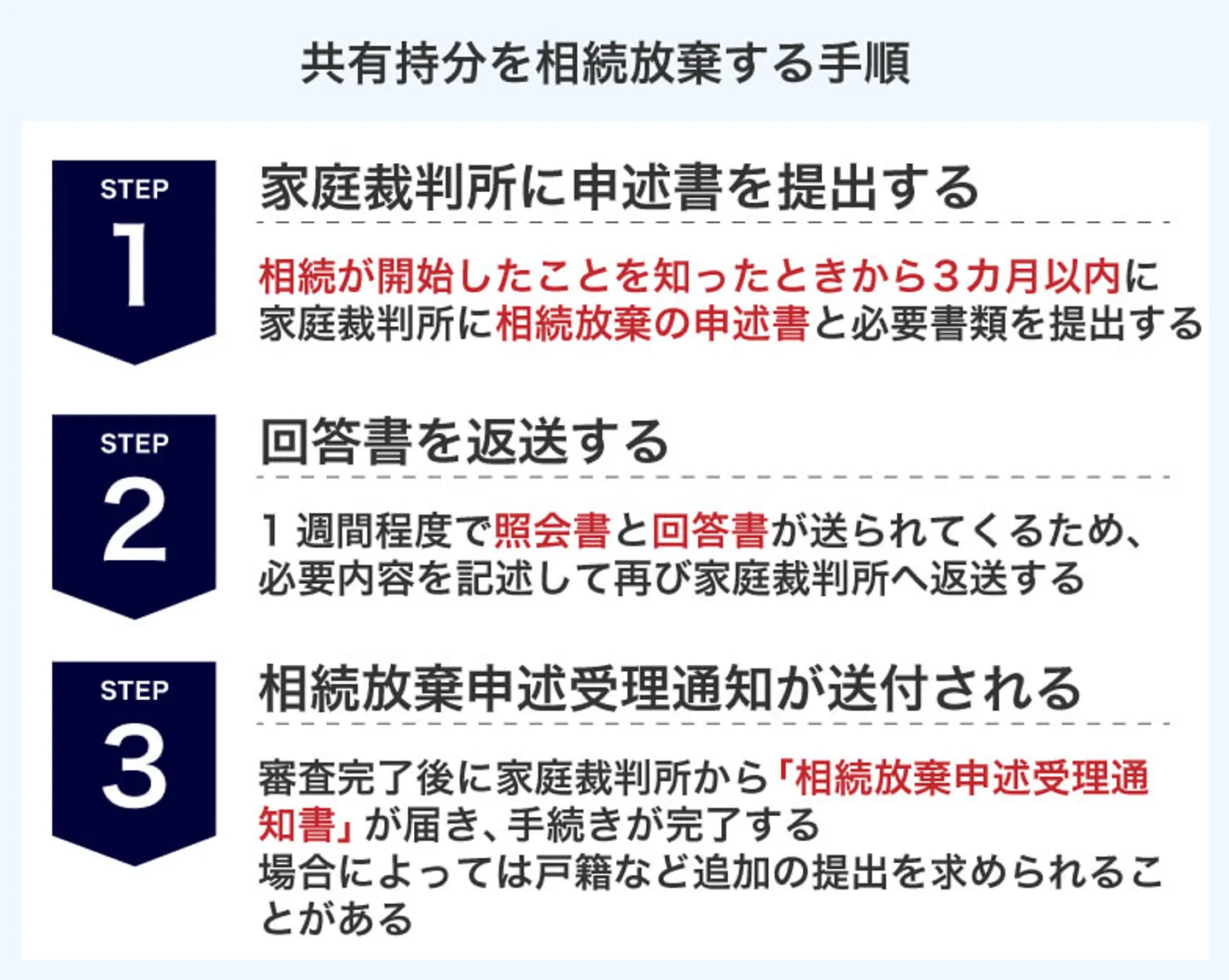

共有持分を相続放棄する手順と必要書類

共有持分を相続放棄するには、家庭裁判所で所定の手続きを行う必要があります。ほかの共有者や相続人に放棄の意思を伝えただけでは、法的な効力は認められません。

相続放棄をするには、以下の手続きを行う必要があります。

- 家庭裁判所に申述書を提出する

- 回答書を返送する

- 相続放棄申述受理通知が送付される

1.家庭裁判所に申述書を提出する

相続放棄をするなら、「相続が開始したことを知ったときから3か月以内」に家庭裁判所に対して「相続放棄の申述書」を提出する必要があります。なお、3か月の起算点は「被相続人が死亡した事実を知り、自分が相続人であると知ったときから」です。

なお、相続放棄の申述先は、被相続人の最後の住所地を管轄する家庭裁判所です。事前に管轄を確認しましょう。

申述書に記載する主な内容は以下のとおりです。

- 申述書の作成者の名前と住所

- 被相続人の名前と住所

- 相続開始日

- 相続財産の概略

様式は裁判所のホームページからダウンロードできるため、記入例を参考にするとよいでしょう。記入が難しい場合は、家庭裁判所の窓口で相談しながら作成することも可能です。

参照:相続の放棄の申述書(成人)|裁判所

相続放棄の必要書類

「相続放棄の申述書」には、戸籍謄本や収入印紙、郵便切手を添付する必要があります。どのような戸籍を提出しなければならないかは「誰が相続放棄するか」によって異なります。

▼共通の書類

・被相続人の住民票除票または戸籍附票

・相続放棄する人の戸籍謄本

・収入印紙(相続放棄する人1人につき)800円分

・郵便切手(申述先の裁判所に要確認)

▼配偶者・子どもが相続放棄する場合

被相続人の死亡事項記載の戸籍謄本

▼子どもの代襲者(孫・ひ孫など)が相続放棄する場合

・被相続人の死亡事項記載の戸籍謄本

・被代襲者(本来の相続人)の死亡事項記載の戸籍謄本

▼父母・祖父母が相続放棄する場合

・被相続人の出生から死亡までの戸籍謄本

・被相続人の子ども(+その代襲者)死亡の場合はその出生から死亡までの戸籍謄本

・父母の死亡事項記載の戸籍謄本(被相続人の父母死亡で祖父母が相続人になる場合)

▼兄弟姉妹・甥姪が相続放棄する場合

・被相続人の出生から死亡までの戸籍謄本

・被相続人の子ども(+その代襲者)死亡の場合はその出生から死亡までの戸籍謄本

・被相続人の父母・祖父母の死亡事項記載の戸籍謄本

・被代襲者(本来の相続人)の死亡事項記載の戸籍謄本(甥姪が代襲相続する場合)

このように、相続放棄をする人の立場によって必要書類は異なります。わからない場合は、申述先の家庭裁判所に確認しましょう。

参考:相続の放棄の申述|裁判所

参考:裁判所の管轄区域|裁判所

2.回答書を返送する

必要書類を家庭裁判所に提出すると、1~3週間程度で「照会書」と「回答書」が送られてきます。

| 照会書 |

自分の意思で相続放棄の申述をしたことを確認するための書類 |

| 回答書 |

自分の意思で相続放棄することを回答するための書類 |

回答書には、以下の内容を中心とする回答を記述し、家庭裁判所に返送します。

- 被相続人の死亡を知った日

- 相続財産の詳細

- 被相続人との関係

- 相続放棄が自分の意思に基づくものか

回答書は手書きで丁寧に記載しましょう。記入内容に不明点がある場合は、家庭裁判所に問い合わせることも可能です。

返送後、1〜3週間程度で審査は完了します。

3.「相続放棄申述受理通知書」が送付される

審査が完了したら、最後に「相続放棄申述受理通知書」が家庭裁判所から送られてきます。通知書が届けば、相続放棄の手続きは完了です。

場合によっては戸籍などの追加資料の提出を求められるケースがあります。その場合は速やかに対応しましょう。

なお、債権者などには「相続放棄申述受理証明書」をもって相続放棄したことを証明する必要があります。相続放棄を債権者に証明するために金融機関や貸金業者などから、相続放棄の証明を求められるケースがあります。そのような場合に備え、必要に応じて申述受理証明書を取得しておくとよいでしょう。

相続放棄申述受理証明書は、家庭裁判所に請求しなければ発行されません。受理通知書に申請用紙が同封されているため、相続放棄を証明する必要がある場合には、申請用紙に記入のうえ家庭裁判所に請求してください。

相続放棄をした後の税金はどうなる?

相続放棄をすれば、原則として相続税の課税対象にはなりません。

相続放棄をすると本来その人が受け取るはずだった財産は、ほかの相続人が受け取ることになります。通常は、財産を無償で譲り渡した場合、受け取った人に贈与税が課されますが、相続放棄によって移った財産については「贈与」には該当しないため、贈与税はかかりません。

これは、相続放棄が相続開始時に遡って効力を持つとされており(民法第939条)、放棄者は「初めから相続人でなかった」ものとみなされるためです。

なお、相続放棄をしなかった人が取得した財産については、その資産価値に応じて相続税が課税されます。ただし、相続放棄をしても、放棄前に一部財産を使用・処分していた場合には課税対象となる可能性があります。

相続をしてから共有持分だけ処分することを検討するべきケース

相続放棄すると相続権そのものがなくなるため、ケースによってはデメリットのほうが大きくなります。

民法第206条や255条の規定では、共有持分は共有者の同意なく自分の意思のみで放棄および売却ができると実務上解釈できます。そのため、共有持分を相続してから共有持分だけを処分することも可能です。

相続放棄ではなく、相続をしてから共有持分だけを処分を検討すべきケースは以下の3通りです。

- 相続人同士の関係が悪い

- 共有者との意見が合わずに不動産を活用するのが難しい

- 固定資産税や修繕費を負担したくない

相続人同士の関係が悪い

遺産分割協議では、相続人全員で遺産の分け方を決めなければなりません。しかし、相続人同士の関係が悪いと、話し合いが難航したり、感情的な対立に発展したりする可能性があります。

相続放棄なら遺産分割協議に参加する必要はなくなるものの、放棄自体に不満を持つ相続人から「相続の責任から逃げた」「マイナスの財産を押し付けられた」などの印象を持たれるかもしれません。

そこで、プラス・マイナスの財産を一旦相続する形で終わらせてから共有持分を処分すれば、相続争いを回避しつつ共有状態から抜け出せます。共有名義単独の処分なら、共有者となった仲の悪い相続人の意見に関係なく、単独で進められます。

そもそも関係性が悪化した原因が相続にあった場合は、相続さえ終わっていれば後腐れなく共有状態を解消できる可能性もあるでしょう。

共有者との意見が合わずに不動産を活用するのが難しい

一旦は相続してみたものの、ほかの共有者と意見が合わずに不動産を活用するのが難しいときは、共有持分の処分を検討してみましょう。

前述の通り、不動産を売却したり第三者に貸し出したりするなどの変更行為は、共有者全員の同意がなければ実施できません。管理行為も、共有持分割合の過半数の同意が必要です。

共有者の人数が多いほど合意するのが難しくなり、管理や処分に支障をきたすおそれがあります。将来的に各共有者が亡くなれば、共有持分の相続によってさらに細分化され、不動産の活用が一層難しくなることも想定されます。

共有者同士の対立は、相続人同士の対立と同じく、解決のために多大な時間と労力が必要になるでしょう。そのため、共有者と意見が合わず時間や労力だけが無駄になってしまいそうなときは、思い切って共有持分を処分するのもおすすめです。

固定資産税や修繕費を負担したくない

不動産の共有持分を持っている限り、固定資産税や修繕費を支払う必要があります。税金や維持管理費の負担割合は共有持分割合に応じるのが基本であるため、たとえ不動産を一切活用していなくても金銭の負担からは逃れられないからです。また共有者は金銭面だけではなく、工事対応や掃除などの管理業務も担当する必要があります。

相続後に「税金や維持管理費の負担が思ったより重い」「遠方に住んでいて運用や管理を担当するのが物理的に難しい」などの事情が出てきたときは、共有持分の処分を検討してみてください。

共有関係を避けたいなら「自分の持分だけ売却する」方法も検討しよう

共有関係を避けたいなら「自分の持分だけを売却する」という選択肢も検討してみましょう。共有関係のままでは不動産の売却や利用に制限が生じやすく、トラブルの原因となることも少なくありません。

民法上、各共有者は自分の持分だけを他人に売却することが可能であり、ほかの共有者の同意は不要です(民法第251条)。そのため、共有状態から離れたい場合は、相続放棄ではなく、いったん持分を相続してから売却するという選択肢も有効です。

共有持分を売却する際には、主に以下の2つの方法があります。

- 関係が良好で、ほかの共有者に買い取る意思や資力があるなら、共有者に売却する

- スムーズかつトラブルなく取引したいなら、共有持分の買取業者に売却する

ほかの共有者に売却する

「共有名義ではなく、不動産を自分一人の名義にしたい」と考えている共有者は少なくありません。すべての持分を取得して単独名義にすれば、不動産全体を一般的な市場価格で売却しやすくなるためです。

また、共有持分の割合が大きいほど、共有者間の話し合いでも主導権を握りやすくなる傾向があります。そのため、ほかの共有者に売却を持ちかければ、正当な価格で買い取ってもらえる可能性もあるでしょう。

ただし、買い取りの意思や資力が相手になければ、売買は成立しません。そもそも関係が悪化していて交渉自体が難しい場合もあり、状況によってはこの方法が現実的でないケースもあります。

共有持分の買取業者に売却する

共有持分の売却自体は可能ですが、需要が少なく買い手が見つかりにくいのが実情です。

しかし、共有持分を専門に取り扱う買取業者であれば、収益化のノウハウが豊富なため、比較的高額での買取も期待できます。共有持分は法律上売却可能ですが、一般的な不動産よりも取り扱いに専門知識が求められるため、実績や信頼性のある買取業者を選ぶことが重要です。

さらに弁護士と連携している業者であれば、持分売却に必要な法的手続きやほかの共有者との交渉にも慣れており、スムーズかつトラブルのない買取が実現しやすくなります。

まとめ

相続によって共有持分を取得すると、不動産の使用・管理・売却にほかの共有者の関与が必要になり、スムーズな活用が難しくなる場合があります。

共有関係を避けるために、相続放棄をするのも1つの選択肢です。ただし、相続放棄には「原則3ヵ月以内に家庭裁判所へ申述する必要がある」などのルールがあるため、早めに判断する必要があります。

また、相続放棄をすると、共有持分以外の財産もすべて放棄しなければなりません。そのため「いったん相続してから共有持分だけを売却する」という方法を検討するのもおすすめです。

どの方法を選ぶべきかは、財産の内容やほかの共有者との関係性によって異なります。迷ったときは、自分ひとりで決めず、信頼できる専門家や買取業者に相談してみましょう。

共有持分専門の買取業者であれば、煩雑な手続きやほかの共有者との交渉もサポートしてくれるため、迅速かつ円滑な現金化を実現できる可能性があります。

共有持分と相続放棄についてよくある質問

相続放棄や共有持分の放棄・売却以外で共有状態は解消できる?

共有者同士で話し合いがまとまらないときは、法的に話し合いの場を設けられる「共有物分割請求協議」にて共有状態の解消を求められます。協議でも解決しないときは、裁判所の「共有物分割請求訴訟」を提起し、裁判所に解決を求めることも可能です。ほかには、共有持分の贈与、土地の分筆などの方法が挙げられます。