相続に際して、遺産を不動産のまま承継するか、売却して現金化したうえで取得するかは、多くの相続人が悩むポイントです。

節税効果、相続後の活用可能性、遺産分割の容易さなど、複数の観点から総合的に検討する必要があります。

たとえば、税負担の観点のみで見ると不動産を承継したほうが有利となる一方、遺産分割の円滑さや相続後の紛争リスクを踏まえると、現金のほうが扱いやすいといった特徴があります。

それぞれの主なメリット・デメリットは以下のとおりです。

|

メリット |

デメリット |

| 不動産 |

節税効果が高い / 活用により収益が得られる |

共有名義だと自由に活用できない / 固定資産税や修繕費、管理の手間がかかる |

| 現金 |

遺産分割しやすくトラブルになりにくい / 納税資金に充てられる / 個人の自由に使える |

節税効果が低い / 相続税の負担が大きい |

不動産を特に活用する予定がなく、維持費や管理負担の軽減を重視する場合は、現金化を検討する価値があります。一方で、課税評価の低さを活かして相続税の負担を抑えたい場合には、不動産をそのまま引き継ぐ選択肢が有力です。

もっとも、相続人間の話し合いだけでは、感情面から協議が停滞することも少なくありません。円滑に手続きを進めるためには、不動産の取り扱いに精通した弁護士へ早期に相談することが重要です。

また、相続した不動産を売却する場合は、相続物件や共有持分の扱いに慣れた買取業者を選ぶことで、手続きをスムーズに進めやすくなります。物件の状況を踏まえた適切な査定や、短期間での現金化が期待できる点も大きな利点です。

本記事では、不動産相続と現金相続それぞれの特徴や注意点を整理し、相続税・遺産分割・相続後の管理といった観点から分かりやすく解説します。相続人が複数いる場合の話し合いの進め方、売却して現金化したいときの手続きや業者選びのポイントについても丁寧に説明していきます。

基本的には不動産を相続した方が得になる

相続するとき、不動産と現金ならどっちが得なのか、疑問に思う方も多いでしょう。

結論を言うと「基本的には不動産を相続した方が得」です。

なぜなら、不動産を相続する方が現金を相続するよりも相続税を節税できるからです。

以下の項目から、不動産を相続する方が得できる理由を詳しく解説していきます。

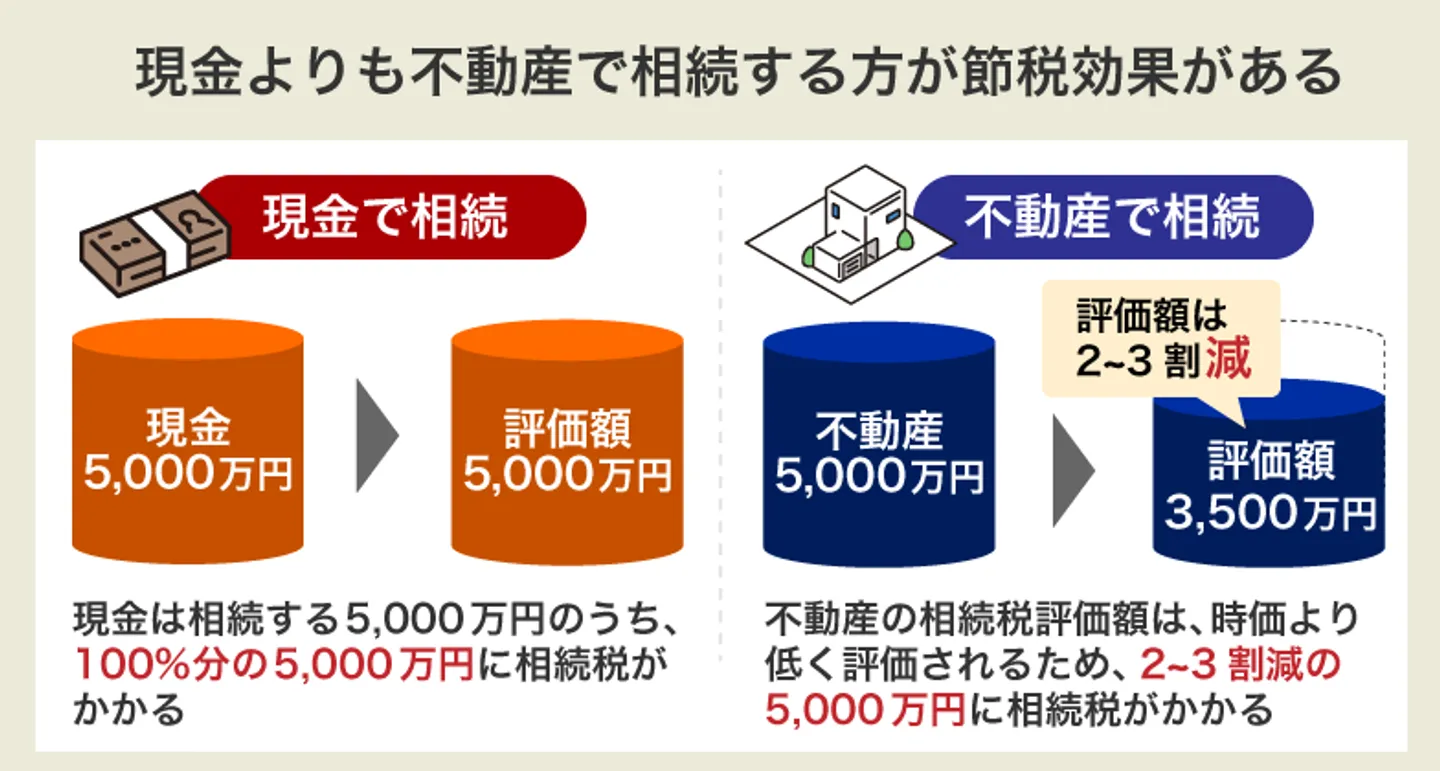

不動産を相続する方が相続税を節税できる

現金よりも不動産を相続するほうが相続税を節税できます。

現金の相続時に課せられる税率と、不動産の相続時に課せられる税率は大きく差があるからです。

なぜなら、現金の場合は全額(時価100%)が課税対象となりますが、不動産の場合は時価の70%程度が課税対象となるためです。

つまり、不動産を相続したあとに売却し現金化することで、現金を相続するときよりも多くのお金を手元に残せます。

もしも、不動産として相続したのちに売却し、現金化したい人は以下の記事を参考にしてみてください。

相続人が複数いるときは相続不動産を「どう扱うか」話し合おう

不動産を相続して売却することで、現金を相続するときよりも多くのお金を手元に残せます。

ただし、複数人で不動産を相続した場合は、相続人全員の同意がないと売却できないので注意が必要です。

もしも「親から受け継いだ家だから手放したくない」などといった意見の相続人がいる場合、不動産を売却できなくなってしまいます。

ですので、不動産を相続する場合は「相続不動産をどのように扱うか」を相続人が納得できるように話し合いましょう。

不動産をどのように扱うかについては、以下の記事も参考にしてみてください。

なお、万が一、共有名義で不動産を相続し、考えが変わって売却を拒否する共有者がいたとしても、専門の買取業者であれば共有持分のみを買い取ることも可能です。

不動産全体を売却するよりも利益は下がるものの、ご自身の持分割合に応じた売却益は得られます。

現金を相続するメリット・デメリット

遺産の相続時は、現金と不動産を相続するときの、それぞれにおけるメリットとデメリットを知っておいた方がよいでしょう。

遺産を現金で相続する場合のメリット・デメリットは、以下の通りです。

| メリット |

デメリット |

・遺産分割協議を平等におこなえる

・不動産管理の手間を省ける

|

・不動産相続に比べて相続額が高い

|

ここでは、それぞれのメリットデメリットを詳しく解説していきます。

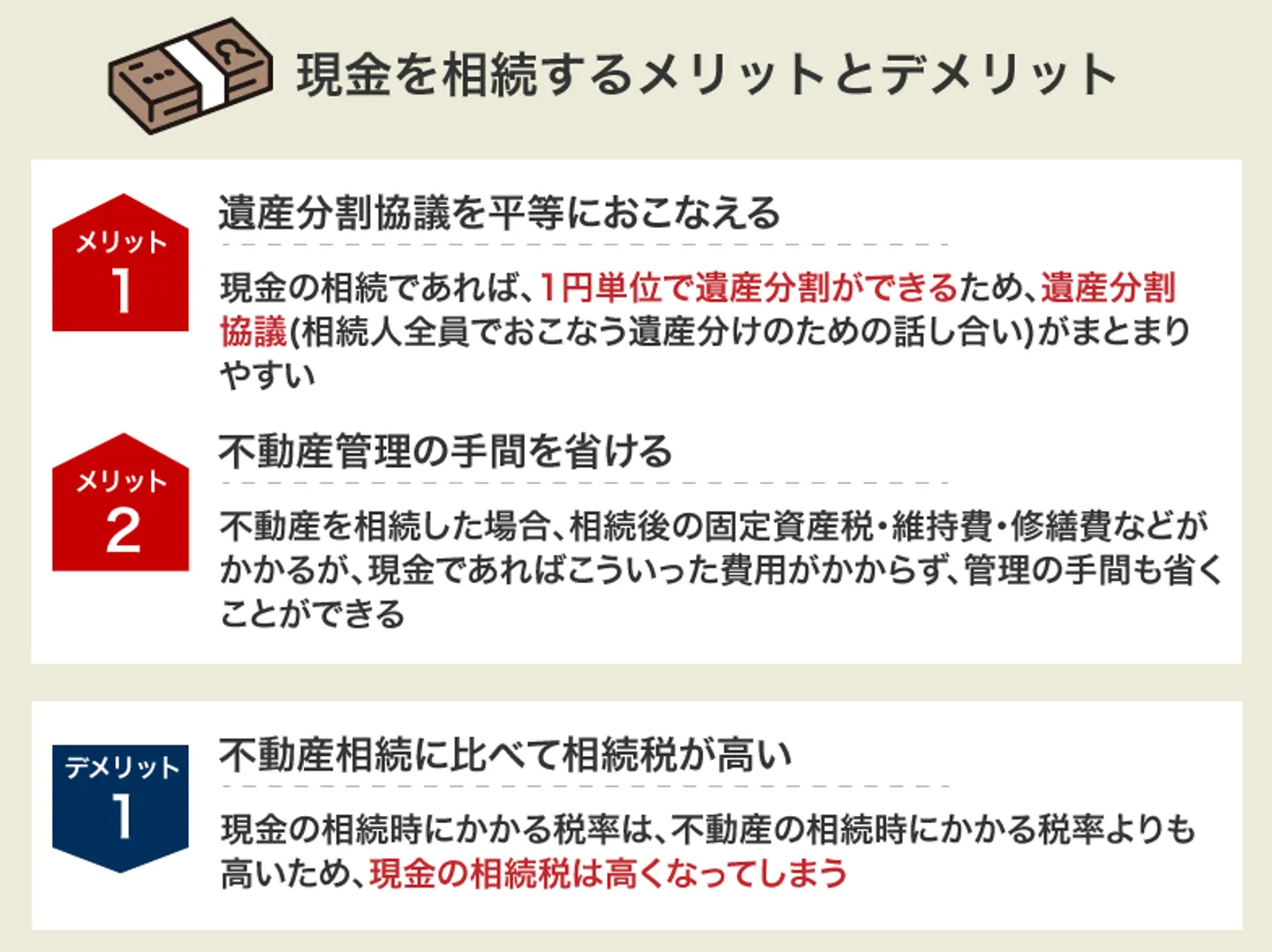

【メリット1】遺産分割協議を平等におこなえる

現金や不動産にかかわらず、相続時には遺産分割協議をおこなう必要があります。

遺産分割協議・・・相続人全員でおこなう遺産の分け方を決める話し合いのこと。

相続人が多いときなど、不動産を相続しようとしても平等に遺産分割ができない場合に、現金を相続するメリットがあります。

現金を相続する場合なら、1円単位で遺産分割できるため、平等に遺産分割協議をおこなえます。

現金で相続すれば不動産を相続するときと比べて、遺産分割が容易なため遺産分割協議がまとまりやすいでしょう。

【メリット2】不動産管理の手間を省ける

不動産は所有しているだけでも毎年、固定資産税を納める必要があります。

また、相続した不動産の状態によっては、維持費や修繕費の用意が必要かもしれません。

不動産でなく現金を相続すれば、継続的に発生する不動産の費用や管理の手間を省けます。

【デメリット】不動産相続に比べて相続税が高い

現金を相続する場合は「遺産分割協議を進めやすい」「不動産管理の手間や費用をかけずに済む」というメリットがあります。

しかし、現金を相続する場合、不動産相続に比べて相続税が高くなってしまいます。

のちの項目で詳しく解説しますが、この理由は、現金の相続時に課せられる税率と、不動産の相続時に課せられる税率には大きく差があるためです。

もしも、不動産の売却を検討している場合は、不動産として相続してから売却するとよいでしょう。

とはいえ、不動産を相続するときに比べて、現金は相続税は高くなるものの、相続税は一時的な出費です。

税金や修繕費は不動産を所有している限りかかり続けるため、中長期的に見れば相続税の方がお得なケースもあります。

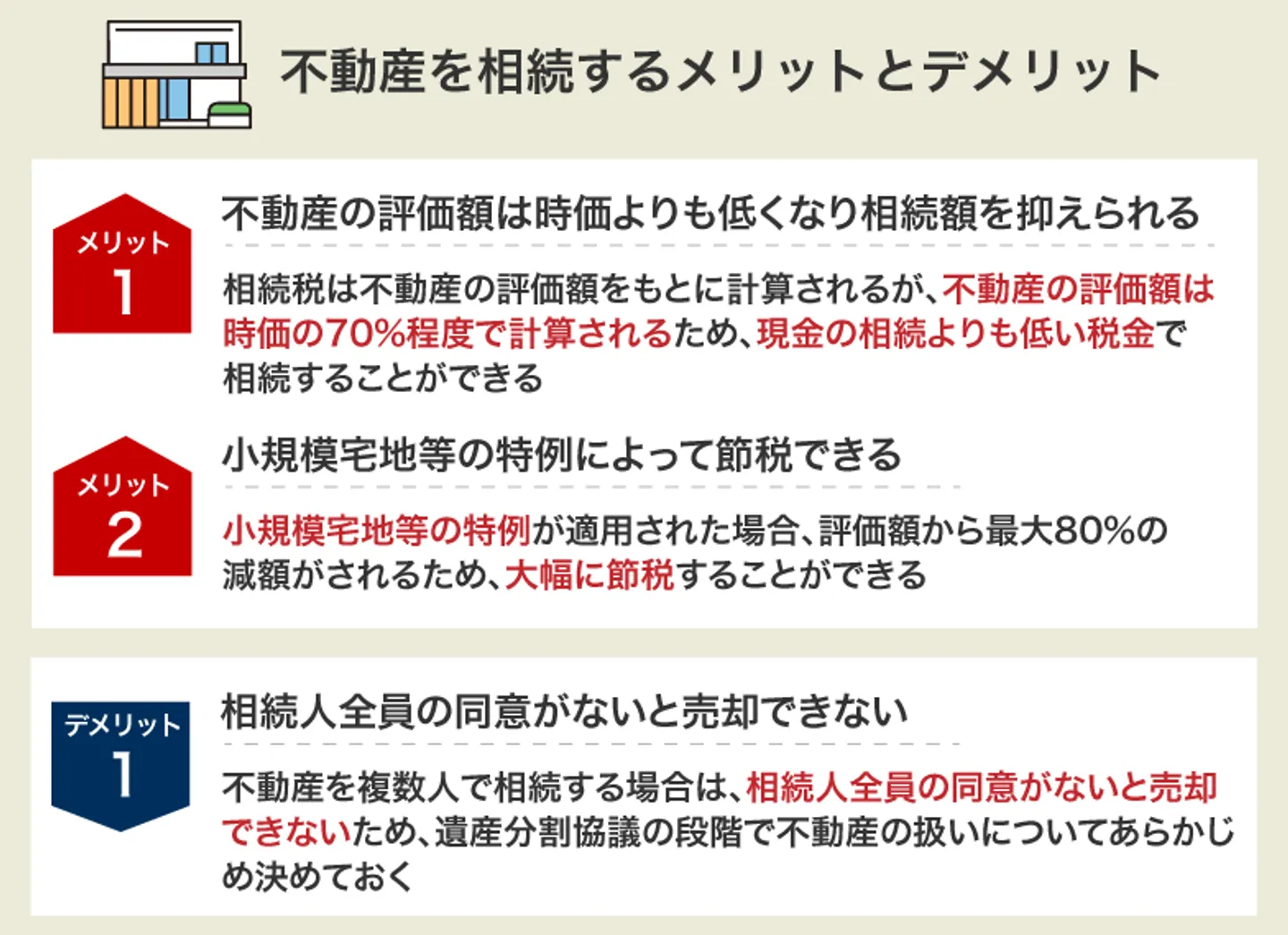

不動産を相続するメリット・デメリット

遺産を不動産で相続する場合のメリットデメリットは、以下の通りです。

| メリット |

デメリット |

・不動産の評価額は時価よりも低くなるため相続額を抑えられる

・小規模宅地等の特例によって節税できる

|

・複数人で相続した場合は相続人全員の同意がないと売却できない

|

ここでは、それぞれのメリットデメリットを詳しく解説していきます。

【メリット1】不動産の評価額は時価よりも低くなるため相続額を抑えられる

不動産を相続する場合の相続税は「不動産の評価額」をもとに税率が決められます。

不動産の評価額は時価の70%程度で評価されるといわれています。

ですので「現金を相続する」よりも低い税率で不動産の相続が可能です。

つまり、現金を相続するよりも不動産を相続する方が、相続税を抑えられます。

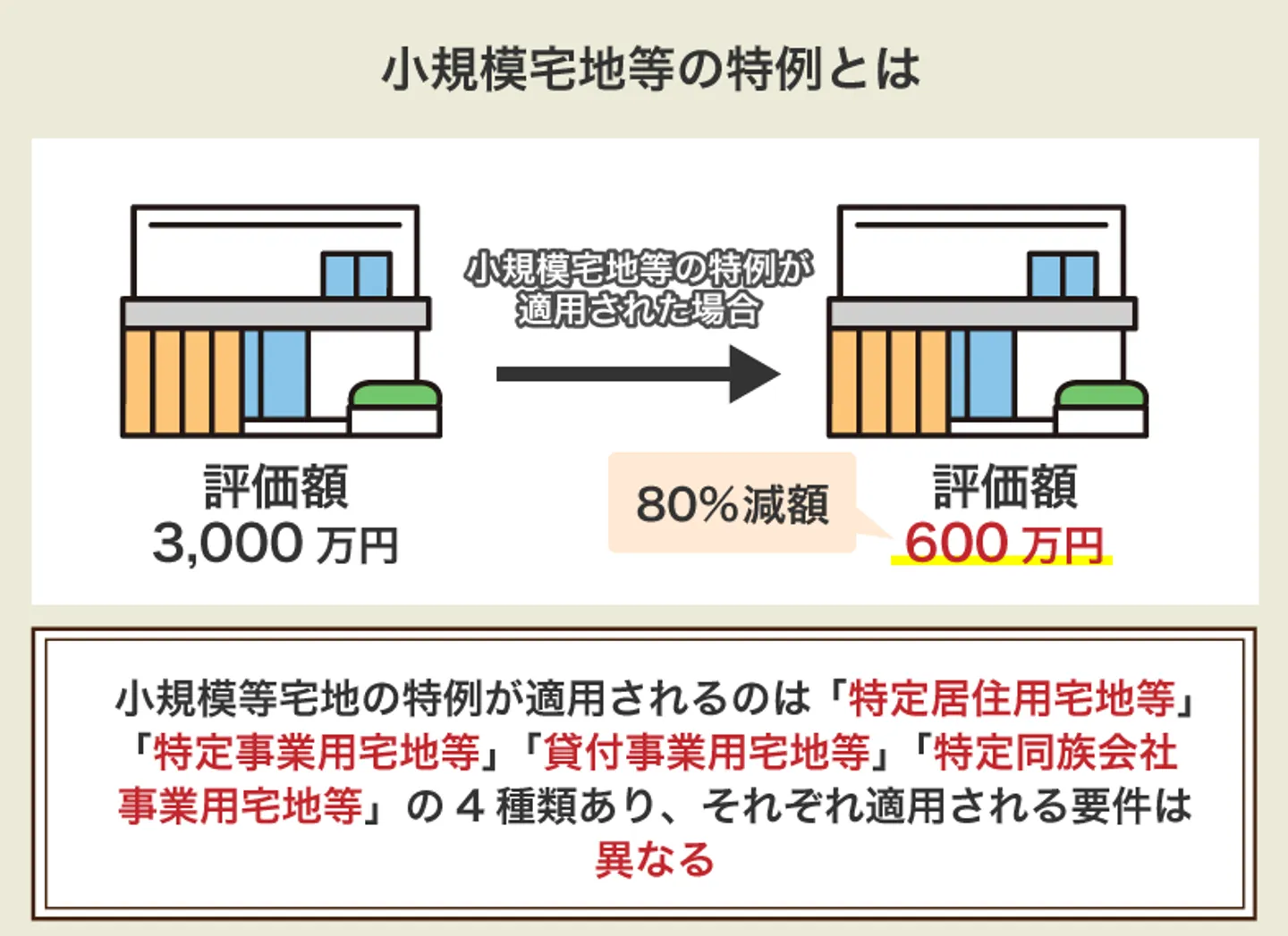

【メリット2】小規模宅地等の特例によって節税できる

相続した土地は一定の要件を満たすことで、評価額から最大80%減額されるケースがあります。これを小規模宅地等の特例といい、適用された場合は大幅に節税ができます。

小規模宅地等の特例の対象となる土地は「特定居住用宅地等」「特定事業用宅地等」「貸付事業用宅地等」「特定同族会社事業用宅地等」の4種類です。

特例が適用される要件はそれぞれ異なるので注意しましょう。

小規模宅地等の特例については以下の記事で詳しく解説しています。適用要件をしっかりと確認しておくことで、現金と不動産どちらを相続すると得になるのか判断しやすくなるでしょう。

【デメリット】複数人で相続した場合は相続人全員の同意がないと売却できない

不動産を相続してから売却し、現金化することを考える方も多いでしょう。

ただし、不動産を複数人で相続する場合は、相続人全員の同意がないと売却できない点に注意しましょう。

他の相続人に「引き継いだ不動産を売却したくない」などの意見があると、相続した不動産を売却できなくなってしまいます。

不動産を共有名義で相続したのちに売却しようと考えている場合は、遺産分割協議の段階から「不動産をどのように扱うか」あらかじめ決めておきましょう。

相続人全員が将来的に売却する意思が固まっていれば、共有名義で相続しても後々トラブルにはならないでしょう。

【事例】5,000万円の財産を不動産・現金で相続した場合の相続税はどうなる?

前の項目で解説したとおり、不動産を相続するケースの方が基本的には得になります。

この項目では、5,000万円の財産を「現金で相続した場合」と「不動産として相続した場合」それぞれの状況における、相続税のシミュレーションを紹介します。

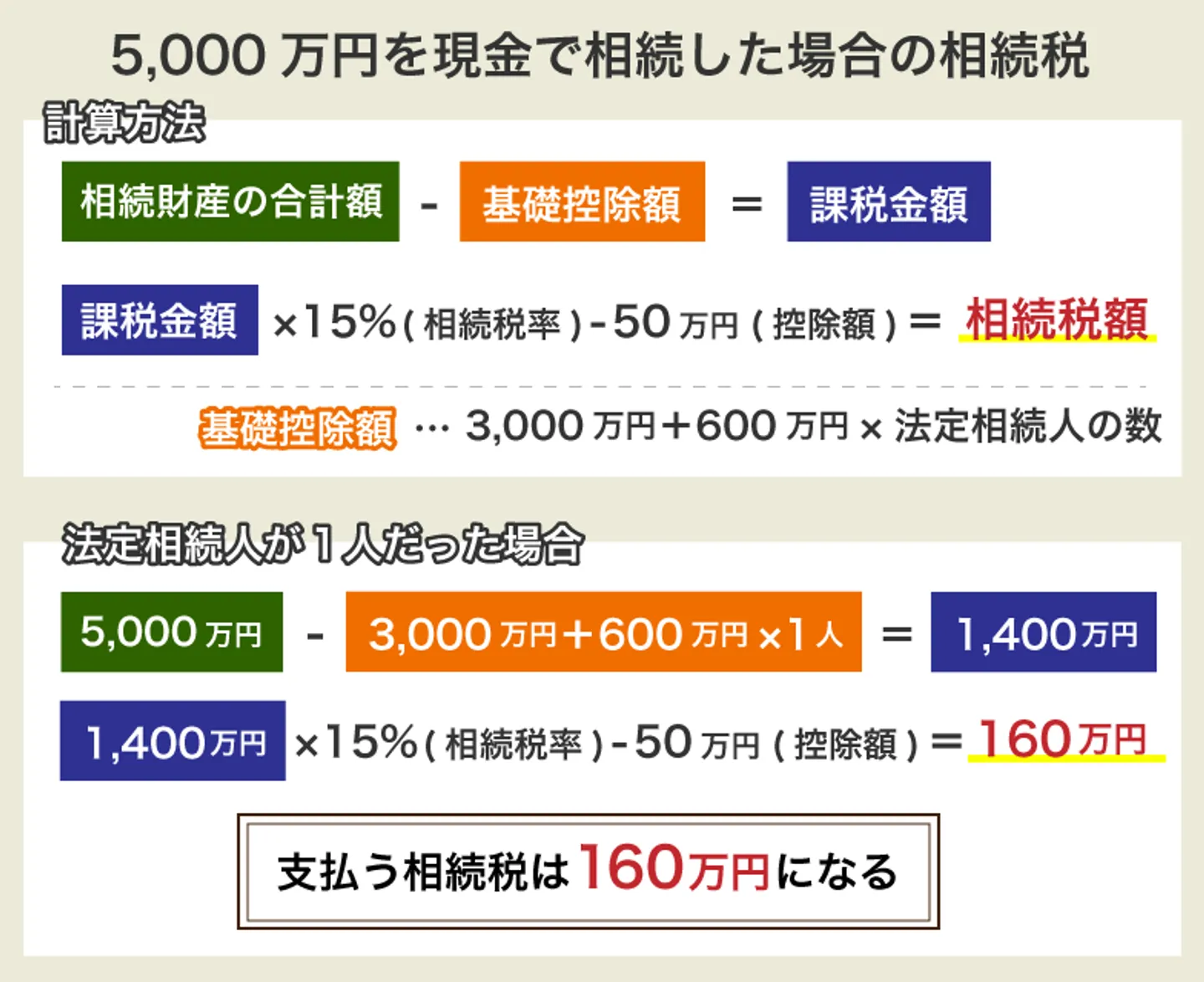

5,000万円を現金で相続した場合の相続税

相続税を算出する際に「相続財産の合計額」から「基礎控除額」を差し引きます。差し引いたあとの金額が「課税金額」となります。

課税金額の算出方法は以下の計算式です。

課税金額=相続財産の合計額-基礎控除額

※基礎控除額=3,000万円+600×法定相続人の数

例えば、相続した現金が5,000万円で、法定相続人は1人だとします。これを上記の計算式に当てはめると以下のとおりです。

5,000万円-(3,000万円+600万円×1人)

=5,000万円-3,600万円

=1,400万円

したがって、課税金額は1,400万円となります。さらにこの1,400万円に税率をかけて相続税額を算出します。その計算式が以下のとおりです。

相続税額=1,400万円×15%(相続税率)-50万円(控除額)=160万円

この事例では支払う相続税は160万円となります。

参照:国税庁ホームページ「相続税の税率」

5,000万円の不動産として相続した場合の相続税

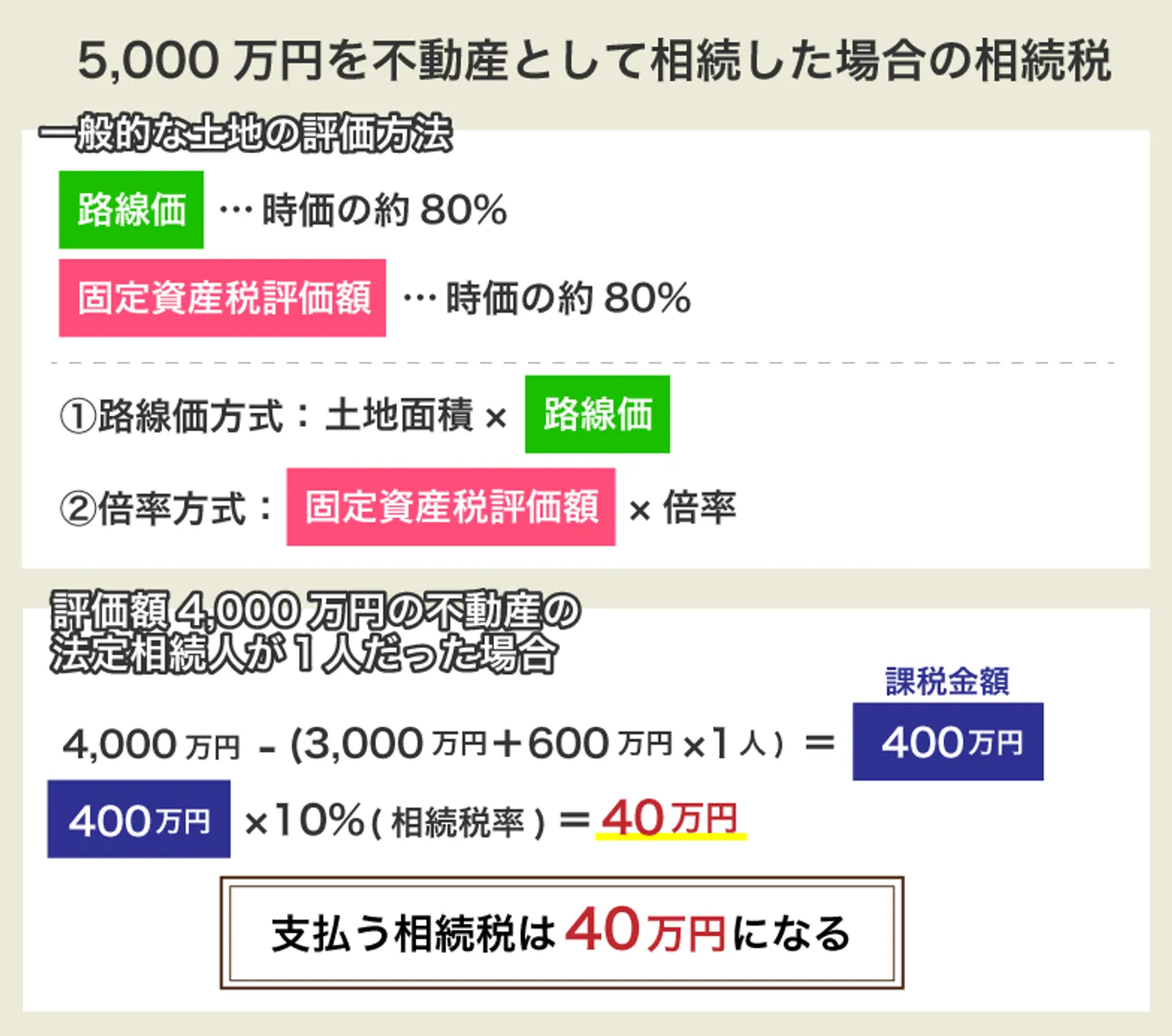

不動産は時価よりも低い金額で評価されます。主な評価方法とその計算式は以下のとおりです。

【土地の評価方法】

路線価または固定資産税評価額によって評価されます。一般的に路線価は時価の約80%、固定資産税評価額は時価の約70%で評価されるといわれています。また、計算方法は「路線価方式」と「倍率方式」の2つです。

【計算方法】

路線価方式・・・土地面積×路線価

倍率方式・・・固定資産税評価額×倍率

※路線価と倍率は国税庁が公表している「路線価図・評価倍率表」で確認することが可能です。

【家屋の評価方法】

固定資産税評価額によって算出されます。土地と同様に時価の70%程度で評価されるといわれています。

【計算方法】

固定資産税評価額×1.0

例えば、不動産の時価が5,000万円だとすると評価額は3,500~4,000万円程度になります。この評価額から相続税が算出されます。

仮に「時価5,000万円・評価額4,000万円」の不動産を1人で相続する場合の課税金額は以下のとおりです。

4,000万円-(3,000万円+600万円×1人)

=4,000万円-3,600万円

=400万円

続いて課税金額400万円に相続税率をかけます。

400万円×10%(相続税率)=40万円

現金5,000万円を相続すると相続税160万円がかかるのに対し、時価5,000万円(評価額4,000万円)の不動産における相続では相続税40万円となりました。

このように、現金よりも不動産を相続するほうが節税効果は高くなり、税金面でお得といえます。

まとめ

現金を相続する場合も不動産を相続する場合も、それぞれにメリットデメリットがあります。

税率が違うため、現金を相続するよりも不動産を相続するほうが、節税効果が高いといえます。

つまり、基本的には不動産を相続するほうが得になる可能性が高いでしょう。

しかし、不動産を相続する場合も、さまざまなメリットやデメリットがあるため「絶対に不動産を相続する方が得」とは言い切れません。

ただし、最初から現金で相続するよりも、先に不動産を相続し、その後売却して現金化した方が税金面ではお得です。

相続する不動産に住んだり、活用したりする予定がなく、相続人全員が将来的に売却して現金化する意思がある場合には、まずは不動産を相続するのもひとつの方法です。