マンションを購入したときの共有持分割合の決め方

共有持分割合は、出資額に応じて決めるのが一般的です。しかし住宅ローンを組む場合や親から資金援助を得てマンションを購入する場合は、住宅ローンの種類や資金の調達方法によって異なります。ここでは、マンションを購入したときの共有持分割合の決め方について解説します。

- 「連帯保証型」の住宅ローンを組んだ場合、基本的には持分割合を決める必要はない

- 「連帯債務型」の住宅ローンを組んだ場合、それぞれの返済割合や収入割合に応じて持分割合を決めるのが一般的

- 「ペアローン」を組んだ場合は、それぞれが支払った頭金と借入額の総額で持分割合が決まる

- 親から資金援助を受けた場合は、自己負担額や出資額で持分割合を決める

共有持分割合の決め方や計算方法については、以下の記事でも詳しく解説しています。ぜひ参考にしてください。

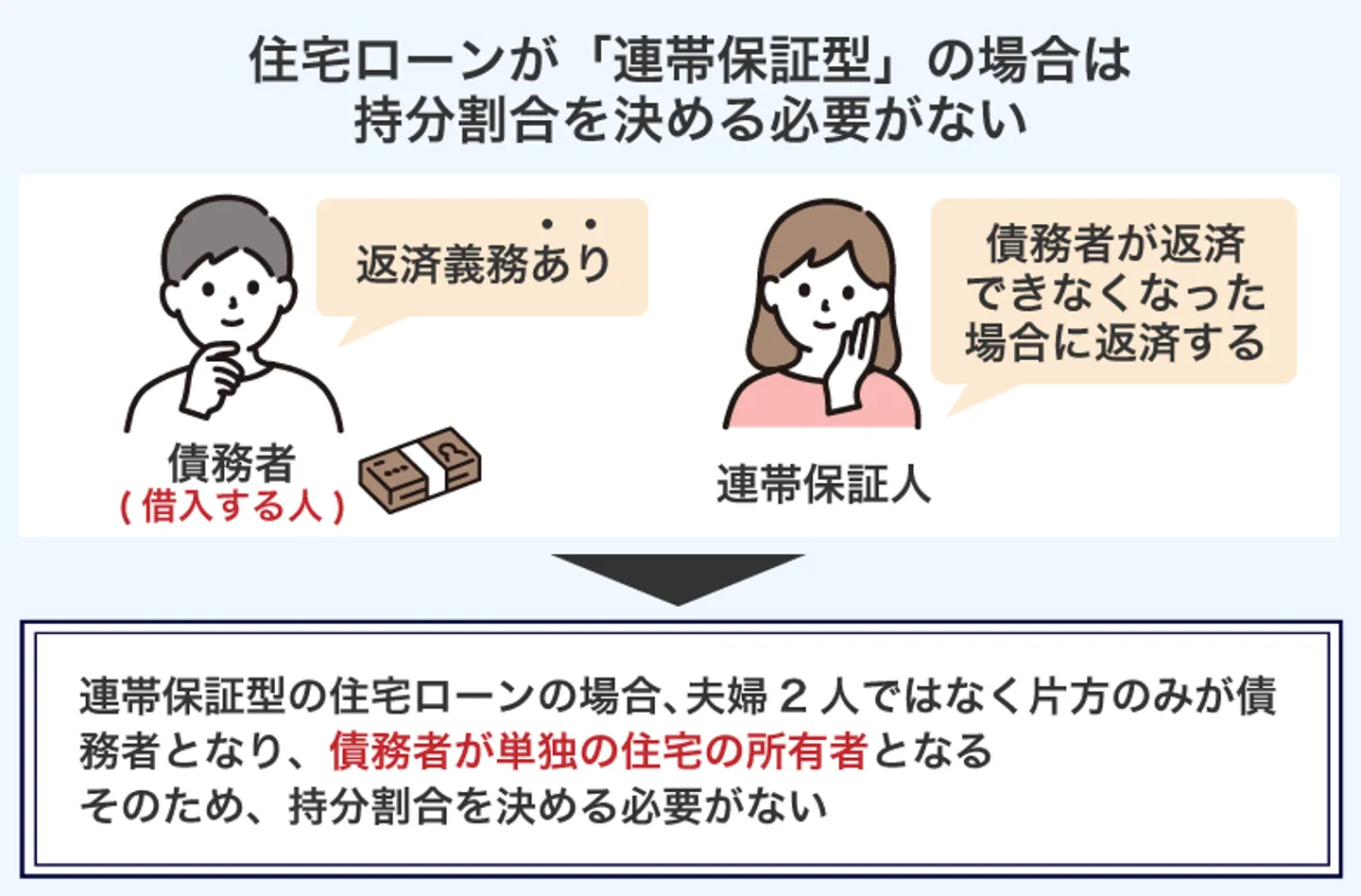

住宅ローンが「連帯保証型」の場合は持分割合を決める必要がない

「連帯保証型」の住宅ローンを組んだ場合、基本的には持分割合を決める必要がありません。

連帯保証型は夫婦が2人でローンを組むのではなく、どちらか一方が債務者としてローンを組み、もう一方が連帯保証人になる借り方であるためです。そのため債務者が単独で住宅の所有者になります。

債務者には返済義務がありますが、連帯保証人には債務者が返済できているうちは返済義務が生じません。債務者が返済できなくなったときに返済を保証します。

ただし、連帯保証人が頭金を支払った場合や連帯保証人の親から資金援助を受けたケースなどは、その金額に応じて持分を持つことは可能です。

連帯保証人が頭金を支払ったケース・支払っていないケースの例をそれぞれ見てみましょう。

・債務者:夫

・連帯保証人:妻

・住宅購入費:5000万円

▼連帯保証人(妻)が頭金を支払ったケース

【頭金】

・夫:1000万円

・妻:1000万円

【返済額】

・夫:3000万円

・妻:0円

【持分割合】

・夫:10分の8

・妻:10分の2

▼連帯保証人(妻)が頭金を支払っていないケース

【頭金】

・夫:1000万円

・妻:0円

【返済額】

・夫:4000万円

・妻:0円

【持分割合】

・夫:すべて(単独所有)

・妻:なし

このように、連帯保証人がお金を出したかどうかによって持分割合は異なります。

なお、連帯保証型のメリット・デメリットは以下のとおりです。

| メリット |

・債務者と連帯保証人の収入を合算できるため借入額を増やせる

・ローン自体は1本であるため諸経費も1本分で済む |

| デメリット |

・連帯保証人は「住宅ローン控除」が受けられない

・連帯保証人は「団信(団体信用生命保険)」に加入できない |

【住宅ローン控除とは】

住宅ローンを組んで住宅の取得や増改築を行うときに、ローン残高の0.7%を最大13年間所得税から控除できる制度のこと。

【団体信用生命保険とは】

住宅ローン返済中に契約者が死亡・保険会社所定の高度障害状態になった場合に、ローンの返済が免除される保険のこと。

借入額を増やせる、諸経費が少なくて済む点はメリットといえますが、連帯保証人が住宅ローン控除を受けられない、団信に加入できないといったデメリットがあります。デメリットも考慮しながら検討する必要があるでしょう。

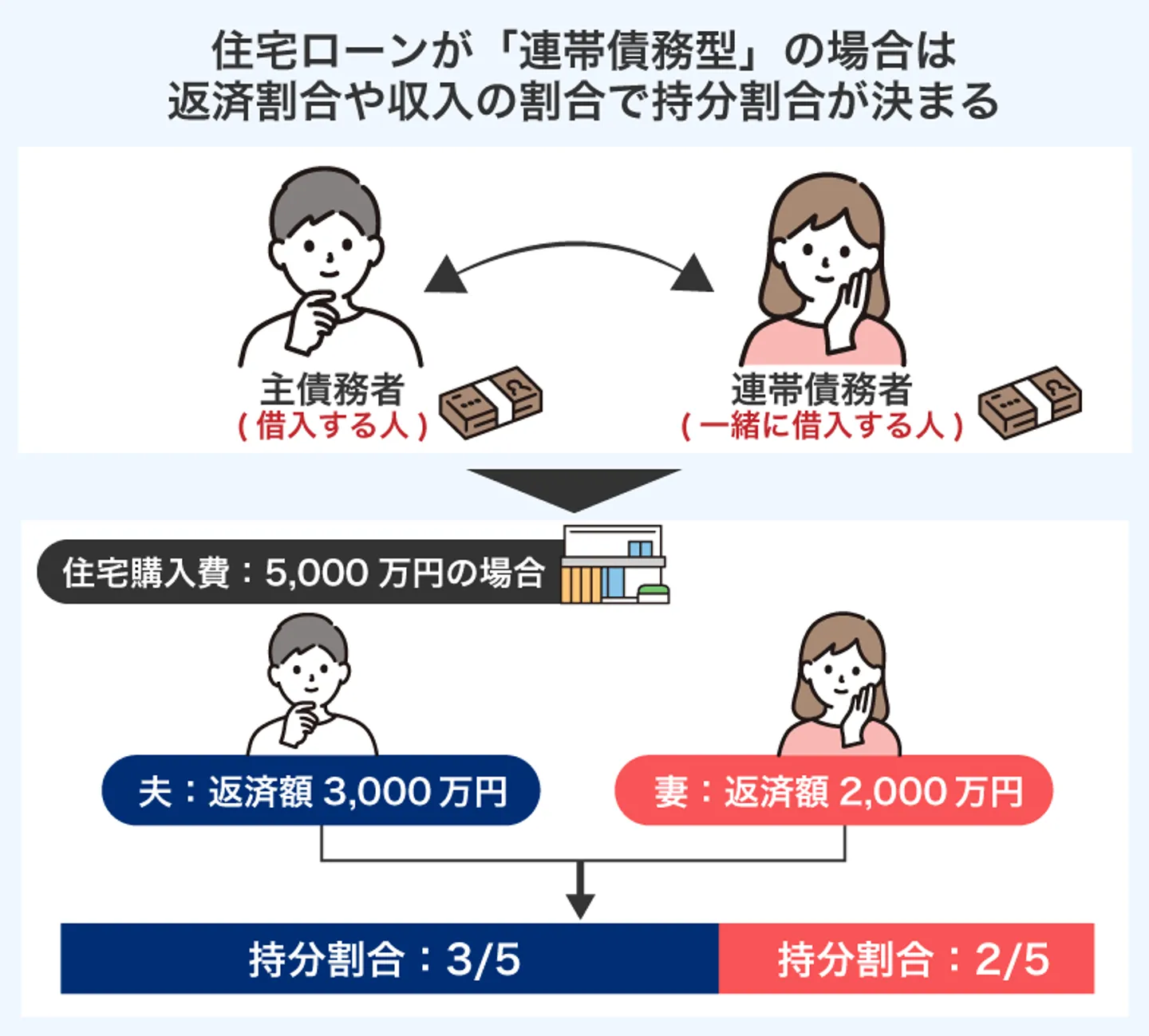

住宅ローンが「連帯債務型」の場合は返済や収入の割合で持分割合を決める

「連帯債務型」の住宅ローンを組んだ場合、それぞれの返済割合や収入割合に応じて持分割合を決めるのが一般的です。連帯債務型とは、片方が主債務者、もう片方が連帯債務者となり、1本のローンを2人で返済していく方法です。

返済割合で決めるなら、例えば以下のような持分割合になります。

・住宅購入費:5,000万円

・夫(主債務者)の返済額:3,000万円

・妻(連帯債務者)の返済額:2,000万円

【持分割合】

・夫:5分の3

・妻:5分の2

ただし夫婦の場合、家計が同じであるためどちらがどれだけ支払っているかわかりづらくなります。そのため収入割合に応じて持分割合を決めるケースもあります。

例えば以下のとおりです。

・夫(主債務者)の年収:900万円

・妻(連帯債務者)の年収:300万円

【収入割合】

・夫:4分の3

・妻:4分の1

【持分割合】

・夫:4分の3

・妻:4分の1

金融機関は、夫婦共有であれば持分や返済の割合にこだわらない傾向にあり、かえって持分割合の決め方に悩むケースは少なくありません。迷ったら、返済割合や収入割合をもとに決めるとよいでしょう。

連帯債務型のメリット・デメリットは以下のとおりです。

| メリット |

・主債務者も連帯債務者も「住宅ローン控除」が受けられる

・債務者と連帯保証人の収入を合算できるため借入額を増やせる

・契約自体は1本であるため諸経費も1本分で済む |

| デメリット |

・債務者は「団体信用生命保険(団信)」に原則加入できない

・妻が専業主婦になり、夫が妻の分も返済すると贈与税の課税対象になる可能性がある

・離婚しても住宅の名義が共有のままになる

・離婚しても連帯債務者の返済義務はなくならない |

「連帯保証型」とは異なり、連帯債務者も「住宅ローン控除」が受けられます。

ただし、妻が今後専業主婦になる可能性があるときは慎重に検討したほうがよいでしょう。夫が妻の分も返済していくことで贈与税の課税対象になる可能性があります。

また、離婚しても住宅は共有名義のままであり、連帯債務者の返済義務も残る点にも注意が必要です。

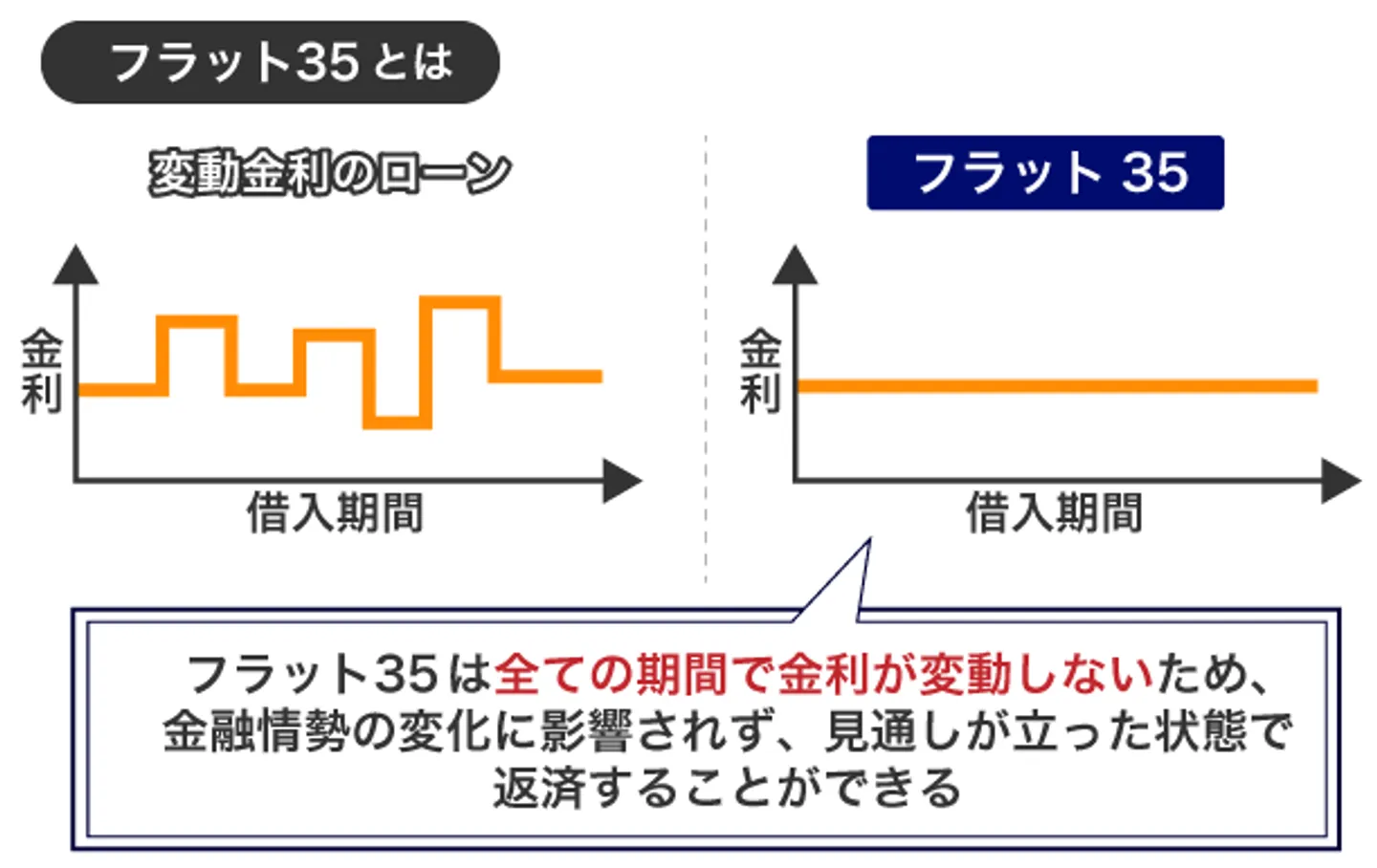

なお、連帯債務者は団体信用生命保険に加入できないのが原則ですが、「フラット35」であれば加入が可能です。

【フラット35とは】

民間の金融機関と住宅金融支援機構が提携することで実現した、最長35年の住宅ローンのこと。金利が固定されており、借入時点で毎月の返済額が確定するため返済計画が立てやすい。

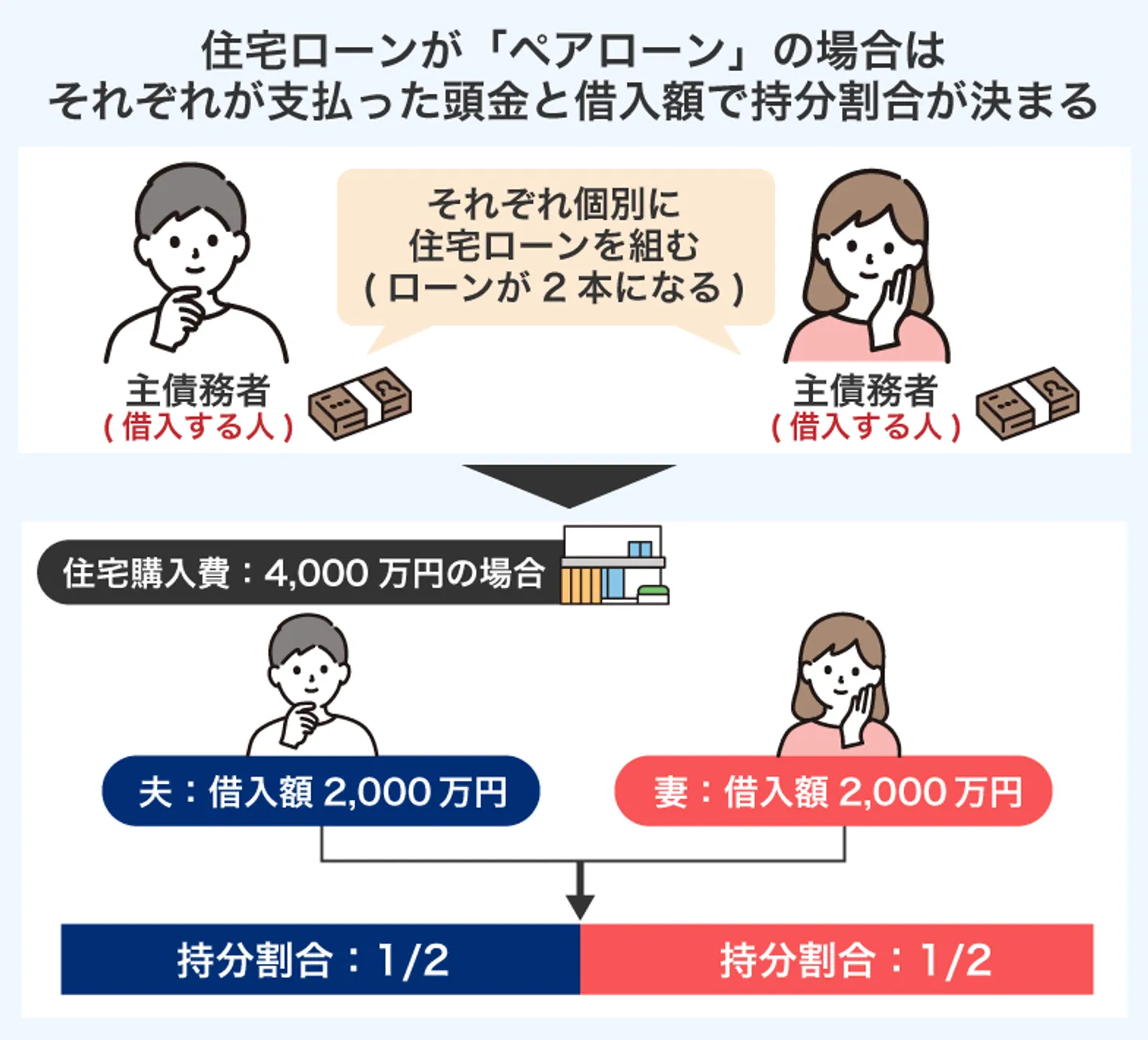

「ペアローン」の場合は頭金と借入額で持分割合が決まる

「ペアローン」を組んだ場合は、それぞれが支払った頭金と借入額の総額で持分割合が決まります。

ペアローンとは、夫婦や親子がそれぞれ個別に住宅ローンを組む方法です。それぞれが主債務者になり、ローンの契約は2本になります。

夫婦でペアローンを組んだ場合の例をひとつ見てみましょう。

・住宅購入費:4,000万円

・夫の頭金・借入額:2,000万円

・妻の頭金・借入額:2,000万円

【持分割合】

・夫:2分の1

・妻:2分の1

このように、それぞれの頭金・借入額に応じて持分割合が決定します。

なお、ペアローンのメリット・デメリットは以下のとおりです。

| メリット |

・それぞれが「住宅ローン控除」を受けられる

・どちらも「団信」に加入できる |

| デメリット |

・契約が2本になるため諸経費も2本分かかる

・片方が途中で亡くなっても、もう片方の債務は免除されない |

それぞれが住宅ローン控除を受けられる点や団信に加入できるところは大きなメリットといえるでしょう。

ただし、契約が2本になる分、事務手数料・保証料・各種税金などの諸経費も2本分かかります。また、団信に加入することで、どちらかが亡くなったり高度障害になったりしたときには債務が免除されますが、もう片方のローンまで債務を免除されるわけではない点に注意が必要です。

例えば夫が亡くなった場合、夫の返済分は免除されますが、残された妻はその後も自分の返済分を支払い続けなければなりません。将来どうなるかは予測がつかない部分もありますが、さまざまなケースを想定したうえでローンの組み方を考える必要があるでしょう。

親から資金援助を受けた場合は自己負担額や出資額で持分割合を決める

親から資金援助を受けて住宅を購入するケースも少なくありません。ここでは、親から資金援助を受けた場合の持分割合の決め方について解説します。

- 親から借入をして住宅を購入するなら、借入金は自己負担額に含めて計算する

- 親から贈与を受けて住宅を購入するときも、借入をする場合と同様に自己負担額に含める

- 親と共同で出資した場合は、出資した金額の割合に応じて持分を決定する

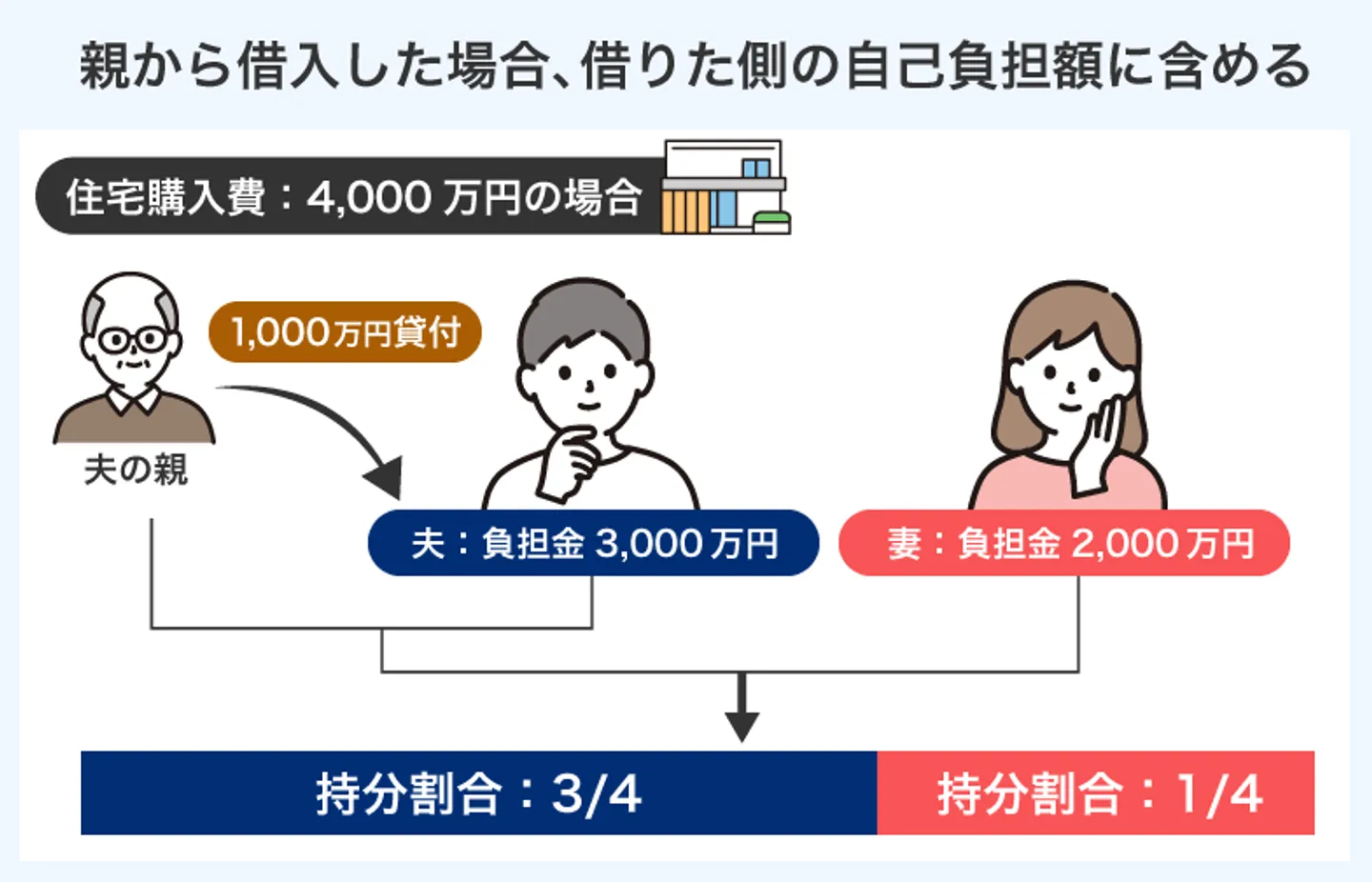

親からの借入金は自己負担額に含める

親からお金を借りて住宅を購入する場合、借りたお金はいったん借りた側の資産になるため自己負担額に含めます。

例えば夫が親からお金を借りて住宅を購入した場合、持分割合は以下のように計算します。

・住宅購入費:4,000万円

・夫の負担金:2,000万円

・妻の負担金:1,000万円

【親からの借入】

・夫の親から1,000万円

【持分割合】

・夫:4分の3((負担金2,000万円+親からの借入1,000万円)÷4,000万円)

・妻:4分の1(負担金1,000万円÷4,000万円)

親から借入をした場合にしておくべきことは、借用書の作成です。借りたことを書面で証明できなければ、客観的には贈与との判別がつかないためです。

また、将来子どもが返済できなくなったり親が請求しなくなったりなどで返済が途切れたときに、返済していない部分が贈与とみなされる可能性があります。

借用書に記載すべき内容は以下のとおりです。

- 借りた日

- 借りた金額

- 親の氏名

- 自分の住所・署名・捺印

- 支払方法

- 利息

- 遅延損害金

親子間の貸し借りだからといって口約束で済まさず、借入の内容をきちんと書面化しておきましょう。

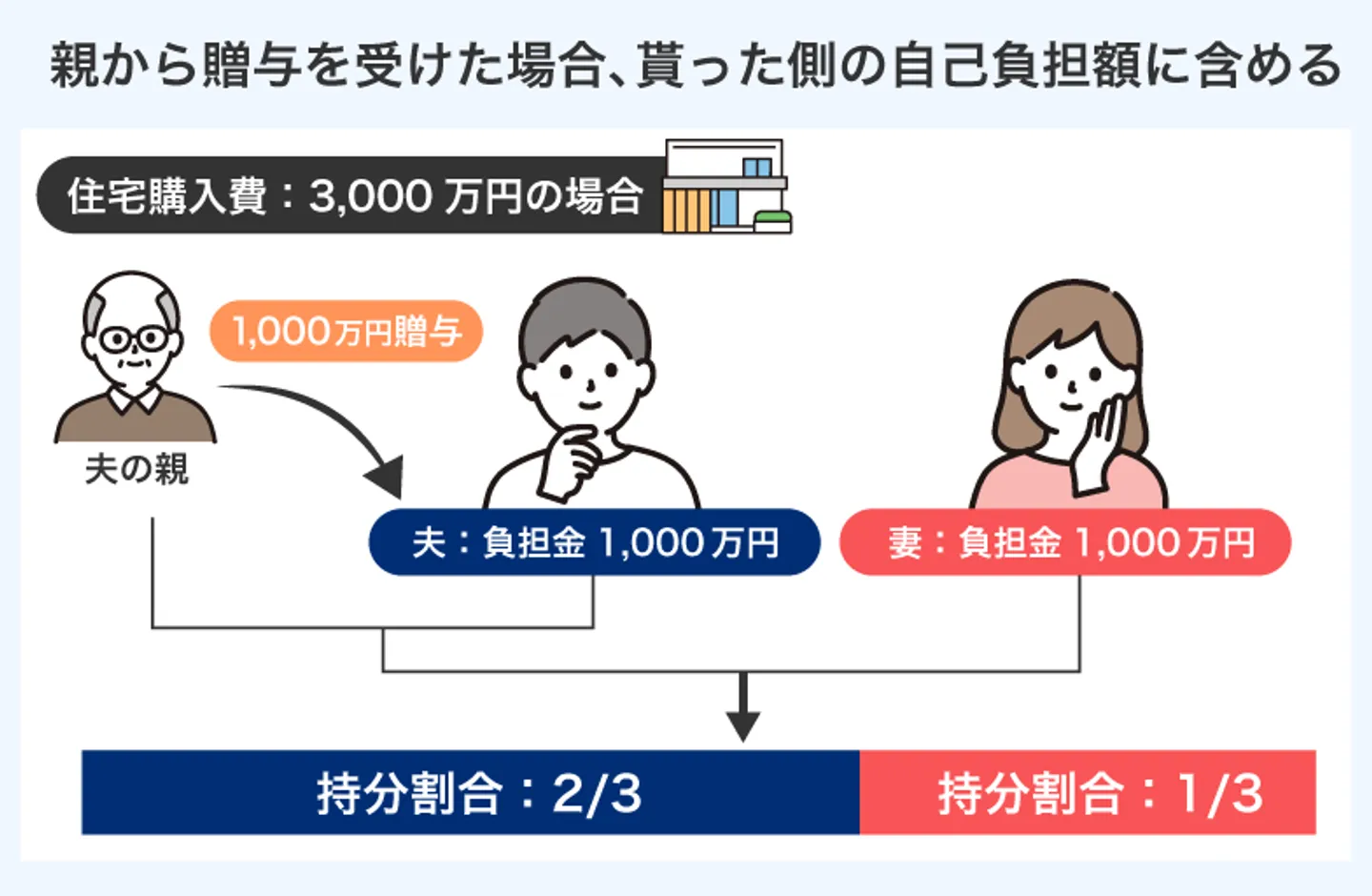

親から受けた贈与も自己負担額に含める

親から贈与を受けて住宅を購入する場合、借入をしたケースと同じく受け取ったお金を自己負担額に含めます。

例えば夫が親から贈与を受けて住宅を購入した場合、持分割合は以下のように計算します。

・住宅購入費:3,000万円

・夫の負担金:1,000万円

・妻の負担金:1,000万円

【贈与】

・夫の親から1,000万円

【持分割合】

・夫:3分の2((負担金1,000万円+贈与1,000万円)÷3,000万円)

・妻:3分の1(負担金1,000万円÷3,000万円)

夫の親から夫が贈与を受けたため、夫の自己負担額に含めます。

夫の親は住宅を購入するために1,000万円出していますが、あくまでも夫の負担額としてカウントするため夫の親は共有持分を取得しません。

なお、親から贈与を受ける場合は贈与税がかかる点に注意が必要です。贈与には非課税枠がありますが、「非課税になるのは年間110万円まで」であるため、1,000万円受け取った上記のケースでは贈与税がかかります。

住宅資金として受けた贈与が1,000万円または500万円まで非課税になる「直系尊属から住宅取得等資金の贈与を受けた場合の非課税」という特例もありますが、要件に該当しなければ最大55%と高い税率がかかります。

安易に贈与をすれば多くの税金を取られてしまう可能性があるため、贈与を検討しているなら税金のことも頭に入れておくべきでしょう。

親子間の贈与については、以下の記事で詳しく解説しています。ぜひ参考にしてください。

贈与税は親子でもかかる!課税・非課税のケースや注意点などを紹介

参照:No4408 贈与税の計算と税率(暦年課税)|国税庁

参照:4508 直系尊属から住宅取得等資金の贈与を受けた場合の非課税|国税庁

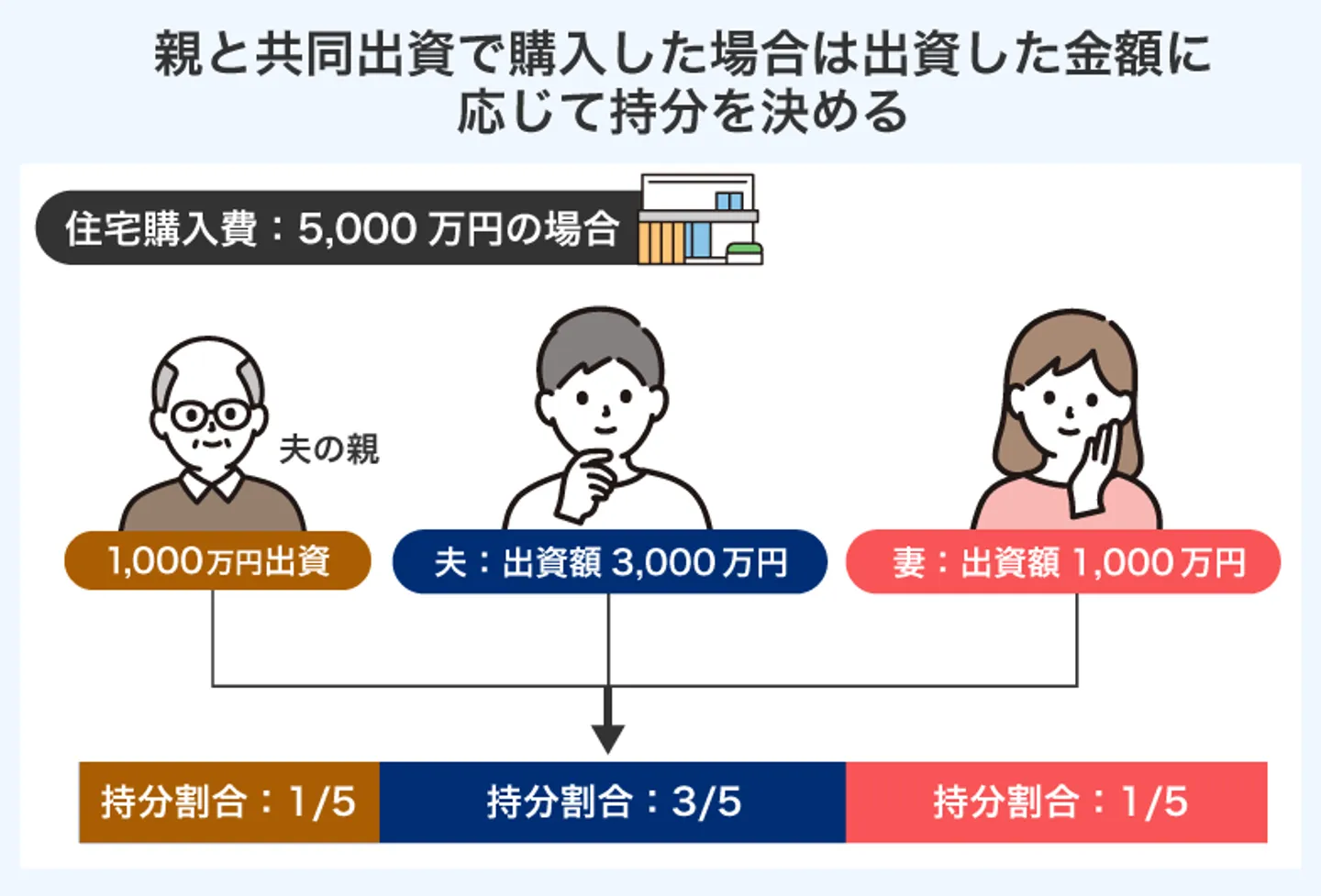

親との共同出資で購入した場合は出資額に応じて持分を決める

親にもお金を出してもらって住宅を購入する場合、出資した金額の割合に応じて持分を決定します。そのため親も持分を取得します。

例えば、夫の親が1,000万円出資した場合の計算例は以下のとおりです。

・住宅購入費:5,000万円

・夫の出資額:3,000万円

・妻の出資額:1,000万円

・夫の親の出資額:1,000万円

【持分割合】

・夫:5分の3(3,000万円÷5,000万円)

・妻:5分の1(1,000万円÷5,000万円)

・夫の親:5分の1(1,000万円÷5,000万円)

親と共同で出資する場合、いくつか注意点があります。

- 出資額に見合った持分割合にしないと贈与とみなされる可能性がある

- 不動産取得税・固定資産税・都市計画税などの税金が親にも課税される

- 親が亡くなったときに相続でもめる可能性がある

出資額どおりの持分割合に設定すれば贈与税の心配はせずに済みますが、不動産取得税や固定資産税といった税金が親にもかかる点には注意が必要です。

また、親が亡くなったときのことも考える必要があります。共有持分も相続財産になるためです。親にほかにも子どもがいるなら、ケースによってはもめる可能性も考えられるため、親と共同で出資するなら慎重に検討する必要があります。

マンションを相続したときの共有持分割合の決め方

マンションを共有で相続する場合の持分割合の決め方は、主に以下の3つです。

- 遺言書の内容に従って決める

- 遺産分割協議を行って決める

- 法定相続分どおりに決定する

遺言書がある場合は遺言書の内容に従い、なければ遺産分割協議や法定相続分どおりに持分割合を決定します。

ただし遺言書があるケースでも、遺産分割協議で相続人全員が同意すれば、遺言書の内容と異なる割合で共有持分を設定することが可能です。法定相続分と異なる割合も設定できます。

遺言書の内容に従って決める

被相続人が遺言書を残していれば、遺言書の内容に従って持分割合を決定します。遺言書の内容は、相続人ごとの相続割合の目安である「法定相続分」に優先するためです。

例えば「長男にすべて相続する」という内容の遺言書がある場合、住宅の持分はもちろん、すべての遺産を長男が取得します。

ただし遺言書があるからといって、「必ずその通りにしなければならない」というわけではありません。

偏った内容の遺言書によって「遺留分」を侵害された場合や、遺言書とは異なる内容で遺産を分けたいときは、相続人全員で遺産の分割方法について話し合う「遺産分割協議」で遺言書の内容と異なる割合で分割できます。

遺産分割協議については次項で解説します。

【遺留分とは】

民法によって定められた、最低限相続人に保証される取り分のこと。兄弟姉妹以外の法定相続人に認められている。

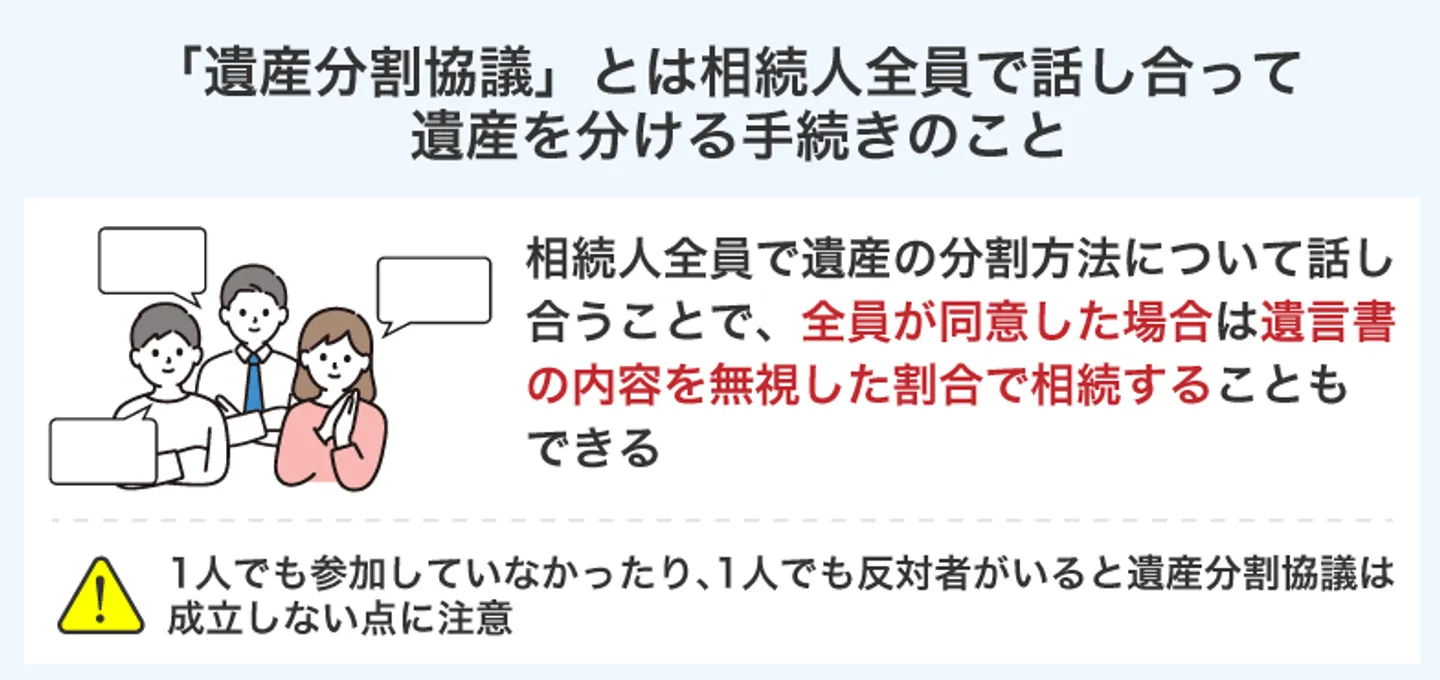

遺産分割協議を行って決める

遺言書が残されていない場合や、遺言書の内容に従わず相続人全員で遺産の分割方法を決めるときは遺産分割協議を行います。

遺産分割協議とは、相続人全員で行う遺産の分割方法を決めるための話し合いです。相続人全員が同意すれば、遺言書の内容を無視した割合で相続することも可能です。

ただし1人でも参加していなかったり、1人でも反対していたりすると遺産分割協議は成立しません。

連絡が取れない相続人や同意してくれない相続人がいるときは、迷わず弁護士に相談しましょう。トラブルになってしまうと、自分たちで解決するのは困難です。

協議が整ったら、その内容を書面化した「遺産分割協議書」を作成しましょう。

遺産分割協議書の雛形はインターネット上で拾えますが、財産の内容などは自分で記載する必要があり、作成には手間がかかります。また、作成の際にミスがあると相続人全員の実印が必要になることもあり、ケースによっては集印が難しい場合もあります。

弁護士や司法書士といった専門家にアドバイスをもらいながら作成するか、自分で作成したあと問題がないかチェックしてもらったほうがよいでしょう。

なお、「相続人全員で話し合う」といっても、同時に一カ所に集まって話し合う必要はありません。電話やメール、書面などでも協議は可能です。

共有持分を相続する際の遺産分割協議書の作成方法については、以下の記事で詳しく解説しています。ぜひ参考にしてください。

法定相続分どおりに決める

遺言書がないときは、遺産分割協議を行わず法定相続分どおりに持分割合を決定することもあります。また、遺産分割協議が整わず遺産分割審判に発展した場合も、法定相続分どおりに分割するよう家庭裁判所から命じられるのが一般的です。

相続人ごとの法定相続分は以下のとおりです。

| 法定相続人 |

法定相続分 |

| 配偶者+子ども(第1順位) |

配偶者:2分の1・子ども:2分の1

※子どもが複数いるなら2分の1を均等に分ける |

| 配偶者+父母(第2順位) |

配偶者:3分の2・父母:3分の1

※父母が揃っているなら3分の1を均等に分ける |

| 配偶者+兄弟姉妹(第3順位) |

配偶者:4分の3・兄弟姉妹:4分の1

※兄弟姉妹が複数いるなら4分の1を均等に分ける |

例をひとつ見てみましょう。

・相続人:配偶者+子ども2人

【持分割合】

・配偶者:2分の1

・子どもA:4分の1

・子どもB:4分の1

前述のとおり、法定相続分は法律によって定められた割合です。遺言書の内容に納得いかない場合や遺産分割協議がまとまらないケースでも納得しやすいでしょう。

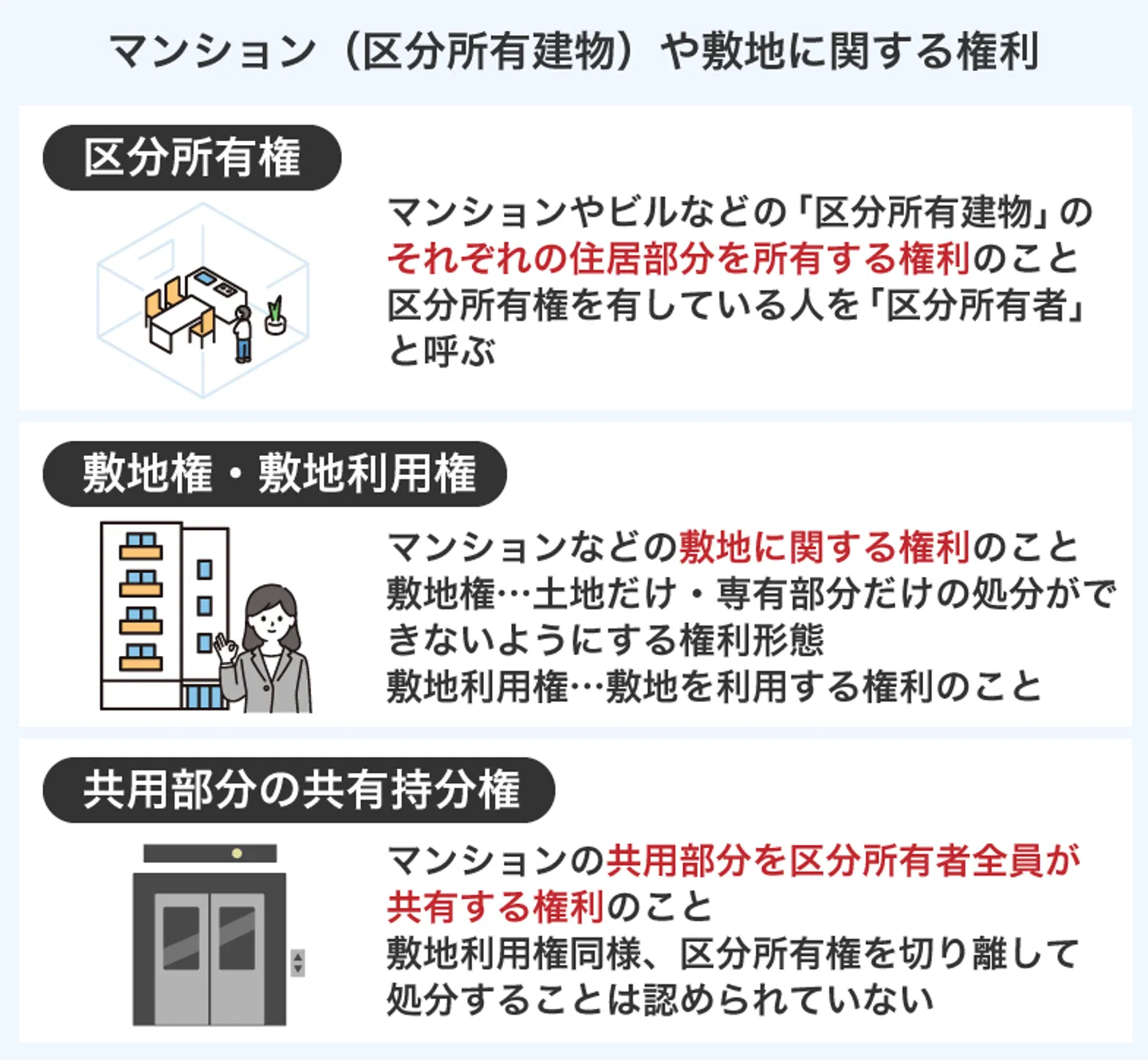

マンション(区分所有建物)や敷地に関する権利

マンションの共有持分を決めるなら、以下のようなマンションや敷地に関する権利について知っておく必要があります。

| 区分所有権 |

マンションの住居部分を所有する権利のこと |

| 敷地権・敷地利用権 |

マンションが建っている敷地に関する権利 |

| 共用部分の共有持分権 |

マンションの共用部分を区分所有者全員が共有する権利 |

それぞれ解説します。

区分所有権

区分所有権とは、マンションやビルといった「区分所有建物」の専有部分(それぞれの住居部分)を所有する権利のことです。また、区分所有権を有している人を「区分所有者」といいます。

後述する「敷地利用権」や「共有部分の共有持分権」は区分所有者全員で共有しますが、区分所有権が共有になるのは、専有部分を複数名で所有する場合です。

例えば夫婦でマンションを購入した場合は、専有部分に対する区分所有権を夫婦で共有し、マンションを1人で購入した場合は購入者が1人で区分所有権を取得します。

敷地権・敷地利用権

敷地権と敷地利用権は、どちらもマンションなどの敷地に関する権利です。それぞれの概要は以下のとおりです。

| 敷地権 |

区分所有権と敷地利用権を一緒に登記し、土地だけ・専有部分だけの処分ができないようにする権利形態のこと |

| 敷地利用権 |

マンションが建っている敷地を利用する権利のことで、マンションの一室を所有するのに必要 |

敷地権制度が制定される昭和58年以前はマンションと敷地を別々に登記していたため、別々に売却することも可能でした。

しかし現在は敷地権を設定する必要があり、区分所有権と敷地利用権は切り離せません。マンションを購入した場合も、区分所有権とともに敷地利用権も有することになります。

なお、敷地利用権は区分所有者全員で共有し、持分割合はそれぞれが所有する専有部分の床面積に比例します。ただし法律では「規約に別段の定めがあるときはこの限りでない」とも定められており、マンションの規約による変更が可能です。

参照:建物の区分所有等に関する法律第22条|e-Gov法定検索

共用部分の共有持分権

「共用部分の共有持分権」とは、マンションの共用部分を区分所有者全員が共有する権利です。

マンションの共用部分には、以下の箇所が該当します。

- エントランス

- 階段

- エレベーター

- 廊下

- 外壁

- ガス・水道・電気設備

- 屋上

- バルコニー

- ゴミ捨て場

- 管理人室

- 集会室

共有持分権も敷地利用権と同様に、区分所有権と切り離して処分することは認められていません。エントランスや階段といった共用部分だけ売却しても無意味であるためです。

持分割合についても同様です。それぞれが所有する専有部分の床面積に応じて決まります。ただし、持分割合についてはマンションの規約による変更が可能です。

参照:建物の区分所有等に関する法律第15条|e-Gov法定検索

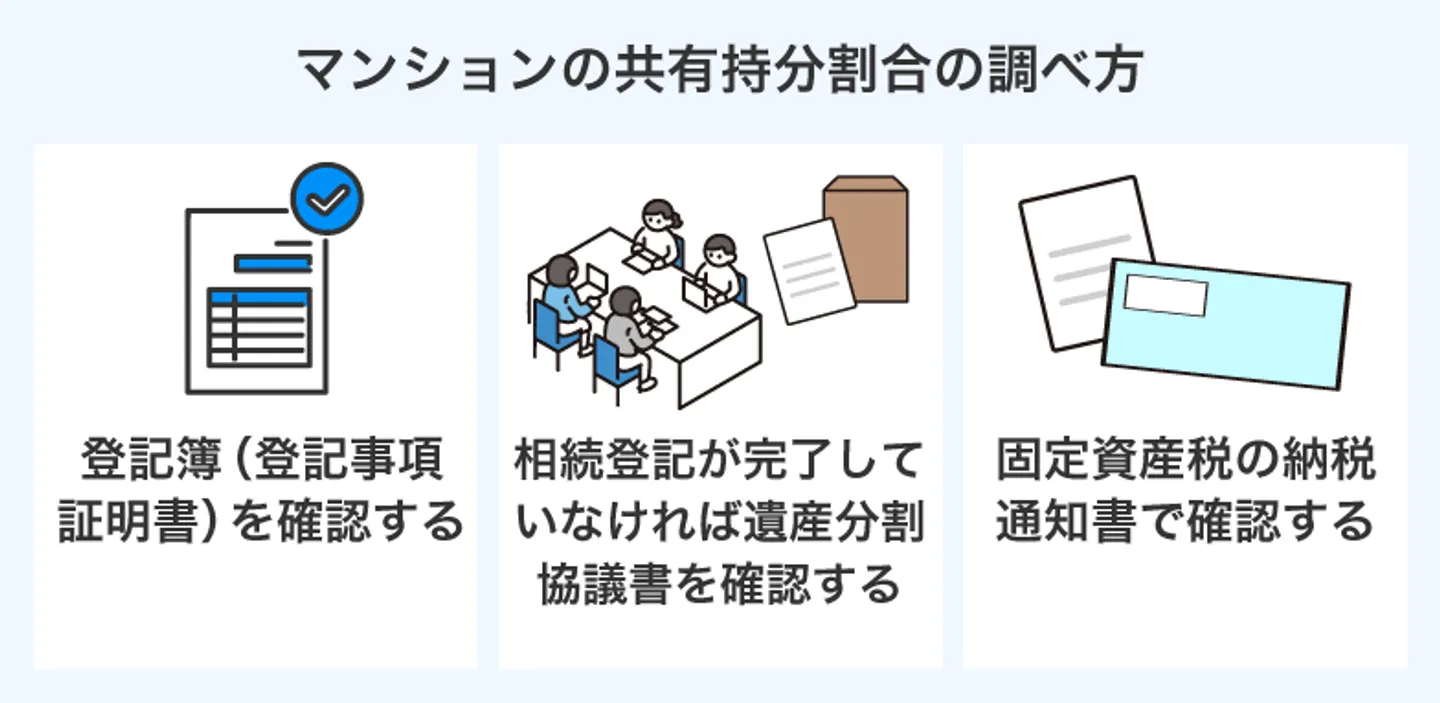

マンションの共有持分割合の調べ方

相続によってマンションを取得した場合、共有持分割合がわからないというケースは少なくありません。

しかし所有している共有持分の割合がわからないと、売却や賃貸契約が難しいことが多いです。また、共有持分割合をあいまいにしておくと、今後マンションにおいて相続が発生した際に権利関係がどんどん複雑になってしまいます。

この章を参考にして、マンションにおける共有持分の割合を確認しましょう。

- 登記簿(登記事項証明書)を確認する

- 相続登記が完了していなければ遺産分割協議書を確認する

- 固定資産税の納税通知書で確認する

登記簿(登記事項証明書)を確認する

登記簿(登記事項証明書)には、共有名義人ごとに共有持分割合が記載されています。登記簿の「権利者その他の事項」を確認すると、以下のように共有持分割合の記載があります。

共有名義人

東京都〇〇区〇〇 持分3分の2 田中△△

東京都〇〇区〇〇 持分3分の1 田中□□

登記簿は、法務局の証明書発行窓口で取得できます。また、郵送やオンラインで申請して取得することも可能です。

郵送やオンライン申請であれば平日に窓口へ出向くのが難しくても登記簿を取得でき、証明書発行窓口で請求するときよりも少ない手数料で発行してもらえます。

| 請求・受取方法 |

発行手数料(1通あたり) |

| 窓口請求 |

600円 |

| オンライン請求・窓口受取 |

480円 |

| オンライン請求・郵送 |

500円 |

登記簿は以下のページから申請できます。ぜひ参考にしてください。

参照:オンライン申請のご案内|法務局

相続登記が完了していなければ遺産分割協議書を確認する

相続登記が完了していなければ、登記簿を確認しても現在の共有持分割合がわかりません。その場合、遺産分割協議書を確認するとよいでしょう。

遺産分割協議書は、通常であれば相続人それぞれが所持しています。遺産分割協議書を確認したあとは、記載された内容に従って登記を済ませましょう。

なお、遺産分割協議書をもって相続登記を行う場合は遺産分割協議書の原本が必要です。

そのほか、以下の書類も必要になります。

- 被相続人の戸籍(出生から死亡まで)

- 被相続人の住民票除票または戸籍附票

- 相続人全員の現在戸籍

- 不動産を相続する人の住民票または戸籍附票

- 相続人全員の印鑑証明書

- 固定資産評価証明書

固定資産税の納税通知書で確認する

共有持分の割合は「固定資産税の納税通知書」でも確認できます。

納税通知書は建物や土地など、不動産を所有している人に市区町村から送付される書類です。

ただし、納税通知書は共有者のうち、代表者にしか送付されません。代表者が自分以外の場合は、代表者に連絡を取るか市区町村役場の窓口で「固定資産評価証明書」を取得するとよいでしょう。

また、納税通知書には「誰がどのくらいの持分を所有しているか」までは記載されていないケースが多いため、相続登記が完了しているなら登記簿を確認するのが確実です。

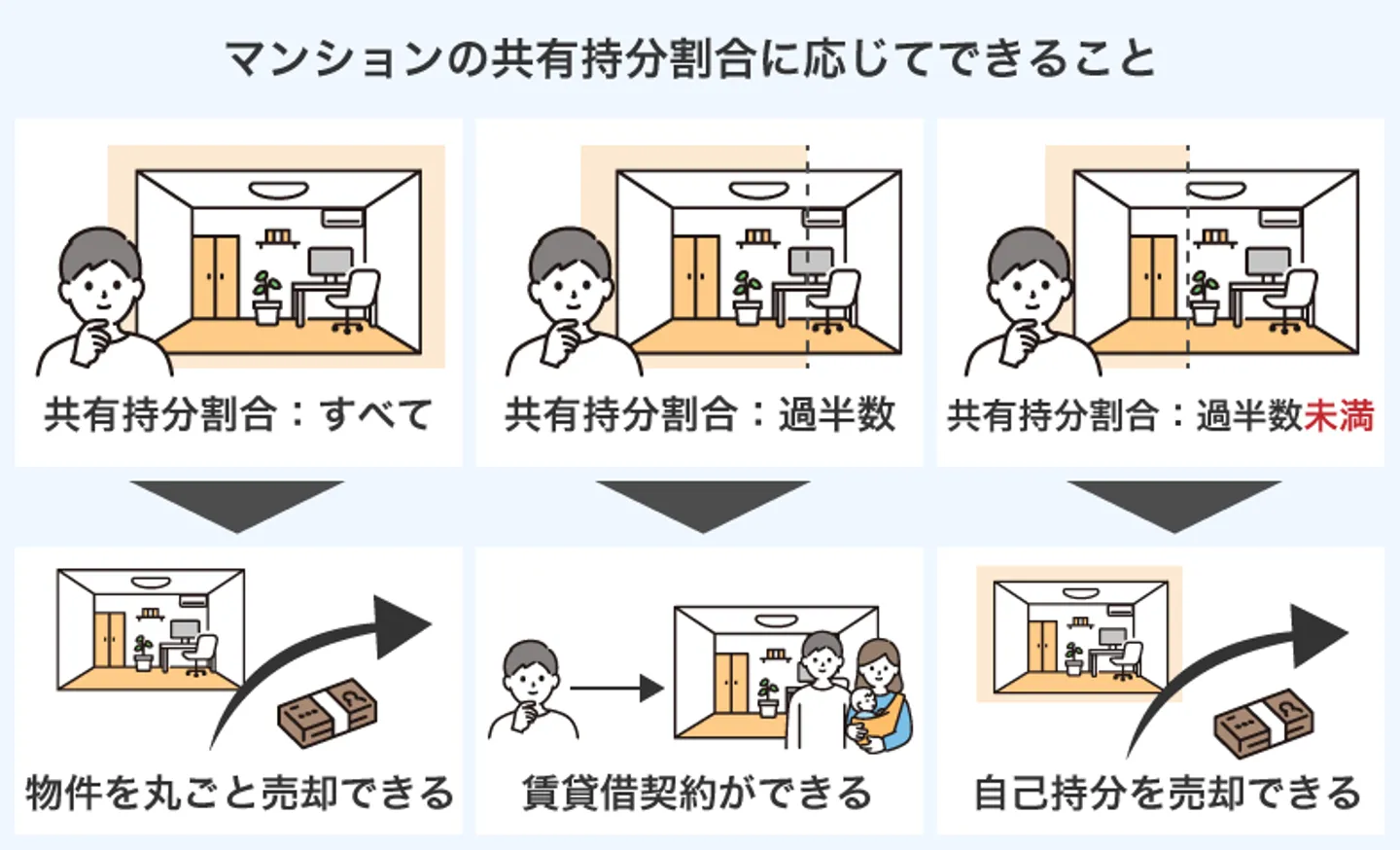

所有する共有持分割合によってマンションに対してできる行為が異なる

共有名義の不動産は、所有している持分割合によってできる行為が異なります。とくにマンションの賃貸借契約や売却を考えている場合は、所有している共有持分割合が重要です。

この章では、共有名義のマンションにおいて、共有持分割合に応じてできることをお伝えします。

- 共有持分割合をすべて所有していれば物件を丸ごと売却できる

- 共有持分割合が過半数に達しているなら賃貸借契約ができる

- 共有持分割合が過半数に満たなくても自己持分なら売却できる

共有持分割合をすべて所有していれば物件を丸ごと売却できる

共有持分割合をすべて所有していれば、自由にマンションの売却ができます。また、1人ですべての持分を所有していなくても、共有者全員の同意があればマンションの売却が可能です。

逆に、共有者のうちで1人でも売却に反対している人がいると、売却はできません。

第二百五十一条 各共有者は、他の共有者の同意を得なければ、共有物に変更(その形状又は効用の著しい変更を伴わないものを除く。次項においても同じ。)を加えることができない。

引用元 e-Govポータル「民法第251条」

共有不動産に大規模な修繕が必要なときも、共有者全員の同意が必要です。「共有不動産に物理的な変更を加えるときは共有者全員の同意が必要」と覚えておくとよいでしょう。

共有者がマンションの売却に反対しているときの対処法は、以下の記事で詳しく解説しているので参考にしてください。共有不動産の売買時に発生する税金や、諸費用についても解説しています。

共有持分割合が過半数に達しているなら賃貸借契約ができる

所有している共有持分の割合が過半数に達しているなら、賃貸借契約を結べます。

第二百五十二条 共有物の管理に関する事項(次条第一項に規定する共有物の管理者の選任及び解任を含み、共有物に前条第一項に規定する変更を加えるものを除く。次項において同じ。)は、各共有者の持分の価格に従い、その過半数で決する。共有物を使用する共有者があるときも、同様とする。

引用元 e-Govポータル「民法第252条」

注意点は、「共有者の人数における過半数」ではなく、「共有持分割合における過半数」である点です。

例えば、以下のような共有名義のマンションがあったとします。

・母親:持分割合2分の1(8分の4)を所有

・子ども:4人がそれぞれ8分の1ずつの持分割合を所有

この場合、子ども全員がマンションを賃貸借したいと主張しても、母親が反対すると賃貸借契約は結べません。共有者の人数が過半数に達しているため子どもの主張が通るようにも思えますが、共有持分割合に関しては過半数に満たないためです。

共有持分割合が過半数に満たなくても自己持分なら売却できる

所有している持分割合が過半数に満たないと、自身の判断では賃貸借契約や売却ができません。ただし、自身の共有持分のみであれば、他共有者の同意を得なくても売却が可能です。

第二百四十九条 各共有者は、共有物の全部について、その持分に応じた使用をすることができる。

引用元 e-Govポータル「民法第249条」

他にも「保存行為」であれば単独でできます。保存行為とは、共有不動産の現状を維持する行為です。

具体的には以下のような行為をいいます。

- 不動産の修繕

- 法定相続による所有権移転登記

- 不法占拠者への明け渡し請求

マンションの共有持分を高く売却する方法

ここまで、マンションにおける共有持分割合の確認方法や、共有持分割合によってできることを解説しました。

共有名義のマンションを所有している人の中には、共有持分を売却したいと考えている人は多いのではないでしょうか。そこでこの章では、共有持分を高く売却する方法を解説します。ぜひ参考にしてください。

- 共有者全員で売却する

- 他の共有者あの持分を買い取って持分割合を大きくしてから売却する

- 共有持分専門の買取業者へ売却する

共有者全員で売却をする

共有不動産は、共有者全員の同意を得て1つの不動産として売却する方法がもっとも高値での売却が見込めます。

共有持分のみで売却をしようとしても、共有持分は活用が難しく需要が低いため、相場よりも低くなってしまうのが一般的です。共有持分を売却したいと思ったら、まずは他共有者へ売却を提案してみるとよいでしょう。

売却後は、売却益を共有持分割合に応じて分配するのが一般的です。

他共有者の持分を買い取って持分割合を大きくしてから売却する

前の項目でも解説したように、共有持分は所有している割合が大きいほど、共有不動産に対してできる行為の幅が広がります。そのため、なるべく持分割合を大きくしてから売却するのも、共有持分を高値で売るための方法です。

全員の同意が取れなくても、売却に同意している共有者がいるのなら、共有持分の買取を持ちかけてみるとよいでしょう。

売買価格は自由に設定できますが、相場よりも低すぎる価格での売買は贈与とみなされる恐れがあります。身内や知り合いであっても、なるべく相場に近い価格で売買するようにしましょう。

また、年間に贈与を受ける金額が110万円以下であれば、贈与税の控除を受けられます。相場価格と照らし合わせて、上手く活用するとよいでしょう。

>>【相場価格を調べるなら】専門買取業者の無料査定を利用しよう

共有持分専門の買取業者へ売却する

共有持分のみで売却する場合、一般の不動産業者では取り扱っていなかったり、相場よりも大幅に低い値段を提示されたりすることは少なくありません。そのため、共有持分の売却は「実績豊富な買取業者」に依頼することが大切です。

当サイトを運営するクランピーリアルエステートも、共有持分の専門買取業者として数々の取引実績があります。買取後の共有持分を運用・転売するノウハウが豊富にあるため、高値での買取が可能です。

とくに、弁護士と連携して各種手続きをスムーズに行えるという強みがあるため、権利関係が複雑な物件や、共有者とトラブルになっている物件でも高額買取が実現します。

無料相談も承っているため、共有持分の売却に関して不安や疑問があれば、ぜひお気軽にお問い合わせください。価格が下がりやすい小型の共有持分でも、積極的な高額買取が可能です。

まとめ

マンションを共有不動産として購入する際、共有持分割合は出資額に応じて設定するのが一般的です。

ただし住宅ローンを組む場合や親から資金援助を得る場合は、ローンの種類や資金調達方法によって異なります。また、相続によってマンションを共有で取得するときは、主に以下の3つの方法で決定します。

- 遺言書の内容に従って決める

- 遺産分割協議を行って決める

- 法定相続分どおりに決定する

現在所有しているマンションの共有持分割合を知りたいなら、法務局で取得できる「登記簿(登記事項証明書)」を確認しましょう。

共有持分の割合が大きければ、その分マンションに対してできる行為の範囲も広がります。

とくに売却を考えているのであれば、共有持分の割合を多く持っていた方が有利です。自身の共有持分のみの売却を考えている場合は、共有持分専門の買取業者へ依頼するとよいでしょう。

当社では、無料相談や無料査定を行っています。ぜひお気軽にお問い合わせください。

価格が下がりやすい小型の共有持分でも、積極的な高額買取が可能です。

最短48時間のスピード買取で

不動産を現金化

「高く・早く・トラブルなく」

売却したいなら

共有持分買取専門の

当社にお任せください!

マンションの共有持分についてよくある質問

共有持分が割り切れない場合はどうしたらいいですか?

共有持分が割り切れないときは、端数を調整します。

例えば6,000万円のマンションを夫婦2人で購入し、夫が3,700万円、妻が2,300万円負担したケースを例に考えてみましょう。

- 夫:3,700万円÷6,000万円=0.61666…

- 妻:2,300万円÷6,000万円=0.38333…

上記のケースでは、夫も妻も割り切れません。それぞれ端数を調整し、以下のような数字にします。

- 夫:0.60(10分の6)

- 妻:0.40(10分の4)

ただし、端数を調整するときは贈与税に注意する必要があります。端数の調整によって共有持分が増えると、増えた部分が贈与扱いになるためです。調整の際は、贈与税の非課税枠である「年間110万円」を超えないようにしましょう。

ちなみに上記のケースでは夫の持分が減り、妻の持分が増えていますが、110万円におさまるため贈与税はかかりません。

6,000万円×(40%ー38.3%)=102万円

一度決めた持分をあとから変更することはできますか?

変更できます。誤って出資した金額と異なる比率で登記してしまった場合は「持分更正登記」、単に持分割合を変更したいなら「持分一部移転登記」「持分全部移転登記」など、ケースにあわせて方法があります。

ただし、持分を変更する(一方がもう一方へ持分を移す)ことで贈与税が発生する場合があるため、贈与税が発生しないかどうか確認したうえで行ったほうがよいでしょう。

共有持分の更正登記の方法については、以下の記事で詳しく解説しています。ぜひ参考にしてください。

訳あり不動産の売却でお悩みなら

今すぐご連絡ください

- 北海道・東北

-

- 関東

-

- 東海

-

- 関西

-

- 北陸・甲信越

-

- 中国・四国

-

- 九州・沖縄

-