借地権を地主が買取する場合の価格相場は?

借地権を地主が買い取る場合、きっかけは以下のどちらかです。

借地権の買取価格の相場は「誰が買取を提案したか?」によって変わります。

それぞれのケースについて、みていきましょう。

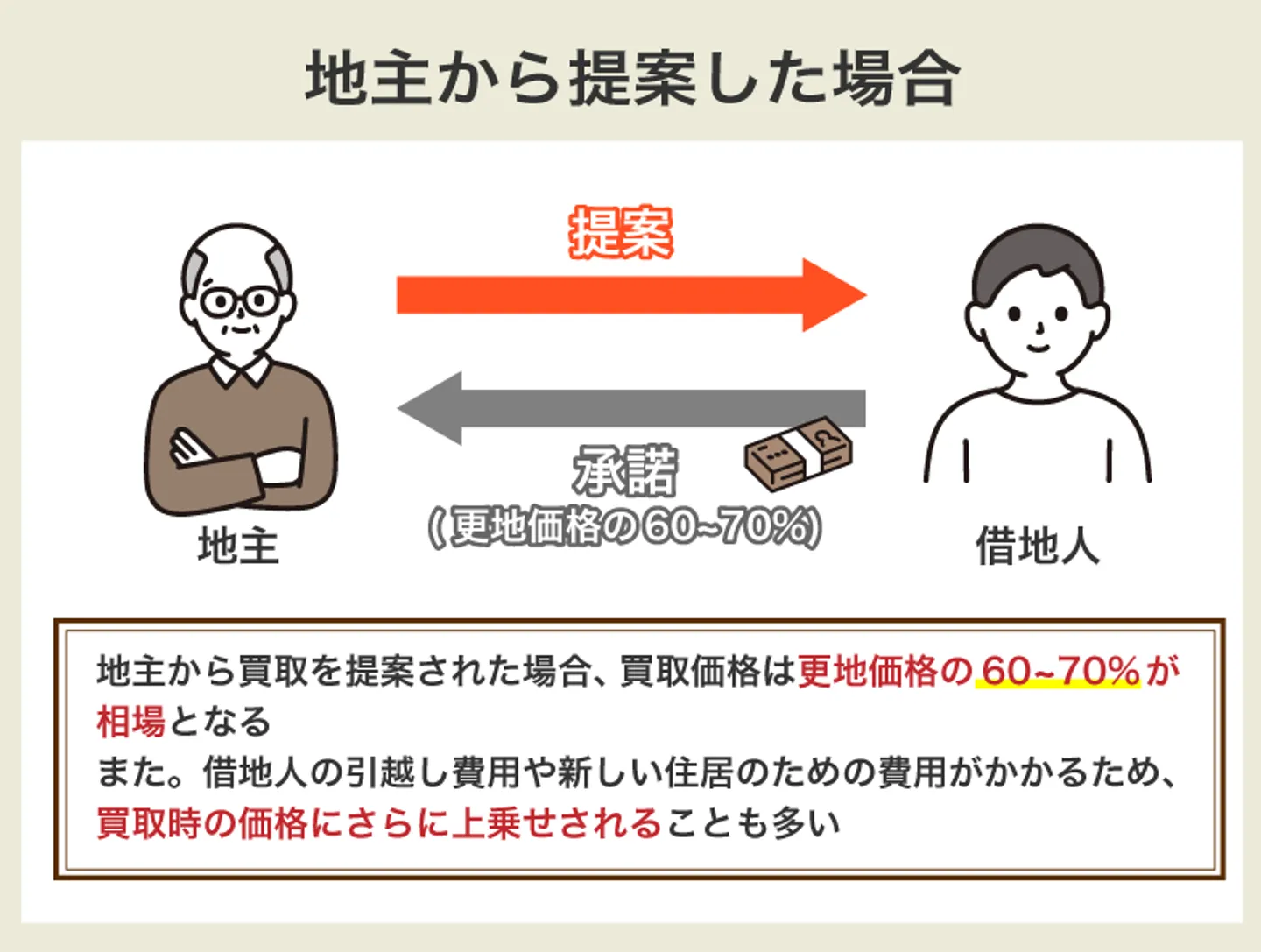

地主から買取を提案した場合は更地価格の60~70%

- 自分で借地を使いたい

- 借地に親族を住まわせたい

- 借地でアパート・マンション経営を始めたい

このような理由で、地主から借地権の買取を提案した場合、買取価格の相場は更地価格の60〜70%です。

この割合は、路線図に記載されている借地権割合が基準になっています。

地主から提案する場合、借地人の引越し費用や新しく住居を構えるために必要な費用の補償なども買取時の価格に上乗せされることが多いです。

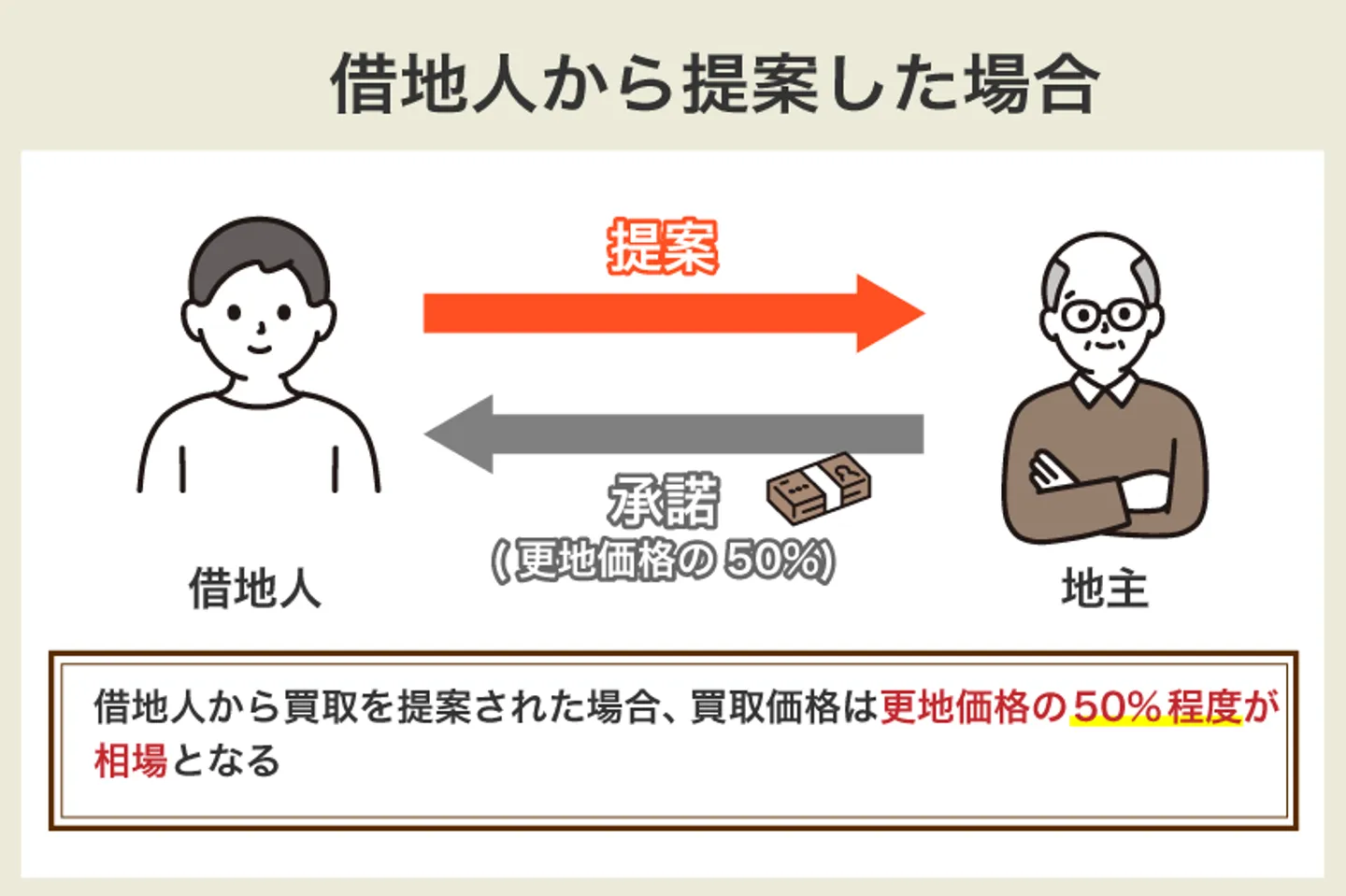

借地人から買取を希望した場合は更地価格の50%程度

借地人から借地権買取を希望した場合は、買取価格も低くなる傾向があります。

ほとんどの借地人は借地権割合にもとづいた金額での買取を希望します。しかし最終的には更地価格の50%程度で買取されるケースが多いです。

借地人が地主に借地権を買い取ってほしいということは、借地人側に相応の事情があるためです。

もし借地人が借地権を第三者に売却したいと思っても、地主の承諾と譲渡承諾料が必要なため、手間や時間がかかります。また借地権割合にもとづいて、借地人が更地価格の60〜70%程度で借地権を第三者へ売却しようと思っても、なかなか買主は見つかりません。

たとえ更地価格の50%程度になるとしても、地主に買い取ってもらったほうが、借地人にも「手間が少ない」「手元に残るお金は多い」というメリットがあります。

そのため借地権を買い取るときは、借地人から買取を希望した場合のほうが、買取価格が安くなるのです。

地主に借地権買取の交渉をするための3つのポイント

地主に借地権買取の交渉をするためのポイントは、以下の3つです。

- 不動産業者に仲介に入ってもらう

- 価格交渉しすぎない

- 売却目的なら地主に同時売却を提案する

1.不動産業者に仲介に入ってもらう

借地権を地主に買い取ってもらう場合、交渉が重要なポイントになります。

借地権は不動産や法律などの専門的な知識が必要で、手続きも複雑なため、1人で交渉すると足元をみられてしまう可能性があります。売買価格が適正か見極めるのも難しいため、自分で交渉するのは困難です。地主との交渉がうまくいかず、関係性が悪くなってしまう恐れもあるでしょう。

そのため借地権の買取交渉は、借地権専門の不動産会社に仲介に入ってもらうのがおすすめです。専門の不動産会社に相談すれば、適切な借地権価格を計算し、地主と円滑な交渉を進めてくれます。

2.価格交渉しすぎない

借地権を買い取ってもらう際、できるだけ高い値段で買い取ってもらいたいと考えるのは当然です。しかし、あまり価格交渉しすぎると、地主に買取を拒否されてしまったり買取価格を下げられたりしてしまう可能性があります。

借地権の売却価格は、一般的な市場価格がありますが、実際の取引価格は、借地権者と地主の交渉によって決定します。そのため、必ず市場価格どおりに買い取ってもらえるとは限りません。

市場価格にこだわりすぎると、地主が買取を拒んでくる可能性もあるため、ある程度の歩み寄りは必要です。

なお借地権を第三者に買い取ってもらう場合、地主の承諾が必要ですが、地主に対して借地権割合の10%ほどを承諾料として支払うのが一般的です。地主が借地権を買い取るケースでは、承諾料は不要となるため、承諾料の金額を考慮しなければならない場合もあるでしょう。

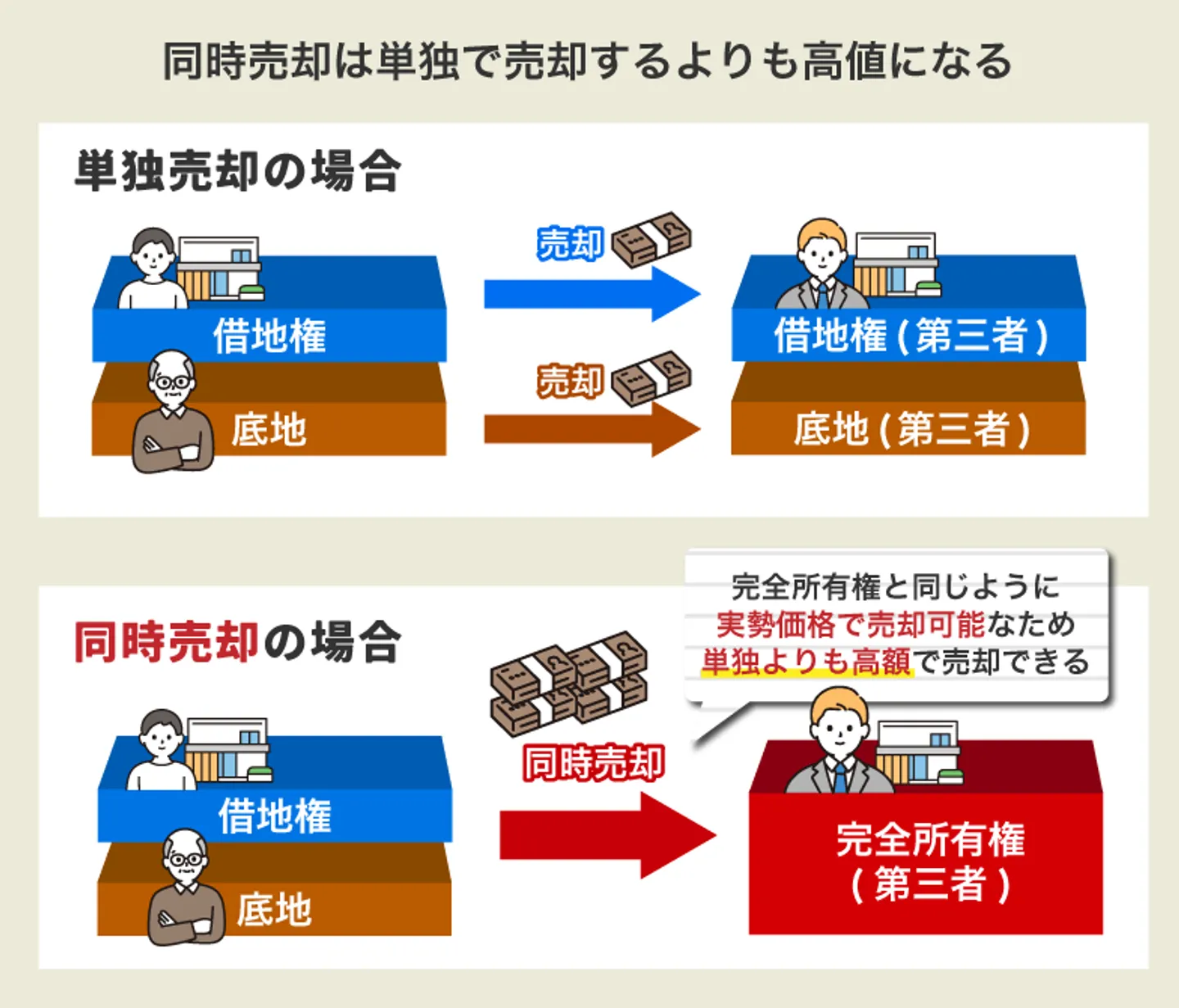

3.売却目的なら地主に同時売却を提案する

地主も土地を手放したいと考えている場合は、同時売却を提案するのも1つの方法です。同時売却とは、借地人が所有する借地権と地主が所有する底地を同じタイミングで第三者に売ることです。

同時売却であれば、完全所有権の不動産と同じように、実勢価格に近い価格で売却できる可能性があります。底地・借地をそれぞれ単独で売却するよりも高値になるため、地主も売却を考えているのであれば、お互いにメリットがある提案です。

また、同時売却をする場合は、地主に対して承諾料を支払う必要がないケースも多いです。

なお地主と同時売却をして得られた代金をどのように分配するかは、話し合って決める必要があります。一般的には借地権割合が借地人、残りが地主の取り分とする場合が多いです。取り分の割合がなかなか決まらない場合は、売却益を折半する方向で話し合うとまとまりやすいでしょう。

ただし当事者同士で話し合うと、お互いが主張しあってトラブルに発展する可能性もあります。そのため売却益の取り分に関しては、不動産会社に仲介してもらうとよいでしょう。

>>【無料相談】底地・借地権の買取窓口はこちら

借地権を地主に買い取ってもらう際の注意点

借地権を地主に買い取ってもらう際の注意点は、次のとおりです。

- 解体費用を地主・借地人のどちらが負担するか明確にしておく

- 口約束ではなく書面で契約を結ぶ

- 所有者移転登記と建物の登記状況の確認を忘れない

- 借地権を買い取ってもらうと地主に不動産取得税と固定資産税がかかる

それぞれ解説します。

解体費用を地主・借地人のどちらが負担するか明確にしておく

地主が借地権を買い取る際、ほとんどの場合は更地の状態に戻すように言ってきます。

しかし、買取金額の交渉が先に進んでしまうと、地主も借地人も解体費用の負担について取り決めるのを忘れてしまう場合があります。また買取金額の折り合いがついたのに、地主は更地渡し、借地人は現況渡しとお互いに思っていることが異なる場合もあるでしょう。

地主が借地権を買い取る場合、借地権上の建物を更地にして引き渡さなければならないのか、現況で引き渡せばよいのかを確認しながら交渉を進める必要があります。

後々のトラブルを防ぐためにも、解体をするのかしないのかだけではなく、解体費用の負担者も明確にしておきましょう。

口約束ではなく書面で契約を結ぶ

地主に借地権を買い取ってもらう際は、書面で契約を結びましょう。

借地権を買い取ると地主と口約束をし、建物を取り壊して更地にしたのに、地主が買取を拒むといったトラブルが発生する場合があります。借地上の建物は、借地人の借地権を主張する大切な要素のため、このようなトラブルは避けなければなりません。

そのため地主に借地権を買い取ってもらう際は、口約束ではなく書面で契約を締結することが重要です。

引き渡しまでに借地人が更地にしなければならない場合は、地主の都合で売買契約が解除になったときの解体費用負担などを契約書に明確に記載しておきましょう。契約書に記載しておけば、後々のトラブルを防げます。

所有者移転登記と建物の登記状況の確認を忘れない

借地人が借地上に建っている建物の名義変更をせずに相続していると、登記名義人と実際の所有者が違うため、借地権を買い取ってもらう際に手続きがスムーズに進まない場合があります。また建物が古いと、未登記の場合もあるでしょう。

このような問題を防ぐためにも、建物の登記状況を確認することは重要です。土地及び建物の登記簿謄本は、不動産の所在地を管轄する法務局で取得可能です。

なお所有権移転登記を行わないと、第三者に所有権を主張できません。そのため決済後は、建物の名義を借地人から地主に必ず移転しましょう。

借地権を買い取ってもらうと地主に不動産取得税と固定資産税がかかる

借地権を買い取る場合、不動産取得税や固定資産税、都市計画税がかかります。

|

概要 |

計算方法 |

| 不動産取得税 |

不動産を取得した際に取得した人に対して課税される税金 |

固定資産税評価額×4%

ただし、土地や住宅の場合は3% |

| 固定資産税 |

毎年1月1日時点で土地や家屋を所有している人に課税される税金 |

固定資産税評価額×1.4%

ただし、税率が軽減できる特例がある |

| 都市計画税 |

市街化区域内に土地及び建物を所有している人に課税される税金 |

固定資産税評価額×0.3%

ただし、地方自治体により税率が異なる |

不動産取得税とは、不動産を取得したときに、取得した人に対して課税される税金です。

借地権だけを買い取っても、その土地の所有権は持っていないため、不動産取得税は課税されません。しかし借地の上に建物が建っている場合や、借地権を買取り後に建物を建てた場合は、建物に対して不動産取得税がかかります。

不動産取得税の納税額は、固定資産税評価額×4%です。ただし、令和9年3月31日までに取得した土地と住宅については、軽減税率として3%が適用されます。

また、固定資産税とは、毎年1月1日時点で土地や家屋を所有している人に課税される税金です。都市計画税は、市街化区域内に土地及び建物を所有している人に課される税金です。固定資産税や都市計画税も、不動産取得税と同様に借地には課税されません。

計算方法は、次のとおりです。

- 固定資産税:固定資産税評価額×1.4%

- 都市計画税:固定資産税評価額×0.3%

なお固定資産税は1月1日に不動産を所有している人に課税されるため、年の途中で借地を売買している場合は、借地人がすでに納税していることがあります。その場合は、契約書上で定めた方法で精算し納税負担を決定します。

借地権を地主が買取る場合の手続き

借地権を地主が買取る流れは、次の5ステップです。

- 不動産会社に相談

- 不動産調査

- 地主に提案・交渉

- 借地権の売買契約締結と手付金の支払い

- 借地権の引き渡し

それぞれのステップに分けて、具体的に解説します。

1.不動産会社に相談

借地権を買い取ってほしいと思ったときは、地主へ交渉する前に不動産会社へ相談しましょう。

自分で地主と交渉する借地人もいますが、交渉がスムーズに進まず地主との関係性が悪くなってしまう場合もあります。

借地権専門の不動産会社であれば、地主への交渉を代行してもらえます。

不動産会社が交渉する前に、地主の性格や人柄、過去の経緯などを伝えておくと、不動産会社も交渉しやすいです。

また借地権の賃貸借契約書があると、地代や交渉時期などから売却価格にどれほど影響があるか考慮してくれるため、持参することをおすすめします。

>>【無料相談】底地・借地権の買取窓口はこちら

2.不動産調査

借地権の買い取りで提案する価格を算出するために、不動産調査を行います。

現地調査では、借地の形状や面積・前面道路の幅員・隣地の境界線・周辺環境を確認します。また、借地がある地域の路線価や建築に関わる法令上の規制、建築可能な建物の用途・構造・規模、建て替えの可否などを市区町村役場で調査するのです。

ここで調査した内容から借地権の価格を査定し、買い取りを提案するときの価格根拠とします。

なお不動産の価格を算出してもらう際に、売却にかかわる諸費用も諸費用も計算してもらうと、手元に残る金額の把握ができます。

3.地主に提案・交渉

価格査定が完了したら、地主へ買取の提案と交渉をしましょう。

買取価格の他にも、以下のような条件を話し合います。

- 更地引き渡しか?

- 建物を取り壊す場合の費用は誰が負担するか?

- いつ借地を引き渡すか?

地主への借地権買取の提案は、お金の問題も絡んでくるため、当事者間での交渉は難しくお互いの主張が平行線を辿ってしまうことが多いです。

相場にこだわりすぎて価格交渉しすぎると、地主へ買取を拒まれる可能性もあります。

そのため地主に提案・交渉するときは、譲れない条件を伝えたうえで、不動産会社に仲介を依頼したほうがよいでしょう。

4.借地権の売買契約締結と手付金の支払い

地主から買取の同意を得たら、売買契約を結びます。

売買契約書は仲介する不動産会社が作成するので、内容を確認し不明点を明確にしておきましょう。

このとき手付金も支払いますが、相場は売買価格の10%程度です。

手付金は、不動産売買契約において契約を締結する際に買主から売主に支払う売買代金の一部で、残金決済の際に売却金に充当されます。

契約書の内容に納得したうえでサインをすると、借地権の売買契約が成立します。

このタイミングで、不動産会社に仲介手数料の半金を支払うのが通例です。

5.借地権の引渡し

売買契約締結後、契約で定めた期日に残金決済・借地の引渡しを行います。

このとき、不動産会社に仲介手数料の残金を支払います。

なお建物もあわせて買い取ってもらう場合は、建物の所有権移転登記も行わなければなりません。借地権登記はされていない場合がほとんどですが、もし登記されている場合は、借地権の消滅登記を行いましょう。

これをもって、借地権の買取が完了します。

借地権を地主に売却する以外の選択肢

借地権を地主に売却する以外の選択肢は、以下のとおりです。

- 借地権が期間満了で終了するなら建物買取請求権を行使する

- 地主が譲渡の承諾をしてくれない場合は借地非訟を利用する

- 地主に借地権を返還する

- 借地権専門の買取業者に買い取ってもらう

それぞれ解説します。

借地権が期間満了で終了するなら建物買取請求権を行使する

建物買取請求権とは、借地契約が満了となり更新せずに終了した場合、借地人が地主に対して建物の買取を請求できる権利です。

地主は建物買取請求権を拒否できません。借地契約で「契約満了になっても、借地人は地主に対して建物買取請求権を行使しない」と取り決めていた場合でも無効です。

建物買取請求権を行使できる条件は、次のとおりです。

- 借地人が買取請求権を行使したいと地主に意思表示をしている

- 借地上に借地人が建てた建物がある

- 借地権が契約満了になるタイミングである

- 契約が更新されないと地主が借地人に事前に通知している

- 契約更新をしないことに対して地主に正当理由がある

地主が契約更新しないことの正当理由には、以下のものがあげられます。

- 地主が土地を自己使用する

- 借地上に建っている建物が老朽化している

- 借地人が契約違反をした

- 土地の再利用や再開発をする

もし建物買取請求権を行使したのに地主が応じてくれない場合は、借地人は土地の明渡しを拒否できます。

建物買取請求権を行使する通知は、普通郵便や手渡しでも有効です。ただし後日通知をしたかどうかでトラブルになる場合もあるため、内容証明郵便で通知したほうがよいでしょう。

なお、次の場合は建物買取請求権が行使できません。

- 借地権の契約期間満了前に解約する場合

- 地代不払いや無断転貸など契約違反による解除の場合

- 定期借地権の場合

- 借地契約を合意解除した場合

建物買取請求による買取価格は、時価となります(借地借家法13条1項)時価とは買取をする時点での建物の価格です。

建物の建築費用から耐用年数をもとに、経年分の減価額を差し引いて計算します。さらに建物の時価とあわせて、駅近や都心、日当たりなど、場所的利益をあわせて買取価格を算出します。

築年数の経っている建物でも買取請求することは可能ですが、一般的に借地権の契約期間は長く、契約満了時には築年数が経っていることが多いため、高い価格での買取は難しいでしょう。

また建物と土地は個別に評価するため、建物の時価に借地権の価格は含めません。

地主が譲渡の承諾をしてくれない場合は借地非訟を利用する

地主に借地権の買取を拒否された場合、第三者へ借地権を売却するためには、地主の承諾が必要です。しかし借地権を譲渡したくても、地主が第三者の買取を同意してくれない場合があります。

そのような場合は、借地非訟を裁判所に申立てることができます。借地非訟とは、地主と借地人の間で借地に関するトラブルが発生したときに、裁判所へ地主の代わりに許可を求める手続きです。

借地人は、借地権の所在地を管轄する裁判所に借地非訟の申立てをします。裁判所が選任した鑑定委員が物件や当事者の状況を確認して、地主の代わりに譲渡承諾を許可するかどうかを判断します。裁判所が譲渡を許可すれば、地主の承諾がなくても借地権の売却が可能です。

ただし借地非訟の申立ては時間と労力がかかるうえ、地主との関係が悪化することにもつながるため、最後の手段といえるでしょう。

地主に借地権を返還する

借地権の売却を拒否された場合、地主に無償で返還するのも1つの方法です。

無償で返還するのであれば、地主の負担もないため実現しやすいでしょう。

ただし、地主に借地を返還する場合は、建物を解体して更地に戻す場合が多いです。建物を解体したら、1ヵ月以内に建物滅失登記の手続きを不動産の所在地を管轄する法務局で借地人が行わなければなりません。

解体工事や建物滅失登記に必要な時間を考慮すると、借地を返却するまでに半年から1年ほどの期間がかかります。借地権の取得にかかった費用や建物の建築費用が回収できないうえに、建物の解体費用も借地人負担のため、借地人の金銭的負担が大きくなります。

そのため、地代の負担からすぐにでも解消されたい場合のみ、おすすめできる方法です。

借地権専門の買取業者に買い取ってもらう

借地権を専門の買取業者に買い取ってもらうのも1つの選択肢です。

借地権の売却を仲介業者に依頼する方法もありますが、仲介の場合は仲介手数料が必要です。また購入希望者を見つける必要があるため、売却するまでに時間を要します。

借地権付き建物は、リフォームや建て替え時に地主の許可が必要だったり、地主とのトラブルの不安があるため、市場では売れにくい傾向にあり、売れ残ってしまう可能性もあります。

一方、借地権専門の買取業者に依頼すれば、地主と交渉をする必要がありません。地主との交渉はもちろん、借地非訟の手続きや弁護士の用意など、買取業者にすべて任せられるため安心です。

借地権に関する法律や規則に精通しているので、地主との交渉が早く進みやすいうえに、購入検討者を探す必要もないため、手早く現金化できます。現況で買取するため、建物を解体したり更地にしたりする費用もかかりません。

当サイトを運営する「クランピーリアルエステート」も借地権専門の買取業者です。年間3,000件以上の相談実績もあるため、安心してご利用いただけます。トラブルを抱えた案件でも、弁護士と連携しながら対応できるため、お気軽にご相談ください。

借地権売却にかかる経費と税金

借地権売却にかかる経費と税金には、以下のものがあります。

| 経費と税金 |

概要 |

| 仲介手数料 |

仲介により契約を成立させた不動産会社に支払う手数料 |

| 譲渡承諾料 |

借地上の建物を所有する借地人が、借地権を第三者に売却や贈与などをするときに地主の許可をもらうために支払う費用 |

| 解体費用 |

建物を取り壊す費用 |

| 印紙税 |

契約書や領収証などの経済的な取引にともなって作成した書類に課税される税金 |

| 登録免許税 |

不動産を購入して登記する場合などに納付する税金 |

| 譲渡所得税 |

譲渡所得に課税される税金 |

それぞれ解説します。

仲介手数料:不動産会社が仲介する場合

仲介手数料とは、仲介により契約を成立させた不動産会社に支払う手数料です。

宅地建物取引業法で上限額が定められており、上限額を超えなければ当事者間で報酬額を自由に決められます。

仲介手数料の上限額は、次のとおりです。

| 借地権売却価格 |

仲介手数料上限額 |

| 200万円以下 |

借地権売却価格×5%+消費税 |

| 200万円超400万円以下 |

借地権売却価格×4%+2万円+消費税 |

| 400万円超 |

借地権売却価格×3%+6万円+消費税 |

たとえば3,000万円の借地権を売却した場合の仲介手数料は、次のように計算します。

3,000万円×3%+6万円+消費税=105万6千円

なお仲介手数料は、売買契約締結時に半金、不動産の引き渡しが完了するまでに残りの半金を支払うのが一般的です。

譲渡承諾料:第三者に売却する場合

借地権や借地上の建物を売却するためには、地主の承諾を得なければなりません。

地主から承諾を得る際には、地主に対して譲渡承諾料を支払うのが一般的です。譲渡承諾料とは、借地上の建物を所有する借地人が、借地権を第三者に売却や贈与などをするときに地主の許可をもらうために支払う費用で借地権名義変更料とも呼ばれます。

承諾料は法律で定められているわけではないため、借地人は支払を拒否することも可能です。しかし借地契約で承諾料の規定に合意していたり、規定がなくても過去に承諾料を支払ったりしたことがある場合は、承諾料を支払わないために借地契約が解約される恐れがあるでしょう。

譲渡承諾料の相場は借地権価格の10%ほどです。相場はあくまでも目安で、地主との土地や地域の条件、関係性などによっても変わります。

なお地主が正当な理由がなく借地権売却を拒んだ場合、裁判所に借地非訟の申立を行い、地主の代わりに許可を得られます。借地非訟とは、地主と借地人の間で借地をめぐるトラブルが発生した際に、裁判所へ地主の代わりに許可を求める手続きです。

借地非訟によって「地主に正当事由なし」と裁判所が判断すれば、地主の承諾がなくても、第三者への売却は可能です。ただし裁判所が定めた承諾料を地主に払う必要があります。

また地主が借地権を買い取る場合や、相続により借地権を譲渡する場合は、承諾料は不要です。

解体費用:更地に戻す必要がある場合

借地を更地にして売却するのであれば、建物の解体費用がかかります。

解体費用は建物の構造や形状、坪数などによって異なりますが、相場は以下のとおりです。

| 建物の構造 |

解体費用/1坪 |

| 木造住宅 |

3万~4万円ほど |

| 鉄骨住宅 |

3.5万~4.5万円ほど |

| 鉄筋コンクリート(RC)造 |

5万~8万円ほど |

仮に40坪の鉄骨住宅を解体する場合は、140万~180万円ほどの費用がかかります。

また建物を解体する場合、ブロック塀や樹木の撤去、門扉や倉庫の撤去などの付帯工事が必要なケースがあります。付帯工事費用は、解体費用とは別途必要な金員となるため、家屋を解体する場合は余裕ある資金計画が重要です。

解体費用は解体業者によって変わってくるため、複数の解体業者に見積もりを依頼するとよいでしょう。

なお事前に自分で庭木や雑草を伐採したり、家電製品や家具などを自分で処分したりすると、業者に依頼する付帯工事が減るため費用を抑えられます。

印紙税:売買契約書に添付が必要

借地権の売却の際には、印紙税がかかります。印紙税とは、契約書や領収証などの経済的な取引にともなって作成した書類に課税される税金です。借地権や借地上の建物を売却する際の売買契約書に、売却金額に応じた収入印紙を添付し、押印やサインで消印をして納付します。

収入印紙は売買契約書1通につき1枚となります。契約書は売主・買主分を作成するのが一般的なので、収入印紙は2枚必要です。

契約書に印紙税に関する取り決めがない場合は、売主と買主が平等に負担するのが一般的です。そのため売主・買主がそれぞれ保有する契約書分の収入印紙を負担します。また印紙代の負担割合は、売主と買主が自由に取り決めることが可能です。不動産会社が仲介する場合は、仲介手数料とあわせて負担割合を決める場合もあります。

不動産譲渡に関する契約書は、令和9年3月31日までに作成するものであれば軽減税率が適用されますが、借地権の譲渡については軽減税率が適用されません。ただし不動産譲渡契約書に、借地権のみでなく建物の金額もあわせて記載されていれば、合計金額が軽減税率の対象となります。

たとえば売買契約書に「借地権3,000万円」としか記載がなければ、軽減税率は適用されないため、印紙税は2万円です。一方、建物2,000万円と借地権1,000万円を併記した場合は、軽減措置が適用されるため、印紙税は1万円となります。

なお、印紙税の額は、以下のとおりです。

| 契約金額 |

本則税率 |

軽減税率 |

| 10万円を超え50万円以下 |

400円 |

200円 |

| 50万円を超え100万円以下 |

1,000円 |

500円 |

| 100万円を超え500万円以下 |

2,000円 |

1,000円 |

| 500万円を超え1,000万円以下 |

10,000円 |

5,000円 |

| 1,000万円を超え5,000万円以下 |

20,000円 |

10,000円 |

| 5,000万円を超え1億円以下 |

60,000円 |

30,000円 |

参照:不動産売買契約書の印紙税の軽減措置|国税庁

契約書に記載された契約金額が1万円未満の場合は課税されません。また契約金額が10万円以下の場合(契約金額の記載のないものを含む)は、軽減措置の対象外です。

登録免許税:抵当権抹消や相続登記が必要な場合

借地権上の建物を売却する際に抵当権が設定されている場合は、抵当権の抹消をしなければなりません。

抵当権抹消の登録免許税は、不動産1つにつき1,000円です。借地上に建物が2つ建っている場合は、2,000円の登録抹消費用がかかります。

また借地権や借地権上の建物が被相続人名義の場合は、所有権移転登記ができないため、相続登記をする必要があります。

相続登記にかかる登録免許税は、以下の式で計算します。

固定資産税評価額×0.4%

なお借地権は、建物の登記がなければ、第三者に権利を主張できません。そのため、借地権を購入したときは、所有権移転登記を行う必要があります。

所有者移転登記の費用は売主・買主のどちらが負担してもよいですが、買主が負担するのが慣習となっています。

登記申請は自分でもできますが、手続きが複雑なので、司法書士に依頼する場合がほとんどです。登記費用の相場は、登記内容でも異なりますが1〜10万円です。

司法書士によっても異なるため、事前に見積もりをとっておくとよいでしょう。

譲渡所得税:譲渡所得がプラスの場合

借地権を売却したときに得られる利益を譲渡所得と呼びます。譲渡所得税は、譲渡所得に課税される税金です。

譲渡所得は、次のように計算します。

譲渡価格-取得費-譲渡費用-特別控除

取得費と譲渡費用の概要は、以下のとおりです。

|

概要 |

| 取得費 |

・借地権や借地上の建物を取得するのにかかった費用

・借地権の更新料や権利金、建物の購入代金や建築代金、登記登記費用などが含まれる

・借地権者に返還される敷金や保証金などは含まない |

| 譲渡費用 |

印紙税・仲介手数料・譲渡承諾料などが含まれる |

譲渡所得税は、譲渡所得がゼロやマイナスの場合は、課税されません。

たとえば不動産評価額が3,000万円の借地権を売却した際、売却価格が2,700万円の場合は譲渡所得税はかかりません。

譲渡所得税は、譲渡した年の1月1日時点での所有期間により次の2つにわけられます。

| 譲渡所得の種類 |

所有期間 |

税率(所得税+住民税+復興特別所得税) |

| 短期譲渡所得 |

所有期間が5年以下 |

39.63%(30%+9%+0.63%) |

| 長期譲渡所得 |

所有期間が5年超 |

20.315%(15%+5%+0.315%) |

なお譲渡所得がある場合は、借地権を売却した翌年の2月16日~3月15日までに申告・納税をしなければなりません。申告・納税を行わなかった場合、無申告加算税や延滞税がかかることもあるため、忘れないようにしましょう。

3000万円特別控除:売却する借地上の建物がマイホームの場合

売却した借地権上の建物がマイホームだったときは、3,000万円特別控除の特例を適用できます。

3,000万円特別控除とはマイホーム(居住用住宅)を売却した際、所有期間の長さにかかわらず、最大3,000万円を譲渡所得から差し引ける特例です。この特例を利用すれば、借地権を売却した際の譲渡所得が3,000万円以内であれば譲渡所得税がかかりません。

なお3,000万特別控除の適用要件は以下のとおりです。

- 自分が居住している家屋を売るか、家屋と併せてその敷地や借地権を売却すること。なお、以前居住していた家屋や敷地などの場合は、住まなくなった日から3年目の12月末までに売却すること

また、家屋を取り壊した場合は、次の2つの要件に当てはまること

・家屋を取り壊した敷地の譲渡契約が、家屋解体から1年以内に締結し、かつ、住まなくなった日から3年目の12月末までに売却すること

・家屋を取り壊してから譲渡契約を結んだ日まで、敷地を貸駐車場などとして利用していないこと

- 売却した年の前年や前々年に3,000 万円特別控除の特例(「被相続人の居住用財産に係る譲渡所得の特別控除の特例」によりこの特例を受けている場合を除く)またはマイホームの譲渡損失についての損益通算及び繰越控除の特例を適用していないこと

- 売却した年やその前年、前々年にマイホームの買換えや交換の特例を適用していないこと

- 売却した家屋や敷地などが、収用等の場合の特別控除など、他の特例を適用していないこと

- 災害により滅失した家屋の場合は、その敷地に住まなくなった日から3年目の12月末までに売却すること

- 土地や建物の売主と買主が、親族や夫婦、内縁関係にある人、同族会社など特別な関係でないこと

次のような家屋を売却した場合は、3,000万円特別控除の特例は適用できません。

- 3,000万円特別控除の特例を受けるためだけに入居した家屋

- 居住用家屋を新築する期間中だけ仮住まいとして使用した家屋など、一時的な目的で入居した家屋

- 別荘などのような趣味・娯楽・保養のために所有している家屋

参照:マイホームを売ったときの特例|国税庁

ただし、3,000万円控除特例を適用するには、建物を売却した翌年の2月16日から3月15日の間に確定申告が必要です。確定申告をしない場合、この特例は適用できないため、忘れないようにしましょう。

まとめ

借地を買取するときの価格相場は更地価格の約50〜70%で、地主と借地人のどちらが提案したかによって異なります。

借地権を買い取る際は、地主と借地人の交渉が必要です。しかし借地権は権利関係も複雑なため、間違った認識で交渉を進めてしまうと、後々トラブルになる恐れもあります。

そのため借地権の買取は、借地権に関して専門知識があり、交渉力もある実績豊富な不動産会社へ仲介を依頼しましょう。

また地主が借地権の買取を拒否する場合は、借地権専門の買取業者への依頼を検討をおすすめします。借地権専門の買取業者であれば、借地権を買い取ってもらうために地主と交渉をする必要がありません。

不動産会社が仲介する場合は仲介手数料が必要ですが、買取の場合は仲介手数料も不要です。借地権に関する法律や規則に精通しているので、地主との交渉が早く進みやすいうえに、購入検討者を探す必要もないため、手早く現金化できます。現況の状態で買取するため、建物を解体したり更地にしたりする費用もかかりません。

当サイトを運営する「クランピーリアルエステート」も借地権の買取を行っておりますので、ぜひ無料相談で悩みをお聞かせください。

借地権の買取に関するよくある質問

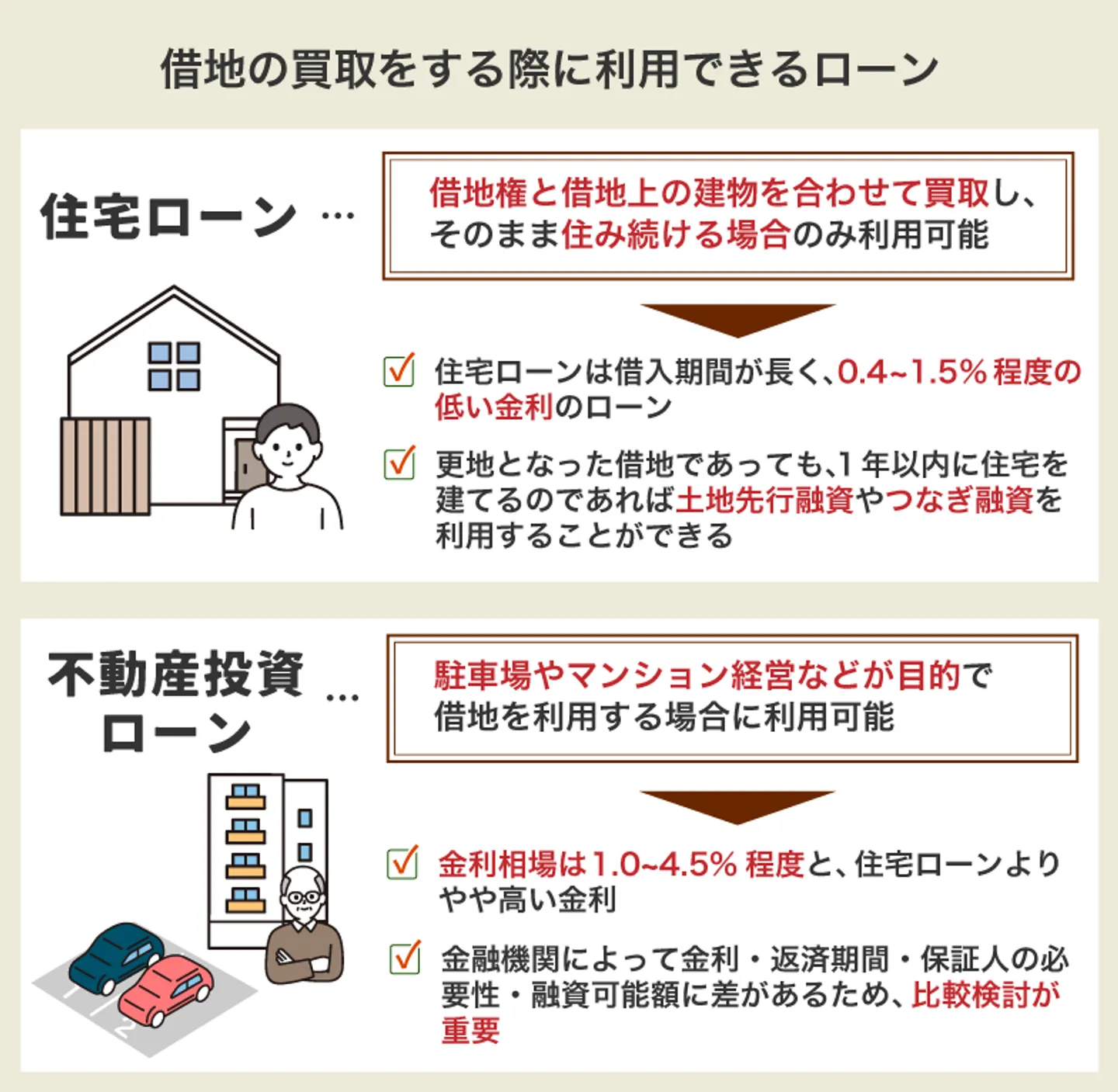

地主が借地権を買い取りたくても資金がない場合、利用できるローン借入にはどのようなものがありますか?

借地権と借地上の建物を合わせて買い取り、そのまま住み続ける場合は住宅ローンが利用できます。また更地となった借地であっても、原則1年以内に住宅を建てるのであれば、先に土地代金にあたる借地権の買取価格を融資してもらう土地先行融資やつなぎ融資を利用できる場合があります。

どのようなローン商品があるか、借地権の買取で融資を実行してもらえるかなど、金融機関によって異なるので事前に相談するようにしてください。

なお、マイホーム以外の目的で借地を活用する場合は「不動産投資ローン」が利用できます。たとえばアパートやマンションを建築して賃貸経営をする場合や、駐車場を経営するケースが該当します。

不動産投資ローンは収益性が重視されるため、住宅ローンよりも融資審査の基準が厳しいです。また、住宅ローンに比べて金利も高く設定されているので、入念に資金計画・投資計画を立てる必要があります。

不動産投資ローンも金融機関によって金利や返済期間、保証人の必要性、融資可能額などの条件に差があるため、複数の金融機関を比較することが大切です。ローン借入については不動産会社でも相談にのっているので、借地の買取交渉の相談とあわせて聞いてみるとよいでしょう。

訳あり不動産の売却でお悩みなら

今すぐご連絡ください

- 北海道・東北

-

- 関東

-

- 東海

-

- 関西

-

- 北陸・甲信越

-

- 中国・四国

-

- 九州・沖縄

-