【5ステップで整理】路線価を使った角地の評価額の計算方法

1本の道路にしか接していない通常の土地の評価額は「路線価✕奥行価格補正率✕面積」で算出します。一方、角地は2本の道路に接しているため、正面となる道路と側方の道路を区別したうえで評価しなくてはいけません。

角地の評価額の基本的な計算式(路線価方式)

ア. 正面路線価 ✕ 奥行価格補正率

イ. 側方路線価 ✕ 奥行価格補正率 ✕ 側方路線影響加算率

↓

(ア+イ)✕ 面積 = 角地の評価額

正面路線価や側方路線価の判定から、評価額を算出するまでの流れは、一定の手順に沿って整理できます。

次の項目から、具体的な数字を用いながら、角地の評価額を求めるまでの5つのステップを解説します。

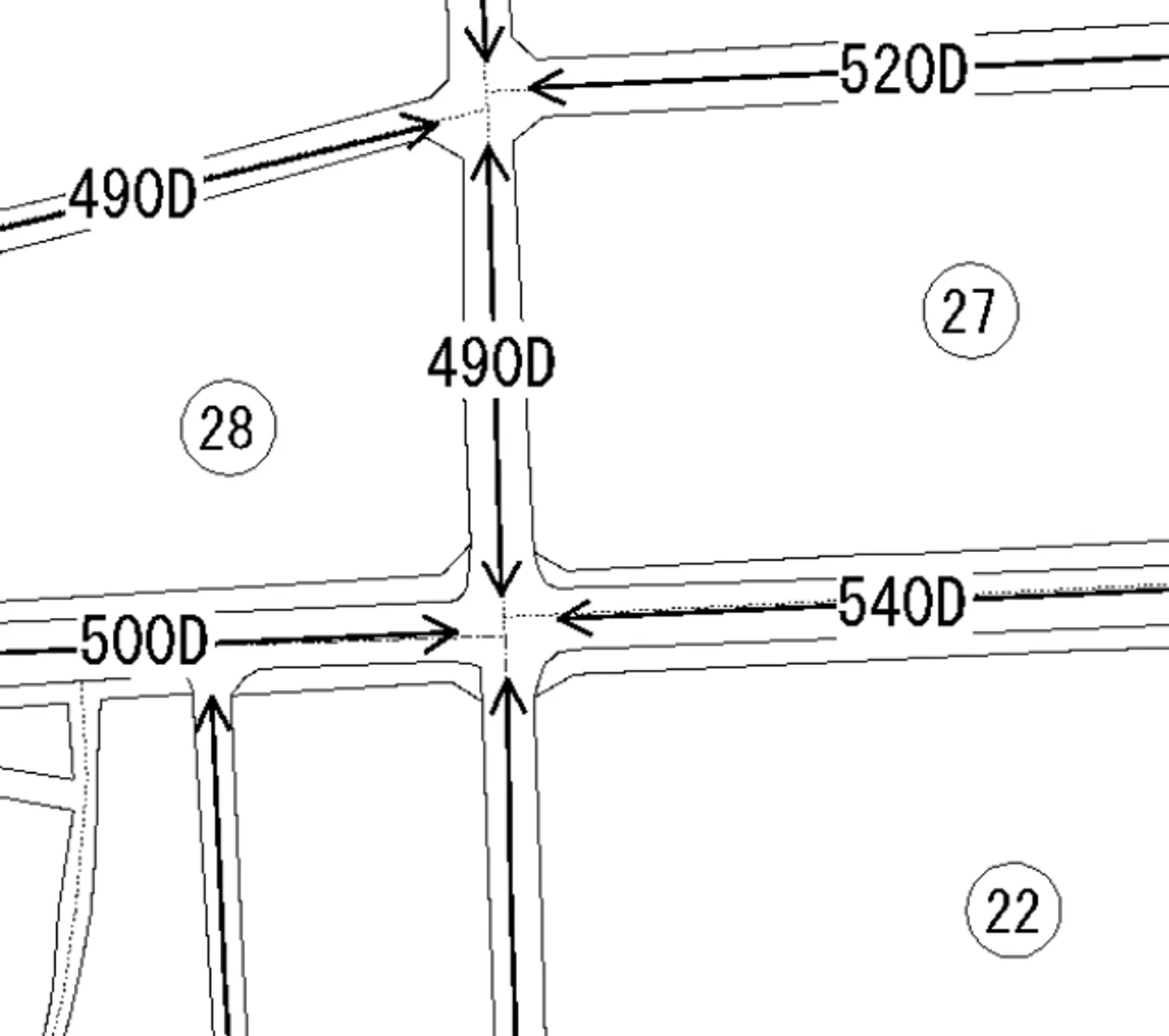

ステップ1. 路線価を調べる

まず、評価の基準となる土地の時価である「路線価」を国税庁のホームページで調べます。

道路上に書いてある数字が路線価です。

(※アルファベットは借地割合を示しますが、この記事では割愛します)

路線価図では、道路ごとに1㎡あたりの価格が千円単位で表示されています。たとえば「500」と記載されている場合、その道路に接する土地の路線価は1㎡あたり50万円です。

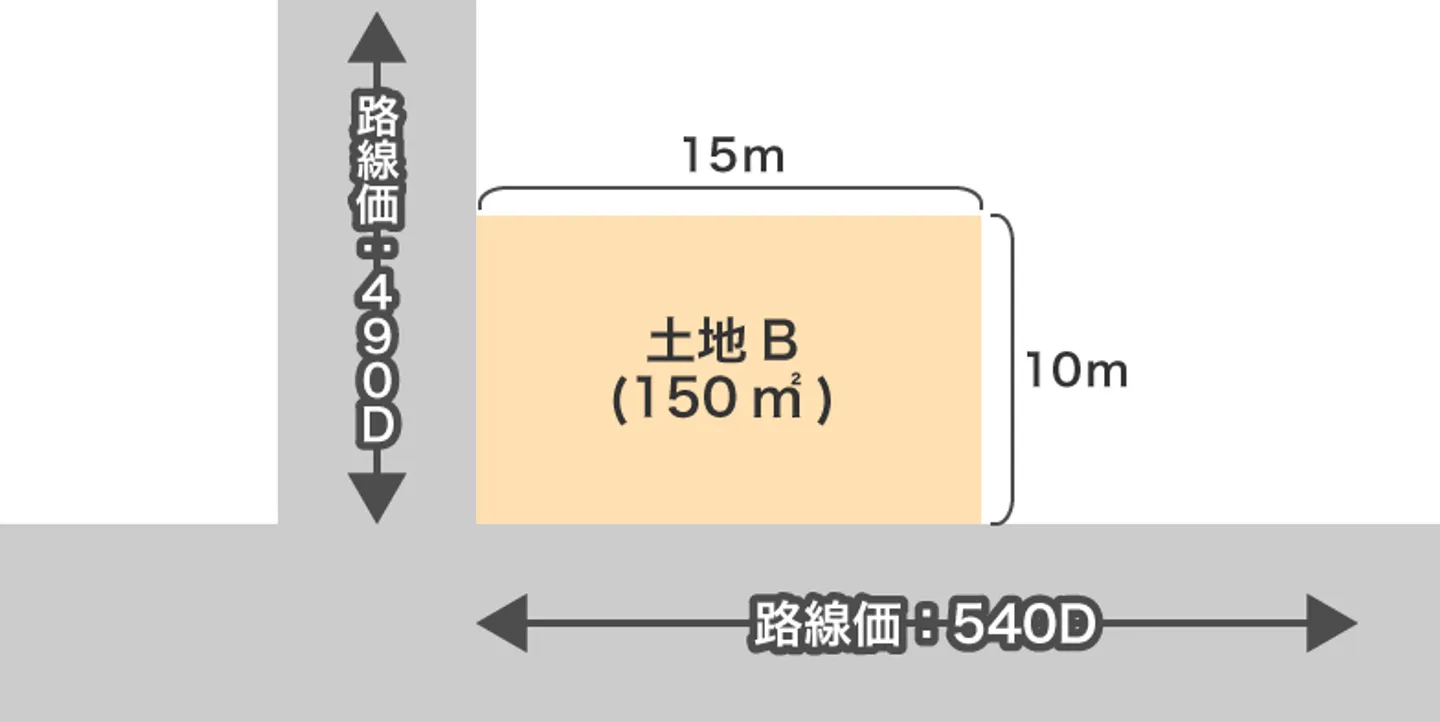

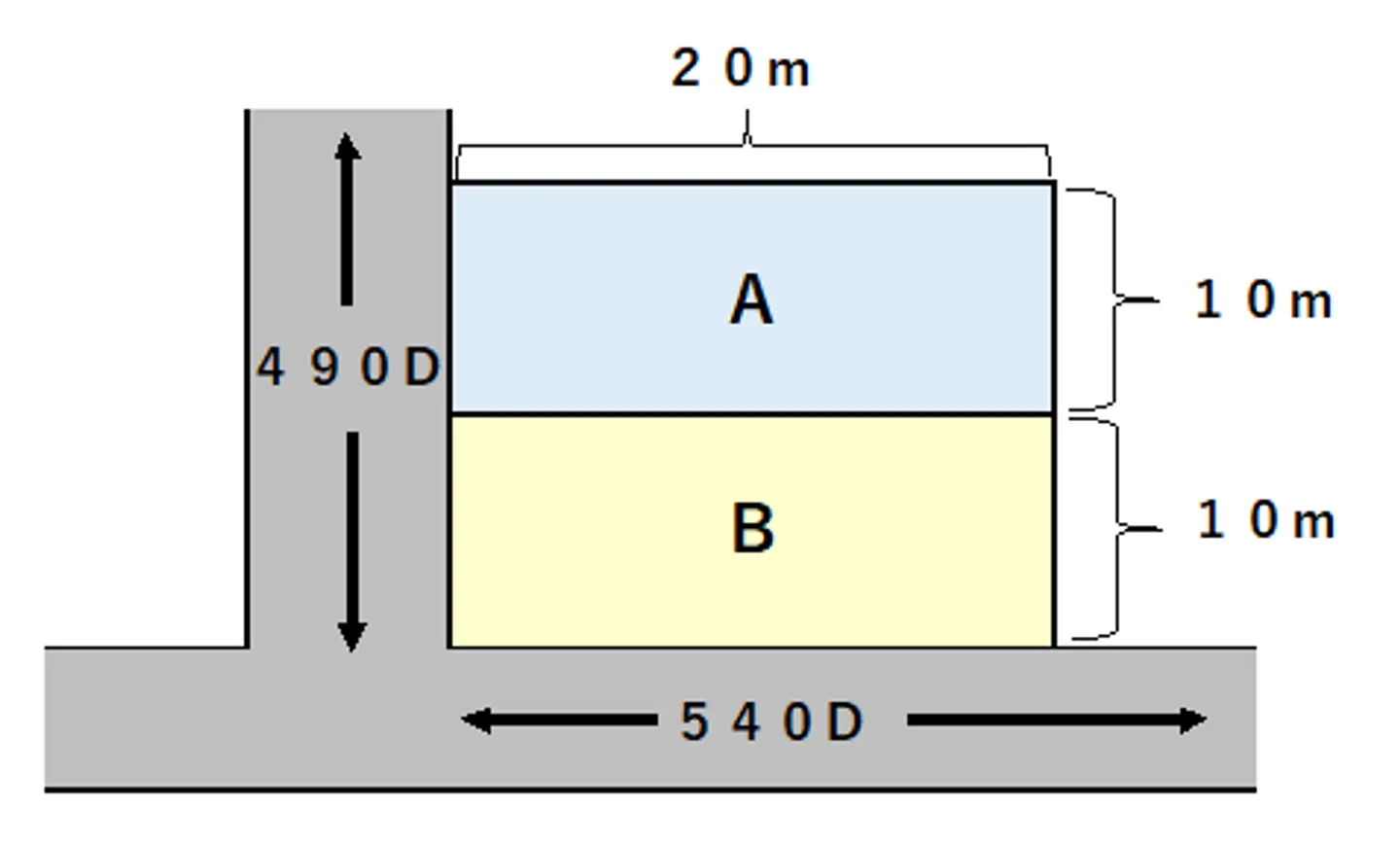

角地の場合は、2本の道路に接しているため、それぞれの道路について路線価を確認する必要があります。

この例では、土地Bが接している2本の道路の路線価は、それぞれ490(49万円)と540(54万円)です。

参照:国税庁「路線価図・評価倍率表」

路線価図に住所の記載がない場合

路線価はすべての土地に設定されているわけではなく、地域によっては路線価図に価格が表示されないケースがあります。

この場合は、固定資産税評価額に評価倍率を乗じる「倍率方式」によって評価額を算出します。

固定資産税評価額は、自治体から送付される課税明細書のほか、役所の固定資産課税台帳でも確認できます。評価倍率については、国税庁が公表している評価倍率表から、市区町村ごとに確認します。

地方部などでは路線価が設定されていないことも多く、実務上は倍率方式による評価となるケースが少なくありません。

参照:国税庁「路線価図・評価倍率表」

ステップ2. 奥行価格補正率を確認する

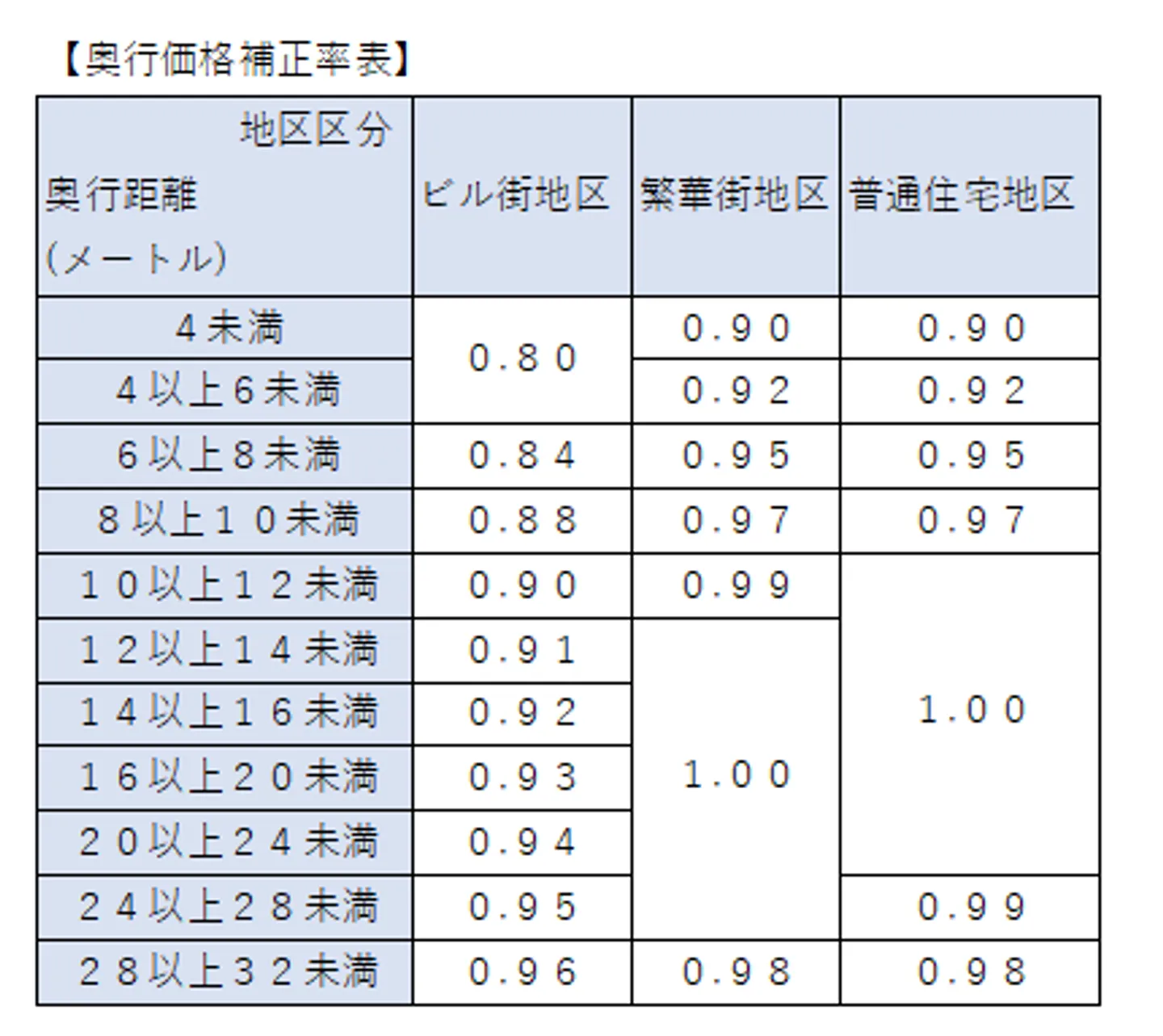

次に、土地の使いやすさを評価に反映させるための奥行価格補正率を確認します。

奥行価格補正率は、路線価図に直接記載されているものではなく、国税庁が公表している「奥行価格補正率表」を参照して判定します。路線価図で地区区分を判別したうえで、土地の奥行きに対応する補正率を当てはめるのが基本です。

奥行価格補正率とは、土地の奥行きの長さによって評価額を調整するための係数です。土地は正方形に近いほど利用しやすいとされており、奥行きが極端に長い、または短い土地は使い勝手が劣るため、補正率が低く設定されています。

この補正率は、単に奥行きの長さだけで決まるものではなく、土地が属する「地区区分」ごとに異なる補正率表が用意されています。

そのため、奥行価格補正率を確認する際は、次の2点を順に整理しましょう。

① 土地の奥行きの長さ

② 土地の地区区分

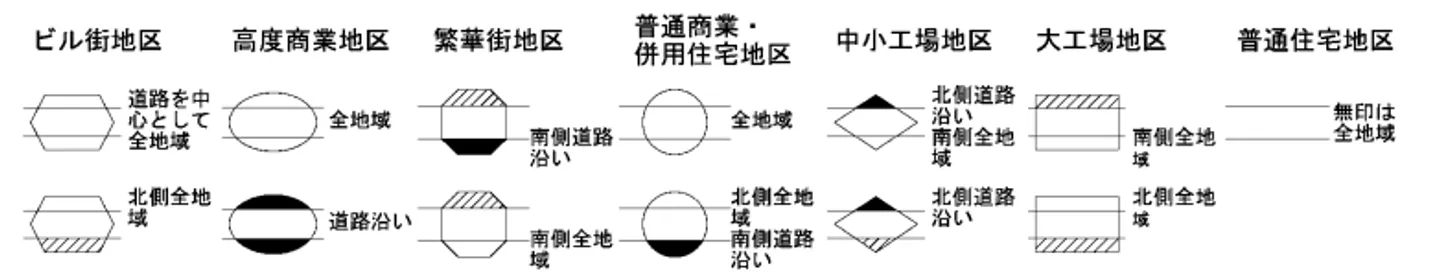

地区区分は、路線価図上で路線価を囲んでいる記号の形から判別できます。たとえば、囲みがない場合は「普通住宅地区」、六角形で囲まれている場合は「ビル街地区」、八角形で囲まれている場合は「繁華街地区」といった区分です。

実際には地区区分は7種類ありますが、まずは路線価図の囲みの形を確認し、該当する地区の奥行価格補正率表から、土地の奥行きに対応する数値を確認します。

参照:「奥行価格補正率表」(国税庁)

参照:「路線価図・評価倍率表」(国税庁)

ステップ3. 正面路線価と側方路線価を判定する

角地に接している2本の道路の路線価は、どちらか一方を「正面路線価」、もう一方を「側方路線価」として区別します。正面路線価は評価の基準となる路線価であり、側方路線価には後のステップで側方路線影響加算率を乗じます。

正面路線価と側方路線価は、単純に路線価の金額が高い方で決まるわけではありません。それぞれの路線価に奥行価格補正率を乗じた値を比較し、金額が大きい方を正面路線価とします。

各路線ごとに

「路線価 × 奥行価格補正率」

を計算し、金額が大きい方を正面路線価、小さい方を側方路線価とする

正面路線価・側方路線価の判定例

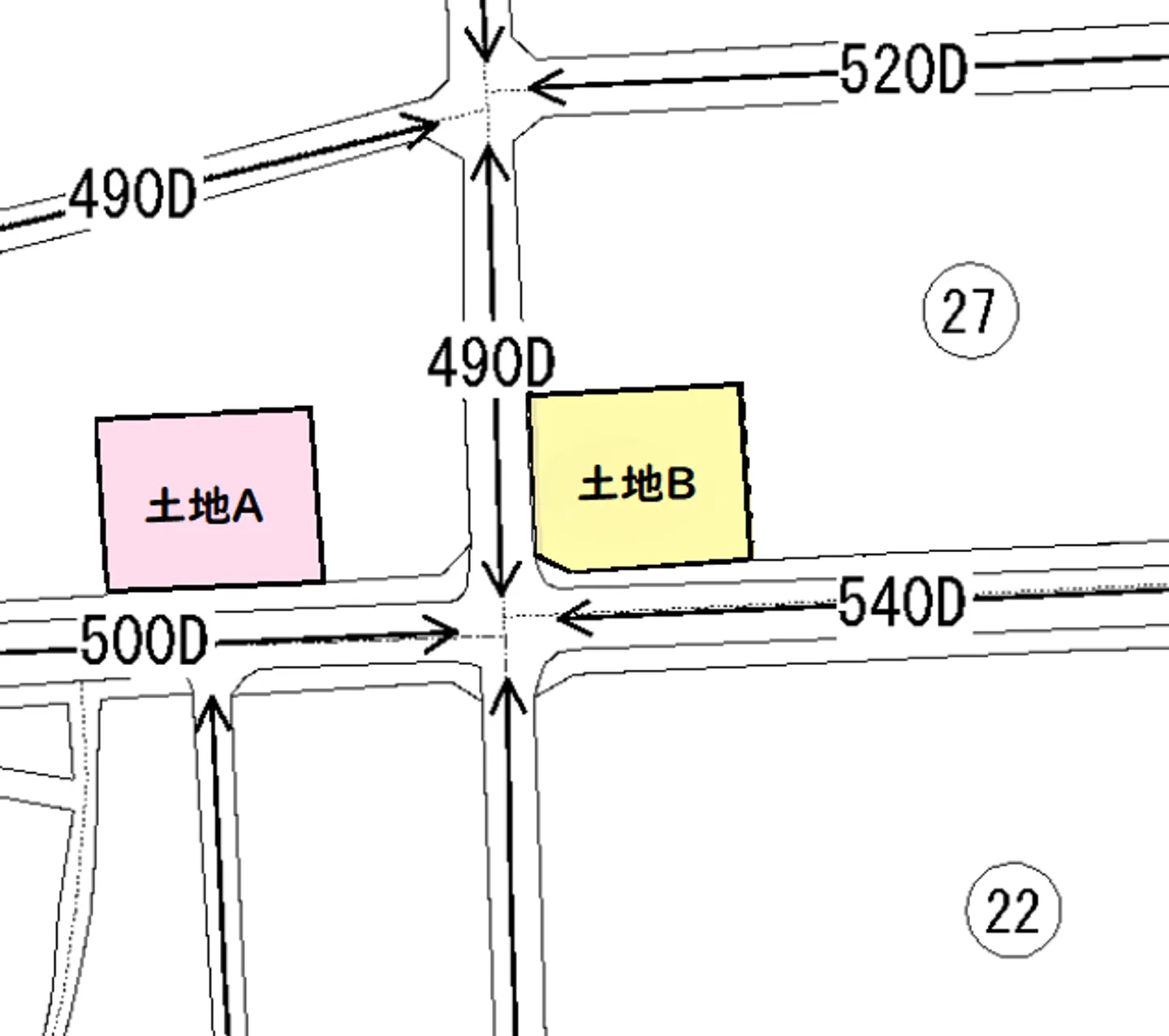

土地B(普通住宅地区)を例に考えてみます。

土地Bは、「490D」と「540D」の2本の道路に接しています。 それぞれの路線価に奥行価格補正率(いずれも1.00)を乗じると、次のようになります。

路線価49万円 × 1.00 = 49万円

路線価54万円 × 1.00 = 54万円

この場合、評価額が大きい54万円側が正面路線価となり、49万円側が側方路線価として扱われます。多くの場合、路線価が高い方の道路が正面になりますが、一方の道路の奥行きが極端に短い場合などは、路線価が低い方の道路が「正面」になる逆転現象が起こることもあります。そのため、必ず両方の路線について計算と比較を行うことが重要です。

ステップ4. 側方路線影響加算率を確認する

正面路線価と側方路線価を判定したら、次に側方路線影響加算率を確認します。

側方路線影響加算率とは、角地が2本の道路に接していることによる利便性を評価額に反映させるための加算率です。正面路線価を基準としつつ、側方の道路がどの程度評価に影響するかを数値化したものと考えると分かりやすいでしょう。

この加算率は一律ではなく、土地が属する地区区分によって異なります。奥行価格補正率と同様に、国税庁が公表している「側方路線影響加算率表」を用いて確認します。

たとえば、普通住宅地区の場合、角地の側方路線影響加算率は0.03と定められています。この数値を、側方路線価に奥行価格補正率を乗じた金額に掛けて、評価額に加算します。

なお、側方路線影響加算率は正面路線価ではなく、側方路線価に対してのみ適用されます。正面路線価に加算率を掛けるわけではない点は、計算を誤りやすいポイントのため注意が必要です。

また、1本のL字型道路の角に接している土地などは「準角地」として扱われます。準角地は通常の角地よりも利便性が一段階低いとみなされるため、加算率も低く設定されています。

たとえば普通住宅地区の場合、角地の加算率は0.03ですが、準角地は0.02となります。ご自身の土地がどちらに該当するかは、路線価図の形状とあわせて加算率表を必ず確認しましょう。

参照:国税庁「側方路線影響加算率表」

ステップ5.1㎡あたりの評価額と土地全体の評価額を算出する

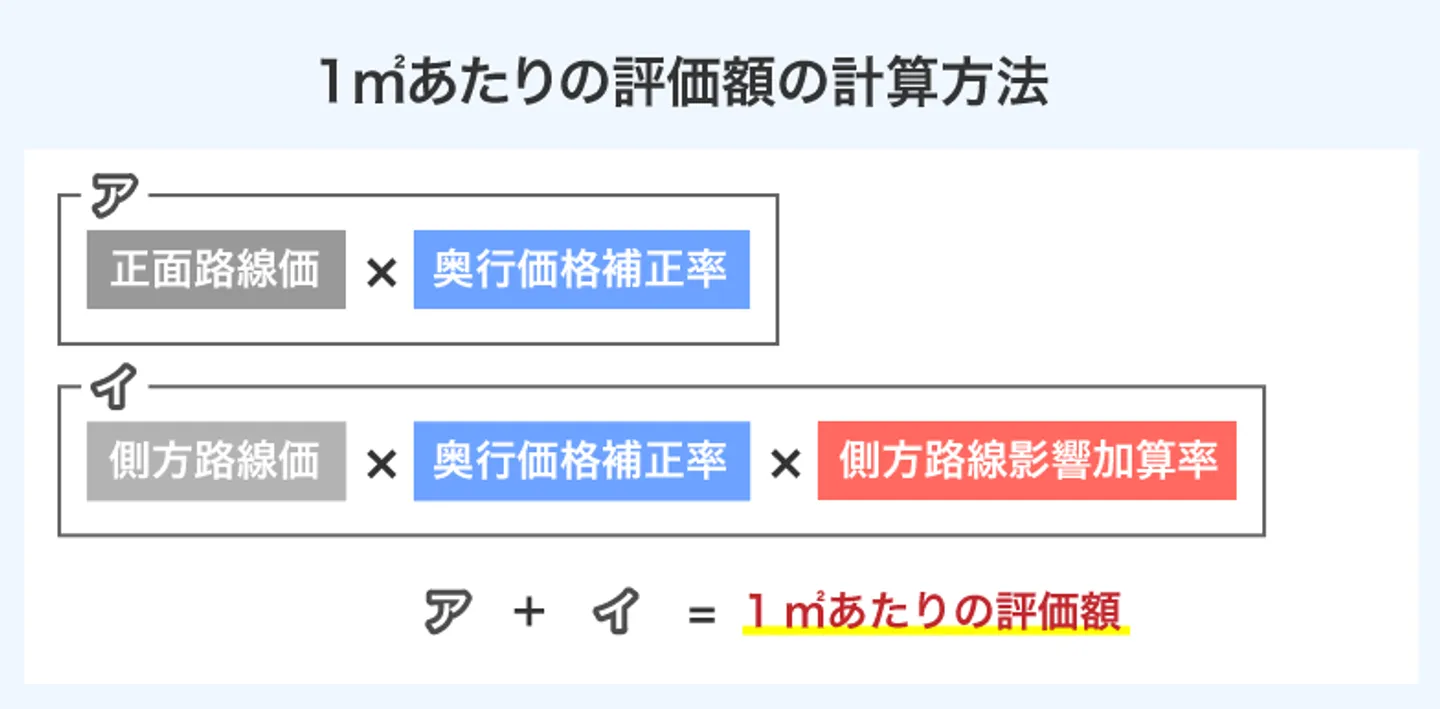

最後に、これまで整理してきた要素を用いて、1㎡あたりの評価額を算出し、土地全体の評価額を求めます。

角地の1㎡あたりの評価額は、次の2つを合算して計算します。

ア.正面路線価 × 奥行価格補正率

イ.側方路線価 × 奥行価格補正率 × 側方路線影響加算率

↓

ア + イ = 1㎡あたりの評価額

ここで重要なのは、側方路線影響加算率は、側方路線価に対してのみ適用される点です。正面路線価に加算率を掛けてしまうと、評価額を誤って算出してしまうため注意しましょう。

計算例(普通住宅地区の場合)

【計算条件(普通住宅地区)】

正面路線価:54万円

側方路線価:49万円

奥行価格補正率:1.00

側方路線影響加算率:0.03

ア.54万円 × 1.00 = 54万円

イ.49万円 × 1.00 × 0.03 = 1万4,700円

↓

54万円 + 1万4,700円 = 55万4,700円

この場合、角地の1㎡あたりの評価額は55万4,700円となります。

土地全体の評価額は、この1㎡あたりの評価額に土地の地積(面積)を乗じて算出します。

55万4,700円 × 150㎡ = 8,320万5,000円

このように、角地の評価額は、正面路線価・側方路線価・奥行価格補正率・側方路線影響加算率を順に整理することで、段階的に算出できます。

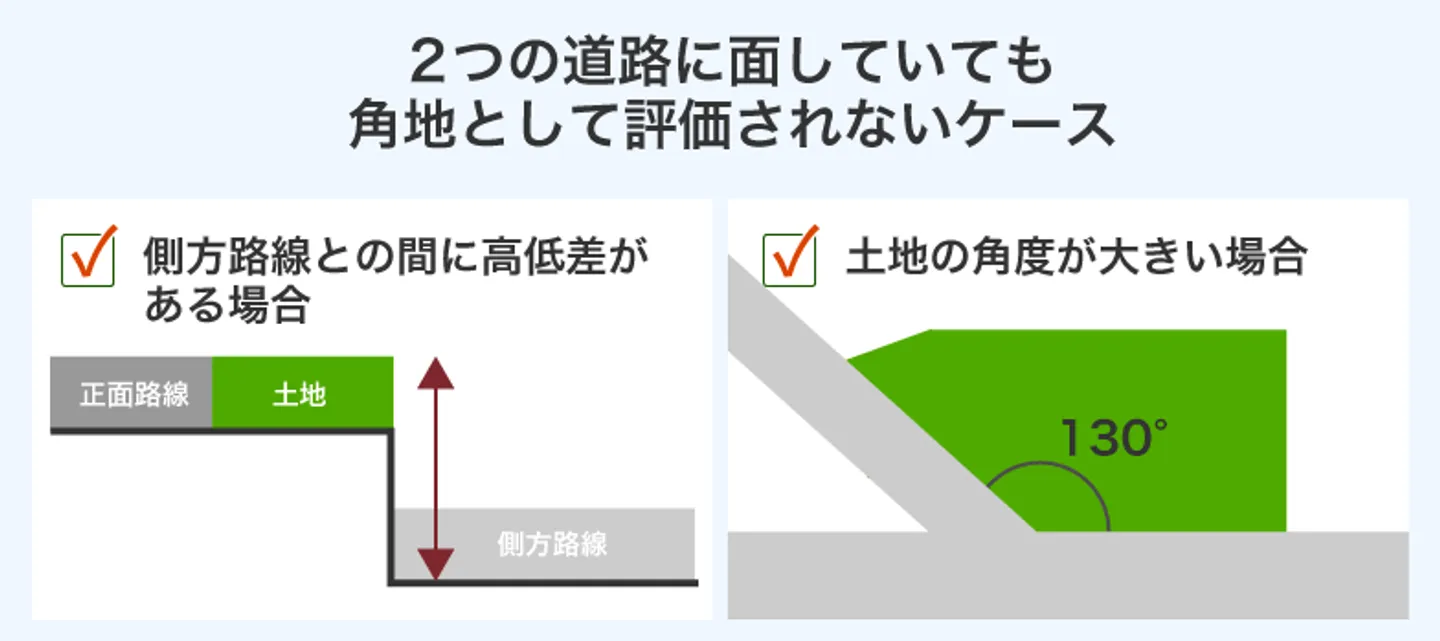

2つの道路に面していても角地として評価されないケース

2つの道路に面していても、利便性が低いと判断される場合は、角地として評価されないことがあります。その場合、通常の角地よりも評価額が低くなり、相続税額も抑えられます。

以下のような土地は、2つの道路に面していても角地として評価されません。

- 側方路線との間に高低差がある場合

- 土地の角度が大きい場合

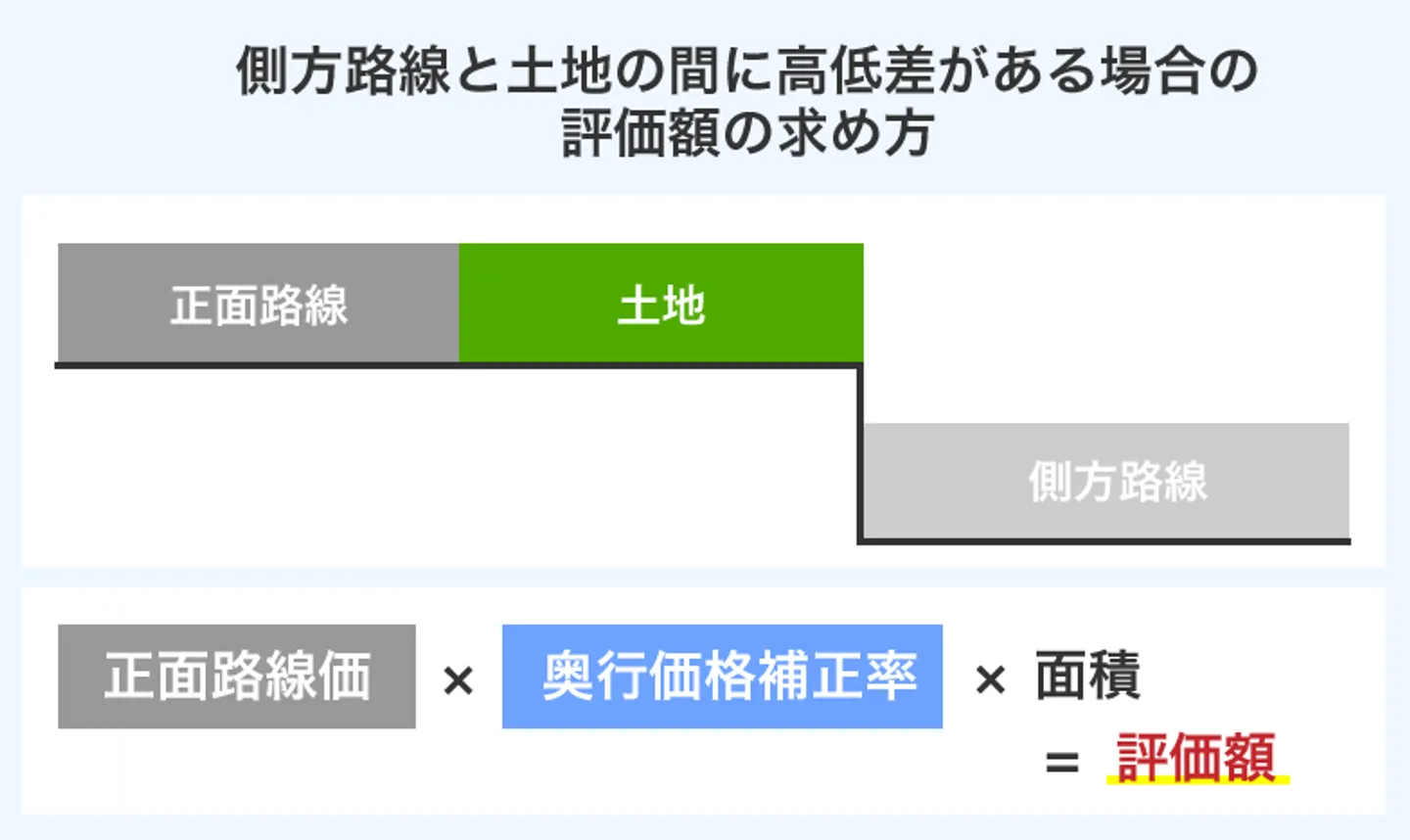

側方路線との間に高低差がある場合

側方路線と土地の間に高低差があり、側方路線から土地へ全く進入できない場合は、土地は角地として評価されません。

この場合、高低差がない正面路線だけを用いて通常の土地と同じ算式で評価額を求めます。

【側方路線と土地の間に高低差がある場合の評価額の求め方】

正面路線価 ✕ 奥行価格補正率 ✕ 面積

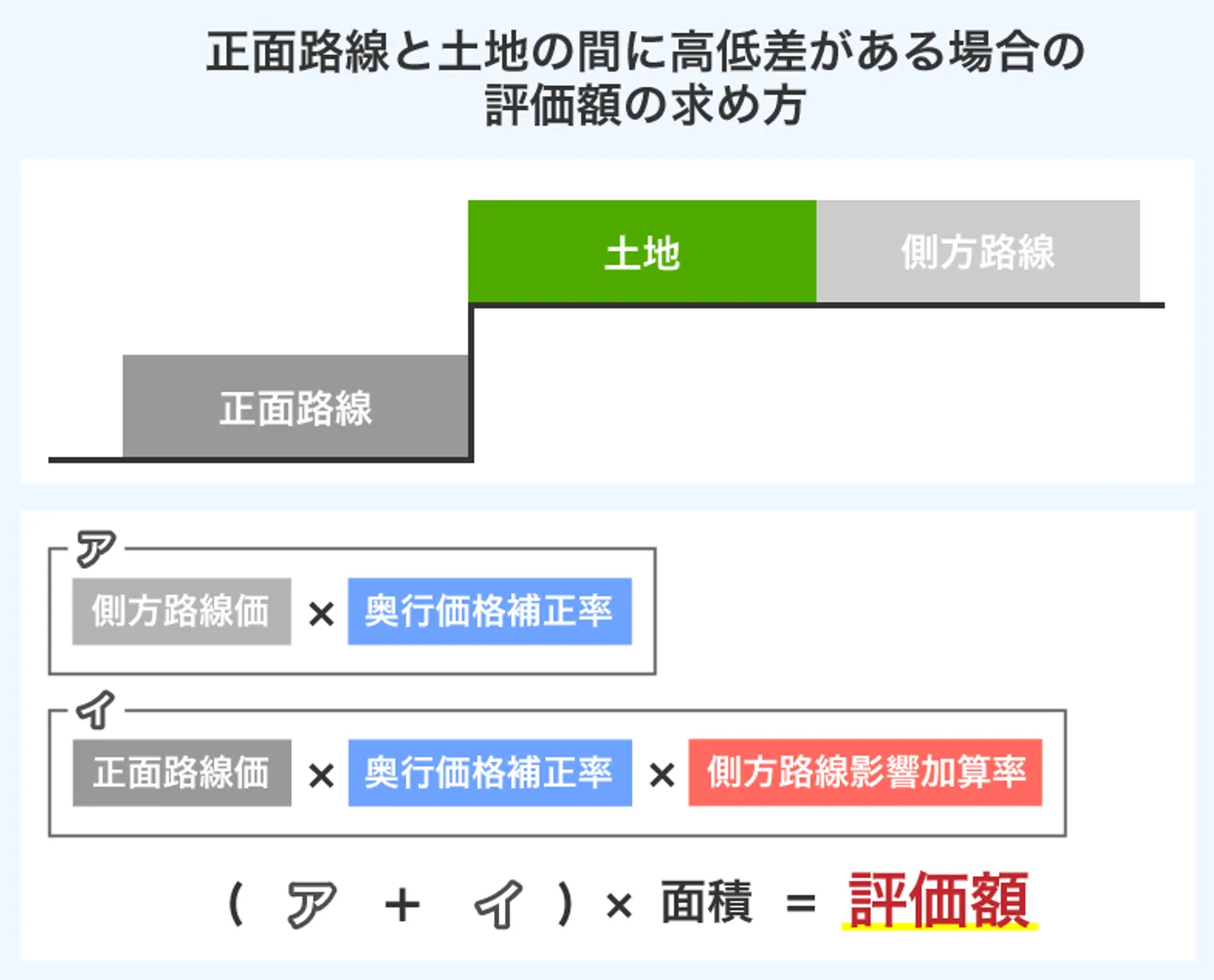

側方ではなく正面路線との間に高低差がある場合

正面とされる路線との間に大きな高低差があり、物理的に車両や人の出入りが不可能な場合、その道路を「正面」として評価するのは不合理です。

このような場合、実務上は「出入りが可能な側の道路」を正面路線として評価し、高低差のある道路については角地としての加算(側方路線影響加算)を行わない、あるいは「がけ地補正」等を適用して減価するなどの個別判断が行われます。

【正面路線と土地の間に高低差がある場合の評価額の求め方】

ア. 側方路線価 ✕ 奥行価格補正率

イ. 正面路線価 ✕ 奥行価格補正率 ✕ 側方路線影響加算率

↓

(ア + イ)✕ 面積

値の大きな正面路線価に対して側方路線影響加算率がかけられるので、結果として評価額が下がります。

どのくらいの高低差で評価方法が変わるのか明確な定義はありませんが、実務上はだいたい1m以上の高低差があると、異なる評価方法が適用されるケースが多いです。

判断のポイントは、「物理的に車や人が出入りできない壁(擁壁)があるか」という点です。側方路線に接していても、高い塀や段差に阻まれて角地としてのメリット(出入りのしやすさ等)を全く享受できない場合は、角地加算を行わない(通常の土地として評価する)妥当性が高まります。

ただし、角地として評価するのかを判断するのは難しいため、税理士や不動産鑑定士といった専門家に相談しましょう。

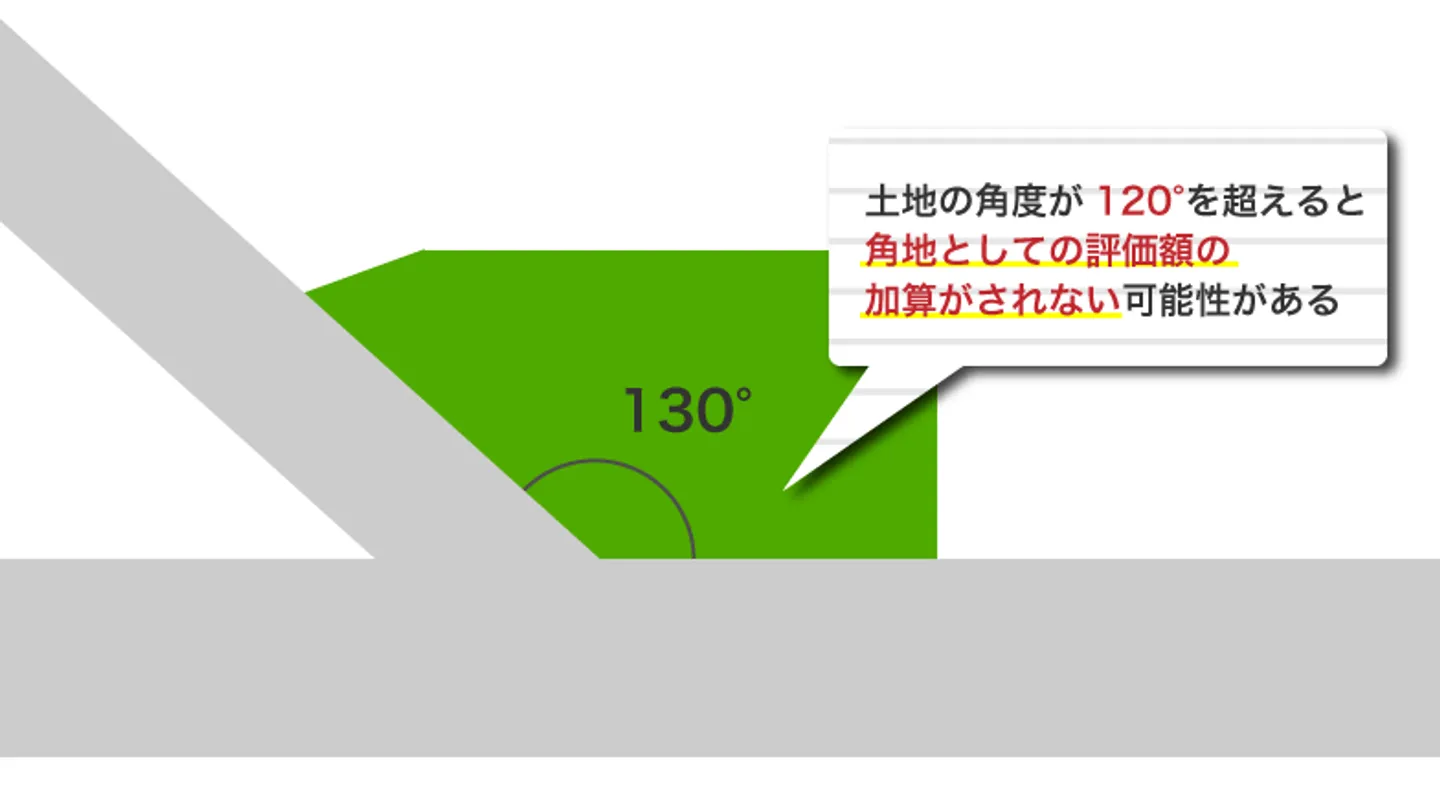

土地の角度が大きい場合

建築基準法では、角地の建ぺい率緩和(+10%)を受ける条件として「角の角度が120度以内」と定めている自治体が多くあります。

一方、相続税評価においては、建築上の緩和が受けられるかどうかにかかわらず、物理的に2つの道路に接していれば原則として角地(側方路線影響加算の対象)として扱われます。

ただし、角度があまりに広く、1本の道路と変わらないような状況(屈折路の内側など)では、実務上、角地としての加算を行わない、あるいは軽減して評価するケースがあります。

上の項目と同様に、この評価方法を適用できるかの判断は自分でせず、専門家に確認しましょう。

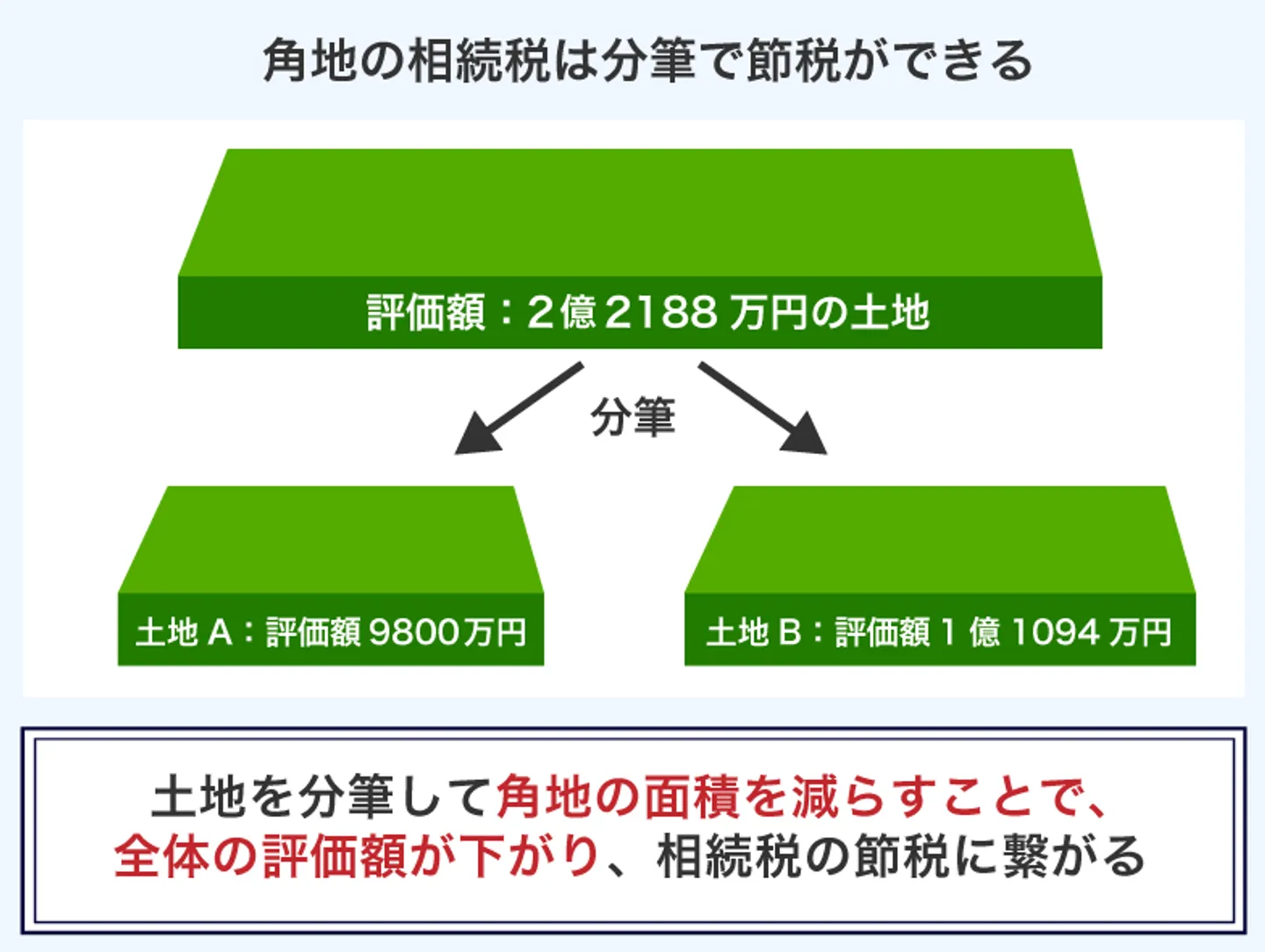

角地の相続税は「分筆」することで節税できる

不動産は大きな財産ですから、かかる相続税の負担も大きくなります。

そこで、土地を分筆することも検討しましょう。角地は、土地を分筆することで節税できます。

分筆とは・・・1つの土地を複数の土地にわけ、別々の土地として登記すること。

下図の例を使って節税の仕組みを説明します。

上図の土地は20m✕20mです。

この土地をそのまま相続すると、評価額は2億2188万円になります。

【土地をそのまま相続した場合の評価額】

正面路線価54万円✕奥行価格補正率1.00=54万円

側方路線価49万円✕奥行価格補正率1.00✕側方路線影響加算率0.03=1万4,700円

↓

(54万円+1万4,700円)✕400㎡=2億2188万円

この土地をAとBに分筆すると、土地Aの評価額は9800万円、土地Bの評価額は1億1094円になります。

【土地Aの評価額】

路線価49万円✕奥行価格補正率1.00✕200㎡=9800万円

【土地Bの評価額】

正面路線価54万円✕奥行価格補正率1.00=54万円

側方路線価49万円✕奥行価格補正率1.00✕0.03=1万4,700円

↓

(54万円+1万4,700円)✕200㎡=1億1094万円

土地Aと土地Bの評価額の合計は2億894万円なので、分筆する前よりも評価額が1,294万円下がっています。

このように、土地を分筆して角地部分の面積を小さくすれば、高い加算率が適用される範囲が狭まるため、全体の評価額を下げることが可能です。

ただし、分筆には「境界確定測量」や「分筆登記」の費用(数十万円〜)がかかる点に注意しましょう。節税額よりも諸費用のほうが高くなっては意味がありません。

また、分筆後の土地が建築基準法の接道義務(2m以上)を満たさなくなると、土地の価値そのものが著しく低下してしまいます。節税目的のみで不自然な形に分けるのは避け、その後の活用や売却を見据えた計画が必要です。

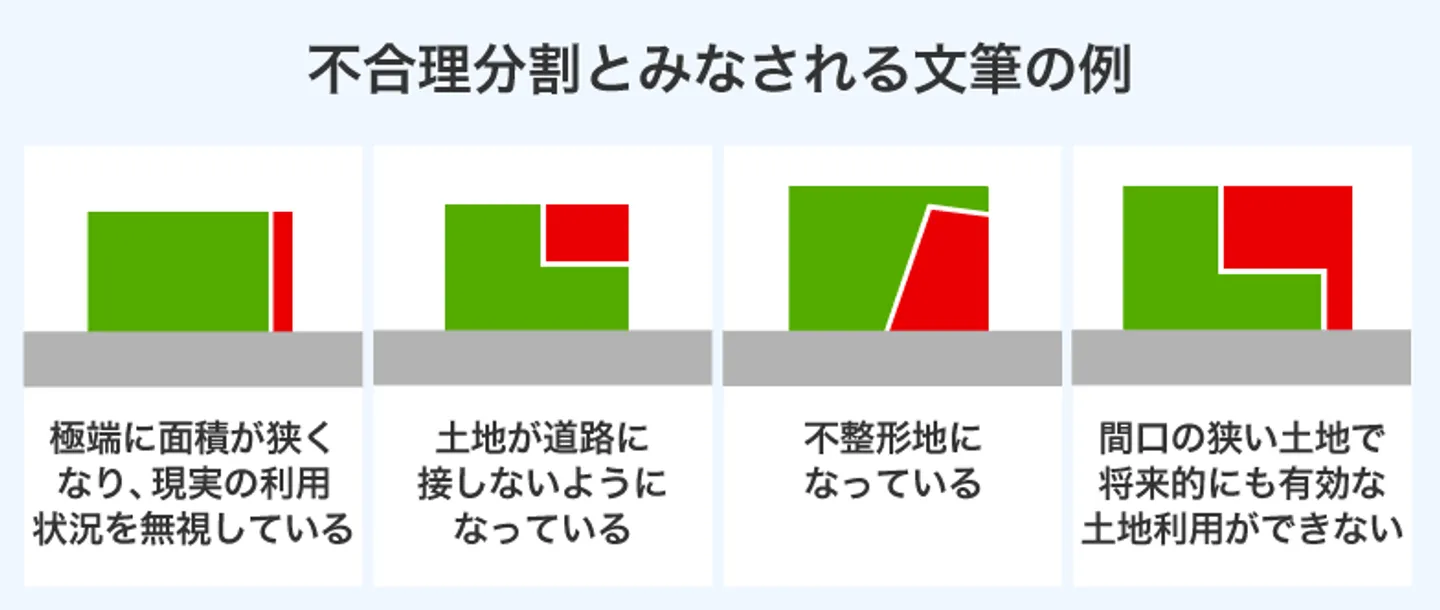

極端な分筆は認められないことに注意

相続税を抑えるためだからといって、極端な分筆をしてはいけません。

分筆が「不合理分割」とみなされると分筆前の区画が評価額の対象となり、節税高価を得られません。

不合理分割とみなされる分筆の例

- 極端に面積が狭くなり、現実の利用状況を無視している

- 土地が道路に接しないようになっている

- 不整形地になっている

- 間口の狭い土地を創出し将来的にも有効な土地利用ができない

もしも、節税効果を期待して分筆を検討しているなら、不動産問題に詳しい弁護士へ相談してみるとよいでしょう。

参照:国税庁「宅地の評価単位ー不合理分割(1)」

まとめ

角地の評価では、単に「2本の道路に面しているかどうか」だけでなく、正面路線の判定方法や各種補正率の適用可否など、細かな判断が評価額に大きく影響します。計算手順自体は一定のルールに沿って整理できますが、土地の形状や接道状況によって結果が変わる点が、角地評価の難しさといえるでしょう。

また、角地であっても評価上の加算が認められないケースや、分筆による節税が有効となる場合など、実務上の対応は土地ごとに異なります。表面的な条件だけで判断すると、評価額や相続税額に想定外の差が生じることも少なくありません。

角地の評価や相続税対策を進める際は、計算方法を理解したうえで、自身の土地がどの評価区分に該当するのかを慎重に見極めることが重要です。判断に迷う場合は、税理士や不動産鑑定士などの専門家に確認しながら進めることで、評価ミスや不要な税負担を避けやすくなります。

角地のよくある質問

角地は普通の土地より評価は高くなりますか?

角地は、2つの道路に面していることから利便性が高いと評価されやすく、一般的には通常の土地より評価額が高くなる傾向があります。

角地の評価額はどのように計算しますか?

路線価をもとに、正面路線価と側方路線価を区別し、「奥行価格補正率」や「側方路線影響加算率」を用いて段階的に計算します。単純に路線価の高い道路を正面とするのではなく、「路線価×奥行価格補正率」で判定する点がポイントです。

2つの道路に面していれば必ず角地になりますか?

2つの道路に面していても、側方路線との間に高低差がある場合や、土地の角度が大きい場合などは、角地として評価されないことがあります。

角地の相続税を抑える方法はありますか?

土地を分筆することで、角地部分の面積を減らし、評価額を抑えられる場合があります。ただし、不合理な分筆は否認される可能性があるため、実行前に専門家へ相談することが重要です。