賃貸物件の相続発生から遺産分割完了までの家賃収入はどう分配する?

相続財産に賃貸物件が含まれる場合、相続開始から遺産分割が完了するまでの間に発生する家賃収入を、どのように取り扱うべきかが重要な論点となります。

この点を判断するうえでまず確認すべきなのが、遺言書において「賃貸物件を誰が相続するか」が明確に指定されているかどうかです。遺言書に記載がない、または遺言書自体が存在しない場合には、遺産分割協議によって家賃収入の帰属や分配方法を決定する必要があります。

もっとも、遺産分割協議が成立するまでの間も家賃収入は継続的に発生します。では、その期間中に得られた家賃は、誰がどのような割合で受け取ることになるのでしょうか。

以下では、相続財産に賃貸物件が含まれるケースを想定し、遺言書の有無に応じた家賃収入の分配ルールについて、順を追って解説していきます。

【遺言書がある】相続発生時から指定の相続人が家賃収入を受け取る

遺言書によって賃貸物件の相続人が指定されている場合、原則として、相続開始時以降の家賃収入は当該相続人に帰属します。

ただし、公正証書遺言以外の遺言書(自筆証書遺言など)でも有効なものは多く存在しますが、方式不備があると無効となる可能性があるため注意が必要です。

公正証書遺言とは、公証人によって作成された遺言書で、非常に強い証明力を持ちます。

そのため、遺言書が公正証書遺言であれば、ほとんど問題は起きません。

遺言書は家庭裁判所の「検認」が必要なものもあるので注意

自筆証書遺言や秘密証書遺言に方式上の不備があり無効と判断された場合には、遺産分割協議によって遺産を分割することになります。

ただし、自筆証書遺言や秘密証書遺言は裁判所の「検認」を受けて開封しなければいけません。

勝手に開封すると、5万円以下の過料を課されるので注意しましょう。

また、相続人全員が同意すれば、遺産分割協議によって遺言書と違う内容で遺産の分割ができます。

参照:裁判所「遺言書の検認」

【遺言書がない】遺産分割協議が調うまで相続人で分割する

遺言書が無効であったり遺言書がない場合は、遺産分割協議によって遺産の分配方法を決定しますが、遺産分割協議が長引くことも珍しくありません。

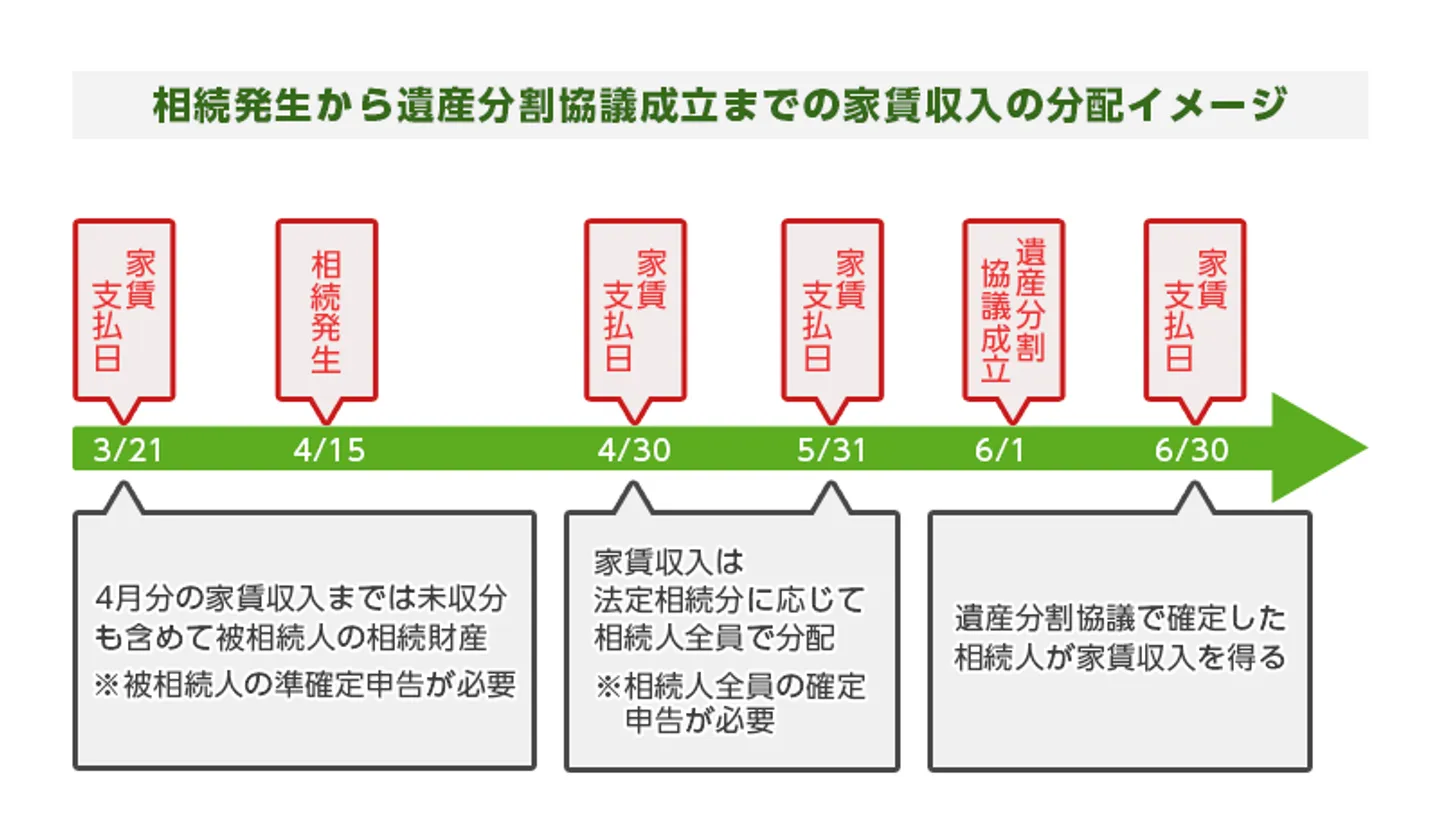

遺産分割協議が成立するまでの間に発生した家賃収入は、相続人全員の共有財産とされ、原則として法定相続分に応じて帰属します。

「遺産分割協議の成立後に、実際に賃貸物件を相続した人へ返還する」といったこともありません。

法定相続分の範囲や割合については、以下の記事で詳しく解説しているので参考にしてください。

相続発生前に支払期日となっている家賃は預貯金として分割する

相続発生前に支払期日を迎えている家賃に関しては、未収であっても被相続人の財産とされます。

そのため、相続発生前に支払期日を迎えている家賃は、未収分も含めて被相続人の預貯金として遺産分割をおこないます。

遺産分割協議をするときは、未収分の家賃についても話し合っておきましょう。

賃貸物件を相続したら家賃収入の確定申告が必要

賃貸物件を相続したら、家賃収入に対して確定申告が必要です。

相続が発生するまでの家賃収入は、被相続人の所得として「準確定申告」を相続人がおこなわなければなりません。

準確定申告は、相続が発生した日から4ヶ月以内と、期限が通常の確定申告よりも短いので注意しましょう。

遺産分割協議中に家賃が発生していたら、相続人はそれぞれ確定申告が必要です。

次の項目から、相続が発生した賃貸物件の確定申告について詳しくお伝えします。

被相続人の家賃収入は4ヶ月以内に準確定申告をおこなう

相続が発生した日までに支払期日となっている家賃収入は、被相続人の所得とされます。

未収の家賃であっても、収入があったこととして申告しなければならないので注意が必要です。

準確定申告は、被相続人が亡くなった日から4ヶ月以内におこなわなければなりません。

賃貸物件の相続人が決まっていない場合は、相続人全員で連署した申告書の提出が必要です。

また、準確定申告によって還付金があった場合は、相続財産として分配します。

未収家賃の回収方法については、以下の記事で詳しく解説しています。なるべく早い段階で家賃を回収するとよいでしょう。

参照:国税庁「納税者が死亡したときの確定申告(準確定申告)」

青色申告書は提出期限が異なるので注意

一定の基準を満たしていると、所得税の計算などにおいて優遇が受けられる「青色申告制度」を利用できます。

被相続人が青色申告制度を利用していた場合、青色申告書の提出期限は以下のようになります。

| 被相続人の死亡日 |

青色申告書の提出期限 |

| その年の1月1日~8月31日 |

死亡日から4ヶ月以内 |

| その年の9月1日~10月31日 |

その年の12月31日 |

| その年の11月1日~12月31日 |

翌年2月15日 |

被相続人の死亡日によっては、提出期限まであまり時間がないこともあるので注意しましょう。

また、相続によって賃貸物件における青色申告者の地位を継承することはできません。

相続後も青色申告制度を利用したい場合は、相続人が改めて青色申告承認申請書の提出をする必要があります。

青色申告制度の申請方法については、以下の国税庁のページを参照してください。

参照:国税庁ホームページ「青色申告制度」

遺産分割協議中に家賃が発生していたら相続人全員が確定申告する

前述したように、遺産分割協議中に発生した家賃収入は相続人全員に分配されます。

家賃収入を取得した場合、取得者は確定申告をしなければなりません。

確定申告において、家賃収入は「不動産所得」として扱われます。不動産所得を求める式は以下のとおりです。

不動産所得=総収入金額-必要経費

給与所得者の場合、不動産所得が年間20万円を超えると確定申告が必要になります。

不動産所得が20万円以下の場合、確定申告は義務ではありません。

しかし、税金が返ってくることもあるので、基本的には確定申告を検討するとよいでしょう。

また、賃貸物件の相続税については、以下の記事で解説しているので参考にしてください。

賃貸物件は単独名義で相続するのが吉

遺産分割協議がまとまらず、賃貸物件をとりあえず共有で相続するケースは珍しくありません。

しかし、賃貸物件を共有で相続することはおすすめできません。

なぜなら、共有状態の賃貸物件は家賃分配や管理の手間、費用負担において、トラブルが起きやすいからです。

また、共有不動産を大幅に修繕したり、売却するときには共有者全員の同意が必要です。その際に、共有者全員の同意が得られずにトラブルとなってしまうこともあります。

そのため、遺産分割協議でよく話し合い、賃貸物件は単独名義で相続するとよいでしょう。

将来の収支バランスを考慮して遺産を分割する

家賃収入が得られることを考えると、賃貸物件を相続したいと考える人は多いかもしれません。

しかし、賃貸物件によっては大幅にローンが残っていたり、家賃の滞納を続ける居住者がいる場合もあります。

そういった場合、プラス収支として家賃収入を得られるまで数年かかってしまうケースも少なくありません。

そのようなマイナス部分と、将来の家賃収入とを考慮して遺産を分割する必要があります。

賃貸物件を共有で相続すると共有者とトラブルが発生しやすい

賃貸物件を共有で相続した場合、共有者間でトラブルとなりやすいのは前述したとおりです。

具体的には、以下のようなトラブルが起きることが考えられます。

- 共有者全員の同意が得られず大規模な修繕や売却ができない

- 家賃収入の分配方法で揉める

- 共有者の一部に不動産管理の負担が偏る

次の項目から、それぞれ詳しくお伝えします。

共有者全員の同意が得られず大規模な修繕や売却ができない

共有不動産について、売却や性質を変えるような大規模な変更行為を行うには、共有者全員の同意が必要とされています。

民法第251条

各共有者は、他の共有者の同意を得なければ、共有物に変更を加えることができない。出典:e-Govポータル「民法第251条」

共有者が「修繕費用を出したくない」と拒否をしたせいで修繕ができず、物件の価値が落ちてしまうといったトラブルもあります。

また、相続を繰り返して共有者が増え、連絡が取れずに売却が進まないケースも少なくありません。

そうなると、共有者間で裁判にまでもつれてしまうこともあります。

トラブルを避けるには、相続の時点で共有関係は解消しておくことが大切です。

共有者の同意が取れずに困った場合は、以下の記事で対処法を詳しくお伝えしているので参考にしてください。

共有名義の賃貸物件は相続後に家賃収入の分配で揉めやすい

賃貸物件を共有名義で相続した場合、家賃収入は持分割合に応じて分配するのが一般的ですが、不動産の管理をする共有者が納得しないことも考えられます。

そこで、共有者間で話し合い、不動産を管理する共有者へ多く分配することは可能です。

ただ、他共有者は何もしないのに家賃収入を得ることに変わりはありません。

そのため、最初の話し合いでは管理をする共有者が納得しても、不満となって家賃の分配についてのちにトラブルになることも多いのです。

また、不動産の管理を管理会社へ委託することもできますが、その場合も万が一トラブルが起きた際に誰が対応するかなどでトラブルとなることが考えらます。

遺産分割協議によって賃貸物件を売却するのも1つの手段

以下のような場合は、賃貸物件の売却を検討してみましょう。

- 賃貸物件を相続したい人が相続人にいない

- 賃貸物件に住んでいる人がいない

- 建物が老朽化している

物件の売却後は、利益を法定相続分に応じて分配するのが一般的です。ただし、遺産分割協議によって相続人全員が同意していれば、自由な割合で分配できます。

賃貸物件を売却する場合は、ローンの残債がない状態であるか、売却利益がローンを上回る必要があります。

住宅ローンと売却価格を比較するためにも、まずは不動産業者へ査定を依頼するとよいでしょう。

まとめ

遺言書がある場合、相続した賃貸物件の家賃は指定された相続人が相続発生時より受け取ります。

遺言書がない場合は「遺産分割協議」という話し合いをおこなう必要があり、協議中は相続人全員で法定相続分に応じて家賃を分配しますが、協議成立後は相続した人のみが家賃を受け取れます。

遺産分割協議に期限はありませんが、被相続人の準確定申告や相続税の申告には期限があるのでなるべく早く済ませましょう。

また、遺言書があった場合でも相続人全員の同意があれば、賃貸物件を売却したり他の相続人が引き継ぐことも可能です。

賃貸物件を引き継ぎたい人がいなかったり、権利関係が複雑なまま相続してしまった場合などは、賃貸物件や共有持分の売却も検討するとよいでしょう。

賃貸物件を相続するときのよくある質問

相続した賃貸物件の家賃収入は誰が受け取れますか?

遺言書がある場合は指定された相続人しか家賃収入を受け取れません。遺言書がない場合、遺産分割を終えるまでは相続人全員で家賃収入を分割しますが、遺産分割が済んだ後は相続した人物のみが受け取ります。

遺言書がある場合、どのように賃貸物件を相続すればよいですか?

遺言書の記載どおりに遺産分割をおこないます。ただし、遺言書に不備がある場合や、相続人全員が遺言書と異なる内容で遺産分割をしたい場合は、遺産分割協議によって相続方法を決定できます。

遺産分割が終わるまでに発生する家賃収入は、どうすればよいですか?

遺産分割が完了するまでの家賃収入は、法定相続分に従って相続人全員で分け合うのが原則です。

賃貸物件を相続した場合、確定申告は必要ですか?

相続が発生するまでの家賃収入は4ヶ月以内に「準確定申告」が必要です。その後、賃貸物件を相続した場合、その家賃収入に対しても「確定申告」が必要です。