不動産を売るにあたって、所有期間が5年経っているかどうかが重要なポイントとなります。

なぜなら、不動産売却にかかる税金の税率が、所有期間5年以下と5年超で切り替わるからです。

節税だけを考えるなら、所有期間が5年を超えてから売るようにしましょう。1年の違いで、数百万円の節税ができることもあります。

ただし、不動産売却は税率だけでなく、売り時の把握も重要です。多少税金が高くなっても、それ以上に高く売ったほうがお得になります。

まずは査定を受けて、不動産がいくらになるのか調べましょう。

不動産を売るにあたって、所有期間が5年経っているかどうかが重要なポイントとなります。

なぜなら、不動産売却にかかる税金の税率が、所有期間5年以下と5年超で切り替わるからです。

節税だけを考えるなら、所有期間が5年を超えてから売るようにしましょう。1年の違いで、数百万円の節税ができることもあります。

ただし、不動産売却は税率だけでなく、売り時の把握も重要です。多少税金が高くなっても、それ以上に高く売ったほうがお得になります。

まずは査定を受けて、不動産がいくらになるのか調べましょう。

不動産売却では、「譲渡所得」に対して税金がかかります。譲渡所得とは、不動産を売った価格から、取得費用や譲渡費用を差し引いた金額です。

この譲渡所得税の税率が、不動産の所有期間によって変わり、その境目が5年になります。つまり、5年以内に売却すると、高い税金を払わなければいけないのです。

具体的に税率がどれくらい変わるのか、また譲渡所得税の計算自体どのようにおこなうのか、詳しく解説していきます。

譲渡所得は、自分が不動産を取得してから5年以内に売るなら短期譲渡所得、5年を超えてから売る場合は長期譲渡所得です。

譲渡所得の種類によって、税率が変わります。また、マイホームの場合のみ、10年超保有してから売ることでさらに税率が安くなる特例制度があります。

これからそれぞれの税率を見ていきますが、前提知識として、譲渡所得に対する課税は次の3種類があることを押さえておきましょう。

譲渡所得税は、不動産の売却益に対して単独で課税され、納付も個別におこないます。一方、住民税は給与など他の所得とまとめての課税・納付です。

復興特別所得税は、2037年までの期限付きで制定された税金で、譲渡所得税に上乗せする形で納付します。税率は一律で「譲渡所得税額の2.1%」です。

3つの内訳があることを把握したうえで、それぞれの税率を見ていきましょう。

所有期間が5年以内のときに売却すると「短期譲渡所得」となり、税率が高くなります。

具体的な税率は次の通りです。

仮に譲渡所得額が1,000万円だった場合、計算式は次のようになります。

また、3つの税金をまとめて計算したい場合は、39.63%をかけることで算出できます。

所有期間が5年を超えてから売却する場合は「長期譲渡所得」となり、税率が次のように安くなります。

譲渡所得額1,000万円で計算した場合、次のようになります。

3つの税金をまとめて知りたいときは、20.315%をかけることで計算できます。

同じ1,000万円の譲渡所得額でも、5年を境に倍近く課税額が変わるとわかります。

ここまではすべての不動産にあてはまる税率ですが、売却したのがマイホームだった場合、さらに税率が安くなります。

具体的には、譲渡所得税の税率が次のように軽減されます。

| 譲渡所得額 | 譲渡所得税の税率 |

|---|---|

| 6,000万円以下の場合 | 10% |

| 6,000万円を超える場合 | (譲渡所得額-6,000万円)×15%+600万円 |

例えば、譲渡所得額が1,000万円だった場合、次のように計算します。

また、譲渡所得額が6,500万円の場合は、次の通りです。

この特例を受けるためには、所有期間以外にもいくつかの要件があるため、国税庁のホームページなどで確認しておきましょう。

所有期間による税率の変化について解説しましたが、そもそもなぜ所有期間によって税率が変わるのでしょうか?

結論からいうと、不動産市場の安定化が目的です。

通常、不動産の購入は、自分が住むためなど長期間持ち続けることを前提にするものです。しかし、不動産投資で利益を得る場合、短期間で転売を繰り返すような投資家もでてきます。

短期間で転売する投資家が増えすぎると、利益が一極集中してしまったり、不動産価格が高騰してしまうなど市場が不安定になってしまいます。

このような事態を防ぐため、短期間の売買には税金を重くし、利益集中や価格高騰を封じるのが、所有期間によって税率を変えている目的です。

所有期間をカウントするときは、不動産を売却した年の1月1日時点を基準に考えます。

例えば、2023年6月30日に取得した不動産があるとします。

この場合、2028年1月1日時点の所有期間は4年6ヶ月なので、2028年中はいつ売却しても短期譲渡所得です。6月30日を過ぎて実日数が5年を超えても、年内は税率39.63%となります。

長期譲渡所得で税率20.315%となるのは、年が明けた2029年1月1日以降に売却しなければいけません。

不動産を取得する経緯として、相続や贈与があります。これらの方法で取得した不動産を売る場合、被相続人や贈与者の所有期間を引き継ぎます。

つまり、被相続人や受贈者がその不動産を取得してから5年を超えていれば、長期譲渡所得になるということです。

例えば、Aさんが2020年6月30日に不動産を取得し、その不動産をBさんが2023年1月1日に相続したとします。

この場合、Aさんの不動産取得日から5年を超えた年、つまり2026年1月1日の売却から、長期譲渡所得になります。Bさん自身は相続してから3年しか経っていませんが、安い税率で売却が可能です。

参照:国税庁「相続や贈与によって取得した土地・建物の取得費と取得の時期」

ここまでは税率について解説しましたが、税金を計算する際は、課税対象である譲渡所得を求めなければいけません。

譲渡所得は、不動産を売った価格から、取得費用・譲渡費用・特別控除の3つを差し引いて計算します。

上記で算出した譲渡所得に対して、所有期間に応じた税率をかけることで、税額が決定します。

ここからは、譲渡所得の計算における「差し引くもの」がどういったものなのか、詳しく解説していきます。

取得費とは、不動産を取得したときにかかった費用を指します。

具体的な費用は、次の通りです。

相続や贈与で取得した不動産の場合、被相続人や贈与者が不動産を購入したときに支払った取得費で計算します。

ただし、被相続人や贈与者の取得費がわからない場合や、その金額が著しく低い場合、売却価格の5%を取得費とすることも可能です。

建物の取得費(購入代金や建築代金)は、経年・使用による劣化を反映させるため、減価償却をおこないます。

減価償却では、所有期間に応じて建物の資産価値を減らし、差し引ける金額も減額するという制度です。

具体的な計算方法は、建物が店舗・事務所などとして使う事業用か、住宅などの非事業用かで変わります。非事業用の場合は次の通りです。

償却率は、建物の用途と構造によって異なります。非事業用の住宅の場合、償却率は次の通りです。

| 木造 | 0.031 |

|---|---|

| 木骨モルタル | 0.034 |

| (鉄骨)鉄筋コンクリート | 0.015 |

| 金属造① 軽量鉄骨造のうち骨格材が肉厚3mm以下のもの |

0.036 |

| 金属造② 軽量鉄骨造のうち骨格材が肉厚3mm超4mm以下のもの |

0.025 |

譲渡費用は、不動産を売るときにかかった費用を指します。

具体的な費用は、次の通りです。

不動産を売るためにかかった直接経費であることが原則で、維持・管理費や、売却代金の取り立て費用などは含まれません。

特別控除とは、一定の要件を満たすことで譲渡所得を減額できる特例です。

売却する状況に応じて、次のような種類があります。

例えば、売却価格から取得費用・譲渡費用を差し引いた金額が5,000万円だった場合、3,000万円の特別控除を適用すれば譲渡所得は「5,000万円-3,000万円=2,000万円」です。

適用できる控除額が売却価格より高い場合、譲渡所得はゼロとなり、非課税となります。

次の項目から、とくに使うことの多い「マイホームを売った場合の3,000万円控除」「被相続人のマイホーム(空き家)を売った場合の3,000万円控除」の2つを詳しく見ていきましょう。

自己の居住に使っていたマイホームを売った場合、最大3,000万円を控除できる特例です。

主な要件を抜粋すると、次のようになります。

上記の他にも、「特例の適用を受けるためだけに入居した住宅ではないこと」「一次省目的での入居ではないこと」といった要件があります。

より詳細な要件については、国税庁のホームページを見るか、税理士に相談してみましょう。

被相続人が住んでいたマイホーム(空き家)を売却した場合、3,000万円を控除できる特例です。

主な要件は次のようになっています。

建築年や、売却までの使用状況に制限があるので、注意が必要です。

より細かな要件に関しては、国税庁のホームページで確認してみましょう。

参照:国税庁「被相続人の居住用財産(空き家)を売ったときの特例」

不動産を所有期間5年以内で売るときは、次にあげる注意点を押さえておきましょう。

スムーズに売却するため大事なことなので、上記の2点はしっかり把握することが大切です。

それぞれ詳しく解説していきます。

住宅ローン控除とは、ローンの残高に応じて所得税(譲渡所得税ではなく、給与所得などの総合課税される税金)を軽減する制度です。最大13年間、年末のローン残高の0.7%を所得税から控除できます。

住宅ローン控除の要件として、入居年の2年前~3年後の間に「10年超所有したマイホームを売却した時の軽減税率」や「マイホームを売った場合の3,000万円控除」を利用していないことが定められています。

つまり、いまの家を売却して住み替える場合、住宅ローン控除か、譲渡所得税の特別控除のどちらかを選ばなければいけません。どちらがお得になるかは状況によります。

例えば、譲渡所得が3,000万円だった場合、短期譲渡所得の税額は「3,000万円×39.63%=1,188万9,000円」です。3,000万円の特別控除で非課税にすれば、大きな節税効果があります。

一方、譲渡所得が100万円しかない場合、税額は「100万円×39.63%=39万6,300円」です。特別控除で非課税にするより、住宅ローン控除を使ったほうが節税になるケースが多いでしょう。

参照:国税庁「一般住宅の新築等をした場合(住宅借入金等特別控除)」

参照:国税庁「認定住宅の新築等をした場合(住宅借入金等特別控除)」

譲渡所得があるときは、確定申告で税額の確定と納付をしなければいけません。

申告期間は売却した年の翌年2月16日~3月15日で、居住地を管轄する税務署で申告をしなければいけません。売却から時間が経ってから申告することになるので、忘れないよう注意しましょう。

譲渡所得がゼロの場合、もしくはマイナスの場合、確定申告は不要です(「特別控除を使えばゼロになる」という場合は必要)。

しかし、「損益通算」を利用できる場合、節税のために確定申告をしたほうがよいでしょう。損益通算とは、不動産売却の損失と利益を相殺できる制度のことです。

例えば、不動産Aの売却で2,000万円の譲渡損失、不動産Bの売却で5,000万円の譲渡所得があった場合、Bの所得からAの損失を控除できます。

また、マイホーム買い換えによる譲渡損失に限り、給与など他の所得とも損益通算が可能なうえ、控除しきれない分を3年間にわたり繰り越すこともできます。

参照:国税庁「マイホームを買い換えた場合に譲渡損失が生じたとき(マイホームを買い換えた場合の譲渡損失の損益通算及び繰越控除の特例)」

ここまでは主に税金のことを解説しましたが、売却活動の心構えや、高く売るための方法も、お得に不動産を売るために必要です。

所有期間5年以内で不動産を売る場合、次にあげるコツを押さえておきましょう。

それぞれ詳しく見ていきましょう。

不動産を高値で売るためには、不動産会社選びがもっとも大切です。不動産会社の手腕次第で、売却価格が数百万円変わることもあります。

不動産会社によって得意な物件や地域が異なるので、自分の不動産と相性の良い会社を見つけることが重要となります。

とはいえ、1社の査定だけではその不動産会社が本当2自分と相性がいいかはわかりません。そのため、不動産会社を選ぶ際は複数社の査定を比較するのがおすすめです。

所有期間5年で不動産を売る場合、買主に伝える売却理由も重要となります。とくに、居住用物件を売るときは注意が必要です。

基本的に、不動産は長期所有することが前提です。5年という短い期間で売りに出された物件は、買主側に「なにか問題があるのではないか」と不安を与える可能性があります。

不動産売買において、買主が感じる印象は成約を左右します。下手に誤魔化そうとするとネガティブな印象を与えるかもしれないので、短期で売る理由を明確にしておきましょう。

ただし、離婚や借金返済など、マイナスイメージの理由をそのまま伝えるのもよくありません。「住み替えが必要になったから」「代金を別の資金に充てたいから」など、嘘にならない範囲で伝え方を工夫しましょう。

不動産売却では、成約前に買主が物件を見学する「内見」がおこなわれます。内見は買主の購入意思を決める重要な局面なので、しっかりと準備しておきましょう。

内見対策の基本は、掃除の徹底です。不用品は整理し、ホコリや窓の汚れ、水垢などを可能な限り綺麗にしておきましょう。

ニオイ対策の消臭・換気や、室内が明るく見えるように照明を付けることも大切です。小さなことですが、そうした細かい配慮が買主の印象を左右します。

より物件のイメージをあげる方法としては、ホームステージングというサービスもおすすめです。物件をモデルルームのように演出するサービスで、価格アップや売却期間の短縮効果が期待できます。

マイホームを売る場合、内見対策だけを考えるなら、先に引っ越して空き家にしてから売り出す「買い先行」がおすすめです。

人が住んでいると、室内はどうしても生活感がでてしまい、買主の購買意欲に影響します。空き家なら生活感がないので、買主が「入居してからの生活」をイメージしやすく、成約しやすくなるでしょう。

ただし、「買い先行」と「売り先行」は、それぞれ異なるメリット・デメリットがあります。金銭的な問題もあるので、事前にしっかりシミュレーションすることが大切です。

この記事でも税金について解説しましたが、税制はさまざま制度が複雑に絡み合い、状況によって利用すべき特例も異なります。

適切な申告をしつつ、最大限の節税をおこなうためには、専門的な知識をもつ税理士に頼ることも検討しましょう。

税理士に依頼すれば、節税のアドバイスだけでなく、確定申告を代行してもらうことも可能です。費用は相談する内容や譲渡所得額によりますが、簡単な内容であれば5~30万円程度が相場となります。

「手続きが不安」「なにをすればよいかわからない」という人は、ぜひ相談してみましょう。

不動産、とくに建物は、築年数に応じて価格が下がります。リフォームなどで多少は抑制できますが、「築古ほど安くなる」という原則は変えられません。

その点、築5年であれば、価格低下はそれほど進んでいないため、お得に売却できる可能性があります。

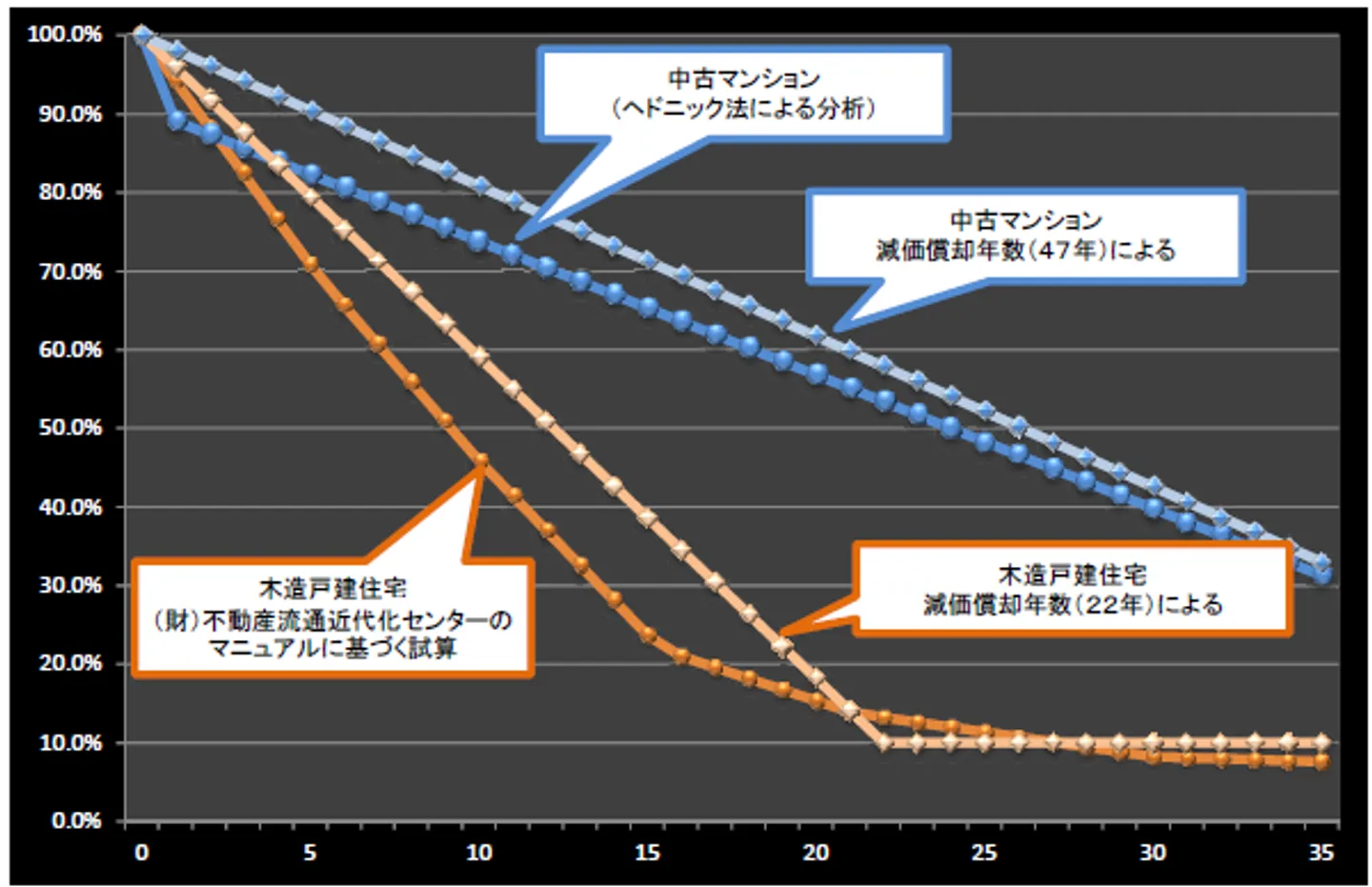

下記は、不動産流通近代化センターによる査定マニュアルと、減価償却による価値低下の2つを戸建て・マンションごとに表したものです。築5年なら、建物の価格は新築時から10~20%程度の低下です。

画像引用:国土交通省「中古住宅流通、リフォーム市場の現状」[/caption]

年数が進むほど値下がり率も高くなるので、売却することを決めたのであれば、1年でも早く売却活動を始めることをおすすめします。

不動産を5年で売却する場合、譲渡所得に対する税金に注意が必要です。5年以内」か「5年超」かで税率が変わるので、できれば5年を超えてから売るほうがよいでしょう。

ただし、税率より大事なのは、売り時を逃さないことです。極端な例ですが、税率が下がって100万円の節税ができても、売却価格が1,000万円安くなるのでは意味がありません。

「不動産の売却を検討する際は、現状の価格相場を把握し、今後の値動きについても予測するようにしましょう。