マンションを売却する際、固定資産税は売主と買主のどちらが精算するのでしょうか?

不動産を売却した年の固定資産税は日割り計算で折半する方法が一般的で、引渡し日までは売主が、引渡し日以降の分は買主が負担します。

しかし、固定資産税評価額は3年に1度のペースで変わるため、去年と今年では固定資産税の税額が変動する恐れもあるため注意しましょう。

売主・買主がそれぞれ支払う固定資産税を計算する起算日や、精算時期については不動産会社のアドバイスを参考にするのがベストです。

マンションを売却する際、固定資産税は売主と買主のどちらが精算するのでしょうか?

不動産を売却した年の固定資産税は日割り計算で折半する方法が一般的で、引渡し日までは売主が、引渡し日以降の分は買主が負担します。

しかし、固定資産税評価額は3年に1度のペースで変わるため、去年と今年では固定資産税の税額が変動する恐れもあるため注意しましょう。

売主・買主がそれぞれ支払う固定資産税を計算する起算日や、精算時期については不動産会社のアドバイスを参考にするのがベストです。

固定資産税は毎年1月1日に不動産を所有している人物に課税されるため、売主・買主どちらが納税するかで揉めることも少なくありません。

マンションを売却した年の1月1日に所有していれば、所有者が買主に移転しても、納税義務者は売主のままになってしまいます。

そのため、マンション売却時の固定資産税については、日割り計算で売主・買主の双方が負担する形式で精算するケースが多いです。

マンション売却時の固定資産税は、引渡し日の前後に分けて、日割り計算をおこない精算する方式が一般的です。

売主・買主がそれぞれ負担する固定資産税は、以下の計算式で求められます。

マンションを売却する地域によって、固定資産税を日割り計算する際の起算日には、2種類のパターンが存在するため注意しましょう。

| 地域 | 起算日 |

|---|---|

| 関東地方 | 1月1日 |

| 関西地方 | 4月1日 |

以下の条件でマンションを売却した場合での、固定資産税の精算方法を2パターン解説します。

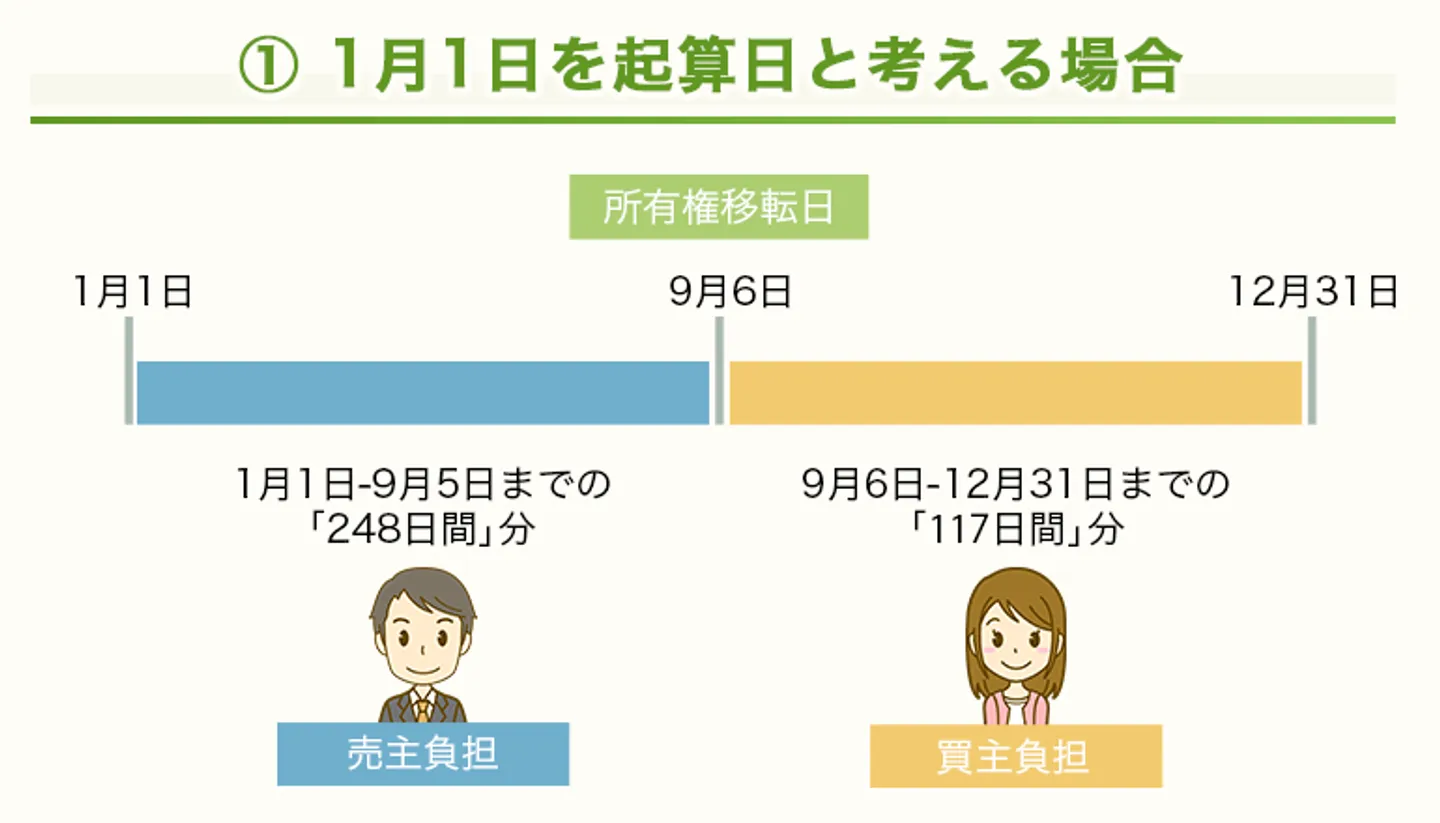

1つ目は、マンション売却年の1月1日を起算日として、日割り計算をおこなうケースです。

1月1日〜9月5日までの248日分が売主負担、9月6日〜12月31日までの117日分が買主負担です。

| 売主負担 | 10万円×248日/365日 | 67,945円 |

|---|---|---|

| 買主負担 | 10万円×117日/365日 | 32,055円 |

納税義務は売主にあるので、買主から32,055円を受け取り、固定資産税を精算します。

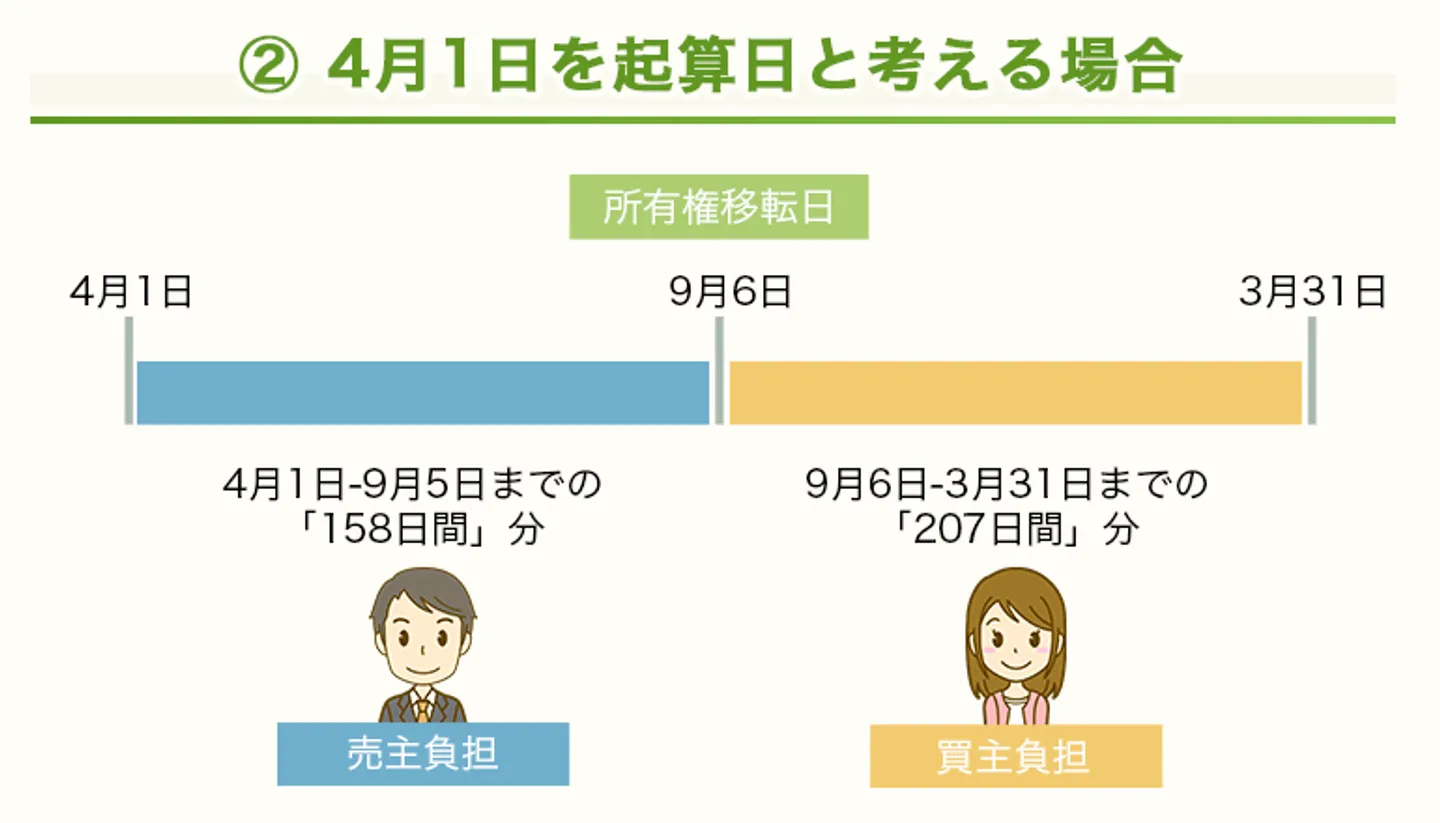

2つ目は、マンション売却年の4月1日を起算日として、日割り計算をおこなうケースです。

4月1日〜9月5日までの158日分が売主負担、9月6日〜3月31日までの207日分が買主負担です。

| 売主負担 | 10万円×158日/365日 | 43,288円 |

|---|---|---|

| 買主負担 | 10万円×207日/365日 | 56,712円 |

売主は買主から56,712円を受け取り、固定資産税の精算をおこないます。

固定資産税の納税通知書は毎年5月頃に届くので、その前にマンションを売却する場合、精算時期をどうするのか考えなければなりません。

マンション売却時に固定資産税を精算する時期に関しては、以下の2パターンが存在します。

今年分の納税通知書が届くのを待ってから精算する方法か、昨年分の納税額を参考として事前に精算を済ませておく方法の2種類があります。

精算時期をそれぞれ順番に見ていきましょう。

1つ目は、今年分の納税通知書が届いてから、固定資産税の精算をおこなう方法です。

確定した固定資産税を元にして、売主・買主の双方で負担するので、負担する税額を間違える心配がないので安心です。

ただし、納税通知書の到着後に精算する場合、マンションの売買契約を終えた後、あらためて買主に連絡を取らなければなりません。

2つ目は、昨年分の納税通知書が参考にして、事前に固定資産税を精算する方法です。

3年に一度おこなわれる固定資産税の評価替えがない限り、前年の固定資産税と同じ税額を売主と買主の2人で負担すれば問題ありません。

ただし、固定資産税評価額は3年に一度の頻度で見直されるため、必ずしも昨年の税額と同じとは限らないため注意しましょう。

マンション売却時に固定資産税を精算する際、昨年の固定資産税額を参考に精算を済ませて、必要であれば再精算する方法が一般的です。

昨年の納税額を参考に精算する場合も、必要に応じて今年分を再精算すれば問題ありません。

再精算が必要なければ、そのまま手続きは完了しますし、再精算の取り決めをしておけば売主が損をするリスクをなくせるからです。

売主・買主のみで固定資産税の精算方法・時期を決める場合、トラブルが起こりやすいです。

そのため、固定資産税の精算時期や起算日も、マンション売却を仲介してもらった不動産会社に依頼して決めてもらうのがベストでしょう。

不動産会社であれば、固定資産税の精算時期や起算日について、第三者の立場から公平に決定してもらえます。

マンション売却時に固定資産税を精算する際、以下の2点に注意しましょう。

それぞれの注意点を順番に解説していきます。

あくまでも納税義務者は1月1日にマンションの所有者であった売主であり、年の途中で不動産を売却しても、その事実は変わりません。

そのため、買主が「自分には固定資産税の納税義務がない」と主張すれば、精算を巡る交渉が難航する恐れもあるため注意しましょう。

起算日についても法律に定められたルールはなく、売主と買主の合意によって決定されます。

例えば、9月6日が引渡し日で、固定資産税が10万円だった場合、起算日が異なるだけで、次のように当事者の負担額が大きく変わります。

| 起算日 | 売主 | 買主 |

|---|---|---|

| 1月1日 | 67,945円 | 56,712円 |

| 4月1日 | 43,288円 | 56,712円 |

トラブルを避けるため、固定資産税を払う人物や起算日は契約書に明記しておきましょう。

マンションを売却して収益を得た場合「譲渡所得税」という税金を納めなければなりません。

マンション売却時、固定資産税の精算に際して受け取った金額も譲渡所得に含まれます。

マンション売却による収益のみを譲渡所得として譲渡所得税を納税すると、固定資産税の精算で受け取った金額に関して脱税を疑われる恐れもあるため、細心の注意を払いましょう。

マンションを売却する年の固定資産税は、売主と買主が一緒に支払う形式が一般的です。

それぞれの負担額は、1月1日または4月1日からマンションの引渡し日までの分を売主が、それ以降の分を買主が負担するケースが多いです。

ただし、買主にはマンション売却時の固定資産税の支払義務がなく、それぞれの負担額の起算日も法律で定められている訳ではありません。

マンション売却時に固定資産税を精算する際、負担割合や支払義務を巡ってトラブルが起こるケースも多いため注意しましょう。

トラブルを避けるには、不動産会社に仲介してもらい、固定資産税の精算における起算日や精算時期を決めてもらうことをおすすめします。