空き家の名義変更の手順

ここからは実際に空き家の名義変更を行う手順を以下の流れで解説します。

- 登記謄本の確認をする

- 法定相続人を確定する

- 遺産分割協議を行う

- 必要書類を準備する

- 相続登記申請書を作成する

- 法務局にて申請手続きを行う

- 登記完了

下記の記事では不動産登記の期限や必要書類などを詳しく解説しているので、こちらも合わせてご一読ください。

1.登記謄本の確認をする

空き家の名義変更を行う際、最初に法務局などの登記所で登記謄本を取得し、現在の名義を確認します。

相続が発生した場合、父親から相続したはずの不動産が実は祖父名義であるなどのケースもありうるためです。

また、名義人によって必要な書類が異なるため、事前の確認を怠らないようにしましょう。名義確認は、スムーズな相続登記を進めるための第一歩となります。

2.法定相続人を確定する

登記謄本の確認を行ったあとは、法定相続人を確定する必要があります。

法定相続人は民法で定められた範囲の相続人であり、相続人全員を確定させるために、被相続人(故人)の戸籍を取り寄せることが求められます。

具体的には、被相続人(故人)の最終的な本籍地が所在する市区町村の窓口で請求を行います。

請求には以下の書類が必要になるので事前に準備しておきましょう。

- 被相続人との続柄がわかる戸籍謄本や住民票

- 本人確認書類

相続人を確定させるためには、出生から死亡までの戸籍一式を集めなければなりません。多くの労力と時間がかかるため、早めに取り掛かることが重要です。

3.遺産分割協議を行う

相続人が複数いる場合は遺産分割協議を行い、相続する不動産を誰が承継するかを決定しなければなりません。

協議の結果、不動産の継承者1人を選抜し、名義変更することで共有状態を解消できます。

遺産分割協議書には相続人全員の署名・捺印が必要となり、この協議が終わらない限り、名義変更は進められません。

協議がまとまらない場合、調停を申し立てることも可能ですが、できるだけ円滑に協議を進めることが理想です。

4.必要書類を準備する

登記謄本を確認して法定相続人も決まったあとは、以下の書類を準備します。

| 書類の種類 |

必要書類 |

| 被相続人に関する書類 |

・戸籍類一式:被相続人(故人)の死亡から出生までの戸籍謄本、除籍謄本、改正原戸籍謄本、相続人の戸籍謄本など

・被相続人(故人)の住民票除票

・遺言書

|

| 被相続人に関する書類 |

・戸籍類一式:被相続人(故人)の死亡から出生までの戸籍謄本、除籍謄本、改正原戸籍謄本、相続人の戸籍謄本など

・被相続人(故人)の住民票除票

・遺言書

|

| 相続人に関する書類 |

・相続人全員の戸籍謄本・抄本

・相続人の住民票の写し

・相続不動産の固定資産税評価証明書(相続する年度のもの)

・相続放棄申述受理証明書(相続放棄をした人がいる場合)

|

| 登記申請書を作成するために必要な書類 |

・登記申請書

・相続関係説明図

・遺産分割協議書

・委任状(代理申請の場合)

|

ただし、司法書士に依頼している場合は、遺産分割協議書と委任状を司法書士側で準備してくれることが一般的です。

5.相続登記申請書を作成する

次に相続登記を申請するために、相続登記申請書を作成します。

申請書の書き方に決まりはありませんが、法務局で提供されているフォーマットであれば記載例を参考にできるため便利です。

申請書には被相続人や相続人の情報、相続不動産の詳細などを記入する必要があるため、準備が整った段階で慎重に作成します。

不明点がある場合は、各地域の法務局で対面や電話、Webにて登記手続きの案内を受けることがおすすめです。利用には事前予約が必要ですが、法務局に直接相談できるので安心です。

6.法務局にて申請手続きを行う

相続登記申請書と必要書類が整ったら、以下3つの方法で法務局に申請手続きします。

上記のうちオンライン申請は便利であるものの、すべてをオンラインで完結できるわけではないことは確認しておきましょう。

オンラインで登記申請する場合、添付情報は全て電子媒体で作成され、電子署名がなされたものであることが前提です。

しかし、戸籍全部事項証明書等など一部の書類は現在、市区町村長の電子署名が付された電子文書は発行されません。

そのため、後から郵送したり直接窓口に持っていったりしなければいけないので、余計に手間がかかる可能性があります。

最初から窓口や郵送で送った方が、一気に申請手続きを終わらせられるケースもあります。

7.登記完了

申請が受理されると法務局での内部処理が行われ、通常1週間から1カ月以内に登記が完了します。

登記が完了すると法務局から「登記完了証」と「登記識別情報通知書」が交付されます。

これらの書類には新たな登記名義人の情報が記載されており、名義変更が完了した証拠となるので大切に保管しましょう。

これにより正式に不動産の所有者が変更され、相続登記が完了したことが証明されます。

2024年4月から相続する空き家の名義変更(相続登記)が義務化された

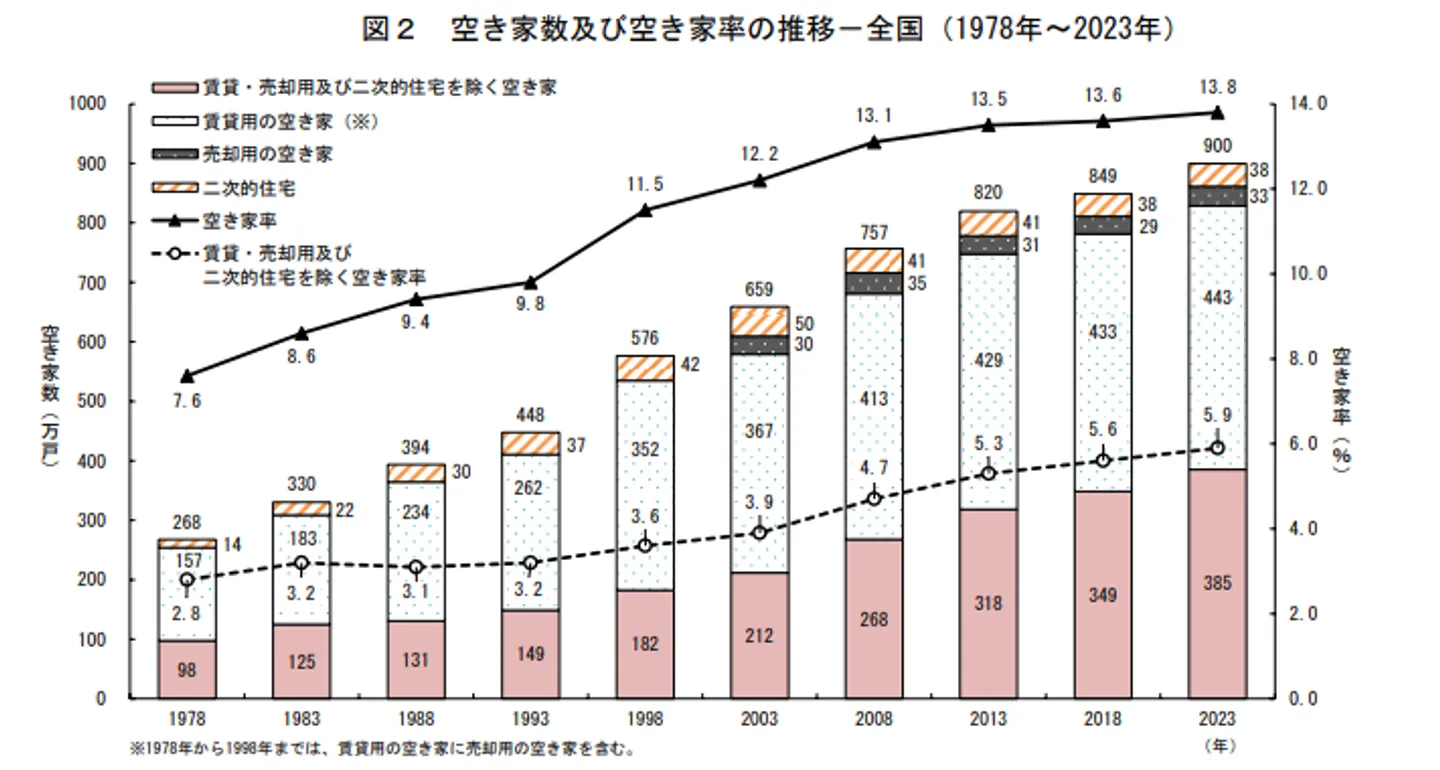

2024年4月1日から不動産登記法の改正によって、相続登記が義務化されました。義務化の背景には、全国的な空き家の増加とそれに伴う所有者不明土地の問題があげられます。

事実、総務省の統計によると空き家は約900万戸、全住宅の13.8%に達しています。

参照:総務省「令和5年住宅・土地統計調査 住宅数概数集計(速報集計)結果 」

放置された空き家は周辺環境に悪影響を及ぼすほか、防災や都市開発を妨げる要因にもなっているのです。

例えば公共事業で道路拡張を行う際に、所有者不明の建物があると開発計画を進められません。

すべての所在不明土地や物件の所有者を明確にすることで、公共事業の計画推進を円滑に行い、スムーズに空き家問題の解決を図れることが期待されています。

ここでは、相続登記の義務化に関して以下の内容で解説します。

- 名義変更期限は不動産取得から3年以内

- 期限内に登記できない場合は相続人申告登記を行う

- 2026年4月からは所有者の住所変更登記も必要

また、下記では実際に空き家を所有する方へのアンケートを元に、空き家への悩みやその解決法を解説しているので参考にしてください。

名義変更期限は不動産取得から3年以内

相続により不動産を取得した場合、相続を知った日から3年以内に登記を行わなければなりません。

事実、不動産登記法第72条2項には以下のように記載されています。

第七十六条の二所有権の登記名義人について相続の開始があったときは、当該相続により所有権を取得した者は、自己のために相続の開始があったことを知り、かつ、当該所有権を取得したことを知った日から三年以内に、所有権の移転の登記を申請しなければならない。遺贈(相続人に対する遺贈に限る。)により所有権を取得した者も、同様とする。

引用元 不動産登記法

したがって、2024年4月1日以降に相続が発生した場合は、相続を知った日から3年以内に手続きを完了する必要があります。

正当な理由なく登記申請を怠った場合には、10万円以下の罰金など様々なペナルティが課せられるため、なるべく早めの登記手続きは大切です。

詳しいペナルティについては後述しているので、参考にしてください。

なお、既に発生している相続については「令和6年4月1日より3年」と決められています。

期限内に登記できない場合は相続人申告登記を行う

相続登記が義務化されたものの、以下のような理由から期限内に登記ができない場合もあるでしょう。

- 相続人が多数おり、調査や連絡をつけるのに多大な時間がかかる

- 遺産分割協議がまとまらず、不動産の相続が決まらない

このようなケースでは新たに導入された「相続人申告登記制度」で対応が可能です。

相続人申告登記制度は相続登記を期限内に行えない相続人を救済するための制度で、正式な相続登記を行う前に、一旦義務を果たしたとみなすことができる仕組みです。

具体的には3年以内に登記官に対して、以下2点を申し出ることで履行が完了します。

- 所有権の登記名義人について相続が開始した旨

- 自らがその相続人である旨

また、上記手続きに関しては相続人が複数いたとしても特定の相続人単独で申し出が可能です。

相続分の割合などを確定する必要もないので、取り急ぎ手続きを行い、罰則を免れることができます。

申告に必要な書類に関しても、申出者自身が被相続人の相続人であることを証明できる戸籍謄本を提出するだけで問題ありません。

ただし、この制度は相続登記を迅速に進めるための緩和措置として有効ですが、最終的には3年以内に正式な相続登記を行う必要があります。

2026年4月からは所有者の住所変更登記も必要

2026年4月からは「所有者の住所変更登記」も義務化されることも確認が必要です。

不動産の名義人が引っ越しや市町村合併などで住所が変わった場合は、2年以内に変更登記を行う必要があります。

登記をしない場合、最大で5万円の過料が科されるため、期限内に必ず手続きを済ませることが重要です。

具体的には以下の書類を準備して、お住いの各法務局の窓口や郵送、オンラインから手続きを行います。

- 登録申請書

- 住民票の写しなどの登記原因証明情報

- 登録免許税(収入印紙):1物件につき1,000円

なお、結婚などで名字が変わった場合も手続きが必要になるので忘れてはいけません。

空き家の名義変更をしない場合に発生するリスク

空き家の名義変更は義務なので、手続きを行わないと以下のようなリスクがあります。

- 第三者に対して所有権を対抗できない

- 10万円以下の罰則が課せられる

- 不動産を売却できない

- 不動産が担保として認められない

- 名義変更してなくても管理義務は発生する

- 次の世代の相続がさらに複雑になる

第三者に対して所有権を対抗できない

相続登記を行わない場合、被相続人が所有していた土地や建物の権利を第三者に主張することが難しくなります。不動産の所有権を公に認めてもらうには、登記簿に自分の名前を記載することが必要です。

このように、第三者に対して権利を主張する条件を「対抗要件を備える」といいます。

土地や建物の場合、登記簿の「甲区」に所有者として自分の住所や氏名を記録することで、対抗要件が成立します。一方、借地権が絡む場合は「乙区」にその情報を記載するか、借地上の建物を借主名義で登記することで権利を主張できる仕組みです。

もし相続登記を怠ると、土地の所有権や借地権が曖昧な状態になり、他の第三者が立ち退きを要求してきたり、所有権を不当に主張してきたりした際に対抗できない可能性があります。

自分の土地や建物を守る対抗要件を確保するために早めの名義変更が重要です。

10万円以下の罰則が課せられる

相続登記の義務を怠った場合は、10万円以下の過料が罰則として課されます。

罰則化されたことを知らなかったというのは言い訳にならないため、早めに名義変更手続きや相続人申告登記を行いましょう。

なお、先述のとおり、住所変更登記も義務化されているため、忘れずに手続きが必要です。

2年以内に登記をしない場合は5万円以下の過料が発生するので、引っ越しや市町村合併、結婚などでの名字変更をした際には法務局で手続きしましょう。

不動産を売却できない

相続登記を行っていない場合、その空き家は自分の所有物として法的に認められません。そのため、名義変更をしない限り、空き家を売却することは不可能です。

仮に買い手が見つかっても、登記手続きをその時点で始める必要があり、手続きに時間がかかることで買い手が別の物件に興味を持ってしまうケースも考えられます。

結果として、せっかく訪れた売却のチャンスを逃してしまう可能性が高いです。

下記記事では空き家の売却方法を解説しているので参考にしてください。

不動産が担保として認められない

名義変更を怠ることで相続人は不動産の所有権を証明できず、その不動産が担保として認められなくなります。

理由として、金融機関は所有権が不明確な物件に対して融資できないことがあげられます。

例えば、相続した不動産を名義変更していない場合、住宅ローンを組む際や他の資金を借り入れる際に担保として認められません。

不動産を有効活用する手段が制限されてしまうため、担保にすることを考えている場合は早急に相続登記を行うことが大切です。

なお、相続登記をしていない場合は、たとえ遺言書に不動産を相続させると記載されていても、法的にその不動産を自分の所有物として主張できない点も押さえておきましょう。

名義変更してなくても管理義務は発生する

空き家の名義変更をしていない場合でも、相続人全員にその不動産の管理義務が生じます。相続人間で正式な名義変更を行っていない場合、不動産は共有状態とみなされ、共有者全員が建物や土地の管理責任を負うことになります。

この管理義務を怠ると、さまざまなリスクが発生するので早急に対処することがおすすめです。

例えば、建物が老朽化して外壁が崩れたり倒壊したりした場合、通行人にケガを負わせるなど周囲に被害を与える可能性があります。また、空き家が原因で火災や犯罪が発生した場合には、相続人全員が賠償責任を負う恐れがあります。

また、倒壊や犯罪といった大きな事故・事件だけでなく、樹木の枝が隣地に侵入している場合の切除といった日常的な管理も必要です。

固定資産税の納税義務も相続人全員に引き継がれるため、誰が主体となって管理するかなど責任を押し付け合うトラブルが発生するケースも少なくありません。

次の世代の相続がさらに複雑になる

空き家の名義変更を行わずに長期間放置すると相続人が世代を重ねるごとに増え、権利関係が極めて複雑化するリスクがあります。

例えば、父親の名義のまま相続登記を行わずに子ども3人が相続人となり、その後さらに孫やひ孫の世代に権利が引き継がれると相続人の数はネズミ算式に増加します。この結果、不動産が多数の共有者による共有財産となり、意思決定がさらに難しくなるでしょう。

さらに、相続人が増えると連絡が取れない相続人や協力を拒む相続人が出る可能性も高まります。こうした状況では、名義変更や不動産の売却が事実上困難になり、次世代にさらなる負担を残す結果となります。

加えて、必要書類の収集や手続きが煩雑化し、名義変更にかかる時間やコストも増大するのでより権利関係が複雑化していく可能性が高いです。このようなトラブルを避けるためにも早めに名義変更を行い、権利関係を明確にすることが重要です。

空き家を放置した際に発生するリスク

空き家の名義変更を行っていないと、誰が主体的に空き家を管理するのかがわからず放置されてしまうケースもあります。空き家の放置は以下のような様々なトラブルの発生元となるため、早めに名義変更を行うことが大切です。

- 「特定空き家」に指定されると固定資産税が最大6倍になる

- 土地や不動産自体への税金が滞納状態になる

ここでは空き家を放置する際に発生するリスクを詳しく解説します。

「特定空き家」に指定されると固定資産税が最大6倍になる

空き家を放置したままにすると、「特定空き家」に指定されるリスクが高いです。特定空き家とは、適切に管理されていないことで周辺環境や安全性に悪影響を及ぼす恐れのある空き家を指します。

例えば、以下のような空き家が対象です。

- 倒壊の危険がある老朽化した建物

- 放置されたままで不衛生な状態が続く空き家

特定空き家に指定されると、税法上の優遇措置が取り消される可能性があります。

通常、住宅用地に対しては固定資産税が最大で1/6に軽減される特例が適用されますが、特定空き家に指定されるとこの特例が解除され、固定資産税が最大6倍に跳ね上がることがあるのです。

さらに、自治体から改善命令が出される場合があり、それに従わないと最終的には行政代執行として解体費用を請求されるケースもあります。

このようなリスクを避けるためにも空き家を適切に管理し、必要に応じて売却や解体、または利用方法を検討することが重要です。名義変更を含めた適切な対応がトラブル回避につながります。

土地や不動産自体への税金が滞納状態になる

空き家を放置して名義変更を行わない場合、固定資産税の支払いが滞納状態に陥るリスクがあります。固定資産税は、不動産を所有する者に課せられる税金であり、相続が発生した場合には、相続人全員に支払い義務が引き継がれます。

しかし、相続登記を行わずに誰が支払うのかを明確に決めていないと、全員が「ほかの誰かが支払うだろう」と考えてしまい、納税が滞るケースが少なくありません。

先述のとおり、空き家は放置しておくと特定空き家に指定され、固定資産税が高まる場合があります。この状態で滞納が続けば高額な固定資産税に加えて滞納による延滞金が発生し、相続人にとって大きな経済的負担となるでしょう。

税金の滞納を防ぐためには、相続人間で責任を明確にし、適切に名義変更を行うことが重要です。空き家の管理者が明確になっていれば課税通知書を受け取り、支払い義務を確実に果たせる体制を整えることが可能です。

空き家の名義変更をする際に押さえておきたいポイント

空き家の名義変更をする場合は、ポイントを抑えることで後々のトラブルを避けられます。

具体的には以下のポイントを守るようにしましょう。

- 共有名義ではなく単独での名義変更を行う

- 名義変更手続きは専門家の力を借りる

共有名義ではなく単独での名義変更を行う

空き家の名義変更を行う際は、共有名義ではなく単独で名義変更を行うことが大切です。

理由として共有名義では複数の名義人が不動産に関与しているため、管理や修繕の意思決定が煩雑になることがあげられます。

例えば、修繕や売却の際には全員の合意が必要となり、意見が分かれると手続きが遅延し、物件の状態が悪化したり売却タイミングを逃したりする恐れがあります。

これに対して所有者が1人であれば、迅速に決定を下し、手続きも一元化することが可能です。物件売却などの判断もスピーディに進められます。

名義変更手続きは専門家の力を借りる

名義変更手続きを行う際は、司法書士などの専門家の力を借りるのがおすすめです。

司法書士とは、登記申請の代理や法務局に提出する書類の作成・提出を独占業務とする国家資格です。

相続人が複数いる場合や相続人間で話し合いが必要な場合などは、必要書類が多岐にわたり、手続きが滞ることも少なくありません。

司法書士は相続登記に関する専門的な知識や経験を持っているため、複雑な手続きも迅速かつ正確に対応してくれます。

また、相続人の数が多く遺産分割協議が必要な場合には、専門家の視点から協議が円滑に進むアドバイスがもらえるので、トラブルを未然に回避できる可能性も高まります。

専門家の力を上手に借りて、効率よく相続登記を解決しましょう。

空き家の名義変更に必要な費用

最後に空き家の名義変更に必要な費用を解説します。

- 書類取得のための費用|450〜600円程度×発行数分

- 法務局へ納める登録免許税|固定資産税評価額の1,000分の4

- 司法書士へ依頼する際の費用|5~15万円程度

書類取得のための費用|450〜600円程度×発行数分

まず市役所での書類作成には、書類ごとに手数料を支払う必要があります。自治体によって手数料には若干の違いがありますが、おおむね以下のとおりです。

| 書類名 |

一通ごとの金額 |

| 戸籍謄本 |

450円 |

| 除籍謄本、改正原戸籍謄本 |

750円 |

| 住民票、住民票の除票 |

200~400円 |

| 印鑑証明書 |

200~400円 |

| 固定資産評価証明書 |

200~400円 |

| 登記簿謄本(全部事項証明書) |

480~600円 |

1部ずつ取得すると考えると最大で3,000円程度かかる計算となります。

法務局へ納める登録免許税|固定資産税評価額の1,000分の4

相続登記手続きを行った後は、登録免許税を法務局に納めることが必要です。登録免許税は、以下の計算式で計算されます。

登録免許税=不動産評価額×税率(0.4%)

また、「不動産の価格」は不動産の固定資産税評価額を参照するのが原則となります。

固定資産税評価額は市役所等から通知される固定資産税の「納税通知書」や「固定資産税評価証明書」で確認が可能です。

司法書士へ依頼する際の費用|5~15万円程度

空き家の名義変更(相続登記)は複雑で時間がかかるため、司法書士に依頼する方法が一般的です。

費用は5~15万円程度で、相続登記に必要な書類の作成や手続き代行を行ってくれます。

自分で行う場合は登記方法や税金についての知識が必要で、手続きを誤るリスクや時間がかかることもあります。

相続登記には3年以内という期限もあるため、手続きをスムーズに行うためにも専門家に相談した方が安全です。

まとめ

今回は空き家の名義変更について解説しました。

空き家の名義変更は、2024年4月1日より義務化されているため必ず手続きしなければなりません。

手続きを怠ると、10万円以下の過料や固定資産税の増額などのペナルティが発生するだけでなく、売却や担保もできなくなってしまいます。

本記事に記載されている空き家の名義変更手順を参考にして、なるべく早く空き家の名義変更を行いましょう。

また、名義変更には遺産相続協議などが必要になるケースもあります。司法書士などの専門家を頼れば、トラブルなくスムーズに相続手続きを進められます。