共有名義不動産のリフォームでは贈与税が発生する場合がある

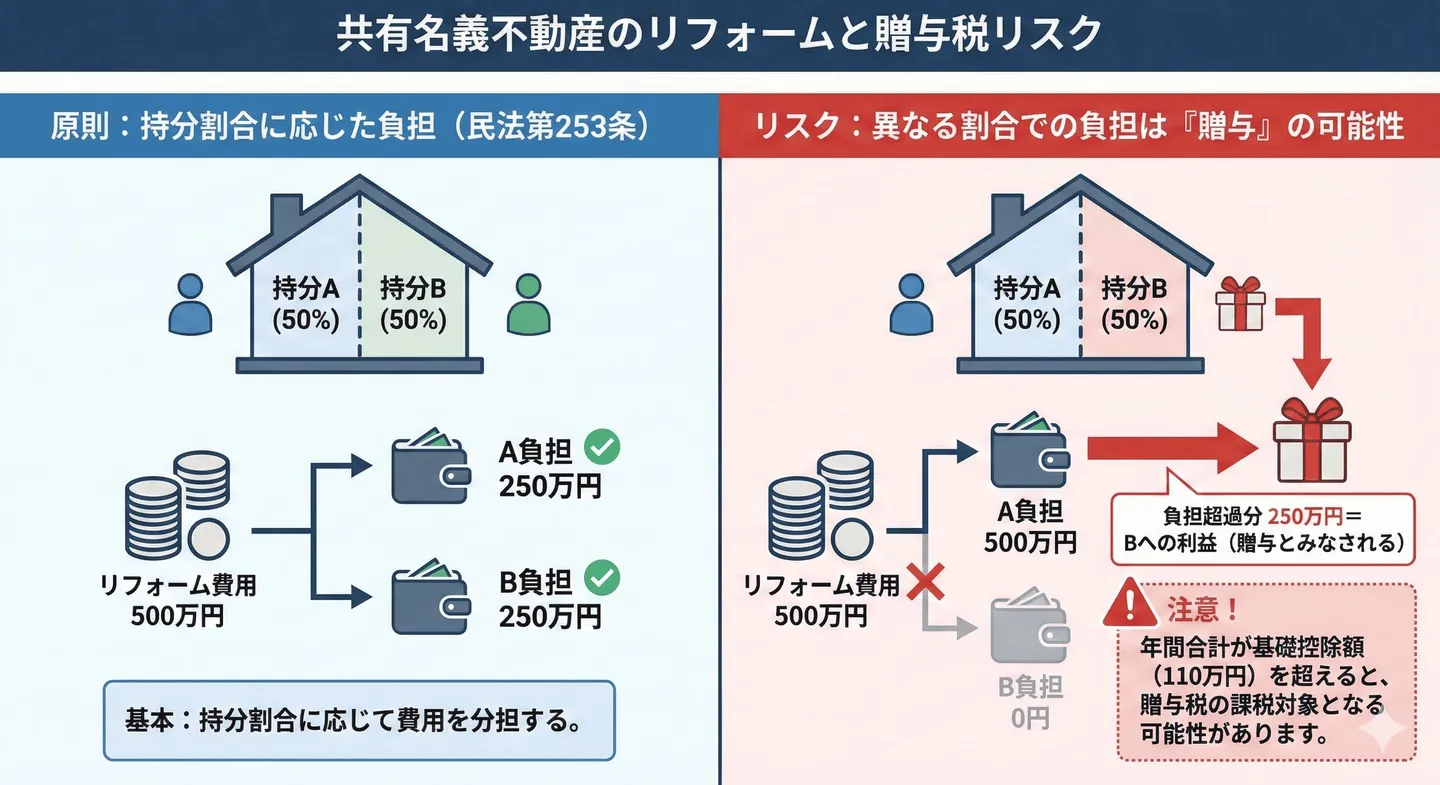

共有名義の不動産では、リフォーム費用や固定資産税などの維持費は、民法第253条に基づき持分割合に応じて負担するのが原則です。たとえば持分5:5で500万円のリフォームなら、各250万円ずつの負担が基本となります。

持分割合と異なる形で費用負担が行われた場合、負担超過分が他方の共有者の利益とみなされ、税務上「贈与」と評価される可能性があります。なお、贈与と認定された金額の年間合計が基礎控除額(110万円)を超える場合には、贈与税の課税対象となる可能性があります。

基本的な仕組みは次の通りです。

| 項目 |

内容 |

| 贈与税の概要 |

個人から財産をもらった場合に課される税金。一般贈与財産と特例贈与財産の2種類があり、税率が異なる。 |

| 基礎控除額 |

110万円 |

| 贈与税の計算方法 |

贈与財産の価額 - 110万円 × 税率 - 課税価格に応じた控除額

※贈与財産の価額は1月1日〜12月31日までの贈与財産の合計

(参照:No.4408 贈与税の計算と税率(暦年課税)) |

以下では、具体的にどのようなケースで贈与税が発生するのかを解説します。

リフォーム費用を共有者の一人が全額負担した場合

共有名義不動産のリフォーム費用を共有者の一人が全額負担した場合、ほかの共有者の持分に対応する費用が贈与とみなされます。

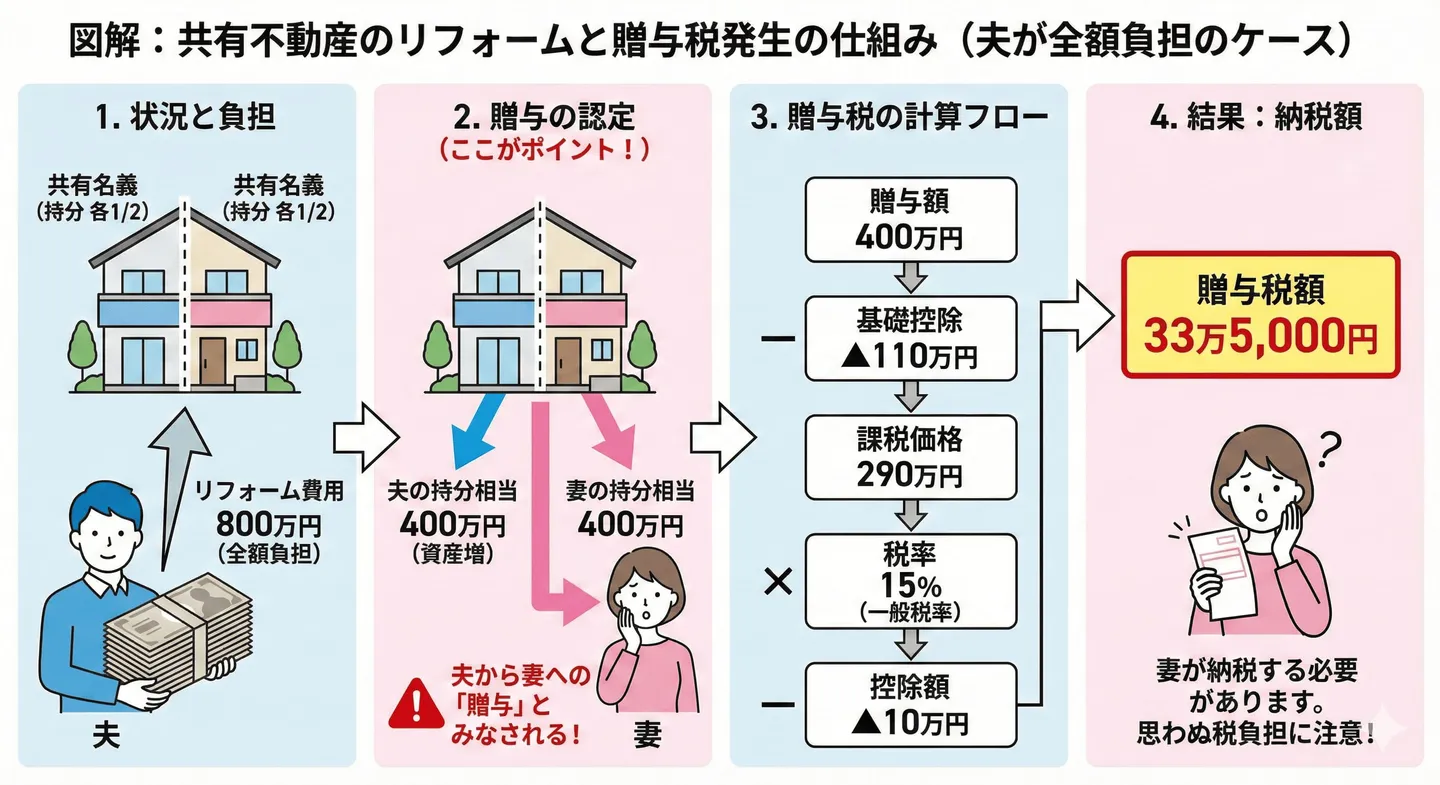

具体例として、夫婦共有名義(持分割合1/2ずつ)の不動産で、800万円のリフォーム費用を夫が全額負担したケースを見てみましょう。

- 夫の持分に対応する費用:400万円

- 妻の持分に対応する費用:400万円

- 夫が負担した金額:800万円

この場合、妻の持分に対応する400万円を夫が負担したことになるため、夫から妻への400万円の贈与とみなされます。基礎控除額110万円を差し引いた「290万円」に対して贈与税が課されることになります。

リフォーム費用を持分割合に応じない形で負担した場合

リフォーム費用を持分割合に応じない形で負担した場合、持分割合を超えて負担した分が贈与とみなされます。

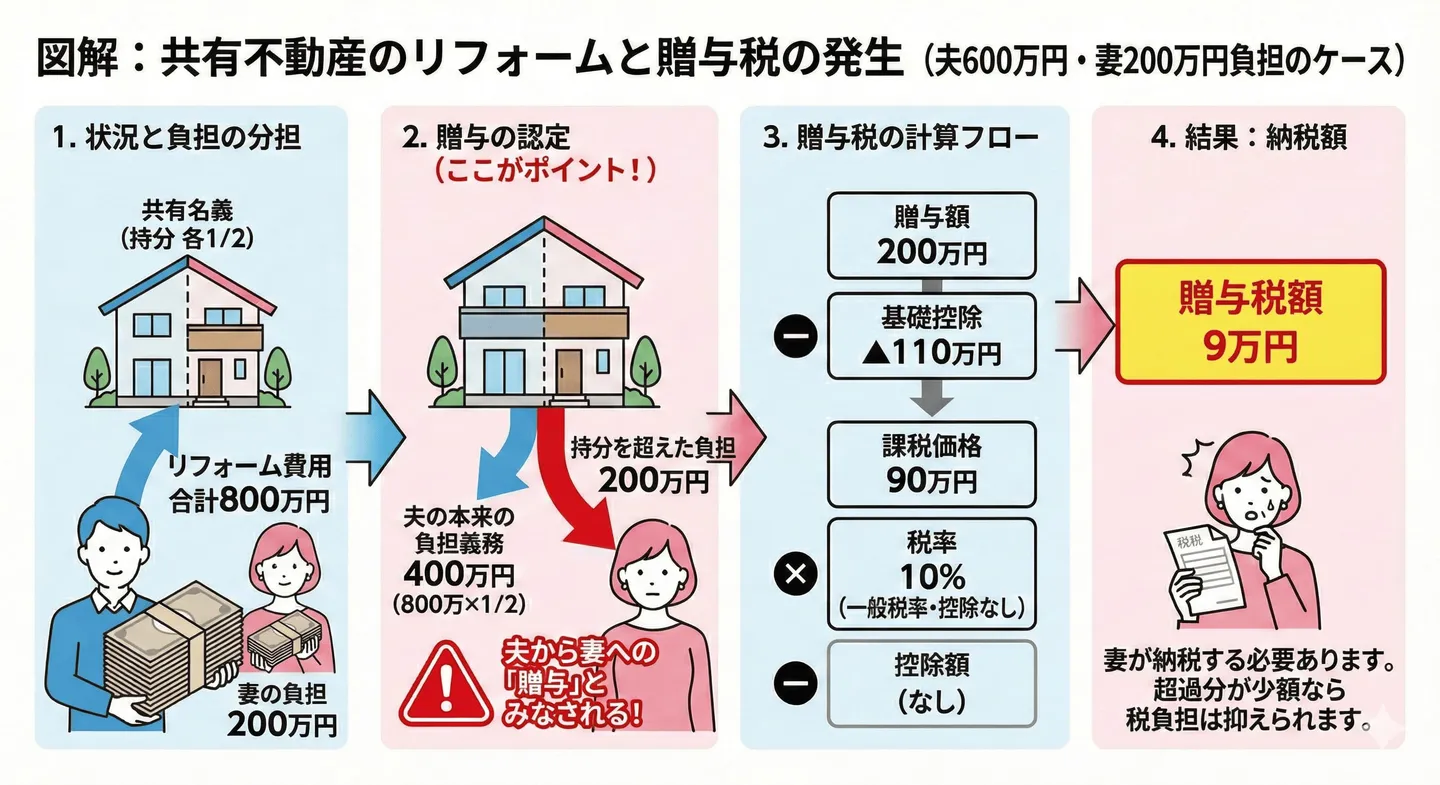

具体例として、夫婦共有名義(持分割合1/2ずつ)の不動産で、800万円のリフォーム費用のうち夫が600万円、妻が200万円負担したケースを見てみましょう。

- 夫の持分に対応する費用:400万円

- 妻の持分に対応する費用:400万円

- 夫が実際に負担した金額:600万円

- 妻が実際に負担した金額:200万円

夫は本来400万円を負担すべきところ600万円を負担しているため、超過した200万円が妻への贈与とみなされます。基礎控除額110万円を差し引いた「90万円」に対して贈与税が課されることになります。

リフォーム費用を所有者以外の人が負担した場合

このケースは共有名義不動産に限らず、単独所有の不動産にも当てはまります。

リフォーム費用を所有者以外の人(親や子など)が負担した場合、所有者への贈与とみなされます。

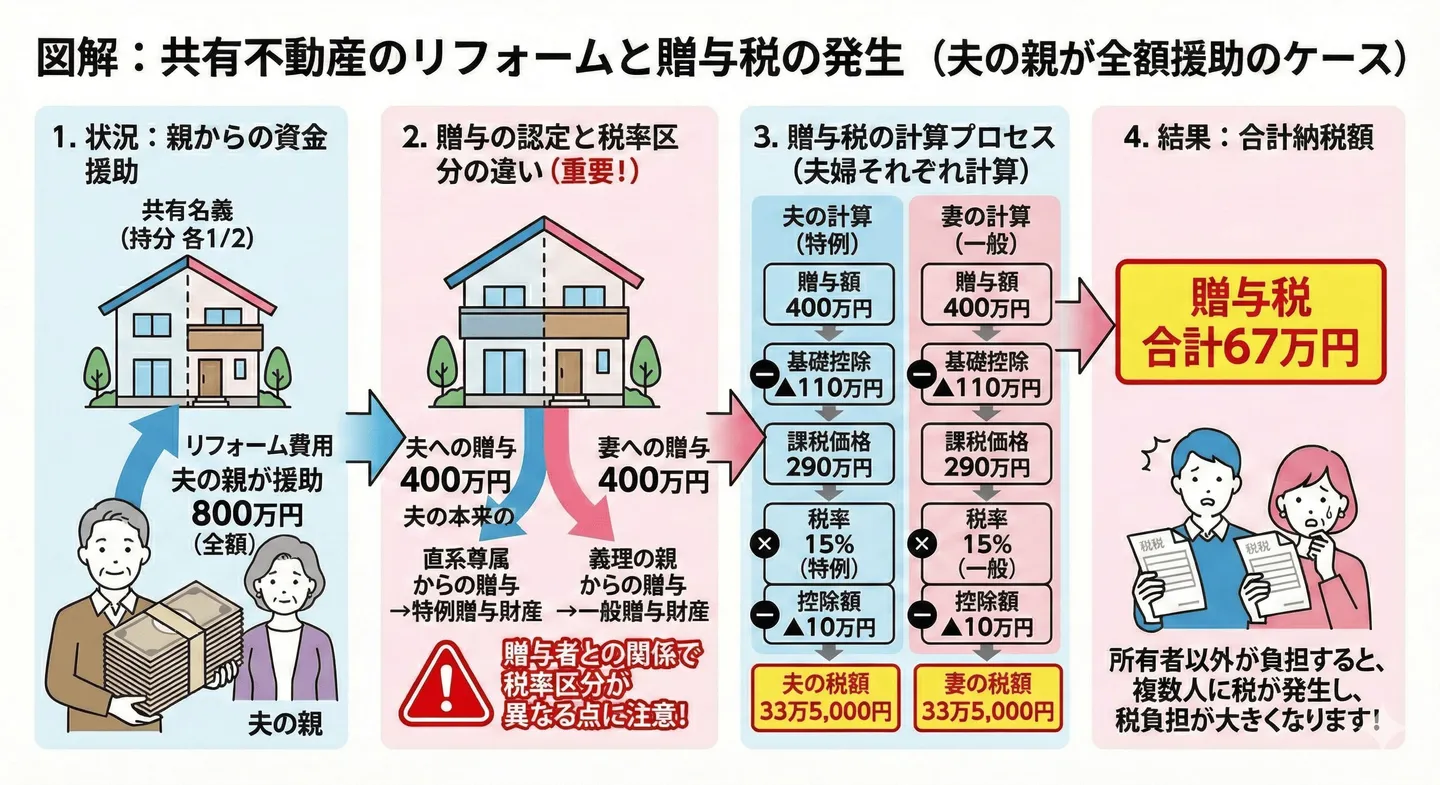

具体例として、夫婦共有名義(持分割合1/2ずつ)の不動産で、800万円のリフォーム費用を夫の親が全額援助したケースを見てみましょう。

- 夫の持分に対応する費用:400万円

- 妻の持分に対応する費用:400万円

- 夫の親が負担した金額:800万円

この場合、夫と妻それぞれに400万円ずつ贈与されたことになります。それぞれ基礎控除額110万円を差し引いた「290万円」に対して贈与税が課されることになります。

共有名義不動産のリフォームにかかる贈与税はいくら?具体的な計算方法とシミュレーション

贈与税の金額を正確に把握するには、税率と控除額を理解する必要があります。贈与税の税率は「一般贈与財産」と「特例贈与財産」で異なり、贈与者と受贈者の関係によって適用される税率が変わります。

一般贈与財産は、夫婦間の贈与や兄弟間の贈与など、特例に該当しない贈与が対象です。一方、特例贈与財産は、父母や祖父母といった直系尊属から18歳以上の子や孫への贈与が対象となり、一般贈与財産よりも税率が優遇されています。

以下の表で、それぞれの税率と控除額を確認しましょう。

【一般贈与財産(一般税率)】

特例贈与財産に該当しない贈与財産。(例:兄弟間の贈与、夫婦間の贈与、親から子への贈与で子が未成年者の場合)

| 基礎控除後の課税価格 |

税率 |

控除額 |

| 200万円以下 |

10% |

- |

| 300万円以下 |

15% |

10万円 |

| 400万円以下 |

20% |

25万円 |

| 600万円以下 |

30% |

65万円 |

| 1,000万円以下 |

40% |

125万円 |

| 1,500万円以下 |

45% |

175万円 |

| 3,000万円以下 |

50% |

250万円 |

| 3,000万円超 |

55% |

400万円 |

【特例贈与財産(特例税率)】

直系尊属(父母や祖父母など)から18歳以上の子や孫が贈与により財産を取得した場合

| 基礎控除後の課税価格 |

税率 |

控除額 |

| 200万円以下 |

10% |

- |

| 400万円以下 |

15% |

10万円 |

| 600万円以下 |

20% |

30万円 |

| 1,000万円以下 |

30% |

90万円 |

| 1,500万円以下 |

40% |

190万円 |

| 3,000万円以下 |

45% |

265万円 |

| 4,500万円以下 |

50% |

415万円 |

| 4,500万円超 |

55% |

640万円 |

参照:No.4408 贈与税の計算と税率(暦年課税)

リフォーム費用800万円を夫が全額負担した場合

夫婦共有名義(持分割合1/2ずつ)の不動産で、夫が800万円のリフォーム費用を全額負担した場合の贈与税を計算します。

まず、このケースで適用される税率と控除額を確認しましょう。

| 項目 |

内容 |

| 贈与財産の区分 |

一般贈与財産 |

| 該当する税率 |

15% |

| 該当する控除額 |

10万円 |

計算の流れは次の通りです。

- 妻の持分に対応する費用:400万円(800万円 × 1/2)

- この400万円が夫から妻への贈与とみなされる

- 基礎控除額110万円を差し引く:400万円 − 110万円 = 290万円

- 贈与税の計算:290万円 × 15% − 10万円 = 33万5,000円

【贈与税の計算式】

(400万円 − 110万円)× 15% − 10万円 = 33万5,000円

このケースでは、妻が負担する贈与税は33万5,000円となります。夫が全額負担することで、思わぬ税負担が発生することがわかります。

リフォーム費用800万円のうち600万円を夫が負担した場合

夫婦共有名義(持分割合1/2ずつ)の不動産で、800万円のリフォーム費用のうち夫が600万円、妻が200万円負担した場合の贈与税を計算します。

まず、このケースで適用される税率と控除額を確認しましょう。

| 項目 |

内容 |

| 贈与財産の区分 |

一般贈与財産 |

| 該当する税率 |

10% |

| 該当する控除額 |

- |

計算の流れは次の通りです。

- 夫の持分に対応する費用:400万円(800万円 × 1/2)

- 夫が実際に負担した金額:600万円

- 持分を超えて負担した金額:200万円(600万円 − 400万円)

- この200万円が夫から妻への贈与とみなされる

- 基礎控除額110万円を差し引く:200万円 − 110万円 = 90万円

- 贈与税の計算:90万円 × 10% = 9万円

【贈与税の計算式】

(200万円 − 110万円)× 10% = 9万円

このケースでは、妻が負担する贈与税は9万円となります。持分割合に応じない負担であっても、超過分が比較的少額の場合は、税負担も抑えられることがわかります。

リフォーム費用800万円を夫親が全額援助した場合

夫婦共有名義(持分割合1/2ずつ)の不動産で、800万円のリフォーム費用を夫の親が全額援助した場合の贈与税を計算します。

このケースでは、夫と妻それぞれに400万円ずつ贈与されたことになりますが、贈与者との関係によって適用される税率が異なる点に注意が必要です。

まず、それぞれに適用される税率と控除額を確認しましょう。

<夫の場合>

| 項目 |

内容 |

| 贈与財産の区分 |

特例贈与財産 |

| 該当する税率 |

15% |

| 該当する控除額 |

10万円 |

<妻の場合>

| 項目 |

内容 |

| 贈与財産の区分 |

一般贈与財産 |

| 該当する税率 |

15% |

| 該当する控除額 |

10万円 |

計算の流れは次の通りです。

夫への贈与は、直系尊属(父母)からの贈与のため特例贈与財産に該当します。一方、妻への贈与は、夫の親からの贈与のため一般贈与財産に該当します。

- 夫への贈与額:400万円(800万円 × 1/2)

- 妻への贈与額:400万円(800万円 × 1/2)

【夫の贈与税の計算式】

(400万円 − 110万円)× 15% − 10万円 = 33万5,000円

【妻の贈与税の計算式】

(400万円 − 110万円)× 15% − 10万円 = 33万5,000円

夫と妻を合わせた贈与税の合計は、67万円となります。このように、所有者以外の人がリフォーム費用を負担すると、複数人に贈与税が発生するため、税負担が大きくなる点に注意しましょう。

共有名義不動産のリフォームにおいて贈与税を抑える方法

共有名義不動産のリフォームにおいて、贈与税を抑える方法は次の通りです。

- 【原則】持分割合に応じて費用を負担する

- 暦年贈与で少しずつリフォーム費用を援助してもらう

- リフォーム前に持分を移転する

- リフォーム後に持分で代物弁済する

- 費用を「贈与」ではなく「貸付」にする

- 住宅取得資金等贈与の非課税特例を利用する

以下にて詳しく見ていきましょう。

【原則】持分割合に応じて費用を負担する

最も確実に贈与税を避ける方法は、持分割合に応じてリフォーム費用を負担することです。これは民法第253条に定められた原則でもあり、税務上のトラブルを回避する基本的な対策となります。

たとえば、持分割合が1/2ずつの夫婦共有名義の不動産で800万円のリフォーム費用がかかる場合、夫と妻がそれぞれ400万円ずつ負担すれば、贈与とみなされることはなく、贈与税は一切発生しません。

持分割合は、法務局で発行される登記簿謄本(登記事項証明書)から確認できます。リフォームを計画する際は、まず登記簿謄本で正確な持分割合を確認し、その割合に応じて費用負担を決めることが重要です。

暦年贈与で少しずつリフォーム費用を援助してもらう

親などからリフォーム費用の援助を受ける場合、暦年贈与を活用することで贈与税を抑えられます。贈与税には年間110万円の基礎控除があるため、この範囲内であれば贈与税は発生しません。

ただし、ここでも注意が必要です。この110万円は「リフォーム費用の援助だけ」を指すものではありません。1年間(1月1日から12月31日まで)に受け取ったすべての贈与財産の合計額が110万円以下であれば、贈与税はかからないという意味です。

たとえば、リフォームを一旦行った後、毎年100万円ずつリフォーム費用の援助を受ければ、基礎控除の範囲内となり贈与税は発生しません。ただし、毎回持分移転の登記費用がかかる点には注意が必要です。また、他の贈与があり合計で基礎控除110万円を超える場合は、超えた分に贈与税が発生する点にも留意しましょう。

定期贈与とみなされると贈与税が課せられるので注意

暦年贈与を活用する際に注意すべきなのが「定期贈与」です。毎年同じ金額を同じ時期に贈与すると、定期贈与とみなされ、一括で贈与税が課される可能性があります。

たとえば、「毎年12月に必ず100万円を贈与する」という状況が続くと、税務署から「最初から数年分をまとめて贈与する約束だったのでは」と判断され、贈与の総額に対して一括で贈与税が課されるリスクがあります。

定期贈与とみなされないための対処法として、以下のような方法があります。

- 毎年贈与する金額や時期を変える

- 毎回贈与契約書を作成する

- あえて基礎控除額を超える贈与を行い、贈与税の申告をする

- 毎年違う額を贈与する

参照:No.4402 贈与税がかかる場合

定期贈与とみなされないよう工夫することが重要です。計画的に贈与を行いつつ、定期性を持たせない配慮を心がけましょう。

リフォーム前に持分を移転する

リフォーム前に持分を移転することで、贈与税を回避する方法があります。

たとえば、夫婦共有名義(持分割合1/2ずつ)の不動産で、夫が全額リフォーム費用を負担する予定の場合、事前に妻の持分を夫に移転しておけば、リフォーム時の贈与税は発生しません。夫が単独所有者となった後にリフォームを行えば、持分割合と費用負担の不一致が生じないためです。

ただし、この方法には注意点があります。持分移転そのものに費用や税金がかかるため、リフォーム時の贈与税と比較して、どちらが有利かを慎重に検討する必要があります。

無償による持分移転では固定資産税評価額をベースにした贈与税がかかる

無償で持分を移転する場合、その持分の固定資産税評価額をベースに贈与税が計算されます。

たとえば、固定資産税評価額が2,000万円の不動産の持分1/2を無償で移転する場合、1,000万円に対して贈与税が課されます。基礎控除額110万円を超える890万円に対して贈与税が課されるため、税額は高額になる可能性があります。

【贈与税の計算例】

固定資産税評価額2,000万円の持分1/2を移転する場合

(1,000万円 − 110万円)× 40% − 125万円 = 231万円

このように、持分移転による贈与税がリフォーム時の贈与税よりも高額になるケースもあるため、事前に試算することが重要です。

持分移転にかかる費用(不動産取得税・登録免許税・司法書士報酬など)

持分移転には、贈与税のほかにさまざまな費用がかかる点に注意が必要です。主な費用は以下の通りです。

| 費用項目 |

金額・税率 |

| 譲渡所得税(持分売買の場合) |

譲渡所得の20%(長期譲渡所得)または39%(短期譲渡所得) |

| 登録免許税 |

固定資産税評価額の2%(贈与・売買の場合) |

| 不動産取得税 |

取得した不動産の価格の3%(住宅用の土地・家屋の場合) |

| 司法書士報酬 |

一般的に5万円〜10万円程度 |

これらの費用も含めて総合的に判断する必要があります。持分移転にかかる総費用とリフォーム時の贈与税を比較し、どちらが経済的に有利かを検討しましょう。場合によっては、持分割合に応じて費用を負担する方が合理的なケースもあります。

リフォーム後に持分で代物弁済する

リフォーム後に、持分で代物弁済する方法もあります。

たとえば、夫が全額リフォーム費用を負担し、リフォーム後に妻の持分を夫に移転することで贈与税を回避できます。代物弁済とは、金銭以外の財産で債務を弁済することを指します。

この方法であれば、贈与ではなく債務の弁済となるため、贈与税は発生しません。妻が夫に対して負っていたリフォーム費用の債務を、不動産の持分という財産で返済したという扱いになるためです。

代物弁済は譲渡所得税がかかる場合がある

ただし、代物弁済には別の税金がかかる可能性があります。代物弁済は、税務上、持分を売却してその売却益で弁済したとみなされます。

そのため、譲渡益が出る場合は、その差額に対して譲渡所得税が課されます。たとえば、購入時よりも不動産の価値が上がっている場合、持分を移転することで利益が出たとみなされ、その利益に対して課税される可能性があります。

なお、代物弁済を検討する場合は、譲渡所得税の有無も含めて税理士に相談することが推奨されます。贈与税は回避できても、譲渡所得税が高額になるケースもあるため、事前に試算することが重要です。

費用を「贈与」ではなく「貸付」にする

リフォーム費用を贈与ではなく貸付として扱う方法があります。

たとえば、親が子にリフォーム費用を貸し付け、子が分割で返済する形にすれば、贈与税は発生しません。これは、あくまでも「借金」として扱われるため、贈与にはあたらないからです。

ただし、この方法を適用するには、きちんとした手続きと記録が必要です。口約束だけでは税務署に贈与とみなされるリスクがあるため、注意が必要です。

家族間の貸付でも金銭消費貸借契約書を作成し、返済した証拠を残しておく

税務署に贈与とみなされないように、金銭消費貸借契約書を作成し、銀行振込などで返済実績を残す必要があります。

具体的には、以下のような対策が有効です。

- 金銭消費貸借契約書を作成し、貸付金額・返済期間・利息などを明記する

- 返済は銀行振込で行い、記録を残す

- 定期的に返済を行い、実際に借金として扱っている証拠を残す

- 適正な利息を設定する(無利息や著しく低い利息は贈与とみなされる可能性がある)

家族間だからといって書面を省略したり、返済の記録を残さなかったりすると、税務調査の際に贈与と判断され、贈与税が課される可能性があります。形式をしっかり整えることが重要です。

金銭消費貸借契約書の作成方法・ひな形

金銭消費貸借契約書には、以下の項目を記載する必要があります。

- 貸主と借主の氏名・住所

- 貸付金額

- 返済期間

- 金利

- 返済方法

- 遅延損害金

- 契約日

- 貸主と借主の署名捺印

以下に、金銭消費貸借契約書のひな形を提示します。実際に使用する際は、具体的な金額や条件を記入してください。

金銭消費貸借契約書

貸主(以下「甲」という。)と借主(以下「乙」という。)は、以下のとおり金銭消費貸借契約を締結する。

第1条(貸付)

甲は乙に対し、本日、金●●●万円を貸し付け、乙はこれを借り受けた。

第2条(返済期間)

乙は甲に対し、令和●年●月●日から令和●年●月●日までの間、毎月末日限り、金●万円ずつ返済する。

第3条(利息)

本契約の利息は年●%とする。

第4条(返済方法)

乙は甲が指定する銀行口座に振り込む方法により返済する。

第5条(期限の利益喪失)

乙が本契約の返済を怠った場合、甲は乙に対して残金全額の即時返済を求めることができる。この場合、乙は、期限の利益喪失日の翌日から支払済みまで、残元金に対して年●パーセントの遅延損害金を付して支払う。

令和●年●月●日

甲(貸主)

住所:●●●

氏名:●●● 印

乙(借主)

住所:●●●

氏名:●●● 印

参照:裁判所「金銭の貸付け」

この契約書を作成し、銀行振込による返済記録を残すことで、税務署に対して正当な貸付であることを証明できます。

住宅取得資金等贈与の非課税特例を利用する

住宅取得等資金の贈与税非課税特例を利用すれば、一定額まで贈与税が非課税となります。この特例はリフォーム費用(増改築等)にも適用されるため、直系尊属からリフォーム資金の援助を受ける場合に有効な方法です。

ただし、この特例は直系尊属(父母や祖父母)からの援助に限定されており、配偶者や兄弟姉妹からの贈与には適用されません。

直系尊属からの援助なら最大1,000万円非課税

住宅取得資金等贈与の非課税特例を利用すれば、直系尊属からの援助で最大1,000万円まで非課税となります。

非課税限度額は以下の通りです。

| 住宅の種類 |

非課税限度額 |

| 省エネ等住宅 |

1,000万円 |

| それ以外の住宅 |

500万円 |

この非課税制度は、暦年贈与の基礎控除110万円や相続時精算課税と併用できます。たとえば、省エネ等住宅のリフォームで1,000万円の非課税枠を利用し、さらに暦年贈与の基礎控除110万円を組み合わせれば、合計1,110万円まで非課税で贈与を受けることが可能です。

なお、この非課税制度は令和4年1月1日から令和5年12月31日までとされていましたが、令和6年度税制改正により、令和8年12月31日までに適用期限が延長されました。

適用要件と確定申告の方法

住宅取得資金等贈与の非課税特例を受けるには、以下の要件を満たす必要があります。

- 贈与を受けた時に贈与者の直系卑属(贈与者は受贈者の直系尊属)であること

- 贈与を受けた年の1月1日において、18歳以上であること

- 贈与を受けた年の合計所得金額が2,000万円以下であること

- 贈与を受けた年の翌年3月15日までに、その資金の全額を住宅取得等の対価に充てること

- 贈与を受けた年の翌年3月15日までに、その家屋に居住すること、または同日後遅滞なく居住することが確実であると見込まれること

- 増改築等の工事費用が100万円以上であること

- 増改築等後の住宅用の家屋の登記簿上の床面積が40平方メートル以上240平方メートル以下で、かつその2分の1以上に相当する部分が受贈者の居住の用に供されるものであること

参照:No.4508 直系尊属から住宅取得等資金の贈与を受けた場合の非課税

確定申告は、贈与を受けた翌年の2月1日から3月15日までに行います。

必要書類としては以下を用意します。

- 贈与税の申告書

- 受贈者の戸籍謄本

- 源泉徴収票

- 平成21年分から令和5年分までの贈与税の申告書の控え(過去に特例を利用したかどうかを確認するため。添付書類として提出する必要はなし)

- 工事の請負契約書の写し

- 住宅用の家屋に関する登記事項証明書

- 次のいずれかの書類:確認済証の写し / 検査済証の写し / 増改築等工事証明書(令和7年3月15日までに増改築等の工事が完了している場合に用意)

- 増改築等に係る工事の請負契約書の写し(令和7年3月15日までに増改築等の工事が完了している場合に用意)

リフォームした家屋が省エネ住宅の場合は、以下のいずれかの書類も提出する必要があります。

- 住宅性能証明書

- 建設住宅性能評価書の写し

- 増改築等工事証明書

(参照:国税庁「令和6年分 贈与税の申告のしかた」)

必要書類が多いため、早めに準備を進めることをおすすめします。不明点がある場合は、税務署や税理士に相談すると安心です。

【注意】共有名義不動産の大規模リフォームは共有者全員の合意が必要

共有名義不動産の大規模リフォームは「変更行為」に該当するため、民法第251条により、共有者全員の合意が必要と定められています。

民法第251条では、「各共有者は、他の共有者の同意を得なければ、共有物に変更を加えることができない」と規定されています。大規模リフォームは建物の形状や性質を大きく変えるものであり、変更行為とみなされるためです。

全員の合意を得ずにリフォームを進めた場合、他の共有者から工事の中止や原状回復を求められる可能性があります。さらに、損害賠償請求を受けるリスクもあるため、必ず事前に全員の同意を得ることが重要です。

軽微なリフォームなら共有者の同意がなくてもリフォームできる

一方で、軽微なリフォーム(保存行為)であれば、共有者の同意がなくても単独で実施できます。

軽微なリフォームとは、雨漏り修繕や腐食部分の補修など、建物の現状を維持するための緊急性の高い工事を指します。これらは建物の価値を保つための必要最低限の修繕であり、他の共有者の利益を損なうものではないため、単独での実施が認められています。

ただし、軽微なリフォームと大規模リフォームの境界は曖昧なため、判断に迷う場合は事前に共有者に相談することが重要です。

たとえば、以下のような工事は判断が分かれる可能性があります。

- 外壁の塗装:単なる塗り替えなら軽微、色やデザインを大きく変更する場合は変更行為

- キッチンの交換:同等品への交換なら軽微、最新設備への大幅なグレードアップは変更行為

- 間取りの変更:壁の撤去や増設は変更行為

トラブルを避けるためにも可能な限り、共有者全員に事前に相談しておくことが望ましいでしょう。

まとめ

共有名義不動産のリフォームでは、持分割合に応じて費用を負担しないと贈与税が発生する可能性があります。民法第253条により、維持管理費は各共有者が持分に応じて負担すると定められており、この原則を守らない場合、超過分が贈与とみなされます。

贈与税には年間110万円の基礎控除がありますが、これは「1年間に受け取ったすべての贈与財産の合計額」に適用されるため注意が必要です。リフォーム費用だけでなく、他の贈与も含めて110万円を超えると贈与税が課されます。

贈与税を抑える方法としては、以下のような対策があります。

- 持分割合に応じて費用を負担する(最も確実な方法)

- 暦年贈与で少しずつ援助を受ける(定期贈与とみなされないよう工夫が必要)

- リフォーム前に持分を移転する(持分移転にかかる費用も考慮が必要)

- リフォーム後に持分で代物弁済する(譲渡所得税に注意)

- 費用を「贈与」ではなく「貸付」にする(金銭消費貸借契約書の作成が必須)

- 住宅取得資金等贈与の非課税特例を利用する(直系尊属からの援助で最大1,000万円非課税)

また、共有名義不動産の大規模リフォームは変更行為に該当するため、共有者全員の合意が必要です。軽微なリフォームであれば単独で実施できますが、判断に迷う場合は事前に共有者に相談することをおすすめします。

リフォームを計画する際は、贈与税や他の税金、持分移転にかかる費用などを総合的に比較し、最も有利な方法を選択しましょう。不明点がある場合は、税理士や弁護士などの専門家に相談することで、適切な対応が可能になります。