家や土地の名義変更(相続登記)は夫の死亡から3年以内に行う

相続による不動産の名義変更(相続登記)は、2024年4月1日施行の法改正により「相続の開始と自らが所有権を得たことを知った日から3年以内」に申請することが義務づけられています。

正当な理由なく期限を超えると、10万円以下の過料となる可能性があります。

正当な理由の例として、「相続人が多く関係が複雑で把握に時間がかかる」「経済的に困窮して費用を準備できない」などの場合が挙げられます。

(相続等による所有権の移転の登記の申請)

第七十六条の二 所有権の登記名義人について相続の開始があったときは、当該相続により所有権を取得した者は、自己のために相続の開始があったことを知り、かつ、当該所有権を取得したことを知った日から三年以内に、所有権の移転の登記を申請しなければならない。遺贈(相続人に対する遺贈に限る。)により所有権を取得した者も、同様とする。

引用元 e-Gov法令検索「不動産登記法 」

義務化の背景には、相続登記が放置されることで所有者の把握が困難となり、利活用や公共事業に支障が生じる「所有者不明土地」問題があります。そこで、期限を明確化して申請の履行を促す仕組みが導入されました。

なお、2024年4月1日より前に発生していた相続も義務化の対象とされ、原則として施行日から3年以内(2027年3月31日まで)の申請が必要です。

期限までに家の名義人を確定できない場合の緊急措置

もし、期限までに家の名義人を確定できない場合、緊急措置として「相続人申告登記」を活用できます。これは、相続人である旨を申し出ることで「義務を履行したものとみなす」制度で、申出自体は登録免許税の負担がないと案内されています。

相続人申告登記はあくまで相続登記を間に合わせるための制度であり、所有権の移転を完了させる登記ではありません。申出をしても登記簿上の名義人は被相続人のままであり、家の名義変更には相続登記が必要になります。

夫の死亡後に家や土地の名義はどうなる?

夫が亡くなったあとの不動産が、全て自動的に妻のものになるわけではありません。不動産は夫の「遺産」にあたり、遺言書の内容や法定相続人の人数によって名義の行方が変わります。

夫が亡くなった後の不動産の名義は、まず「遺言書があるかどうか」で大きく分かれます。遺言書があれば、その内容に従って原則として指定された相続人が名義を取得します。

一方で、遺言書がない場合には、不動産は法定相続人全員の共有財産として扱われます。法律上の割合(法定相続分)に沿って分けるのが基本ですが、相続人全員の同意があれば割合を自由に決めることも可能です。

このように、家や土地の名義は「遺言があるか」「遺言がないか」によって必要な対応が異なります。まずは遺言の有無を確認し、なければ相続人全員で協議を進めることが有効です。

遺言がある場合:原則として指定された相続人が取得する

夫の死亡後にまず確認すべきなのが「遺言の有無」です。遺言が残されている場合、その内容が最優先で効力を持ちます。

例えば遺言に「自宅の土地と建物を妻に相続させる」と明記されていれば、原則として妻が単独で名義を取得できます。

遺言の有無を確認するには、2020年以降に始まった「法務局の自筆証書遺言保管制度」や、公証役場の「遺言検索システム」で調べる方法があります。

法務局と公証役場の違い(対象とわかること)

| 区分 |

対象 |

わかること |

| 法務局(自筆証書遺言) |

本人が手書きした「自筆証書遺言」を法務局に預けていた場合 |

- 遺言が保管されているかどうか

- 内容の写し(画像)の交付を受けられる

|

| 公証役場(公正証書遺言) |

公証人が作成し、公証役場で保管されている「公正証書遺言」 |

|

遺言の有無がわからない場合、まずは「自筆遺言」か「公正証書遺言」のいずれかが公的に保管されているのか確認するところから始めます。

自筆遺言の有無は、法務局にて「遺言書保管事実証明書」を請求することで確認できます。もし保管されていなかった場合は、公証役場にて「遺言検索」を申し出て、公正証書遺言の有無を確認しましょう。

「自筆遺言」や「公正証書遺言」のように、公的に保管されている場合は、法定相続人や受遺者、遺言執行者などの利害関係人が請求して遺言の有無を確認できます。

参考:法務局「自筆証書遺言保管制度」

遺言によっても遺留分を奪うことはできない点に注意

遺言は相続の意思を反映できる強力な手段ですが、他の相続人の権利を完全に排除することはできません。民法では「遺留分」という最低限の取り分が定められており、配偶者や子どもなど一定の法定相続人には必ず確保される仕組みになっています。

もし法定相続分を侵害された場合、相続人は「遺留分侵害額請求」という相続人の最低限の取り分(遺留分)をお金で請求できる権利があります。遺留分侵害額請求を請求できるのは、以下の立場にある人です。

- 配偶者

- 子ども(すでに亡くなっている場合は、その子である孫が引き継ぐ)

- 親や祖父母などの直系尊属(血のつながりのある上の世代の親族のこと)

一方で、被相続人の兄弟姉妹や甥・姪には遺留分が認められません。そのため、妻以外に夫の兄弟姉妹だけが相続人となる場合でも、遺留分を理由に財産の一部を請求することは不可能です。

遺留分の割合は、相続人の構成によって次の2通りに分かれます。

- 配偶者や子ども:相続財産の1/2

- 親などの直系尊属:相続財産1/3

例えば、遺言で「自宅を妻に相続させる」と指定されていれば妻単独の名義にできますが、子どもが遺留分を請求すれば、法定相続分の金銭を妻が補償する必要があります。具体的に遺留分として請求できる金額をシミュレーションしてみましょう。

■基本情報

相続財産:6,000万円(自宅)

相続人:妻と子ども1人

遺言内容:「自宅をすべて妻に相続させる」

相続財産が6,000万円あり、相続人が妻と子ども1人の場合、法定相続分は妻1/2・子1/2なので、遺留分はその半分ずつ(各1/4)になります。

6,000万円 × 1/4 = 1,500万円(遺留分)

つまり、子どもが請求できる遺留分は1,500万円となり、妻はその金額を金銭で支払う義務が生じます。

遺留分侵害額請求権には期限があり、相続の開始と遺留分を侵害する贈与や遺贈の存在を知った時から1年を過ぎると、時効によって権利が消滅します。たとえ知らなかった場合でも、相続開始から10年が経過すると同様に請求はできなくなります。

遺言どおりに家や土地を相続できますが、場合によっては金銭による追加の対応が必要になることに注意しましょう。

遺言がない場合:法定相続人が遺産分割協議で持分を決める

夫が遺言を残さずに亡くなった場合、不動産は「法定相続人」の共有財産として相続が開始します。法定相続人になるのは「被相続人に近い人」から先の順位となり、妻(配偶者)は常に相続人となります。

妻以外に法定相続人となる親族の順番は以下のとおりです。

| 順位 |

他の相続人(夫の血族) |

妻(配偶者)の扱い |

相続分の目安(法定相続分) |

| 第1順位 |

子(直系卑属)※死亡なら孫へ代襲 |

常に相続人 |

妻 1/2|子ども全員で1/2 |

| 第2順位 |

父母(直系尊属)※死亡なら祖父母 |

常に相続人 |

妻 2/3|直系尊属全員で1/3 |

| 第3順位 |

兄弟姉妹 ※死亡なら甥・姪へ代襲(1代限り) |

常に相続人 |

妻 3/4|兄弟姉妹全員で1/4 |

| 該当なし |

該当者なし |

常に相続人 |

妻が100%相続 |

例えば、法定相続人が妻と子ども2人の場合、妻が半分を相続し、各子どもに1/4ずつ相続されます。

そのまま法定相続分に従って名義を分けることも可能ですが、相続人全員が集まって財産の分け方を話し合う「遺産分割協議」で決めることも可能です。

遺産分割協議では、必ずしも法律上の割合に従う必要はなく、相続人全員の合意があれば自由に割合を決定できます。例えば「自宅と土地は妻が単独で相続し、代わりに預金を子どもが多めに相続する」といった調整も認められます。

つまり、相続人の反対がなければ、妻が自宅や土地を単独で所有できます。ただし、その場合でも他の相続人の納得を得ることが前提です。

後々のトラブルにならないように、協議内容を明文化した「遺産分割協議書」を作成し、全員の署名押印を得ておくことが重要です。

遺産分割協議がまとまらない場合は調停を申し立てる

相続人同士の話し合いで意見が食い違い、遺産分割協議がまとまらない場合には、家庭裁判所へ「遺産分割調停」を申し立てることができます。 調停では、裁判所が選任する調停委員が中立的な立場で双方の意見を整理し、合意形成をサポートします。

感情的な対立や金銭面での不満が原因で協議が進まない場合でも、第三者の関与により冷静な話し合いがしやすくなる点が大きなメリットです。

調停で合意が成立すれば、その内容をもとに登記手続きを進められます。一方、調停でも意見が一致しない場合は「遺産分割審判」に移行し、最終的に裁判官が遺産の分け方を決定します。

なお、家庭裁判所での調停や審判は法的な手続きであり、話し合いが難航している場合や利害関係が複雑なときは、弁護士に相談しながら進める方法も有効です。

【相続登記】夫の死亡後に家や土地の名義を妻名義に変更する流れ

夫が亡くなったあとに家や土地を妻名義にする場合、相続登記という手続きを進める必要があります。相続登記の具体的な流れは以下のとおりです。

- 相続関係の確認(戸籍・住民票の取得)

- 遺産分割協議または遺言書の確認

- 登記申請書の作成・提出

- 登記完了の確認

それぞれ詳しく解説していきます。

手順1:相続関係の確認(戸籍・住民票の取得)

相続関係を確認するために、夫の死亡から現在に至るまでの戸籍謄本を役所から取り寄せます。妻以外に相続権を持つ子どもや両親など、誰が相続人となるのか正式に確認できます。

この段階で相続人を正確に確定しておかないと、後の遺産分割協議や登記申請が無効になるおそれがあります。まずは被相続人の戸籍謄本を揃えて、誰が相続人に該当するのか確認することが大切です。

なお、戸籍の取得方法については以下の項目でも解説しています。

相続人全員の現在の戸籍

手順2:遺産分割協議または遺言書の確認

相続人が確定したら、次に「誰が家や土地を相続するのか」を決めます。まずは、遺言書の有無を確認します。夫が有効な遺言を残していた場合は、その内容が最優先されます。たとえば「自宅を妻に相続させる」と記されていれば、原則として妻が単独で不動産を取得できます。

遺言が存在しない場合は、相続人全員で「遺産分割協議」を行い、誰がどの財産を引き継ぐのかを話し合って決めます。法定相続分どおりに分けることもできますし、相続人全員の合意があれば任意の割合で分けることも可能です。

協議がまとまったら、その内容を「遺産分割協議書」として書面化し、全員の署名押印をそろえます。遺産分割協議書は、遺言がない場合にどのように資産を分割するのか決めた内容を証明するために必要です。

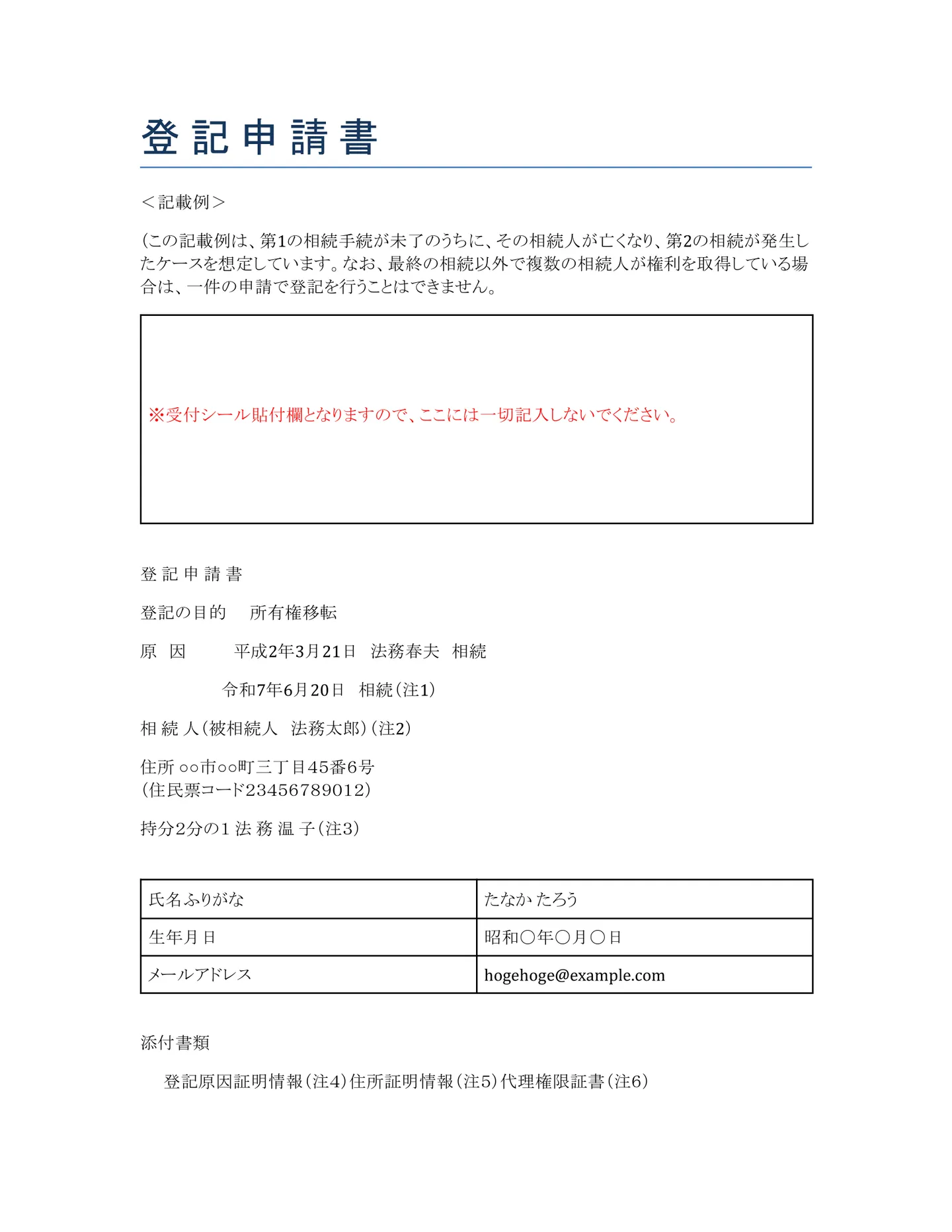

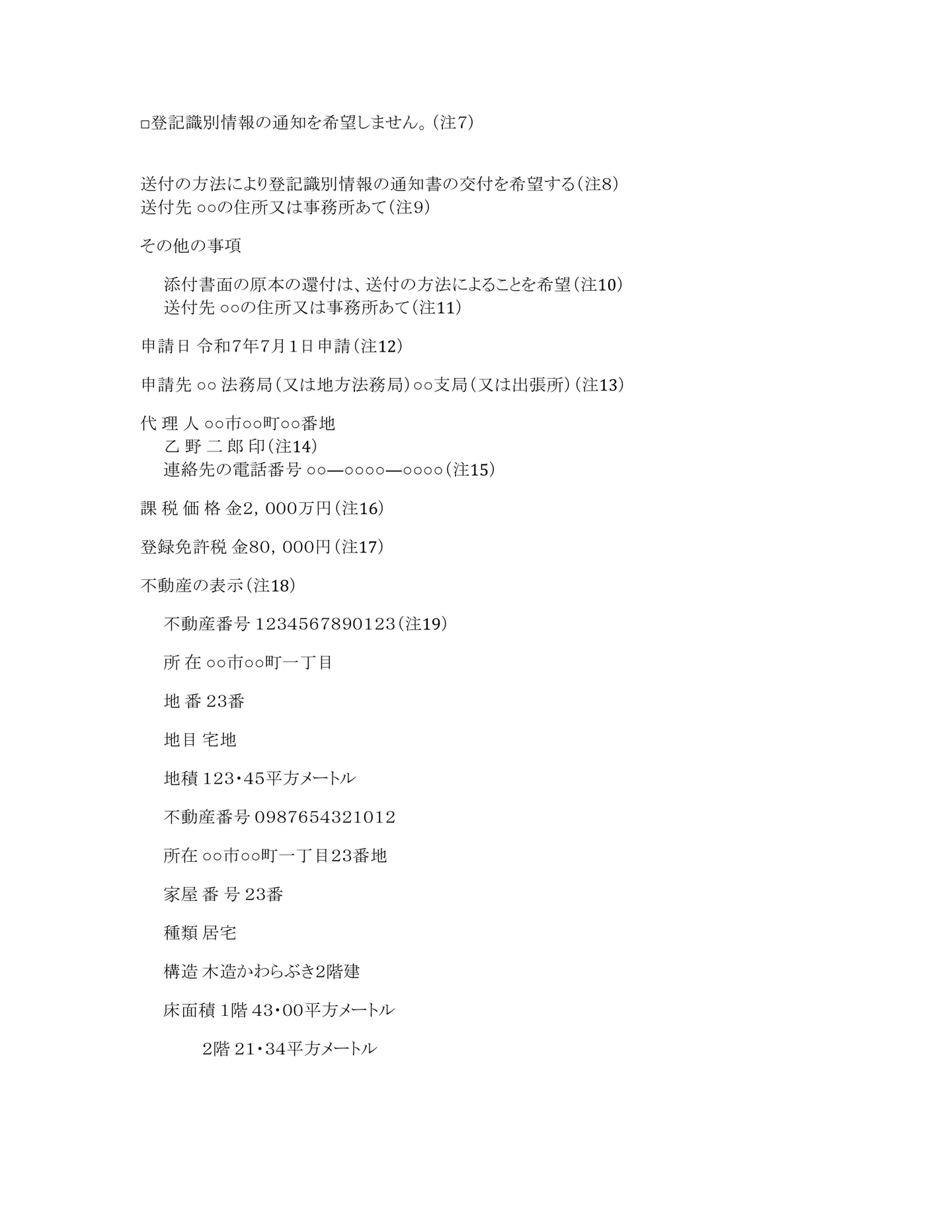

手順3:登記申請書の作成・提出

遺言や遺産分割協議で取得者が決まったら、法務局に提出する「登記申請書」を作成します。登記申請書のフォーマットは、法務局のホームページからダウンロードできます。

登記申請書のフォーマット

参考:法務局「不動産登記の申請書様式について」

申請先は、不動産の所在地を管轄する法務局です。提出方法は窓口への持参のほか、郵送やオンライン申請にも対応しています。オンラインの場合は「登記・供託オンライン申請システム(登記ねっと)」を利用できます。

ただし、オンライン申請する場合は、専用のソフトを複数ダウンロードする必要があります。パソコン操作に慣れていない人は、窓口へ持参するか郵送する方法が確実です。

また、名義変更には登記申請書以外にも必要な書類があります。用意すべき書類は「遺言による相続」「遺産分割による相続」「法定相続による相続」などの相続方法によって異なります。

相続登記に必要な書類は以下の項目で詳しく説明しています。

相続登記で法務局へ提出する主な書類

相続関係や不動産の状況によって、上記以外にも必要になる書類が出てくるケースも少なくありません。書類の不足や記載誤りがあると、登記完了までの期間が延びることがあります。そのため、事前に所轄の法務局へ確認することがおすすめです。

手順4:登記完了の確認

相続登記の申請を行うと、法務局での審査が終わるまでに数日から数週間ほどかかるのが一般的です。完了後には「登記完了証」や「登記識別情報通知(従来の権利証にあたる書類)」が交付されます。

登記内容を確認するには、法務局で「登記事項証明書(登記簿謄本)」を取得します。その際、名義が妻に変更されているか確認しておくと安心です。

なお、登記識別情報通知は、不動産の売却や抵当権の設定・抹消といった将来の登記手続きに必要となる書類です。紛失した場合は再取得に手間がかかるため、厳重に保管しておくことが大切です。

遺言書がなく法定相続分で相続する場合の名義変更シミュレーション

夫の遺書がなく、法定相続分で相続する場合には、以下の法定相続分に則って遺産の権利を分割します。

| 相続人の組み合わせ |

配偶者の法定相続分 |

その他の相続人の法定相続分 |

| 配偶者と子ども |

1/2 |

子ども全体で1/2

(子が複数の場合は均等に分ける) |

| 配偶者と直系尊属(父母など) |

2/3 |

直系尊属全体で1/3

(複数いる場合は均等に分ける) |

| 配偶者と兄弟姉妹 |

3/4 |

兄弟姉妹全体で1/4

(複数いる場合は均等に分ける) |

参考:国税庁「相続人の範囲と法定相続分」

基本的には妻と被相続人(夫)の親族が相続人に該当し、名義においても相続人同士の共有名義となります。

妻以外にも法定相続人がおり、法定相続分に則った相続を希望している場合、どのような持分割合で登記されるのかをシミュレーションとして紹介します。

子どもがいる場合

夫が遺言を残さずに亡くなり、相続人として妻と子どもがいる場合、相続の割合は「妻が1/2、子ども全体で1/2」です。子が複数いる場合は、その持分をさらに均等に分ける形になります。

妻と子ども2人が相続人の場合、妻の持分は1/2、子どもはそれぞれ1/4ずつとなります。この場合、自宅の名義は自動的に妻単独にはならず、妻と子どもが共有名義として登記されるのが原則です。

最終的なの持分割合

| 相続人 |

持分割合 |

相続後の登記形態 |

| 妻 |

1/2 |

共有名義(妻と子どもで共有) |

| 子ども1 |

1/4 |

| 子ども2 |

1/4 |

(共同相続の効力)

第八百九十八条 相続人が数人あるときは、相続財産は、その共有に属する。

引用元 e-Gov法令検索「民法」

妻が家を単独で相続したい場合には、相続人で持分について話し合う「遺産分割協議」にて、子どもたちの同意を得る必要があります。

例えば「自宅を妻が取得する代わりに、子どもには預貯金や他の財産を多めに分ける」といった形で調整し、納得を得るのが一般的な方法です。協議で合意がまとまれば、妻単独名義で登記できます。

遺言が残っていない状態で、家の名義を夫から妻に変更したい場合は、遺産分割協議を開いて相続人が納得いく形で持分の割合や条件を調節するのが有効です。

子どもがいない場合で夫の親が健在な場合

夫に子どもがいない場合、相続人は妻と夫の親になります。このときの法定相続分は「妻が2/3、夫の親が1/3」です。父母がそろっている場合は1/3を均等に分けるため、それぞれ1/6ずつを相続することになります。この場合、自宅の名義は妻単独ではなく夫の親との共有名義となります。

相続後の持分割合

| 相続人 |

持分割合 |

相続後の登記形態 |

| 妻 |

2/3 |

共有名義(妻・父・母) |

| 夫の父 |

1/6 |

| 夫の母 |

1/6 |

妻が家を単独で相続するためには、夫の親と遺産分割協議を行い、合意を得る必要があります。親が同意すれば妻が不動産をすべて取得し、代わりに預金や現金で親に相応の取り分を渡すといった調整も可能です。

法定相続分をそのまま適用するのではなく、遺産分割協議で持分を決めるには、相続人である夫の両親の合意が前提となります。そのため、納得を得られるよう丁寧に協議を進めることが重要です。

子どもも親もいない場合で夫に兄弟姉妹がいる場合

夫に子どもや親がいない場合、相続人は妻と夫の兄弟姉妹になります。このときの法定相続分は「妻が3/4、兄弟姉妹が1/4」です。兄弟姉妹が複数いる場合は、この1/4を人数で均等に分けることになります。

たとえば、夫に兄と妹がいるケースでは、妻が3/4の持分、兄と妹がそれぞれ1/8ずつを相続します。また、自宅は妻の単独名義にはならず、兄弟姉妹との共有名義で登記されるのが原則です。

相続後の持分割合

| 相続人 |

持分割合 |

相続後の登記形態 |

| 妻 |

3/4 |

共有名義(妻・夫の兄・夫の妹) |

| 夫の兄 |

1/8 |

| 夫の妹 |

1/8 |

妻が家を単独で取得したい場合には、兄弟姉妹との間で遺産分割協議を行い、合意を得る必要があります。協議で了承が得られれば、妻が不動産を相続し、代わりに預貯金や金銭を分配するといった方法で調整するのが一般的です。

なお、兄弟姉妹には「遺留分」が認められていません。そのため、夫が生前に遺言で妻にすべての財産を相続させると定めていた場合、兄弟姉妹が遺留分侵害額請求を行うことはできません。

また、遺言がある場合には、兄弟姉妹の同意を得なくても妻が単独で自宅を相続できます。

妻のみで家や土地を相続したい場合、他の相続人に対して代償金の支払いが必要になることがある

妻のみで自宅を相続するには、他の相続人の同意を得るか、代償金を支払って調整する必要があります。相続人が複数いる場合でも、遺産分割協議で「家は妻が取得すればよい」と全員が同意すれば、妻が単独で名義を取得できます。

この場合、代償金などを支払わずにスムーズに手続きを進められるケースもあります。遺留分を侵害しない範囲であれば、比較的合意に至りやすいといえるでしょう。

一方で、ほかの相続人が「自宅をすべて妻が取得することには同意できない」と考えている場合には、妻が家を単独で相続するために代償金を支払う必要が出てくることもあります。代償金とは、妻が不動産を取得する代わりに、他の相続人へ金銭を渡して公平を図るための仕組みです。

たとえば、相続財産が自宅4,000万円のみで相続人が妻と子ども3人の場合、法定相続分は妻1/2、子ども3人で残り1/2を等分(各1/6)となります。このとき、妻が自宅をすべて相続する場合には、子ども3人の持分にあたる金額を代償金として支払うのが一般的です。

■代償金の計算式

4,000万円 × 1/6 = 約666万円

妻は子ども3人にそれぞれ約666万円ずつ(約2,000万円)支払うことになります。なお、子どもたちが「代償金は不要」と同意すれば、妻は自宅を単独で相続することも可能です。

つまり、妻のみで自宅を相続できるかどうかは、他の相続人の同意や協力の有無に大きく左右されます。単独取得を希望する場合には、相続放棄や代償金による調整といった選択肢を含め、相続人全員と丁寧に話し合うことが欠かせません。

もし、他の相続人が「自分は相続しない」として相続放棄を選んだ場合には、結果的に妻だけが相続人となり、自宅を単独で相続できます。

相続放棄の手続きは、被相続人の最後の住所地の家庭裁判所で行います。申請期限は相続の開始があったことを知ったときから3か月以内とされています。そのため、相続放棄を選んだときからできるだけ早く申請することがおすすめです。

相続登記で法務局へ提出する主な書類

相続登記に必要な書類は、遺言書の有無や相続の進め方によって変わります。 遺言書がある場合には、その内容に基づいて登記を行うため、遺言書自体や検認済証明書(公正証書遺言を除く)が必要です。

一方で、遺言書がない場合は相続人全員で分け方を決めた「遺産分割協議書」や、それを証明するための印鑑証明書などを揃える必要があります。

相続パターンごとに必要な書類

| 書類名 |

遺産分割協議 |

法定相続分 |

遺言による相続 |

入手先 |

| 登記申請書(作成書類) |

◯ |

◯ |

◯ |

自作または法務局にてテンプレートを取得 |

| 被相続人の戸籍一式 |

◯ |

◯ |

◯ |

本籍地の市区町村 |

| 被相続人の住民票の除票/戸籍の附票 |

◯ |

◯ |

◯ |

・住民票の除票:住所地の市区町村

・戸籍の附票:本籍地の市区町村

|

| 相続人の戸籍謄本 |

◯ |

◯ |

◯ |

相続人の本籍地の市区町村 |

| 相続人の住民票 |

◯ |

◯ |

◯ |

相続人の住所地の市区町村 |

| 相続人の印鑑証明書 |

◯ |

× |

× |

相続人の住所地の市区町村 |

| 登記簿謄本 |

◯ |

◯ |

◯ |

法務局 |

| 固定資産評価証明書(課税明細書) |

◯ |

◯ |

◯ |

対象不動産の所在する市区町村役所 |

| 遺産分割協議書 |

◯ |

× |

× |

相続人全員で作成 |

| 遺言書 |

× |

× |

◯ |

・自筆証書遺言:自宅や法務局

・公正証書遺言:公証役場

・秘密証書遺言:自宅など

|

各書類ごとの特徴と、具体的な入手方法について解説します。

登記申請書(自作または司法書士作成)

相続登記の中心となるのが「登記申請書」です。不動産の相続内容を法務局に申請するための正式な書類で、相続人自身が作成することも可能です。

登記申請書を自作する場合は、法務局のホームページから専用のフォーマットをダウンロードできます。

登記申請書のフォーマット

参考:法務局「不動産登記の申請書様式について」

登記申請書には、上記のように不動産の所在地や種類、相続人の氏名・住所などを正確に記載する必要があります。不備があると補正を求められることがあるため、添付書類とあわせて慎重に準備することが重要です。

登記申請書の作成が難しい場合は、司法書士に依頼して作成してもらうことも可能です。司法書士に依頼する際の費用は、約4万円〜10万円が一般的です。

被相続人の出生から死亡までの戸籍一式

相続登記では、被相続人(亡くなった方)が法律上の親子関係を持っていた人物と、その期間を確認する必要があります。そのため、出生から死亡までのすべての戸籍(除籍謄本・改製原戸籍を含む)を揃えることが求められます。

戸籍一式を揃えることで、配偶者や子どもなど相続人が正確に把握できるため、相続関係を証明する書類として欠かせません。戸籍の一部しか揃っていないと、後から「相続人が漏れていた」と指摘され、手続きがやり直しになる可能性もあります。

被相続人の出生から死亡までの戸籍一式を取得するには、これまで各本籍地の市区町村役場でしか請求できないのが原則でした。しかし、2024年3月から施行された「広域交付制度」により、全国どこの市区町村役場でも戸籍証明を請求できるようになりました。

相続人全員の現在の戸籍

相続登記では、相続人であることを証明するために相続人全員の現在の戸籍謄本が必要です。亡くなった方との関係が確認でき、相続人として登記申請する資格を証明できます。

戸籍は、本籍地の市区町村役場で取得できます。また、窓口での申請だけでなく、郵送で取り寄せることも可能です。その場合には、役所ごとに手数料や申請方法が異なるため、事前に確認しておきましょう。

なお、兄弟姉妹など相続人が多いケースでは収集に時間がかかることもあるため、早めに準備することをおすすめします。

相続人の住民票(住所証明)

不動産の新しい名義人となる相続人の住所を正しく反映させるために、名義を取得する相続人の住民票を提出します。妻が自宅を相続して単独名義にする場合は、妻の住民票を添付することで登記簿上の住所を確認できます。

住民票の取得方法は、市区町村役場の窓口や郵送、マイナンバーカードを利用したコンビニ交付などがあります。なお、提出する住民票は最新の情報が反映されている必要があるため、発行から数か月以内のものを用意するのが一般的です。

固定資産評価証明書(登録免許税計算のため)

固定資産評価証明書とは、市区町村が発行する不動産の評価額を証明する書類です。固定資産評価証明書には、固定資産税の課税基準額が記載されており、登記免許税を計算する際に利用されます。

固定資産評価証明書は、不動産が所在する市区町村の役所で申請できます。自治体によっては郵送やオンライン申請にも対応しており、その場合は交付まで数日かかることもあります。

取得できるのは、原則として不動産の所有者本人や同一世帯の親族ですが、相続人や代理人も必要書類を用意すれば申請可能です。

固定資産評価証明書を申請できる人と提出が必要な書類は以下のとおりです。

| 申請できる人 |

提出が必要な書類 |

| 所有者本人 |

運転免許証やマイナンバーカードなどの本人確認書類 |

| 同一世帯に属する親族 |

申請する親族本人の身分証明書 |

| 代理人 |

・所有者からの委任状

・代理人本人の身分証明書

|

| 相続人 |

・被相続人との続柄が分かる戸籍関係書類

・相続人本人の身分証明書

|

| 法人 |

・法人印を押した申請書

・窓口に出向いた担当者の身分証明書

|

| 借地人・借家人 |

・権利を確認できる契約書類(例:賃貸借契約書)

・申請者本人の身分証明書

|

なお、固定資産評価証明書の交付手数料は、1通あたり300円前後です。明確な料金は自治体ごとに異なるため、事前に確認することをおすすめします。

遺産分割協議書(協議した場合)+相続人全員の署名・実印・印鑑証明書

遺言書がなく、相続人同士で財産の分け方を話し合った場合には、その内容を「遺産分割協議書」として書面にまとめる必要があります。これは、誰がどの財産を取得するのかを明確にするもので、相続登記の際に法務局へ提出する重要な書類です。

遺産分割協議書には、相続人全員の署名と実印をそろえる必要があり、あわせて各相続人の印鑑証明書も添付します。

なお、相続人のうちひとりでも署名や印鑑証明が欠けていると、登記申請が受理されないため注意が必要です。

遺言書(ある場合、検認済証明書を添付することも)

遺言書には、公証役場で作成された「公正証書遺言」と、公証役場を通さずに作成された「自筆証書遺言」「秘密証書遺言」などがあります。

- 公正証書遺言:法律の専門家である公証人が作成に立ち会い、原本は公証役場で保管される

- 自筆証書遺言・秘密証書遺言:本人が自分で作成し、自宅などで保管するのが一般的

公正証書遺言であれば、そのまま登記申請時に提出できます。一方、公証役場を通さずに作成された遺言書は、原則として家庭裁判所で「検認」という内容を確認する手続きが必要です。

検認が終わると、裁判所から「検認済証明書」が交付されるので、登記申請時には遺言書とあわせて添付しましょう。

司法書士に依頼する場合の進め方

相続登記を司法書士に依頼すると、煩雑な書類作成や法務局への申請を任せられるため、時間と手間を大きく減らせるのがメリットです。申請書類に不備があった場合でも、司法書士が補正に対応してくれるため、手続きをスムーズに進められます。

また、相続人間で意見が分かれた際にも、第三者として助言やサポートをしてもらえる点も心強いでしょう。

一方で、依頼には数万円から10万円程度の報酬がかかります。ただし、専門家に任せることで確実に登記を完了できる安心感を得られると考えれば、必要な出費として納得できる範囲といえます。

司法書士に依頼する具体的な流れは次のとおりです。

- 相談・見積もりを依頼する

- 必要書類の準備を分担する

- 登記申請を司法書士が代理で行う

- 登記完了と書類の受け取り

1. 相談・見積もりを依頼する

まずは司法書士事務所に相談し、相続関係や不動産の状況を伝えて見積もりを依頼します。この段階で必要な書類や費用の目安を確認できるため、今後の流れを把握しやすくなります。

初回相談を無料で受け付けている事務所も多いため、気軽に問い合わせてみましょう。

2. 必要書類の準備を分担する

相続登記には戸籍謄本や住民票、固定資産評価証明書など多くの書類が必要です。

相続登記で法務局へ提出する主な書類

必要書類は依頼者自身が役所で取得する場合もあれば、司法書士に代理で取得してもらうことも可能です。代理取得には委任状が必要となるため、司法書士から具体的な指示を受けながら進めると安心です。

| 書類名 |

依頼者が用意する |

司法書士が代理取得できる |

| 被相続人の戸籍謄本(出生から死亡まで) |

可能 |

委任状があれば可能 |

| 相続人の現在の戸籍謄本 |

可能 |

委任状があれば可能 |

| 被相続人の住民票除票 |

可能 |

委任状があれば可能 |

| 相続人の住民票 |

可能 |

委任状があれば可能 |

| 固定資産評価証明書 |

基本的に依頼者が取得 |

自治体によっては代理取得可 |

| 遺言書(ある場合) |

依頼者が提出 |

不可 |

| 遺産分割協議書 |

相続人全員で作成 |

不可 |

なお、費用をできるだけ抑えたい場合は、自分で戸籍や住民票を集めることもできます。一方で「役所ごとに必要書類が異なる」「本籍地が引っ越しなどで何度も変わっている」などの理由で、書類の取得が手間に感じる場合は司法書士に任せた方が効率的です。

自分で行う範囲と司法書士に任せる範囲を確認しておくことで、スムーズに準備を進められます。

3. 登記申請を司法書士が代理で行う

必要書類がそろったら、司法書士が登記申請書の作成から法務局への提出まで一括して代行します。書式や添付書類の不備があると、法務局から補正を求められることがありますが、その場合も司法書士が対応してくれます。

依頼者は書類を渡して指示に従うだけでよく、申請のために平日に法務局へ出向く必要もないのがメリットです。特に、相続人が複数いて協議内容を反映する必要がある場合や、書類の枚数が多い場合には、司法書士に任せることで手続きをスムーズに進めることが可能になります。

4. 登記完了と書類の受け取り

相続登記の申請が受理されてから登記完了するまでの期間は、一般的に1週間〜1ヶ月程度といわれています。登記完了後には法務局から「登記完了証」と「登記識別情報通知(権利証に相当するもの)」が交付され、司法書士を通じて依頼者に渡されます。

上記2つの書類が届いた時点で、正式に名義が妻へと変更されたことが確認できます。

登記完了後は、登記簿謄本(登記事項証明書)を取得すれば、名義が切り替わったことを第三者に対して証明できます。金融機関との手続きや将来の売却などで必要になるため、あらかじめ取り寄せて内容を確認しておくとよいでしょう。

なお、登記識別情報通知は不動産取引の際に必要となる大切な書類です。紛失すると再発行ができないため、司法書士から受け取ったあとは厳重に保管しておきましょう。

家や土地の名義変更にかかる費用

相続登記にかかる費用は大きく分けて3種類あります。

相続登記にかかる主な費用

| 費用の種類 |

金額の目安 |

| 登録免許税 |

固定資産評価額 × 0.4% |

| 司法書士報酬 |

約5万〜15万円 |

| 戸籍・証明書取得費用 |

合計3,000円〜1万円程度 |

登録免許税や証明書の発行手数料は必須ですが、司法書士へ支払う報酬は自分で手続きを行えば不要です。ただし、登記書類の不備や手続きのやり直しを防ぐために、専門家へ依頼する方も多いのが実情です。

以下では、それぞれの費用の目安を詳しく解説します。

登録免許税(固定資産評価額×0.4%)

相続登記を行う際には、不動産の評価額に応じて「登録免許税」という税金を登記申請書と一緒に納める必要があります。

登録免許税=固定資産税評価額×0.004

たとえば、評価額が2,000万円の自宅であれば、8万円が登録免許税としてかかります。

なお、評価額は毎年変動するため、実際の税額を確認するには、最新の固定資産評価証明書を市区町村役場で取得する必要があります。

登録免許税にかかる費用を事前に把握しておくことで、登記申請全体の予算を立てやすくなります。

司法書士報酬の目安(5万円~15万円程度)

司法書士に相続登記を依頼する場合、登録免許税とは別に報酬を支払う必要があります。費用の相場は5万円〜15万円程度で、物件数や相続人の人数、遺産分割協議の有無などによって変動します。

報酬は「一式」で提示される場合もありますが、多くの事務所では作業ごとに金額を設定し、それを合算していく仕組みです。

例えば「所有権移転登記の申請代理」「遺産分割協議書の作成」「相続関係説明図の作成」のように項目が分かれており、各費用が積み重なって最終的な支払い額になります。

なお、多くの司法書士事務所が初回のみ無料で相談を実施しています。依頼にかかる費用が心配な場合は、無料相談にて状況を説明し、報酬の目安を相談するとよいでしょう。

司法書士報酬は数万円単位の出費となりますが、書類不備による差し戻しや手続きの遅れを防げる点を考えれば、依頼する価値は十分にあるといえます。

その他に発生する費用(戸籍・証明書取得など)

相続登記を進めるにあたって、登録免許税や司法書士報酬のほかに戸籍や証明書の取得費用といった実費が発生します。具体的な書類と取得にかかる費用は以下の通りです。

主な必要書類と手数料の目安

| 書類名 |

手数料 |

| 戸籍謄本 |

1通あたり450円 |

| 除籍謄本 |

1通あたり750円 |

| 改製原戸籍謄本 |

1通あたり750円 |

| 戸籍の附票の写し |

1通あたり300円 |

| 住民票の除票 |

1通あたり約300円〜400円 |

| 印鑑証明書 |

1通あたり約200円〜300円 |

| 固定資産評価証明書 |

1通あたり300円前後 |

もし、1通ずつ取得した場合、合計金額は3,050円〜3,250円ほどかかります。必要部数が多い場合や複数の自治体に請求する場合は、合計額が1万円を超えることもあります。

また、郵送で取り寄せる際には、定額小為替の購入費や郵送費も加わります。追加の費用と届くまでに時間もかかるので、双方に余裕を持って準備しておくことをおすすめします。

家や土地の名義変更をしないリスク

相続登記は、2024年(令和6年)4月1日の法改正によって義務化されました。新制度では、不動産を相続した人は「自分が相続人であること」と「不動産を取得したこと」を知った日から3年以内に登記を申請しなければなりません。

正当な理由なく登記を行わなかった場合には、10万円以下の過料が科されることもあります。過料は罰金とは異なり前科がつくものではありませんが、法律上の義務違反として扱われるため注意が必要です。

ほかにも、相続登記を放置することで売却や担保設定ができなくなるだけでなく、次の相続や親族間トラブルの原因にもなりかねません。代表的なリスクは以下のとおりです。

名義変更を放置するリスク

| リスクの内容 |

具体的な影響 |

注意点 |

| 売却や担保設定ができない |

名義が亡夫のままでは、不動産を売却したりローンの担保に利用できない。 |

不動産取引は「登記簿上の名義=所有者」である点を理解しておく必要がある。 |

| 将来の相続が複雑化する |

次の相続が発生すると相続人が増え、権利関係がさらに複雑になる。 |

手続きに時間や費用がかかり、合意形成も難しくなるリスクがある。 |

| 他の相続人とのトラブル |

相続関係が曖昧なまま放置され、親族間の争いに発展する可能性がある。 |

早めに登記して権利を明確化することがトラブル防止につながる。 |

| 税や管理責任の所在が不明確 |

固定資産税の通知先が不明になったり、老朽化建物の管理責任が曖昧になる。 |

放置すると近隣トラブルや行政対応の問題に発展する恐れがある。 |

夫の死亡により家を妻名義に変えたいと考えている場合でも、登記を放置すると後々の相続や取引で大きな支障が出る可能性があります。また、必要書類の収集や遺産分割協議が必要となるケースもあるため、早めに相続登記を済ませておくことをおすすめします。

まとめ

相続による家や土地の名義変更(相続登記)は、夫の死亡を知り自分が取得したことを知った日から3年以内が期限です。期限を過ぎると10万円以下の過料の可能性があるため、早めに準備することをおすすめします。なお、施行前の相続でも、原則2027年3月31日までに対応する必要があります。

家の名義は、遺言書で指定された人が最優先とされますが、他の相続人には遺留分が認められており、侵害があれば金銭での調整が必要になる場合があります。

遺言がない場合には、相続人全員による遺産分割協議で持分を決めることになります。法定相続分はあくまで目安であり、全員の合意があれば任意の割合で決めることも可能です。妻が単独で取得したい場合には、合意形成や代償金での調整が必要になるケースがあります。

相続登記の主な流れは以下のとおりです。

- 相続関係の確認(戸籍の収集)

- 遺言の確認または遺産分割協議

- 登記申請書の作成・提出

- 登記完了の確認

相続登記の手続きを自分で行うことも可能ですが、司法書士に依頼すれば作成から提出まで一括で対応してもらえます。司法書士に支払う報酬は、5〜15万円ほどが一般的です。

登記を放置すると「不動産の売却や担保設定ができない」「次回相続で権利関係が複雑化する」「親族間でのトラブルが生じやすくなる」などのリスクがあります。後の問題を防ぐためにも、期限内に登記を済ませて協議内容は遺産分割協議書にまとめておきましょう。