専業主婦であっても、結婚前に購入した不動産や、相続で取得した不動産などを売却する機会があります。

専業主婦が不動産売却の際に気をつけるべきなのは、税金についてです。不動産の売却益に対して税金が課されますし、夫の扶養控除から外れてしまう可能性もあります。

なんの対策もせずに不動産を売却すると、税金が思っていたより高くなって納税できなくなる事態もありえるでしょう。

専業主婦が不動産を売却するときは、売却益を予想して扶養を受けられるか確認することが大切です。

そこで、不動産一括査定サイトを利用してみましょう。いくらで不動産が売れるかすぐにわかるため、扶養控除を受けられるか、すぐに判断できます。

専業主婦が扶養控除の適用外になるとどうなる?

扶養控除には「配偶者控除」と「配偶者特別控除」の2種類があります。

これらは配偶者が受けられる控除(税負担軽減のため、一定金額が所得から差し引かれる制度)になります。

控除を受けるための要件には「民法上の配偶者であること」などが規定されていますが、どちらも基準となるのは配偶者の合計所得金額です。

配偶者の合計所得額が38万円超かつ123万円以下→「配偶者特別控除」

つまり、不動産を売却した利益が収入となる場合、扶養控除を受けていた夫は控除適用外となって妻は扶養から外れてしまう可能性があります。

では、扶養から外れると具体的にどのような影響があるのでしょうか。次の項目から簡潔に説明していきます。

参照:国税庁「配偶者控除及び配偶者特別控除の見直しについて」

納税者の給与収入が減る

妻が不動産を売却し収入を得て夫の扶養から外れた場合、納税者である夫は所得税や住民税の扶養控除を受けられなくなります。

そのため、給与から以前よりも多く税金が引かれ、結果的に手取り収入が減ります。(※妻が夫を扶養している場合も同じ)

扶養控除を受けない場合において、実際に給与から差し引かれる税金の額は、年間で約5万円~11万円ほどといわれます。

(※控除額や年収・扶養人数・支払う保険料などによって変わる)

会社の配偶者手当が受けられなくなる

法律で義務付けられているわけではありませんが、会社によっては配偶者手当を支給しているところもあります。

配偶者手当の対象者は「配偶者控除または配偶者特別控除を受けている者」と定めている会社が多く、妻が扶養から外れてしまうと夫は配偶者手当が受けられなくなります。

手当の支給金額は勤め先により大きく異なります。

例えば、国家公務員は月6.500円支給されますが、企業によっては1万円~2万円を支給するところもあります。

国民健康保険と国民年金の支払いが発生する

民間企業で働いている人は、社会保険や共済保険に加入していることが一般的です。

夫が社会保険や共済保険に加入していれば、扶養を受けている妻も一緒にその保険に加入することができます。

社会保険は加入者が増えても保険料が上がらないので、妻は実質無料で保険に加入していることになります。

しかし、妻が扶養から外れてしまった場合、夫の社会保険や共済保険に加入し続けることができず個人で国民健康保険に切り替えて毎月保険料を支払うことになります。

また、社会保険から国民健康保険への切り替えと同時に、国民年金への加入も必要になります。

(※社会保険や共済保険に加入しているときは自動的に厚生年金にも加入しています)

ちなみに、国民年金に切り替えると月々1万6,410円、年間で19万6,920円の支払いが発生します。

国民健康保険料が最大になる可能性がある

国民健康保険には扶養という考え方がありません。

同居している家族のうち、国民健康保険に加入している者の人数と総所得に対して保険料がかかります。

つまり、国民健康保険に加入している家族の人数や所得が多ければ多いほど保険料は高くなってしまうのです。

不動産の売却利益によって所得が増えると、保険料が上限金額まで上がることもあるので注意が必要です。(※ちなみに令和元年度の上限金額は96万円です。)

具体的な保険料の計算方法については、各市区町村のホームページで紹介されています。

参照:江東区役所「国民健康保険料の計算方法、通知、軽減について」

譲渡所得を算出して扶養に入るか確認しよう

不動産を売って出た利益を譲渡所得といいます。

譲渡所得が38万円以下であれば配偶者控除、123万円以下であれば配偶者特別控除の対象になります。

譲渡所得を算出して自分が扶養に入るか確認してみましょう。

譲渡所得の算出方法

譲渡所得は、不動産の売却金額から売買費用を差し引いた金額です。計算式は以下の通りです。

※売買費用とは、不動産を購入するときにかかった費用(取得費)と売却するときにかかった費用(譲渡費用)のことです。

-

取得費に含まれるものの例

- 不動産を買ったときに納めた登録免許税や印紙税

- 不動産を買うにあたって支払った土地の測量費

- 買った土地や建物に借主がいた場合に、借主を立ち退かせるために支払った立退料

-

譲渡費用に含まれるものの例

- 不動産を売るために支払った仲介手数料

- 負担した印紙税

- 土地を売るためにその上の建物を壊したときの取壊し費用とその建物の損失額

建築代金や購入代金の全額を取得費とすることはできない

建物の価値は時が経つにつれて下がっていきます。

したがって、建物の建築代金や購入代金などの合計金額をそのまま取得費とすることができません。

建物の取得費を算出するには、建物の購入代金などの合計金額から「減価償却費」を差し引きます。

売却前でも売却金額を把握できる

「不動産を売却する前に自分が扶養から外れるかどうか知りたい」という人もいるでしょう。

売却前に正確な譲渡所得を計算することは難しいですが、所有している不動産がいくらで売れるのかを把握して事前に利益を試算することはできます。

例えば、予想される売却金額が購入金額よりも明らかに高額であれば利益も大きいため、扶養から外れる可能性も高いでしょう。その場合、扶養から外れないように「売却をしない」という判断をすることもできます。

売却前にいくらで売れるか調べるには、オンラインの無料一括査定サービスが便利です。

一括査定なら、簡単な入力項目で大手から地元密着型まで多くの不動産会社の査定額を調べられます。

下記の査定フォームで全国から厳選された不動産会社の査定がすぐにわかるので、ぜひ活用してください。

専業主婦が扶養から外れずに売却するには?

地代の高騰などにより、譲渡所得が出ることが明らかな場合もあるでしょう。

扶養から外れないようにそのような不動産を売却することはできるのでしょうか。

ここでは、扶養から外れないための売却方法として、不動産を夫に贈与する方法を解説します。

夫に贈与してから売却する

妻が扶養から外れないために、不動産を夫に贈与する方法があります。

夫に贈与してから売却すれば売却利益は夫の所得になるため、妻が扶養から外れることは避けられます。

ただし、売却利益によって夫の合計所得が1,000万円以上になってしまうと扶養控除の対象外になるので注意が必要です。

また、贈与する際には贈与税と登録免許税がかかります。贈与による税負担と扶養から外れることの負担を比較して贈与するかどうかの判断をしましょう。

贈与税の算出方法

不動産の贈与があった場合、不動産をもらった人が税務署で申告をして贈与税を納付しなければいけません。

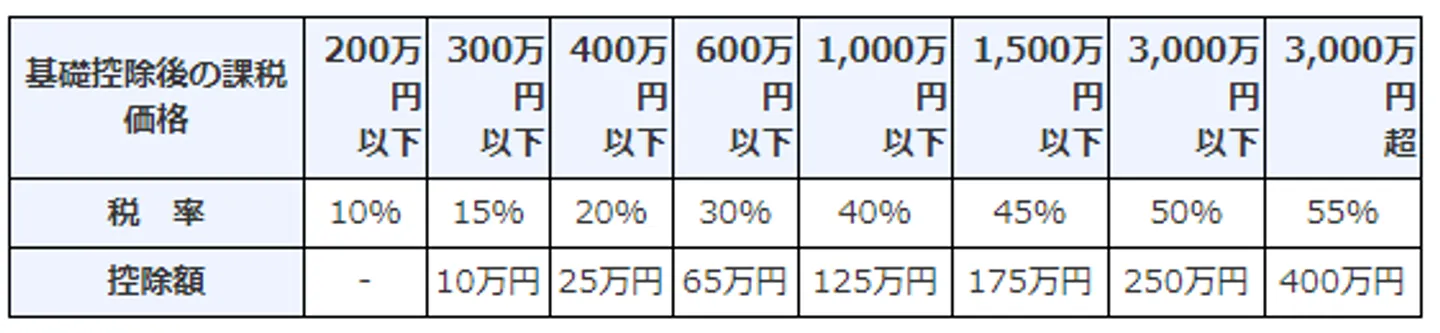

夫婦間で贈与する場合、下の表を参照して贈与税を算出することができます。

例えば、贈与する不動産の価額が500万円だとすると、500万円から基礎控除額の110万円を差し引いた390万円が「基礎控除後の課税価格」になります。

よって、贈与税は次のようになります。

なお、婚姻関係が20年以上の夫婦間で居住用不動産の贈与が行われた場合には、基礎控除額110万円のほかに最高で2000万円の控除も受けられます。

参照:国税庁「No.4408 贈与税の計算と税率 【一般贈与財産用】(一般税率)」

登録免許税の算出方法

不動産を贈与した際には、所有権の移転登記を申請することになります。このとき納付するのが登録免許税です。

贈与における登録免許税は「不動産の価額×2%」で求められます。

例えば、不動産価額が500万円であれば登録免許税は10万円になります。

譲渡所得にかかる税金の節税方法

扶養に入るかどうかに関係なく、不動産を売却して得た利益(譲渡所得)に対しては譲渡所得税を支払わなければなりません。

譲渡所得税は、特別控除制度やふるさと納税の活用によっても節税することが可能です。

ここでは、3つの節税方法をそれぞれ詳しく解説していきます。

①不動産を長く所有して税率を低くする

譲渡所得税の税率は不動産の所有年数によって変わります。

所有年数5年を超える場合(長期譲渡所得)・・・20%

また、所有年数が10年を超えるマイホームの売却については、下記の軽減税率が適用される場合があります。

②譲渡所得6000万円を超える部分の税率・・20.315%

ここでいうマイホームは、自分が現在住んでいる家だけでなく、以前住んでいた家も含みます。

また、マイホームが相続されたものである場合、前の所有者の所有年数を引き継げきます。

例えば、マイホームを売って200万円の譲渡所得を得た場合、かかる税金は次のように変わります。

200万円×39%=78万円

b.所有年数5年超

200万円×20%=40万円

c.所有年数10年超

200万円×14.21%=28万4200円

マイホームを長く所有するほど譲渡所得税の負担は少なくなります。

そのため、所有期間が4年や9年などといった場合はすぐに売却せずに時期を見極めるのも、ひとつの節税方法になります。

参照:国税庁「No.3305 マイホームを売ったときの軽減税率の特例」

②譲渡所得の特別控除を受ける

譲渡所得における特別控除には「マイホームを売った場合の3000万円控除」というものがあります。

この特別控除が適用されると税金の負担が0になるケースもあります。計算式は以下の通りです。

「売却金額」から「売買費用」を差し引いた金額が3000万円以内であるとき、この控除を受ければ譲渡所得は0円になり、税金はかかりません。

差引金額が3000万円以上であっても、この特別控除を受けることで税金の負担を大きく減らせます。

ただし、控除が適用されるためには必要書類を添えて確定申告をする必要があります。申告を忘れてしまうと特例を受けられないので注意しましょう。

確定申告に関しては後ほど説明します。

③ふるさと納税で支払った税金の還付を受ける

最後に紹介する節税方法は、ふるさと納税です。

ふるさと納税は、応援したい地域の自治体に寄付(納税)できる制度です。

返礼品として地域の特産物がもらえるだけでなく、納税額の2,000円を超える分に関して、所得税と住民税が減額されます。

例えば、選んだ自治体に1万円を納税すると、住んでいる自治体や税務署からあわせて8,000円分の所得税・住民税の還付または控除が受けられ、実質自己負担は2,000円で済みます。

ただし、所得や家族構成に応じて自己負担額は変わります。

控除金額の計算は、各ふるさと納税サイトでできるので事前に確認しておきましょう。

参照:ふるさとチョイス

不動産を売却したら確定申告をしよう

確定申告は、1月1日から12月31日の1年間に発生した所得から所得税を計算し税務署へ申告する手続きです。

会社から給与をもらっている場合は会社が年末調整をするので確定申告をする必要はありませんが、不動産の譲渡所得に関しては自分で申告する必要があります。

確定申告期間は不動産を売った翌年の2月16日から3月15日です。

期間内に申告をしなかった場合は無申告とされ、申告によって納めるべき税金の他に無申告加算税が課されます。

納付すべき額の50万円までの部分→15%

納付すべき額の50万円を超える部分→20%

例)

納付すべき金額が60万円だった場合の無申告加算税

50万円×15%+10万円×20%=9万5000円

ちなみに、税金を払いたくないからといって不動産を売却した事実を隠すことはできません。

不動産を売った際に所有権移転の登記が法務局で行われますが、それによって税務署は不動産の売買が行われたことを把握します。

罰金などを払わずに済むように、確定申告は正しく行いましょう。

損失があった場合も申告した方がよい

不動産を売って損失が出て場合の確定申告は義務ではありませんが、申告することで減税されるケースがあります。

本来、ある不動産を売却して損失が出た場合、他の不動産の譲渡所得額から損失額分を控除することはできますが(損益通算)、給与所得など他の所得との損益通算はできません。

しかし、マイホームを売って損失が出た場合、一定の要件を満たせば給与所得など他の所得との損益通算をすることができます。それでもなお損失がある場合は、売却した年の翌年以降3年間にわたって繰り越して控除できます。

つまり、売却した年以降3年間にわたって所得税や住民税が軽減されたり課税されなくなるのです。

この控除の要件はいくつかありますが、簡単にいえば下記2つのケースが控除対象になります。

②住宅ローンが残っているマイホームを売却した場合

いずれにしても確定申告をしなければ控除を受けることができないので、忘れずに申告しましょう。

参照:国税庁「No.3203 不動産を譲渡して譲渡損失が生じた場合」

まとめ

不動産を売却したときの利益があまりにも高額になった場合、年間合計所得123万円を超してしまい扶養から外れてしまう可能性があります。

収入が全くない人はギリギリ合計所得上限を超さないケースもありますが、少しでも収入がある人は特に注意が必要です。

不動産を夫に贈与してから売却するなどの対処も考えておくとよいでしょう。

もし不動産を売ってお金にしたいと思った時は損せずに利益を生む方法をパートナーと一緒に考えることが大切です。