親が老人ホームに入居することが決まった時や、親の遺産として実家を相続した時など、実家を売却したいと考えるタイミングはそれぞれあるでしょう。

住む人が居なくなった実家は、ただ所有しているだけでは維持費や固定資産税などがかかってしまうため、遅かれ早かれ売却を考える必要があります。

特に相続後は早めに不動産会社に相談して売却を進めたほうが良いでしょう。

売却の流れを把握しておけば、いざ売却する場面になったときにスムーズに売却手続きを進められます。

また、実家を売却する際は、譲渡所得税や相続税が大きな金額になる場合もあるため、控除や特例制度を適用して支出を減らせるよう、売却タイミングを見極めることが大切です。

本記事では、実家を売却する手順やタイミングについて解説していきます。近々実家の売却をしようと考えている方はひ参考にしてみてください。

実家を売却する手順

実家を売却する際の手順は主に以下6つのステップ。

手順ごとに詳しく解説していきます。

以下の項目からは、それぞれの手順について個別に解説していきます。

①実家の状況確認と売却準備

実家を売却すると言っても、準備なしに売却を始められるわけではありません。

いざ売却する場面になった時にスムーズに売却するためには、事前の準備が不可欠です。

具体的に、実家の状況確認と準備として行うべきことは以下の通りです。

- ・境界の確定

- ・遺品整理や仏壇の引越しが必要か

- ・遺言書の確認(相続前に)

- ・遺言書がない場合は遺産分割協議を行う

それぞれについて解説していきます。

境界の確定

実家を売却するにはまず、実家の敷地境界線を確定させる必要があります。

土地の境界線が確定しなければ、他人の所有する土地不動産を勝手に売却することになってしまうため、売却ができないからです。

土地の境界線は、登記事項証明書(登記簿謄本)を確認することで調べられます。

しかし、所有者が登記されていなかったり、登記された時期が古くて正確性に欠けてたりする場合も少なくないため、登記事項証明書の確認だけで正確な土地面積や境界線を確定できない場合もあります。

実家が田舎の場合は登記が行われずに放置されているケースもありますし、共同相続した土地の遺産分割が終わっていないケースなどもあるでしょう。

登記を確認しても地積や境界線が確定しない場合は、測量士や土地家屋調査士に調査を依頼して境界を確定させましょう。

遺品整理や仏壇の引越しが必要か

実家に親の私物や仏壇がある場合は、売却前にきちんと処理する必要があります。

また実家には、仏壇や神棚が残されているケースも多いでしょう。

仏壇基本的には移動させない方がいいとされてはいますが、実家を売却する場合は引っ越しさせざるを得ません。

仏壇にも魂が宿っていると考えれていることから、引っ越し前に「魂抜き」引っ越し後に「魂入れ」という供養がそれぞれ行うのがベストです。

遺品整理が必要な場合は遺品整理業者、仏壇の引っ越し及び供養を行う場合は付き合いのある寺に相談する必要があるため、それぞれ必要があるか確認しておきましょう。

遺言書の確認(相続前に)

相続手続きの前には、誰が何の財産を相続するのか明確にするため、遺言書を確認する必要があります。

もともと親が住んでいた実家を売却するつもりでも、自分がその実家を相続していなければ当然売却する権利がありません。

遺言書が残されている場合は、原則として遺言の内容に従って相続手続などを行います。

なお、遺言書の保管場所誰も聞いていない場合は、まず実家の中を隈なく探してみましょう。

家の中のどこにも遺言書が見つからない場合は、公正証書遺言の形式で遺言が残されているケースがあります。

相続人であれば、最寄りの公証役場で遺言の有無を検索することができますので、念のため調査しておきましょう。

遺言書がない場合は遺産分割協議を行う

遺言書がない場合や、遺言書の有効性が認められなかった場合は、遺産分割協議を行なって相続人を決定することになります。

遺産分割協議とは、相続人全員で遺産の分け方を話し合う手続きです。

遺言書に明記されていない場合、亡くなった被相続人の遺産は一時的に相続人全員の共有となりますが、その共有状態の遺産を話し合いによって明確に相続人を決めることができるのです。

なお、遺産分割には、特に法律上の期限はありませんが、相続の開始を知った日の翌日から10カ月以内に相続税申告を行う必要があるため、10ヶ月以内に行うつもりで準備しましょう。

相続人が決まらずに共有財産になってしまうと、売却するという意思がまとまらずになかなか処分できないという事態になりやすいため注意が必要です。

参照:民法898条

②相続登記をする

先述したような準備を経て、実際に実家の売却を行う際、はじめに行うのは相続登記です。

相続登記とは、不動産所有者の名義を相続人の名義に変更することです。

相続登記を行わなければ、実家が自分の所有物でないことになり、売却する権利を行使できないため、相続登記が必要なのです。

登記の手続きは最寄りの法務局にて行うことができます。

司法書士に依頼すれば手間なく登記を完了させることもできるのですが、その場合、登記の手数料とは別に司法書士への報酬が発生します。

③相続したら早めに不動産会社に査定・売却依頼

実家を相続した後であれば、なるべく早めに不動産会社に査定・売却依頼を出すのがおすすめです。

不動産会社にはまず不動産の査定価格を出してもらいますが、この時査定は1社だけでなく、複数の不動産会社に依頼するようにしましょう。

会社によって査定額にかなりの差が出るため、査定額が高い不動産会社を選んでコンタクトをとることが、少しでも高く売るためのコツです。

なお、実家が田舎にある場合は大手の不動産会社だけでなく、必ず1社以上は地元密着型の不動産会社を選んで査定を依頼しましょう。

相続後3年以内に売却できれば税金が優遇される

なぜ相続してから早めの査定・売却依頼をおすすめするのかというと、相続後3年以内に売却できれば税金が優遇されるためです。

3年以内に売却させることで優遇を受けられる税金の特例制度は以下の2種類が挙げられます。

■税金の特例制度

・取得費加算の特例

・被相続人の居住用財産(空き家)を売ったときの特例

先にも目安を紹介した通り、相続した実家の売却には6ヶ月〜1年程度の期間がかかるため「3年あるなら大丈夫」と余裕を持つのはリスクがあります。

3年以内に確実に売却が成立させられるよう、早めに不動産会社に査定をいらしましょう。

④媒介契約を結ぶ

査定を依頼した不動産会社の中から、信頼できる会社が見つかったら、媒介契約を結んで売却活動を開始します。

媒介契約の種類は、「一般媒介契約」「専任媒介契約」「専属専任媒介契約」の3種類があり、それぞれの特徴は以下のようにまとめられます。

| 媒介契約 | 契約内容 | メリット | デメリット |

|---|---|---|---|

| 一般媒介契約 | 複数の不動産会社と仲介契約する | 複数の会社に仲介を依頼できるので、買い手の幅が広がる レインズに登録しなくてよいので、売却物件が公にならない。 |

自社で売却できるとは限らないので、積極的な販売活動をしない可能性がある |

| 専任媒介契約 | 1社の不動産会社と仲介契約する 売主が買い手を見つけて契約しても違約金なし |

積極的な販売活動を行ってもらいやすい | 1社のみに任せるため、その会社の力量次第で売却の時期や金額が左右される |

| 専属専任媒介契約 | 1社の不動産会社と仲介契約する 売主が買い手を見つけて契約すると違約金あり |

専任よりもさらに積極的に活動をしてもらいやすい | 自分で買い手を見つけても不動産会社を介さずに売ることはできない 1社のみに任せるため、その会社の力量次第で売却の時期や金額が左右される |

田舎の実家は、隣地者や近隣の人から買主を探すことも重要であり、自分自身で直接隣人を訪問したり、自治会を通じて呼びかけたりすることもあるでしょう。

そのため、売主が買主を見つけて契約に至った場合に違約金が発生する専属専任売却は避けた方がいいです。

⑤売却活動を開始

不動産会社と媒介契約を結んだ後に、売却活動がスタートします。

流通機構への売買物件登録や広告・宣伝活動など、ほとんどの実務は不動産会社が行なってくれますが、売主自身で行うこともあります。

- 作成された広告内容を確認する

- 物件のアピールポイントを不動産会社に伝える

- 内覧準備で清掃などを行う

⑥買主と価格交渉や条件確認

買主が現れたら、価格交渉や条件確認を行います。

実家を売る場合、築年数が古かったり、立地が良くなかったり、汚れや生活感が目立つなどの理由から「文句の付け所がない物件」なケースはほとんどないでしょう。

そのため、買主からの物件価格の値引き交渉は「必ずあるもの」だと認識して、誠意を持って対応しましょう。

事前に値引き交渉を想定していないと、いざ買主から価格交渉されたときに価格を下げ過ぎてしまったり、値下げに一切応じないことで買主を逃してしまうことにつながります。

買主によっては、いくつかの物件を同時に比較検討していることもあるので、売主の値引き交渉に対する返答が遅いのも禁物です。早めの対応を心がけましょう。

内覧の準備・対応も忘れずにおこなう

購入検討社から内覧の問い合わせがあった際は、内覧の準備・対応を忘れずに行いましょう。

清掃を怠った状態のままだと内覧時の第一印象が悪くなり、買い手がつきにくくなるため、注意しましょう。

内覧前の清掃で気をつけたいのは次の4つです。

■内覧前の清掃の注意点

・水まわりは綺麗に保つ

・無駄なものは置かない

・傷は隠さない

・ニオイの除去

内覧で特によくチェックされるのはは「水まわり」です。毎日使う場所である上、汚れなどがあると目立ちやすいので、最低限の清掃はしておきましょう。

⑦売買契約の締結

購入希望者と価格や条件面で折り合いがつけば、売買契約を締結を行います。

売買契約を締結するまでの当日の手順は以下の通りです。

- 不動産会社から重要事項説明を受ける

- 売買契約書の読み合わせ

- 売買契約書へ署名・捺印

- 手付金の受領

- 売買契約締結完了

売買契約を結ぶ当日、契約前に必ず行われるのが重要事項説明です。

売買契約時点では買主から売却資金の一部である手付金を授受します。

手付金は一般的に売買代金の1割程度となるケースが多いです。

売買契約書には、売主・買主双方の権利や義務が記されているため、聞き流さずにしっかり確認しておきましょう。

⑧物件引き渡しと決済

売買契約が完了したら、鍵やその他の関係書類を買主に渡し売買契約は完了です。

なお、買主が購入にあたって住宅ローンを組む場合は、ローン契約が成立するまで待つ必要があります。

上記のような事情があることから、契約完了から引き渡しまでおよそ1週間〜1ヶ月程度の期間がかかると考えておくといいでしょう。

契約完了から引き渡しまでおよそ1ヶ月〜2ヶ月程度経過した後に、改めて物件の引き渡しを行います。

引き渡しでは、以下の手続きを行います。

- 1.実家の鍵を手渡す

- 2.売却代金の残高を受け取る

- 3.実家の所有権の移転登記手続き

引き渡しまで誰かが住んでいる場合は、引き渡し日までに、水道光熱費、無料インターネットなど契約解除手続きをしておきましょう。

⑨確定申告

実家の売却によって収益が発生した場合は、翌年毎年2月16日~3月15日までの1か月(原則)の間に、確定申告を行う必要があります。

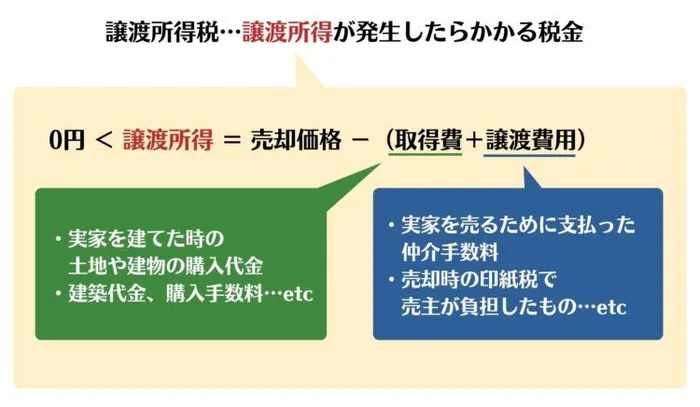

以下の計算によって譲渡所得がプラスの値になれば、譲渡所得を支払う必要があるためです。

■譲渡所得の計算

譲渡所得 = 譲渡収入金額 -(取得費 + 譲渡費用)

逆に、実家売却によって損失が出た場合、言い換えれば(取得費 + 譲渡費用)の方が譲渡収入金額より高くなった場合は確定申告の必要はありません。

不動産売却後の確定申告については以下の記事でより詳しく解説しているため、よければチェックしてみてください。

高齢の親名義の実家を売却する手順

高齢の親が老人ホームに入居する際など、親がまだ実家の所有権を持っている状態で売却を行いたいケースもあるでしょう。

高齢の親名義の実家を売却するにはまず親の売却意思を確認し、委任状を用意して売却を代行する必要があります。

具体的に、高齢の親名義の実家を売却する手順は以下のようになっています。

以下の項目からは、それぞれの手順について個別に解説していきます。

①親に売却の意思を確認する

高齢の親名義の実家を売却する場合は、当然ながら親に売却の意思を確認するところから始めましょう。

高齢になったことにより判断能力が低下している親に売却準備を行わせるのは不安だという場合は子供が代理で売却することも可能ですが、その場合もきちんと親自身の意思で委任状を書いてもらう必要があります。

親が実家の売却に反対している場合は、家族会議を開き、売却する必要性を伝えましょう。

また、実家は売ってもいいが、処分せずに引っ越しさせてほしい身の回り品などがあるかもしれないため、併せて聞き出しておくといいでしょう。

判断能力があるなら委任状を用意し子供が代理で売却

まだ認知症が進行しておらず、親に判断能力がある場合は、委任状を用意して子供が代理で売却することが可能です。

軽度認知症障害〜初期の認知症であれば、法律行為に必要な「意思能力」が認められる場合もあるのです。

軽度認知症の方は必ずしも「意思能力がない」という形で家族信託ができなくなるというわけではなく、場合によっては正常な判断力を有するという判断のもとで家族信託を利用することもできる-

不動産売却における意思能力の確認は、司法書士の立ち会いのもと、本人確認および意思確認を行う際、司法書士によって客観的に判断されます。

判断能力がない場合は「法定後見人制度」を利用

親が既に重度の認知症を発症しており、判断能力がないと判断されるケースにおいては、「法定後見人制度」を利用しなければ子供が代理売却することはできません。

委任を受けて子供が実家を売却するという行為は、家族が相手であるとはいえ立派な契約であるため、意思能力がない人は締結することができないのです。

法定後見制度は手続きが複雑であり、手続きが完了するまでに3ヶ月〜5ヶ月程度の時間がかかってしまいます。

法定後見制度については、以下の記事で詳しく解説しているので、あわせてチェックしてみてください。

②親の居住先を決める

親が住んでいる実家を売却する場合は、親の移住先を先に決めておきましょう。

不動産を売却して住み替えを行う場合、移住先を先に決めるケースと、売却後に決めるケースがあります。

移住先を先に決める場合、引っ越しが慌ただしくなったり、仮住まいに一時入居する必要がなくなるため、親の負担が軽くなります。

また、実家にある身の回り品の生前整理や、仏壇の引っ越しなども期間の余裕を持って準備することができるでしょう。

ただし、売却資金が入る前に引っ越し費用などの出費が発生するため費用面の負担が大きくなる点には注意しましょう。

老人ホームに入る場合はそのタイミングで売却する

親が老人ホームに入る場合は、そのタイミングで売却を行うのがベストです。

実家に住まなくなった日から3年以内に売却を行えば、譲渡所得税に居住用財産の特別控除が適用され、最大で3,000万円の金額が納税額から差し引かれるためです。

また、老人ホームでの介護は、在宅での介護よりもお金がかかります。不動産を売却すればまとまった資金を準備できるため、経済的にも安心です。

なお、実家を買主に引き渡すのは売却準備を始めてから6ヶ月〜1年後になるため、ローウジンホームへの入居が決まった段階で準備を始めて問題ありません。

③不動産会社に査定・売却依頼

親の移住先が決まったら、不動産会社に査定・売却依頼をします。

不動産会社に査定依頼をしてから実家を引き渡すまでにおよそ3ヶ月〜10ヶ月程度の時間がかかるため、移住先への引っ越しまでは済んで以内状況でも問題ないでしょう。

不動産会社に査定を依頼する際は1社だけでなく、複数の不動産会社に依頼するようにしましょう。

会社によって査定額にかなりの差が出るため、査定額が高い不動産会社を選んでコンタクトをとることが、少しでも高く売るためのコツです。

なお、実家が田舎にある場合は大手の不動産会社だけでなく、必ず1社以上は地元密着型の不動産会社を選んで査定を依頼しましょう。

④媒介契約を結ぶ

査定を依頼した不動産会社の中から、信頼できる会社が見つかったら、媒介契約を結んで売却活動を開始します。

媒介契約の種類は、「一般媒介契約」「専任媒介契約」「専属専任媒介契約」の3種類があり、それぞれの特徴は以下のようにまとめられます。

| 媒介契約 | 契約内容 | メリット | デメリット |

|---|---|---|---|

| 一般媒介契約 | 複数の不動産会社と仲介契約する | 複数の会社に仲介を依頼できるので、買い手の幅が広がる レインズに登録しなくてよいので、売却物件が公にならない。 |

自社で売却できるとは限らないので、積極的な販売活動をしない可能性がある |

| 専任媒介契約 | 1社の不動産会社と仲介契約する 売主が買い手を見つけて契約しても違約金なし |

積極的な販売活動を行ってもらいやすい | 1社のみに任せるため、その会社の力量次第で売却の時期や金額が左右される |

| 専属専任媒介契約 | 1社の不動産会社と仲介契約する 売主が買い手を見つけて契約すると違約金あり |

専任よりもさらに積極的に活動をしてもらいやすい | 自分で買い手を見つけても不動産会社を介さずに売ることはできない 1社のみに任せるため、その会社の力量次第で売却の時期や金額が左右される |

上記の媒介契約のうち、複数の不動産会社が同時に売却活動を行う一般媒介契約は、買主の目に留まりやすくなるなる上、競争原理が働いて売れやすくなるというメリットがあります。

特に田舎の実家は売却価格が安く、専任媒介契約を結んでもあまり広告費をかけられにくい傾向があるため、買主の目に留まりやすい一般媒介契約が向いているのです。

⑤売却活動を開始

不動産会社と媒介契約を結んだ後に、売却活動がスタートします。

流通機構への売買物件登録や広告・宣伝活動など、ほとんどの実務は不動産会社が行なってくれますが、売主自身で行うこともあります。

- 作成された広告内容を確認する

- 物件のアピールポイントを不動産会社に伝える

- 内覧準備で清掃などを行う

売却活動中には購入検討者から内覧お申し込みが来るため、準備を忘れずに行いましょう。

親がまだ売却する実家に住んでいる場合でも、ハウスクリーニングを入れるなどして内覧の印象を良くすると購入に結びつきやすくなります。

また、物は少ない方が家が広く見えるため、生前整理を考えている場合はこの売却活動の時期までに行っておくといいでしょう。

⑥買主と価格交渉や条件確認

買主が現れたら、価格交渉や条件確認を行います。

価格交渉や条件確認のおおまかな流れは以下の通りです。

- 購入検討者から不動産会社を通して買付証明書(購入申込書)が送られる

- 売主が買付証明書を確認し、具体的な交渉に入るかを決めます

- 不動産会社を通じて売主・買主双方の希望・条件を調整する

買付証明書は、購入希望者から「正式に購入したい」という意思表示で、購入希望価格、代金の支払い条件、引き渡し希望日など、購入希望者の基本的な希望条件が記載されています。

親がまだ移住先へ引っ越しできていない場合は、引き渡し時期を「引っ越しが確実に完了した後」の時期に指定することを忘れないようにしましょう。

⑦売買契約の締結

購入希望者と価格や条件面で折り合いがつけば、売買契約を締結を行います。

売買契約を締結するまでの当日の手順は以下の通りです。

- 不動産会社から重要事項説明を受ける

- 売買契約書の読み合わせ

- 売買契約書へ署名・捺印

- 手付金の受領

- 売買契約締結完了

売買契約を結ぶ当日、契約前に必ず行われるのが重要事項説明です。

売買契約時点では買主から売却資金の一部である手付金を受け取ります。

手付金は一般的に売買代金の1割程度となるケースが多いです。

売買契約書には、売主・買主双方の権利や義務が記されているため、聞き流さずにしっかり確認しておきましょう。

⑧物件引き渡しと決済

売買契約が完了しても、その後すぐにアパートが買主のものになるわけでありません。

売買契約が完了したら、1ヶ月〜2ヶ月後に引き渡しを行います。

引き渡しでは、以下の手続きを行います。

- 1.実家の鍵を手渡す

- 2.売却代金の残高を受け取る

- 3.実家の所有権の移転登記手続き

なお、引き渡しの際は売主側の私物などが実家に残らないよう整理する必要があります。

水道光熱費、無料インターネットなど契約解除手続きをしておく必要があるため、遅くても引き渡し日の数週間前までには親の引っ越しも済ませておきましょう。

⑨確定申告

実家の売却によって収益が発生した場合は、翌年毎年2月16日~3月15日までの1か月(原則)の間に、確定申告を行う必要があります。

以下の計算によって譲渡所得がプラスの値になれば、譲渡所得を支払う必要があるためです。

逆に、実家売却によって損失が出た場合、言い換えれば(取得費 + 譲渡費用)の方が譲渡収入金額より高くなった場合は確定申告の必要はありません。

実家売却のベストなタイミング

ここまで実家売却の手順を相続の前後に分けて解説してきました。

では、実家を売却するのに最適なタイミングはいつなのかと疑問に思う方もいいでしょう。

実家を売却するのに最も適したタイミングは、以下のように考えるといいでしょう。

- 譲渡所得税がかかる場合は「相続前」に売却

- 遺産総額が基礎控除を上回る場合は「相続後」に売却

- 相続してから3年以内に売却

上記のように売却に最適なタイミングがケースによって異なるのは、適用できる控除や特例制度が異なるためです。

ここからは、上に挙げたそれぞれのタイミングについて、適用できる控除とあわせて解説していきます。

譲渡所得税がかかる場合は「相続前」に売却

実家の売却によって譲渡所得税がかかる場合は、相続前に売却するのがおすすめです。

譲渡所得税とは、譲渡所得にかかる所得税・住民税・復興特別所得税等の総称です。

譲渡所得税は以下のような計算によって譲渡所得がプラスになった場合支払い義務が生じます。

上図のような計算によって算出される譲渡所得税ですが、居住中であれば最大3,000万円の特別控除が適用されるため、支出を大きく抑えることができるのです。

3000万円特別控除の適用条件などの詳細は「居住用財産の特別控除」項目で解説しています。

遺産総額が基礎控除を上回る場合は「相続後」に売却

遺産総額が基礎控除を上回る場合は、相続後に実家を売却するのがおすすめです。

基礎控除とは、以下の計算式で求められます。

基礎控除額=3,000万円+(600万円×法定相続人の数)

例えば、亡くなった被相続人の妻と子2人が残された場合、法定相続人は3人で基礎控除額は4,800万円という計算です。

遺産総額が基礎控除を上回る場合相続後に売却するのがおすすめな理由は、売らずに不動産で保有しておけば小規模宅地等の特例を活用して相続税の軽減ができるからです。

「小規模宅地等の特例」とは、相続した土地の相続税評価額(相続税を算出する際に基となる評価額)を最大80%減額できる制度です。

例えば、土地の相続税評価額が4,000万円だった場合、この特例を使うことで800万円にまで引き下げることも可能です。

小規模宅地等の特例の適用条件などの詳細は「小規模宅地等の特例」の項目で解説します。

相続してから3年以内に売却

相続後に実家を売却する場合、遅くても相続から3年以内に売却することを意識しましょう。

相続から3年以内に売却することによるメリットは、以下の2種類の税金控除制度を利用できることにあります。

- 取得費加算の特例

- 被相続人の居住用財産(空き家)を売ったときの特例

上記のうち「被相続人の居住用財産(空き家)を売ったときの特例」には、相続から3年以内というだけでなく、昭和56年5月31日以前に建築されたことなどの条件があるため、念入りにチェックが必要でしょう。

上に挙げた特例についても、それぞれ以下の項目で解説しています。

→「取得費加算の特例」項目へ

→「被相続人の居住用財産(空き家)を売ったときの特例」項目へ

実家を売却する時の控除・特例制度

実家を相続したら相続税がかかりますし、売却して利益が出れば譲渡所得税がかかります。

実家売却において支出を減らすためには、適用できる控除・特例制度を把握して、利用することが大切です。

実家を売却する時の控除・特例制度は、以下のようにまとめられます。

- 居住用財産の特別控除

- 10年超所有の場合の軽減税率の特例

- 取得費加算の特例

- 配偶者控除

以下の項目では、上に挙げたそれぞれの控除・特例制度について解説していきます。

居住用財産の特別控除

居住用財産の特別控除は、自分が住んでいる家屋を売るか、家屋とともにその敷地や借地権を売ることで適用される譲渡所得税の特別控除です。

| 対象税目 | 所得税(譲渡所得) |

|---|---|

| 適用条件 | マイホーム(居住用財産)を売ったときに適用 |

| 最大控除額 | 3,000万円 |

| 売却期限 | 住まなくなった日から3年を経過する日の属する年の12月31日まで |

最大で3,000万円の金額が控除されるため、実家売却時の支出を大きく抑えられます。

なお、細かい適用条件として、以下のようなものが定められていますので、よく確認しておきましょう。

- 家屋を取り壊した場合は売却までに住居以外として使用していないこと

- 取り壊しの日から1年以内に売買契約をすること

- 居住しなくなってから3年目の12月末までに売却すること

- 売主と買主が親子関係や夫婦関係といった特別な関係でないこと

- 売却した年に住宅ローン控除を受けていないこと

居住用財産の特別控除を適用するには、確定申告の際に譲渡所得の内訳書(確定申告書付表兼計算明細書)を一緒に提出します。

譲渡所得の内訳書については、国税庁のWebサイトから書式をダウンロードできるため、チェックしてみてください。

→譲渡所得の内訳書(確定申告書付表兼計算明細書)の書式ダウンロードはこちらから

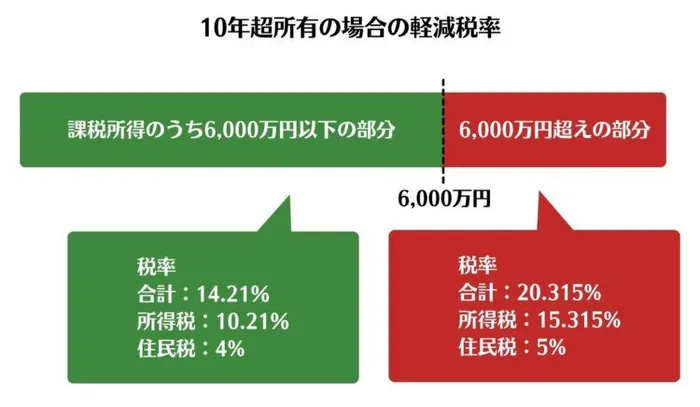

10年超所有の場合の軽減税率の特例

「10年超所有の場合の軽減税率の特例」は、売却した自宅や敷地の所有期間が10年を超えていれば、課税譲渡所得にかかる税率が、通常の長期譲渡所得税率よりも下がるという特例です。

通常であれば、譲渡所得税の税率は、不動産の所有期間5年を境に長期・短期譲渡所得税率がそれぞれ適用されます。

しかし、売却する不動産がマイホーム(自身または家族の居住用財産)であり、所有期間が10年を超えるケースに限り、長期譲渡所得税率よりもさらに低い税率の適用を受けることができるのです。

| 税率区分 | 適用条件 | 税率 |

|---|---|---|

| 短期譲渡所得税率 | 5年以下 | 39.63% 所得税:30.63% 住民税:9% |

| 長期譲渡所得税率 | 5年超え | 20.315% 所得税:15.315% 住民税:5% |

| 10年超所有の場合 の軽減税率の特例 |

10年超え 売却不動産が居住用不動産 |

・6,000万円以下の部分 14.21% 所得税:10.21% 住民税:4% ・6,000万円超えの部分 20.315% 所得税:15.315% 住民税:5% |

上表の通り、譲渡所得のうち6,000万円を超える部分については通常の長期譲渡所得税率が適用されるため注意しましょう。

10年超所有の場合の軽減税率の特例適用を受けるには、確定申告の際に以下の書類を添えて手続きを行いましょう。

- 譲渡所得の内訳書(確定申告書付表兼計算明細書)

- 売った居住用家屋やその敷地の登記事項証明書

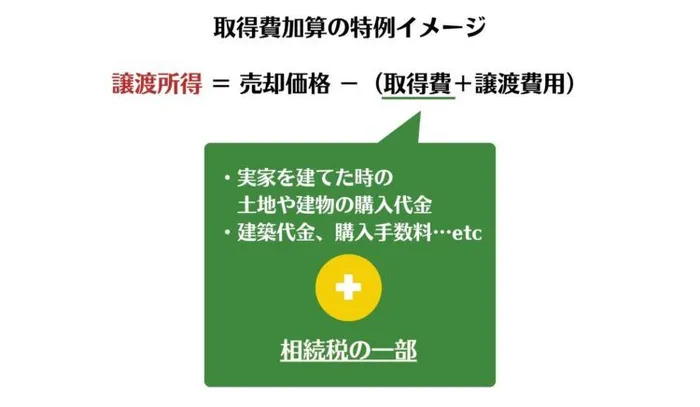

取得費加算の特例

取得費加算の特例とは、相続した財産(不動産を含む)を一定期間内に譲渡した場合に、相続税額のうち一定金額を譲渡資産の取得費に加算することができる特例です。

「譲渡所得税がかかる場合は「相続前」に売却」の項目で解説したとおり、譲渡所得税を算出する際には売却資金から取得費と譲渡費用を引いたものを譲渡所得として扱います。

取得費に相続税の一部を加算できるため、譲渡所得がその分少なくなり、譲渡所得にかかる譲渡所得税の節税になるというわけです。

■取得費加算の特例の計算式

「その人の相続税額×その人の相続税課税価格の計算の基礎とされたその譲渡した財産の課税価格÷(その人の相続税の課税価格+その者の債務控除額)」

取得費加算の特例の適用を受けるためには、相続財産(実家)を相続開始のあった日の翌日から相続税の申告期限の翌日以後3年を経過する日までに譲渡していることが条件となります・

そのため節税の観点から、実家は遅くても相続から3年以内に売却するのが適していると言えます。

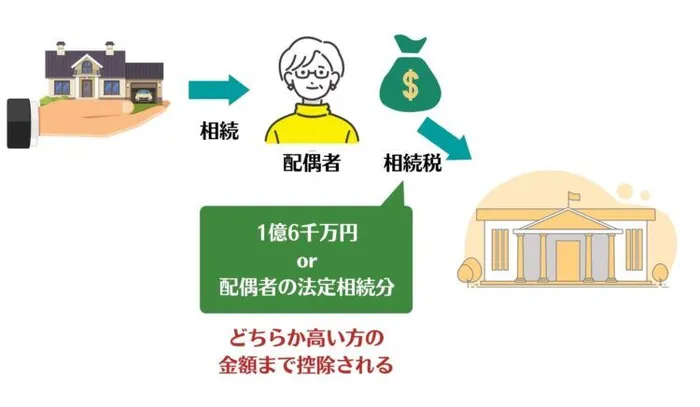

配偶者控除

相続税の配偶者控除とは、配偶者が相続した遺産のうち、配偶者の法定相続分相当額または 1億6千万円までは配偶者に相続税はかからないという控除制度です。

なお、配偶者の場合の法定相続分は、配偶者のみが相続人である場合はすべて、配偶者と子供が相続人である場合は2分の1、配偶者と亡くなった方の親が相続人である場合は3分の2、配偶者と亡くなった方の兄弟姉妹が相続人である場合は4分の3となります。

小規模宅地等の特例

小規模宅地等の特例とは、小規模な宅地について、一定の要件を満たしたときにその宅地の評価額を最大で80%減額できる特例制度です。

実家(居住用の建物)の土地であれば、上限面積330㎡までの土地であれば、80%減額が適用されます。

小規模宅地等の特例には土地の面積だけでなく、相続人ごとに所有要件・居住要件がそれぞれ定められています。

| 相続人 | 所有要件※1 | 居住要件※2 |

|---|---|---|

| 配偶者 | なし | なし |

| 同居の親族 | あり | あり |

| 持ち家のない別居親族 | あり | なし |

※1…相続税の申告期限まで実家のある土地を持ち続けている必要があるかないか

※2…相続税の申告期限まで実家に住んでいる必要があるかないか

上記のような要件を満たす必要があるため、相続人によっては相続税申告期限まで引っ越しや住み替えをすると控除が適用されなくなってしまうので注意しましょう。

例えば同居の親族(被相続人がなくなるまで同居していた親族)であれば、所有要件と居住要件があります。

すなわち、相続税の申告期限まで実家のある土地を所有し、居住もしている必要があるということです。

被相続人の居住用財産(空き家)を売ったときの特例

被相続人の居住用財産(空き家)を売ったときの特例は、被相続人が亡くなる直前まで居住していた空家を売った時に、譲渡所得税のうち最大3,000万円が控除される特例です。

| 対象税目 | 所得税(譲渡所得) |

|---|---|

| 適用条件 | 被相続人が亡くなる直前まで居住していた空家を売却した場合に適用 |

| 最大控除額 | 3,000万円 |

| 売却期限 | 相続があった日(亡くなった日)から3年後の12月31日まで |

説明の通り、先に「居住用財産の特別控除」項目で解説した控除と非常に近いことがわかります。

居住用財産を売却した場合の税金控除は、相続前でも相続後でも利用できると思っていて大丈夫です。

ただし、入居者が亡くなった後の申請になるため、申請がやや手間がかかるというデメリットがあります。

相続開始まで亡くなった人が一人暮らししていたことを証明するには「被相続人居住用家屋等確認書」や被相続人(亡くなった人)の住民票、電気ガスの閉栓証明書などが必要です。

実家の売却でかかる費用と税金

実家を売却した際は、費用と税金がかかることを忘れてはなりません。

先に税金を抑えるための控除・特例について解説しましたが、そもそもどんな税金がかかるかわからなければ実感しにくいという方も多いでしょう。

実家の売却でかかる費用と税金は以下の通りです。

| - | 費用 | 金額目安 | 概要 |

|---|---|---|---|

| 売却費用 | 不動産仲介手数料※1 | 売却価格×3%〜5%(+消費税) | 不動産会社の仲介業務に対して支払う手数料 |

| 抵当権抹消費用 | 不動産1筆につき1000円 土地と建物の合計で2000円。 |

抵当権抹消登記にかかる手数料 | |

| 司法書士報酬 | 10,000〜20,000円程度 | 登記作業を司法書士に依頼する場合の依頼料 | |

| 税金関連 | 譲渡所得税※2 | (売却資金−経費)×14.21%〜39.63% | 不動産の売却によって得た利益に対してかかる税金 |

| 相続税 | (相続財産の金額×20%〜45%)–控除額 | 相続した財産に対してかかる税金 | |

| 印紙税 | 200円〜20,000円程度 | 不動産売買契約書などの課税文書に課せられる税金 |

※1相場についてはこの項目内で解説

※2「10年超所有の場合の軽減税率の特例」項目内で詳しく解説しています。

売却費用のうち特に金額が大きくなるのは不動産仲介手数料ですので、売却時に支払うものとして不足がないように用意しておきましょう。

不動産売買における仲介手数料は、宅建業法によって上限が以下のように定められています。

| 不動産の取引額 | 仲介手数料 |

|---|---|

| 200万円以下 | 取引額×5% |

| 200万円超え〜400万円以下 | 取引額×4%+2万円 |

| 400万円超 | 取引額×3%+6万円 |

必ずしも上限金額が請求され得るとは限りませんが、およそ上記の金額を支払うことになると考えておいていいでしょう。

例えば、実家が300万円で売れたケースと1,000万円で売買成立したケースにおいて、仲介手数料は、それぞれ以下のように計算できます。

■300万円で売れた場合

300万円×4%+2万円×1,08(消費税8%)=15万1,200円

■1,000万円で売れた場合

1,000万円×3%+6万円×1,08(消費税8%)=38万8,888円

なお、不動産売却にかかる税金については、以下の記事でさらに詳しく解説しています。

実家が売れない時はどうする?

実家を売却したいと思っても、田舎の実家や築年数が古い実家などは買主がなかなか見つからないケースも考えられます。

しかし、誰も居住せず、家を取り壊して土地活用したりしない場合、実家を所持しているだけで固定資産税などの維持費がかかります。

そのため、実家が売れない場合でも何らかの形で処分する方法を検討する必要もあるでしょう。

実家が売れない場合に検討するべき対処法は、以下のようなものがあります。

- 不動産買取業者に買取を依頼する

- 空き家バンクに登録し買主を探す

- 実家の無償譲渡を検討する

- 実家の処分を検討する

上記のうち不動産買取業者に買取を依頼する方法は、仲介で買主が見つからない物件でも引き取ってもらえる可能性が十分に考えられるため、実家が売れない場合は最初に検討するといいでしょう。

以下の項目では、上に挙げた対処法について個別に解説していきます。

不動産買取業者に買取を依頼する

一般市場から買主を見つけるのが難しい場合は、不動産買取会社に買取を依頼するのも1つの手です。

「買取」とは、不動産会社が直接買主となって取引する売買契約です。

売却価格が市場価格の6〜7割程度になってしまうのがネックですが「買主が見つからず、いつまでも手放せない」という事態は避けられるのがメリットです。

仲介で実家を売り出してから3ヶ月以上買主が見つからない場合は、不動産買取業者を探してみるといいでしょう。

空き家バンクに登録し買主を探す

実家の買主を見つけやすくするには、その土地を空き家バンクに登録するのも効果的です。

空き家バンクに登録することでなぜ売れやすくなるかといえば、買主側にも空き家バンクから土地を探すことでメリットがあるからです、

というのも、日本全国の自治体では、仕事・子育て・結婚・出産・住まい購入などに対して、補助金や就学・就労支援、移住体験などの様々な支援制度を用意しており、空き家バンクを使えばそれらの支援制度を簡単に探すことができるのです。

例えば、香川県さぬき市では、結婚,引っ越し,住宅賃貸を自治体が負担する補助金制度が設けられています。

例:香川県さぬき市の結婚新生活支援事業

対 象 :婚姻を機に夫婦ともに市内に住所を有している世帯

(その他条件あり)

金 額 :夫婦ともに30歳未満の世帯 上限60万円

それ以外の世帯 上限30万円

対象費用:①新居の家賃(共益費を含む)

②初期費用(敷金、礼金及び仲介手数料)

③引越業者や運送業者に支払った引越費用

参照:アットホーム空き家バンク

実家の無償贈与を検討する

お金を出して実家を購入してくれる人が見つからないい場合は、近隣の住民や事業者に無償で贈与することも検討してみましょう。

お金を出して買うほどの価値は認められなくても、無償であれば受け取ってくれるという人が見つかるかも知れません。

例えば、商売をやっている近隣の事業者であれば、駐車場用地を求めているケースもありますので、積極的に声かけをしてみましょう。

実家の処分を検討する

実家が売れない場合は、実家を解体処分して更地にするのも1つの手です。

というのも、築年数が古く、汚れや生活感が目立つ実家は、解体して更地にしてしまった方が売れやすくなる場合があるのです。

立地が悪くない土地は、土地自体の需要が高く、購入後に新築物件や店舗・事務所を建てるなどの活用がしやすい更地の状態の方が買主が見つかりやすいためです。

また、相続した実家を処分し、更地にすれば、相続土地国庫帰属制度を活用して国に引き渡すことも可能になります。

ただし、建築物を取り壊して更地にすることで固定資産税が増えるため、更地にしてから放置するのはやめましょう。

実家が売れない場合の処分方法については、以下の記事でも詳しく解説しているので、よければ合わせてチェックしてみてください。

まとめ

本記事では、実家を売却する手順と流れについて解説しきました。

遺言書を確認したり、遺品整理や仏壇の引越しが必要かどうかを検討したり、売却前に様々な準備が必要なため、相続後は早めに不動産会社に相談して売却を進めるようにしましょう。

また、売りに出しても買主が見つからない場合は、不動産買取業者に買取を依頼するなどの方法で処分することができる場合もあるので、検討してみてください。

なお、不動産会社に依頼する査定は1社だけではなく、複数の不動産会社に依頼するのがおすすめです。

以下のボタンから、最大6社の優良不動産会社から査定を比較できるイエウールの一括査定を利用できるため、実家の売却を考えている方はぜひ試してみてください。

実家の売却に関するよくある質問

実家を売るのが寂しい場合の活用方法は?

実家を手放さずに有効活用するには、以下のような活用を検討してみましょう。

・別荘として定期的に通う

・戸建賃貸として経営する

なお、どちらの活用法を試みる場合も、必要に応じてリフォームを検討しましょう。

実家が古い空き家になっている場合はどうする?

相続から3年以内に売却することによるメリットは、以下の2種類の税金控除制度を利用できることにあります。

・取得費加算の特例

・被相続人の居住用財産(空き家)を売ったときの特例

3年を超えると上記の特例制度が適用されなくなる上、毎年固定資産税などの維持費が発生し、負担が大きくなってしまいます。

実家を共有名義で相続した場合は売れる?

ただし、ただし、共有持分の売却は、他の共有者の同意なしに行えます。

実家が遠方にある場合はどう売却する?

しかし、現地に足を運ばずに実家を売却したい場合は、以下の方法での売却を検討してみてください。

・持ち回り契約を締結する

・代理人を立てて売却を委託する

持ち回り契約とは、仲介会社が売主および買主の双方の所に出向くか、郵送で契約書に記名押印をしてもらって契約を締結する方法です。